Tài chính số ở Việt Nam:Các ngân hàng giành được thị phần trong bối cảnh cạnh tranh chuyển hướng

Theo báo cáo mới của Decision Lab, bối cảnh tài chính số của Việt Nam đang có sự thay đổi đáng kể khi các Fintech mới nổi lên, Fintech lâu đời mờ nhạt và các ngân hàng truyền thống "trỗi dậy".

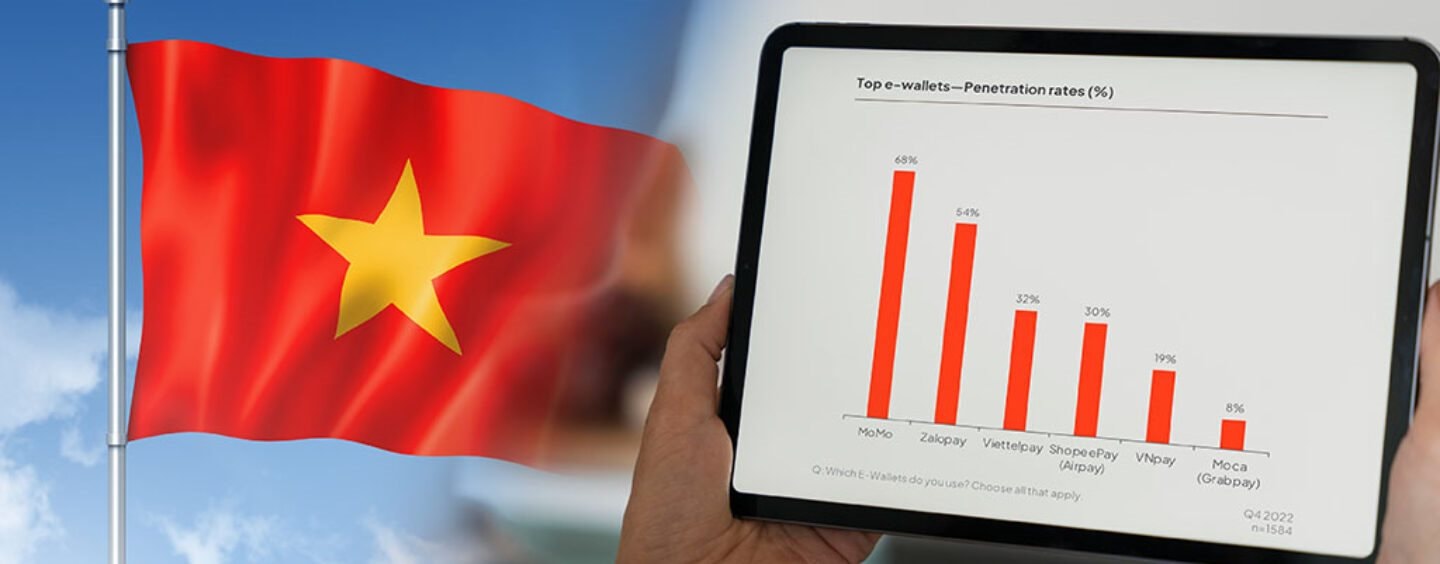

Trong quý IV/2022, ví Moca của Grab được xếp hạng là nền tảng tài chính số được sử dụng nhiều thứ 6 tại Việt Nam, với tỷ lệ thâm nhập 8%, đây là kết quả từ cuộc khảo sát hơn 1.500 người tiêu dùng. Tuy nhiên, đến quý IV/2023, Moca đã tuột khỏi bảng xếp hạng hàng đầu, thay vào đó là ứng dụng di động từ các ngân hàng truyền thống.

Dữ liệu cho thấy, những ứng dụng di động này đã có bước đột phá mạnh mẽ, cùng nhau đạt được tỷ lệ thâm nhập 23% và giành được vị trí thứ 5.

Sự thay đổi trong bối cảnh tài chính số tại Việt Nam cho thấy, các ngân hàng không chỉ thích ứng tốt với thách thức do các công ty Fintech đặt ra bằng cách nâng cao năng lực số, mà còn cho thấy rõ sự chuyển dịch đáng kể trong xu hướng khách hàng sử dụng dịch vụ ngân hàng số.

.png)

Điều này cũng phản ánh sự thông dụng của các nền tảng tài chính số tại Việt Nam, làm gia tăng cạnh tranh giữa các nhà cung cấp dịch vụ. Tháng trước, Grab đã thông báo sẽ ngừng hoạt động của dịch vụ ví điện tử Moca kể từ ngày 1/7/2024. Công ty tuyên bố đưa ra quyết định này sau khi đã đánh giá cẩn thận, đó là một phần của chiến lược tái cấu trúc và tập trung vào việc đạt được mục tiêu "tăng trưởng bền vững".

Cạnh tranh gia tăng trong lĩnh vực thanh toán cũng thúc đẩy đổi mới trong lĩnh vực ngân hàng. Ngân hàng Nhà nước Việt Nam ước tính rằng, ít nhất 96% ngân hàng đã đưa ra kế hoạch chuyển đổi số và 92% ngân hàng đã và đang phát triển các dịch vụ ứng dụng Internet và di động.

Ví dụ, Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) đã triển khai Agribank Digital vào năm 2022, một bộ công cụ và thiết bị kỹ thuật số được thiết kế để tăng khả năng tiếp cận tài chính ở khu vực nông thôn. Agribank Digital được trang bị các chức năng của một phòng giao dịch ngân hàng như: nhận dạng, đăng ký thông tin sinh trắc học, mở tài khoản và phát hành thẻ, dịch vụ ngân hàng điện tử, đăng ký vay và giao dịch tài chính...

Trong khi đó, Ngân hàng TMCP Quân đội (MB) đã triển khai chiến lược chuyển đổi số từ năm 2018 thông qua hợp tác chiến lược với IBM. Chiến lược này xoay quanh mô hình “tự phục vụ” và “tất cả trong một ứng dụng”, hướng đến mục tiêu tạo sự tiện lợi và linh hoạt cho khách hàng cá nhân và doanh nghiệp. Theo MB, ngân hàng đã chi trung bình khoảng 50 triệu USD cho chuyển đổi số mỗi năm.

Theo số liệu từ Ngân hàng Nhà nước, đến cuối năm 2022, ngành Ngân hàng đã đầu tư hơn 15 nghìn tỷ đồng (tương đương 617,6 triệu USD) vào chuyển đổi số.

MoMo, ZaloPay vẫn giữ vững vị trí dẫn đầu, mặc dù tỷ lệ thâm nhập giảm

Theo kết quả khảo sát Người tiêu dùng kết nối trong quý IV/2023, MoMo và ZaloPay vẫn là nền tảng tài chính số hàng đầu tại Việt Nam, với tỷ lệ thâm nhập lần lượt là 62% và 45%. Tuy nhiên, những con số này thể hiện mức giảm 6 và 9 điểm so với quý IV/2022.

Nhìn chung, mức độ sử dụng các nền tảng tài chính số lớn đã giảm giữa 2 giai đoạn, trong đó, Viettel (-5 điểm), ShopeePay (-4 điểm) và VNPay (-2 điểm) cũng chứng kiến mức giảm về tỷ lệ thâm nhập so với quý IV/2022.

.png)

Điều này diễn ra trong bối cảnh Apple Pay gia nhập thị trường Việt Nam vào tháng 8/2023. Apple Pay là dịch vụ thanh toán di động cho phép người dùng thực hiện thanh toán trực tiếp, trong ứng dụng iOS và trên webite. Dịch vụ này số hóa và có thể thay thế giao dịch chip và mã PIN của thẻ tín dụng hoặc thẻ ghi nợ tại thiết bị đầu cuối điểm bán hàng (POS) với khả năng thanh toán không tiếp xúc.

Khi ra mắt, các ngân hàng lớn tại Việt Nam, bao gồm: ACB, MB, Sacombank, Techcombank, Vietcombank và VPBank, đã hỗ trợ Apple Pay và cho phép khách hàng của ngân hàng đăng ký thẻ ghi nợ ảo để thêm vào ví điện tử. Các đơn vị bán lẻ như Adidas, LOTTE Mart, McDonald's, Starbucks và Shopee, cùng nhiều đơn vị khác, cũng đã áp dụng Apple Pay.

Ước tính mới nhất về người dùng Apple Pay toàn cầu là hơn 500 triệu người đã kích hoạt dịch vụ này trên iPhone. Consumer Insights của Statista liệt kê, Vương quốc Anh là quốc gia có tỷ lệ thâm nhập Apple Pay cao nhất, tiếp theo là Canada, Mỹ và Úc.

.png)

Tại Việt Nam, Apple Pay đã đạt mức thâm nhập 7% vào quý IV/2023. Ngoài việc cạnh tranh với các dịch vụ thanh toán di động và ví điện tử tại địa phương và khu vực, Apple Pay còn phải cạnh tranh với các nền tảng do các "gã khổng lồ" công nghệ khác cung cấp, bao gồm Samsung Pay, ra mắt tại Việt Nam vào năm 2017 và Google Pay, trước đây gọi là Google Wallet, ra mắt vào tháng 11/2022.

Hiện nay, trên thị trường có 51 tổ chức phi ngân hàng được NHNN cấp phép cung ứng dịch vụ trung gian thanh toán.

Sự gia tăng của thanh toán số trong bối cảnh tài chính số của Việt Nam

Theo NHNN, thanh toán số đã tăng trưởng 40% trong 4 năm qua, được thúc đẩy bởi tốc độ chuyển đổi số nhanh nhất thế giới. Khoảng 90% giao dịch ngân hàng hiện được xử lý thông qua các kênh kỹ thuật số, với 74,6% người trưởng thành có tài khoản ngân hàng.

Theo đó, thanh toán không tiền mặt cũng có sự tăng trưởng đáng kể, với 82 tổ chức tín dụng cung cấp dịch vụ thanh toán qua Internet và 51 tổ chức cung cấp dịch vụ thanh toán di động tính đến cuối năm 2022.

Theo khảo sát của Decision Lab, thanh toán hóa đơn, chuyển tiền và thanh toán bằng mã QR là những chức năng được sử dụng nhiều nhất trên các nền tảng tài chính số tại Việt Nam, theo dõi chi phí và tiết kiệm cũng rất phổ biến.

.png)

Tính đến tháng 3/2023, khoảng 3,71 triệu tài khoản tiền di động đã được mở, trong đó, hơn 70% ở các vùng nông thôn và vùng sâu, vùng xa.

Việt Nam đã triển khai Chiến lược Tài chính toàn diện quốc gia vào năm 2020, với mục tiêu nâng tỷ lệ người trưởng thành có tài khoản ngân hàng lên 80% vào năm 2025. Chiến lược này nhằm đảm bảo rằng các cá nhân và doanh nghiệp, đặc biệt là những người thu nhập thấp và dễ bị tổn thương, cũng như các doanh nghiệp siêu nhỏ, nhỏ và vừa (SMEs), có thể tiếp cận các sản phẩm và dịch vụ tài chính cơ bản như: thanh toán, chuyển tiền, tiết kiệm, tín dụng và bảo hiểm... một cách thuận tiện với mức giá phải chăng.

Mục tiêu của kế hoạch là có ít nhất 50% số xã trong cả nước có văn phòng dịch vụ tài chính; bảo đảm 25-30% người trưởng thành có tài khoản tiết kiệm tại các tổ chức tín dụng; tăng 20-25% số lượng giao dịch không tiền mặt hằng năm; tăng thu nhập từ phí bảo hiểm lên khoảng 3,5% tổng sản phẩm quốc nội vào năm 2025.