Viconship sắp nâng vốn lên gần 2.900 tỷ đồng, tăng vay nợ để thực hiện M&A

Sau khi hoàn tất phát hành 20 triệu cổ phiếu trả cổ tức năm 2023 theo tỷ lệ 7,5%, vốn điều lệ của Viconship dự kiến sẽ tăng từ 2.668 tỷ đồng lên 2.868 tỷ đồng.

Liên tục tăng vốn

Ngày 12/7, Công ty CP Container Việt Nam (Viconship, mã VSC) công bố nghị quyết của hội đồng quản trị (HĐQT) về việc triển khai phương án phát hành cổ phiếu để trả cổ tức năm 2023, theo phương án đã được thông qua tại đại hội đồng cổ đông thường niên 2024.

Theo đó, Viconship dự kiến sẽ phát hành 20 triệu cổ phiếu để trả cổ tức, tỷ lệ 7,5% (cổ đông sở hữu 1.000 cổ phiếu sẽ nhận 75 cổ phiếu mới). Cổ phiếu phát hành để nhận cổ tức không bị hạn chế chuyển nhượng.

Nguồn phát hành từ lợi nhuận sau thuế chưa phân phối tại ngày 31/12/2023 của công ty. Thời gian phát hành dự kiến từ quý III-IV/2024, sau khi Ủy ban Chứng khoán Nhà nước có thông báo về việc nhận được báo cáo phát hành của Viconship.

Sau đợt phát hành, vốn điều lệ của Viconship sẽ tăng từ 2.668 tỷ đồng lên 2.868 tỷ đồng.

Trước đó, hồi tháng 4/2024, Viconship đã tăng vốn từ 1.334 tỷ đồng lên 2.668 tỷ đồng sau khi hoàn tất chào bán 133,4 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1:1 (cổ đông sở hữu 1 cổ phiếu VSC được mua thêm một cổ phiếu mới với giá 10.000 đồng/cổ phiếu).

Trong tổng số 1.334 tỷ đồng huy động được từ đợt chào bán, công ty dự kiến dùng 1.320 tỷ đồng để nhận chuyển nhượng thêm tối đa 44% vốn điều lệ tại Công ty TNHH Cảng Nam Hải Đình Vũ từ các thành viên góp vốn của Công ty TNHH Cảng Nam Hải Đình Vũ, còn lại để bổ sung vốn điều lệ.

Ngoài ra, để nâng tỷ lệ sở hữu tại Cảng Nam Hải Đình Vũ lên mức tối đa 100% vốn điều lệ, HĐQT của Viconship đã thông qua nghị quyết vay 1.450 tỷ đồng tại Ngân hàng TMCP Xuất nhập khẩu Việt Nam - chi nhánh Hải Phòng để thực hiện giao dịch chuyển nhượng vốn.

Ngày 28/6 vừa qua, HĐQT của Viconship đã thông qua giao dịch nhận chuyển nhượng vốn góp từ các thành viên góp vốn của Công ty TNHH Cảng Nam Hải Đình Vũ để nâng tỷ lệ sở hữu lên mức sở hữu tối đa 100% vốn điều lệ của Cảng Nam Hải Đình Vũ.

Cụ thể, Viconship sẽ nhận chuyển nhượng cổ phần từ Công ty TNHH Thương mại và Đầu tư Đoàn Huy và Công ty TNHH Thương mại Kim khí Xuất nhập khẩu Huy Hoàng với phần nhận chuyển nhượng tối đa là 65%, giá chuyển nhượng là 83.800 đồng/cổ phần. Tổng số tiền giao dịch chuyển nhượng là 2.179 tỷ đồng.

Trong năm 2023, Viconship đã hoàn tất mua mới 35% vốn tại Công ty TNHH Cảng Nam Hải Đình Vũ với giá trị khoảng 1.004 tỷ đồng, tương ứng mua với giá gần 75.000 đồng/cổ phiếu. Khoản đầu tư này đang được Viconship hạch toán vào công ty liên kết.

Tăng vay nợ để thực hiện chiến lược M&A

Viconship hiện là một trong những doanh nghiệp khai thác cảng lâu đời và có quy mô hàng đầu Việt Nam. Việc sở hữu cảng Nam Hải Đình Vũ giúp Viconship trở thành doanh nghiệp cảng lớn nhất tại Hải Phòng hiện nay, với tổng công suất khoảng 2,6 triệu TEU và chiếm 30% thị phần. Viconship cho biết, Cảng Nam Hải Đình Vũ đã bắt đầu đóng góp lợi nhuận vào hệ thống công ty. Theo kế hoạch năm 2024, Cảng Nam Hải Đình Vũ sẽ đạt lợi nhuận 100 tỷ đồng.

Việc thâu tóm Cảng Nam Hải Đình Vũ nằm trong chiến lược mở rộng quy mô lĩnh vực kinh doanh cốt lõi của Viconship thông qua M&A. Để thực hiện kế hoạch này, bên cạnh việc sử dụng vốn tự có, nguồn vốn huy động từ cổ đông, Viconship cũng có động thái tăng vay nợ ngân hàng. Ngoài kế hoạch vay Eximbank 1.450 tỷ đồng như đã nêu ở trên, tháng 5/2023 Viconship đã vay Ngân hàng TMCP Bảo Việt - Chi nhánh Hải Phòng 700 tỷ đồng để thanh toán tiền mua phần vốn góp tại Cảng Nam Hải Đình Vũ.

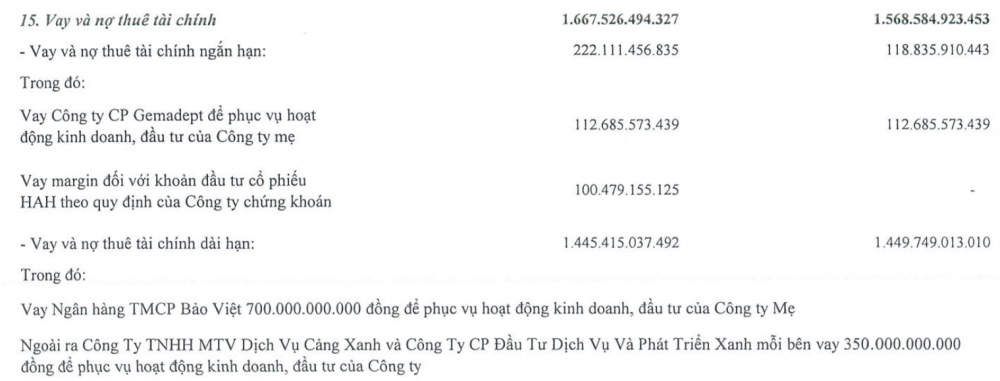

Việc tăng vay nợ cũng khiến dư nợ vay của Viconship trong năm 2023, tăng tới 72,8% so với năm 2022, từ hơn 908 tỷ đồng lên 1.569 tỷ đồng và tại thời điểm cuối quý I/2024, tổng nợ vay của Viconship tiếp tục tăng lên 1.668 tỷ đồng. Trong khi đó, năm 2021, nợ vay của doanh nghiệp cảng biển này là 0 đồng.

Như vậy, nếu tiếp tục chi 2.179 tỷ đồng để thâu tóm nốt 65% cổ phần của Cảng Nam Hải Đình Vũ, trong đó, dùng 1.320 tỷ đồng từ vốn huy động cổ đông, ước tính Viconship cần phải vay thêm tối thiểu 859 tỷ đồng (trong tổng hạn mức được vay là 1.450 tỷ đồng) từ Eximbank. Điều này sẽ dẫn đến dư nợ vay của Viconship sẽ tiếp tục tăng lên so với mức dư nợ tại thời điểm cuối quý I/2024 là 1.668 tỷ đồng, đồng nghĩa với áp lực chi phí tài chính gia tăng.

Trong báo cáo hồi tháng 5/2024, Chứng khoán Vietcombank (VCBS) đánh giá việc hợp nhất cảng Nam Hải Đình Vũ sẽ khá thách thức cho Viconship khi chi phí lãi vay và chi phí lợi thế thương mại tăng cao. Ngoài ra, sẽ xảy ra tình trạng pha loãng do phát hành tăng vốn để thâu tóm cảng này. Hơn nữa, từ 2025 tại khu vực Hải Phòng nguồn cung tăng mạnh tạo áp lực cạnh tranh lớn cho doanh nghiệp.

Đồng quan điểm, Chứng khoán Mirae Asset cho rằng, chiến lược M&A sẽ khiến chi phí tài chính của Viconship duy trì ở mức cao, hơn 205 tỷ đồng trong năm 2024.

Trong một động thái nhằm giảm áp lực tài chính, ngày 27/6, Viconship đã thông qua việc thanh lý hợp đồng hợp tác đầu tư và kinh doanh dự án khách sạn Hyatt Place giữa hai công ty con là Công ty TNHH MTV Dịch vụ Cảng Xanh và Công ty TNHH MTV Trung tâm Logistics Xanh với Công ty CP Tập đoàn T&D Group - chủ đầu tư của dự án khách sạn Hyatt Place Hải Phòng. Đồng thời, thực hiện tất toán nợ vay với Ngân hàng TMCP Bảo Việt liên quan đến dự án này.

Theo báo cáo tài chính kiểm toán năm 2023, tại thời điểm ngày 31/12/2023, hai công ty con của Viconship là Công ty TNHH MTV Dịch vụ Cảng Xanh và Công ty TNHH MTV Trung tâm Logistics Xanh đang vay của Ngân hàng TMCP Bảo Việt - Chi nhánh Hải Phòng 700 tỷ đồng để góp vốn thực hiện dự án khách sạn Hyatt Place Hải Phòng.

Tại đại hội đồng cổ đông thường niên 2024, lãnh đạo Viconship cho biết việc thoái vốn khỏi dự án khách sạn này ngoài giảm chi phí tài chính thì cũng là nhằm tập trung nguồn lực cho những mảng kinh doanh cốt lõi của công ty.

Trong năm 2024, ngoài kế hoạch nâng sở hữu tại đơn vị sở hữu Cảng Nam Hải Đình Vũ lên 100%, Viconship còn dự kiến mở rộng đầu tư bao gồm nhận chuyển nhượng để đạt tỷ lệ chi phối một doanh nghiệp trong lĩnh vực vận tải biển với số tiền tối đa 500 tỷ đồng; đầu tư tài chính dự kiến 500 tỷ đồng; đặt cọc để đầu tư một cảng nước sâu tại khu vực Lạch Huyện (Hải Phòng) với 1.000 tỷ đồng.

Tại thời điểm cuối quý I/2024, quỹ tiền mặt của Viconship còn khoảng 1.027 tỷ đồng, thấp hơn khá nhiều so với tổng số tiền dự kiến đầu tư trong năm nay nên có khả năng công ty sẽ tiếp tục thực hiện các giải pháp để huy động vốn.

Về hoạt động kinh doanh, năm 2024, Viconship đặt mục tiêu đạt doanh thu 2.450 tỷ đồng và lợi nhuận trước thuế 320 tỷ đồng, lần lượt tăng trưởng 11,5% và 20,8% so với thực hiện năm 2023.

Lũy kế 5 tháng đầu năm 2024, Viconship ước doanh thu đạt hơn 1.056 tỷ đồng và lợi nhuận trước thuế gần 172 tỷ đồng, tăng lần lượt 28% và 75% so với cùng kỳ thực hiện năm ngoái. Với kết quả đạt được, Viconship đã thực hiện gần 43% kế hoạch doanh thu và hơn 53,7% mục tiêu lợi nhuận cả năm đề ra.