Chống tội phạm công nghệ cao, ngân hàng quyết liệt lập “hàng rào số”

Trong cuộc đua chuyển đổi số của ngành Ngân hàng, việc mở rộng tiện ích và kết nối cho người dùng đang song hành cùng với bài toán làm sạch và bảo vệ dữ liệu người dùng trước làn sóng đổ bộ của tội phạm mạng. Đầu tư cho công nghệ cần dài hơi và quy mô. Xác thực sinh trắc học đang là phép thử đầu tiên, ngân hàng nào cán đích trước?

Tội phạm công nghệ cao “đổ bộ” thời chuyển đổi số

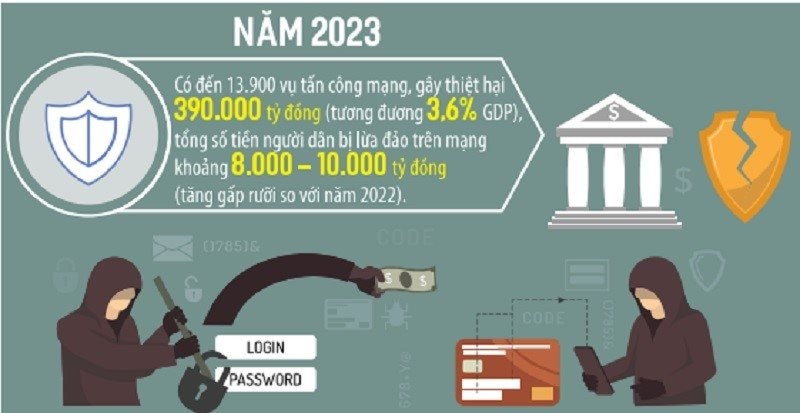

Số liệu từ Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao cho biết, năm 2023 có đến 13.900 vụ tấn công mạng, gây thiệt hại 390.000 tỷ đồng (tương đương 3,6% GDP), tổng số tiền người dân bị lừa trên mạng khoảng 8.000 - 10.000 tỷ đồng (tăng gấp rưỡi so với năm 2022).

Bộ Công an và Bộ Thông tin và Truyền thông thống kê, hiện nay có 3 nhóm lừa đảo chính (giả mạo thương hiệu, chiếm đoạt tài khoản và các hình thức kết hợp khác) với 24 thủ đoạn lừa đảo. Một số phương thức, thủ đoạn phạm tội chủ yếu trong hoạt động thanh toán không dùng tiền mặt nhằm chiếm đoạt tài sản điển hình.

Vụ trưởng Vụ Thanh toán (NHNN), ông Phạm Anh Tuấn cho biết, thời gian qua, hoạt động thanh toán không dùng tiền mặt đã phát triển mạnh mẽ, với hơn 182 triệu tài khoản thanh toán của khách hàng cá nhân, tương ứng hơn 87% người trưởng thành có tài khoản tại ngân hàng. Đặc biệt, số lượng giao dịch thanh toán qua kênh di động và QR Code tăng trưởng nhanh chóng. Tuy vậy, điều này đồng nghĩa với việc, ngành ngân hàng đang đối mặt với những rủi ro và thách thức về an ninh, bảo mật, nhất là tội phạm sử dụng công nghệ cao để lừa đảo, chiếm đoạt tiền và tài khoản của người dân bằng nhiều thủ đoạn tinh vi.

Theo đó, thủ đoạn lừa đảo phổ biến nhất là lợi dụng chủ trương của cơ quan Nhà nước về việc chuẩn hóa thông tin số điện thoại, tài khoản ngân hàng, kê khai khấu trừ thuế, định danh tài khoản VNIeD... (có chứa mã độc) và yêu cầu làm theo hướng dẫn, sau đó chiếm đoạt số điện thoại, sử dụng số điện có được để chiếm đoạt tài sản trong các tài khoản (ví điện tử, ngân hàng) của người dân.

Chẳng hạn, theo một đại diện của Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao (A05) Bộ Công an, kẻ lừa đảo gửi đường link lạ và yêu cầu nạn nhân truy cập cài đặt phần mềm có tên "Tổng cục Thuế" để nộp thuế được giảm VAT từ 10% xuống 8%. Sau khi cài đặt phần mềm, nạn nhân phát hiện tài khoản ngân hàng của mình bị mất hàng trăm triệu đồng.

Một số hình thức lừa đảo khác của tội phạm mạng trong lĩnh vực tài chính, ngân hàng đó là giả mạo tin nhắn thương hiệu (SMS Brandname) các ngân hàng; giả mạo nhân viên hoặc thư điện tử của một số ngân hàng, tổ chức tài chính dẫn dụ người có nhu cầu vay vốn điền thông tin tài khoản, cung cấp mã OTP để đăng ký vay online hoặc chuyển khoản tiền làm hồ sơ vay vốn sau đó chiếm đoạt tiền của người vay/người cung cấp mã OTP tài khoản ngân hàng.

Ngăn tội phạm mạng, ngân hàng quyết liệt làm sạch và bảo vệ dữ liệu

Tại Việt Nam, ngân hàng là một trong những ngành chuyển đổi số mạnh mẽ và thành công nhất. Theo thống kê của Ngân hàng Nhà nước (NHNN), tăng trưởng số lượng giao dịch thanh toán qua di động (Mobile) và QR code bình quân trong giai đoạn 2017 - 2023 đạt trên 100%/năm.

Trong cuộc đua chuyển đổi số, ngân hàng xác định việc làm sạch dữ liệu, bảo vệ dữ liệu là vấn đề then chốt. Việc kết nối, tích hợp dữ liệu quốc gia về dân cư giúp các ngân hàng không chỉ phát triển sản phẩm số, mà còn ngăn chặn gian lận. Theo ông Phạm Đức Long, Thứ trưởng Bộ Thông tin và Truyền thông: “Ngành ngân hàng cần nâng cao năng lực quản trị rủi ro, bảo vệ dữ liệu khách hàng, hợp tác chặt chẽ với cơ quan chức năng để xây dựng hệ sinh thái số an toàn, lành mạnh”.

Đối với người dân, việc kết nối xác thực định danh từ VNeID trên ứng dụng ngân hàng số giúp cung cấp, chia sẻ thông tin của mình cho ngân hàng nhanh chóng, thuận tiện, đảm bảo an ninh, an toàn, bảo mật dữ liệu, tránh được các trường hợp giả mạo thông tin và quan trọng nhất là phòng ngừa rủi ro, vì việc xác thực được thực hiện trên đúng thiết bị của khách hàng.

Cùng với làm sạch dữ liệu, các ngân hàng cũng đưa ra nhiều giải pháp, ứng dụng mới để xác thực căn cước công dân gắn chip. Theo đó, việc sử dụng thiết bị đọc xác thực tại quầy giao dịch, xác thực thông tin qua đọc NFC giải mã các thông tin lưu trữ trong chip của thẻ căn cước công dân đã thay thế công nghệ cũ truyền thống tiềm ẩn nhiều rủi ro khi người dân mở tài khoản.

Với Vietcombank, cùng với việc triển khai cho khách hàng đăng ký/cập nhật thông tin sinh trắc học, ngân hàng này cũng đồng thời rà soát, làm sạch thông tin khách hàng với nhiều phương thức, bao gồm: ứng dụng thẻ CCCD gắn chip, ứng dụng tài khoản định danh điện tử (VneID). Ngoài ra, Vietcombank cũng đang ứng dụng chấm điểm khả tín công dân trong hoạt động cấp tín dụng cho khách hàng.

Ngân hàng đầu tiên kết nối và xác thực với App VNeID, dựng “hàng rào số” bảo vệ khách hàng

Tại sự kiện Chuyển đổi số ngành Ngân hàng năm 2024, Vietcombank giới thiệu về giải pháp định danh và xác thực thông tin khách hàng cá nhân, hình ảnh sinh trắc học khuôn mặt khách hàng thông qua kết nối trực tiếp giữa app ngân hàng và app VNeID. Vietcombank là ngân hàng đầu tiên ứng dụng giải pháp này, mang tới trải nghiệm liền mạch và hoàn toàn online đảm bảo các thông tin đối khớp với Cơ sở dữ liệu quốc gia về dân cư là cập nhật nhất. Vietcombank cũng trình diễn ứng dụng xác thực sinh trắc học bằng dữ liệu khuôn mặt (Facepay) theo quy định mới của NHNN, giúp tăng cường phòng chống gian lận trong các giao dịch điện tử.

Khi giao dịch thanh toán phải xác thực khuôn mặt sẽ khiến tội phạm không thể so sánh khuôn mặt trên hồ sơ gốc và khó có thể lấy được tiền của chủ tài khoản. Ông Phạm Tiến Dũng, Phó Thống đốc NHNN đánh giá: “Việc xác thực sinh sinh trắc học là rất quan trọng, bởi khi chiếm đoạt được thông tin thì kẻ gian thường thực hiện cài đặt sang máy khác để thực hiện hành vi chiếm đoạt. Nhưng các ngân hàng yêu cầu phải xác thực sinh trắc học. Do đó, tội phạm không thể cài được sang máy khác để chiếm đoạt tiền".

Phát biểu tại cuộc họp báo do NHNN tổ chức ngày 23/7 vừa qua, ông Lê Hoàng Tùng, Phó Tổng giám đốc Ngân hàng Vietcombank cho biết, sau hơn 3 tuần triển khai, Vietcombank đã thực hiện cập nhật thông tin sinh trắc học thành công cho hơn 3,4 triệu khách hàng, trong đó hơn 600 ngàn khách hàng thực hiện thông qua kết nối trực tiếp app to app giữa ứng dụng VCB Digibank và ứng dụng VneID (phương thức hiện chỉ có duy nhất Vietcombank triển khai đến thời điểm hiện tại). "Ngân hàng đang và sẽ tiếp tục tăng cường đầu tư cho công nghệ để khách hàng có trải nghiệm xác thực sinh trắc học và ngân hàng số tốt hơn. Xác thực sinh trắc học sẽ giúp tài khoản ngân hàng của người dân được bảo mật tốt hơn, góp phần hạn chế nạn lừa đảo đang ngày càng tinh vi hơn”, lãnh đạo Vietcombank nhấn mạnh.

Được biết, Vietcombank đã triển khai nhiều giải pháp đồng bộ nhằm thu thập thông tin sinh trắc học cho khách hàng tại các quầy giao dịch, trên kênh số VCB Digibank, quản lý hạn mức giao dịch tập trung, xác thực giao dịch trên VCB Digibank hay các giao dịch nạp ví điện tử…