Tối ưu hóa quản lý dữ liệu trong ngành Ngân hàng

AI và đặc biệt là Gen AI có thể đóng góp lên đến 340 tỷ USD, tương đương 4,7% tổng doanh thu của ngành Ngân hàng mỗi năm, chủ yếu thông qua việc tăng năng suất.

Thông tin được đưa ra tại hội thảo “Tận dụng dữ liệu để thành công” do Hiệp hội Ngân hàng Việt Nam (VNBA) phối hợp với Công ty PwC Việt Nam, SVTECH và các hãng công nghệ Hewlett Packard Enterprise Việt Nam (HPE), Ab Initio tổ chức sáng nay (ngày 19/9).

Hội thảo tập trung thảo luận xoay quanh chủ đề quản trị dữ liệu trong các tổ chức tài chính - ngân hàng.

Dữ liệu giúp nâng cao trải nghiệm khách hàng và đi trước thị trường

Trong kỷ nguyên chuyển đổi số, dữ liệu đã trở thành tài sản quan trọng và yếu tố quyết định sự thành công của các tổ chức tài chính. Đặc biệt, ngành Ngân hàng đang đối mặt với những thách thức lớn trong việc quản lý khối lượng dữ liệu khổng lồ, từ đảm bảo tính chính xác, an toàn cho đến khai thác giá trị từ dữ liệu để đưa ra quyết định chiến lược.

Phát biểu tại hội thảo, ông Nguyễn Thanh Sơn, Giám đốc Trung tâm Đào tạo, Hiệp hội Ngân hàng Việt Nam, chia sẻ, phát triển và khai thác hiệu quả dữ liệu là một trong 9 nhóm giải pháp để thực hiện mục tiêu chuyển đổi số ngành Ngân hàng tại Quyết định số 810/QĐ-NHNN phê duyệt “Kế hoạch chuyển đổi số ngành Ngân hàng đến năm 2025, định hướng đến năm 2030”.

Theo ông Nguyễn Thanh Sơn, cùng với một số ngân hàng đã có những thành tựu vượt trội trong việc triển khai hoạt động quản trị dữ liệu như TPBank, VPBank, VietinBank, Techcombank,… thì phần lớn các ngân hàng thương mại đều đang ở giai đoạn đầu của lộ trình triển khai quản trị dữ liệu toàn hàng.

Tại báo cáo "Khai phá tiềm năng nền tài chính bền vững Đông Nam Á" của PwC cũng nêu rõ, công nghệ và dữ liệu sẽ đóng vai trò quan trọng trong việc thực hành ESG và trí tuệ nhân tạo trở thành một động lực quan trọng của quá trình đó. Tuy nhiên, nghiên cứu Ngân hàng số hóa Đông Nam Á của PwC năm 2023 cho biết sự thiếu hụt kỹ năng số hàng đầu của các ngân hàng là thiếu hụt về kỹ năng phân tích khoa học dữ liệu (67%), theo sau là phân tích kinh doanh (48%) và kiến trúc tổng thể (37%).

Nhấn mạnh vai trò của quản trị dữ liệu, bà Đinh Hồng Hạnh, Phó Tổng Giám đốc, lãnh đạo Dịch vụ Tư vấn Tài chính, PwC Việt Nam cho rằng, dữ liệu không chỉ là một công cụ mà còn là một tài sản chiến lược. Việc quản trị dữ liệu hiệu quả và triển khai các công nghệ phân tích dữ liệu tiên tiến có thể thúc đẩy đổi mới, quyết định khả năng cạnh tranh, nâng cao trải nghiệm khách hàng, tối ưu hóa quy trình và đảm bảo quản lý rủi ro mạnh mẽ.

"Trong thời đại mà thông tin là sức mạnh, việc sử dụng dữ liệu hiệu quả có thể cách mạng hóa hoạt động của chúng ta, nâng cao trải nghiệm khách hàng và đưa chúng ta luôn đi trước thị trường. PwC mong muốn cùng các ngân hàng nắm bắt cơ hội từ việc quản trị dữ liệu hiệu quả và triển khai các công nghệ tiên tiến như trí tuệ nhân tạo (AI), trí tuệ nhận tạo tạo sinh (Gen AI) vào việc ứng dụng trong hoạt động Ngân hàng", Phó Tổng Giám đốc PwC Việt Nam nói thêm.

Gen AI có thể đóng góp 340 tỷ USD doanh thu ngành Ngân hàng

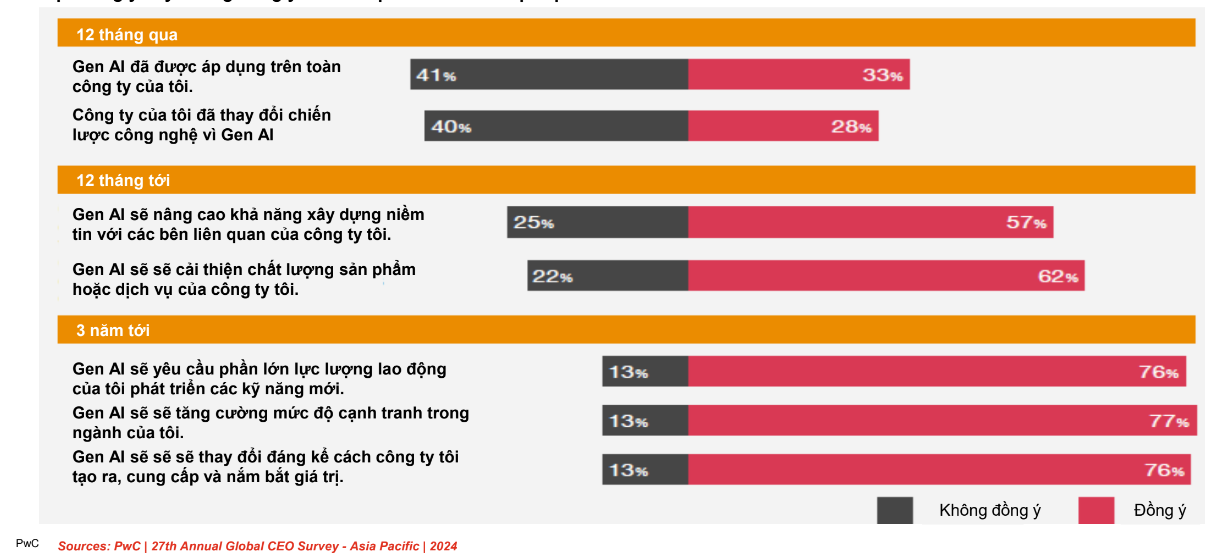

Đi sâu phân tích về ứng dụng Gen AI trong lĩnh vực tài chính - ngân hàng, ông Jirath Hirunpaphaphisoot - Giám đốc, Dịch vụ Quản lý rủi ro tài chính cho biết, Viện McKinsey Global (MGI) ước tính, AI và đặc biệt là Gen AI có thể đóng góp lên đến 340 tỷ USD, tương đương 4,7% tổng doanh thu của ngành Ngân hàng mỗi năm, chủ yếu thông qua việc tăng năng suất.

Trong khi đó, Statista dự báo, đầu tư của ngành Ngân hàng vào Gen AI dự kiến sẽ đạt 85 tỷ USD năm 2030, tăng trưởng với tốc độ trên 55%/năm.

Đại diện PwC cũng cho biết, các lĩnh vực trọng tâm của GenAI trong ngành Ngân hàng gồm: dịch vụ khách hàng; nghiên cứu & phát triển sản phẩm; tự động hóa tuân thủ; hỗ trợ quy trình thẩm định và quản lý rủi ro.

Trong đó, đối với dịch vụ khách hàng, các ngân hàng có thể sử dung GenAI kết hợp với giải pháp AI hội thoại để cung cấp hoặc cải thiện các giao diện chatbot hoặc trợ lý ảo hiện có.

Đối với nghiên cứu và phát triển sản phẩm, các sản phẩm và ưu đãi tài chính tập trung cho cá nhân trong lĩnh vực ngân hàng bán lẻ, ngân hàng tư nhân và ngân hàng doanh nghiệp, điều chỉnh theo nhu cầu và sở thích cụ thể của từng khách hàng để tạo ra lợi thế cạnh tranh mới.

Đối với tự động hóa tuân thủ, ngân hàng có thể cung cấp cho GenAI quyền truy cập vào tập dữ liệu lớn để tạo các đánh giá rủi ro tuân thủ, phân tích rủi ro, phát hiện các rủi ro tiềm ẩn và tuân thủ các quy định cập nhật nhất.

Một lĩnh vực trọng tâm khác của GenAI trong lĩnh vực ngân hàng là việc hỗ trợ quy trình thẩm định. GenAI sẽ tự động hóa quy trình để đánh giá dữ liệu và mô hình phức tạp nhằm xác định thông tin của người nộp đơn có đáng tin cậy và phù hợp với khẩu vị rủi ro của ngân hàng hay không.

Về quản lý rủi ro, GenAI có thể gia tăng giá trị cho quy trình nhận diện, đánh giá và giảm thiểu rủi ro tổn thất tài chính của ngân hàng. GenAI có thể được sử dụng để sàng lọc các giao dịch liên quan nhằm phát hiện các vi phạm rủi ro tiềm ẩn và hành vi khách hàng có khả năng gian lận.

Đáng chú ý, đại diện PwC cũng đề cập đến một khái niệm mới: "AI có trách nhiệm" (Responsible AI).

"Trong một thế giới ngày càng ứng dụng nhiều AI vào vận hành và với nhu cầu hệ thống, AI ngày càng phải đáng tin cậy hơn, các tổ chức cần sử dụng AI có trách nhiệm để giảm thiểu những rủi ro tiềm ẩn", đại diện PwC khẳng định.

Khẳng định việc ứng dụng AI rất quan trọng trong dịch vụ tài chính, tuy nhiên, đại diện HPE Việt Nam cũng chỉ rõ những nguyên nhân dẫn đến nhiều dự án AI thất bại như: thiếu hệ thống lưu trữ phù hợp; không đáp ứng được đầy đủ các giai đoạn của AI...

Từ đó đại diện HPE cho rằng, để ứng dụng AI thành công trong các lĩnh vực, trong đó có lĩnh vực tài chính ngân hàng, đòi hỏi kho dữ liệu lớn, thực hiện đầy đủ hành trình AI...