Hội đồng Vàng Thế giới ứng dụng công nghệ Blockchain để thí điểm mã hóa vàng

Thời gian gần đây, vàng được xem là tài sản trú ẩn an toàn trong thời kỳ xung đột kinh tế và địa chính trị, không thể phủ nhận rằng kim loại quý này cũng cần sẵn sàng cho kỷ nguyên số.

Digital Asset, nhà cung cấp giải pháp Blockchain hàng đầu, đã công bố hoàn thành thành công sáng kiến hợp tác mã hóa trái phiếu chính phủ, trái phiếu Châu Âu (Eurobond) và vàng, với sự tham gia của Hội đồng Vàng thế giới (WGC). Các bên tham gia khác bao gồm Euroclear, Công ty Luật toàn cầu Clifford Chance và nhiều bên khác như: nhà đầu tư, ngân hàng, đối tác bù trừ trung tâm (CCP), tổ chức giám sát và trung tâm lưu ký chứng khoán.

Theo đó, mục đích của chương trình thí điểm là chứng minh phương pháp tài sản mã hóa trên Blockchain có thể tăng cường tính lưu động động của tài sản thế chấp, cải thiện tính thanh khoản và tăng hiệu quả giao dịch.

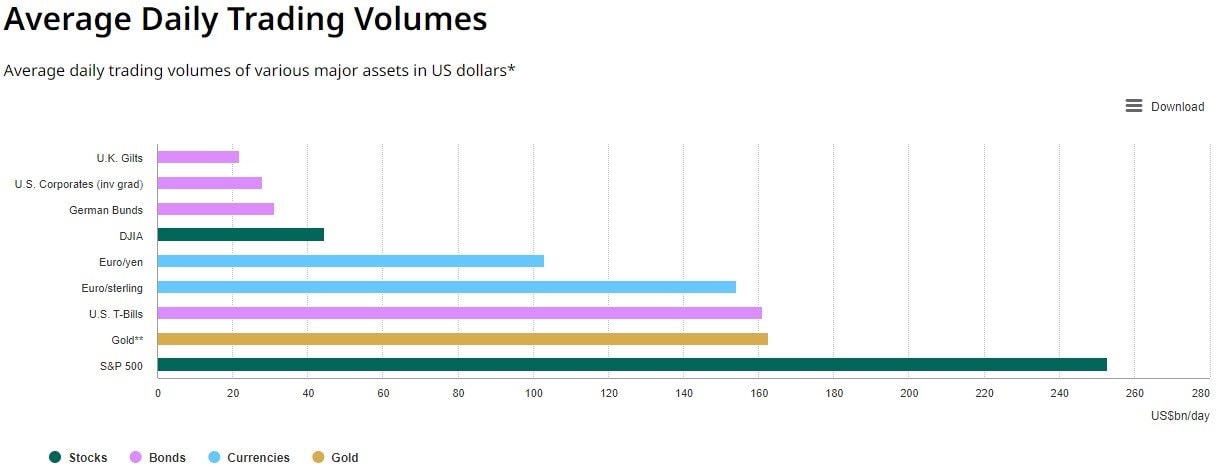

Năm 2023, khối lượng giao dịch vàng bình quân đạt 162 triệu USD trên toàn thế giới và con số tương tự cho năm 2024, điều đó cho thấy, sự tăng trưởng và việc sử dụng vàng như một tài sản giao dịch không có dấu hiệu chậm lại.

Trong khi đó, Digital Asset cho biết, trái phiếu Chính phủ và trái phiếu châu Âu cung cấp nguồn tài sản thanh khoản chất lượng cao. Tính đến giữa năm 2023, tổng thị trường trái phiếu Chính phủ tại Vương quốc Anh lên tới gần 2,4 nghìn tỷ bảng Anh, với hơn 12,97 nghìn tỷ Euro trái phiếu châu Âu đang lưu hành.

Trong đợt thí điểm diễn ra vào tháng 6 và tháng 7/2024, 27 đơn vị tham gia thị trường đã sử dụng Canton Network – “chuỗi công khai đầu tiên và duy nhất của ngành tài chính có thể đạt được quyền riêng tư, khả năng kiểm soát và khả năng tương tác” – để kết nối 5 loại giao dịch ứng dụng chéo bằng 11 ứng dụng phân tán, bao gồm 6 ứng dụng đăng ký và 5 ứng dụng ký quỹ, với tổng cộng 500 giao dịch đã hoàn thành.

Digital Asset cho biết, thử nghiệm đã chứng minh thành công "khả năng tạo ra bản sao kỹ thuật số của các tài sản thực tế (RWA) trước đây và sử dụng các tài sản mã hóa đó làm tài sản thế chấp trong các giao dịch nguyên tử, thời gian thực".

Chuyên gia Mike Oswin, Trưởng phòng Cấu trúc và Đổi mới Thị trường Toàn cầu tại WGC cho biết: “Bằng cách số hóa vàng, chúng ta có thể vượt qua những hạn chế về việc di chuyển và lưu trữ kim loại vật chất, cho phép tài sản giá trị cao này được huy động và sử dụng liền mạch trong thị trường tài chính. Để đạt được điều này, quy trình mã hóa phải có khả năng chỉ định một đơn vị vàng tiêu chuẩn (SGU) đại diện và chuyển 1 lượng vàng nguyên chất đã thỏa thuận thành giá trị tiền tệ”.

Ông Oswin cho biết thêm, có thể tạo một bản ghi thuộc tính như một mã thông báo thứ cấp để lưu giữ thông tin chi tiết về các thỏi vàng được thế chấp trong hệ sinh thái. Điều này sẽ cho phép sử dụng tất cả vàng vật chất có tính toàn vẹn đáng tin cậy làm tài sản thế chấp tài chính, bất kể thuộc tính vật lý và vị trí của nó.

Theo chuyên gia Kelly Mathieson, Giám đốc phát triển kinh doanh tại Digital Asset, dự án thí điểm này là một "bước tiến đáng chú ý trong việc phát triển và áp dụng tài sản mã hóa trong quản lý tài sản thế chấp, tạo ra một mô hình hoạt động linh hoạt hơn giữa các bên khác nhau.

Cùng với đó, việc này đã chứng minh rằng, tài sản mã hóa có thể được sử dụng ngay lập tức để đáp ứng các yêu cầu ký quỹ trong ngày bên ngoài các chu kỳ thanh toán, thời gian xử lý và múi giờ thông thường. Đồng thời chứng minh cách sổ cái có thể đóng vai trò là hồ sơ pháp lý và xác thực quyền kiểm soát của bên được bảo đảm đối với bản sao kỹ thuật số và tài sản thực tế được nhận biết dưới dạng ký quỹ hoặc tài sản thế chấp, trong trường hợp bên đối tác vỡ nợ".

Mã hóa thông qua việc tạo ra bản sao kỹ thuật số đang nhanh chóng trở thành phương pháp được ưa chuộng để đưa tài sản thực lên dữ liệu blockchain và được kỳ vọng sẽ là phương pháp mã hóa RWA phổ biến trong tương lai.

Đối với tác động pháp lý của việc sử dụng bản sao kỹ thuật số của tài sản thực, chuyên gia Paul Landless, Đồng giám đốc Fintech tại Clifford Chance, người quan sát chương trình thí điểm, cho biết: “Với một số cách tiếp cận và nền tảng nhất định, bản sao kỹ thuật số không phải là một tài sản riêng biệt và do đó, tác động đối với các thỏa thuận, giao dịch, quy trình và phương pháp định giá được giảm thiểu, nhưng điều quan trọng là phải đảm bảo bản sao kỹ thuật số được đáp ứng và phản ánh vào dữ liệu sản phẩm và nền tảng hiện có”.

“Là công cụ lưu trữ hồ sơ và hoạt động chứ không phải là tài sản, một số vấn đề pháp lý và quy định có thể lược bỏ, giúp tránh việc sửa chữa hoặc thiết lập lại toàn bộ tài liệu sản phẩm và tài sản có sẵn”, ông nói thêm.

Chương trình thí điểm này tiếp nối một số chương trình thí điểm trước đó của Canton Network - nền tảng cho các ứng dụng kết nối mạng lưới kinh tế toàn cầu.

Vào tháng 9/2024, Digital Asset công bố hoàn thành chương trình thí điểm, phối hợp với Depository Trust & Clearing Corporation (DTCC), nơi thử nghiệm Mạng lưới thế chấp của Bộ Tài chính Mỹ (UST). Đây là sáng kiến tập trung vào việc tận dụng các ứng dụng công nghệ sổ cái phân tán (DLT) để hỗ trợ kết nối thị trường trong suốt vòng đời quản lý thế chấp nhằm tăng cường tính di động, thanh khoản và hiệu quả giao dịch của tài sản mã hóa.

Trong dự án thí điểm đó, Digital Asset, 4 nhà đầu tư, 4 ngân hàng, 2 bên đối tác trung tâm, 3 bên lưu ký/đại lý thế chấp và 1 cơ quan trung tâm lưu ký chứng khoán đã vận hành 14 nút Canton, kết nối 4 loại giao dịch ứng dụng chéo thông qua 10 ứng dụng phân tán, tận dụng giải pháp LedgerScan của DTCC để hỗ trợ theo dõi và quản lý hoạt động của tài sản liên quan đến các giao dịch thí điểm. Những người tham gia đã triển khai thành công 100 giao dịch, chứng minh chức năng và tiềm năng mạnh mẽ của tài sản thế chấp được mã hóa.

Digital Asset cho biết, dự án thí điểm UST Collateral Network “đã chứng minh tính khả thi của các giao dịch thực tế phức tạp hơn, bao gồm việc tạo ra bản sao kỹ thuật số của UST, sử dụng tài sản UST được mã hóa theo thời gian thực để đáp ứng các cuộc gọi ký quỹ, hoàn tất việc thu hồi tài sản và chứng minh quyền kiểm soát của bên được bảo đảm đối với tài sản trong các tình huống đóng cửa.

Chuyên gia Jenny Cieplak, đối tác tại Công ty Luật toàn cầu Latham & Watkins, cho biết: “Hầu hết các dự án thí điểm Blockchain tập trung vào việc khởi tạo hoặc hoàn tất các giao dịch, nhưng trong dự án thí điểm này, vòng đời đó đã được mở rộng, bao gồm cả trường hợp vỡ nợ”. Điều này rất quan trọng, vì tài sản thế chấp không chỉ là để giảm thiểu rủi ro – mà còn đảm bảo rằng trong trường hợp vỡ nợ, các bên được bảo đảm có thể nắm giữ hợp pháp tài sản thế chấp. Điều này chứng minh tiềm năng của Blockchain trong việc hỗ trợ toàn bộ vòng đời của các giao dịch tài chính.

Theo ông Mathieson, chương trình thí điểm cho thấy, tài sản mã hóa có thể được "đòn bẩy" để tối ưu hóa tài sản thế chấp. Ngoài tính thanh khoản và hiệu quả hoạt động đạt được, chương trình thí điểm chứng minh rằng, việc mã hóa tài sản thế chấp có thể cải thiện tính minh bạch của thị trường, tính chắc chắn về mặt pháp lý của quyền sở hữu trong các tình huống tịch thu/đóng cửa và các lợi ích thực tế đáng kể, bao gồm thế chấp nhanh hơn và tăng cường giám sát theo quy định.