Bầu cử Tổng thống Mỹ và câu chuyện tỷ giá

Ngày 5/11, cuộc bầu cử Tổng thống Mỹ bước vào thời khắc quyết định khi cử tri Mỹ sẽ tiến hành bỏ phiếu. Những chính sách của tân Tổng thống Mỹ sẽ có những ảnh hưởng nhất định lên chính sách tiền tệ của nhiều nước trên thế giới.

Chính sách của ông Trump sẽ tác động theo chiều hướng biến động mạnh hơn

Bầu cử Tổng thống Mỹ là một sự kiện quan trọng diễn ra bốn năm một lần, để chọn ra Tổng thống và Phó Tổng thống cho nền kinh tế lớn nhất thế giới. Kết quả bầu cử sẽ dẫn đến nhiều sự thay đổi về chính sách không chỉ tại Mỹ mà còn lan rộng ra toàn cầu.

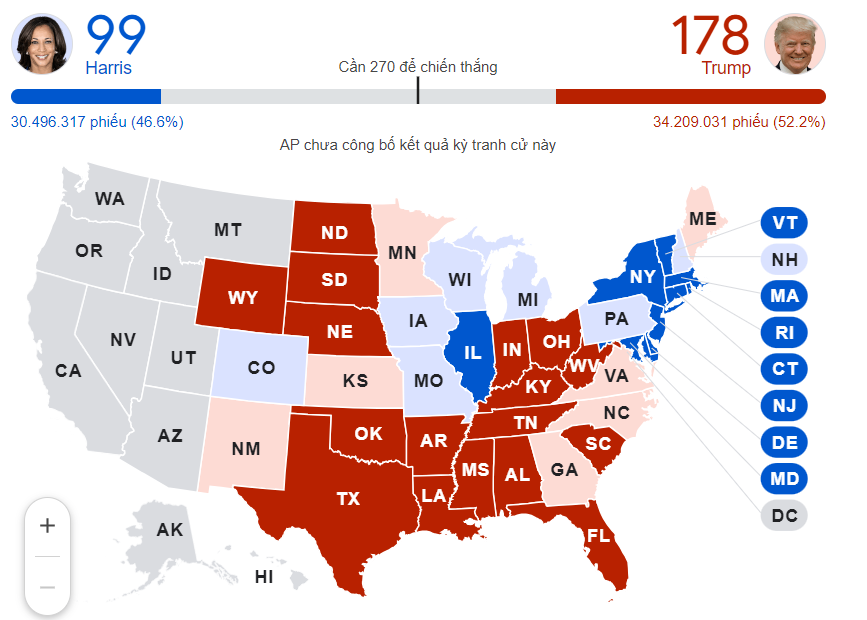

Ngày 5/11/2024 sẽ là thời điểm bầu cử trước khi kết quả cuối cùng được tuyên bố tại phiên họp của Quốc hội vào 6/1/2025 (giờ địa phương). Cuộc đua đang diễn ra sát nút giữa ứng cử viên Đảng Cộng hòa Donald Trump và ứng cử viên Đảng Dân chủ Kamala Harris.

.png)

Dù là bà Kamala Harris hay ông Donald Trump giành chiến thắng trong cuộc đua vào Nhà Trắng năm nay, sẽ luôn có những ngành và cổ phiếu liên quan được hưởng lợi. Tuy nhiên, Chứng khoán Shinhan (Shinhan Securities) nhận định, nhìn về góc độ ảnh hưởng đến tỷ giá và lãi suất, chính sách của Trump sẽ tác động theo chiều hướng biến động mạnh hơn.

“Trump trades” – những giao dịch đặt cược vào việc ông Trump chiến thắng sẽ khiến cho chỉ số DXY tăng mạnh.

“Giới đầu tư tin vào “Trump trades” cho rằng các chính sách của Trump sẽ khiến cho đồng USD mạnh lên và lạm phát trong nước Mỹ cũng tăng lên”, chuyên gia của Shinhan Securities cho biết.

Việc ông Trump đề xuất mức thuế 10% lên các mặt hàng xuất khẩu từ châu Âu có thể ảnh hưởng đến giao dịch thương mại của Mỹ và EU, đặc biệt là Đức và Ý – hai nước có giá trị xuất khẩu sang Mỹ lớn nhất năm 2023 với các mặt hàng chính là xe hơi, máy móc, phụ tùng…. Giá trị xuất khẩu của Đức sang Mỹ là 157,7 triệu EUR và Ý là 67,3 triệu EUR trong năm 2023.

“Vì các nước châu Âu không còn nhập khẩu dầu từ Nga và nhập khẩu chính từ Mỹ nên việc tăng mức thuế lên các mặt hàng xuất khẩu sẽ ảnh hưởng đến cán cân thương mại của các nước EU. Điều này phần nào sẽ khiến cho đồng USD trở nên mạnh hơn so với EUR”, ông Niên Nguyễn, chuyên gia phân tích của Shinhan Securities lưu ý.

Ngoài ra với chính sách giảm thuế để hỗ trợ cho các doanh nghiệp trong nước Mỹ kinh doanh có thể làm dấy lên lo ngại sẽ làm tăng lạm phát. Điều này sẽ khiến Ngân hàng Dự trữ Liên bang Mỹ (FED) cắt lãi suất chậm lại so với kỳ vọng của thị trường từ hồi tháng 9 2024. Thị trường kỳ vọng rằng với nếu lạm phát đã được kiểm soát ở mức 2 - 2,3% và tỷ lệ thất nghiệp 4,2 - 4,4% thì FED sẽ cắt lãi suất theo lộ trình như trong biên bản họp tháng 9. Lãi suất được kỳ vọng sẽ tiếp tục giảm thêm 50 điểm cơ bản nữa trong quý IV/2024 và 100 điểm cơ bản trong năm 2025.

Đồng quan điểm trên, CTCK Agribank (Agriseco) cho biết, chính sách của ông Donald Trump được đánh giá sẽ làm Mỹ tăng lạm phát trong ngắn hạn, ảnh hưởng tới sức mạnh đồng USD và nhiều hạng mục kinh tế khác trong đó bao gồm lộ trình nới lỏng chính sách tiền tệ sẽ thay đổi. Thực tế trong tháng 10 khi tỷ lệ dự báo ông Trump đắc cử tăng, chỉ số DXY đại diện cho sức mạnh đồng USD đã tăng gần 3,3%, giá hợp đồng tương lai vàng tăng 5,5%, liên tục lập đỉnh mới và các dự báo về lộ trình cắt giảm lãi suất trong năm 2025 cũng được giãn ra.

Thử thách trong câu chuyện tỷ giá

Về tỷ giá VND/USD, Shinhan Securities phân tích, VND chỉ mất giá 1,2% so với USD cho đến cuối tháng 9/2024. Tuy nhiên, tỷ giá đã tăng nhanh vào tháng 10 và mất giá hơn 4% so với USD. Bên cạnh những yếu tố ngoại cảnh thì một số sự kiện trong nước diễn ra trong tháng 10 đã khiến cho tỷ giá VND/ USD tăng mạnh.

“DXY tăng mạnh cùng với lãi suất liên ngân hàng có thời điểm xuống thấp dưới 3% khiến cho chênh lệch lãi suất USD/VND bị nới rộng ra”, Shinhan Securities chỉ rõ.

Cũng trong tháng, các doanh nghiệp và Kho bạc Nhà nước đẩy mạnh mua USD. Những sự kiện này diễn ra đồng thời khiến tỷ giá tăng nhanh và mạnh, tăng 2,9% chỉ trong vòng 1 tháng.

Ngân hàng Nhà nước đã thực hiện những biện pháp can thiệp như hút tiền ra khỏi hệ thống và bán USD để kiềm lại đà tăng của tỷ giá từ ngày 22/10. Những biện pháp này đã có hiệu quả khi tỷ giá VND/USD tự do sau khi chạm mốc cao 25.700 đã giảm nhẹ xuống 25.660 vào tuần cuối tháng 10.

Đồng USD, trái phiếu chính phủ là những tài sản an toàn mà nhà đầu tư có thể tìm đến và điều này có thể khiến USD tiếp tục tăng giá so với các đồng khác cho đến cuối năm

Shinhan Securities nhận định, nếu ông Trump là người chiến thắng trong cuộc đua Nhà Trắng, tỷ giá từ đây đến cuối năm sẽ có những thử thách nhất định khi tâm lý thị trường có thể chọn những phương án ít rủi ro để đầu tư (flight to quality) và chờ đợi những tác động trực tiếp từ chính sách của ông Trump thay vì hành động theo kỳ vọng của những đợt cắt giảm lãi suất của FED.

“Đồng USD, trái phiếu chính phủ là những tài sản an toàn mà nhà đầu tư có thể tìm đến và điều này có thể khiến USD tiếp tục tăng giá so với các đồng khác cho đến cuối năm”, Shinhan Securities nhấn mạnh.

Áp lực trên thị trường chứng khoán

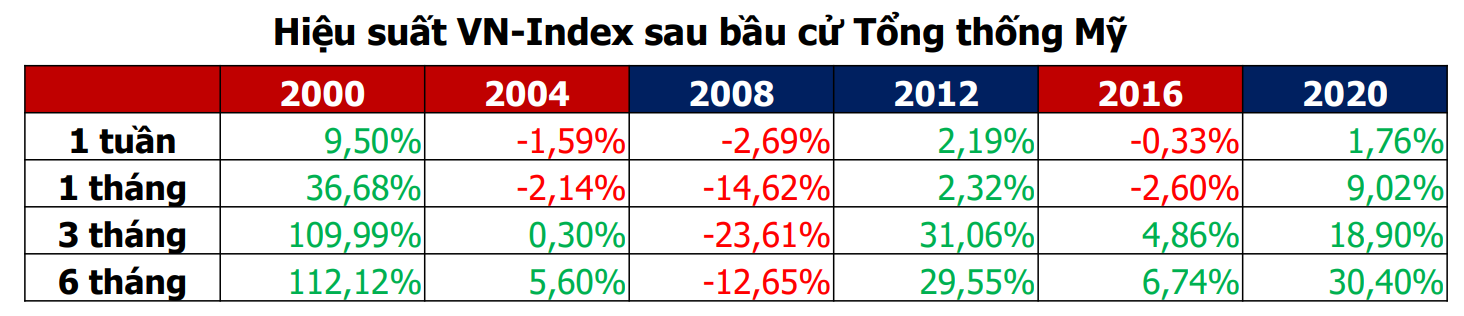

Trên thị trường chứng khoán Việt Nam, việc chờ đợi kết quả bầu cử cùng với áp lực bán từ khối ngoại khiến cho thị trường có diễn biến không tích cực trong tháng 10. Thanh khoản thị trường sụt giảm và các cổ phiếu blue-chips bị tập trung bán ròng. Điều này đã từng diễn ra trước thời điểm tháng 10, tỷ giá cũng đã tăng rất mạnh trong tháng 4 và tháng 6.

“Một trong những lý do khi tỷ giá tăng sẽ khiến cho khối ngoại có xu hướng bán ròng đó là chính là sự gia tăng rủi ro, làm giảm lợi nhuận kỳ vọng. Tỷ giá làm tăng phần bù rủi ro quốc gia (country risk premium) khiến cho lợi nhuận kỳ vọng sau điều chỉnh rủi ro (risk-adjusted return) của cổ phiếu ở thị trường Việt Nam giảm”, Shinhan Securities nhận định.

Dưới góc nhìn phân bổ tài sản của các quỹ có quy mô toàn cầu, khi lợi nhuận kỳ vọng giảm, các quỹ có xu hướng giảm tỷ trọng nắm giữ tài sản có có lợi nhuận kỳ vọng thấp. Các nhà đầu tư trong nước có xu hướng tìm kiếm các cơ hội đầu tư an toàn hơn, trong khi các nhà đầu tư nước ngoài có thể tạm thời rút vốn để chờ đợi những tín hiệu tích cực hơn từ thị trường.

Trong quá khứ, khi các cổ phiếu trên sàn HOSE gặp lực bán mạnh từ khối ngoại, dòng tiền có xu hướng đi tìm những cổ phiếu có ít nhà đầu tư nước ngoài nắm giữ và UpCOM là một nơi có nhiều cổ phiếu như thế. Những cổ phiếu có tài chính cơ bản tốt và đứng đầu ngành ở sàn UPCoM đều có mức tăng ấn tượng trong tháng 5/2024 như ACV (tăng 24,1%), VEA (tăng 23,6%), VGI (tăng 29,14%)…

Trong bối cảnh đó, chuyên gia của Shinhan Securities khuyến nghị, thay vì tập trung vào những cổ phiếu có thể được hưởng lợi từ tác động chính sách của tân Tổng Thống Mỹ thì nhà đầu tư có thể ưu tiên những lựa chọn an toàn hơn. Những lựa chọn cổ phiếu nên tập trung vào những doanh nghiệp có hoạt động kinh doanh chính tại thị trường nội địa Việt Nam, ít các khoản vay nước ngoài, được niêm yết trên sàn UpCOM hay HNX vì các cổ phiếu sẽ ít được quan tâm bởi các quỹ ETF thụ động và có biến động cổ phiếu thấp.