VDSC: Việc nâng hạng thị trường theo đánh giá của FTSE Rusell sẽ chỉ mang lại quy mô vốn khiêm tốn

Nhận định về cơ hội nâng hạng của thị trường chứng khoán Việt Nam, CTCK Rồng Việt (VDSC) cho rằng, triển vọng nâng hạng thị trường lên “mới nổi thứ cấp” theo đánh giá của FTSE Rusell trong năm 2025 là rõ ràng, song điều này sẽ chỉ mang lại lại một quy mô vốn khiêm tốn từ các quỹ tham chiếu chỉ số so với các quỹ tham chiếu của MSCI.

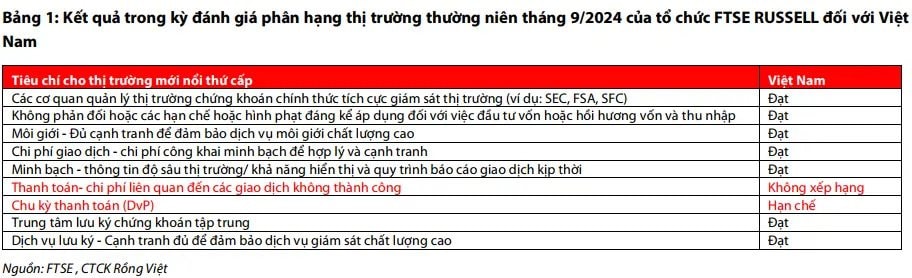

Trong kỳ đánh giá thường niên tháng 9/2024, FTSE Russell quyết định giữ lại Việt Nam trong danh sách theo dõi do hai tiêu chí còn lại (thanh toán - chi phí liên quan đến các giao dịch không thành công, chu kỳ thanh toán) vẫn chưa được đáp ứng kể từ đợt đánh giá tháng 3/2024.

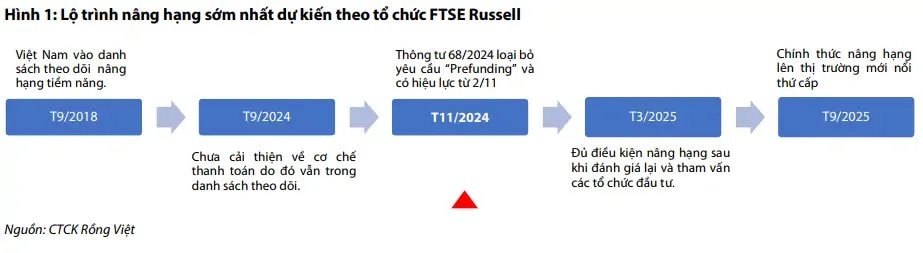

Mặc dù vậy, khác với đợt trước, FTSE Russell đã ghi nhận nỗ lực của Chính phủ Việt Nam, cũng như UBCKNN đối với việc cải cách thị trường khi tổ chức này nhắc đến Thông tư 68/2024/TT-BTC được ban hành ngày 18/9/2024 và có hiệu lực từ 2/11/2024.

Cụ thể, theo Thông tư 68/2024/TT-BTC, các nhà đầu tư tổ chức nước ngoài sẽ được phép mua cổ phiếu mà không cần phải có đủ tiền trước khi đặt lệnh (pre-funding). Đây được xem là giải pháp cho cho hai tiêu chí cuối cùng này.

Theo đánh giá của VDSC, khoảng cách từ thời điểm Thông tư 68/2024/TT-BTC có hiệu lực đến đợt xem xét định kỳ tháng 3/2025 của FTSE Rusell là đủ dài để các bên liên quan thực thi và tuyên truyền đến các nhà đầu tư quốc tế về chính sách mới này.

"Do đó, chúng tôi kỳ vọng rằng, thị trường chứng khoán Việt Nam với các tiêu chí đều được đáp ứng sẽ được nâng hạng khi được FTSE Ressell đánh giá lại trong đợt đánh giá tháng 3/2025 và chính thức có hiệu lực kể từ đợt đánh giá tháng 9/2025", chuyên gia của VDSC cho biết.

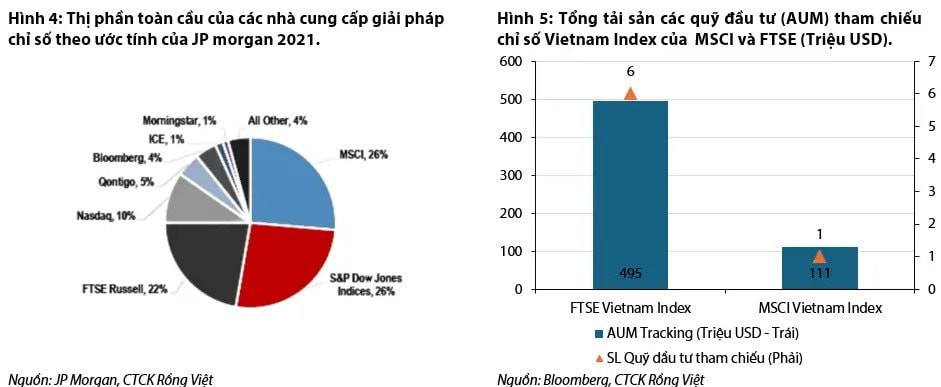

Mặt khác, việc nâng hạng thị trường chứng khoán lên “mới nổi thứ cấp” theo đánh giá của tổ chức FTSE Rusell sẽ mang lại một quy mô vốn khiêm tốn từ các quỹ tham chiếu chỉ số so với các quỹ tham chiếu MSCI Emerging Market Index.

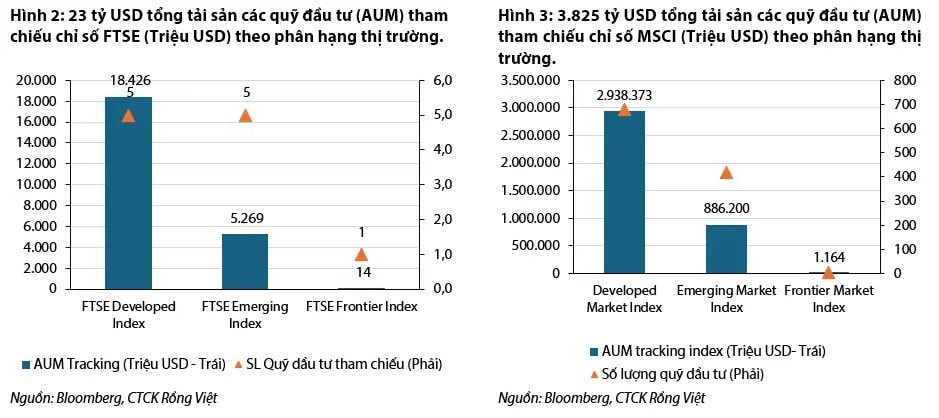

Theo đó, VDSC lưu ý, FTSE và MSCI là hai tổ chức được các quỹ đầu tư toàn cầu tín nhiệm trong việc tham chiếu hiệu suất đầu tư dựa trên mục tiêu đầu tư theo hạng thị trường.

Trong đó, FTSE LSEG là một trong những công ty dịch vụ tài chính lớn cung cấp cơ sở hạ tầng thị trường tài chính hàng đầu thế giới và cung cấp dữ liệu tài chính, phân tích, tin tức và đặc biệt là các sản phẩm chỉ số cho hơn 40.000 khách hàng tại hơn 170 quốc gia. Trong đó, các sản phẩm chỉ số FTSE Global Equity Index Series (FTSE GEIS) cung cấp một khung chỉ số cổ phiếu toàn cầu gồm hơn 19.000 chứng khoán thuộc các nhóm vốn hóa lớn, trung bình, nhỏ và siêu nhỏ từ 49 thị trường phát triển và mới nổi trên toàn thế giới.

Có hơn 2.210 tỷ USD tài sản (AUM) được quản lý theo dõi các chỉ số FTSE GEIS, được sử dụng là mốc chuẩn cho các chiến lược được quản lý chủ động và làm nền tảng cho các phương tiện đầu tư được quản lý thụ động như ETF. Trong đó chỉ có 23 tỷ USD tham chiếu các sản phẩm chỉ số theo phân hạng thị trường của FTSE.

"Đây là một con số khiêm tốn so với quy mô các quỹ tham chiếu các sản phẩm tương tự của tổ chức MSCI. Mặc dù thị phần về các sản phẩm tham chiếu chỉ số của FTSE không kém hơn so với MSCI quá nhiều", chuyên gia VDSC phân tích.

Vì vậy, việc nâng hạng lên thị trường “mới nổi thứ cấp/secondary emerging market" theo đánh giá của FTSE sẽ chỉ mang lại một quy mô vốn khiêm tốn từ các quỹ tham chiếu chỉ số FTSE Emerging Index.

"Tuy nhiên, chúng tôi cho rằng, việc nâng hạng này sẽ mang lại ý nghĩa biểu tượng cho chất lượng thị trường chứng khoán Việt Nam và có thế giúp các quỹ chỉ số FTSE Vietnam Index thu hút thêm một lượng vốn đáng kể", VDSC nhấn mạnh.

Phân hạng thị trường cổ phiếu của một quốc gia đề cập đến việc nhóm các thị trường cổ phiếu của các quốc gia dựa trên các tiêu chí như quy mô, cơ cấu và chất lượng để đánh giá mức độ phát triển của thị trường. Các hạng được phân cấp từ cao đến thấp bao gồm "phát triển", "mới nổi", và "cận biên".

Sự phân loại này giúp nhà đầu tư hiểu rõ bản chất thị trường, đánh giá rủi ro, nhận diện cơ hội và đưa ra quyết định sáng suốt trong việc phân bổ tài sản. Đồng thời, nó tác động mạnh đến dòng vốn đầu tư quốc tế, khi nhiều quỹ sử dụng phân loại này làm chuẩn mực để quyết định quy mô phân bổ vốn.