Số hóa quy trình cho vay - Khuyến nghị cho các ngân hàng thương mại Việt Nam

Dựa trên các nghiên cứu đã được công bố và kinh nghiệm của các ngân hàng trên thế giới, bài viết tổng hợp và phân tích những thách thức trong mô hình cho vay truyền thống, làm rõ những lợi ích số hóa quy trình cho vay đem lại, từ đó phân tích những bước thực hiện số hóa quy trình cho vay và đưa ra những khuyến nghị cho các NHTM Việt Nam trong quá trình số hóa quy trình cho vay.

Tóm tắt: Cuộc cách mạng công nghiệp 4.0 đang có những tác động lên hệ thống tài chính ngân hàng một cách toàn diện, không chỉ ở danh mục sản phẩm cung cấp cho khách hàng, kênh phân phối cũng như cách thức thực hiện giao dịch mà còn ở trong cách thức quản trị ngân hàng, quản trị mối quan hệ với khách hàng nhằm đem đến những trải nghiệm tốt nhất cho khách hàng. Hoạt động cho vay, một trong những hoạt động cốt lõi, đem lại phần lớn doanh thu cho ngân hàng thương mại (NHTM) cũng đang được nghiên cứu và chuyển dịch từ mô hình cho vay truyền thống sang mô hình cho vay số. Dựa trên các nghiên cứu đã được công bố và kinh nghiệm của các ngân hàng trên thế giới, bài viết tổng hợp và phân tích những thách thức trong mô hình cho vay truyền thống, làm rõ những lợi ích số hóa quy trình cho vay đem lại, từ đó phân tích những bước thực hiện số hóa quy trình cho vay và đưa ra những khuyến nghị cho các NHTM Việt Nam trong quá trình số hóa quy trình cho vay.

Từ khóa: Cho vay số, quy trình cho vay, số hóa khoản vay

LENDING DIGITIZATION - RECOMMENDATIONS FOR VIETNAM COMMERCIAL BANKS

Abstract: The 4.0 industrial revolution is making a tremendous impact on financial and banking sector, not only in the product portfolio provided to customers, distribution channels as well as ways of conducting transactions but also in banking management approach and customer relationship management in order to bring the best experiences to customers. Lending activities, one of the core activities that bring in the majority of revenue for commercial banks, are also being studied and shifted from a traditional model to a digital model. Based on published research and experience from banks around the world, the article synthesizes and analyzes challenges in traditional lending model, clarifying benefits of digitizing lending process. Then, steps to digitize lending process are analyzed and recommendations for Vietnam commercial banks in the process of digitizing lending process are suggested.

Keywords: Digital lending, lending process, lending digitization

1. SỐ HÓA QUY TRÌNH CHO VAY VÀ NHỮNG LỢI ÍCH CỦA CHO VAY SỐ

Hoạt động cho vay là một trong những hoạt động truyền thống, đem lại nguồn doanh thu chủ yếu cho các ngân hàng thương mại. Quy trình cho vay bao gồm các bước từ khi khởi tạo hồ sơ vay vốn cho khách hàng cho đến khi phê duyệt, giải ngân và thu nợ. Mục tiêu của quy trình này là đánh giá mức độ rủi ro (mức độ tín nhiệm) của khách hàng đã đăng ký khoản vay để đưa ra quyết định liên quan đến việc phê duyệt hoặc từ chối đề xuất vay vốn của khách hàng.

Hình 1: Quy trình khởi tạo khoản vay hiện tại

Toàn bộ các bước trong quy trình khởi tạo khoản vay được thực hiện thủ công trong các ngân hàng truyền thống và hệ thống tài chính, từ việc tìm kiếm người vay tiềm năng đến phê duyệt khoản vay hoặc cấp tín dụng, vốn là một quy trình tốn nhiều thời gian đối với người đi vay. Các ngân hàng sử dụng xếp hạng tín dụng truyền thống để đánh giá mức độ tín nhiệm của người vay. Xếp hạng tín dụng truyền thống có những hạn chế và không tính đến dữ liệu của người vay. Hơn nữa, ngân hàng chỉ cho vay những người có tài khoản ngân hàng, điểm tín dụng tốt và có thể tiếp cận ngân hàng. Điều này khiến cho các cá nhân và doanh nghiệp chưa tiếp cận được các ngân hàng và những người có lịch sử tín dụng kém sẽ bị hệ thống ngân hàng truyền thống loại trừ về mặt tài chính, và quy trình cho vay kéo dài và tốn nhiều thời gian.

Như vậy, phương thức cho vay thông thường hoặc truyền thống bao gồm một quy trình với rất nhiều hồ sơ, tài liệu dẫn đến việc kéo dài thời gian thực hiện khoản vay, có khả năng dẫn đến tổn thất, chẳng hạn như: Mất khách hàng do sự không hài lòng của khách hàng, tăng chi phí xử lý các khoản vay, tăng công việc làm lại và nhân viên làm việc kém hiệu quả hơn (Pindyck & Ru-binfeld, 2013). Những năm gần đây đã chứng kiến sự phát triển mạnh mẽ của công nghệ, sự hình thành và phát triển của các nhà cung cấp dịch vụ tài chính như các công ty công nghệ tài chính (Fintech), cung cấp các dịch vụ tiền gửi và cho vay dựa trên internet rất thuận tiện. Trong bối cảnh đó, khu vực ngân hàng cũng đã có những thay đổi nhanh chóng với gần như tất cả các quy trình ngân hàng đều được số hóa. Đặc biệt trong thời gian khó khăn của đại dịch toàn cầu, nhiều ngân hàng đã tập trung hơn vào “ảo hóa” để giảm các điểm tiếp xúc vật lý đồng thời cải thiện trải nghiệm của khách hàng. Với công nghệ mới nổi và các hệ thống, quy trình đang phát triển, các ngân hàng đang nỗ lực trong việc thực hiện số hóa quy trình cho vay để quy trình ngày càng trở nên hiệu quả hơn với cả người đi vay và người cho vay. Số hóa quy trình cho vay trong giai đoạn hiện nay có thể hiểu là việc ứng dụng công nghệ số vào từng bước trong quy trình cho vay nhằm mục đích giảm thời gian giao dịch, tăng tỷ lệ phê duyệt khoản vay, và cuối cùng dẫn đến gia tăng hiệu suất tổng thể của hoạt động cho vay. Trong vòng chưa đầy một phút sau khi có được bằng chứng cần thiết, một số đơn vị cho vay kỹ thuật số đã có thể phê duyệt khoản vay, cung cấp một loạt giải pháp tín dụng để đáp ứng nhu cầu của khách hàng.

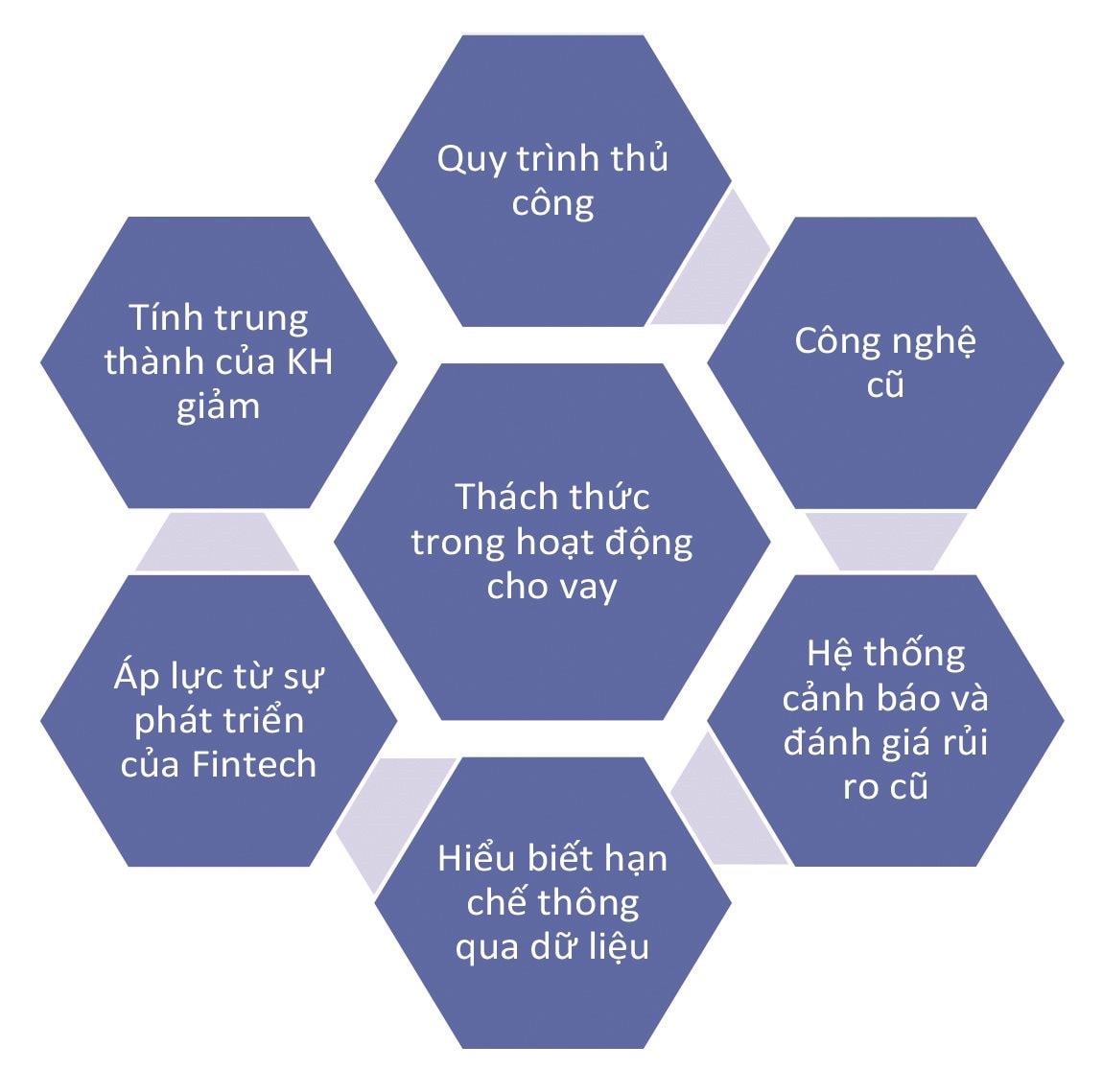

* Những thách thức trong hoạt động cho vay của ngân hàng hiện nay

Hình 2: Những thách thức trong hoạt động cho vay của ngân hàng

Các quy trình thủ công: Tại nhiều ngân hàng, quy trình cho vay hiện nay vẫn là quy trình đã được thiết lập từ trước đó rất lâu, bao gồm các bước sử dụng nhiều lao động trong quy trình xác minh, thường liên quan đến việc đăng nhập vào nhiều hệ thống dữ liệu riêng lẻ và nhờ con người xác minh trực quan dữ liệu của người đi vay… Thậm chí, do hệ thống bị phân tách và các nhiệm vụ thủ công khiến cho 30-40% thời gian cho vay vẫn dành cho các nhiệm vụ không cốt lõi, có thể tự động hóa được. Tất cả các bước thủ công này đều trì hoãn việc ra quyết định cho vay của ngân hàng.

Công nghệ cũ đã cản trở sự phát triển của ngân hàng với các giải pháp thế hệ tiếp theo. Hạn chế kỹ thuật của các hệ thống cho vay cũ làm giảm khả năng của ngân hàng trong việc thay thế các bước thủ công bằng các quyết định tự động, làm tăng chi phí và thường cản trở ngân hàng sử dụng công nghệ số để mở rộng quy mô cho tăng trưởng. Không thể khai thác công nghệ tiên tiến có thể cản trở nghiêm trọng khả năng thúc đẩy trải nghiệm riêng biệt cho các khách hàng. Chúng cũng khiến việc tích hợp các nguồn dữ liệu thay thế trở nên khó khăn, điều này khiến ngân hàng khó đưa ra quyết định chính xác và sáng suốt nhất.

Các hệ thống cảnh báo và đánh giá rủi ro cũ khiến việc tận dụng các xu hướng thị trường trở nên khó khăn. Các ngân hàng truyền thống dựa vào quy trình đánh giá rủi ro thủ công, tốn nhiều giấy tờ, kéo dài quá trình phê duyệt khoản vay. Mô hình đánh giá rủi ro tín dụng lỗi thời cũng gây khó khăn cho việc đánh giá mức độ tín nhiệm của khách hàng. Cả hai điều trên đều cản trở khả năng của ngân hàng trong việc theo kịp tốc độ cạnh tranh của các lực lượng trên thị trường, ví dụ như sự phát triển rất nhanh chóng của các công ty Fintech.

Những hiểu biết hạn chế thông qua dữ liệu cản trở khả năng thúc đẩy hiệu suất của bộ phận kinh doanh. Thiếu phân tích dữ liệu chính xác để rút ra những hiểu biết sâu sắc từ danh mục cho vay/thanh toán có thể cản trở hầu hết các ngân hàng có được hiểu biết toàn diện về khách hàng của mình. Trên thực tế, chỉ có khoảng 37% khách hàng tin rằng ngân hàng hiểu đầy đủ nhu cầu và sở thích của họ. Khả năng tiếp cận dữ liệu hạn chế dẫn đến việc quản lý hiệu quả khoản vay kém và gây khó khăn trong việc xác định những khu vực có hiệu quả hoạt động thấp.

Sự trỗi dậy của Fintech trong những năm gần đây đòi hỏi các ngân hàng phải xác định chiến lược rất rõ ràng. Các công ty Fintech đang nỗ lực để tác động đến hoạt động ngân hàng thông qua số hóa với lời hứa mang lại trải nghiệm tốt hơn cho khách hàng và đưa ra quyết định nhanh hơn, chi phí thấp hơn. Bằng cách sử dụng dữ liệu và công nghệ, các công ty Fintech đang thách thức mô hình kinh doanh cho vay truyền thống bằng cách cung cấp những sản phẩm, dịch vụ khác biệt.

Tính trung thành của khách hàng có xu hướng giảm. Khách hàng thường sẵn sàng chuyển đổi nếu họ kỳ vọng được đáp ứng tốt hơn ở nơi khác. Những người đi vay, khách hàng của ngân hàng ngày nay muốn có một quy trình phê duyệt khoản vay nhanh chóng và đáp ứng tốt nhất nhu cầu của họ. Nếu quy trình của ngân hàng không đáp ứng được những yếu tố đó thì các ngân hàng sẽ mất đi các khách hàng tiềm năng của mình. Các ngân hàng cần chuyển đổi để theo kịp tốc độ, khởi tạo, ra quyết định và tất toán các khoản vay nhanh hơn trong khi cung cấp một trải nghiệm tốt hơn cho khách hàng của mình.

* Những lợi ích số hóa quy trình cho vay đem lại

Tín dụng là trung tâm của hầu hết các mối quan hệ với khách hàng, và cải tiến quy trình cho vay dựa trên ứng dụng số mang lại lợi ích đáng kể cho cả ngân hàng và khách hàng. Kỳ vọng ngày càng tăng của khách hàng đối với dịch vụ ngân hàng mọi lúc, mọi nơi là đòi hỏi khiến các ngân hàng phải nhanh chóng số hóa các hoạt động cho vay của mình. Ngay cả các ngân hàng truyền thống cũng có thể cạnh tranh hiệu quả trong lĩnh vực cho vay dựa trên nền tảng kỹ thuật số nếu họ sẵn sàng đặt các ưu tiên của khách hàng làm trọng tâm trong thiết kế lại quy trình cho vay có áp dụng công nghệ số của mình. Đối với ngân hàng, việc số hóa thành công thúc đẩy nâng cao hiệu suất của quy trình cho vay thông qua tăng trưởng doanh thu và tiết kiệm chi phí đáng kể, mở rộng phạm vi khách hàng và cải thiện trải nghiệm khách hàng. Một ngân hàng lớn ở châu Âu tăng tỷ lệ phê duyệt khoản vay lên một phần ba và lợi nhuận gộp trung bình tăng hơn 50% do cắt giảm thời gian quyết định cho vay đối với doanh nghiệp vừa và nhỏ từ 20 ngày xuống dưới 10 phút (Mc Kinsey, 2018).

Nâng cao hiệu suất của quy trình cho vay

Các mô hình cho vay truyền thống thường có chi phí cao xuất phát từ các quy trình thủ công truyền thống. Ngược lại, mô hình cho vay dựa trên nền tảng số không yêu cầu mạng lưới chi nhánh cụ thể, có công nghệ hỗ trợ hoạt động và các mô hình kinh doanh đòi hỏi sự can thiệp tối thiểu của con người, do đó giảm chi phí vận hành thủ công. Đồng thời mô hình cho vay dựa trên nền tảng số giúp lập kế hoạch năng lực và bố trí nhân sự linh hoạt hơn. Nó cho phép nhanh chóng thêm các tính năng vào nền tảng để đáp ứng số lượng đơn xin vay ngày càng tăng mà không cần đầu tư thêm vào cơ sở hạ tầng CNTT. Nghiên cứu đã chỉ ra rằng, theo thời gian, cho vay trên nền tảng số có thể giúp tiết kiệm 30-50% chi phí chung.

Đồng thời, việc ứng dụng số hóa vào quy trình cho vay cho phép các ngân hàng có thể truy cập hệ thống để tăng cường liên lạc liền mạch ở mọi nơi thông qua kết nối internet. Phần mềm cho phép cập nhật theo thời gian thực để ngân hàng có thể nhanh chóng trả lời các truy vấn, đáp ứng kịp thời nhu cầu của khách hàng, đồng thời tận dụng sức mạnh của tính di động để giảm chi phí quản lý và chi phí chung.

Quy trình cho vay truyền thống đòi hỏi một lượng lớn hồ sơ, tài liệu bằng giấy. Số lượng lớn các tài liệu liên quan đến quy trình cho vay thường là lý do gây ra sự chậm trễ và sai sót. Nếu các tài liệu đã được cập nhật, thì một số phiên bản khác nhau có thể gây nhầm lẫn hơn nữa. Mô hình cho vay dựa trên nền tảng số ko những cung cấp không gian lưu trữ nâng cao cho tất cả các tài liệu cần thiết trong quá trình hoạt động cho vay mà còn giúp giảm nhầm lẫn và cải thiện vấn đề bảo mật. Do toàn bộ dữ liệu của người đăng ký khoản vay được đặt tập trung trong phần mềm và được cập nhật theo thời gian thực nên ngân hàng có thể phân bổ quyền truy cập dựa trên vai trò, chức năng nhiệm vụ cho nhân viên của mình. Điều này đảm bảo rằng, mỗi nhân viên sẽ có quyền truy cập để xem và chỉ chỉnh sửa thông tin họ cần để hoàn thành quy trình công việc.

Mở rộng phạm vi khách hàng

Tín dụng truyền thống xác định điểm tín dụng của khách hàng dựa trên hồ sơ trả nợ, nợ quá hạn, dữ liệu liên quan đến chậm trả nợ và vỡ nợ khoản vay. Điều này dẫn đến phần lớn các cá nhân và doanh nghiệp có điểm tín dụng thấp rất khó để tiếp cận tín dụng. Việc sử dụng dữ liệu thay thế thay vì dữ liệu dựa trên tài sản truyền thống để xác định uy tín tín dụng của một cá nhân/doanh nghiệp là lợi thế nền tảng của Fintech so với cho vay truyền thống. Sự chuyển đổi từ dữ liệu dựa trên tài sản thành dữ liệu dựa trên dòng tiền và dữ liệu thay thế khác từ các nguồn như viễn thông, phương tiện truyền thông và mạng xã hội, kết hợp với phân tích tâm lý để đánh giá khả năng và sự sẵn sàng trả tiền đã mở rộng phạm vi khách hàng cho các ngân hàng.

Một nghiên cứu ở Đức cho thấy, mô hình chấm điểm tín dụng dựa trên “dấu chân số - digital footprints” dự đoán mức độ tin cậy tín dụng của khách hàng tốt hơn so với mô hình chấm điểm truyền thống. Nghiên cứu về dữ liệu cho vay từ một công ty Fintech ở Ấn Độ cho thấy, việc sử dụng điện thoại di động và dấu chân số có thể cải thiện đánh giá rủi ro trong chấm điểm tín dụng khách hàng và là một chỉ báo hữu hiệu cho các khách hàng thiếu dữ liệu tín dụng. Nghiên cứu ở Trung Quốc cũng chỉ ra rằng, việc sử dụng dữ liệu lớn để đánh giá xác xuất vỡ nợ của khách hàng làm tăng khả năng tiếp cận tín dụng cho những người đi vay chưa có tài khoản ngân hàng hoặc những người đi vay phải có tài sản thế chấp (WB, 2022).

Cải thiện trải nghiệm của khách hàng

Mọi tổ chức theo đuổi lợi thế cạnh tranh phải nắm lấy chiến lược cải tiến liên tục trải nghiệm của khách hàng. Chuyển đổi kỹ thuật số trong các ứng dụng cho vay và các quy trình khác đang cải thiện trải nghiệm của người tiêu dùng. Phần mềm khởi tạo khoản vay hiện đại khắc phục những hạn chế cố hữu trong hầu hết các hệ thống cũ. Tài liệu kỹ thuật số giúp giảm thời gian và chi phí xử lý đơn xin vay. Việc tích hợp các nguồn dữ liệu và áp dụng các quy tắc quyết định dẫn đến các quyết định có chất lượng tốt hơn. Bằng cách áp dụng phân tích, người cho vay có thể liên tục xác định các lĩnh vực trong quy trình và thực tiễn của họ không mang lại lợi nhuận hoặc tốn thời gian, từ đó có những cải tiến phù hợp nhằm đem lại lợi ích cho cả ngân hàng và những người đi vay vốn.

2. NỘI DUNG SỐ HÓA QUY TRÌNH CHO VAY

Quy trình cho vay là một loạt các hành động được ngân hàng thực hiện, bắt đầu từ việc tìm kiếm khách hàng, phân tích, đánh giá khách hàng và kết thúc với việc ra quyết định tín dụng, giải ngân, thu nợ. Trong suốt quá trình cho vay, ngân hàng thúc đẩy sự cam kết và lòng trung thành của khách hàng thông qua các hoạt động tương tác cấp cao được thiết kế phù hợp với nhu cầu và sở thích của khách hàng.

Số hóa quy trình cho vay liên quan đến việc sử dụng dữ liệu kỹ thuật số và thuật toán nâng cao để số hóa giao dịch tín dụng, giải ngân, thu nợ và dịch vụ khách hàng. Tự động hóa và số hóa là rất quan trọng để cải thiện độ chính xác, tăng hiệu quả và mở rộng quy mô hoạt động cho vay. Với phần mềm quản lý vòng đời khoản vay và khởi tạo khoản vay phù hợp, ngân hàng có thể xử lý đơn xin vay, theo dõi và xác minh tài liệu, bảo mật dữ liệu, tự động hóa quy trình làm việc cũng như đẩy nhanh quy trình phê duyệt và giải ngân khoản vay. Điều này có nghĩa là, toàn bộ quá trình sẽ mượt mà hơn, ít xảy ra lỗi do con người hơn, nhanh hơn và mang lại sự hài lòng cho cả hai bên.

Theo Tập đoàn tư vấn Boston, 2018, cho vay số trên toàn cầu được biết đến với công thức 3-1-0, tức là “3 phút để quyết định, 1 phút để chuyển tiền và không cần con người”. Cho vay số là quá trình cung cấp các khoản vay, giải ngân và quản lý thông qua các kênh số, trong đó người cho vay sử dụng dữ liệu được số hóa để thông báo các quyết định tín dụng và xây dựng kênh tương tác khách hàng thông minh. Cho vay số vô cùng đa dạng, từ tự động hóa một phần cho đến toàn phần của quy trình, từ mua lại cho đến tạo ra mới (Accion, 2018). Cho vay số không chỉ là làm những thứ tương tự tốt hơn mà là tạo ra cái gì đó mới. Cho vay số là một quy trình cho vay cung cấp các khoản tín dụng vô cùng nhanh chóng và thông minh cho người đi vay sử dụng internet, công nghệ, trí tuệ nhân tạo, phân tích dữ liệu lớn và các thuật toán chấm điểm tín dụng thay thế. Có ba thành phần cốt lõi của cho vay kỹ thuật số, bao gồm: Việc sử dụng các kênh kỹ thuật số, sử dụng dữ liệu số hóa và tập trung vào trải nghiệm và sự tham gia của khách hàng (Accion, 2018).

Hệ sinh thái cho vay kỹ thuật số rất phức tạp và đang phát triển rất nhanh chóng. Các mô hình cho vay kỹ thuật số được đặc trưng bởi sự khác biệt cấu trúc thị trường, môi trường pháp lý và nhu cầu khách hàng. Một số ngân hàng cung cấp các giải pháp kỹ thuật số từ đầu đến cuối, trong khi có những ngân hàng tập trung vào một thành phần cụ thể của quá trình cho vay và thúc đẩy quan hệ đối tác để bổ sung cho các mô hình của họ. Do sự phát triển rất nhanh chóng của công nghệ và đổi mới tài chính, việc phân loại mô hình cho vay kỹ thuật số một cách chặt chẽ rất khó thực hiện.

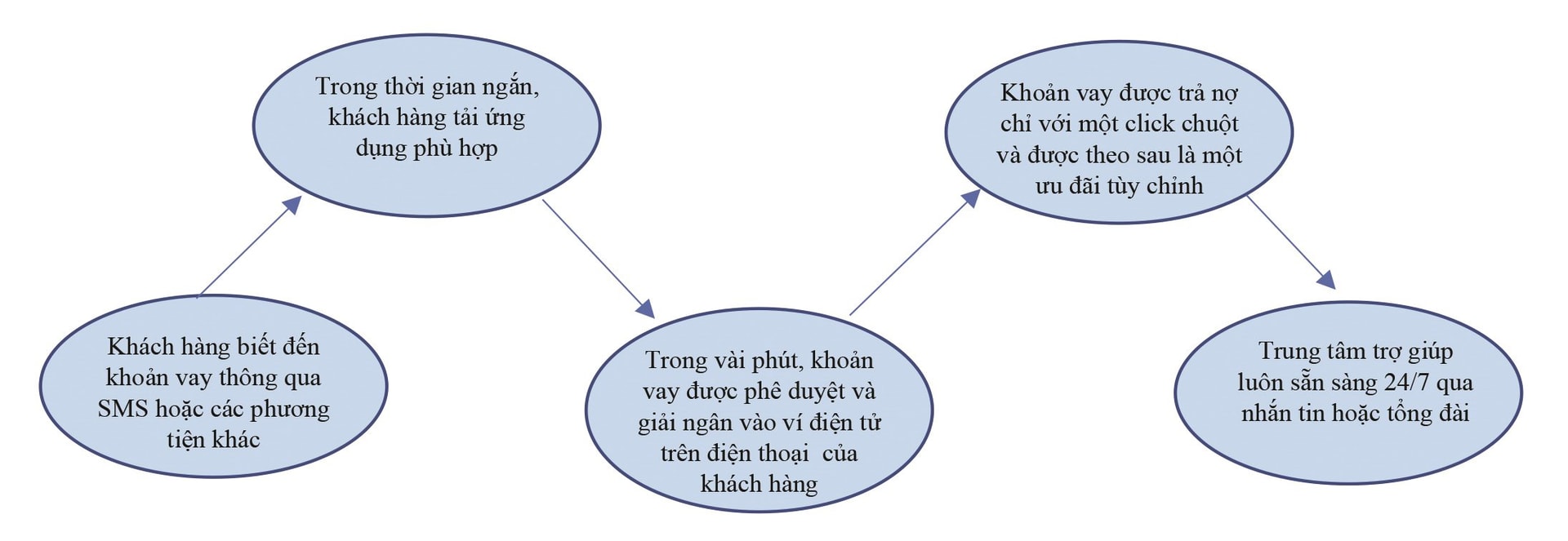

Hình 3: Hành trình trải nghiệm khách hàng của khoản vay số

Khi đăng ký khoản vay trực tuyến, hành trình của khách hàng bao gồm rất nhiều bước, bắt đầu từ việc tải một ứng dụng phù hợp và điền các thông tin cần thiết. Sau khi hoàn thành hồ sơ, khách hàng phải đợi hồ sơ vay được phê duyệt. Trong thời gian này, ngân hàng thực hiện đánh giá năng lực tài chính và các thông tin của khách hàng – chủ yếu là kiểm tra định mức tín nhiệm của khách hàng. Sau khi xác định đủ điều kiện vay vốn, khách hàng sẽ được cung cấp xác nhận phê duyệt khoản vay. Khi khoản vay được phê duyệt, khách hàng sẽ nhận được tiền trong tài khoản của mình. Mỗi khoản vay đều có thời hạn trả nợ được xác định trước, bên vay phải hoàn trả khoản vay theo số tiền trả góp ước tính hằng tháng bằng thao tác rất đơn giản trên ứng dụng. Đồng thời, trong suốt quá trình khoản vay, khách hàng có thể nhận được trợ giúp 24/7 thông qua tin nhắn hoặc tổng đài hỗ trợ khách hàng.

Để thực hiện số hóa quy trình cho vay trong ngân hàng, tối ưu hóa quy trình cho vay, nâng cao hiệu suất tổng thể của hoạt động cho vay và cải thiện trải nghiệm khách hàng, các ngân hàng cần rà soát lại quy trình cho vay hiện có, phát hiện các sự cố tắc nghẽn và những điểm không hiệu quả trong quy trình cho vay, đánh giá mức độ đáp ứng của công nghệ hiện có, từ đó đề xuất các giải pháp toàn diện về công nghệ, quy trình cho vay đảm bảo sự phối hợp đồng bộ và hiệu quả (Lin-da, 2012).

Hình 4: Số hóa các giai đoạn trong quy trình cho vay

Giai đoạn 1: Tiếp cận khách hàng

Ngân hàng có thể tiếp cận khách hàng tiềm năng thông qua sự kết hợp của các kênh tiếp thị kỹ thuật số như SMS, biểu ngữ trực tuyến, mô hình SCQ (phân tích tình huống, vấn đề, đặt câu hỏi) và các chiến dịch quảng cáo trên mạng xã hội, các điểm tiếp xúc trực tiếp với khách hàng. Tiếp cận khách hàng từ xa cũng có thể được thực hiện thông qua việc sử dụng tổng đài 24/7 có sự tham gia của con người hoặc các dịch vụ chatbot do AI cung cấp. Việc xác định danh tính của khách hàng cũng là khía cạnh quan trọng trong quá trình tiếp cận khách hàng. eKYC cho phép ngân hàng tiếp cận những hồ sơ đã được xác minh của khu vực tư nhân hoặc chính phủ để xác thực thông tin nhận dạng khách hàng mà không cần khách hàng phải đến trực tiếp ngân hàng để xác minh. Các kênh tiếp cận khách hàng kỹ thuật số tăng hiệu quả và cung cấp nguồn thông tin chất lượng cao để đánh giá mức độ tín nhiệm khách hàng, cho phép khách hàng lựa chọn từ danh mục nhiều loại sản phẩm. Đồng thời, nó cũng mang lại một kênh với chi phí thấp để các khách hàng tiềm năng cung cấp thông tin sản phẩm quan trọng và minh bạch. Tuy nhiên, trong giai đoạn đầu của truyền thông kỹ thuật số, các kỹ thuật truyền thông như bán hàng tận nơi vẫn cần được sử dụng, đặc biệt ở những khu vực có trình độ dân trí số hoặc dân trí tài chính chưa cao. Một lựa chọn khác là cộng tác với bên thứ ba “giàu dữ liệu” như nhà điều hành thương mại điện tử để có quyền truy cập vào bộ dữ liệu người dùng của họ, mặc dù điều này đòi hỏi một chiến lược hợp tác được hoạch định bài bản.

Giai đoạn 2: Phân tích và phê duyệt

Khi ngân hàng truy cập dữ liệu kỹ thuật số có thể đưa ra quyết định đánh giá rủi ro nhanh hơn, tự động hơn và chính xác hơn. Điều này có thể được thực hiện bằng cách sử dụng các dữ liệu nâng cao, dữ liệu thay thế và các thuật toán để đánh giá khách hàng thông qua các hồ sơ dữ liệu đã thu thập trước đây về khách hàng như các giao dịch kỹ thuật số (thanh toán nhà cung cấp, thanh toán thương mại điện tử, thanh toán di dộng) và các thông tin truyền thông xã hội. Quyết định được thực hiện trong một phần nghìn giây và thời gian trả lời được rút ngắn một nửa, trải nghiệm của khách hàng được nâng cao. Dữ liệu được biến thành thuật toán đánh giá khả năng và thiện chí trả nợ của khách hàng. Để cải thiện các phân tích đánh giá, hầu hết các thuật toán nâng cao đều sử dụng phương pháp học máy lặp lại.

Giai đoạn 3: Giải ngân và thu nợ

Ngân hàng thường giải ngân và thu nợ thông qua các kênh kỹ thuật số như: Tài khoản ngân hàng, thương mại điện tử và ví di động. Các kênh thanh toán không dùng tiền mặt cải thiện hiệu quả kinh doanh bằng cách tạo ra một lộ trình kiểm toán rõ ràng và giảm nguy cơ gian lận. Các ngân hàng cũng thực hiện việc giải ngân rất nhanh chóng, đôi khi ngay lập tức, cho phép khách hàng nhận tiền trong vài giây. Việc thu nợ của khách hàng cũng đồng thời được sử dụng thông qua các kênh số, các app ứng dụng sử dụng khi khách hàng đề xuất khoản vay. Điều này tạo sự thuận tiện, linh hoạt cho khách hàng, đồng thời ngân hàng cũng dễ dàng trong việc quản lý khách hàng của mình, dễ dàng theo dõi được hành trình vay nợ của khách hàng.

Giai đoạn 4: Tập hợp dữ liệu và quản lý khách hàng

Trong quá trình cho vay số, dữ liệu kỹ thuật và các thuật toán nâng cao để phân tích dữ liệu đánh giá khách hàng có ý nghĩa vô cùng quan trọng. Số hóa quy trình cho vay mang lại cho ngân hàng quyền truy cập tích hợp vào nhiều loại dữ liệu kinh tế và người tiêu dùng hơn bao giờ hết. Khi kết hợp với các quy tắc quyết định, nó sẽ loại bỏ nhiều bước thủ công trong quy trình cho vay, qua đó đem lại những lợi ích cho ngân hàng: Hiệu quả và độ chính xác cao hơn khi xử lý đơn xin vay; quyết định nhanh hơn về các ứng dụng cho vay; các quyết định có chất lượng tốt hơn hỗ trợ các mục tiêu kinh doanh của ngân hàng; chuyên môn của con người được tập trung vào các nhiệm vụ và quyết định có giá trị cao.

Xuyên suốt quy trình cho vay kỹ thuật số, các kênh kỹ thuật số và dữ liệu khách hàng được sử dụng để thiết kế trải nghiệm trực quan và cá nhân hóa tới từng khách hàng, điều này khuyến khích khách hàng tăng cường tương tác trên các kênh số và làm tăng nguồn dữ liệu khách hàng. Thông qua các ứng dụng số, ngân hàng có thể gửi tin nhắn sản phẩm, nhắc lịch tới từng đối tượng khách hàng, khách hàng cũng có thể dễ dàng truy cập đề xuất khoản vay, theo dõi lịch trình trả nợ và nhận được sự trợ giúp 24/7 khi có nhu cầu.

3. KHUYẾN NGHỊ CHO CÁC NGÂN HÀNG VIỆT NAM

Tại Việt Nam, đầu năm 2022, Thống đốc Ngân hàng Nhà nước Việt Nam đã ban hành Chỉ thị số 02/CT-NHNN về việc đẩy mạnh chuyển đổi số và bảo đảm an ninh, an toàn thông tin trong hoạt động ngân hàng. Tháng 6/2023, NHNN đã ban hành thông tư 06/2023 sửa đổi, bổ sung một số điều của Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng, trong đó có bổ sung điều khoản về hoạt động cho vay sử dụng các phương tiện điện tử, yêu cầu các tổ chức tín dụng thực hiện phải xây dựng, ban hành, công khai quy trình, hồ sơ thủ tục cho vay bằng phương tiện điện tử. Thông tư 06 ra đời được xem là góp phần hoàn thiện hành lang pháp lý, là cơ sở để các ngân hàng triển khai áp dụng rộng rãi phương tiện điện tử vào quy trình cho vay. Thực tế hoạt động kinh doanh ngân hàng trong thời gian gần đây cho thấy, các ngân hàng đã không ngừng cải tiến, ra mắt nhiều ứng dụng công nghệ mới đáp ứng yêu cầu ngày càng đa dạng của người dùng. Bên cạnh các ứng dụng cung cấp các tính năng như chuyển tiền, thanh toán tiền điện nước, hóa đơn, nhiều ngân hàng đã thực hiện kết nối với các công ty Fintech, các tổ chức cung ứng dịch vụ cung cấp các sản phẩm vay nhanh, phát hành thẻ tín dụng online, qua đó đã giúp giảm thời gian phê duyệt, giải ngân các khoản vay, đặc biệt các khoản vay có giá trị nhỏ.

Như vậy, có thể thấy việc số hóa quá trình cho vay tại các ngân hàng thương mại là hoạt động hết sức cần thiết và cấp bách để các ngân hàng có thể tăng tính cạnh tranh trong giai đoạn hiện nay. Tuy nhiên, do yêu cầu về nguồn lực đầu tư lớn, đặc thù về quy mô hoạt động và kế hoạch để thực hiện số hóa quy trình cho vay, các NHTM còn gặp vướng mắc đến từ thể chế, chính sách cũng như cơ sở hạ tầng của chính các NHTM. Trên cơ sở đó, tác giả xin đề xuất một số nội dung thực hiện số hóa quy trình cho vay tại NHTM như sau:

Thứ nhất, xác định trạng thái hiện tại và mức độ sẵn sàng số hóa quy trình cho vay của ngân hàng

Việc thực hiện số hóa quy trình cho vay có thể gặp một số khó khăn và tốn thời gian ban đầu, do đó bước quan trọng đầu tiên là ngân hàng cần xác định trạng thái hiện tại và đánh giá mức độ sẵn sàng số hóa của ngân hàng, bao gồm các quy trình, hoạt động và hệ thống quan trọng cho phép việc triển khai ứng dụng số trong suốt quá trình cho vay.

Để đánh giá trạng thái hiện tại, ngân hàng cần đo lường thời gian của một khoản vay, thời gian phê duyệt trong quy trình cho vay (thời gian tiếp xúc, thời gian phê duyệt, ra quyết định và thời gian giải ngân, thu nợ). Xác định các điểm khó khăn tiềm ẩn trong hành trình tín dụng từ đầu đến cuối, ví dụ như chuyển giao nhiều lần, báo cáo bằng văn bản dài, nhập lại dữ liệu, tỷ lệ lỗi quy trình và khoảng thời gian chết.

Tăng cường việc chuẩn bị, bao gồm triển khai kho dữ liệu để hỗ trợ việc thu thập dữ liệu là rất quan trọng nhằm nâng cao hiệu quả hoạt động và tạo tiền đề cho việc thiết kế và cung cấp các khoản vay số trong tương lai. Việc chuẩn bị nền tảng vững chắc cho quá trình số hóa có thể giúp loại bỏ các rào cản thường gặp trong quá trình cho vay số.

Thứ hai, đặt mục tiêu cho việc số hóa quy trình cho vay

Thất bại trong cho vay số đôi khi do ngân hàng cho rằng quy trình cho vay số luôn tốt hơn mô hình cho vay truyền thống và do đó đặt ra mục tiêu không phù hợp với mức độ số hóa của ngân hàng. Ngân hàng có thể quyết định tung ra sản phẩm cho vay số để mở rộng dư nợ tín dụng và nâng cao hiệu quả hoạt động của ngân hàng, nhưng quan trọng là cần phải làm rõ sản phẩm cho vay số đó có điểm ưu việt gì hơn sản phẩm cho vay thông thường. Việc triển khai sản phẩm cho vay số đòi hỏi sự thấu hiểu và đồng cảm với những nhu cầu, mong muốn của khách hàng để tránh việc thiết kế những sản phẩm không phù hợp hoặc tạo ra trải nghiệm khách hàng không tốt. Ngân hàng cũng cần phân biệt giữa các mục tiêu ngắn hạn và dài hạn. Trong khi lợi nhuận và hiệu quả là mục tiêu lâu dài thì trong ngắn hạn ngân hàng nên ưu tiên và theo dõi mức độ chấp nhận của khách hàng trong giai đoạn thử nghiệm. Mục tiêu của giai đoạn thí điểm là tăng khả năng chấp nhận của khách hàng nên cần tập trung vào cách khách hàng tương tác với sản phẩm cũng như sẵn sàng học hỏi và thay đổi khi cần thiết.

Thứ ba, xác định các đối tác tiềm năng và các giải pháp tích hợp

Khả năng đánh giá và quản lý các đối tác công nghệ là rất quan trọng với số hóa quy trình cho vay tại các ngân hàng. Tại một số ngân hàng, nền tảng hạ tầng công nghệ sử dụng trong quy trình cho vay hiện tại không thể hỗ trợ hành trình cho vay số và theo thời gian thực. Theo khảo sát về quản lý rủi ro của McKinsey, 3,85% các nhà quản lý rủi ro coi việc kế thừa cơ sở hạ tầng công nghệ thông tin chính là thách thức lớn nhất trong quá trình chuyển đổi số (McKinsey, 2018). Để giải quyết vấn đề này, nhiều ngân hàng lớn đã hợp tác với công ty Fintech như ING với Kabbage và BBVA Compass Bancshares với Ondeck... Các quan hệ đối tác cho phép các ngân hàng phát triển các khả năng mới và giới thiệu các dịch vụ khách hàng mới nhanh hơn. Lợi ích mà các công ty Fintech có thể đem lại cho ngân hàng trong mối quan hệ đối tác là:

- Khả năng cung cấp dữ liệu đầy đủ cho hành trình từ đầu đến cuối tại các thị trường mới.

- Trải nghiệm cách thức cho vay mới, ví dụ như tự động hóa các quyết định tín dụng của SME thông qua việc sử dụng các nguồn dữ liệu thay thế như dữ liệu giao dịch thương mại điện tử từ Amazon, Paypal, eBay; dữ liệu kế toán đám mây từ Xero và dữ liệu ngân hàng thông qua các giao diện lập trình ứng dụng từ các bộ tổng hợp dữ liệu tài chính như Yodlee và Finicity.

- Các thành phần phân tích riêng lẻ có thể được tích hợp vào quy trình ngân hàng hiện có.

Thứ tư, ưu tiên và xây dựng lộ trình số hóa quy trình cho vay

Với nền tảng sẵn sàng cho việc thực hiện số hóa quy trình cho vay, các ngân hàng cần thực hiện các bước cụ thể để cải tiến quy trình cho vay ứng dụng số và có chiến lược trong việc liên hệ các đối tác tiềm năng trong từng giai đoạn của quy trình cho vay số bằng cách xác định rõ mục tiêu số hóa và các đối tác tiềm năng. Ngân hàng cần xây dựng một kế hoạch cụ thể, tập trung vào năng lực chính bao gồm các thông số ngân hàng hiện có và xem xét tới thị hiếu, nhu cầu của khách hàng. Trong giai đoạn đầu thực hiện số hóa quy trình cho vay, sản phẩm tín dụng thường được lựa chọn là sản phẩm cho vay bán lẻ, cho vay SME (cả cho vay kinh doanh) và tập trung vào các khách hàng hiện tại có nhu cầu tái cấp vốn hoặc tăng hạn mức

TÀI LIỆU THAM KHẢO:

- Amy Stewart, Kathleen Yaworsky & Accion,Paul, “Demystifying Digital Lending”, Global Advisory Solutions, Accion, April 2018

- Gerald Chappell, Holger Harreis, András Havas& Andrea Nuzzo, “The lending revolution: How digital credit is changing banks from the inside”, McKinsey&Company, 2018

- Deloitte, 2020, “Commercial lending digital transformation. Managed service: The path forward”

- “Lending during the recovery and beyond”, World development report, 2022

- Ravikumar.T, Murugan.N, Suhashini.J, 2019, “Digital Lending: Is It Alternative Lending Revolution ?”, International Journal of scientific & technology research, volume 8, issue 10, October 2019

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 17 năm 2023