(thitruongtaichinhtiente.vn) - Lạm phát được kỳ vọng duy trì ở ngưỡng cao trong khi nguồn cung USD có xu hướng giảm đi khi thặng dư thương mại giảm trong 6 tháng đầu năm 2022, khiến áp lực tỷ giá VND/USD sẽ tăng nhẹ mặc dù không đáng quan ngại.

Nhận định trên được đưa ra trong báo cáo “Kinh tế vĩ mô 6 tháng năm 2022, triển vọng cuối năm” vừa được Công ty CK Ngân hàng Quân đội (MBS) công bố. Trong báo cáo, các chuyên gia của MBS cho biết, tỷ giá VND/USD tăng khoảng 2% trong 6 tháng năm 2022 khi áp lực từ yếu tố cung cầu USD tăng lên trong khi các nền kinh tế lớn như Mỹ và EU đã phát đi thông điệp thắt chặt tiền tệ mạnh tay, khiến áp lực bên ngoài lên VND khá lớn.

Trước những diễn biến bất lợi từ bên ngoài, trong 6 tháng đầu năm 2022, Ngân hàng Nhà nước (NHNN) áp dụng chính sách điều hành linh hoạt thông qua tỷ giá trung tâm. Tuy nhiên, trước áp lực tỷ giá tăng lên và nhu cầu USD tăng trong các tháng cuối quý II/2022, NHNN đã chủ động bán ra một lượng USD khá lớn để bình ổn nhu cầu thị trường và giữ ổn định tỷ giá và hút bớt lượng VND ra khỏi hệ thống ngân hàng thương mại (NHTM).

Với sự thay đổi trong quan điểm điều hành của các ngân hàng trung ương (NHTW) trên toàn cầu mà đẫn đầu là NHTW Mỹ đã thay đổi quan điểm điều hành theo hướng ưu tiên tăng lãi suất và kìm chế lạm phát. Chính các động thái tăng lãi suất mạnh mẽ trên của các NHTW, đã tăng áp lực lên VND cũng như các đồng tiền khác của các quốc gia mới nổi.

Theo các chuyên gia của MBS, thời gian tới áp lực đối với VND từ khía cạnh này có thể sẽ tiếp tục duy trì ở mức cao khi các chính sách trên vẫn tiếp tục được thực thi cho đến khi lạm phát hạ nhiệt tại một số nền kinh tế lớn của thế giới.

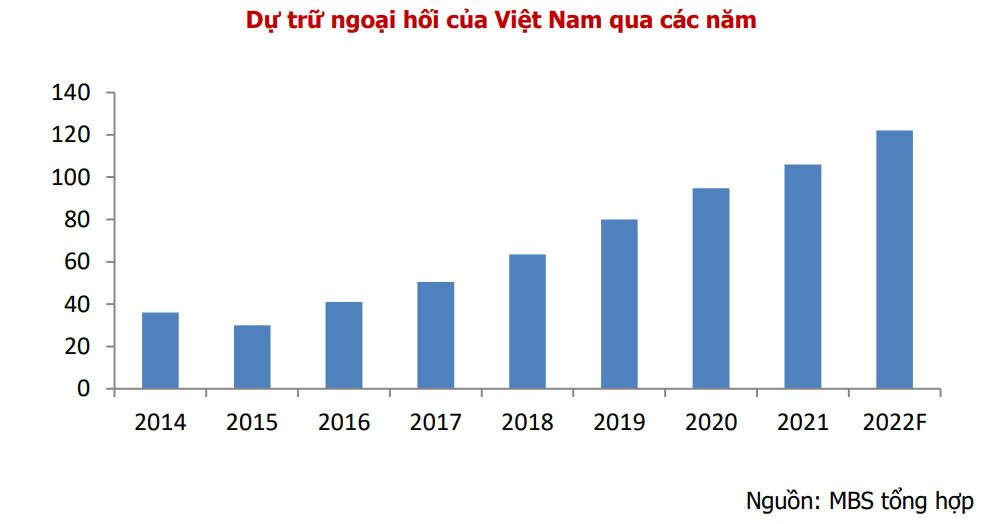

Trong bối cảnh áp lực tăng lên, MBS nhận định, điểm tích cực cho diễn biến tỷ giá VND/USD đó là dự trữ ngoại hối được củng cố và duy trì đà gia tăng trong năm 2020 và 2021 khi cán cân thanh toán thặng dư. Do đó, NHNN có đủ dư địa để hỗ trợ tỷ giá VND/USD trong năm 2022.

“Chúng tôi đánh giá, NHNN sẽ chọn giải pháp điều hành kết hợp nhiều giải pháp đồng bộ bao gồm: để tỷ giá VND/USD tăng nhẹ trong các tháng cuối năm; bán ra và mua vào USD phù hợp để đáp ứng nhu cầu thị trường và hút bớt VND ra khỏi hệ thống NHTM; để mặt bằng lãi suất tại các NHTM tăng nhẹ hỗ trợ sức mạnh cho VND và làm giảm áp lực lạm phát”, các chuyên gia của MBS nhận định.

Cùng với đó, các chuyên gia của MBS cũng cho rằng, với xu hướng đi lên và duy trì ở mức cao của USD trên thị trường tài chính thế giới cộng thêm áp lực lạm phát của Việt Nam cũng tăng trong năm 2022, sức ép giảm giá VND so với USD sẽ tăng hơn các năm gần đây song không đáng quan ngại.

Do đó, MBS đánh giá: “NHNN sẽ để VND giảm giá so với USD trong năm 2022 tùy thuộc vào điều kiện thị trường nhưng không quá 2% vào thời điểm cuối năm. Nhìn chung, NHNN vẫn phải cân đối hai mục tiêu là ổn định vĩ mô và hỗ trợ xuất khẩu do đó không có động lực hạ giá hay tăng giá VND quá mạnh nếu không chịu sức ép từ lạm phát quá mạnh hoặc từ môi trường kinh tế thế giới”.

Báo cáo của MBS cũng dự báo, dự trữ ngoại hối của Việt Nam trong năm 2022 sẽ không tăng mạnh như năm 2020 song vẫn sẽ gia tăng nhẹ nhờ được hỗ trợ bởi dòng vốn đầu tư nước ngoài (cả trực tiếp và gián tiếp) và kiều hối. Hiện tại, dự trữ ngoại hối ước đạt trên 100 tỷ USD đã đạt trên 3,5 tháng nhập khẩu và cao hơn đáng kể so với mức nợ ngoại tệ ngắn hạn của nền kinh tế là 21,9 tỷ USD. Do đó, MBS đánh giá: “rủi ro tỷ giá tăng cao trong 2022 là khá thấp”.

Thực tế cho thấy, NHNN vẫn kiên định nhiệm vụ chính yếu của ngành là ổn định kinh tế vĩ mô, kiểm soát lạm phát ở mức 1 con số (lạm phát bình quân không vượt quá 4%/năm), nâng cao giá trị đồng bản tệ, đảm bảo thanh khoản hệ thống.

Chính sách tỷ giá đã được NHNN điều hành theo hướng duy trì biên giao động ổn định, phù hợp với cân đối vĩ mô và cung cầu thị trường. NHNN thực hiện công bố tỷ giá trung tâm hàng ngày trên cơ sở tham chiếu diễn biến thị trường trong và ngoài nước, các cân đối kinh tế vĩ mô, tiền tệ và mục tiêu chính sách tiền tệ góp phần ổn định tỷ giá và thị trường ngoại tệ trong nước.

.png)