Tóm tắt: Nghiên cứu thu thập dữ liệu thứ cấp đối với các điều kiện phát triển quỹ hưu trí tự nguyện trên thị trường chứng khoán (TTCK) tại Việt Nam thông qua mô hình PESTLIED được cụ thể hóa thông qua (1) quy định về chính sách ưu đãi thuế thu nhập; (2) tính ổn định của kinh tế vĩ mô; (3) thực trạng các vấn đề xã hội học; (4) mức độ phát triển của thị trường tài chính; (5) thực trạng về khung các quy định pháp lý; (6) cải cách hệ thống hưu trí của Việt Nam so với thế giới; (7) tình hình về vấn đề môi trường; (8) vấn đề nhân khẩu học trong bối cảnh dân số già hoá. Từ đó, nghiên cứu tiến hành phân tích thực trạng và triển vọng phát triển quỹ hưu trí tự nguyện trên TTCK Việt Nam trong bối cảnh các yếu tố vĩ mô liên quan. Qua đó, nghiên cứu đề xuất 6 khuyến nghị liên quan trực tiếp đến các điều kiện trên nhằm góp phần phát triển quỹ hưu trí trên TTCK tại Việt Nam.

CONDITIONS TO DEVELOP VOLUNTARY PENSION FUND IN VIETNAM STOCK MARKET

Abstract: The research has collected secondary data on conditions for developing private voluntary pension funds in Viet Nam stock market through the PESTLIED model which is concretized through (1) regulations on income tax incentives; (2) the stability of macro economy; (3) the status of sociological issues; (4) development level of financial market; (5) legal framework conditions; (6) reforming Viet Nam’s pension system in comparision with the world; (7) environmental issues; (8) demographic issues in the context of aging population. Since then, the study has analyzed the current situation and prospects of developing private voluntary pension funds in the Viet Nam stock market in the context of related macro factors. Thereby, the study proposes 6 important recommendations directly related to the above conditions to contribute to the development of private voluntary pension funds in Viet Nam stock market.

1. Đặt vấn đề

Đề án cơ cấu lại TTCK và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025 ban hành ngày 28/2/2019 cùng Quyết định số 242/QĐ-TTg cho thấy việc cơ cấu lại TTCK và thị trường bảo hiểm phải thực hiện theo hướng coi trọng phát triển cả về quy mô và chất lượng, đồng thời phát triển và tăng khả năng cạnh tranh của các tổ chức tham gia thị trường, tạo sự liên thông giữa hoạt động của thị trường chứng khoán và thị trường bảo hiểm với thị trường tiền tệ - tín dụng. Trong bối cảnh đó, quỹ hưu trí tự nguyện được khuyến khích phát triển trên thị trường chứng khoán (TTCK) Việt Nam.

Tuy nhiên, tính đến năm 2018, quỹ hưu trí tự nguyện tại Việt Nam vẫn đang trong giai đoạn hình thành và phát triển sơ khai. Các công ty trong nước đã tham gia bảo hiểm hưu trí tự nguyện nhưng số lượng vẫn còn hạn chế. Theo thống kê, đã có khoảng hơn 100 tập đoàn, tổng công ty, công ty cổ phần, công ty trách nhiệm hữu hạn, doanh nghiệp nước ngoài… tham gia bảo hiểm hưu trí, tương ứng khoảng 60 nghìn người lao động đang hưởng quyền lợi từ chương trình vào năm 2017. Đến thời điểm hiện tại, có 6 trong số 18 công ty bảo hiểm nhân thọ đang hoạt động tại Việt Nam có quỹ hưu trí tự nguyện. Để được cấp phép triển khai bảo hiểm hưu trí tự nguyện, doanh nghiệp bảo hiểm cần phải đáp ứng các điều kiện rất khắt khe về vốn, biên khả năng thanh toán, đồng thời cũng phải xây dựng hạ tầng công nghệ để có thể quản lý được hàng triệu tài khoản riêng lẻ… Những diễn biến và số liệu thống kê từ thị trường cho thấy cả người lao động, doanh nghiệp tham gia và doanh nghiệp bảo hiểm còn e dè với việc tham gia quỹ hưu trí tự nguyện. Khái niệm quỹ hưu trí tự nguyện vẫn còn tương đối mới đối với thị trường, trong khi đó các cơ chế khuyến khích và hỗ trợ cho quỹ hưu trí tự nguyện còn chưa đáng kể, chưa tạo động lực cho thị trường phát triển (CL&CSTC, 2018).

Trong bài viết này, tác giả tập trung làm rõ các điều kiện đến từ bên ngoài ảnh hưởng đến phát triển của quỹ hưu trí tự nguyện trên TTCK Việt Nam.

Bằng việc kế thừa lý thuyết về các bên liên quan đến hoạt động của tổ chức và các nghiên cứu thực nghiệm trước đây, nghiên cứu sử dụng phương pháp phân tích định tính đối với các điều kiện phát triển quỹ hưu trí tự nguyện trên TTCK theo mô hình PESTLIED (Political, Economic, Sociological, Technological, Legal, International, Environmental, Demographic factors) nhằm đánh giá thực trạng và triển vọng phát triển quỹ hưu trí tự nguyện trên TTCK Việt Nam trong bối cảnh các yếu tố vĩ mô liên quan. Mô hình PESTLIED này là một dạng mở rộng từ mô hình PESTLE (Political, Economic, Sociological, Technological, Legal, Environmental factors), một kỹ thuật quản trị chiến lược được sử dụng hiệu quả trong quy trình xác định các yếu tố tác động đến từ bên ngoài của kế hoạch quản lý rủi ro.

Với tính chất liên quan đến thu nhập hưu trí và các khoản đóng góp tự nguyện từ người tham gia chương trình hưu trí mà các điều kiện phát triển quỹ hưu trí tự nguyện trên TTCK cũng xoay quanh những nội dung đặc trưng cơ bản được tổng hợp và phân tích theo mô hình PESTLIED dành cho các yếu tố tác động đến từ bên ngoài của tổ chức.

2. Các điều kiện phát triển quỹ hưu trí tự nguyện trên TTCK Việt Nam

2.1 Quy định về chính sách ưu đãi thuế thu nhập

Theo quy định tại Thông tư 115/2013/TT-BTC và Thông tư số 130/2015/TT-BTC nhằm sửa đổi, bổ sung Thông tư số 115/2013/TT-BTC về hướng dẫn bảo hiểm hưu trí và quỹ hưu trí tự nguyện, người tham gia được hưởng ưu đãi nhất định về thuế thu nhập cá nhân như được miễn một phần thuế thu nhập cá nhân đối với khoản tiền đóng bảo hiểm hưu trí, trì hoãn thu thuế thu nhập cá nhân đối với khoản tiền đóng bảo hiểm hưu trí, miễn, giảm thuế thu nhập cá nhân đối với tiền hưu trí được nhận.

Chính sách khuyến khích phát triển chương trình hưu trí tự nguyện (sản phẩm bảo hiểm hưu trí tự nguyện và quỹ hưu trí tự nguyện) hiện tại ở Việt Nam chỉ mới tập trung vào cơ chế ưu đãi về thuế, phí nhưng vẫn còn tương đối thấp so với các quốc gia đang áp dụng cơ chế khuyến khích này. Lý do là tại các quốc gia khác, phần thu nhập được miễn thuế khi tham gia quỹ hưu trí tự nguyện thường được quy định ở mức tối thiểu bằng GDP bình quân đầu người. Đối chiếu với GDP bình quân đầu người của Việt Nam trung bình vào khoảng 4 triệu đồng/tháng thì quy định miễn thuế 1 triệu đồng/tháng khó tạo động lực tham gia quỹ hưu trí tự nguyện đối với người lao động (CL&CSTC, 2018).

2.2 Tính ổn định của kinh tế vĩ mô

Hoạt động đầu tư của quỹ hưu trí tự nguyện hướng tới mục tiêu đạt được mức sinh lời nhất định trong khi vẫn phải bảo đảm an toàn vốn. Đồng thời, với đặc thù của quỹ tự nguyện, nhất là khi có thể dự đoán được số tiền hưu trí phải chi trả hàng năm nên quỹ hưu trí tự nguyện thường định hướng đầu tư vào các tài sản tài chính dài hạn và có rủi ro biến động mức sinh lời thấp. Do những đặc thù của tài sản quỹ hưu trí tự nguyện, việc ổn định kinh tế vĩ mô, duy trì tăng trưởng kinh tế với lạm phát thấp là điều cần thiết và cũng là thách thức đối với Việt Nam để tạo môi trường hoạt động hiệu quả cho phát triển quỹ hưu trí tự nguyện trên TTCK, phát triển TTCK cũng như các nhà đầu tư tham gia trên TTCK Việt Nam.

2.3 Thực trạng các vấn đề xã hội học

Thiếu bền vững về tài chính trong dài hạn

Tổng thu ngân sách nhà nước (NSNN) Việt Nam hàng năm không đủ bảo đảm cho hoạt động chi NSNN, hàng năm đều bội chi. Trong đó, tỷ lệ chi trả lương hưu và bảo đảm xã hội của Việt Nam chiếm trung bình 8,49% so với tổng chi trong cùng kỳ và mức chi ước thực hiện cho khoản mục này cũng gia tăng theo thời gian. Trong chi sự nghiệp xã hội của NSNN, chi trả lương hưu và bảo đảm xã hội là khoản chi thường xuyên và lớn sau khoản chi cho giáo dục - đào tạo, dạy nghề. Mặt khác, việc điều chỉnh lương hưu theo tỷ lệ tăng của lương tối thiểu của khu vực công làm cho hệ thống hưu trí công đối mặt với áp lực chi trả và khả năng chi trả trong tương lai, góp phần làm gia tăng thâm hụt NSNN.

Việt Nam là quốc gia có tỷ lệ hưởng lương hưu khá cao (75% mức bình quân tiền lương tháng đóng BHXH) so với mức tối thiểu quy định trong Công ước An sinh xã hội của ILO vốn quy định hệ thống hưu trí chỉ cho phép một tỷ lệ hưởng trong khoảng trên 40% đến 60% và tỷ lệ hưởng lương hưu nên trên 40% nhằm bảo đảm cuộc sống đầy đủ cho người nghỉ hưu. Điều này đe dọa tính bền vững về tài chính của quỹ hưu trí công PAYG. Do đó, công thức tính thu nhập hưu trí tại Việt Nam cũng cần được điều chỉnh.

Như vậy, sự bền vững về mặt tài chính của hệ thống hưu trí Việt Nam chịu tác động của rất nhiều nhân tố. Thứ nhất, tỷ lệ phụ thuộc dân số của hệ thống đang có xu hướng gia tăng nhanh. Thứ hai, tỷ lệ đóng góp hiện tại thấp hơn so với tỷ lệ đóng góp bền vững (hay còn gọi là tỷ lệ chi phí PAYG) và vì thế mà quỹ có thể bị cạn kiệt. Thứ ba, tỷ lệ tham gia có xu hướng giảm xuống do (1) sự thu hẹp của khu vực Nhà nước, đặc biệt là các doanh nghiệp Nhà nước; (2) sự dịch chuyển của các đối tượng lao động sắp xếp lại từ khu vực Nhà nước sang khu vực tư nhân nhưng lại không đăng ký tham gia vào hệ thống BHXH, và (3) tỷ lệ tham gia của khu vực tư nhân còn quá thấp. Thứ tư, mức hưởng được chỉ số hóa theo mức lương tối thiểu vẫn còn lớn, gắn liền với thời gian hưởng dài do người hưởng lợi nghỉ hưu sớm và tuổi thọ có xu hướng tăng lên.

Bất công bằng giữa các thế hệ

Bất công bằng giữa các thế hệ xảy ra do thế hệ trẻ hiện nay và tương lai sẽ phải chịu gánh nặng lớn hơn mới có thể trang trải được chi phí cho hệ thống hưu trí công theo cơ chế PAYG trong điều kiện dân số già hoá và tỉ lệ tham gia hệ thống chưa cao ở thời điểm này. Gánh nặng lớn hơn này có thể được thể hiện dưới nhiều dạng khác nhau, ví dụ như tỷ lệ đóng góp tăng lên liên tục, độ tuổi nghỉ hưu được kéo dài, nguy cơ vỡ quỹ BHXH khiến quyền lợi hưu trí trong tương lai của lực lượng lao động hiện tại và tương lai không được bảo đảm (Giang Thanh Long, 2004; Điền Bá Dược, 2013; Nguyễn Thị Lê Thu, 2014; Lưu Hải Vân, 2014; TTBD, 2014).

Bất bình đẳng giữa các nhóm lao động

Sự bất bình đẳng xảy ra khi có sự khác nhau về tỷ lệ hưởng so với mức đóng góp thực tế giữa các nhóm lao động khác nhau (như khối quân nhân, công chức, viên chức, và khối lao động tư nhân). Đây là một vấn đề khác đáng lo ngại của hệ thống hưu trí. Việc đối xử không công bằng sẽ tiềm ẩn hai vấn đề sau: (1) sự khác biệt về thu nhập hưu trí; và (2) động cơ trốn tránh và không tham gia hệ thống BHXH. Do đó, hệ thống hưu trí hiện tại vẫn chưa thu hút được sự tham gia rộng khắp của người lao động trong khu vực tư nhân (Giang Thanh Long, 2004; Điền Bá Dược, 2013; Nguyễn Thị Lê Thu, 2014; Lưu Hải Vân, 2014; TTBD, 2014).

Mức độ bao phủ còn thấp

Tính đến hết năm 2017, số liệu của BHXH Việt Nam cho thấy có gần 14 triệu người tham gia BHXH bắt buộc, tăng hơn 6 triệu người so với năm 2007 (là năm đầu thực hiện Luật BHXH), chiếm khoảng 24% lực lượng lao động (khoảng 28% lực lượng lao động trong độ tuổi). Diện bao phủ BHXH theo quy định của pháp luật cũng như quy mô tham gia BHXH trên thực tế còn thấp, chưa hướng đến bao phủ toàn dân, do đó chưa đạt được sự kỳ vọng của chính sách và còn một khoảng cách rất xa so với mục tiêu Nghị quyết của Bộ Chính trị số 21/NQ-TW về tăng cường sự lãnh đạo của Đảng đối với công tác BHXH, bảo hiểm y tế giai đoạn 2012 - 2020 ban hành ngày 22/11/2012 đặt ra là đến năm 2020 có 50% lực lượng lao động tham gia BHXH (Lan Vũ, 2017).

Tính hiệu quả về mặt thực thi và công nghệ quản lý chưa cao

BHXH Việt Nam được tổ chức theo cơ cấu chiều dọc với các chi nhánh ở cấp huyện và các chi nhánh ở địa phương chịu trách nhiệm cả thu và chi. Việc phân cấp quản lý theo hình thức này giúp tiếp cận người tham gia hệ thống ở địa phương trở nên dễ dàng hơn, tuy nhiên cũng dẫn đến sự gia tăng chi phí hành chính và có thể dẫn đến những vấn đề tiêu cực trong quá trình thu, chi thực hiện phân tán tại địa phương. Hơn nữa, sự hợp tác trong quản lý giữa BHXH Việt Nam và các bộ khác, đặc biệt là Bộ Kế hoạch và Đầu tư với chức năng quản lý các loại hình doanh nghiệp trong cả nước, vẫn chưa thực sự chặt chẽ nên nợ BHXH vẫn còn phổ biến, đặc biệt là khu vực tư nhân (Giang Thanh Long, 2004; Điền Bá Dược, 2013; Nguyễn Thị Lê Thu, 2014; Lưu Hải Vân, 2014; TTBD, 2014). Để khắc phục các vấn đề phát sinh trong quá trình chi trả lương hưu, từ năm 2013, Thủ tướng Chính phủ đã đồng ý cho BHXH Việt Nam thực hiện mở rộng chi trả lương hưu và trợ cấp BHXH hàng tháng qua bưu điện trên phạm vi cả nước. BHXH Việt Nam đẩy mạnh cải cách thủ tục hành chính, thực hiện dịch vụ công trực tuyến mức độ 4; hoàn thiện, đẩy mạnh kết nối cơ sở dữ liệu quốc gia về BHXH với các hệ thống cơ sở dữ liệu liên quan nhằm phục vụ tốt công tác thực hiện chính sách và nghiên cứu, hoạch định chính sách cũng như tiếp tục hiện đại hóa quản lý BHXH, đầu tư phát triển công nghệ và phương pháp quản lý tiên tiến trong tổ chức thực hiện.

2.4 Mức độ phát triển của thị trường tài chính

TTCK Việt Nam đã có nhiều chính sách, quy định điều chỉnh mang tính đổi mới được ban hành nhằm phát triển thị trường theo chiều sâu, tiến gần hơn đến thông lệ quốc tế. Tuy nhiên, TTCK Việt Nam chỉ mới chủ yếu đóng vai trò là kênh huy động vốn thông qua tiến trình cổ phần hóa các doanh nghiệp trong nước. Đồng thời, cơ sở các nhà đầu tư trên TTCK vẫn chưa được đa dạng, khối nhà đầu tư chủ đạo là ngân hàng thương mại vẫn chiếm tỷ trọng lớn. Chính vì vậy, hoạt động của ngân hàng thương mại có ảnh hưởng mạnh mẽ đến hoạt động của các tổ chức trung gian thuộc ngân hàng trên TTCK, qua đó tác động đến sự phát triển của TTCK Việt Nam.

TTCK Việt Nam còn nhiều tiềm năng và triển vọng để phát huy tối đa vai trò của mình trong tương lai gần hướng đến các mục tiêu (1) một TTCK ổn định, vững chắc, cấu trúc hoàn chỉnh với nhiều cấp độ, đồng bộ về các yếu tố cung - cầu; tăng quy mô và chất lượng hoạt động, đa dạng hóa các sản phẩm, nghiệp vụ, bảo đảm thị trường hoạt động hiệu quả và trở thành kênh huy động vốn trung và dài hạn quan trọng của nền kinh tế; (2) bảo đảm tính công khai, minh bạch, các tiêu chuẩn và thông lệ quản trị công ty, tăng cường năng lực quản lý, giám sát và cưỡng chế thực thi, bảo vệ lợi ích của nhà đầu tư và lòng tin của thị trường; (3) chủ động hội nhập thị trường tài chính quốc tế, từng bước tiếp cận với các chuẩn mực chung và thông lệ quốc tế (SSC, 2012).

2.5 Thực trạng về khung các quy định pháp lý

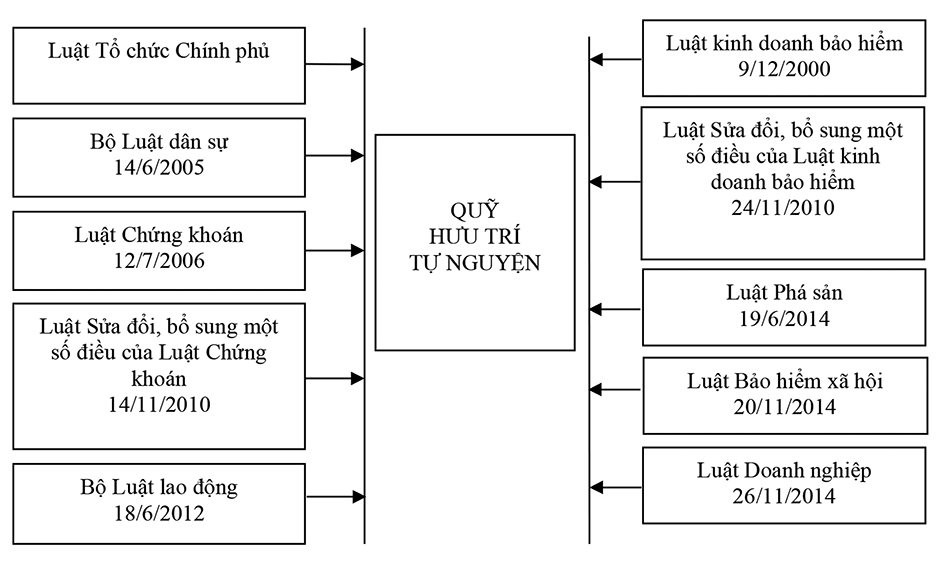

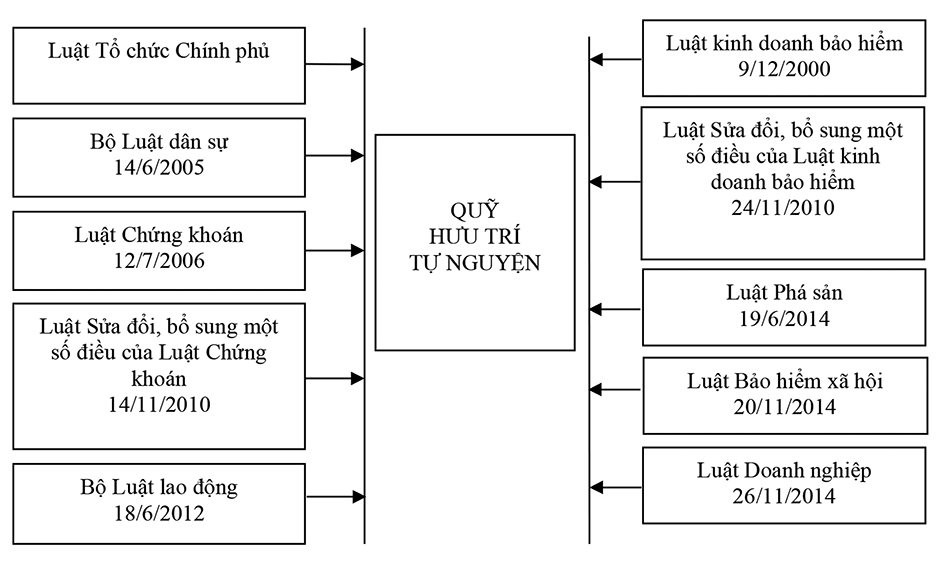

Bộ Tài chính đã ban hành Thông tư 115/2013/TT-BTC hướng dẫn bảo hiểm hưu trí và quỹ hưu trí tự nguyện có hiệu lực từ ngày 15/10/2013. Như vậy, bảo hiểm hưu trí và quỹ hưu trí tự nguyện tại Việt Nam mới được hình thành từ cuối năm 2013 dựa trên Đề án Bảo hiểm hưu trí và quỹ hưu trí tự nguyện của Cục Giám sát Bảo hiểm trực thuộc Bộ Tài chính. Hình 1 cho thấy khung pháp lý đối với hoạt động của quỹ hưu trí tự nguyện tại Việt Nam. Theo các quy định pháp lý liên quan, quỹ hưu trí tự nguyện tại Việt Nam được định nghĩa là quỹ hưu trí được tài trợ (có tài sản được tích lũy từ sự đóng góp của các thành viên tự nguyện do được hình thành từ phí bảo hiểm và là tập hợp các tài khoản bảo hiểm hưu trí của người được bảo hiểm), là quỹ hưu trí do tư nhân điều hành và là quỹ hưu trí có sự cam kết bảo đảm đối với các kế hoạch hưu trí (về tỷ suất sinh lời, về niên kim sẽ được chi trả trong tương lai).

Hình 1. Khung pháp lý quy định quỹ hưu trí tự nguyện tại Việt Nam

|

|

Nguồn: Tác giả tổng hợp từ Thông tư 115/2013/TT-BTC

|

Ngày 20/1/2014, Thủ tướng Chính phủ đã ban hành Quyết định 144/2014/QĐ-TTg về Đề án hình thành và phát triển Chương trình hưu trí tự nguyện do Bộ Tài chính xây dựng nhằm xây dựng hệ thống hưu trí đa trụ cột tại Việt Nam, đồng thời khuyến khích tiết kiệm, mở rộng cơ sở nhà đầu tư vốn dài hạn trên thị trường vốn theo Chiến lược phát triển TTCK đến năm 2020. Thông tư 130/2015/TT-BTC được ban hành nhằm sửa đổi, bổ sung Thông tư số 115/2013/TT-BTC của Bộ Tài chính hướng dẫn bảo hiểm hưu trí và quỹ hưu trí tự nguyện. Tháng 12/2015, dự thảo Nghị định về quy định quỹ hưu trí tự nguyện đã được Bộ Tài chính đề xuất trình Chính phủ, nhưng đến nay vẫn đang trong giai đoạn hoàn thiện.

2.6 Cải cách hệ thống hưu trí của Việt Nam so với thế giới

Trong bối cảnh tốc độ già hóa nhanh của dân số Việt Nam và những bất cập trong hệ thống hưu trí hiện nay như tỷ lệ tham gia thấp, gia tăng đối tượng hưởng hưu trí, mất cân bằng giữa mức đóng và mức hưởng…, yêu cầu cải cách hệ thống hưu trí Việt Nam theo hướng bảo đảm sự bền vững của hệ thống càng trở nên cấp thiết. Hệ thống hưu trí Việt Nam cũng đã có những cải cách tập trung vào các tham số như tiêu chuẩn, tiêu chí của yếu tố cấu thành trong kế hoạch hưu trí, từ đó thắt chặt điều kiện hưu trí đối với việc về hưu sớm và trợ cấp khuyết tật, hạ thấp các tỷ lệ lợi ích, gia tăng thuế thu nhập, chống trốn thuế, và nâng cao hiệu quả quản lý của các tổ chức an sinh xã hội, nhằm mục đích ngăn chặn sự sụp đổ tài chính của hệ thống hưu trí truyền thống PAYG.

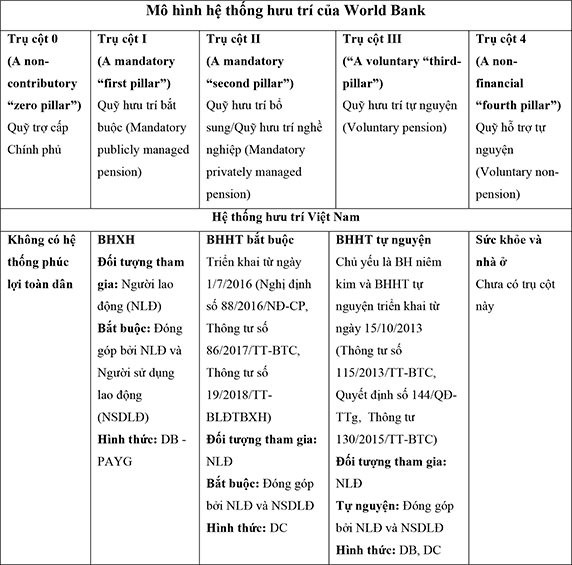

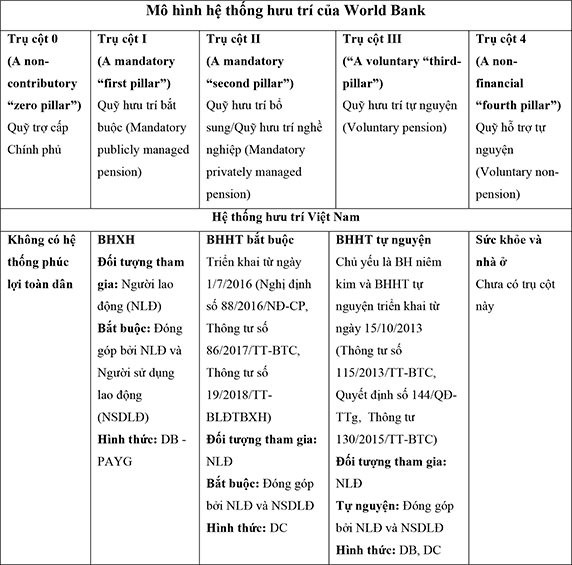

Theo Ngân hàng Thế giới (WB), một hệ thống bảo hiểm hưu trí phát triển toàn diện có kết cấu 3 tầng bảo vệ. Trong đó, tầng 1 là bảo hiểm hưu trí cơ bản với vai trò nền tảng nhằm bảo đảm mức thu nhập tối thiểu cho người lao động khi đến tuổi nghỉ hưu. Hưu trí cơ bản được Nhà nước bảo hộ cả về ngân sách lẫn chính sách. Còn tầng 2 là bảo hiểm hưu trí bổ sung, đóng vai trò hỗ trợ thêm cho người nghỉ hưu và cũng nằm trong chính sách an sinh xã hội do Nhà nước quản lý và điều tiết. Tầng 3 là bảo hiểm hưu trí tự nguyện, nhằm phủ lấp những phần mà 2 tầng hưu trí trước chưa bao trùm hết. Như vậy, hệ thống hưu trí của Việt Nam cũng định hướng theo mô hình đa trụ cột, bao gồm (1) chế độ hưu trí nằm trong bảo hiểm xã hội (BHXH) theo các quy định pháp luật về BHXH, (2) bảo hiểm hưu trí (niên kim) do các công ty bảo hiểm nhân thọ cung cấp từ ngày 15/10/2013, còn (3) quỹ hưu trí bổ sung tại doanh nghiệp thì mới được triển khai từ ngày 1/7/2016. Tuy nhiên, hệ thống hưu trí Việt Nam vẫn chưa có hệ thống phúc lợi xã hội toàn dân, chủ yếu là trụ cột I (BHXH bắt buộc), trụ cột III - bảo hiểm hưu trí tự nguyện và trụ cột II - bảo hiểm hưu trí bổ sung vẫn đang được triển khai và đóng góp chưa đáng kể.

Bảng 1. Hệ thống hưu trí Việt Nam xét theo mô hình đa trụ cột của WB

|

|

Nguồn: Tác giả tự tổng hợp.

|

*PAYG1 (Pay as You Go): cơ chế thực thu thực chi (hệ thống hưu trí công truyền thống)

* DB (Defined Benefit): Kế hoạch tài chính với mức hưởng được xác định trước

*DC (Defined Contribution): Kế hoạch tài chính mức đóng góp được xác định trước

2.7 Vấn đề môi trường

Trước tình trạng già hóa dân số, tỷ lệ người đóng BHXH trên số người hưởng lương hưu đang có xu hướng giảm nghiêm trọng, từ 21,7 người đóng cho 1 người hưởng lương hưu vào năm 1996 thì đến năm 2010 chỉ còn 10,7 người đóng cho 1 người hưởng Trong khi đó, tuổi nghỉ hưu thực tế bình quân chỉ là 53,2 tuổi. Theo tính toán, mỗi cá nhân có 31 năm đóng BHXH và chỉ đủ để quỹ bảo hiểm trả lương hưu trong vòng gần 13 năm. Song tuổi thọ bình quân của người Việt Nam ngày càng cao và độ dài thời gian hưởng thu nhập hưu trí bình quân hiện nay là 19,5 năm.

Thực trạng cho thấy người cao tuổi có chi phí điều trị thường cao gấp từ 8 đến 10 lần so với người trẻ; hiện nay tỷ lệ người cao tuổi chiếm hơn 10% số dân và sử dụng tới hơn 50% chi phí điều trị mỗi năm do bệnh tật ở người cao tuổi xuất hiện ngày càng nhiều hơn và việc chữa trị, phục hồi sức khỏe của người cao tuổi cũng trở nên khó khăn hơn. Trong khi đó, thu nhập của người cao tuổi còn rất thấp, hầu như không có nguồn tiết kiệm tích lũy từ lúc còn trẻ, khỏe hơn. Do vậy, nhằm hướng tới già hóa khỏe mạnh ở Việt Nam đòi hỏi phải có những thay đổi cơ bản về cách thức tổ chức và vận hành của toàn bộ hệ thống cung cấp các dịch vụ chăm sóc nói chung và chăm sóc sức khỏe nói riêng, bao gồm (1) can thiệp dịch vụ y tế; (2) can thiệp chăm sóc dài hạn; (3) can thiệp vào môi trường văn hóa xã hội (Bộ Y tế Việt Nam, 2016).

2.8 Vấn đề nhân khẩu học trong bối cảnh dân số già hoá

Theo định nghĩa của Quỹ Dân số Liên hiệp quốc (UNFPA), dân số vàng là giai đoạn dân số cứ có 2 người trong độ tuổi lao động mới có 01 người trong độ tuổi phụ thuộc (dưới 15 tuổi và trên 60 tuổi). Còn cơ cấu dân số già (còn gọi là già hóa dân số) được chia thành hai giai đoạn: khi tỷ lệ người từ 60 tuổi trở lên đạt 10% hoặc người từ 65 tuổi trở lên đạt 7% thì gọi là dân số đang già. Còn khi tỷ lệ này lần lượt đạt 20% và 14% thì là giai đoạn dân số đã già. Theo WB, tỷ lệ dân số già hóa (hay tỷ lệ phụ thuộc tuổi già) được tính dựa trên số người tuổi từ 65 trở lên so với số người trong độ tuổi lao động từ 15 đến 64 tuổi. Tỷ lệ sinh và tử vong ở mức khá thấp, tuổi thọ trung bình tăng lên đã làm thay đổi đáng kể cấu trúc dân số của Việt Nam, khiến cho tháp tuổi của dân số Việt Nam thu hẹp dần về phía đáy tháp. Dân số Việt Nam đang dần đạt tới mốc 100 triệu người mặc dù tốc độ tăng dân số đã xuống mức thấp vào khoảng 1,05%/năm. Trong đó, nhóm dân số từ 60 tuổi trở lên ở Việt Nam tăng trung bình mỗi năm khoảng 400.000 người, tốc độ tăng 4,43%/năm với tuổi thọ trung bình của dân số cả nước vào khoảng 74 tuổi. Việt Nam đã chính thức bước vào thời kỳ già hóa dân số khi tỷ lệ người già của Việt Nam đang chiếm tỷ trọng xấp xỉ 10% so với tổng số dân ở Việt Nam và đang có xu hướng gia tăng trong tương lai. Do đó, những thay đổi về nhân khẩu học này đòi hỏi phải có những chính sách phù hợp để nâng cao chất lượng nguồn nhân lực, tạo việc làm cho lực lượng lao động trẻ và bảo đảm an sinh xã hội cho người già.

Sự già hoá dân số có ảnh hưởng rất lớn đến Quỹ BHXH Việt Nam, cụ thể thông qua (1) tỷ lệ giữa số người đóng BHXH trên số người hưởng lương hưu giảm đi, khiến cho quỹ BHXH đối mặt với những vấn đề nghiêm trọng trong tương lai nếu không cải cách hệ thống hưu trí; (2) các chi phí BHXH tăng lên, số người đóng BHXH giảm đi, số người hưởng BHXH tăng lên thì nguồn thu của quỹ BHXH sẽ có xu hướng giảm đi và nguồn chi có xu hướng tăng lên; (3) ảnh hưởng đến cân đối thu - chi và tăng trưởng quỹ BHXH vì đối với những nước có dân số già thì xu hướng chi BHXH tăng nhanh hơn so với xu hướng thu, nên mức độ tăng trưởng của quỹ nhỏ đi dẫn đến khả năng chi trả, khả năng an toàn của quỹ sẽ bị giảm đi. Chính vì vậy, nếu không tiếp tục có sự điều chỉnh kịp thời về chính sách hoặc sự hỗ trợ của Nhà nước, nguy cơ vỡ quỹ BHXH là rất cao.

3. KẾT LUẬN VÀ KHUYẾN NGHỊ

Thông qua việc phân tích các điều kiện phát triển quỹ hưu trí tự nguyện trên TTCK theo mô hình PESTLIED cho thấy:

- Chính sách khuyến khích phát triển chương trình hưu trí tự nguyện (sản phẩm bảo hiểm hưu trí tự nguyện và quỹ hưu trí tự nguyện) hiện tại ở Việt Nam chỉ mới tập trung vào cơ chế ưu đãi về thuế, phí và mức ưu đãi về thuế, phí này còn thấp.

- Hệ thống hưu trí công Việt Nam trực thuộc hệ thống BHXH Việt Nam, hoạt động trên cơ sở đóng góp trong quá trình lao động và theo cơ chế PAYG với mức hưởng xác định trước (DB), đối mặt với nhiều vấn đề và có thể rơi vào khủng hoảng trong tương lai. Việc ổn định tài chính và duy trì sự công bằng giữa các thế hệ trong hệ thống hưu trí PAYG trước sức ép dân số già hoá nhanh là những câu hỏi chính sách hóc búa. Việt Nam cần nhanh chóng có những chính sách phù hợp với điều kiện kinh tế - xã hội nhằm chủ động đối phó với những thách thức của hệ thống hưu trí trong dài hạn.

- Cơ sở các nhà đầu tư trên TTCK vẫn chưa được đa dạng, chủ đạo vẫn là ngân hàng thương mại.

- Khung pháp lý quy định đối với Quỹ hưu trí tự nguyện tại Việt Nam mới chỉ có Luật kinh doanh bảo hiểm (2000) và Luật sửa đổi kinh doanh bảo hiểm (2010), Thông tư 115/2013/TT-BTC hướng dẫn bảo hiểm hưu trí và quỹ hưu trí tự nguyện, Quyết định 144/2014/QĐ-TTg về Đề án hình thành và phát triển Chương trình hưu trí tự nguyện, Quyết định 242/QĐ-TTg về Đề án cơ cấu lại TTCK và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025, Thông tư 130/2015 sửa đổi, bổ sung Thông tư số 115/2013/TT-BTC của Bộ Tài chính hướng dẫn bảo hiểm hưu trí và Quỹ hưu trí tự nguyện. Dự thảo Nghị định về quy định Quỹ hưu trí tự nguyện đã được Bộ Tài chính đề xuất trình Chính phủ vẫn còn đang trong giai đoạn hoàn thiện.

- Những cải cách trong hệ thống hưu trí tại Việt Nam trong thời gian qua chủ yếu vẫn là các cải cách tham số. Do đó, yêu cầu tiếp tục cải cách hệ thống hưu trí Việt Nam nhằm bảo đảm sự bền vững của hệ thống càng trở nên cấp thiết.

- Người cao tuổi có chi phí điều trị thường cao gấp từ 8 đến 10 lần so với người trẻ cho việc điều trị và phục hồi sức khỏe. Trong khi đó, thu nhập của người cao tuổi còn rất thấp, hầu như không có nguồn tiết kiệm tích lũy từ lúc còn trẻ khỏe hơn.

- Tỷ lệ người cao tuổi chiếm hơn 10% số dân và đang có xu hướng gia tăng trong tương lai. Sự già hoá dân số có ảnh hưởng rất lớn đến quỹ BHXH Việt Nam. Chính vì vậy, nếu không tiếp tục có sự điều chỉnh kịp thời về chính sách hoặc sự hỗ trợ của Nhà nước, nguy cơ vỡ quỹ BHXH là rất cao.

Từ đó, nghiên cứu cho thấy việc phát triển quỹ hưu trí tự nguyện tại Việt Nam là xu hướng tất yếu nhằm đáp ứng được hai mục tiêu lớn về (1) bảo đảm an ninh xã hội trong vai trò là trụ cột III trong hệ thống hưu trí quốc gia và (2) bổ sung cơ sở nhà đầu tư trong vai trò là nhà đầu tư tổ chức lớn trên TTCK Việt Nam. Tuy nhiên, việc phát triển quỹ hưu trí tự nguyện tại Việt Nam vẫn còn phải đối mặt với những thách thức không nhỏ đến từ các điều kiện phát triển quỹ hưu trí tự nguyện.

Đặc biệt, trong bối cảnh dân số già hóa với gánh nặng tài chính đối với BHXH Việt Nam và sự thiếu đa dạng trong cơ sở nhà đầu tư trên TTCK, để phát triển quỹ hưu trí tự nguyện trên TTCK Việt Nam thì nghiên cứu cho thấy cần phải chú trọng đến:

- Chính sách khuyến khích phát triển chương trình hưu trí tự nguyện (sản phẩm bảo hiểm hưu trí tự nguyện và Quỹ hưu trí tự nguyện);

- Duy trì ổn định tình hình kinh tế vĩ mô của Việt Nam, nhất là lạm phát;

- Tuyên truyền nâng cao ý thức quản lý tài chính cá nhân và chủ động với các kế hoạch tài chính với các khoản tiết kiệm về già dành cho bản thân mình ngay khi còn trẻ cũng như nhận thức của các cá nhân về Quỹ hưu trí tự nguyện;

- Đẩy mạnh phát triển Quỹ hưu trí tự nguyện trong vai trò là nhà đầu tư tổ chức lớn trên TTCK Việt Nam;

- Hoàn thiện khung pháp lý, nhất là quy định về hoạt động của quỹ hưu trí tự nguyện liên quan đến trách nhiệm và quyền hạn các bên liên quan về đầu tư và quản lý gia sản;

- Tiếp tục cải cách hệ thống hưu trí theo hướng đa trụ cột.

Chú thích:

1 Trong cơ chế PAYG, nguồn thanh toán lương hưu được trích từ các khoản đóng góp của những người đang lao động. Theo đó, thế hệ người lao động hiện tại thanh toán trợ cấp hưu trí hiện tại cho người đang được hưởng quyền lợi từ kế hoạch hưu trí nên quỹ này không có nguồn dành riêng để chi trả cho thế hệ hưu trí trong tương lai, nói cách khác, đây là loại hình quỹ không được tài trợ (unfunded funds).

Tài liệu tham khảo:

- Bộ Y tế Việt Nam (2016). Báo cáo chung tổng quan ngành y tế năm 2016.

- CL&CSTC (2018). Giải pháp tăng nguồn vốn dài hạn cho thị trường tài chính từ phát triển quỹ hưu trí tự nguyện.

- Điều Bá Dược (2013). Bảo hiểm hưu trí ở Việt Nam: Thực trạng và thách thức.

-Giang Thanh Long (2004). Hệ thống hưu trí Việt Nam: Hiện trạng và những thách thức trong điều kiện dân số già hoá.

- ISA - MOF (2017). Niên giám thị trường bảo hiểm Việt Nam 2016.

- ISA - MOF (2018). Niên giám thị trường bảo hiểm Việt Nam 2017.

- Lan Vũ (2017). Mở rộng độ bao phủ bảo hiểm xã hội.

- Lương Xuân Trường (2014). Bảo hiểm hưu trí tự nguyện trong hoạch định kế hoạch tài chính hưu trí.

- Lưu Hải Vân (2014). Hệ thống hưu trí Việt Nam: Hiện trạng và thách thức.

- Nguyễn Thị Lê Thu (2014). An toàn Quỹ Bảo hiểm xã hội Việt Nam.

- SSC (2012). Chiến lược phát TTCK Việt Nam giai đoạn 2011-2020.

- TTBD (2014). Đánh giá thực trạng hệ thống bảo hiểm hưu ở Việt Nam. an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 5 năm 2020

.png)