Nếu như với các ngành khác bị tác động trực tiếp hoặc gián tiếp, thì đại dịch COVID-19 lại biến đổi ngành hậu cần toàn cầu theo những cách khá sâu sắc và đặc thù. Điểm khác biệt là, sự suy giảm hoạt động kinh tế trong thời kỳ đại dịch không ảnh hưởng quá tiêu cực đến hậu cần toàn cầu. Nói khác đi, việc tiêu thụ hàng hóa ngay cả đối với nhu cầu thiết yếu và căn bản nhất vẫn phải cần sự có mặt dịch vụ hậu cần tương thích.

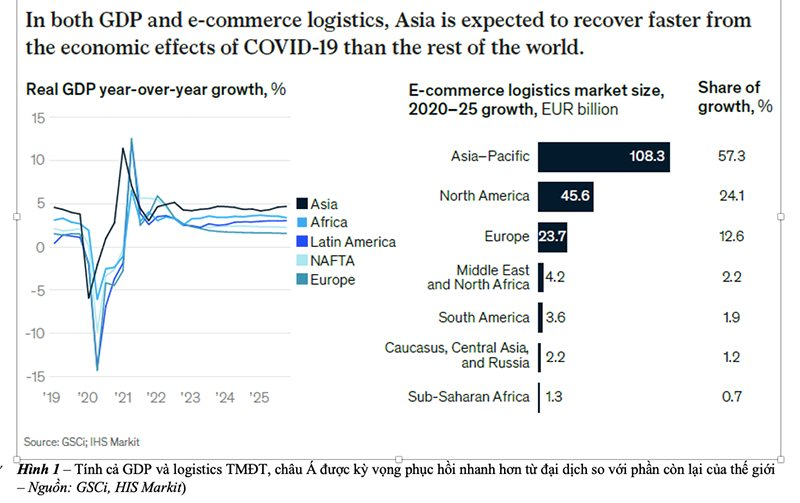

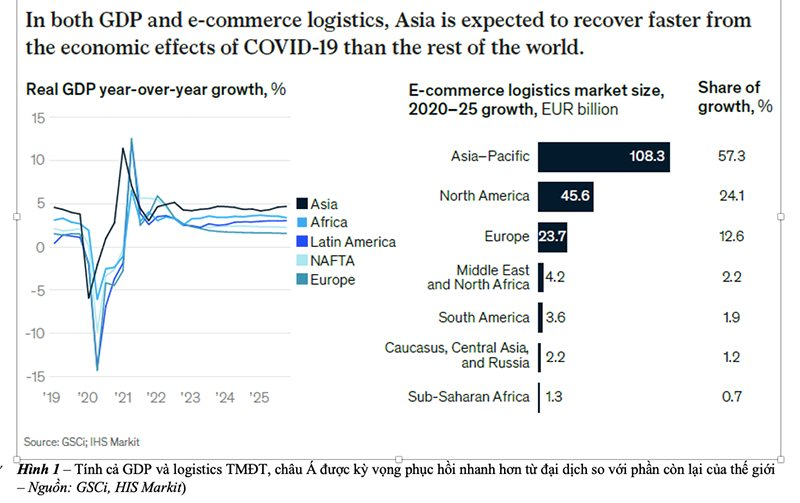

Báo cáo của nhóm phân tích McKinsey cho rằng trong khi đại dịch COVID-19 đã thúc đẩy sự phát triển của dịch vụ hậu cần toàn cầu, nó cũng đã làm gia tăng khoảng cách giữa nhóm người chơi (players – chỉ các bên liên quan đến hoạt động logistics - ND) dẫn đầu trong ngành và nhóm tụt hậu. Thị trường đang trở nên năng động hơn, với nhiều công ty khởi nghiệp mới tạo ra môi trường cạnh tranh ngày càng gay gắt. Đáp lại, nhóm những công ty kế thừa (legacy players) đang gia tăng hành động để củng cố sức mạnh thông qua các hoạt động mua bán và sáp nhập (M&A) hoặc mở rộng quy mô hoạt động bằng cách ra chào bán ra công chúng (IPO). Điều này đặc biệt đúng với thị trường châu Á, nơi tất cả các chỉ số đều cho thấy sự phục hồi của châu lục này vượt xa phần còn lại của thế giới trong năm tới. Châu lục này dự kiến sẽ chiếm 57% mức tăng trưởng của thị trường hậu cần thương mại điện tử toàn cầu từ năm 2020 đến năm 2025.

|

|

Kho ngoại quan K+N tại Long Bình, Đồng Nai . Ảnh: Công ty Kuehne+Nagel Vietnam

|

Điều này có thể đưa châu Á trở thành khu vực quan trọng nhất đối với các hoạt động hậu cần và thương mại toàn cầu trong tương lai. Dù có vai trò gì trong hệ sinh thái logistics - một nhà điều hành hậu cần toàn cầu (global logistics operator), một chuyên gia bản địa (local specialist), một đế chế thương mại điện tử (e-commerce player) hay một nhà hoạt động bất động sản logistics (real-estate logistics) - thì các công ty đều có thể sở hữu cơ hội ngay bây giờ và hành động nhanh chóng để nắm bắt giá trị. Người tận dụng tốt cơ hội này sẽ gần như xuất hiện sau đại dịch với tư cách là những người dẫn đầu với lợi thế cạnh tranh lâu dài và một vị thế thị trường được củng cố.

Đại dịch đã thúc đẩy sự phát triển của logistics toàn cầu nhưng tạo phân cực nhóm dẫn đầu (leaders) và những người tụt hậu (laggards)

Đại dịch gây ra sự gián đoạn chuỗi cung ứng nghiêm trọng và đột ngột trong những tháng đầu tiên của nó nhưng cũng chính nó mang lại cơ hội cho ngành hậu cần và các dây chuyền dịch vụ phụ của nó, chẳng hạn như hậu cần thương mại điện tử xuyên biên giới. Đại dịch giúp đẩy nhanh việc áp dụng thương mại điện tử như một lẽ đương nhiên.

Theo khảo sát phục hồi bán lẻ COVID-19 của McKinsey&Company, mức độ thâm nhập trực tuyến hiện cao hơn từ 6-13 điểm phần trăm so với giai đoạn trước COVID-19. Với dung lượng hàng tiêu dùng và bán lẻ chiếm gần một nửa thị trường logistic, điều này một mặt gây áp lực lớn hơn lên chuỗi logistics toàn cầu, nhưng mặt khác cũng mang đến cơ hội rất lớn. Một thực tế là ngành công nghiệp hậu cần, cho đến nay đã hoạt động tốt hơn hầu hết các lĩnh vực khác trong thời kỳ khủng hoảng.

Ở nửa kia của phổ tác động, đại dịch COVID-19 đã đẩy nhanh sự phân cực của nhóm dẫn đầu và những kẻ tụt hậu trong ngành hậu cần. Thách thức lớn nhất mà ngành logistics phải đối mặt là thiếu cầu và dư cung. Các công ty có khả năng huy động tốt nhất các hoạt động và tài sản để phục vụ khách hàng của họ một cách nhất quán và bền bỉ sẽ là những công ty chiếm được phần giá trị khác biệt. Những công ty có khả năng chiếm được lợi thế sẽ nhanh chóng bỏ xa đối thủ họ, và những kẻ tụt hậu sẽ ngày càng khó khăn trong việc thu hẹp khoảng cách đang ngày càng phình rộng ra.

Châu Á - trung tâm toàn cầu của ngành công nghiệp hậu cần

Để phát triển và duy trì tính cạnh tranh, các công ty logistics đã nhận ra rằng châu Á có thể sẽ là khu vực bổ sung quan trọng nhất cho danh mục đầu tư kinh doanh của họ. Châu Á được dự báo sẽ phục hồi nhanh hơn các khu vực khác về mặt kinh tế và sẽ là trung tâm của tất cả các hoạt động hậu cần - cả về tăng trưởng và đầu tư. Về tăng trưởng, châu Á sẽ đóng góp khoảng một nửa tăng trưởng thương mại của thế giới vào năm 2030. Tăng trưởng thương mại giữa châu Á và phần còn lại của thế giới sẽ đóng góp khoảng 55%, trong đó tăng trưởng thương mại nội Á giữ phần còn lại. Thị trường hậu cần thương mại điện tử châu Á sẽ chiếm 57% tổng tăng trưởng thị trường từ năm 2020 đến năm 2025. Do đó, những người chơi trong ngành sẽ cần phải cấu hình lại mạng lưới của họ nếu muốn nắm bắt những cơ hội từ cuộc chơi này.

|

|

|

Tăng trưởng “bất thường” trong nền kinh tế quốc nội tại nhiều quốc gia châu Á trong bối cảnh đại dịch hiện nay cũng được xem là một yếu tố đầy tính kỳ vọng. Tăng trưởng GDP ở châu Á dự kiến là 4,5%, cao hơn gấp đôi so với mức trung bình của thế giới là 2%. Đến năm 2025, 30% lượng tiêu thụ thế giới sẽ là ở Châu Á. Trung Quốc, Nhật Bản và Ấn Độ sẽ vẫn là các thị trường logistics lớn nhất ở châu Á, trong khi Ấn Độ, Indonesia, Việt Nam và Thái Lan cho thấy tiềm năng tăng trưởng cao nhất.

Các công ty khởi nghiệp (startups) đang làm nóng cuộc cạnh tranh, trong khi nhóm kế thừa (legacy players) cũng đang tích cực củng cố sức mạnh

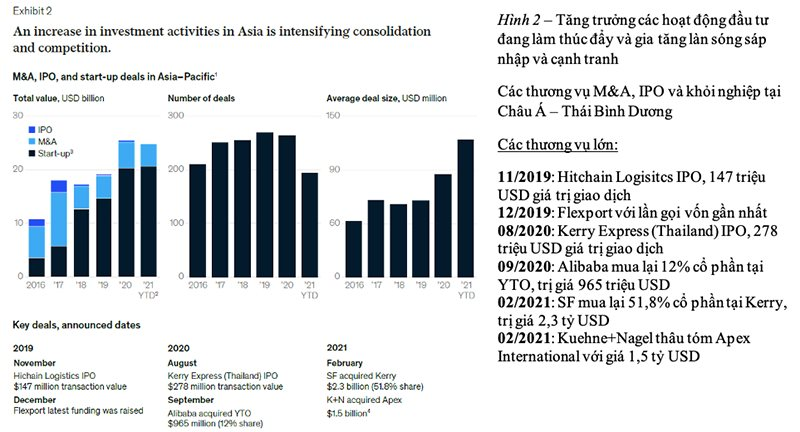

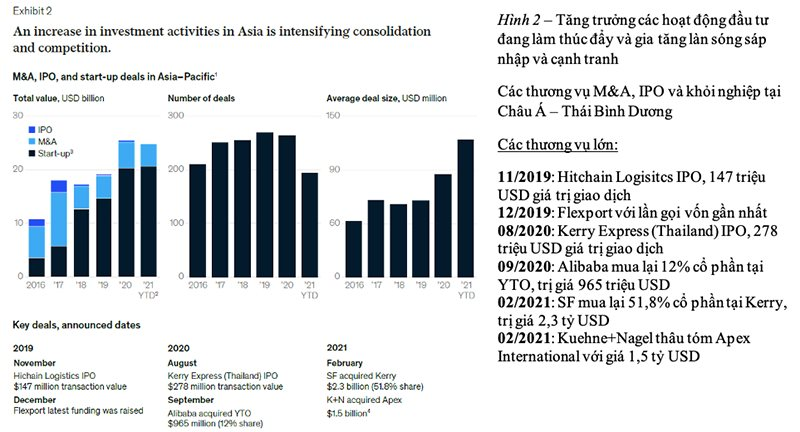

Trong 12 tháng qua, thị trường logistics toàn cầu tăng trưởng vượt trội so với nhiều lĩnh vực khác. Hoạt động mua bán và sáp nhập và các công ty khởi nghiệp đã thu hút khoảng 25 tỷ USD chỉ trong quý đầu tiên của năm 2021 ở châu Á, vượt qua con số hàng năm giai đoạn 2016-2019 (Hình minh họa 2). Trước sự cạnh tranh ngày càng tăng từ nhiều công ty khởi nghiệp mới, những người dẫn đầu nhanh chóng đã có những hành động quyết định để tạo vị thế vững chắc hơn trong khu vực. Các hoạt động đầu tư đã tạo ra động lực cho các tài sản hậu cần, và cả các doanh nghiệp trong ngành và các nhà đầu tư đều tham gia. Với việc rót vốn phù hợp, chúng ta có thể mong đợi các công ty kế thừa sẽ đẩy nhanh nỗ lực để chiếm lĩnh thị trường nhiều hơn thông qua các hoạt động M&A. Khi quy mô ngày càng mở rộng, những người chơi nhỏ hơn và yếu hơn có thể thấy mình ngày càng trở nên dễ bị tổn thương.

|

|

|

Một nhận định mang tính dự báo rằng các công ty toàn cầu có sự hiện diện hậu cần mạnh mẽ ở châu Á hoặc những công ty có kế hoạch hậu cần mạnh mẽ tập trung vào châu Á sẽ tiếp tục hoạt động tốt hơn so với các công ty cùng ngành bảo thủ hơn của họ. “Bỏ lỡ châu Á” sẽ không chỉ có nghĩa là bỏ lỡ những cơ hội mà châu lục này mang lại mà còn mất đi sự phù hợp khi đáp ứng nhu cầu của khách hàng, vì châu Á đóng một vai trò không thể thiếu trong chuỗi cung ứng toàn cầu.

Nắm bắt cơ hội logistics ở Châu Á

Dù cạnh tranh đang gia tăng mạnh mẽ, nhưng rõ ràng là cơ hội vẫn đang mở rộng và vẫn còn thời gian cho những người chơi chuyển mình nhanh chóng để nắm bắt cơ hội và hưởng lợi.

Bốn động thái chiến thuật

Các công ty có thể sử dụng bốn chiến lược phổ biến sau để củng cố thế mạnh của mình: Mua bán và sáp nhập (M&A), Chào bán ra công chúng (IPO), Thoái vốn nhằm tái thiết bộ phận chức năng (Captive-function carve-outs) và đầu tư chiến lược (Strategic Investment).

-Mua bán và sáp nhập (M&A). Các công ty toàn cầu và “đại gia” bản địa đã tích cực trong việc mua bán và sáp nhập để mở rộng mạng lưới tại châu Á của họ càng nhanh càng tốt. Trong bối cảnh tốc độ là một lợi thế cạnh tranh, M&A là một chiến lược để các công ty nhanh chóng thâm nhập vào thị trường mới và mở rộng danh mục kinh doanh. Kuehne+Nagel mở rộng sự hiện diện của mình tại châu Á với việc mua lại Wira Logistics, một công ty logistics của Indonesia, với giá 2 triệu USD vào năm 2018. Sau đó, họ mua lại Apex International với giá 1,5 tỷ USD vào năm 2021 với mục tiêu củng cố mạng lưới và năng lực hoạt động giao nhận vận tải hàng không (AFF) tại châu Á. Trong khi đó, họ đã bán phần chính trong danh mục đầu tư mảng hậu cần theo hợp đồng (contract-logistics) tại Vương quốc Anh cho XPO Logistics, cho thấy nỗ lực dịch chuyển tái thiết vốn để tài trợ cho sự phát triển của mình trong sang thị trường châu Á. Trong khi đó, SF Express, công ty chuyển phát nhanh hàng đầu của Trung Quốc, đã mua lại Kerry Logistics với giá 2,3 tỷ USD vào năm 2021 để mở rộng mạng lưới của mình trong lĩnh vực hậu cần container, giao nhận hàng hóa và chuyển phát nhanh ở Đông Nam Á.

|

|

|

-Ra mắt công chúng (IPO). Các công ty logistics hàng đầu bản địa mới nổi ở các quốc gia có tốc độ tăng trưởng nhanh đã thành công trong các đợt IPO, đây là một cách để huy động tiền đầu tư vào việc mở rộng doanh nghiệp và tối ưu hóa hoạt động. Mặc dù huy động tiền từ vốn cổ phần tư nhân (private equity) chắc chắn vẫn là một lựa chọn hấp dẫn nhưng IPO cũng có một số lợi thế nhất định.

Thứ nhất, vì các công ty phải đáp ứng các tiêu chuẩn khắt khe và trải qua các cuộc kiểm toán nghiêm ngặt như một phần của quá trình thẩm định, các đợt IPO sẽ tạo niềm tin lớn hơn cho các nhà đầu tư và khách hàng và mở ra nhiều lựa chọn tài trợ hơn ở các giai đoạn sau và với mức giá rẻ hơn; Thứ hai, IPO thu hút nhóm cổ đông lớn hơn thay vì một hay hai nhà đầu tư nên nguy cơ mất quyền kiểm soát là thấp hơn một cách tương đối; Thứ ba, IPO có xu hướng bơm một mức vốn chủ sở hữu thanh khoản cao hơn trong một khoảng thời gian tương đối ngắn để cho phép các hoạt động quản lý doanh nghiệp không bị quá nhiều ràng buộc. Kerry Express đã huy động được 278 triệu USD từ đợt IPO ở Thái Lan vào tháng 12/2020 và Mahindra Logistics đã đạt được tỷ lệ P/E (Price-to-Earning ratio: Hệ số giá thị trường của cổ phiếu trên mức lợi nhuận trung bình của cổ phiếu đó – ND) là 51,5 lần khi IPO tại Ấn Độ vào năm 2017, gần gấp đôi so với các công ty quốc tế.

-Thoái vốn nhằm tái thiết bộ phận chức năng. Các tập đoàn mẹ có thể thành lập các đơn vị kinh doanh hậu cần của họ để thúc đẩy giá trị doanh nghiệp cao hơn và nâng cao sự hiện diện thương hiệu của họ bằng cách bán dịch vụ của họ cho các công ty khác trên quy mô lớn. Điều này đã trở thành một xu hướng ở châu Á. Các công ty như Mahindra Logistics và TVS Supply Chain Solutions (TVS SCS) đã chuyển đổi các đơn vị kinh doanh logistics của họ thành các công ty logistics bên thứ ba (3PL hay Third-party logistics) và thu được nhiều lợi ích. Mahindra Logistics đã huy động được khoảng 129 triệu USD trong đợt IPO của mình, trong khi TVS SCS đã huy động vốn tư nhân với mức định giá hấp dẫn trong một khoảng thời gian (khoảng 114 triệu USD). Xu hướng này vẫn đang tiếp diễn khi mà nó thực sự tạo ra giá trị cho các doanh nghiệp. Tiến trình tái thiết sẽ còn được rút ngắn nếu doanh nghiệp khéo léo kết hợp một chiến lược tập trung, sự đóng góp tích cực của đội ngũ nhân sự và nguồn vốn tích lũy.

Eastern Air Logistics (EAL) là doanh nghiệp logistics được thành lập bởi China Eastern Airline theo chiến lược này, nhằm thí điểm sở hữu hỗn hợp trong lĩnh vực hàng không dân dụng quốc gia và có kế hoạch IPO với tư cách là nhà cung cấp dịch vụ logistics tích hợp để huy động khoảng 350 triệu USD. SpiceXpress, chi nhánh vận chuyển hàng hóa của hãng hàng không giá rẻ Ấn Độ SpiceJet, cũng được cho là sẽ sớm chuẩn bị IPO. Các công ty này sẽ có thể sử dụng dòng chảy của thanh khoản để tạo ra các thương vụ táo bạo hơn trên thị trường.

-Đầu tư chiến lược. Trong 5 năm qua, vốn cổ phần tư nhân (PE) và vốn đầu tư mạo hiểm (VC) đã thực hiện các khoản đầu tư tài chính trị giá khoảng 37 tỷ USD ở châu Á. Đầu tư của Temasek Holdings vào SCOMMERCE, đầu tư của Warburg Pincus vào Rivigo và Stellar Value Chain Solutions, và đầu tư của CDPQ vào TVS SCS đang tài trợ cho việc mở rộng và tối ưu hóa hoạt động. Tương tự như vậy, các công ty công nghệ đang thực hiện nhiều khoản đầu tư chiến lược thông qua đầu tư trực tiếp, các chương trình tăng tốc khởi nghiệp và các chương trình đầu tư mạo hiểm để tham gia vào hệ sinh thái hậu cần. Chẳng hạn, Google đã hỗ trợ Dunzo của Ấn Độ 40 triệu USD tài trợ để phát triển mã các sản phẩm và giải pháp mới cũng như nhanh chóng xây dựng danh mục đầu tư hiện có với các mô hình kinh doanh mới và thử nghiệm khả năng ứng dụng trên quy mô lớn.

Các bên liên quan trong hệ sinh thái cần làm gì?

Cạnh tranh và thay đổi nhanh chóng ở châu Á đang thu hẹp dần cánh cửa dành cho tất cả những bên tham gia nhằm khai thác tăng trưởng và xây dựng vị thế thị trường hàng đầu và bền vững. Các bên liên quan khác nhau trong hệ sinh thái hậu cần có nhiều chiến lược khác nhau để giúp họ nắm bắt cơ hội này.

- Các nhà cung cấp dịch vụ hậu cần toàn cầu (global logistics players) có thể xem lại danh mục đầu tư châu Á, tự cấu hình lại để có các mạng lưới phù hợp, củng cố sự hiện diện tại thị trường bản địa được chọn, xem xét khách hàng mục tiêu và quyết định những khách hàng nào sẽ là đối tượng phục vụ và mô hình tiếp thị tương thích nào được áp dụng.

- Các công ty hậu cần mới nổi ở khắp châu Á (emerging pan-Asia logistics players) có thể nắm bắt cơ hội để củng cố mạng lưới của họ trong phạm vi châu lục và hơn thế nữa họ có thể tận dụng kiến thức bản địa của mình để tạo sự khác biệt bằng khả năng cung cấp các sản phẩm xuyên biên giới và dịch vụ đầu cuối cho các nước châu Á.

- Chuyên gia bản địa (local specialists). Các chuyên gia cụ thể theo quốc gia, thị trường và tài sản cụ thể đang tìm cách xây dựng các vị thế dẫn đầu để thâu tóm hầu hết các nhóm giá trị trong các thị trường ngách. Tuy nhiên, họ cũng nên tìm kiếm cơ hội tận dụng tối ưu giá trị bằng cách đóng một vai trò trong hệ sinh thái nơi có sự tham gia của những người chơi lớn hơn.

- Các thực thể logistics nội bộ (captive-logistics players). Các tập đoàn mẹ có thể xem xét xây dựng các đơn vị hậu cần sở hữu của riêng mình, thực thể nội bộ như vậy cho phép họ khám phá các cơ hội để phục vụ thêm khách hàng bên ngoài sau khi đáp ứng dịch vụ ổn định trong nội bộ công ty. Trong quá trình theo đuổi việc mở rộng bản địa, các công ty hậu cần nội bộ cũng có thể hợp tác liên doanh với các công ty khác trong ngành.

- Logistics thương mại điện tử (e-commerce logistics players). Bộ phận logistics của những nhà hậu cần thương mại điện tử mong muốn không chỉ đóng vai trò là nhà cung cấp dịch vụ điện tử cho các sản phẩm của công ty mà còn là người cung cấp đa kênh. Điều này tạo ra không gian bổ sung và hiệp đồng với những người chơi hậu cần truyền thống đã từng phục vụ B2B. Trong mảng dịch vụ xuyên biên giới, sử dụng kết hợp các mô hình nhập kho cho các sản phẩm có tần suất cao hơn, giao nhận hàng hóa để bổ sung và chuyển phát nhanh cho các chuyến hàng đột xuất dường như là giải pháp tối ưu mới nổi. Giả định rằng thị trường không có một đơn vị đầu đàn chủ động tích hợp các khả năng đa ngành này, thì đây sẽ là lý do để các quan hệ đối tác chiến lược, liên doanh hay M&A giúp thúc đẩy các hoạt động cấp dịch vụ một cách xuất sắc, nhờ đó chiếm được khoảng trống giả định.

- Bên tham gia dựa trên tài sản hay hậu cần cơ sở hạ tầng (infrastructure logistics players). Các đơn vị khai thác sân bay, cảng biển và đường sắt là chủ sở hữu của các tài sản hậu cần. Họ có thể xem xét lại quy mô và mức độ liên quan của các tài sản hậu cần của mình và khám phá các cơ hội hợp tác với các đối tác bên ngoài để mở rộng quy mô kinh doanh cận kề của họ hoặc thoái vốn để thu được giá trị tức thì.

- Bất động sản logistics (logistics real-estate player). Những nhà bất động sản hậu cần có thể xây dựng quan hệ đối tác chặt chẽ với các đơn vị logistics khác để hợp nhất các luồng lưu lượng hậu cần khác nhau và cũng để chuyển đổi giá trị của các doanh nghiệp của họ. Ví dụ, một nhà kho được sử dụng để lưu trữ có thể được tái sử dụng như một trung tâm thực hiện thương mại điện tử và tổ chức các hoạt động của nhiều đối tượng. Trên quy mô toàn cầu, việc xây dựng một dấu ấn trong khu vực để đối phó với việc di dời sản xuất và khả năng phục hồi chuỗi cung ứng sẽ có giá trị hơn nhiều so với việc tạo ra các cơ sở biệt lập. Loại hình mở rộng bất động sản này có thể được các công ty hậu cần xúc tiến.

Tăng trưởng logistics đồng điệu với tăng trưởng GDP và thương mại, vì vậy, với dự báo mức tăng trưởng hàng trăm tỷ USD trong vòng 5 năm tới, thị trường logistics châu Á đang là một cơ hội mà các công ty logistics trên toàn cầu không thể bỏ qua. Người thành công sẽ gần như chắc chắn đảm bảo một thành trì chiến lược lâu dài. Song, muốn đạt được lợi tức này, thời điểm để hành động phải là ngay bây giờ.

– Theo McKinsey & Company

.png)

.png)