Tóm tắt: Giai đoạn cơ cấu lại thị trường tài chính Việt Nam 2016-2020 đã khép lại. Đây có lẽ là thời điểm thích hợp để nhìn nhận lại chặng đường 5 năm qua và xác định những định hướng, kế hoạch cho giai đoạn 5 năm tới. Bài viết tập trung đánh giá cả những kết quả đạt được và những khó khăn, tồn tại của thị trường tài chính Việt Nam giai đoạn vừa qua. Từ đó, đề xuất giải pháp góp phần thực hiện hiệu quả hơn quá trình cơ cấu lại thị trường tài chính giai đoạn 2021-2025 và định hướng đến năm 2030.

Evaluations of the results of restructuring Vietnam's financial market in the 2016-2020 period and some proposals for 2021-2025 period with vision to 2030

Abstract: The restructuring Vietnam's financial market in 2016-2020 period has completed. This is probably the right time to look back on it and identify orientations and plans for the next 5 years. The article focuses on assessing both results as well as difficulties and shortcomings of the Vietnamese financial market in the past period. From there, some solutions are proposed with the aim to contribute to more effective implementation of the financial market restructuring in the 2021-2025 period and orientations to 2030.

1. KẾT QUẢ CƠ CẤU LẠI THỊ TRƯỜNG TÀI CHÍNH GIAI ĐOẠN 2016-2020

Đánh giá chung trong giai đoạn 2016-2020 hệ thống tài chính được cơ cấu lại mạnh mẽ, triệt để trên nhiều phương diện và đạt nhiều kết quả tích cực song vẫn còn những thách thức, tồn tại.

Về thể chế

Trong giai đoạn 2016-2020, thể chế về cơ cấu lại nền kinh tế nói chung và thị trường tài chính nói riêng đã được xây dựng và bổ sung, hoàn thiện. Các văn bản quan trọng, cốt lõi như Nghị quyết số 05/NQ-TW ngày 1/11/2016 của Ban Chấp hành Trung ương Đảng về một số chủ trương, chính sách lớn nhằm tiếp tục đổi mới mô hình tăng trưởng, nâng cao chất lượng tăng trưởng, năng suất lao động, sức cạnh tranh của nền kinh tế (Nghị quyết 05); Chương trình hành động số 27/NQ-CP ngày 21/2/2017 thực hiện Nghị quyết 05; Nghị quyết 24/2016/QH14 về Kế hoạch cơ cấu lại nền kinh tế giai đoạn 2016-2020; Nghị quyết 42/2017/QH14 ngày 21/6/2017 về thí điểm xử lý nợ xấu, hiệu lực 5 năm từ 15/8/2017 (Nghị quyết 42); Quyết định 1058/QĐ-TTg ngày 19/7/2017 về cơ cấu lại các tổ chức tín dụng (TCTD) gắn với xử lý nợ xấu giai đoạn 2016-2020 (Quyết định 1058); Luật các TCTD 2017 (sửa đổi); Quyết định 986/QĐ-TTg ngày 8/8/2018 về Chiến lược phát triển ngành ngân hàng đến 2025, định hướng đến năm 2030 (Quyết định 986); Quyết định 1191/QĐ-TTg ngày 14/8/2017 về Lộ trình phát triển thị trường trái phiếu 2017-2020, tầm nhìn 2030; Quyết định 242/QĐ-TTg ngày 28/2/2019 về cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025 (Quyết định 242). Tuy nhiên, tiến độ ban hành vẫn chưa đáp ứng kịp nhu cầu của thị trường, khâu thực thi và phối hợp chính sách còn những bất cập, cần được nâng cao hơn.

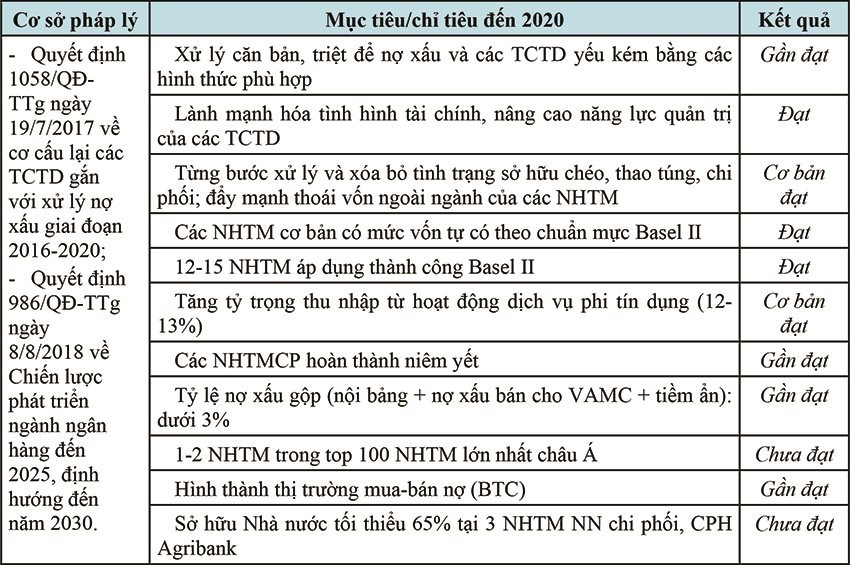

Về cơ cấu lại hệ thống TCTD

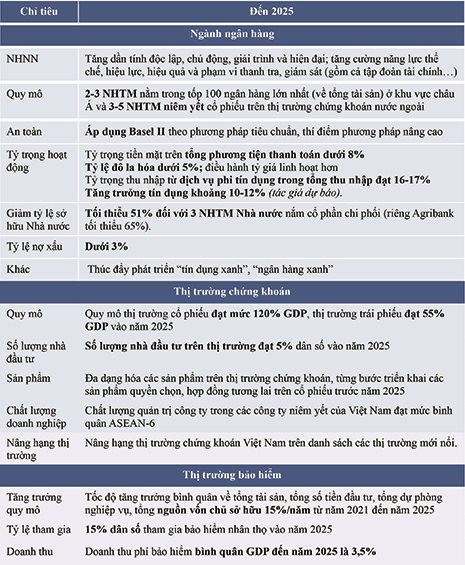

Bảng 1. Một số chỉ tiêu và kết quả cơ cấu lại các TCTD

|

|

Nguồn: Thu thập, đánh giá sơ bộ của tác giả so với 2 Quyết định trên; “Chưa đạt” chủ yếu do yếu tố khách quan như dịch COVID-19, tình hình thị trường bất lợi và khâu phối kết hợp.

|

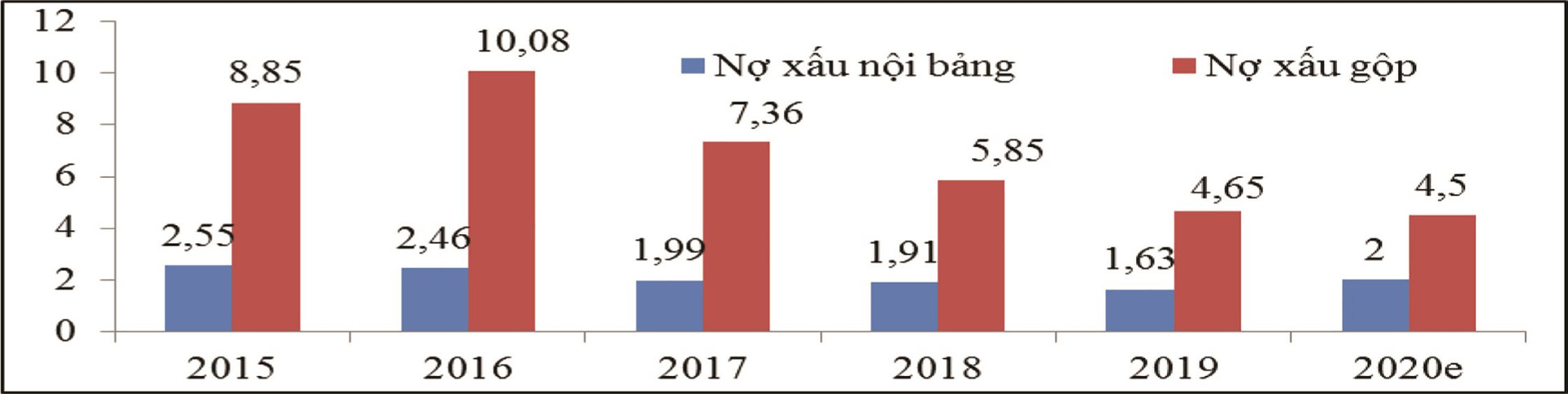

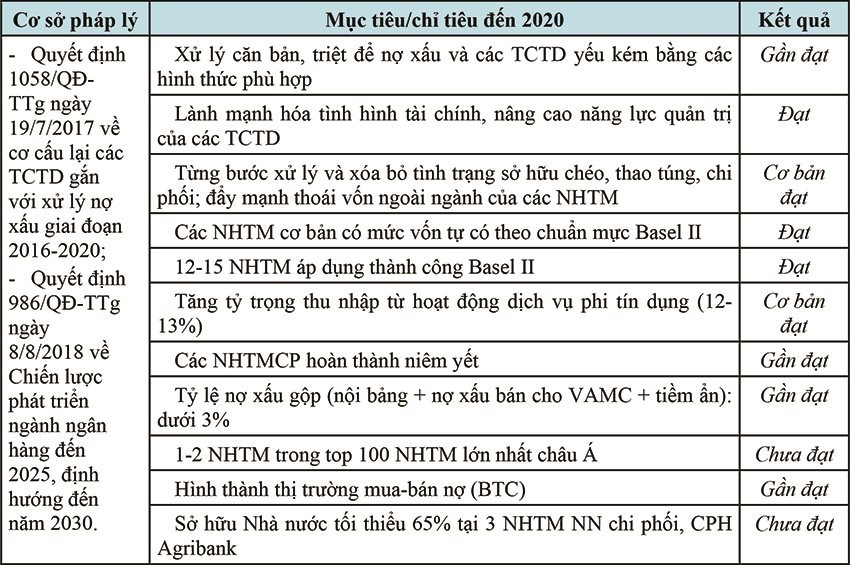

Thứ nhất, về xử lý nợ xấu: Cùng với sự hoàn thiện về khuôn khổ pháp lý xử lý nợ xấu (Quyết định 1058, Nghị quyết 42), hệ thống TCTD đã tập trung nhiều nguồn lực nhằm đảm bảo mục tiêu xử lý căn bản, triệt để nợ xấu. Các biện pháp chủ yếu gồm: Cơ cấu lại nợ, miễn giảm lãi và phí tín dụng, sử dụng quỹ dự phòng rủi ro (DPRR), phát mại tài sản bảo đảm (TSBĐ) để thu hồi nợ, chuyển nợ thành vốn góp, mua, bán nợ (qua VAMC và DATC…). Nhờ đó, kết quả đạt được khá tích cực. Nợ xấu nội bảng liên tục được kiểm soát và duy trì ở mức dưới 3% (năm 2016: 2,46%; năm 2017: 1,99%; năm 2018: 1,9%; năm 2019 chỉ còn 1,63%; cuối tháng 10/2020 là hơn 2%).

Hình 1: Tỷ lệ nợ xấu của hệ thống ngân hàng giai đoạn 2015 – 2020 (%)

|

|

Nguồn: NHNN, tác giả tổng hợp. Số liệu năm 2020 là ước tính

|

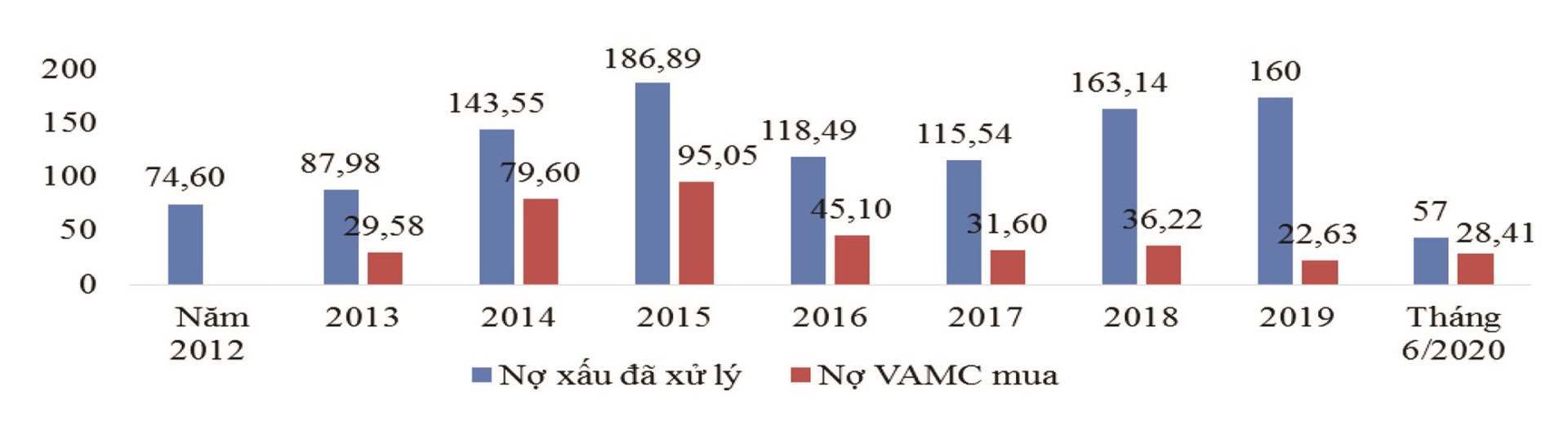

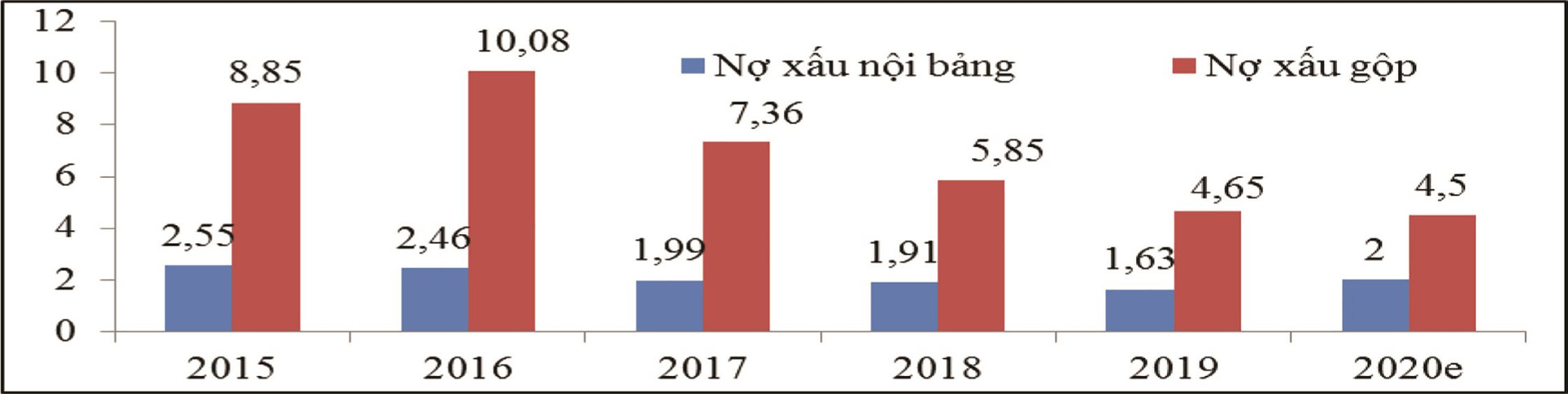

Theo số liệu từ Ngân hàng Nhà nước (NHNN), ước tính từ năm 2012 đến cuối tháng 6/2020, hơn 1,1 triệu tỷ đồng nợ xấu đã được xử lý. Trong đó, khoảng 67% là do các ngân hàng thương mại (NHTM) tự xử lý, còn lại là bán nợ cho VAMC. Nợ xấu được xử lý theo Nghị quyết 42 từ năm 2017 đến tháng 6/2020 đạt 300,1 nghìn tỷ đồng. Trong đó: nợ xấu nội bảng là 162,5 nghìn tỷ đồng (chiếm 54,1%); các khoản nợ hạch toán ngoại bảng cân đối kế toán là 69,9 nghìn tỷ đồng (chiếm 23,3%); các khoản nợ xấu xác định theo Nghị quyết 42 đã bán cho VAMC được thanh toán bằng trái phiếu đặc biệt là 67,7 nghìn tỷ đồng (chiếm 22,6%).

Hình 2: Khối lượng nợ xấu đã xử lý (2012 – đến tháng 6/2020) (nghìn tỷ đồng)

|

|

Nguồn: VAMC, NHNN, tác giả tổng hợp

|

Khối lượng nợ xấu được xử lý tại VAMC cũng tăng nhanh. Lũy kế từ khi thành lập đến cuối tháng 6/2020, VAMC phối hợp với các TCTD thu hồi được 154 nghìn tỷ đồng. Riêng từ khi có Nghị quyết 42, kết quả thu hồi nợ của VAMC đạt 93 nghìn tỷ đồng, chiếm 60% tổng giá trị thu hồi nợ. Các NHTM tích cực tất toán toàn bộ số nợ xấu đã bán cho VAMC. Tính đến cuối năm 2020, con số này là 18 ngân hàng gồm: Vietcombank, Agribank, ACB, VIB, TPBank, Nam A Bank, MB Bank, SeaBank, Techcombank, OCB, VPBank, Kienlongbank, HDBank, LienVietPostBank, BIDV, VietCapital Bank, MSB và VietinBank.

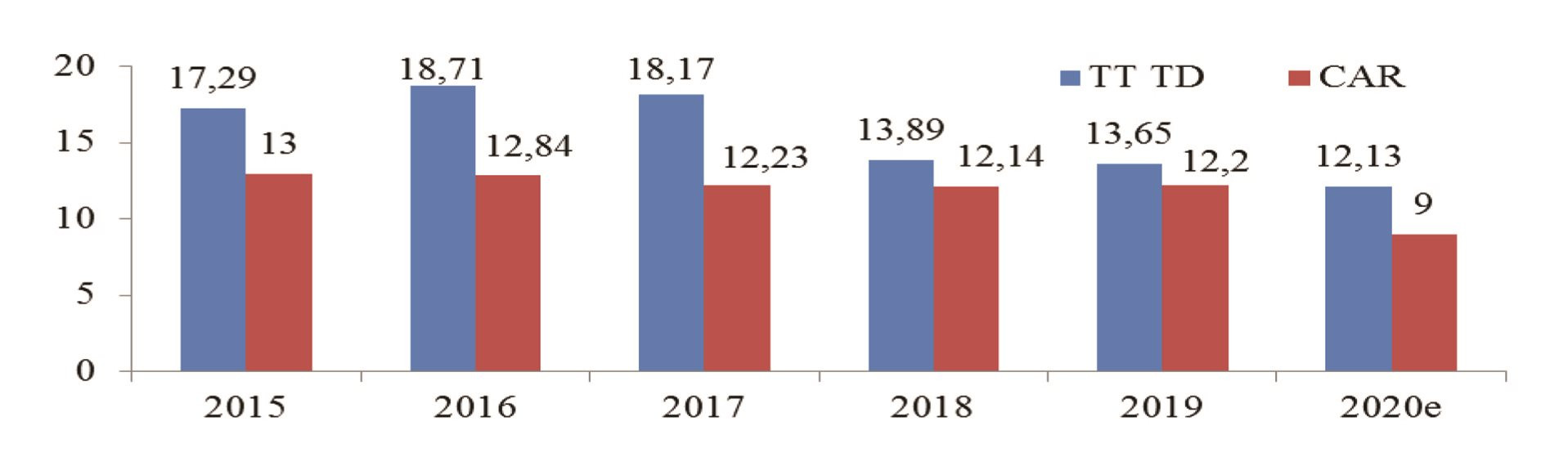

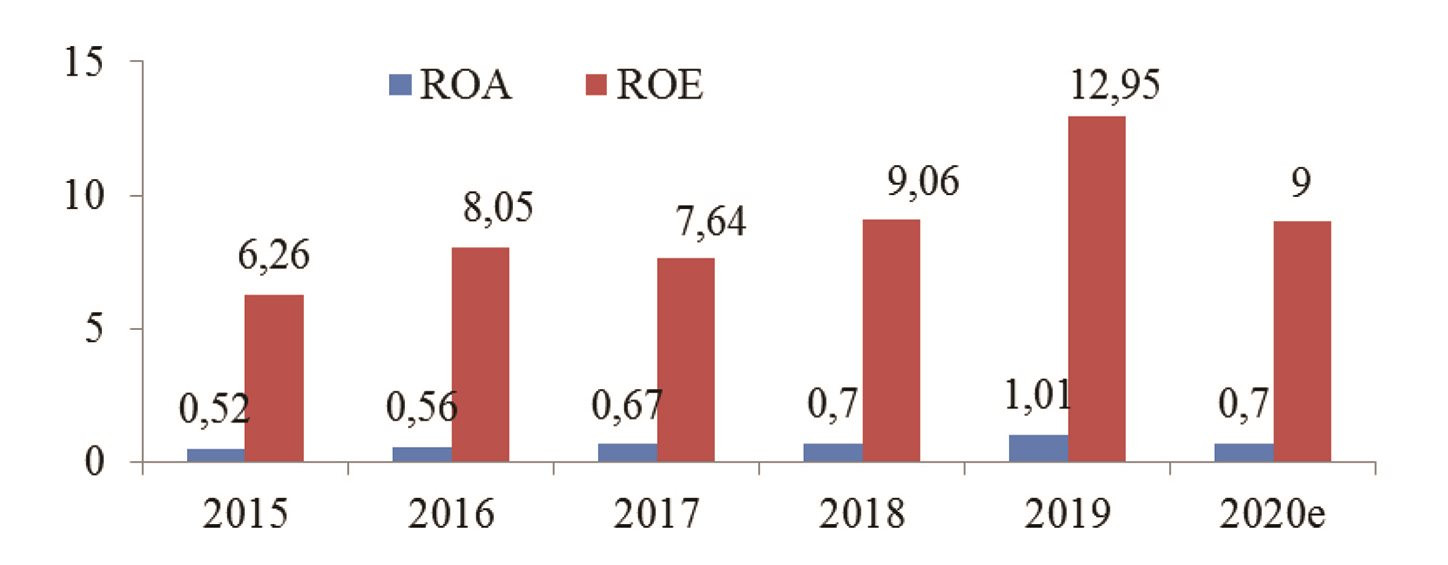

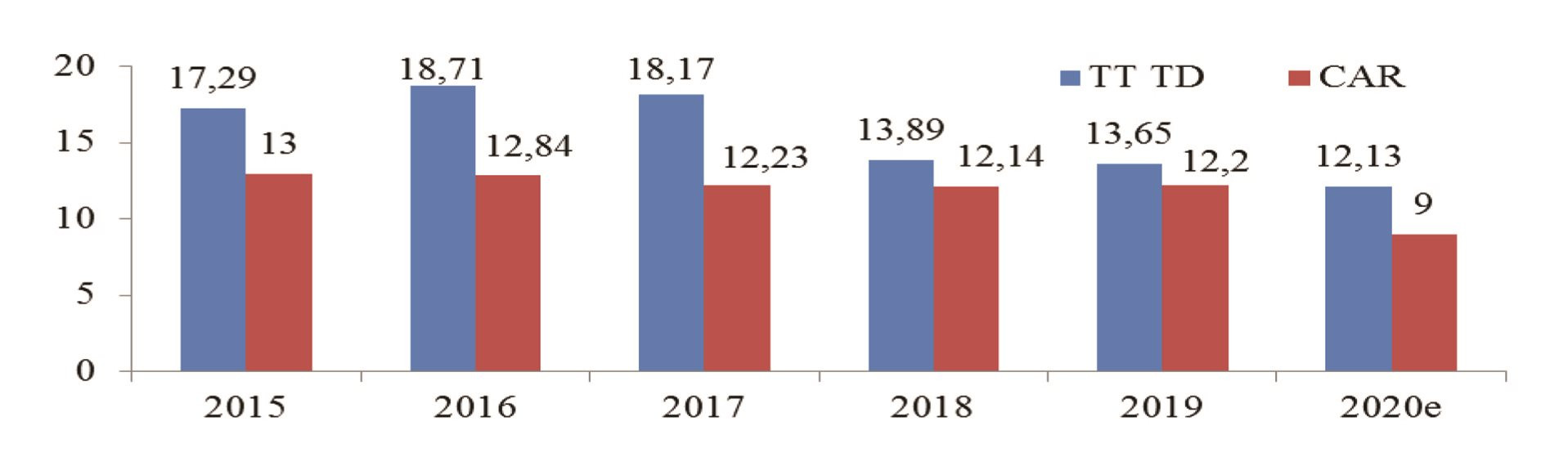

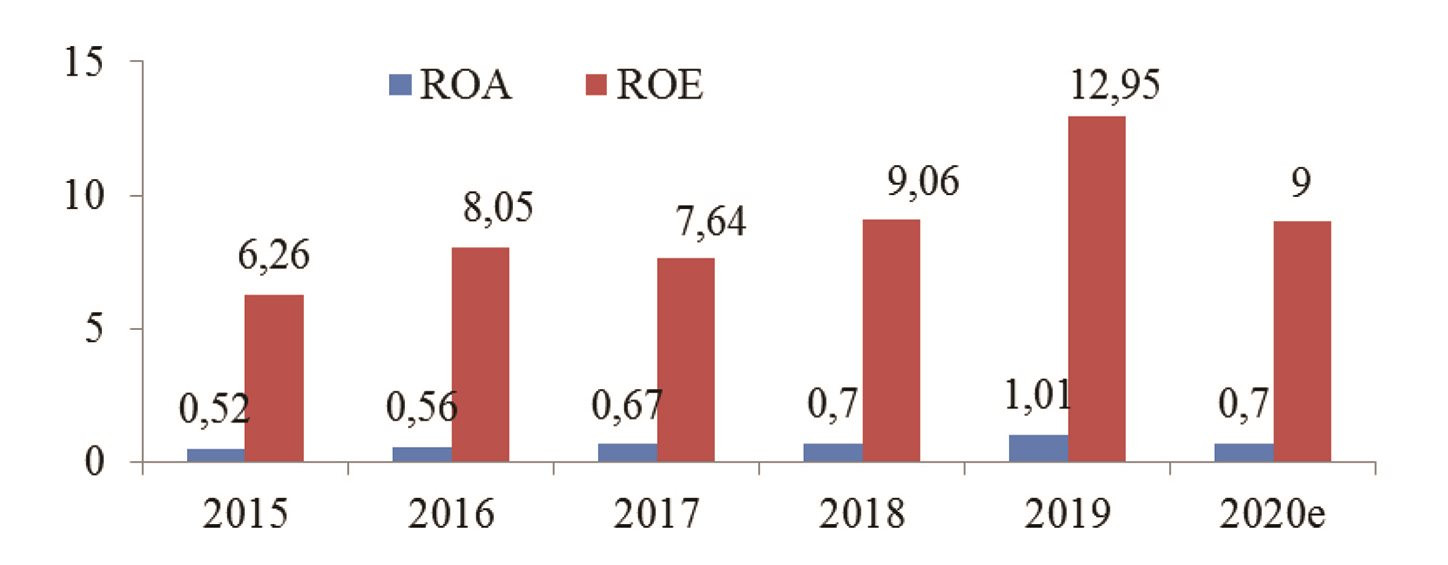

Thứ hai, tăng năng lực tài chính, cải thiện nền vốn thông qua tăng hiệu quả hoạt động, thu hút vốn từ nhà đầu tư chiến lược nước ngoài… Mặc dù cơ cấu lại hệ thống TCTD tiêu tốn nhiều nguồn lực, nhưng tín dụng toàn hệ thống vẫn tăng tốt, đạt bình quân khoảng 14,7% giai đoạn 2012-2019 (riêng năm 2020 đạt khoảng 12% do ảnh hưởng của dịch COVID–19). Vốn điều lệ của các ngân hàng đã tăng mạnh, từ mức hơn 460 nghìn tỷ đồng từ cuối năm 2015 lên mức gần 639 nghìn tỷ đồng vào tháng 9/2020 (tăng 39%). Hệ số an toàn vốn (CAR) của hệ thống duy trì trung bình khoảng 12-13% hiện nay, hay ở mức 9% nếu theo chuẩn của Thông tư 41, đảm bảo đúng quy định theo tiêu chuẩn Việt Nam. Đồng thời, các chỉ tiêu sinh lời như ROA, ROE của toàn ngành ghi nhận sự cải thiện rõ nét. Năm 2015, 2 chỉ tiêu này lần lượt là 0,52% và 6,26% thì đến năm 2019 đã đạt gấp đôi, ở mức 1,01% và 12,95%; góp phần cải thiện thu nhập cũng như tăng nguồn lợi nhuận để các TCTD có thể giữ lại một phần bổ sung vốn chủ sở hữu. Riêng năm 2020, do tác động bởi dịch COVID-19, các chỉ số sinh lời của hệ thống lần lượt là ROA (0,7%), ROE (9%).

Hình 3: Tốc độ tăng trưởng tín dụng và CAR của các TCTD (2015 – 2020, %)

|

|

Ghi chú: CAR năm 2020 là của nhóm ngân hàng áp dụng Thông tư 41 - Nguồn: NHNN, tác giả tổng hợp

|

Hình 4: Tình hình một số chỉ tiêu tài chính của các TCTD (2015–2020e, %)

|

|

Nguồn: NHNN, tác giả tổng hợp

|

Thứ ba, hiện đại hóa, đổi mới quản trị, giảm sở hữu chéo đạt kết quả tích cực, thể hiện ở: (i) Khuôn khổ pháp lý về chuẩn mực an toàn, minh bạch được cải thiện, tiến gần hơn thông lệ, chuẩn mực quốc tế (Ban hành Luật số 17/2017/QH14 sửa đổi, bổ sung Luật Các TCTD, Thông tư 13/2018/TT-NHNN về hệ thống kiểm soát nội bộ; Thông tư 41/2016/TT-NHNN về tỷ lệ an toàn vốn; Thông tư 06/2016/TT-NHNN và các thông tư sửa đổi bổ sung về giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của TCTD, chi nhánh NHNNg; Thông tư 52/2018/TT-NHNN; Thông tư 42/2016/TT-NHNN về xếp hạng TCTD, chi nhánh NHNNg và Quỹ Tín dụng nhân dân (QTDND)... (ii) Triển khai Basel II được tập trung thực hiện trên diện rộng. Đến tháng 9/2020, có 19 ngân hàng đáp ứng tỷ lệ an toàn vốn theo Thông tư 41/2016/TT-NHNN. Các TCTD ý thức và chú trọng hơn trong quản trị rủi ro và tăng cường tính minh bạch theo quy định của pháp luật. Ứng dụng công nghệ tăng nhanh trên diện rộng (các NHTM đẩy mạnh triển khai ngân hàng số, thanh toán không dùng tiền mặt…). (iii) Sở hữu chéo đang được đẩy lùi. Đến ngày 30/6/2020, số cặp TCTD sở hữu chéo trực tiếp lẫn nhau đã khắc phục hết (năm 2012: 7 cặp), sở hữu cổ phần trực tiếp lẫn nhau giữa TCTD và doanh nghiệp chỉ còn tại 1 NHTMCP với 1 cặp sở hữu cổ phần lẫn nhau (tháng 6/2012 có 56 cặp). Đặc biệt, quá trình số hóa hoạt động của các NHTM được đẩy mạnh, quản trị thông tin, dữ liệu số được các NHTM chú trọng. Mô hình quản trị của các NHTM có sự thay đổi lớn với sự xuất hiện của các bộ phận quản trị dữ liệu, trung tâm ngân hàng số…

Về cơ cấu lại các TCTD vi mô và phi ngân hàng: Sau giai đoạn cơ cấu lại, hệ thống QTDND hoạt động tương đối ổn định; các chỉ tiêu cơ bản đều tăng trưởng; kinh doanh có lãi; tỷ lệ nợ xấu thấp; công tác phát triển, củng cố lại thành viên tiếp tục được quan tâm - theo báo cáo của NHNN trình Quốc hội khóa XIV (tháng 8/2020). Đến cuối tháng 6/2020, tổng nguồn vốn của toàn hệ thống QTDND là 136,1 nghìn tỷ đồng, tăng 7,6% so với năm 2019; vốn điều lệ đạt 5.000 tỷ đồng tăng 6,3%; tổng dư nợ đạt 98,6 nghìn tỷ đồng giảm 1,8%. Bên cạnh đó, hoạt động của các loại hình TCTD khác như Ngân hàng Chính sách xã hội cũng được cơ cấu lại mạnh mẽ, các công ty tài chính được đẩy mạnh thoái vốn các DNNN, các công ty cho thuê tài chính tinh giảm, tập trung xử lý nợ xấu và phát triển kinh doanh có chọn lọc. Các công ty tài chính, cho thuê tài chính cũng được cơ cấu lại. Các NHTMCP đẩy mạnh hoạt động M&A với các công ty tài chính, cho thuê tài chính trực thuộc. Điển hình như BIDV bán 49% vốn Công ty Cho thuê tài chính BIDV cho Sumitomo Mitsui, cho ra đời Công ty Cho thuê tài chính TNHH BIDV - SuMi TRUST. Các NHTMCP tư nhân cũng giảm cổ phần tại công ty tài chính tiêu dùng trực thuộc như VPBank, SHB, MSB… giảm cổ phần tại FE Credit, SHB Finance, FCCOM...

Kết quả song hành khác: Chính sách tiền tệ đã được NHNN điều hành chủ động, linh hoạt phù hợp với diễn biến kinh tế vĩ mô, thị trường tiền tệ, góp phần quan trọng vào việc kiểm soát lạm phát, ổn định kinh tế vĩ mô. Thị trường tiền tệ, ngoại hối, thị trường vàng cơ bản ổn định, dự trữ ngoại hối quốc gia tăng cao, niềm tin vào VND được củng cố. Mặt bằng lãi suất tương đối ổn định và giảm mạnh trong năm 2020 để hỗ trợ doanh nghiệp, người dân và TCTD do tác động bởi dịch COVID-19. Đặc biệt, không xảy ra tình trạng đổ vỡ ngân hàng; thanh khoản hệ thống được đảm bảo tốt lên nhiều; kỷ luật, kỷ cương thị trường tiền tệ - ngân hàng được thiết lập lại; tính minh bạch thị trường tăng rõ rệt…

Mặc dù vậy, quá trình cơ cấu lại hệ thống TCTD vẫn còn phải đối mặt với nhiều khó khăn, thách thức, cụ thể như:

Quy mô và năng lực tài chính của hệ thống TCTD Việt Nam còn nhỏ so với khu vực. Việt Nam chưa có ngân hàng nào thuộc top 100 ngân hàng lớn châu Á. Dù liên tục giữ vị trí NHTMCP lớn nhất hệ thống về tổng tài sản nhưng BIDV mới thuộc top 50 các ngân hàng lớn nhất ASEAN. Năng lực cạnh tranh và mức độ lành mạnh tài chính của một số TCTD còn hạn chế. Việc tăng vốn điều lệ của các NHTM nhà nước nhằm nâng cao năng lực tài chính, đáp ứng yêu cầu về tỷ lệ an toàn vốn tối thiểu Basel II còn gặp khó khăn do vướng mắc về quy định pháp lý. Các NHTMCP nhà nước chi phối đã rất cố gắng tăng vốn, thu hút nhà đầu tư nước ngoài nhưng đến nay tỷ lệ sở hữu nhà nước vẫn ở mức 81% tại BIDV, 75% tại Vietcombank và Agribank mới đang bắt đầu chuẩn bị cho quá trình cổ phần hóa. Đến cuối năm 2020, còn gần 10 NHTMCP chưa niêm yết trên thị trường chứng khoán.

Mức độ an toàn chưa bền vững so với các nước trong khu vực. Phần lớn các NHTM hiện nay đều đang áp dụng Basel II theo phương pháp tiêu chuẩn, mà chưa đáp ứng được phương pháp nâng cao. Mới có số ít ngân hàng triển khai thành công đầy đủ 3 trụ cột của chuẩn mực này. Thực tế triển khai dứt điểm cơ cấu lại các TCTD yếu kém không dễ dàng do gặp trở ngại về nguồn lực, thiếu thông tin, thiếu thiện chí hợp tác, tâm tư cán bộ, đồng thuận xã hội…

Hoạt động xử lý nợ xấu vẫn còn nhiều khó khăn. Đặc biệt, trước tác động tiêu cực của dịch COVID-19, nợ xấu có khả năng tăng nhanh trở lại sau khi Thông tư cho phép cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch COVID-19 hết hiệu lực.

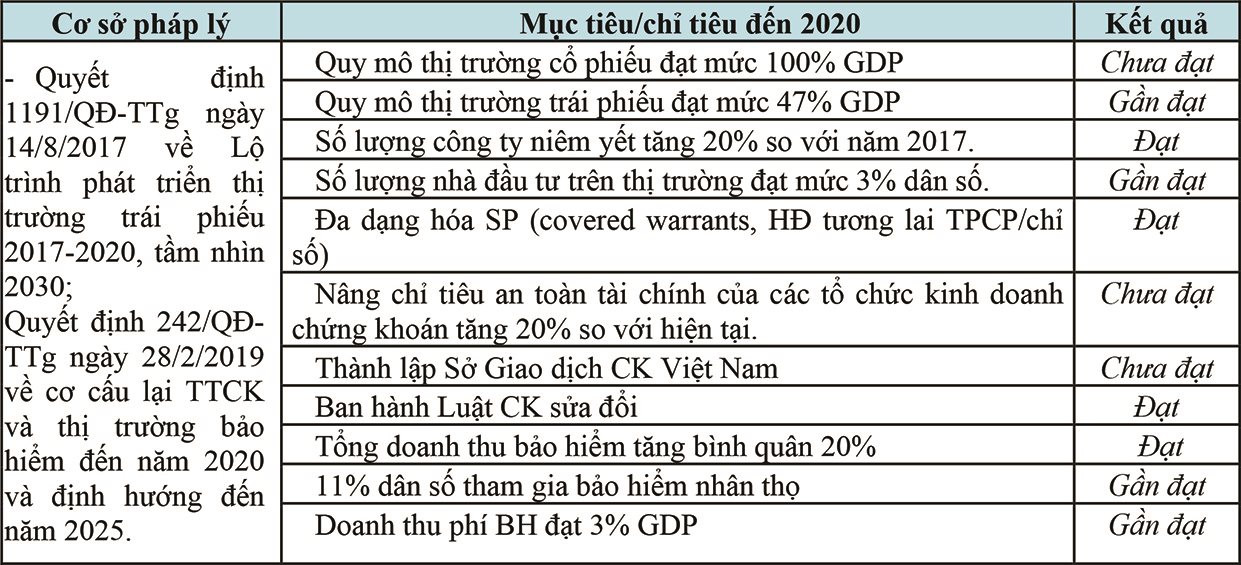

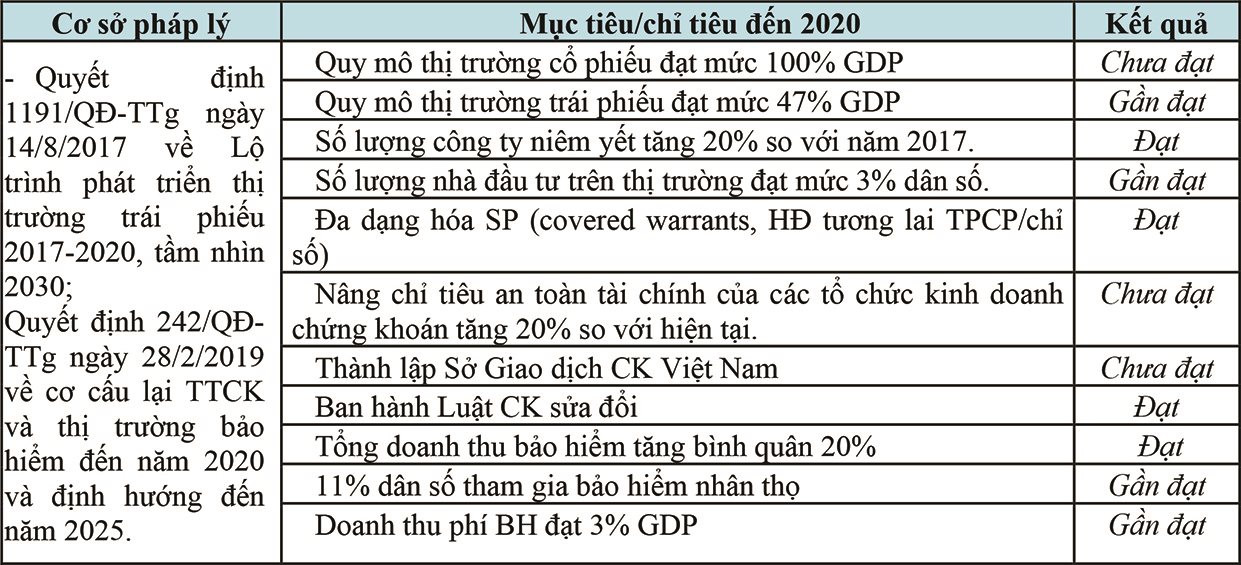

Kết quả cơ cấu lại thị trường chứng khoán và bảo hiểm

Bảng 3: Kết quả thực hiện một số chỉ tiêu cơ cấu lại TTCK và bảo hiểm

|

|

Nguồn: Thu thập, đánh giá sơ bộ của tác giả

|

Thứ nhất, đối với thị trường chứng khoán (TTCK), có 5 trong tổng số 8 chỉ tiêu kế hoạch đã ở mức đạt/gần đạt. Cụ thể:

Thị trường cổ phiếu tăng trưởng tương đối tốt với các chính sách và biện pháp về đẩy mạnh cổ phần hóa, niêm yết cổ phiếu trên thị trường. Kết thúc năm 2020, giá trị vốn hóa thị trường đạt hơn 5,3 triệu tỷ đồng, tương đương 87,5% GDP, tăng 21% so với cuối năm 2019 song chưa đạt chỉ tiêu 100% GDP (theo Quyết định 1191). Tỷ lệ vốn hóa thị trường tăng lên nhanh chóng, cuối năm 2020 đã gấp 3,4 lần năm 2016.

Thị trường trái phiếu doanh nghiệp (TPDN) dần thu hút được sự quan tâm của cả nhà đầu tư và các doanh nghiệp. Quy mô thị trường TPDN tính đến cuối năm 2020 ước đạt khoảng 13% GDP, vượt mục tiêu 7% GDP năm 2020 (theo Quyết định 1191). Thị trường ghi nhận sự tăng trưởng bùng nổ trong 8 tháng đầu năm 2020 với tổng khối lượng phát hành tăng gần 80% với cùng kỳ 2019. Tuy nhiên, thị trường TPDN phát triển trong bối cảnh thiếu vắng các tổ chức xếp hạng tín nhiệm uy tín, thông tin còn thiếu minh bạch, nên đầu tư vào TPDN tiềm ẩn rủi ro, nhất là đầu tư trong lĩnh vực bất động sản.

Thị trường trái phiếu chính phủ (TPCP) có quy mô niêm yết tương đương 31,5% GDP. Quy mô của thị trường TPCP ước tính đến cuối năm 2020 là hơn 1,3 triệu tỷ đồng, tăng 4% so với cuối năm 2019 và là mức cao nhất từ trước tới nay. Kỳ hạn phát hành tăng lên mức trung bình khoảng 14 năm, giúp giảm áp lực trả nợ trong ngắn hạn và tăng tính bền vững của nợ công. Giá trị giao dịch bình quân phiên đạt 9,78 nghìn tỷ đồng, tăng 8,3% so với năm 2019, trong đó giao dịch repo chiếm 35,4% tổng giá trị giao dịch toàn thị trường.

Bảng 4: Tỷ lệ vốn hóa thị trường chứng khoán/GDP (%)

|

|

Nguồn: Viện ĐT&NC BIDV tổng hợp

|

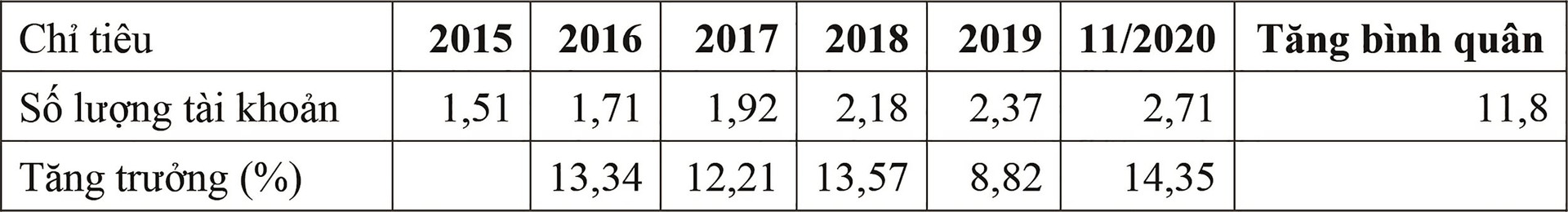

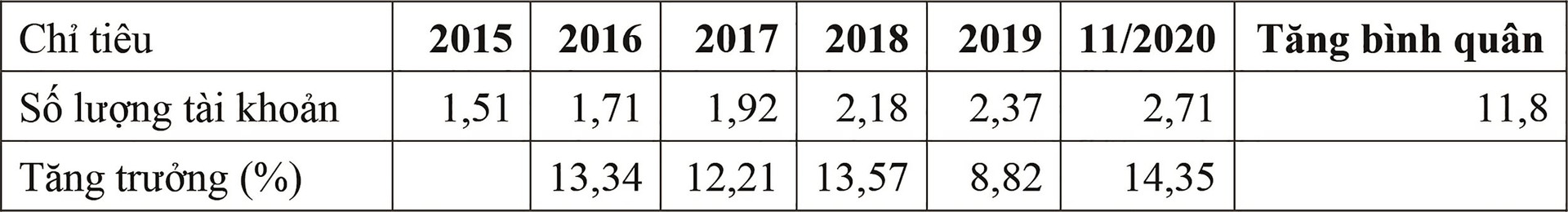

Nền tảng nhà đầu tư tương đối phong phú với đủ các thành phần. Số lượng nhà đầu tư trên thị trường đến cuối tháng 11/2020 đạt gần 2,71 triệu tài khoản, tương đương 3% dân số và có thể vượt mốc 3% vào cuối năm 2020.

Bảng 5: Số lượng tài khoản chứng khoán từ năm 2015 đến tháng 11/2020 (triệu tài khoản, %)

|

|

Nguồn: Viện ĐT&NC BIDV tổng hợp

|

Thị trường phái sinh được vận hành từ ngày 10/8/2017 và đạt được tăng trưởng tốt. Đến nay, thị trường đã có 2 sản phẩm là Hợp đồng tương lai (HĐTL) chỉ số cổ phiếu VN30 và HĐTL TPCP kỳ hạn 5 năm; trong đó sản phẩm HĐTL chỉ số VN30 được đánh giá khá thành công, đáp ứng được yêu cầu phòng vệ rủi ro và đầu tư kinh doanh của các nhà đầu tư trên thị trường. Đồng thời, sản phẩm trên thị trường được đa dạng hóa theo thời gian. Ngoài các công cụ là cổ phiếu, thị trường còn có thêm công cụ đầu tư khác như: các chứng chỉ quỹ đầu tư, chứng chỉ quỹ ETF, REIT... và gần đây là sản phẩm mới chứng quyền có bảo đảm (Covered Warrants).

Thứ hai, quy mô khu vực bảo hiểm đạt hầu hết các chỉ tiêu phấn đấu đến năm 2020 của Chiến lược phát triển thị trường bảo hiểm Việt Nam giai đoạn 2011 - 2020 theo Quyết định số 193/QĐ-TTg ngày 15/2/2012. Tính tới thời điểm cuối năm 2020, các doanh nghiệp bảo hiểm đầu tư trở lại nền kinh tế ước đạt 460.457 tỷ đồng, gấp 5,74 lần năm 2010, vượt xa so với kế hoạch dự kiến của năm 2020 là gấp 3,5 lần năm 2010. Tổng dự phòng nghiệp vụ bảo hiểm ước đạt 355.240 tỷ đồng (gấp hơn 6 lần năm 2010, hoàn thành kế hoạch đạt gấp 4 lần). Đặc biệt, tổng doanh thu phí bảo hiểm đạt 184.662 tỷ đồng, tương đương 3,34% GDP (đạt mục tiêu của năm 2020 là 3-4% GDP).

Thị trường bảo hiểm phát triển mạnh mẽ cả 3 lĩnh vực: nhân thọ, phi nhân thọ và dịch vụ phụ trợ (tư vấn) bảo hiểm, tạo điều kiện cho thị trường tài chính phát triển bền vững, hiệu quả hơn thể hiện qua tổng tài sản của các doanh nghiệp bảo hiểm tăng nhanh. Cụ thể, đến cuối năm 2020, tổng tài sản ước đạt 552.403 tỷ đồng (tăng 20% so với cùng kỳ 2019), trong đó các doanh nghiệp bảo hiểm phi nhân thọ ước đạt 95.949 tỷ đồng, các doanh nghiệp bảo hiểm nhân thọ ước đạt 456.454 tỷ đồng (tăng 23,3%). Tuy nhiên, một số lĩnh vực như bảo hiểm thiên tai, bảo hiểm tài sản công, bảo hiểm xuất nhập khẩu, bảo hiểm nhân thọ, bảo hiểm sức khỏe… mới khai thác ở mức thấp so với tiềm năng.

Tóm lại, sau 4 năm cơ cấu lại hệ thống tài chính, hệ thống các TCTD đã được lành mạnh hóa, hoạt động thông suốt, đi kèm với những chuyển biến tích cực về cả quy mô, chất lượng cũng như mô hình quản trị. Thị trường chứng khoán gia tăng đáng kể về quy mô, gia tăng vai trò trong hệ thống tài chính, dần trở thành kênh huy động vốn quen thuộc với các doanh nghiệp trong nền kinh tế. Thị trường bảo hiểm tăng trưởng nhanh, và hứa hẹn trở thành khu vực hấp dẫn trong vòng vài năm tới. Tuy nhiên, một số điểm vẫn còn có thể làm tốt hơn với từng khu vực. Hệ thống TCTD cần tiếp tục củng cố năng lực tài chính, thị trường chứng khoán cần tiếp tục củng cố chất lượng nhà đầu tư và sản phẩm, các sản phẩm bảo hiểm chuyên sâu và được thiết kế linh hoạt hơn để thu hút thêm người dân tham gia.

2. KẾ HOẠCH CƠ CẤU LẠI HỆ THỐNG TÀI CHÍNH GIAI ĐOẠN 2021-2025, ĐỊNH HƯỚNG 2030

Giai đoạn 2021-2025, kinh tế của thế giới có thể chứng kiến những thay đổi lớn trong gia tăng cạnh tranh chiến lược, toàn cầu hóa với hình thái liên kết mới, chuyển đổi số… Những nhân tố này ảnh hưởng đến định hướng điều hành chính sách tài khóa và tiền tệ của các quốc gia nhằm khôi phục nền kinh tế sau đại dịch, thay đổi hành vi đầu tư, tiêu dùng, lối sống của người dân… Đối với lĩnh vực tài chính – ngân hàng, các ngân hàng số kết nối khách hàng đa kênh dần hiện hữu cùng với các dịch vụ tài chính chuyên biệt, hệ sinh thái tài chính – ngân hàng để phục vụ trọn gói với từng khách hàng…

Tại Việt Nam, bối cảnh phát triển kinh tế dự kiến đan xen cả thuận lợi và bất lợi. Mục tiêu tăng trưởng kinh tế ổn định, bền vững, phấn đấu tăng trưởng cao hơn giai đoạn 2016-2020 là tương đối thách thức. Một số chỉ tiêu kinh tế - xã hội chủ yếu như sau: (i) tăng trưởng GDP bình quân 5 năm dự kiến ở mức 7-7,2%, GDP bình quân đầu người năm 2025 ước xấp xỉ 4.500 USD, gấp 1,6 lần so với mức của năm 2019. (ii) tỷ trọng lĩnh vực công nghiệp và dịch vụ trong GDP năm 2025 chiếm khoảng 80%. (iii) tổng vốn đầu tư xã hội chiếm 33-35% GDP năm 2025 nhờ môi trường kinh doanh cải thiện, triển vọng tăng trưởng tích cực góp phần thu hút nguồn vốn đầu tư trong nước.

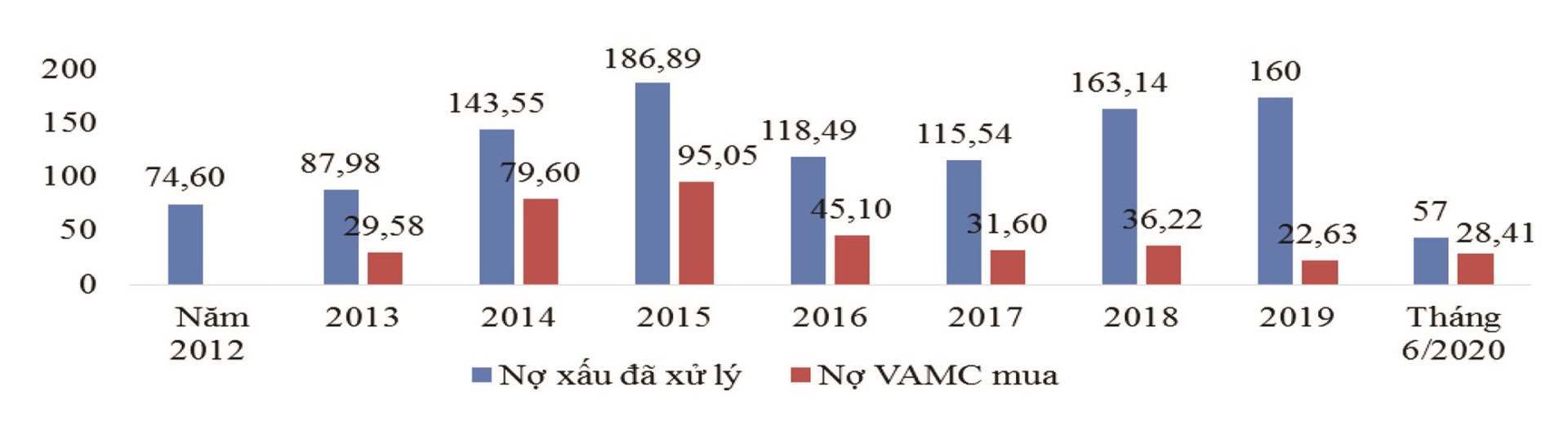

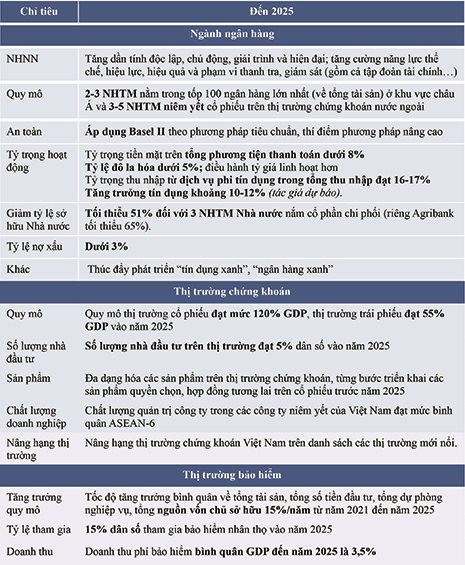

Đối với phát triển thị trường tài chính, theo Quyết định 242, Chính phủ đã phê duyệt một số chỉ tiêu đến năm 2025: (i) quy mô của TTCK đạt 120% GDP, quy mô thị trường trái phiếu đạt 55% GDP; (ii) số lượng nhà đầu tư trên thị trường đạt mức 5% dân số; (iii) chất lượng quản trị công ty trong các công ty niêm yết của Việt Nam đạt mức bình quân ASEAN-6. (iv) trước năm 2025, nâng hạng TTCK Việt Nam trên danh sách các thị trường mới nổi, triển khai đa dạng các sản phẩm quyền chọn, hợp đồng tương lai trên cổ phiếu. Đồng thời, mục tiêu phát triển toàn diện thị trường bảo hiểm là an toàn, bền vững, hiệu quả, đáp ứng nhu cầu bảo hiểm đa dạng của các tổ chức, cá nhân, bảo đảm an sinh xã hội; doanh nghiệp bảo hiểm có năng lực tài chính vững mạnh, năng lực quản trị điều hành đạt chuẩn mực quốc tế, có khả năng cạnh tranh trong nước và khu vực. Về mục tiêu cụ thể: (i) phấn đấu tốc độ tăng trưởng bình quân về tổng tài sản, tổng số tiền đầu tư, tổng dự phòng nghiệp vụ, tổng nguồn vốn chủ sở hữu, tổng doanh thu tăng bình quân 15%/năm từ năm 2021 đến năm 2025. (ii) Đến năm 2025, có 15% dân số tham gia bảo hiểm nhân thọ, doanh thu phí bảo hiểm bình quân là 3,5% GDP.

Với các TCTD, Chính phủ đã chỉ rõ mục tiêu cơ cấu lại trong Quyết định 986. Hệ thống các TCTD phát triển theo hướng các TCTD trong nước đóng vai trò chủ lực; hoạt động minh bạch, cạnh tranh, an toàn, hiệu quả bền vững; cấu trúc đa dạng về sở hữu, quy mô, loại hình...; dựa trên nền tảng công nghệ, quản trị ngân hàng tiên tiến, phù hợp với chuẩn mực hoạt động theo thông lệ quốc tế, hướng tới đạt trình độ phát triển của nhóm 4 nước dẫn đầu ASEAN vào năm 2025; năng động, sáng tạo để thích ứng với quá trình tự do hóa và toàn cầu hóa; đáp ứng nhu cầu về dịch vụ tài chính, ngân hàng ngày càng gia tăng của nền kinh tế, tiến tới tài chính toàn diện năm 2030. Ngày 7/1/2019, NHNN ban hành Quyết định số 34/2019/QĐ-NHNN về Chương trình hành động của ngành Ngân hàng thực hiện Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến 2030. Chương trình hành động đã cụ thể hóa các định hướng phát triển chung của Chính phủ cũng như đưa ra các giải pháp dành cho các đơn vị trực thuộc NHNN. Hiện nay, NHNN đang thực hiện xây dựng Đề án cơ cấu lại các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025 phù hợp với bối cảnh cần khắc phục nhanh chóng ảnh hưởng của COVID-19 với nền kinh tế nói chung và ngành Ngân hàng nói riêng.

Bảng 5: Tóm tắt kế hoạch cơ cấu lại các tổ chức tài chính giai đoạn 2021-2025

|

|

Nguồn: Tổng hợp từ QĐ 986/QĐ-TTg, QĐ 283/QĐ-TTg,…

|

3. ĐỀ XUẤT CÁC KIẾN NGHỊ, GIẢI PHÁP THỰC HIỆN CƠ CẤU LẠI THỊ TRƯỜNG TÀI CHÍNH GIAI ĐOẠN 2021-2025, ĐỊNH HƯỚNG 2030

Một là, hoàn thiện hệ thống pháp luật trong lĩnh vực tài chính – ngân hàng nói riêng và hệ thống pháp luật nói chung... để tạo sự thống nhất trong triển khai, giúp các đối tượng thụ hưởng chính sách vận dụng hiệu quả. Cụ thể là: xem xét luật hóa Nghị quyết 42/2017/QH14 (NQ 42), tiến tới thành lập thị trường mua bán nợ chuyên nghiệp tại Việt Nam, sửa Luật NHNN (2010) theo hướng tăng dần tính độc lập của NHNN, sửa Luật các TCTD (2010, 2017) nhằm tăng tính tự chủ, tính thị trường và minh bạch của các TCTD, bổ sung luật định chi phối hoạt động quản lý, giám sát tập đoàn tài chính, một số mô hình kinh doanh mới trên nền tảng công nghệ, kể cả khung pháp lý thử nghiệm (Sandbox), Luật kinh doanh bảo hiểm (sửa đổi), củng cố tổ chức tài chính phi ngân hàng; khung pháp lý cho mô hình kinh doanh mới (Fintech, cho vay ngang hàng, chia sẻ/lưu trữ dữ liệu…); Luật hóa xử lý nợ xấu, thiết lập khung pháp lý cho thị trường mua bán nợ chuyên nghiệp, hoàn thiện các khung khổ pháp lý để thực thi Luật Chứng khoán 2020…

Hai là, CPTPP, EVFTA, RCEP cũng như các hiệp định thương mại tự do khu vực sẽ tạo một không gian sản xuất và kinh doanh tương đối đồng nhất, đồng thời với áp lực cạnh tranh lớn và làn sóng mua bán, sáp nhập mạnh mẽ, nên cần đẩy nhanh tiến trình nâng cao năng lực, hiệu quả của các tổ chức tài chính (nhất là năng lực tài chính, áp dụng chuẩn mực quản trị và Basel II, III). Đồng thời, tách bạch rõ các khoản tín dụng chính sách với tín dụng thương mại để gia tăng tính tự chủ trong hoạt động của các TCTC. Song song đó, đẩy nhanh tiến độ tái cơ cấu và nâng cao năng lực của các TCTD; nâng cao và phát huy vai trò của các hiệp hội ngành nghề, phối hợp các chính sách về hạ tầng và môi trường thanh toán.

Ba là, tiếp tục phát triển, đa dạng hóa sản phẩm - dịch vụ chứng khoán và bảo hiểm; tiếp tục nâng cao hiệu quả phối hợp chính sách (nhất là giữa chính sách tiền tệ và chính sách tài khóa) nhằm đạt hiệu quả trong chính sách lãi suất, vốn trung dài hạn; và thúc đẩy tiến trình nâng hạng của TTCK Việt Nam cũng như tạo môi trường hiệu quả cho việc triển khai các sản phẩm tài chính mới.

Bốn là, chú trọng nâng cao năng lực quản lý, giám sát, an toàn và ổn định hệ thống tài chính - tiền tệ: các cơ quan quản lý, giám sát cần độc lập và được trao quyền nhiều hơn; chú trọng xây dựng mô hình quản lý - giám sát rủi ro hệ thống, mô hình ổn định tài chính - tiền tệ và cơ chế xử lý khủng hoảng; tăng cường thanh tra, giám sát; thực thi chế tài nghiêm minh đối với các vi phạm trên thị trường, làm rõ và tăng vai trò của Ủy ban Giám sát Tài chính Quốc gia và Bảo hiểm tiền gửi…

Ngoài ra, các chính sách về quyền lợi người tiêu dùng (khách hàng) và giáo dục tài chính, thực hiện cam kết hội nhập quốc tế (CPTPP, EVFTA, RCEP…) cũng rất cần được triển khai tốt để có thể hoàn thành được kế hoạch phát triển các tổ chức tài chính Việt Nam giai đoạn 2021-2025 và định hướng 2030.

Tài liệu tham khảo:

- Cấn Văn Lực (2020), Làm gì để thúc đẩy thị trường tài chính Việt Nam?, VietNam Finance, link truy cập https://vietnamfinance.vn/

- Chính phủ (2020), Báo cáo về việc thực hiện nghị quyết Quốc hội về giám sát chuyên đề và chất vấn trong nhiệm kỳ khóa XIV và một số nghị quyết trong nhiệm kỳ khóa XIII thuộc lĩnh vực ngân hàng, ngày 14/8/2020 gửi Ủy ban Thường vụ Quốc hội, link truy cập https://www.sbv.gov.vn/

- Minh Thúy (2019), Nhiều giải pháp phát triển ngành Ngân hàng đến năm 2025, link truy cập https://nhandan.com.vn/kinh-te/

- Vietnam Banking Forum 2020: ‘Tái cơ cấu, xử lý nợ xấu: Kết quả và khuyến nghị chính sách’, ngày 20/9/2020.

.png)

.png)