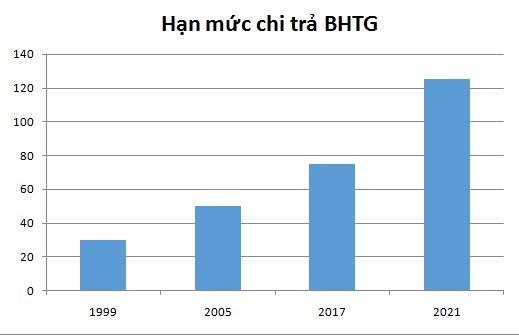

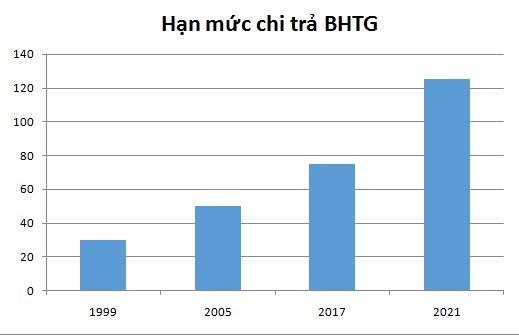

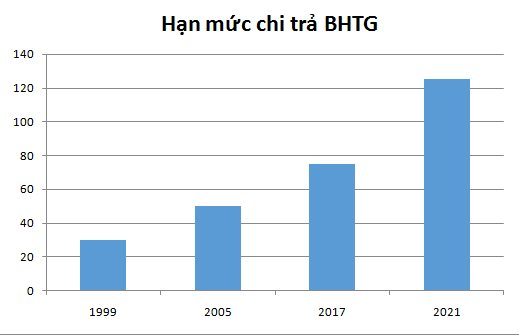

Hạn mức chi trả BHTG ở Việt Nam qua các giai đoạn

Theo thông lệ, chính sách BHTG tập trung bảo vệ quyền lợi của số đông khách hàng, là những người gửi tiền nhỏ, có thu nhập thấp, ít thông tin và hiểu biết tài chính để lựa chọn nên gửi tiền ở ngân hàng nào. Ở Việt Nam, lượng khách hàng nhỏ lẻ thường chiếm khoảng 75-80%, với số tiền gửi chỉ bằng 10-15% tổng lượng tiền gửi vào ngân hàng.

Ở Việt Nam, hạn mức BHTG ban đầu (năm 1999) là 30 triệu đồng cho mỗi người gửi tiền tại một tổ chức tham gia BHTG. Hạn mức này được đánh giá là phù hợp với thông lệ quốc tế vào thời điểm áp dụng, tức là tương đương 5,5 lần GDP bình quân đầu người và bảo vệ được toàn bộ tài khoản của khoảng 80% số người gửi tiền nếu ngân hàng bị phá sản, giải thể, trong khi hạn mức chi trả trên thế giới vào khoảng 3-12 lần GDP bình quân.

Năm 2005, hạn mức BHTG được điều chỉnh tăng lên 50 triệu đồng, bảo vệ được toàn bộ tài khoản khoảng 81% khách hàng gửi tiền và tương đương 3 lần GDP bình quân đầu người.

Năm 2017, hạn mức BHTG tăng lên 75 triệu đồng, có khả năng bảo vệ toàn bộ được 87,32% số lượng người gửi tiền và gấp khoảng 1,5 lần GDP bình quân đầu người của năm 2016.

Hạn mức BHTG được quy định tại khoản 1 Điều 24 Luật BHTG “là số tiền tối đa mà tổ chức BHTG trả cho tất cả các khoản tiền gửi được bảo hiểm của một người tại một tổ chức tham gia BHTG khi phát sinh nghĩa vụ trả tiền bảo hiểm”. Hạn mức BHTG được xác định phù hợp với đặc điểm kinh tế xã hội của từng quốc gia và phụ thuộc vào nhiều yếu tố, nhưng nhìn chung phụ thuộc vào các yếu tố cơ bản sau: Thu nhập quốc nội (GDP) bình quân đầu người; tỷ lệ người gửi tiền được bảo vệ trên tổng số người gửi tiền; và quy mô quỹ BHTG.

Vì sao hạn mức trả tiền bảo hiểm cho người gửi tiền được nâng lên 125 triệu đồng?

Ngày 20/10/2021, Thủ tướng Chính phủ đã ký Quyết định số 32/2021/QĐ-TTg về hạn mức trả tiền bảo hiểm. Quyết định này sẽ có hiệu lực kể từ ngày 12/12/2021, thay thế Quyết định số 21/2017/QĐ-TTg ngày 15/6/2017. Theo đó, số tiền tối đa tổ chức BHTGVN chi trả cho tất cả các khoản tiền gửi được bảo hiểm theo quy định của Luật BHTG (gồm cả gốc và lãi) của một cá nhân tại một tổ chức tham gia BHTG khi phát sinh nghĩa vụ trả tiền bảo hiểm là 125.000.000 đồng (một trăm hai mươi lăm triệu đồng). Đối với các khoản tiền gửi đã phát sinh nghĩa vụ trả tiền bảo hiểm nhưng chưa được chi trả theo quy định tại Luật BHTG trước ngày 12/12/2021, hạn mức trả tiền bảo hiểm thực hiện theo quy định tại Quyết định 21/2017/QĐ-TTg ngày 15/6/2017 của Thủ tướng Chính phủ về hạn mức trả tiền bảo hiểm.

Tại sao lại là mức 125 triệu đồng?

Trước hết, cần khẳng định rằng, việc nâng hạn mức trả tiền bảo hiểm nhằm bảo vệ tốt hơn quyền lợi của người gửi tiền.

Con số 125 triệu đồng được các cơ quan chức năng cân nhắc và đánh giá là phù hợp với 3 cơ sở xác định hạn mức BHTG cho mỗi quốc gia tại Bộ nguyên tắc cơ bản phát triển hệ thống BHTG hiệu quả (2014) và hướng dẫn của IADI. Cụ thể:

Thứ nhất, về tỷ lệ người gửi tiền được bảo hiểm toàn bộ/tổng số người gửi tiền được bảo hiểm: Với hạn mức 125 triệu đồng, BHTGVN đảm bảo bảo vệ toàn bộ đối với tiền gửi của khoảng 91% người gửi tiền trong hệ thống ngân hàng, nằm trong khoảng khuyến nghị của IADI là từ 90%-95% người gửi tiền, đáp ứng thông lệ quốc tế.

Thứ hai, đảm bảo phù hợp với năng lực tài chính của tổ chức BHTG. Cùng với sự phát triển của nền kinh tế và hệ thống ngân hàng, năng lực tài chính của BHTG Việt Nam cũng gia tăng đáng kể. Từ nguồn vốn được cấp ban đầu là 1.000 tỷ đồng, đến nay tổng tài sản của BHTG Việt Nam đã đạt gần 78.000 tỷ đồng, trong đó quỹ dự phòng nghiệp vụ (thể hiện khả năng chi trả của BHTG Việt Nam theo quy định của Luật BHTG) đạt khoảng hơn 70.000 tỷ đồng. Đây là nền tảng quan trọng giúp BHTG Việt Nam có đủ khả năng hoàn thành tốt nhiệm vụ bảo vệ người gửi tiền theo thông lệ, chuẩn mực quốc tế; cũng như tham gia có hiệu quả vào quá trình tái cơ cấu hệ thống các TCTD thông qua hoạt động hỗ trợ tài chính.

Bên cạnh nguồn vốn tự có, Luật BHTG còn cho phép BHTGVN được tiếp nhận thêm các nguồn vốn hỗ trợ khác, gồm: (i) tiếp nhận hỗ trợ theo nguyên tắc có hoàn trả từ Ngân sách Nhà nước theo Quyết định của Thủ tướng Chính phủ hoặc vay của TCTD, tổ chức khác có bảo lãnh của Chính phủ trong trường hợp nguồn vốn của BHTG Việt Nam tạm thời không đủ để trả tiền bảo hiểm; (ii) tiếp nhận các nguồn tài trợ của các tổ chức, cá nhân trong nước và nước ngoài để tăng cường năng lực hoạt động. Như vậy, trong trường hợp nguồn vốn tạm thời không đủ để trả tiền bảo hiểm cho người gửi tiền, BHTGVN có thể huy động thêm nguồn vốn khác phục vụ yêu cầu chi trả.

Thứ ba, đối với yêu cầu đảm bảo phù hợp với các điều kiện kinh tế vĩ mô. Những năm gần đây, kinh tế vĩ mô của Việt Nam được duy trì ổn định, lạm phát được kiểm soát ở mức thấp, tăng trưởng kinh tế dự báo tiếp tục khả quan. GDP bình quân đầu người danh nghĩa (chưa tính đến yếu tố lạm phát) của Việt Nam tăng trưởng tốt, năm 2020 đạt tương đương 2.750 USD. Theo đó, hạn mức BHTG 75 triệu đồng hiện nay chỉ bằng 1,2 lần GDP bình quân đầu người năm 2020, thấp hơn so với thông lệ quốc tế. Hạn mức BHTG 125 triệu đồng được đánh giá không chỉ phù hợp với thông lệ, chuẩn mực quốc tế, điều kiện phát triển kinh tế xã hội của Việt Nam, mà còn theo kịp thực tế hoạt động của hệ thống các TCTD.

|

|

|

Việc tăng hạn mức từ 75 triệu đồng lên 125 triệu đồng thể hiện sự quyết tâm cao của Chính phủ và NHNN trong triển khai tái cơ cấu hệ thống các TCTD gắn với xử lý nợ xấu. Quan điểm, mục tiêu xuyên suốt trong quá trình này là phải đảm bảo quyền lợi hợp pháp của người gửi tiền, củng cố lòng tin của người dân vào hệ thống ngân hàng, không gây đổ vỡ ngoài tầm kiểm soát.

Về nguyên tắc, chính sách BHTG hướng tới bảo vệ những người gửi tiền có quy mô tiền gửi nhỏ nhưng chiếm số đông, góp phần duy trì sự ổn định của hệ thống các TCTD, bảo đảm sự phát triển an toàn, lành mạnh của hoạt động ngân hàng.

Kinh nghiệm quốc tế cũng cho thấy hạn mức BHTG còn có tác động đến tâm lý và hành vi của người gửi tiền. Hạn mức cao ở mức hợp lý giúp người gửi tiền yên tâm hơn, từ đó hạn chế việc rút tiền ra khỏi ngân hàng, tránh hiện tượng rút tiền hàng loạt, gây đổ vỡ hệ thống.

Như vậy, việc điều chỉnh tăng hạn mức BHTG là cần thiết để bảo vệ tốt hơn quyền lợi của người gửi tiền theo thông lệ và chuẩn mực quốc tế, qua đó góp phần củng cố niềm tin của người dân đối với hệ thống các TCTD, tạo điều kiện cho các tổ chức này hoạt động an toàn, hiệu quả hơn, đặc biệt là trong bối cảnh đại dịch COVID-19 đang tác động bất lợi tới nền kinh tế.

Thời gian tới, cùng với sự phát triển của hệ thống ngân hàng theo các chuẩn mực quốc tế, đòi hỏi tổ chức BHTG cần nâng cao tính chuyên nghiệp, đủ mạnh về tiềm lực tài chính với thể chế đồng bộ để có thể xử lý hiệu quả các ngân hàng có tổng tài sản ở mức trung bình trở xuống khi cần thiết, chứ không dừng lại ở mức chỉ đủ chi trả và xử lý rủi ro thanh khoản của các quỹ tín dụng nhân dân như những năm qua.

Do đó, cần nâng cao năng lực tài chính của BHTGVN, tăng cường vai trò của tổ chức BHTG trong việc hỗ trợ có hiệu quả quá trình tái cơ cấu hệ thống các TCTD. Để thực hiện mục tiêu này, cần phát huy vai trò của BHTGVN theo những nhiệm vụ được đưa ra tại Luật sửa đổi, bổ sung một số điều của Luật Các TCTD năm 2017 như: Cho vay đặc biệt; mua trái phiếu dài hạn của TCTD hỗ trợ; đánh giá tính khả thi của phương án phục hồi TCTD được kiểm soát đặc biệt; tham gia xây dựng phương án phá sản TCTD được kiểm soát đặc biệt trình NHNN xem xét, quyết định.

Về phía cơ quan quản lý, cần nghiên cứu để trao thêm quyền hạn cho BHTGVN phù hợp quy định pháp luật và điều kiện Việt Nam, để tổ chức này ngày càng đảm nhận tốt hơn vai trò, trọng trách bảo vệ quyền và lợi ích hợp pháp của người gửi tiền, góp phần bảo đảm sự phát triển an toàn, lành mạnh của hoạt động ngân hàng và nền kinh tế.

.png)