Tóm tắt: Để thuận lợi trong việc thực hiện nghiệp vụ ngân hàng quốc tế, các ngân hàng thương mại (NHTM) thường thiết lập quan hệ ngân hàng đại lý (NHĐL). Đây là sự khởi đầu cho việc thiết lập quan hệ hợp tác song phương giữa hai ngân hàng. Một ngân hàng có thể có nhiều đại lý tại các ngân hàng khác nhau và cũng có thể đóng vai trò NHĐL cho nhiều ngân hàng. Các giao dịch thanh toán được thực hiện chủ yếu bằng chuyển khoản qua ngân hàng, bù trừ lẫn nhau trên các tài khoản mở tại các ngân hàng. Tuy nhiên, việc thiết lập và duy trì quan hệ NHĐL làm phát sinh một số chi phí nhất định. Vì vậy, để việc thiết lập này có hiệu quả, các NHTM Việt Nam cần phát triển quan hệ NHĐL với các ngân hàng tại các quốc gia, khu vực có tỷ trọng quan hệ thương mại hai chiều với Việt Nam lớn, có sức khỏe tài chính tốt, tại các trung tâm tài chính của thế giới, hạn chế xây dựng quan hệ NHĐL với những ngân hàng có rủi ro vi phạm tuân thủ phòng, chống rửa tiền cao.

Từ khóa: quan hệ ngân hàng đại lý, nghiệp vụ ngân hàng quốc tế, ngân hàng Việt Nam

Notes for Vietnamese commercial banks when setting up correspondent banking relationship

Abstract: Commercial banks often establish a relationship with correspondent banks to have the advantage of implementing international banking operations. This is the start of the bilateral relationship established between the two banks. A bank may have many agents at different banks and may also play the role of the correspondent bank. Transactions are made mainly by bank transfers, offsetting each other on accounts opened. Nevertheless, the establishment and maintenance of a correspondent banking relationship incur certain costs. Therefore, for this establishment to be effective, Vietnamese commercial banks need to develop correspondent banking relationships with banks from countries and regions that share a large proportion of bilateral trade relations, have good financial health in the financial centers of the world as well as limit relationship building with banks being high-risk of violating anti-money laundering compliance.

Keywords: correspondent bank relationship, international banking operation, Vietnamese bank

1. Ngân hàng đại lý là gì?

Ngân hàng đại lý (NHĐL) là một ngân hàng địa phương, thực hiện một số dịch vụ cho một hoặc nhiều ngân hàng nước ngoài thông qua một thỏa ước ngân hàng được ký kết, có quy định rõ về các trách nhiệm và quyền hạn của NHĐL (IMF, 2016).

Hoạt động NHĐL là sự khởi đầu của việc thiết lập quan hệ hợp tác song phương giữa hai ngân hàng bằng sự trao đổi SWIFT CODE và các hồ sơ pháp lý cho nhau nhằm mục đích phục vụ các hoạt động ngân hàng quốc tế.

Trong quá trình thiết lập quan hệ đại lý, các ngân hàng tiến hành ký kết thỏa ước NHĐL. Thỏa ước NHĐL là thỏa ước giữa hai ngân hàng về việc thực hiện các dịch vụ ngân hàng cho khách hàng trên cơ sở nguyên tắc hợp tác và cùng có lợi (IMF, 2016).

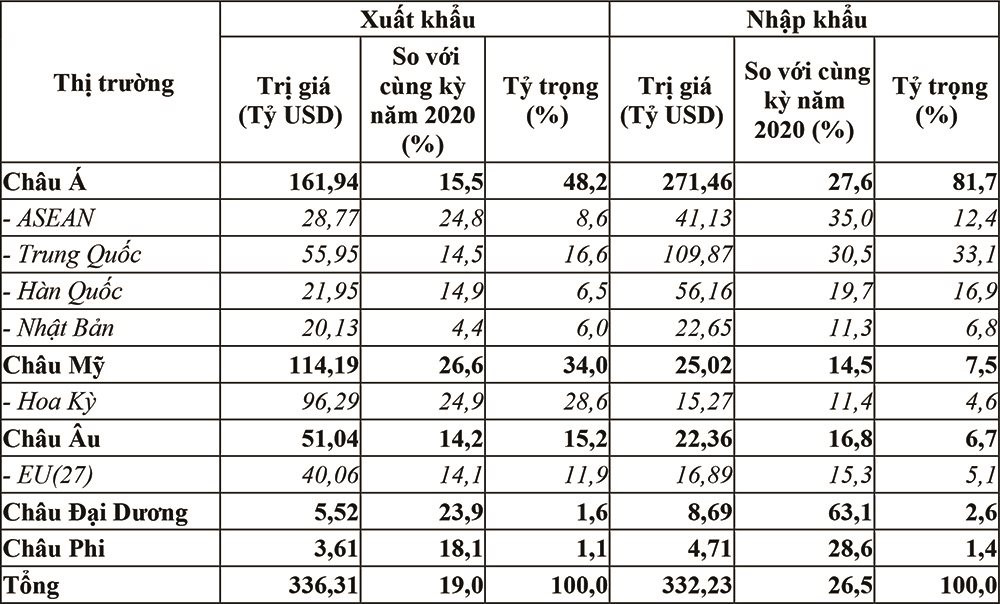

Một ngân hàng có thể có nhiều đại lý tại các ngân hàng khác nhau và cũng có thể đóng vai trò NHĐL cho nhiều ngân hàng. Các giao dịch thanh toán được thực hiện chủ yếu bằng chuyển khoản qua ngân hàng, bù trừ lẫn nhau trên các tài khoản mở tại các ngân hàng.

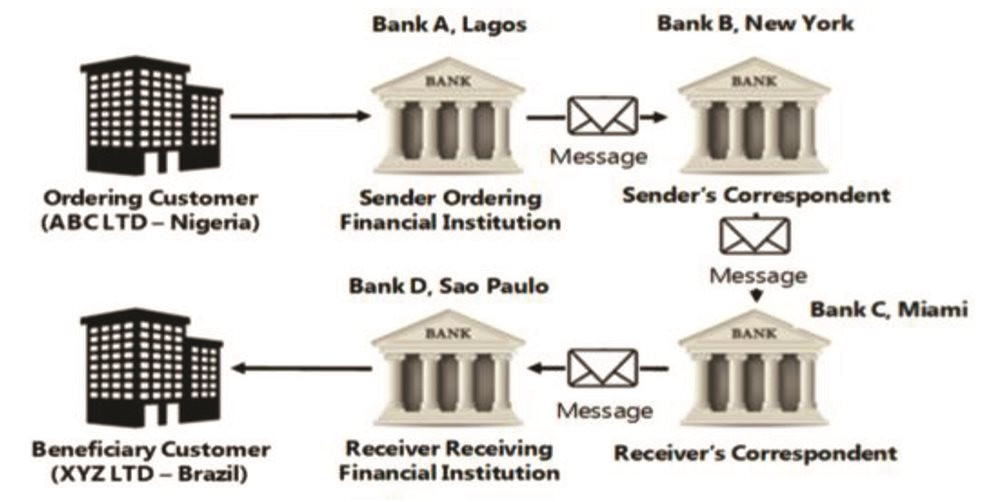

Hình 1. Mô hình giao dịch qua ngân hàng đại lý

|

|

Nguồn: IMF (2016)

|

2. Quy trình thiết lập quan hệ ngân hàng đại lý của các NHTM Việt Nam

Quan hệ NHĐL được thiết lập nhằm hỗ trợ và phát triển các nghiệp vụ ngân hàng quốc tế. Các ngân hàng đều nhận ra lợi ích của việc phát triển mạng lưới NHĐL trong việc tiết kiệm chi phí hoạt động cũng như đối với việc thực hiện các nghiệp vụ ngân hàng quốc tế. Việc phát triển hệ thống NHĐL không chỉ được chú trọng ở số lượng mà còn chú trọng đến việc duy trì và sử dụng hệ thống này một cách có hiệu quả. Ở giai đoạn đầu của quá trình phát triển, các NHTM Việt Nam thường cố gắng mở rộng số lượng NHĐL không những để phục vụ khách hàng của mình mà còn bởi vì đây là một trong những chỉ số phản ánh sức mạnh và khả năng cạnh tranh của các NHTM trong lĩnh vực ngân hàng quốc tế. Khi phát triển đến một giai đoạn nhất định và đồng thời chịu chi phối với yếu tố chi phí - lợi nhuận, các NHTM cần đưa ra những lựa chọn tối ưu về việc thiết lập và duy trì mối quan hệ NHĐL.

2.1. Tiêu chí chọn NHĐL của các NHTM Việt Nam

Các ngân hàng được lựa chọn phải thỏa mãn đồng thời các tiêu chí sau:

Thứ nhất, ngân hàng, chi nhánh ngân hàng hoặc quốc gia mà ngân hàng được thành lập và hoạt động không nằm tại các quốc gia thuộc “Danh sách các quốc gia có rủi ro không quan hệ”. Danh sách này được cập nhật thường xuyên bởi bộ phận thẩm định tín dụng các định chế tài chính. Ngoài ra, các ngân hàng được lựa chọn cũng không có trụ sở tại các quốc gia thuộc “Danh sách quốc gia cấm vận”, bao gồm các quốc gia, vùng lãnh thổ có khả năng phát sinh rủi ro pháp lý, rủi ro tài sản khi thực hiện giao dịch được cập nhật theo “Hướng dẫn cập nhật, kiểm soát và xử lý các giao dịch cảnh báo” do các NHTM biên soạn.

Thứ hai, trụ sở chính của ngân hàng không nằm tại các quốc gia thuộc “Danh sách các quốc gia bị kiểm soát đặc biệt” do bộ phận quản trị rủi ro ban hành. Danh sách này được đề xuất bởi bộ phận thẩm định tín dụng các định chế tài chính và được phê duyệt bởi lãnh đạo bộ phận quản trị rủi ro trong từng thời kỳ. Đối với các ngân hàng có trụ sở chính tại các quốc gia thuộc danh sách này, bộ phận thực hiện hoạt động mở NHĐL cần lập tờ trình đề xuất gửi bộ phận thẩm định tín dụng các định chế tài chính thẩm định. Thông thường, thẩm quyền phê duyệt cho các giao dịch này là chuyên gia phê duyệt thuộc Ban lãnh đạo bộ phận quản trị rủi ro.

Thứ ba, ngân hàng đó phải thỏa mãn các tiêu chí do bộ phận thẩm định các định chế tài chính đưa ra và được Tổng Giám đốc phê duyệt từng thời kỳ dựa trên xếp hạng tín nhiệm được thực hiện bởi các tổ chức uy tín trên thế giới như Moody’s, S&P, Fitch,…

Thứ tư, ngân hàng đó phải có một lượng khách hàng giao dịch nhất định với khách hàng của NHTM Việt Nam, để đảm bảo cho các khoản phí dịch vụ thu được đủ bù đắp cho chi phí hoạt động của NHĐL

Thứ năm, ngân hàng đó phải là thành viên của mạng SWIFT.

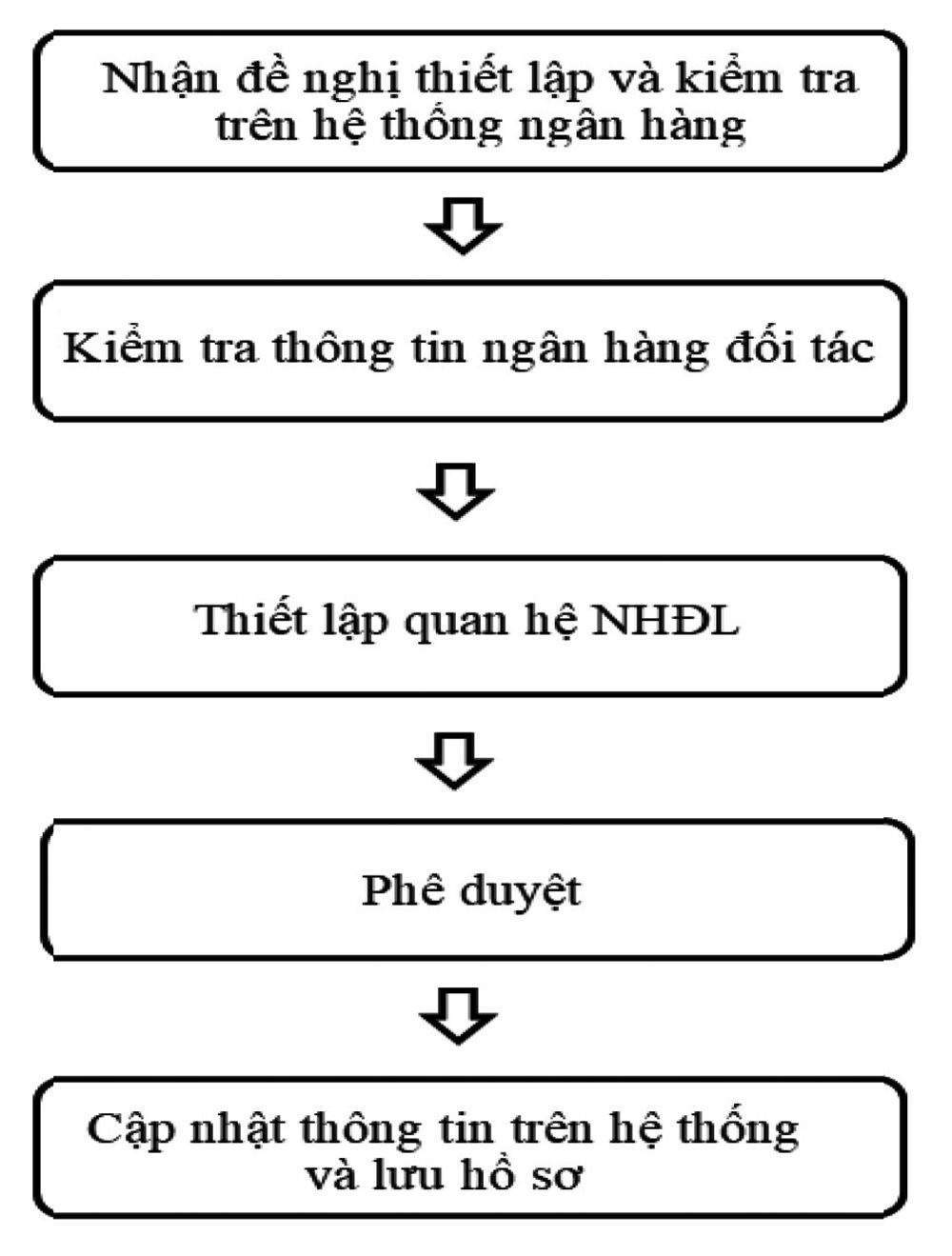

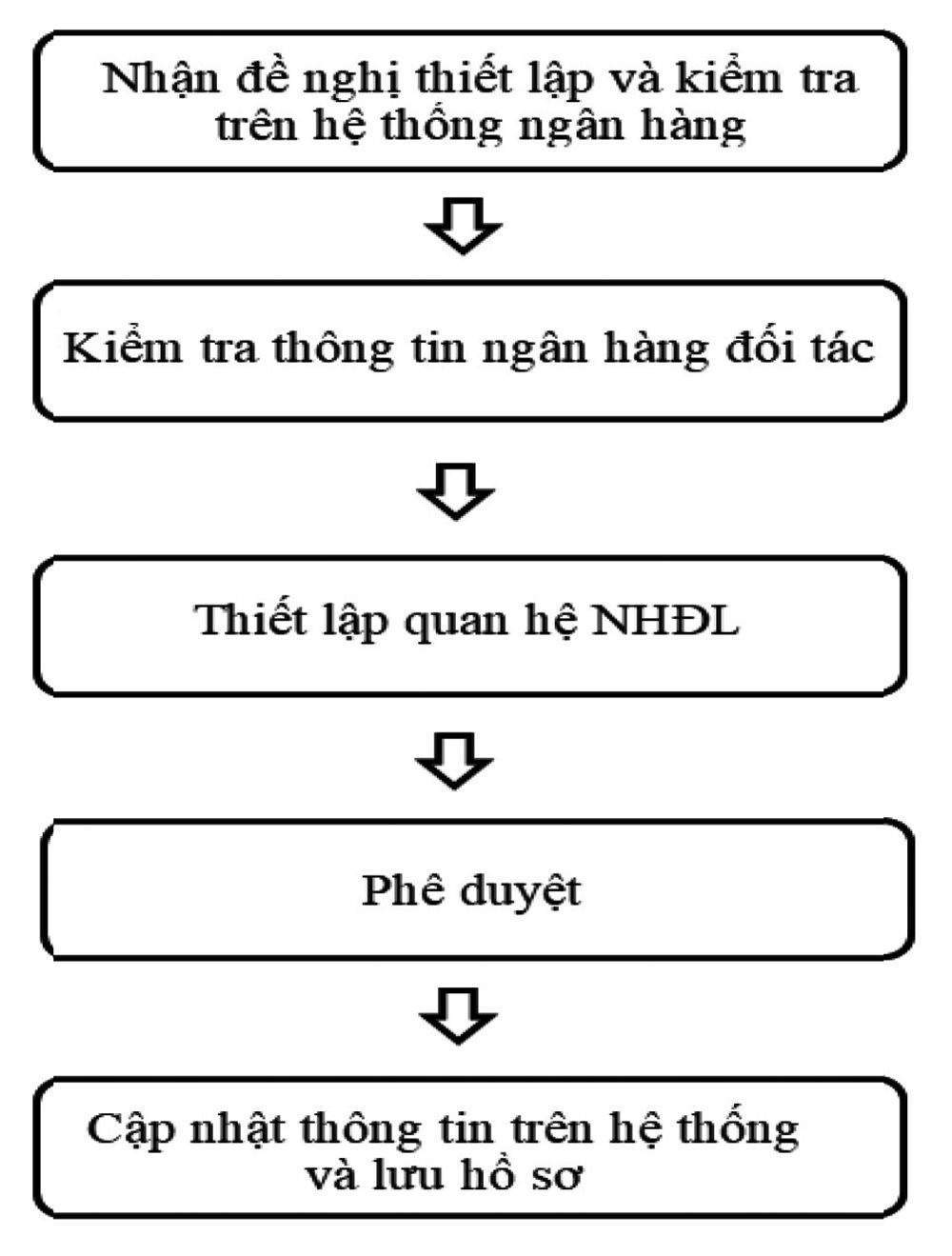

Hình 2. Quy trình thiết lập quan hệ NHĐL của các NHTM Việt Nam

|

|

Nguồn: Tác giả tự xây dựng trên cơ sở tham khảo quy trình của một số NHTM Việt Nam

|

Lưu ý: Trường hợp nhận được yêu cầu thiết lập quan hệ NHĐL từ ngân hàng bạn, chuyên viên bộ phận quan hệ NHĐL cũng tiến hành các bước kiểm tra về ngân hàng, quốc gia của ngân hàng đó,… như các bước tiến hành thiết lập.

2.2. Quy trình thiết lập quan hệ NHĐL của các NHTM Việt Nam

Hiện nay, các NHTM Việt Nam sử dụng cách hiểu duy nhất để thiết lập, duy trì quan hệ đại lý với các ngân hàng trên khắp thế giới cũng như trao đổi thông tin và nhận những lời đề nghị thiết lập quan hệ đại lý từ ngân hàng bạn, đó là thông qua hệ thống SWIFT.

Hệ thống được sử dụng toàn cầu, có tính an toàn, bảo mật và cập nhật cao đã giúp cho các NHTM Việt Nam tiết kiệm được chi phí cũng như thời gian giao dịch. Theo https://www.swift.com, phí trung bình của mỗi giao dịch thiết lập quan hệ đại lý tương đương với một giao dịch quốc tế thông thường, vào khoảng 10 – 50 USD/ giao dịch. Phí duy trì quan hệ đại lý phụ thuộc vào sự thỏa thuận giữa hai ngân hàng, quan trọng nhất là hai bên đáp ứng được các nhu cầu và tiêu chí của nhau thông qua bộ câu hỏi KYC (Know your Customer) được trao đổi định kỳ. Hình 2 mô tả quy trình thiết lập quan hệ đại lý của các NHTM Việt Nam thông qua hệ thống SWIFT.

3. Thực trạng quan hệ ngân hàng đại lý của các NHTM Việt Nam

Về khu vực có quan hệ NHĐL

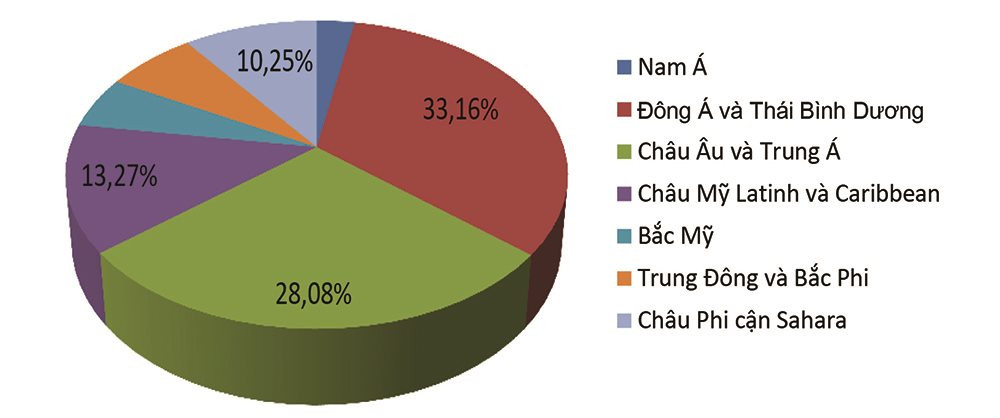

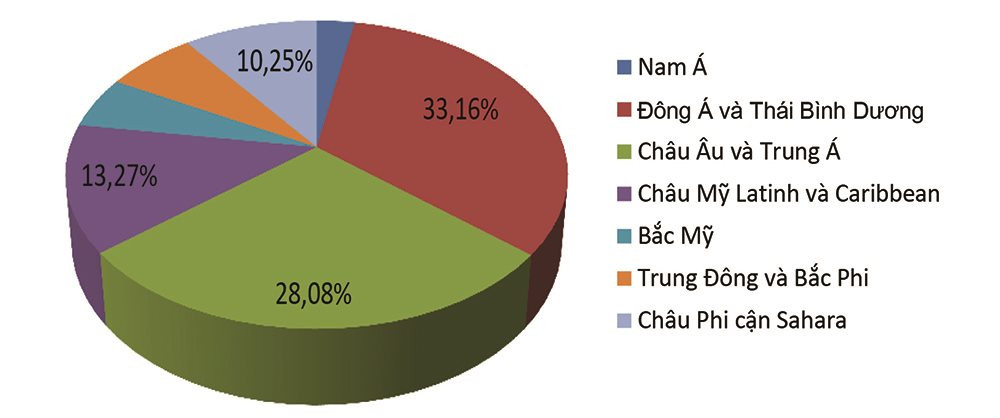

Trong những năm vừa qua, NHTM Việt Nam chủ yếu thiết lập mối quan hệ NHĐL ở các nước phát triển, tại các châu lục như: châu Á, châu Âu, châu Mỹ, châu Phi. Đó thường là những khu vực mà Việt Nam có mối quan hệ thương mại quốc tế và đầu tư quốc tế lớn. Do vậy, xu hướng thiết lập mối quan hệ với các NHTM tại những khu vực này cũng là tất yếu nhằm hỗ trợ cho các doanh nghiệp Việt Nam mở rộng hoạt động thương mại quốc tế của mình. Cụ thể, dựa theo số liệu thống kê từ website từ các NHTM Việt Nam cho tới năm 2020, chủ yếu các NHTM Việt Nam có mối quan hệ đại lý với các quốc gia ở khu vực Đông Á và Thái Bình Dương (chiếm 33,16% lượng NHĐL), tiếp theo đó là với khu vực châu Âu và Trung Á (28,08%), sau đó là các quốc gia ở khu vực châu Mỹ Latinh (13,27%) và khu vực châu Phi cận Sahara (10%).

Hình 3. Cơ cấu NHĐL của các NHTM Việt Nam theo khu vực địa lý năm 2020

|

|

Nguồn: Báo cáo thường niên của các NHTM năm 2020

|

Mỗi NHTM có những chiến lược khác nhau trong việc phát triển các mối quan hệ quốc tế nói chung và phát triển quan hệ NHĐL nói riêng. Trong khi các NHTM như Vietcombank, MB, Techcombank, LienVietPostBank chủ động phát triển xây dựng mối quan hệ đại lý chủ yếu với các quốc gia trong khu vực Đông Á và Thái Bình Dương (chiếm tỷ trọng 50% tổng số lượng NHĐL của ngân hàng) thì các NHTM khác như VietinBank lại chủ yếu mở rộng các NHĐL từ châu Âu (chiếm 61%). Một số NHTM còn lại phân bổ khá đều tại 3 khu vực chính đó là Đông Á và Thái Bình Dương, châu Âu và châu Mỹ Latinh như (VP Bank, ABBank hay Agribank...)

Về số lượng NHĐL

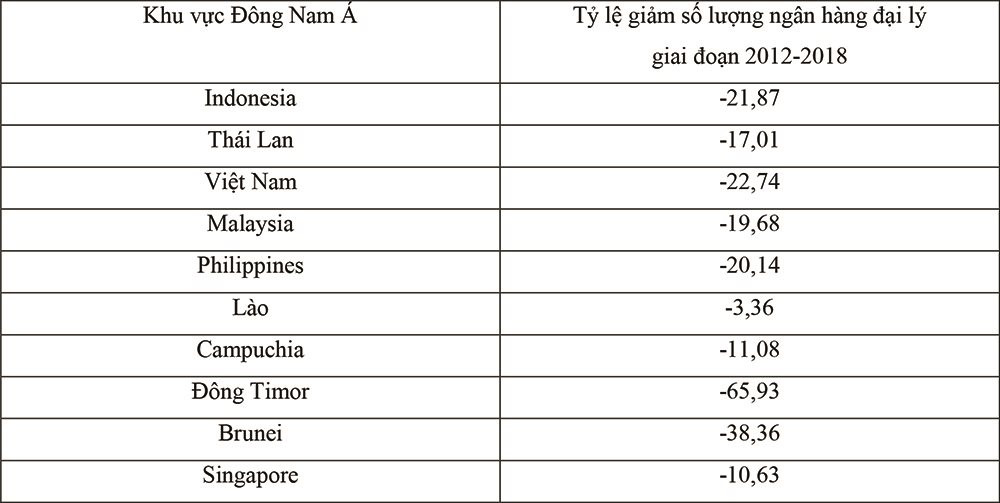

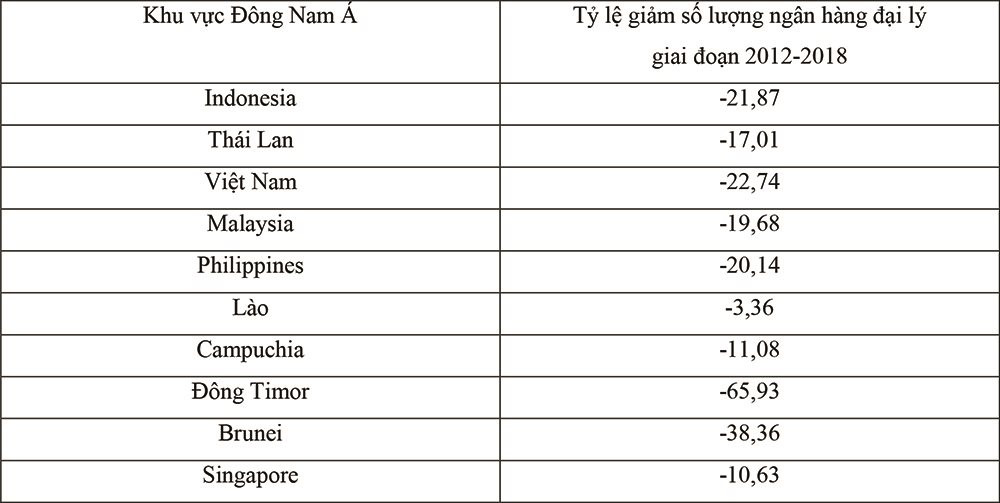

Trong nghiên cứu mới nhất thực hiện bởi Rice, Peter và Boar (2020), các tác giả đã công bố dữ liệu thay đổi số lượng ngân hàng đại lý theo tỷ lệ phần trăm tại các quốc gia và vùng lãnh thổ trong giai đoạn 2012-2018. Theo đó, tại khu vực Đông Nam Á, ngoại trừ Myanmar là quốc gia mới mở cửa hội nhập kinh tế quốc tế có sự tăng lên đáng kể số lượng quan hệ đại lý ngân hàng (144,26%), các quốc gia khác đều thể hiện sự suy giảm giống với xu hướng đang diễn ra trên toàn cầu.

Hình 4. Tỷ lệ giảm số lượng ngân hàng đại lý tại khu vực Đông Nam Á giai đoạn 2012-2018

Đơn vị %

|

|

Nguồn: Rice, Peter và Boar (2020)

|

Từ những kết quả nghiên cứu nêu trên, có thể bước đầu khẳng định sự tồn tại của hiện tượng thu hẹp quan hệ đại lý tại nhiều quốc gia trên thế giới trong đó có Việt Nam.

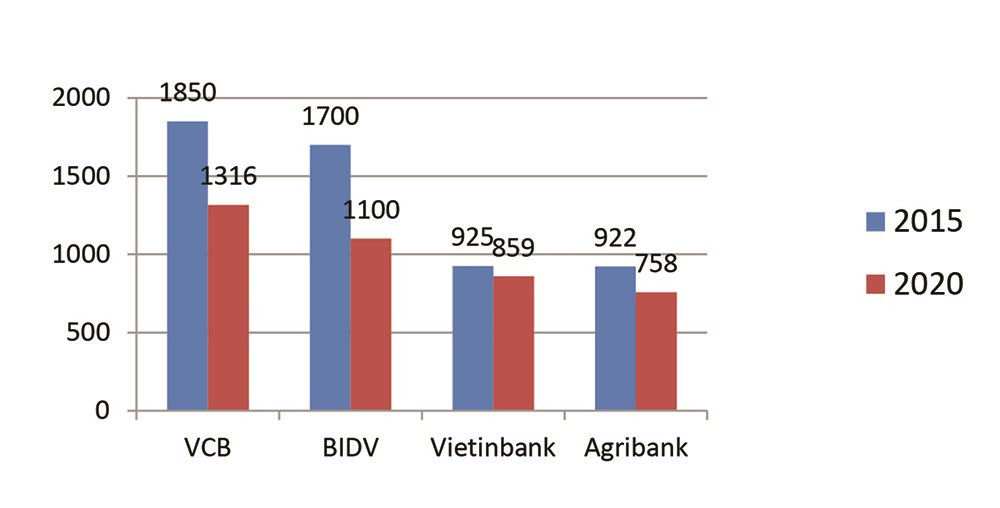

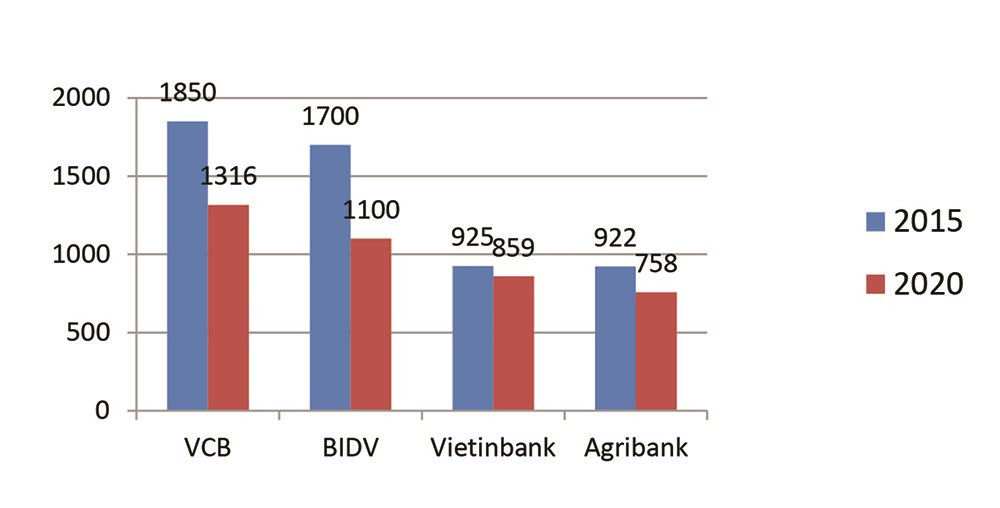

Hình 5. So sánh số lượng NHĐL tại một số NHTM Việt Nam giữa năm 2015 và năm 2020

|

|

Nguồn: Báo cáo thường niên của các NHTM các năm

|

Các NHTM Việt Nam đều xác định được tầm quan trọng của việc phát triển mối quan hệ này trong việc phát triển hoạt động kinh doanh của họ khi so sánh với số liệu tổng hợp đến năm 2015, Vietcombank đã giảm tới 29% (từ 1.850 NHĐL năm 2015 xuống còn 1.316 NHĐL năm 2020). BIDV cũng có xu hướng tương tự khi tụt giảm 35% số lượng NHĐL từ năm 2015 - 2020. Đồng thời với sự thu hẹp số lượng NHĐL này là sự giảm bớt các mối quan hệ với các quốc gia nước ngoài khi các NHTM cũng giảm quan hệ NHĐL ở nhiều quốc gia. Một trong những nguyên nhân giải thích xu hướng này còn nằm ở chi phí để thiết lập các mối quan hệ đại lý khá là cao so với lợi nhuận mà các ngân hàng thu được từ việc giao dịch thanh toán, chuyển tiền quốc tế. Các NHTM Việt Nam còn lại cũng đều có chung xu hướng thu hẹp quan hệ NHĐL này. Mặc dù tác giả chỉ khảo sát được số liệu về NHĐL của 5 NHTM Việt Nam trong khoảng 5 năm liên tục vừa qua nhưng đây là nhóm NHTM lớn, chiếm phần lớn thị phần của các nghiệp vụ ngân hàng quốc tế. Trong số các ngân hàng này, tác giả đã khảo sát tình hình cụ thể của Agribank. Số lượng NHĐL, số lượng tài khoản Nostro và Vostro của Agribank qua các năm thể hiện qua Hình 6 và 7 dưới đây.

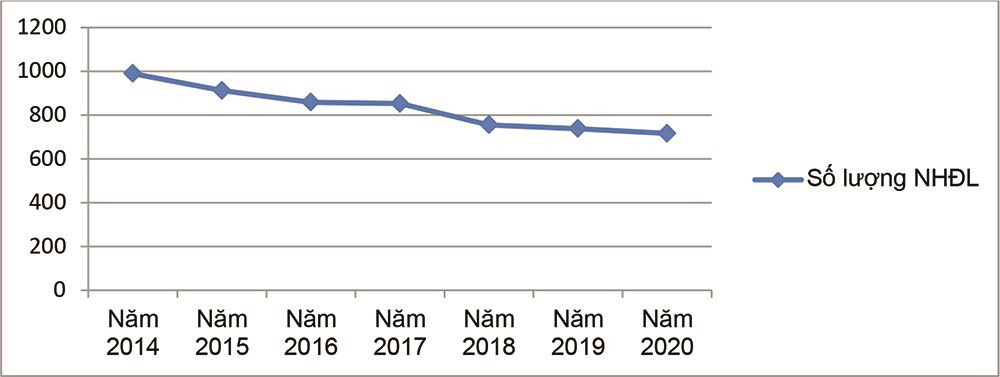

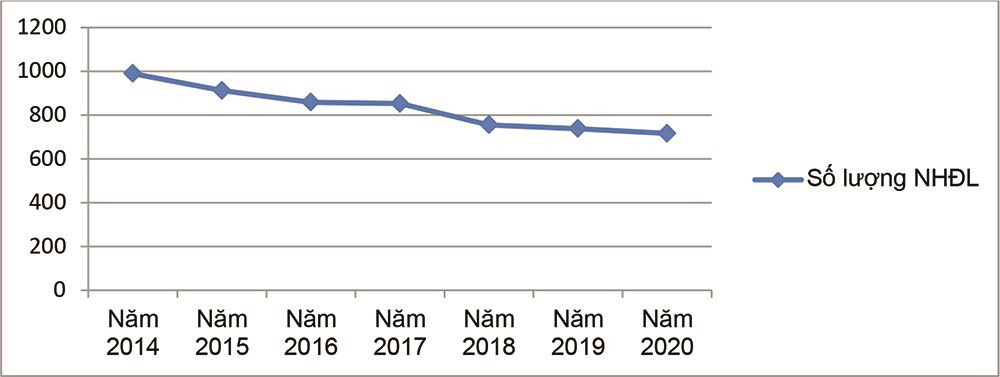

Hình 6. Số lượng NHĐL của Agribank qua các năm

|

|

Nguồn: Tác giả tự tổng hợp từ các báo cáo của Agribank

|

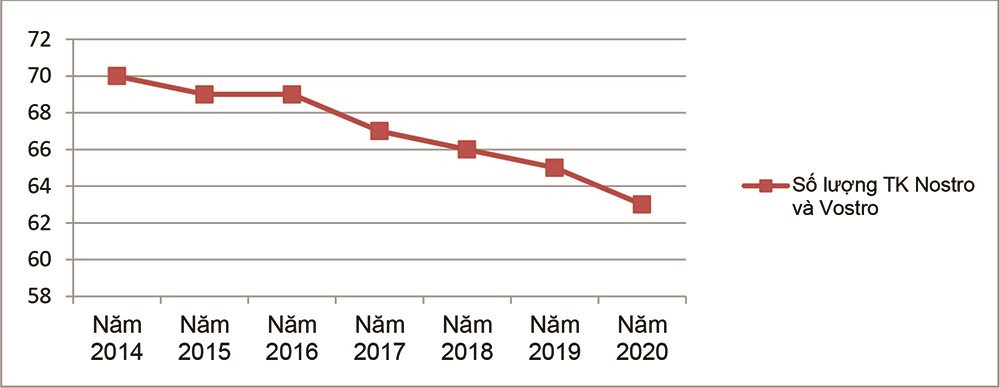

Hình trên cho thấy sự sụt giảm số lượng NHĐL của Agribank qua các năm. Bên cạnh giảm quan hệ NHĐL thì số lượng tài khoản Nostro và Vostro cũng giảm theo.

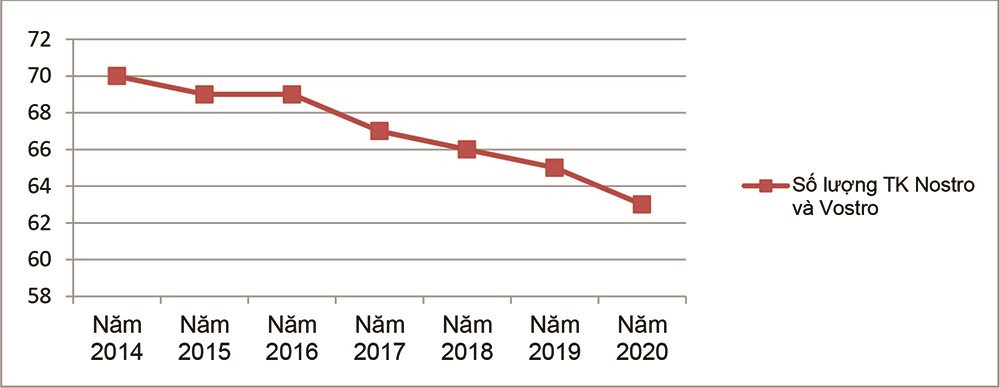

Hình 7. Số lượng tài khoản Nostro và Vostro của Agribank qua các năm

|

|

Nguồn: Tác giả tự tổng hợp từ các báo cáo của Agribank

|

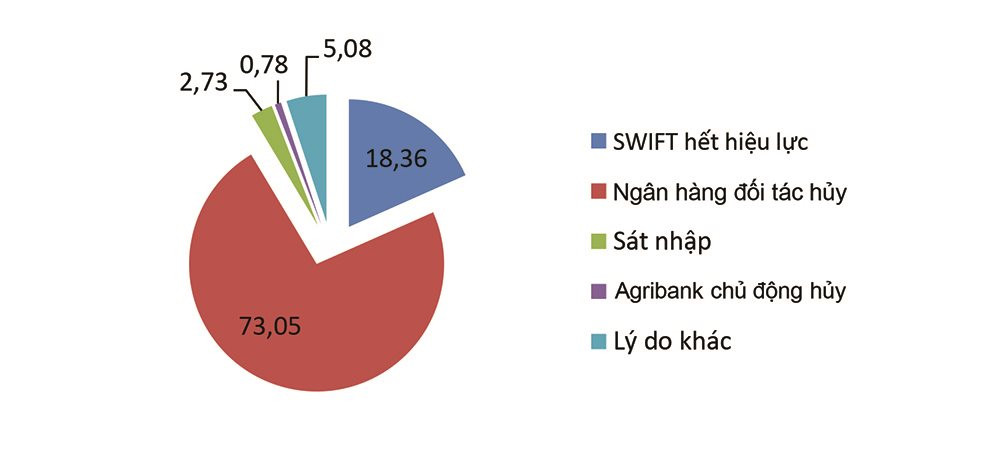

Có nhiều lý do để giải thích việc thu hẹp quan hệ NHĐL của Agribank.

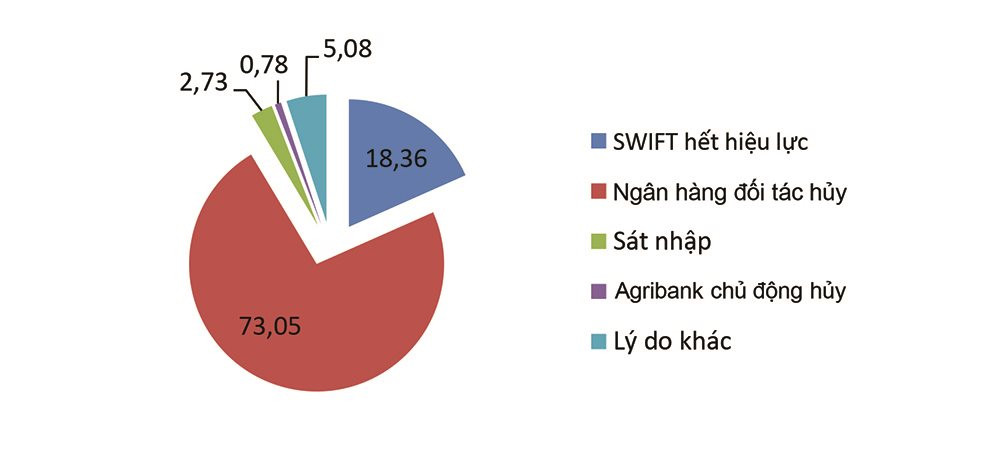

Hình 8. Nguyên nhân của việc thu hẹp quan hệ NHĐL của Agribank năm 2019

Đơn vị: %

|

|

Nguồn: Báo cáo quan hệ NHĐL của Agribank năm 2019

|

Trước hết là do SWIFT code hết hiệu lực. Mỗi ngân hàng tham gia vào mạng SWIFT đều được cung cấp một mã BIC (Bank Identifier Code – BIC) và thường được gọi là SWIFT code.

Khi chính thức trở thành thành viên của SWIFT, ngân hàng sẽ được cấp cho SWIFT code và có thời hạn nhất định. Nếu hết thời hạn mà không được gia hạn thì SWIFT code sẽ không còn hiệu lực nữa.

Nguyên nhân thứ hai là do ngân hàng đối tác hủy quan hệ NHĐL. Nguyên nhân này chiếm tỷ lệ lên đến 73,05%. Trong những năm gần đây, vấn đề kiểm soát chặt chẽ các giao dịch ngân hàng, đặc biệt là các giao dịch liên quan đến việc chuyển tiền, thanh toán … nhằm thực hiện phòng chống rửa tiền và tài trợ khủng bố đã được nhiều quốc gia thực hiện triệt để. Việt Nam hiện đang có chỉ số AML (Anti-Money Laundering) là 7,04 điểm (Basel Institute on Governance, 2020), vì thế khi đàm phán lựa chọn quan hệ NHĐL, ngân hàng Việt Nam thường ở vị thế thấp hơn, không tự chủ động lựa chọn cũng như quyết định được việc mở rộng, duy trì quan hệ NHĐL với các ngân hàng nước ngoài.

Nguyên nhân thứ ba là do chính Argibank chủ động hủy. Việc duy trì quan hệ NHĐL làm phát sinh một số chi phí nhất định, vì vậy khi thu không đủ để bù đắp chi phí thì ngân hàng sẽ nghĩ đến giải pháp thu hẹp lại quan hệ NHĐL. Đồng thời, chính sách quản lý chặt chẽ hệ thống NHĐL của Ngân hàng Nhà nước Việt Nam để phòng chống rửa tiền cũng đặt ra yêu cầu cho các NHTM Việt Nam phải rà soát danh sách NHĐL của mình và loại bỏ đi các trường hợp nghi ngờ.

4. Một số lưu ý đối với các NHTM Việt Nam khi thiết lập quan hệ ngân hàng đại lý

Thứ nhất, các NHTM Việt Nam xác định thị trường tiềm năng cần được đầu tư tập trung phát triển là các nước khu vực châu Á và châu Âu.

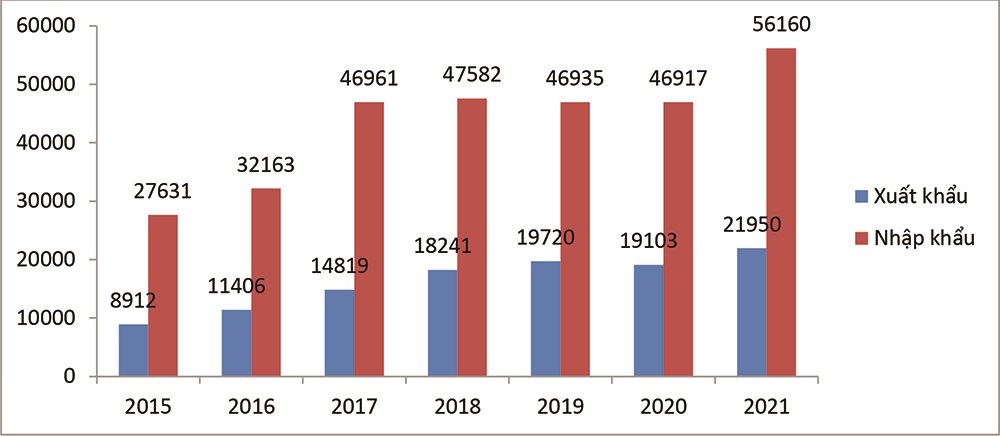

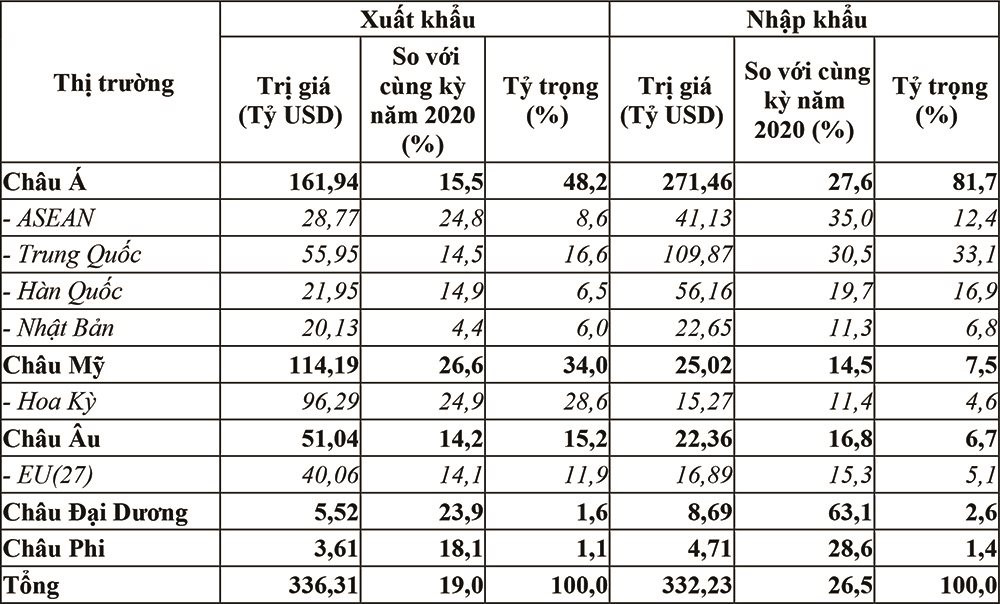

Hình 9. Kim ngạch xuất khẩu, nhập khẩu theo châu lục, khối nước và một số thị trường lớn năm 2021

|

|

Nguồn: Tổng cục Hải quan

|

Với tỷ trọng kim ngạch xuất khẩu sang thị trường châu Á là 48,2% và nhập khẩu là 81,7 %, có thể nói châu Á đang là một thị trường rất cần thiết có sự đầu tư thích đáng. Tuy nhiên. xét trên thực trạng về mạng lưới các NHĐL của một số NHTM Việt Nam thì số lượng NHĐL tại khu vực châu Á chưa thực sự tương xứng với nhu cầu. Theo Hình 3, nhìn chung các NHTM Việt Nam phân bố số lượng NHĐL tại khu vực này chưa đến 50%. Do đó, các NHTM Việt Nam có thể xem xét việc mở rộng quan hệ NHĐL với các ngân hàng đối tác trong khu vực châu Á, đặc biệt là một số nước và vùng lãnh thổ đang trên đà phát triển mạnh mẽ như Hàn Quốc, Ấn Độ, Hồng Kông,… Song bên cạnh đó, một số quốc gia châu Á, đặc biệt là khu vực Trung Đông hoặc ở Đông Á như Triều Tiên có những dấu hiệu không ổn định về chính trị hoặc liên quan tới những vấn đề chính trị, khủng bố, tội phạm tài chính lại cần phải lưu ý.

Thứ hai, mở rộng danh mục ngoại tệ thanh toán. Hiện nay, các NHTM Việt Nam đang duy trì tài khoản Nostro của những đồng tiền như USD, JPY, CNY, EUR, GBP,… đây là các đồng tiền mạnh, có tính chuyển đổi linh hoạt, không chịu tác động quá nhiều của sự trượt giá và được nhiều người chấp nhận. Đây cũng là giải pháp nhằm bảo vệ cho các ngân hàng tránh được rủi ro về tỷ giá và rủi ro thanh khoản nhanh.

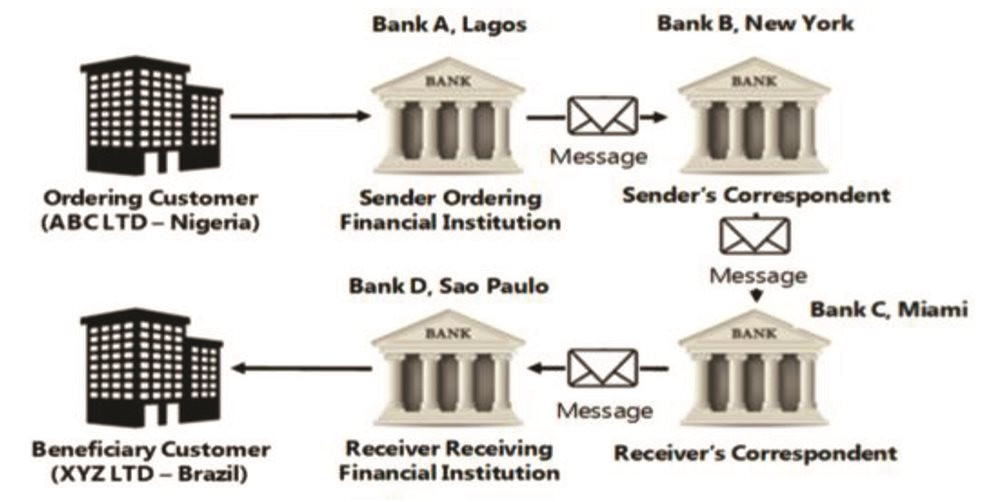

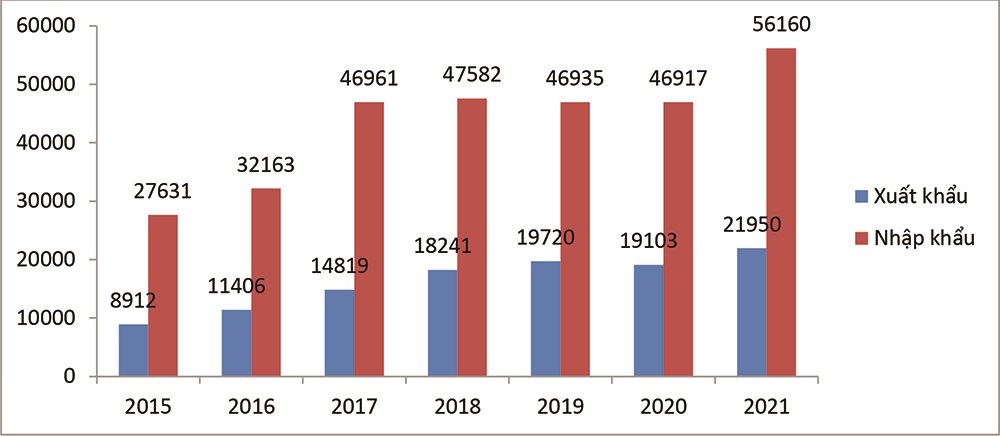

Hình 10. Kim ngạch xuất khẩu, nhập khẩu tại thị trường Hàn Quốc

|

|

Nguồn: Tổng cục Hải quan

|

Hình 10 cho thấy kim ngạch xuất nhập khẩu tại thị trường Hàn Quốc có mức tăng trưởng đều và ổn định qua các năm. Đồng thời Hình 9 cho thấy tỷ trọng kim ngạch xuất khẩu sang thị trường Hàn Quốc là 6,5%, nhập khẩu là 16,9%. Do vậy, các NHTM Việt Nam cũng cần cân nhắc về việc mở quan hệ NHĐL với các ngân hàng của Hàn Quốc cũng như thêm một số loại tiền tệ phổ biến hơn ở khu vực châu Á vào danh mục ngoại tệ thanh toán, như đồng WON của Hàn Quốc để tạo điều kiện thuận lợi hơn cho khách hàng có đối tác giao dịch là doanh nghiệp Hàn Quốc.

Thứ ba, thiết lập quan hệ NHĐL với những ngân hàng lớn và có sức khỏe tài chính tốt. Các NHTM Việt Nam nên ưu tiên lựa chọn và cố gắng thiết lập quan hệ với nhiều ngân hàng lớn (sở hữu giá trị tài sản lớn). Việc trở thành đối tác của càng nhiều ngân hàng lớn tại một quốc gia ở nước ngoài sẽ tạo dựng lòng tin, danh tiếng và là một lợi thế của ngân hàng Việt Nam đối với khách hàng ở Việt Nam đang thực hiện trao đổi thương mại với bạn hàng tại quốc gia đó. Điều này cũng mở ra cơ hội hợp tác với nhiều ngân hàng lớn ở quốc gia khác. Bên cạnh đó, các ngân hàng Việt Nam cũng cần quan tâm đến sức khỏe tài chính của các ngân hàng tại quốc gia đã lựa chọn. Các ngân hàng có khả năng thanh khoản cao nên được lựa chọn thiết lập QHĐL bởi các ngân hàng này sẽ có nhiều khả năng cung cấp dịch vụ đại lý lâu dài trong tương lai.

Thứ tư, hạn chế xây dựng quan hệ NHĐL với những ngân hàng có rủi ro vi phạm tuân thủ AML/CFT (Anti-Money Laundering/Combating the Financing of Terrorism) cao. Rủi ro liên quan đến việc tuân thủ các quy định về chống rửa tiền và tài trợ khủng bố là yếu tố quan trọng quyết định số lượng các NHĐL ở một quốc gia. Nếu thiết lập quan hệ với một ngân hàng bị điều tra về hành vi rửa tiền và tài trợ khủng bố, ngân hàng Việt Nam sẽ bị sụt giảm uy tín trên thị trường ngân hàng thế giới cùng với việc phải tốn nhiều chi phí và công sức để tham gia điều tra, giải trình các giao dịch đã thực hiện với ngân hàng đại lý ở nước ngoài. Vì vậy, các NHTM Việt Nam cần tập trung nguồn lực, đánh giá chính xác rủi ro tuân thủ AML/CFT của các NHĐL tiềm năng và không nên thiết lập nhiều quan hệ NHĐL nếu nhận thấy có rủi ro tuân thủ AML/CFT cao.

Thứ năm, thiết lập quan hệ với nhiều ngân hàng đối tác nằm ở quốc gia có các trung tâm tài chính nhằm phục vụ cho các hoạt động ngân hàng quốc tế của mình. Các trung tâm tài chính lớn trên thế giới hiện nay bao gồm London (Vương quốc Anh), Singapore (Singapore), Zurich (Thụy Sĩ), New York (Mỹ), Hongkong (Trung Quốc), Chicago (Mỹ), Tokyo (Nhật Bản), Frankfurt (Đức), Thượng Hải (Trung Quốc)…

Tài liệu tham khảo:

1/ Báo cáo quan hệ NHĐL của Agribank năm 2019

2/ Báo cáo thường niên của VCB, BIDV, Agribank, Vietinbank 2015 - 2020

3/ https://tongcuc.customs.gov.vn/index.jsp?pageId=2&aid= 158631&cid=25 truy cập ngày 04.05.2022

4/ https://www.swift.com

5/ IMF. “The Withdrawal of Correspondent Banking Relationships:A Case for Policy Action”. IMF Staff Discussion Note, 2016.

6/ Rice, Peter and Boar. “On the global retreat of correspondent banks”. BIS weekly review, 2020.

7/ Basel Institute on Governance “Basel AML Index: 9th Public Edition Ranking money laundering and terrorist financing risks around the world”, 2020

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 12 năm 2022