Ngày nhận bài: 27/12/2018 - Ngày biên tập: 2/1/2019 - Ngày duyệt đăng: 5/1/2019

Tóm tắt: Trong thời gian qua, thị trường ví điện tử tại Việt Nam nở rộ với rất nhiều nhà cung cấp dịch vụ khác nhau. Sau khi đã có rất nhiều ví điện tử do các đơn vị trung gian thanh toán xuất hiện thì đến lượt các ngân hàng thương mại (NHTM) và các công ty thông tin di động cũng nhảy vào cuộc. Đến cả dịch vụ gọi xe như Grab cũng hăng hái nhảy vào thị trường này. Sự bành trướng của các loại ví điện tử đã tạo ảnh hưởng lớn tới thói quen thanh toán của khách hàng.

Tại sao khách hàng sử dụng các loại ví điện tử để thanh toán phí dịch vụ ngày càng nhiều và khiến cho dịch vụ tương ứng của các ngân hàng ngày càng ít khách? Tất cả những câu hỏi đó cho thấy các NHTM cần xem xét lại chiến lược của mình đối với thị trường ví điện tử một cách nghiêm túc.

Từ khóa: ví điện tử, NHTM, thanh toán, kỹ thuật

Matters in supplying and developing banks’ e – wallets

Abstract: E - wallet market in Vietnam recently is flourishing with participation of many suppliers. After the penetration in the market of intermediate payment companies, banks and mobile information companies also joined. Even taxi services such as Grab eagerly participated in the market. The expansion of e - wallets produced great impact to payment behaviors of customers.

Why there are more and more customers using e – wallets to pay for services, therefore lesser and lesser people using bank payment services? Those questions pushed commercial banks to rethink their strategies toward e wallets seriously.

The article reviews the development of e wallets in the world, cooperation trend between banks and Fintech to develop e – wallets, provide suggestions for banks to consider participating in e – wallet market.

Key words: e - wallet, payment, bank, fintech

Trước hết, cần hiểu rằng ví điện tử không chỉ là một ứng dụng thanh toán di động đơn thuần. Nếu hiểu như vậy, ví điện tử sẽ không thể đọ sức với ứng dụng di động của các ngân hàng – nơi khách hàng được cung cấp thêm rất nhiều tính năng như quản lý tài khoản, quản lý thẻ, đăng ký vay vốn, … Ví điện tử có khả năng thu hút cả những khách hàng chưa có tài khoản ở ngân hàng đồng thời cho phép những người đã có tài khoản ngân hàng giảm bớt rủi ro khi thanh toán trực tuyến. Thay vì lo lắng như khi sử dụng thẻ, người dùng ví điện tử có thể chủ động khóa điện thoại từ xa khi đánh mất điện thoại. Một tính năng khác giúp nâng cao độ bảo mật cho các giao dịch bằng ví điện tử là việc sử dụng token thay thế cho số thẻ. Hơn thế nữa, với một số loại ví, khách hàng còn có khả năng dùng các công nghệ sinh trắc học như sử dụng vân tay để xác nhận giao dịch. Ví điện tử thực sự đã khiến cho các hình thức như thẻ ảo, thẻ trả trước dùng một lần mất chỗ đứng trên thị trường.

Ngoài ra, không chỉ đơn thuần là vấn đề an ninh, ví điện tử còn đem lại cho khách hàng sự tiện lợi mà họ luôn mong muốn. Schwark Satyavolu, Tổng Giám đốc của Truaxis – một công ty con của Mastercard, đã nói rằng “Ví di động không xuất hiện chỉ vì bạn có thể thanh toán bằng điện thoại. Nó xuất hiện khi các giá trị gia tăng vượt xa những thứ mà tấm thẻ nhựa đem lại, khi có quá trình thanh toán tích hợp từ đầu đến cuối”. Ở Việt Nam, tiện ích dễ nhận thấy nhất là các công ty cung cấp ví điện tử cập nhật rất nhanh danh sách các dịch vụ thanh toán hóa đơn (điện, nước, điện thoại, vé máy bay, phí dịch vụ chung cư, …) – mảng mà các ngân hàng thường khó chạy đua vì họ còn phải tập trung vào những dịch vụ lõi của ngân hàng. Nhưng những tiện ích bổ sung như trải nghiệm thanh toán liền mạch “từ đầu tới cuối” hay khả năng tự động điền thông tin khách hàng khi thanh toán trên mạng vẫn chưa xuất hiện rõ nét. Theo một thống kê, có tới 25% khách hàng mua sắm trực tuyến đã bỏ đơn hàng vì thấy việc điền thông tin khách hàng quá rắc rối. Vì thế, nếu ví điện tử có thể dùng thông tin lưu trữ sẵn để tự động điền vào mẫu trên các website mua sắm khác nhau thì sự hài lòng của khách hàng tăng lên rất nhiều và số lượng khách hàng cũng như doanh số giao dịch có thể nhân lên gấp bội.

5 mô hình ví điện tử

Theo U.S. Payments Forum, hiện đang có 5 mô hình ví điện tử khác nhau:

1. Ví thanh toán di động tầm gần dựa trên thiết bị lưu trữ thông tin xác thực thanh toán trong thiết bị di động, sử dụng công nghệ giao tiếp không dây tầm ngắn (NFC) hay truyền dữ liệu an toàn qua từ tính (MST), các ví dụ điển hình là Apple Pay hay Samsung Pay

2. Ví thanh toán trong ứng dụng di động dựa trên thiết bị được dùng cho việc mua sắm trong ứng dụng không xuất trình thẻ (Card-not-present). Không giống việc mua sắm bằng ứng dụng di động của người bán, loại ví này dùng token EMV và xác thực người dùng của đơn vị phát hành để phê duyệt các món thanh toán trong ứng dụng

3. Ví không xuất trình thẻ (Card-not-present) dùng thiết bị lưu giữ thẻ của người bán (card-on-file) dùng thông tin thanh toán được lưu trữ từ trước, để khách hàng không phải nhập lại mỗi lần mua hàng. Các loại ví thuộc loại này bao gồm PayPal, Pay with Amazon hay các ứng dụng di động của người bán hàng

4. Ví dùng mã QR tương tự như loại ví không trình thẻ ở chỗ chúng dựa trên đám mây và không phụ thuộc vào thiết bị. Loại ví này dùng mã QR để hoàn thành việc mua sắm tại POS. Có thể mang thương hiệu của cửa hàng hay tổ chức tài chính và thường mang tính đóng trong một mạng lưới.

5. Ví checkout số hoá: Các mạng thanh toán cung cấp ví checkout số hóa hay dịch vụ chấp nhận số hóa cho cả đơn vị phát hành và người bán hàng. Họ hỗ trợ cả trình duyệt, ứng dụng di động và kênh thanh toán trong ứng dụng. Người dùng có thể thanh toán trực tuyến hay thanh toán trong ứng dụng khi không trình thẻ và một vài mạng thanh toán cũng đã cung cấp dịch vụ checkout cho các POS phi tiếp xúc. Ví có thể truy cập trên trang web của đơn vị phát hành hay thông qua ứng dụng di động bằng thông tin đăng nhập của người dùng.

Các lựa chọn cho thiết kế ví điện tử xét từ góc độ kỹ thuật

• Phương thức tương tác cho thanh toán trường gần (proximity): MNFC không tiếp xúc, mã QR, MST.

• Lưu trữ thông tin xác thực thanh toán: Lưu trong phần tử bảo mật của điện thoại (secure element, viết tắt là SE), giả lập thẻ máy chủ (Host Card Emulation)/đám mây, công cụ lưu giữ thẻ của người bán hàng hoặc máy chủ mà người bán có thể truy cập (card-on-file). Lưu thông tin thẻ trong HCE/đám mây khi sử dụng NFC còn card-on-file là giải pháp thuần túy hướng web (thông tin xác thực thanh toán không gắn với thiết bị di động).

• Các tùy chọn thanh toán: Thanh toán tầm gần trong cửa hàng, trong ứng dụng, thương mại điện tử từ xa hay thanh toán qua trình duyệt của điện thoại.

• Chế độ chấp nhận: Trình diện thẻ/thiết bị, không trình thẻ. Lựa chọn này sẽ ảnh hưởng tới mức phí mà người bán phải trả.

• Sử dụng thông tin xác thực thanh toán: Trừ tiền trực tiếp từ tài khoản hay yêu cầu người dùng nạp tiền vào ví trước khi tiêu

+ Nếu yêu cầu người dùng nạp tiền vào ví trước khi tiêu, thông tin xác thực sẽ không được gửi tới người bán hàng và tổ chức phát hành thẻ cũng không thể biết chủ thẻ đã tiêu ở đâu, khó tính điểm khách hàng trung thành.

+ Nếu trừ tiền trực tiếp từ tài khoản, thông tin xác thực thanh toán được gửi tới người bán.

• Chọn mô hình thay toán đẩy hay kéo: Các giao dịch thanh toán thẻ truyền thống theo mô hình kéo - khách hàng cấp phép để người bán hàng “kéo” tiền từ tài khoản của người mua. Tuy nhiên, một số mô hình thanh toán mới “đẩy” khoản thanh toán từ người mua tới người bán. Trong mô hình này, các khoản thanh toán do khách hàng khởi tạo mà không tiết lộ thông tin cá nhân hay thông tin tài chính. Vì người thanh toán biết họ có bao nhiêu tiền trong ví nên không cần bước cấp phép nữa. Trong một số hệ thống, các khoản thanh toán “đẩy” được xem lại không thể thoái thác (không thể khiếu nại, yêu cầu hoàn tiền).

• Dùng số thẻ hay token: Nhà cung cấp cần xác định xem họ sẽ lưu số thẻ hay token. Quyết định này có thể dựa trên những yêu cầu cụ thể của các bên và mạng thanh toán.

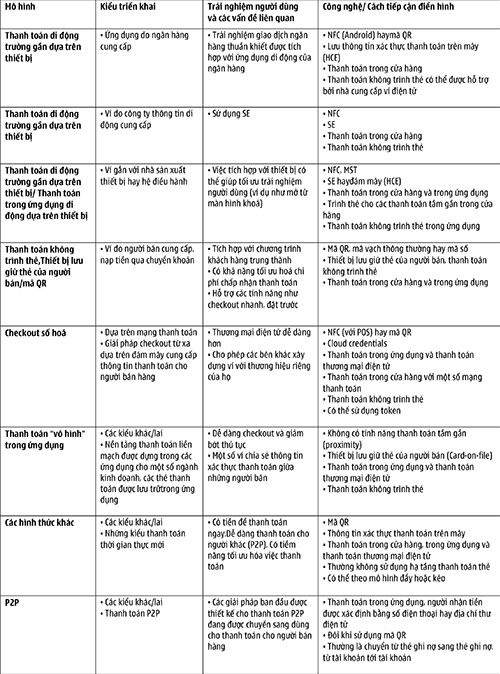

Các mô hình ví điện tử

Các mô hình ví điện tử kết hợp với những lựa chọn đa dạng trong việc thiết kế ví điện tử đã đem tới trải nghiệm khác nhau cho người dùng cũng như những vấn đề cụ thể trong cách tiếp cận, triển khai của đơn vị cung cấp ví:

Đặc điểm của các loại ví điện tử thành công

Theo U.S. Payments Forum, các loại ví điện tử thành công thường có những đặc điểm sau:

• Trải nghiệm người dùng tốt, dễ sử dụng

• Có các biện pháp kích thích hành vi của người dùng như điểm thưởng trên doanh số giao dịch hay cung cấp các món khuyến mại

• Thực hiện thanh toán ở chế độ nền (làm cho việc thanh toán trở nên “vô hình”)

• Độ bảo mật cao

• Phối hợp với các bên trong thị trường thanh toán

• Tránh thay đổi thiết bị thanh toán (POS) và bổ sung các loại phí

Ngược lại, những nhà cung cấp ví điện tử thất bại thường có những điểm chung là:

• Đòi hỏi người bán thay đổi thiết bị hay phần mềm POS

• Không hợp tác với các bên trong hệ sinh thái như người bán, ngân hàng, công ty thông tin di động

• Cố gắng kiếm tiền từ dữ liệu hay thu thêm các loại phí bổ sung

• Được thiết kế bởi các uỷ ban hay hiệp hội: Mặc dù các hiệp hội đã từng đạt được thành công lớn trong quá khứ (các mạng thanh toán thường bắt đầu từ sự liên kết của các ngân hàng), mô hình quản lý này thường dẫn tới sự chậm trễ hay thậm chí thiếu quyết đoán.

Những vấn đề liên quan tới chiến lược kinh doanh, xâm nhập thị trường

Bên cạnh, những vấn đề kỹ thuật, triển khai, các ngân hàng thương mại cần xem xét ngay từ đầu những vấn đề liên quan tới chiến lược kinh doanh, xâm nhập thị trường. Những vấn đề đó cần được xem xét dựa trên kiểu giải pháp: liên kết với bên thứ ba, ví tích hợp với ứng dụng di động của ngân hàng hay phát hành ứng dụng ví độc lập. Một số ngân hàng cũng có thể lựa chọn chưa theo đuổi một chiến lược cụ thể cho thị trường ví điện tử.

Nếu một ngân hàng đã quyết định tham gia thị trường ví điện tử và liên kết với các loại ví điện tử của bên thứ ba, họ sẽ phải trả lời câu hỏi: Các loại ví của bên thứ ba sẽ là một phần trong chiến lược lâu dài hay chỉ là phương tiện nhất thời để thể hiện sự góp mặt trên thị trường ví điện tử? Với một số ngân hàng, việc liên kết với các loại ví của bên thứ ba có thể chỉ là bước đệm trong lúc họ phát triển giải pháp ví điện tử của riêng mình. Bởi ngân hàng thương mại hoàn toàn có thể tạo ảnh hưởng lớn hơn với ví riêng. Báo cáo Online Omnibus vào tháng 2/2017 của Mastercard cho thấy phần đông người dùng ưa thích giải pháp ví điện tử của ngân hàng mà họ đang giao dịch. Mặt khác, nếu dựa hoàn toàn vào các giải pháp ví điện tử của bên thứ ba, ngân hàng thương mại sẽ đối mặt với rủi ro bị mất mối liên hệ với khách hàng. Nhưng dĩ nhiên là các ngân hàng quyết định phát triển giải pháp ví điện tử của riêng mình cần tìm biện pháp truyền thông phù hợp tới các chủ thẻ để tránh những hiểu nhầm không đáng có.

Ví điện tử tích hợp với nền tảng mobile banking của ngân hàng có thể cung cấp cho người dùng khả năng quản lý tài khoản và số dư theo thời gian thực. Ngoài ra, ngân hàng còn có thể cung cấp tính năng ưu đãi khách hàng trung thành, đem tới cho họ những gợi ý hấp dẫn hay bổ sung những dịch vụ giá trị gia tăng giúp nâng cao trải nghiệm khách hàng. Với dữ liệu có sẵn về khách hàng, ngân hàng thương mại có thể giúp cho quá trình khởi tạo ví diễn ra nhanh chóng và an toàn hơn. Ngoài những ưu đãi thông thường, ngân hàng có thể cung cấp dịch vụ thấu chi tức thời cho khách hàng tại một số đơn vị bán hàng nhất định hay bảo hiểm giá, bảo hành mở rộng cho thiết bị điện tử.

Một cách tiếp cận khác là triển khai ứng dụng ví điện tử độc lập với ứng dụng mobile banking, đặc biệt là khi khách hàng đã quen với việc sử dụng những ứng dụng thanh toán khác (không phải ứng dụng di động truyền thống của ngân hàng). Ứng dụng ví độc lập đem lại tính linh hoạt trong việc chỉnh sửa và thử nghiệm các chiến lược khác nhau mà không ảnh hưởng đến ứng dụng mobile banking. Nếu xét kỹ, việc triển khai ví điện tử độc lập không phải là một thử nghiệm quá rủi ro với các ngân hàng thương mại. Nhiều ngân hàng thậm chí còn xây dựng giải pháp ngân hàng di động độc lập với hệ thống cũ (ví dụ như VP Bank với các giải pháp Timo, YOLO hay Alfa Bank của Belarus với thương hiệu Sync độc lập trên thiết bị di động). Việc triển khai một giải pháp độc lập, tuy khó tiếp cận khách hàng do ít người biết tới, có thể giúp ngân hàng thử nghiệm một quy trình mới, tách biệt với những di sản lạc hậu và nếu thành công, sẽ tạo động lực thay đổi cả hệ thống của họ.

Cuối cùng, một số ngân hàng có thể lựa chọn không làm gì nếu họ chưa có đủ nguồn lực hay đơn giản là đợi đến khi làm rõ hiệu quả của việc tham gia thị trường ví điện tử. Tuy nhiên, kỳ hạn mà thị trường dành cho họ không còn dài. Một khi các loại ví điện tử hiện hữu bám rễ sâu vào lòng người dùng, các đơn vị cung cấp ví điện tử chiếm được thị phần vững chắc thì việc tham gia sẽ trở nên quá muộn.

Cũng như nhiều hiện tượng khác từng xuất hiện trên thị trường tài chính, ví điện tử cho thấy sự tiến hóa của một giải pháp kỹ thuật lúc đầu không có gì đặc biệt có thể tác động khá lớn đến các tổ chức tài chính và khách hàng. Để có thể thành công hay ít nhất là không lạc hậu với thời cuộc, các ngân hàng thương mại cần xem xét các giải pháp mới từ góc nhìn chiến lược, thị trường chứ không chỉ là như những tính năng kỹ thuật mới, bổ sung cho bản đồ dịch vụ hiện hữuu

TÀI LIỆU THAM KHẢO:

- https://www.mobilepaymentstoday.com/blogs/the-10-most-important-bank-weapons-in-the-digital-wallet-battleground/

- http://cafef.vn/lien-ket-voi-nhau-dung-de-ngan-hang-chi-lam-nen-cho-vi-dien-tu-20181006095906978.chn

-https://bankinnovation.net/2012/12/why-mobile-wallet-will-in/comment -page-1/

- https://en.wikipedia.org/wiki/Digital_wallet

- http://www.uspaymentsforum.org/wp-content/uploads/2018/01/Mobile-Digital-Wallets-WP-FINAL-January-2018.pdf

-http://cafef.vn/thu-tuong-dong-y-thi-diem-su-dung-tai-khoan-vien-thong-de-thanh-toan-20190115203543765.chn

.png)

.png)