(thitruongtaichinhtiente.vn) - Trong nửa đầu năm 2022, thị trường trái phiếu doanh nghiệp có thể chững lại ở mức độ nhất định để thích ứng với các văn bản hành lang pháp lý mới. Tuy nhiên, trong cả năm 2022 thị trường được dự báo sẽ tiếp tục có những bước phát triển với sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm.

|

|

Hình minh họa - Nguồn: Internet

|

Dẫn số liệu từ báo cáo của Hiệp hội thị trường Trái phiếu Việt Nam (VBMA), trong bản tin tổng hợp kinh tế - tài chính tuần vừa công bố, Trung tâm Nghiên cứu Kinh tế - Ngân hàng TMCP Hàng Hải Việt Nam (MSB) cho biết, trong năm 2021, số lượng trái phiếu doanh nghiệp (TPDN) phát hành ra thị trường đã tăng kỷ lục, ghi nhận mức cao chưa từng có. Cụ thể, tổng số lượng trái phiếu đã phát hành đạt trên 660.000 tỷ đồng, tăng 42% so với năm 2020. Tỷ lệ trái phiếu phát hành ra công chúng đạt 4,58%. Trái phiếu phát hành riêng lẻ gần như chiếm tuyệt đối trong tổng số lượng trái phiếu phát hành thành công trong năm 2021, tương đương trên 95%.

Về cơ cấu ngành, bất động sản và ngân hàng là 2 ngành phát hành trái phiếu nhiều nhất trong năm 2021, mỗi ngành chiếm khoảng 35% tổng số lượng trái phiếu phát hành. Kỳ hạn bình quân là 3,8%/năm, thấp hơn năm 2020. Lãi suất bình quân TPDN trong năm 2021 cũng đạt 7,75%/năm. Trong đó, xây dựng và bất động sản là ngành có lãi suất trái phiếu cao nhất lần lượt là 10,64% và 10,36%. Bên cạnh đó, có 6 doanh nghiệp phát hành thành công 1.740 triệu USD TPDN ra thị trường quốc tế, gấp 5 lần so với năm 2020.

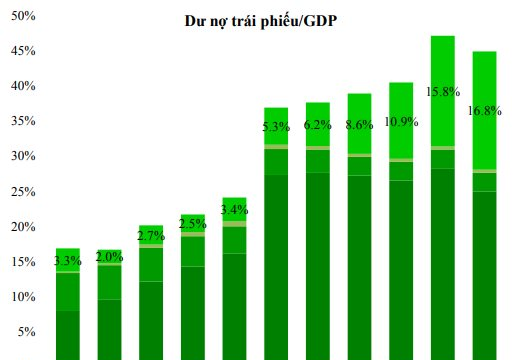

Theo Bộ Tài chính, tính đến hết năm 2021, tổng giá trị TPDN đang lưu hành ước đạt gần 1,2 triệu tỷ đồng, chiếm khoảng 11,4% tổng dư nợ tín dụng toàn nền kinh tế và chiếm khoảng 14,5% GDP năm 2021.

Theo các cơ quan quản lý, đặc biệt là Bộ Tài chính và NHNN, thị trường TPDN phát triển nhanh sẽ tiềm ẩn một số rủi ro, cần giám sát chặt chẽ để thị trường phát triển lành mạnh. Một số rủi ro được nhắc đến như sau. Trong số các TPDN phát hành riêng lẻ các tháng đầu năm 2021, TPDN có tài sản đảm bảo chiếm 50,9%; trái phiếu không có tài sản đảm bảo chiếm 49,1% (trong đó trái phiếu do các TCTD và CTCK phát hành chiếm 76%).

Trong số 300 doanh nghiệp phát hành TP riêng lẻ trong các tháng đầu năm 2021, 207 doanh nghiệp phát hành TP có tài sản đảm bảo. Tài sản đảm bảo của trái phiếu chủ yếu là bất động sản, chứng khoán, chương trình, dự án.

Như vậy, mặc dù tỷ lệ trái phiếu có tài sản đảm bảo cao nhưng thực tế, chất lượng tài sản đảm bảo còn nhiều rủi ro khi chủ yếu là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu của DN.

Ngoài ra, số liệu thống kê cho thấy, phần lớn các lô TPDN đều được phát hành và mua bởi các ngân hàng và CTCK. Tuy nhiên, các CTCK và ngân hàng đều không phải là người sở hữu TPDN cuối cùng. Sau khi mua, họ sẽ bán lại cho các nhà đầu tư.

Thực tế cho thấy, nhiều trường hợp, việc ngân hàng hay CTCK mua TPDN thời gian qua không loại trừ mục đích đảo nợ, cơ cấu lại nợ cho doanh nghiệp. Một điều đáng lo nữa là thời điểm đáo hạn của hầu hết TPDN trên thị trường ngày một đến gần.

Theo công ty xếp hạng tín nhiệm FiinGroup, trong tổng số gần 1,2 triệu tỷ đồng dư nợ TPDN đang lưu hành, có tới 40,7% giá trị trái phiếu lưu hành sẽ đáo hạn trong giai đoạn 2 năm 2022 - 2023. Tính riêng TPDN khối phi tài chính (quy mô hiện khoảng 780.000 tỷ đồng, chiếm gần 69% giá trị lưu hành), thì phân kỳ trả nợ 3 năm tới là hơn 66%, trong đó: 14,5% vào năm 2022; 28,9% vào năm 2023 và 22,8% vào 2024. Có nghĩa là, trong vòng 3 năm tới, doanh nghiệp (không tính các ngân hàng, CTCK, công ty tài chính) chịu áp lực trả nợ cho nhà đầu tư hơn 500.000 tỷ đồng. Các nhà đầu tư cần thấy trước rủi ro khi các cơ quan quản lý siết chặt hơn để tránh tình trạng đảo nợ giữa ngân hàng và doanh nghiệp hay phát hành trái phiếu huy động vốn trả nợ trái phiều đến hạn, các doanh nghiệp sẽ khó khăn hơn trong việc huy động vốn để trả nợ.

Để quản lý chặt chẽ hơn thị trường TPDN, NHNN đã ban hành Thông tư 16/2021/TT-NHNN quy định về hoạt động đầu tư TPDN của các NHNN, có hiệu lực vào ngày 15/1/2022. Trong đó, các ngân hàng không được bán và mua lại trái phiếu của doanh nghiệp chưa niêm yết trong vòng 12 tháng.

Ngoài ra, Thông tư quy định việc các ngân hàng chỉ được mua TPDN khi nợ xấu dưới 3%. Ngân hàng chỉ được mua TPDN không có nợ xấu tại TCTD trong 12 tháng gần nhất; ngân hàng không được mua TPDN phát hành để cơ cấu lại các khoản nợ; ngân hàng không được mua TPDN phát hành để góp vốn, mua cổ phần tại các doanh nghiệp khác. Tổng số dư mua TPDN của ngân hàng phải tính vào tổng mức dư nợ cấp tín dụng của một khách hàng.

Về phần mình, Bộ Tài chính đang xây dựng dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 153 về phát hành TPDN riêng lẻ. Theo Bộ Tài chính, dự thảo sửa đổi Nghị định 153 có một số nội dung đáng chú ý, bao gồm: sửa đổi quy định về mục đích phát hành trái phiếu nhằm tăng cường trách nhiệm và nghĩa vụ của doanh nghiệp phát hành trong việc sử dụng tiền thu từ phát hành trái phiếu đúng mục đích; Bổ sung quy định về xếp hạng tín nhiệm đối với một số loại trái phiếu phát hành nhằm tăng tính công khai, minh bạch, góp phần nâng cao chất lượng trái phiếu; đồng thời giúp thị trường có thói quen sử dụng kết quả xếp hạng tín nhiệm để đánh giá rủi ro của trái phiếu, tiệm cận với thông lệ quốc tế, hạn chế rủi ro cho nhà đầu tư…

Dự báo cho thị trường TPDN năm 2022, các chuyên gia thuộc Trung tâm Nghiên cứu Kinh tế MSB cho rằng: “trong nửa đầu năm 2022, thị trường TPDN có thể chững lại ở mức độ nhất định để thích ứng với các văn bản hành lang pháp lý mới. Tuy nhiên, trong cả năm 2022 thị trường được dự báo sẽ tiếp tục có những bước phát triển với sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm”.

Bên cạnh đó, sàn giao dịch trái phiếu riêng lẻ thứ cấp dự kiến sẽ được ra mắt vào cuối năm 2022 cũng góp phần làm tăng tính thanh khoản, giảm thiểu rủi ro cho nhà đầu tư, qua đó tăng tính hấp dẫn của thị trường, giúp thị trường phát triển nhanh và mạnh hơn. Mặt bằng lợi suất trái phiếu doanh nghiệp năm 2022 có thể có xu hướng giảm nhờ 3 yếu tố: định hướng điều hành nhất quán của NHNN giữ mặt bằng lãi suất cho vay thấp hoặc thậm chí giảm thêm để hỗ trợ doanh nghiệp; nền kinh tế phục hồi sau đại dịch; và lợi ích từ việc tăng tính thanh khoản trên thị trường.

.png)

.png)