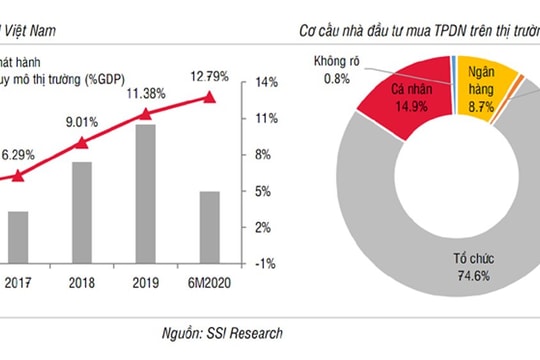

Từ cuối năm 2018 khi Nghị định số 163/2018/NĐ-CP (NĐ 163) ra đời, thị trường trái phiếu doanh nghiệp (TPDN) đã có những bước phát triển nhảy vọt. Vốn hóa thị trường năm 2018 mới 9,01% GDP thì đến cuối năm 2019 đã là 10,85% GDP, tương đương khoảng 640.000 tỷ đồng. Khối lượng TPDN phát hành trong năm 2019 đạt trên 332.000 tỷ đồng, tương đương với hơn 50% tổng khối lượng TPDN trên thị trường. Trong 6 tháng đầu năm 2020, có đến 130 doanh nghiệp thực hiện chào bán trái phiếu, huy động tổng cộng 156.327 tỷ đồng thông qua 818 đợt phát hành (tăng khoảng 50% so với 6 tháng đầu năm 2019). Quy mô thị trường trái phiếu doanh nghiệp tăng trưởng bình quân 45%/năm giai đoạn từ năm 2017 đến hết tháng 6 năm 2020.

Mặc dù đây là tín hiệu tốt cho nền kinh tế và hệ thống tài chính, với mức tăng trưởng như vậy cho thấy dấu hiệu của sự phát triển “nóng”. Ngoài các nhà đầu tư có tổ chức, nhà đầu tư chuyên nghiệp (là những nhà đầu tư có khả năng phân tích và chấp nhận rủi ro khi đầu tư trái phiếu), sự gia tăng đầu tư của các nhà đầu tư cá nhân (bao gồm cả những nhà đầu tư không có năng lực phân tích, đánh giá mà chỉ quan tâm đến lãi suất) sẽ dẫn đến rủi ro cho nhà đầu tư, doanh nghiệp phát hành và tính ổn định của thị trường. Không những vậy, trên thị trường TPDN riêng lẻ cũng đã xuất hiện những méo mó khi có hiện tượng doanh nghiệp phát hành trái phiếu với khối lượng lớn gấp nhiều lần so với vốn chủ sở hữu, liên tục huy động thông qua chia nhỏ thành nhiều đợt phát hành và tăng mức lãi suất để thu hút nhà đầu tư cá nhân nhỏ, lẻ. Rõ ràng là thị trường TPDN cũng đang tiềm ẩn rủi ro.

Vì vậy, Nghị định số 81/2020/NĐ-CP (NĐ 81) được ban hành ngày 10/7/2020 nhằm sửa đổi, bổ sung một số điều của Nghị định 163 (2018) đối với trường hợp phát hành TPDN riêng lẻ theo hướng chặt chẽ, thận trọng hơn nhằm lành mạnh hóa, kiểm soát rủi ro thị trường.

Những quy định mới trong NĐ 81 và tác động

Thứ nhất, giới hạn quy mô phát hành TPDN riêng lẻ phù hợp với quy mô vốn của doanh nghiệp: theo đó, NĐ 81 đã đưa thêm các quy định yêu cầu doanh nghiệp đáp ứng các tỷ lệ an toàn tài chính, tỷ lệ bảo đảm an toàn trong hoạt động theo quy định của pháp luật chuyên ngành. Đặc biệt là quy định khối lượng trái phiếu được phát hành của tổ chức phát hành phải đảm bảo dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành không vượt qua 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất. Đồng thời, dư nợ trái phiếu (tính thêm cả khối lượng dự kiến phát hành) và yêu cầu dư nợ trái phiếu phát hành riêng lẻ không vượt quá 5 lần vốn chủ sở hữu (riêng các tổ chức tín dụng không áp dụng quy định này).

Với quy định này, rủi ro bong bóng nợ trong các doanh nghiệp phát hành sẽ được kiểm soát. Hiện tượng một số DN trong năm 2019 đã phát hành vượt quá số vốn đăng ký, thậm chí là nhiều lần số vốn chủ sở hữu, cá biệt có trường hợp gấp đến 50-10 lần vốn chủ sở hữu sẽ được ngăn chặn. Đồng thời, doanh nghiệp phát hành cũng phải tính toán cẩn trọng hơn trong sử dụng đòn bẩy tài chính. Từ đó giúp định hướng dòng tiền đi vào hoạt động sản xuất kinh doanh thực, tránh tình trạng nguồn vốn bị sử dụng sai mục đích gây nên tiềm ẩn rủi ro cho thị trường này.

Thứ hai, hạn chế tình trạng DN chia nhỏ đợt phát hành TPDN riêng lẻ theo nhóm, đợt khác nhau để tăng huy động từ các nhà đầu tư cá nhân. NĐ 81 đã giảm số lần phát hành trái phiếu của DN khi quy định các đợt phát hành phải cách nhau tối thiểu 6 tháng. Dù doanh nghiệp có thể tách nhiều lần phát hành trong mỗi đợt, nhưng quy định mới cũng yêu cầu mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin.

Quy định mới này sẽ giải quyết được hiện tượng doanh nghiệp phát hành xé lẻ đợt phát hành thành thành nhiều đợt, nhiều mã trái phiếu và phát hành liên tục. Đồng thời, hạn chế việc các doanh nghiệp kéo dài thời gian phát hành mỗi đợt để thu gom các nhà đầu tư nhỏ lẻ. Thí dụ, ‘trong năm 2019 có đến 16 doanh nghiệp phát hành từ 10 đợt trở lên, trong đó có những doanh nghiệp chia nhỏ quy mô và phát hành trên 50 đợt.

Thứ ba, xác định rõ mục đích sử dụng vốn trong hồ sơ phát hành TPDN riêng lẻ: NĐ 81 đã bổ sung quy định doanh nghiệp phải nêu cụ thể mục đích phát hành trái phiếu trong hồ sơ phát hành. Đối với tổ chức tín dụng (TCTD) cần nêu cụ thể mục đích phát hành để tăng vốn cấp 2 và/hoặc sử dụng để cho vay, đầu tư hoặc sử dụng cho mục đích khác. Các thông tin này phải được công bố rõ ràng thể hiện qua cam kết của nhà đầu tư về việc đã tiếp cận đầy đủ nội dung công bố thông tin trước khi phát hành và hiểu rõ các rủi ro khi mua trái phiếu. Đồng thời, trên cơ sở tiếp thu ý kiến của thị trường, thời gian công bố thông tin trước đợt phát hành được rút ngắn từ tối thiểu 10 ngày làm việc xuống tối thiểu 03 ngày làm việc.

Quy định này dự kiến sẽ giúp nhà đầu tư biết được mục đích phát hành của các doanh nghiệp. Từ đó, có thể cân nhắc, lựa chọn đầu tư kỹ càng hơn cũng như có thể kiểm soát, theo dõi được dòng tiền của mình đã đầu tư. Đặc biệt, quy định có thể giúp hạn chế bớt tình trạng phát hành để đảo nợ, hoặc các nhà đầu tư nắm giữ trái phiếu của nhau để đáp ứng các tiêu chuẩn hoạt động theo quy định, không nhằm mục tiêu đầu tư hay gọi vốn.

Thứ tư, tăng cường tính chuyên nghiệp và khả năng giám sát đối với phát hành trái phiếu riêng lẻ của doanh nghiệp. NĐ 81 quy định bắt buộc tổ chức phát hành ký hợp đồng tư vấn với tổ chức tư vấn về hồ sơ phát hành trái phiếu, trừ trường hợp doanh nghiệp phát hành là tổ chức được phép cung cấp dịch vụ tư vấn hồ sơ phát hành trái phiếu. Theo đó, tổ chức tư vấn phát hành phải có trách nhiệm rà soát việc đáp ứng các quy định về điều kiện phát hành và hồ sơ phát hành trái phiếu quy định tại NĐ 81 cũng như các quy định pháp luật liên quan. Ngoài ra, NĐ 81 cũng đã bổ sung về chế tài đối với các hành vi vi phạm về phát hành TPDN riêng lẻ để đảm bảo các quy định được thực hiện một cách nghiêm minh. Như vậy, quy định mới sẽ giúp khâu chuẩn bị hồ sơ và thực hiện phát hành chuyên nghiệp hơn, các nhà đầu tư có thể tin tưởng hơn vào hồ sơ phát hành và doanh nghiệp sẽ không có thể “tự” thực hiện phát hành trái phiếu như trước đây.

Thứ năm, yêu cầu công bố và tổng hợp thông tin thị trường rõ ràng hơn. NĐ 81 yêu cầu các doanh nghiệp phải thực hiện công bố thông tin đầy đủ theo hướng dẫn của Bộ Tài chính. Các tổ chức tư vấn phát hành báo cáo định kỳ về tình hình tư vấn phát hành và Sở giao dịch chứng khoán có trách nhiệm tổng hợp các thông tin về TPDN và thực hiện báo cáo định kỳ tháng, quý, năm theo hướng dẫn của Bộ Tài chính. Sửa đổi này sẽ có tác động tích cực đến việc công bố thông tin, tổng hợp được tình hình phát triển của thị trường, giúp cho cơ quan chức năng có thể kịp thời điều tiết sự phát triển của thị trường.

Dự báo tác động đến thị trường và một số gợi ý thời gian tới

Nhìn chung, NĐ 81 điều chỉnh các điều kiện phát hành TPDN theo hướng chặt chẽ hơn. Việc phát hành TPDN sẽ phải thực hiện tốt yêu cầu về minh bạch thông tin. Doanh nghiệp sẽ phải cân nhắc kỹ lưỡng kế hoạch phát hành về cả về quy mô và thời gian. Chi phí phát hành cũng có thể gia tăng do đòi hỏi từ thuê tư vấn phát hành….v.v. Quy mô phát hành trong thời gian tới có thể sẽ không tăng nhanh như đã diễn ra trong năm 2019. Song bước điều chỉnh này là cần thiết để đảm bảo thị trường TPDN hoạt động chuyên nghiệp, lành mạnh hơn. Đây cũng là bước đệm quan trọng để hướng đến mục tiêu từng bước tách bạch giữa 2 hoạt động phát hành ra công chúng và hoạt động phát hành riêng lẻ chỉ hướng đến đối tượng nhà đầu tư chuyên nghiệp.

Riêng đối với các TCTD, những quy định trong NĐ 81 không ảnh hưởng nhiều, ngoại trừ việc thực hiện công bố rõ ràng mục tiêu phát hành (tương tự như các doanh nghiệp thuộc ngành nghề khác). Nhiều khả năng trong dài hạn, ngay cả khi Luật chứng khoán sửa đổi năm 2019 có hiệu lực từ đầu năm 2021, hoạt động phát hành của các TCTD và các công ty đại chúng sẽ không có nhiều thay đổi so với hiện nay.

Để tiếp tục góp phần hoàn thiện khuôn khổ pháp lý cho sự phát triển lành mạnh và bền vững của hệ thống tài chính Việt Nam nói chung và thị trường TPDN nói riêng trong giai đoạn tới, chúng tôi kiến nghị một số vấn đề như sau:

Thứ nhất, Bộ Tài chính nên soạn thảo và ban hành các văn bản hướng dẫn thực thi Nghị định này kịp thời, theo hướng chi tiết, rõ ràng, ngắn gọn, nhất là các mẫu biểu hồ sơ, gắn với đẩy mạnh ứng dụng CNTT nhằm giảm thiểu qui trình, thủ tục. Đồng thời, đẩy nhanh tiến độ xây dựng chuyên trang về thông tin TPDN để kịp thời vận hành và triển khai từ đầu năm 2021 (cùng với Luật chứng khoán năm 2019 và Luật doanh nghiệp sửa đổi).

Thứ hai, đối với nhà đầu tư cá nhân, hiện cả Luật chứng khoán năm 2019 và Luật doanh nghiệp năm 2020 (cả hai luật này đều hiệu lực từ 1/1/2021) đều không cho phép đối tượng này tham gia mua, chuyển nhượng TPDN phát hành riêng lẻ. Như vậy, sẽ cần có sửa đổi qui định này hoặc ban hành Nghị định mới thay thế Nghị định 163 (2018). Theo đó, có khá nhiều thay đổi trong một thời gian ngắn, đòi hỏi cơ quan quản lý cần có phương án phù hợp, tránh gây tâm lý xáo trộn trên thị trường.

Thứ ba, tăng cường công tác truyền thông, đào tạo nhà đầu tư trên thị trường chứng khoán nói chung và thị trường TPDN nói riêng. Hầu hết các nhà đầu tư nhỏ lẻ tại Việt Nam chưa có các kiến thức cơ bản về tài chính doanh nghiệp, thị trường chứng khoán… mà thường chỉ tham gia thị trường trên cơ sở được chào mua với lãi suất hấp dẫn. Do đó, tăng cường giáo dục về các sản phẩm – dịch vụ tài chính là hết sức cần thiết để tránh những hệ lụy không đáng có cho nhà đầu tư, cũng như góp phần thực hiện thành công Chiến lược tài chính toàn diện mà Chính phủ đã ban hành đầu năm 2020.

Thứ tư, tăng cường năng lực quản lý, giám sát của cơ quan quản lý đối với thị trường TPDN là hết sức cần thiết. Mặc dù quy định mới yêu cầu các tổ chức tư vấn, tổ chức lưu ký và Sở giao dịch chứng khoán có báo cáo về tình hình hoạt động định kỳ cũng như áp dụng chế tài nếu vi phạm. Tuy nhiên, để thực hiện được, đòi hỏi các cơ quan chức năng phải xây dựng được đội ngũ nhân lực và cơ sở dữ liệu cần thiết để kiểm tra, rà soát thường xuyên và kịp thời phát hiện, xử lý những vi phạm phát sinh.

Thứ năm, sớm cho phép thành lập và phát triển các tổ chức định hạng tín nhiệm đối với các tổ chức phát hành chứng khoán. Đây là nội dung đặc biệt cần chú ý để phát triển được thị trường TPDN chất lượng, chuyên nghiệp. Hoạt động của các tổ chức tư vấn phát hành hiện nay mới chỉ đảm bảo về mặt hồ sơ, điều kiện phát hành của tổ chức phát hành, còn về năng lực tài chính, mức độ tín nhiệm thì vẫn chưa được kiểm định. Tổ chức định hạng chuyên nghiệp sẽ giúp lấp đầy khoảng trống này để giúp nhà đầu tư ra quyết định phù hợp, có cơ sở và thị trường hoạt động công khai, minh bạch hơn.

Cuối cùng, khi hoạt động phát hành TPDN riêng lẻ thắt chặt hơn, phát hành TPDN ra công chúng thì có yêu cầu cao hơn, chỉ phù hợp với những DN lớn có uy tín cao trên thị trường, bài toán về vốn trung dài hạn cho các doanh nghiệp sẽ lại quay lại với hệ thống tài chính. Theo đó, giải pháp lâu dài và căn cơ vẫn là phát triển đầy đủ, đồng bộ các thị trường trong hệ thống tài chính như lĩnh vực cho thuê tài chính, các quỹ đầu tư đa dạng, thị trường phái sinh với nhiều sản phẩm hơn và nhà đầu tư hiểu biết hơn, chuyên nghiệp hơn…

.jpg)

.jpeg)

.png)