Tóm tắt: Tác giả sử dụng phương pháp phân tích nội dung (Content analysis), xem xét mẫu nghiên cứu bao gồm 160 báo cáo phân tích công ty được các công ty chứng khoán thực hiện và công bố trên thị trường chứng khoán Việt Nam giai đoạn 2010 – 2020 nhằm đánh giá tình hình sử dụng các mô hình định giá. Kết quả nghiên cứu cho thấy những điểm đáng lưu ý về tình hình sử dụng các mô hình định giá tại TTCK Việt Nam như sau: (1) Định giá so sánh là mô hình định giá được sử dụng phổ biến nhất, và mô hình định giá so sánh sử dụng hệ số P/E (mô hình P/E) được sử dụng nhiều nhất trong tất cả các mô hình định giá so sánh. (2) DCF được sử dụng làm mô hình định giá chủ đạo nhiều hơn mô hình P/E (3) Các nhà phân tích có xu hướng ưa thích sử dụng kết hợp mô hình P/E với mô hình DCF. (4) Các nhà phân tích chủ yếu sử dụng hệ số P/E bình quân của các công ty cùng ngành khi xác định hệ số P/E tham chiếu sử dụng trong mô hình định giá so sánh. (5) Việc sử dụng các mô hình định giá đối với các công ty thuộc lĩnh vực tài chính và bất động sản có sự khác biệt đối với các ngành còn lại. Kết hợp với việc khảo lược các nghiên cứu về tình hình sử dụng các phương pháp định giá tại các thị trường quốc tế, tác giả đưa ra những khuyến nghị và gợi ý về việc sử dụng các mô hình định giá tại TTCK Việt Nam.

Từ khóa: định giá cổ phần, P/E, DCF, RIV, EV/EBITDA

The use of valuation models in Vietnam stock market

Abstract: The author uses content analysis method with the sample of 160 equity analysis reports issued by securities companies in Vietnam stock market from 2010 to 2020 to examine the use of valuation models. The study came to several main findings regarding the use of valuation models in Vietnam stock market: (1) Comparable valuation is the most popular valuation approach, P/E multiples is the most popular among comparable valuation models; (2) DCF is preferred to use as dominant valuation model over the P/E model; (3) Analysts prefer to use P/E model in combination with DCF model to calculate the consolidated value; (4) Analysts mainly use the industry average P/E to define the benchmark P/E in multiples valuation model; (5) There is a significant difference between the use of valuation model for companies in financial and real estate sector with other sectors. Combining these findings with review article on the use of valuation model in international markets, the author raises some suggestions and recommendations on using valuation methods in Vietnam stock market.

Key words: valuation models, analyst’s reports, P/E, DCF, RIV, EV/EBITDA

1. Giới thiệu

Trong phương pháp phân tích đầu tư cổ phần, định giá (Valuation) đóng vai trò rất quan trọng. Một công ty tốt không đồng nghĩa với cổ phiếu tốt, bởi điều quan trọng là nhà đầu tư phải mua cổ phiếu với giá nào. Graham (1949, 1973) cho rằng, mỗi cổ phiếu đều có một giá trị nội tại (intrinsic value) dựa vào các yếu tố bên trong và bên ngoài công ty; và có thể xác định được bằng các phương pháp định giá. Trong dài hạn, giá thị trường của cổ phiếu sẽ dao động xung quanh và tiệm cận với giá trị nội tại. Từ những nguyên lý cơ bản, các mô hình, phương pháp định giá liên tục được phát triển, cập nhật, bổ sung và được phổ biến rộng rãi trên các giáo trình, tài liệu, tập san khoa học …. Tuy nhiên, luôn tồn tại khoảng cách nhất định giữa lý thuyết và việc áp dụng các mô hình định giá trên thực tiễn.

Thị trường chứng khoán Việt Nam đã có hơn 21 năm lịch sử, với những bước phát triển vượt bậc, nhưng vẫn là một thị trường cận biên (frontier market) còn rất non trẻ khi so với các thị trường phát triển như Hoa Kỳ, Anh, các quốc gia châu Âu, và cả một số thị trường khu vực châu Á. Do vậy, việc đánh giá thực trạng sử dụng các mô hình định giá tại thị trường Việt Nam, so sánh với các thị trường chứng khoán quốc tế, từ đó rút ra bài học kinh nghiệm cho việc ứng dụng các phương pháp định giá trên TTCK Việt Nam là vấn đề cần thiết cả về mặt khoa học và thực tiễn. Trong bài viết này, tác giả sử dụng phương pháp phân tích nội dung (content analysis), nghiên cứu các báo báo phân tích định giá công ty, được các công ty chứng khoán thực hiện và công bố trong giai đoạn 2010 – 2020 nhằm đánh giá thực trạng sử dụng các phương pháp định giá. Khảo lược các nghiên cứu theo hướng khảo sát (survey) và phân tích nội dung (content analysis) về tình trạng sử dụng các mô hình định giá trên thế giới. Trên cơ sở đó, tác giả đưa ra những gợi ý và bài học kinh nghiệm về việc sử dụng các mô hình định giá trên thị trường chứng khoán Việt Nam.

2. Các phương pháp định giá cổ phần

Mỗi phương pháp định giá đều một phương pháp luận hay còn gọi là cách tiếp cận định giá (Valuation Approach). Có ba cách tiếp cận định giá phổ biến nhất bao gồm:

Hướng tiếp cận theo tài sản (Asset Approach) hay còn gọi là hướng tiếp cận theo chi phí (Cost Approach), theo đó, giá trị của công ty chính là giá thị trường hợp lý của tất cả các tài sản và nguồn lực mà công ty đang sở hữu hoặc kiểm soát. Nhà đầu tư chỉ quan tâm giá trị tài sản hiện tại của công ty, không quan tâm đến việc công ty tạo ra dòng tiền trong tương lai như thế nào. Hướng tiếp cận này là cơ sở của Phương pháp định giá dựa trên tài sản (Asset - Based Valuation Method).

Hướng tiếp cận theo dòng tiền (Cashflow Approach) hay còn gọi là hướng tiếp cận theo thu nhập (Income Approach), theo đó, giá trị của doanh nghiệp/cổ phần chính là giá trị của dòng thu nhập hay dòng tiền mà nó tạo ra trong tương lai. Đây cũng được xem là nguyên tắc căn bản của tài chính; giá trị của một tài sản, đặc biệt là tài sản tài chính chính là giá trị hiện tại của các dòng tiền mà tài sản đó kỳ vọng sẽ tạo ra trong tương lai. Hướng tiếp cận này là cơ sở của Phương pháp định giá chiết khấu dòng tiền (Discounted Cash Flow Method) hay còn gọi là Phương pháp hiện giá (Present Value Method). Tùy thuộc vào cách định nghĩa dòng tiền, chúng ta có các mô hình chiết khấu dòng tiền khác nhau. Mô hình dựa trên dòng tiền là dòng cổ tức được gọi là Mô hình chiết khấu dòng cổ tức (Dividend discount models -DDM). Mô hình chiết khấu dòng cổ tức có thể gặp hạn chế trong trường hợp công ty không chi trả cổ tức hoặc có sự khác biệt lớn giữa mức cổ tức được chi trả thực tế với khả năng chi trả của công ty. Do vậy, các nhà phân tích còn sử dụng Mô hình chiết khấu dòng tiền tự do (Discounted Free cash flow - DCF) bao gồm: Mô hình dòng tiền tự do của doanh nghiệp (FCFF) và Mô hình dòng tiền tự do của cổ đông (FCFE).

Hướng Tiếp cận theo thị trường (Market Approach) hoặc còn gọi là tiếp cận theo so sánh (Comparable Approach), được dựa trên nguyên lý Quy luật một giá (Law of one price), những tài sản tương tự nhau phải được giao dịch ở mức giá tương đương. Hướng tiếp cận này là cơ sở nền tảng của Phương pháp định giá so sánh (Comparable Valuation) còn có những tên gọi khác nhau như: Phương pháp định giá trên cơ sở thị trường (Market - Based Valuation), Định giá theo hệ số thị trường (Market Ratio Valuation), Định giá theo bội số (Multiples Valuation), Định giá tương đối (Relative Valuation)… Để thuận tiện trong việc so sánh các công ty có quy mô khác nhau, các bội số (Multiple) đã được các nhà phân tích tạo ra và sử dụng ngày càng phổ biến. Có hai loại bội số chủ yếu là Bội số giá cổ phiếu (Price Multiple) hay còn gọi là Bội số giá trị cổ phần phổ thông (Equity Multiple) tiêu biểu như: hệ số P/E ( Price to Earnings – Hệ số giá trên lợi nhuận), hệ số P/B (Price to Book Value – Hệ số giá trên giá trị sổ sách), hệ số P/S (Price to Sales – Hệ số giá trên doanh thu)… và bội số giá trị toàn bộ doanh nghiệp (Enterprise Multiple) tiêu biểu như: Hệ số EV/EBITDA (Enterprise Value to EBITDA - Hệ số Giá trị doanh nghiệp trên lợi nhuận trước thuế, lãi và khấu hao), Hệ số EV/EBIT (Enterprise Value to EBIT – Hệ số giá trị doanh nghiệp trên lợi nhuận trước thuế.

Ngoài ra, còn có các mô hình định giá có sự kết hợp giữa các hướng tiếp cận tiêu biểu là Mô hình định giá thu nhập thặng dư (Residual Income Valuation Model - RIV) do Ohlson đề xuất vào năm 1995 là sự kết hợp giữa hướng tiếp cận theo tài sản và hướng tiếp cận dòng tiền.

3. Phương pháp nghiên cứu

3.1. Phương pháp nghiên cứu nội dung

Tác giả sử dụng phương pháp nghiên cứu nội dung (Content Analysis) đã được áp dụng tại các nghiên cứu của Bradshaw (2002), Demirakos và cộng sự (2010), Imam và cộng sự (2013)… Để đánh giá về mức độ phổ biến hay tần suất sử dụng các mô hình định giá, nội dung thuyết minh về định giá trong các báo cáo phân tích và thống kê việc sử dụng các mô hình định giá trong các báo cáo phân tích định giá được xem xét kỹ lưỡng. Các mô hình định giá được chia thành 4 nhóm theo cách phân loại như sau:

(1) Nhóm mô hình định giá so sánh

(2) Nhóm mô hình định giá chiết khấu dòng tiền

(3) Nhóm mô hình định giá theo hướng tiếp cận tài sản

(4) Nhóm mô hình kết hợp giữa hướng tiếp cận tài sản và tiếp cận dòng tiền: Chủ yếu là Mô hình giá trị thặng dư (RIV).

Tác giả đánh giá tình trạng sử dụng các mô hình định giá thông qua 2 tiêu chí chủ yếu: (1) Số lần được sử dụng trong các báo cáo phân tích, (2) Số lần được sử dụng là phương pháp định giá chủ đạo. Trường hợp báo cáo định giá sử dụng nhiều mô hình định giá khác nhau, mô hình định giá có tỷ trọng lớn nhất trong kết quả định giá cuối cùng (target price) sẽ được xác định là mô hình định giá chủ đạo. Trường hợp các mô hình định giá có tỷ trọng ngang nhau trong việc xác định kết quả định giá cuối cùng, không xác định được mô hình định giá chủ đạo, khi đó mô hình định giá chủ đạo được xác định là sự kết hợp của các mô hình.

Để đánh giá về tình hình sử dụng các mô hình định giá khi phân tích các ngành, nhóm ngành khác nhau, tác giả chia các công ty được phân tích thành 3 nhóm ngành/lĩnh vực: tài chính, bất động sản và các lĩnh vực khác.

3.2. Mẫu nghiên cứu

Tác giả lựa chọn ngẫu nhiên 160 báo báo phân tích cổ phiếu được các công ty chứng khoán phát hành trong khoảng thời gian 2010 – 2020. Để đảm bảo tính phổ biến và chất lượng của các báo cáo, tác giả lựa chọn mẫu nghiên cứu là báo cáo phân tích được phát hành bởi các công ty chứng khoán có uy tín hoặc nằm trong nhóm 10 công ty chứng khoán có thị phần môi giới cao nhất trên thị trường chứng khoán Việt Nam. Các báo cáo có độ dài thấp nhất là 7 trang, dài nhất là 53 trang, bình quân 18 trang, có đầy đủ thông tin thuyết minh và kết quả định giá. Đồng thời đưa ra khuyến nghị chủ yếu bao gồm mua/bán/nắm giữ cổ phiếu.

3.3. Giả thuyết nghiên cứu

Tác giả xây dựng các giả thuyết về tình hình sử dụng các mô hình định giá tại TTCK Việt Nam như sau:

- Giả thuyết 1 (H1): Nhóm các mô hình định giá so sánh được sử dụng nhiều hơn so với các mô hình dòng tiền, định giá theo hệ số P/E được sử dụng nhiều nhất trong tất cả các mô hình định giá so sánh.

- Giả thuyết 2 (H2): Mô hình chiết khấu dòng tiền tự do (DCF) được sử dụng làm mô hình định giá chủ đạo nhiều hơn so với mô hình định giá so sánh theo hệ số P/E.

- Giả thuyết 3 (H3): Các nhà phân tích có xu hướng ưa thích sử dụng kết hợp mô hình định giá, đặc biệt là sự kết hợp giữa mô hình P/E với mô hình DCF.

- Giả thuyết 4 (H4): Các nhà phân tích chủ yếu sử dụng hệ số P/E bình quân của các công ty cùng ngành khi xác định hệ số P/E tham chiếu sử dụng trong mô hình định giá so sánh.

- Giả thuyết 5 (H5): Việc sử dụng các mô hình định giá đối với các công ty thuộc lĩnh vực tài chính và bất động sản có sự khác biệt đối với các ngành còn lại.

4. Kết quả nghiên cứu và thảo luận

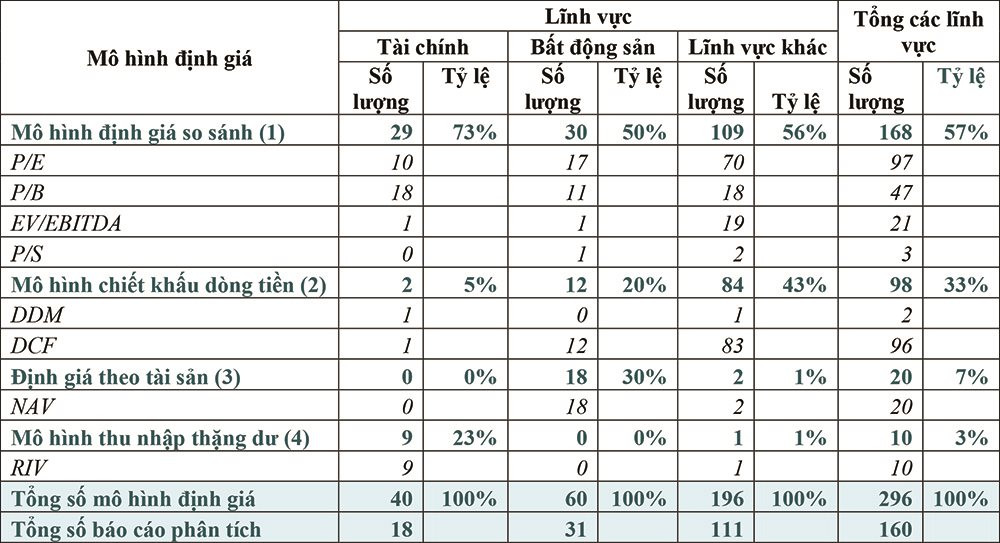

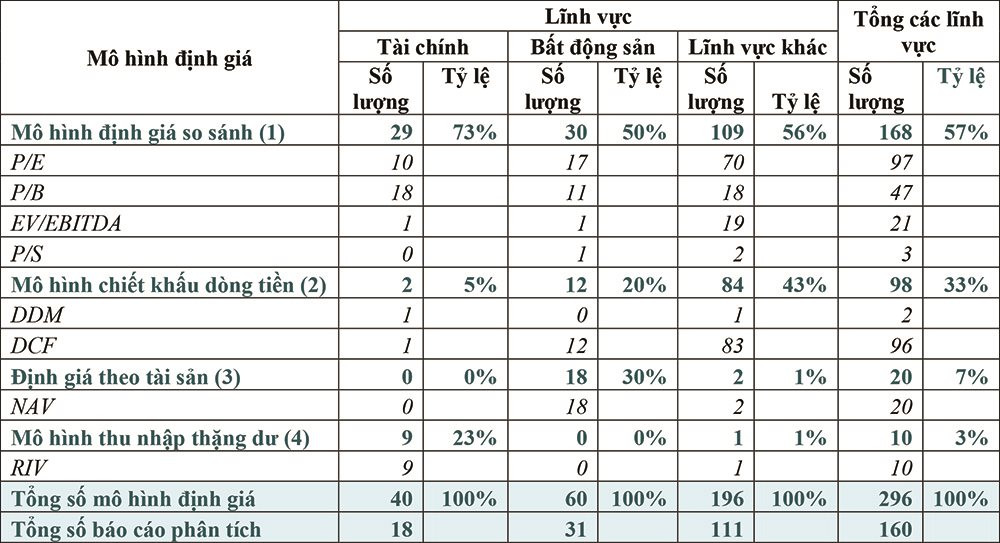

Bảng 1: Số lần các mô hình định giá được sử dụng tại các báo cáo phân tích

|

|

Nguồn: Tác giả tổng hợp từ mẫu nghiên cứu

|

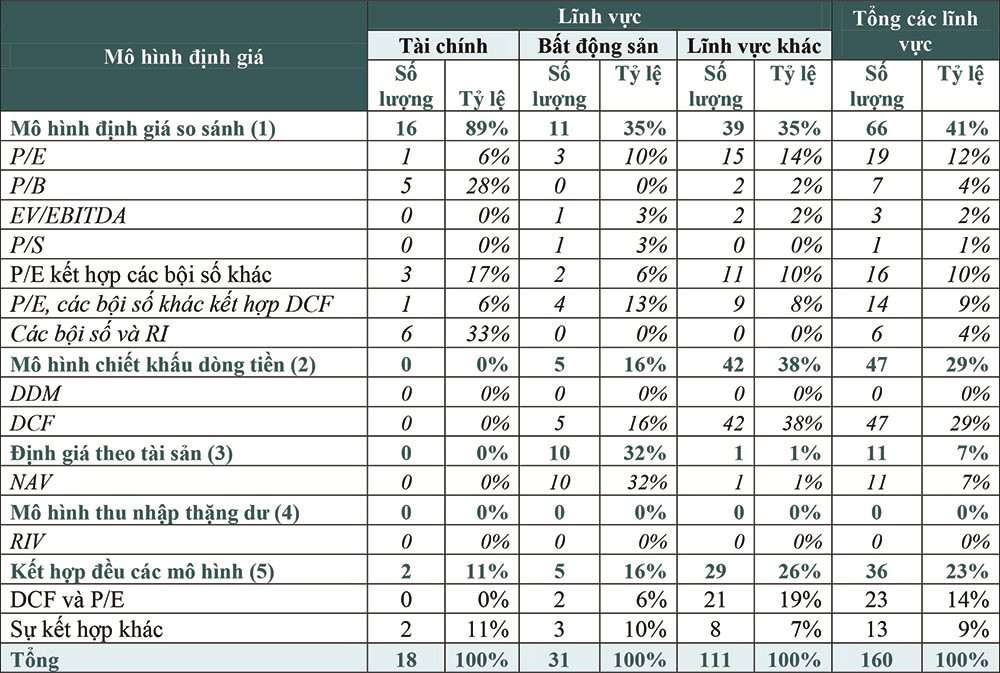

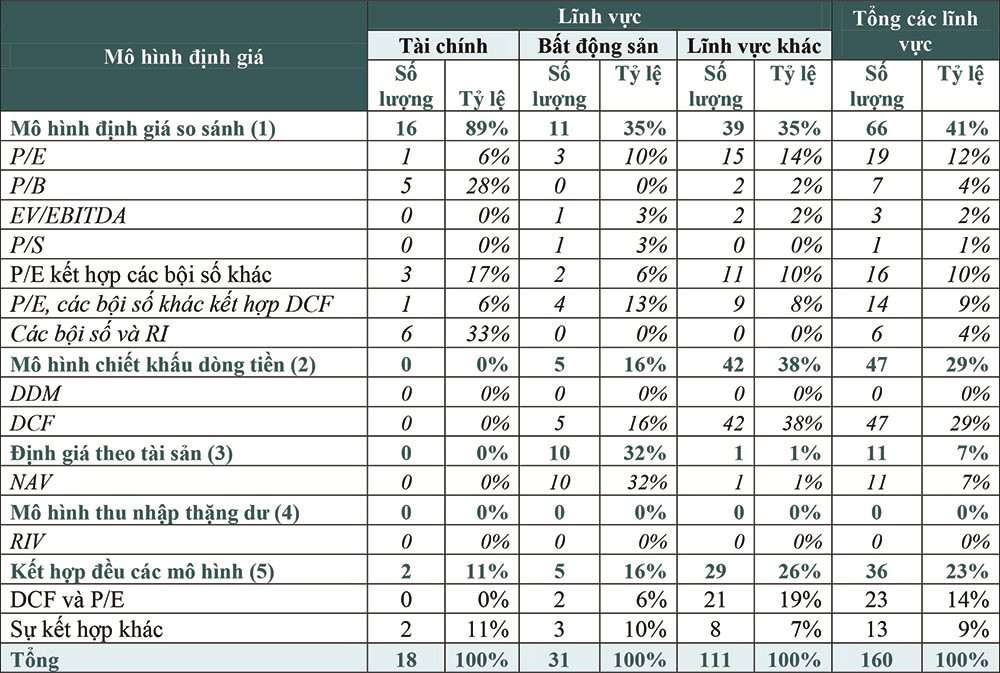

Bảng 2: Số lần các mô hình định giá được sử dụng là mô hình định giá chủ đạo trong các báo cáo phân tích công ty

|

|

Nguồn: Tác giả tổng hợp từ mẫu nghiên cứu

|

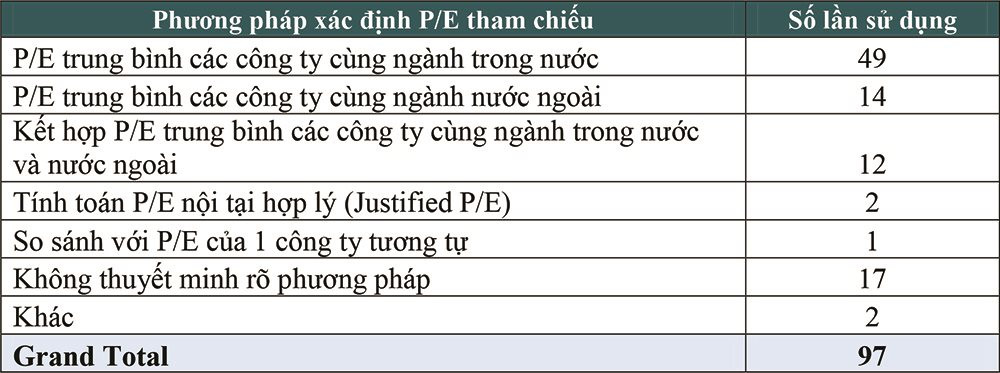

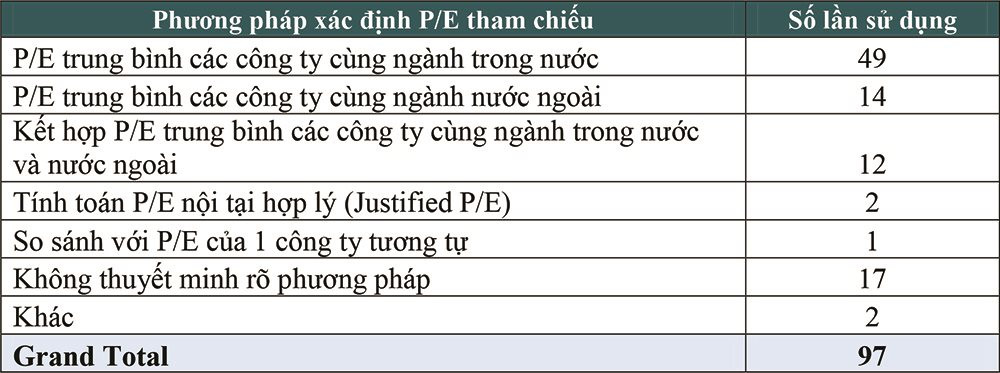

Bảng 3: Phương pháp xác định bội số tham chiếu khi sử dụng mô hình định giá so sánh bằng hệ số P/E

|

|

Nguồn: Tác giả tổng hợp từ mẫu nghiên cứu

|

Trên cơ sở xem xét các báo cáo phân tích trong mẫu nghiên cứu và thống kê các mô hình định giá được sử dụng, tác giả có một số kết luận về tình hình sử dụng các mô hình định giá tại TTCK Việt Nam như sau:

Thứ nhất, xét về nhóm các mô hình theo hướng tiếp cận, định giá so sánh (Mulitiple Valuation) là hướng tiếp cận định giá được sử dụng phổ biến nhất với 168 lần được sử dụng trong các báo cáo, chiếm tỷ lệ 57% trên tổng số 296 lượt mô hình định giá được sử dụng, xếp thứ hai là hướng tiếp cận dòng tiền, mức độ phổ biến của các mô hình thuộc 2 hướng tiếp cận này hoàn toàn vượt trội so với các hướng tiếp cận khác. Các mô hình định giá so sánh cũng vẫn là nhóm được sử dụng làm phương pháp định giá chủ đạo nhiều nhất; các mô hình dòng tiền xếp thứ hai. Các mô hình thuộc 2 hướng tiếp cận này hoàn toàn vượt trội so với các hướng tiếp cận khác về số lần được sử dụng là mô hình định giá chủ đạo.

Trong các mô hình định giá so sánh, hệ số P/E là bội số được sử dụng nhiều nhất với 96 lần được sử dụng (trên tổng số 160 báo cáo), chiếm tỷ lệ 60%, sử dụng làm mô hình định giá chủ đạo 19 lần (chiếm tỷ lệ 12%). Hệ số P/B xếp thứ hai với 47 lần được sử dụng (trên tổng số 160 báo cáo) chiếm tỷ lệ khoảng 29%, P/B được sử dụng làm mô hình định giá chủ đạo tại 7 báo cáo chiếm tỷ lệ 4%, hệ số EV/EBITDA được sử dụng 21 lần chiếm tỷ lệ khoảng 13%. Các bội số còn lại không được sử dụng hoặc được sử dụng rất ít, chiếm tỷ lệ không đáng kể. Các mô hình còn lại có số lần và tỷ lệ được sử dụng làm mô hình định giá chủ đạo không đáng kể.

Kết quả nghiên cứu chấp nhận Giả thuyết 1, Nhóm các mô hình định giá so sánh được sử dụng nhiều hơn so với các mô hình dòng tiền, định giá theo hệ số P/E được sử dụng nhiều nhất trong tất cả các mô hình định giá so sánh.

Thứ hai, mô hình chiết khấu dòng tiền tự do (DCF) được sử dụng là mô hình định giá chủ đạo nhiều nhất với 47 lần (chiếm tỷ lệ 29% trên tổng số 160 báo cáo). P/E được sử dụng làm mô hình định giá chủ đạo 19 lần (chiếm tỷ lệ 12%), P/B được sử dụng làm mô hình định giá chủ đạo tại 7 báo cáo (chiếm tỷ lệ 4%). Các mô hình còn lại có số lần và tỷ lệ được sử dụng làm mô hình định giá chủ đạo không đáng kể. Tỷ trọng các báo cáo sử dụng kết hợp các mô hình định giá, không xác định mô hình định giá cụ thể làm mô hình định giá chủ đạo lên đến 23%.

P/E và DCF là hai mô hình phổ biến nhất, tương đương nhau về số lần được sử dụng trong các báo cáo phân tích, và hoàn toàn vượt trội so với các mô hình khác. Tuy nhiên, DCF lại có số lần được sử dụng làm mô hình định giá chủ đạo tại các báo cáo phân tích nhiều hơn đáng kể so với P/E. Mô hình định giá so sánh theo hệ số P/E được sử dụng tại nhiều báo cáo, nhưng không phải là mô hình định giá chủ đạo.

Kết quả nghiên cứu chấp nhận Giả thuyết 2 (H2), Mô hình chiết khấu dòng tiền tự do (DCF) được sử dụng làm mô hình định giá chủ đạo nhiều hơn so với mô hình định giá so sánh theo hệ số P/E.

Thứ ba, sử dụng kết hợp các mô hình định giá trong cùng 1 báo cáo để xác định giá trị nội tại/giá mục tiêu (Intrinsic Value/Target Price) là một cách làm phổ biến được các nhà phân tích sử dụng. Tại mẫu nghiên cứu, có tổng số 296 lượt các mô hình định giá được sử dụng trong 160 báo cáo phân tích công ty, trung bình 1 báo cáo phân tích sử dụng khoảng 1,85 mô hình định giá. Trong 1 báo cáo, nhà phân tích sử dụng đồng thời nhiều phương pháp, mỗi phương pháp cho một kết quả định giá riêng, mỗi phương pháp định giá được đặt 1 trọng số xác định. Cuối cùng, giá tổng hợp được tính bằng cách lấy bình quân có trọng số kết quả định giá của các mô hình được sử dụng trong báo cáo. Trong đó, các nhà phân tích sử dụng kết hợp giữa mô hình chiết khấu dòng tiền tự do (DCF) với mô hình định giá so sánh theo P/E để xác định giá trị nội tại trong 52 báo cáo, chiếm 32,5%; chiếm đến 72% (52/78) các báo cáo có sự kết hợp giữa các nhóm mô hình định giá.

Kết quả nghiên cứu chấp nhận Giả thuyết 3 (H3), Các nhà phân tích có xu hướng ưa thích sử dụng kết hợp mô hình định giá, đặc biệt là kết hợp mô hình P/E với mô hình DCF.

Thứ tư, đối với phương pháp định giá so sánh theo hệ số P/E, việc xác định P/E tham chiếu (Benchmark) được dùng để tính giá trị nội tại có ý nghĩa rất quan trọng. Trong 97 báo cáo phân tích sử dụng phương pháp định giá so sánh theo hệ số P/E tại mẫu nghiên cứu, có 50,5% sử dụng P/E bình quân của các công ty cùng ngành trong nước, 14,4% sử dụng P/E bình quân của các công ty nước ngoài, 12,4% sử dụng kết hợp bình quân P/E các công ty cùng ngành trong nước và nước ngoài. Như vậy, tổng tỷ trọng các báo cáo sử dụng phương pháp bình quân các công ty cùng ngành là 77%, 17,5% không thuyết minh rõ phương pháp, các báo cáo sử dụng phương pháp tính toán P/E nội tại hợp lý (Justified P/E) và các phương pháp khác tính tỷ trọng rất nhỏ.

Kết quả nghiên cứu chấp nhận Giả thuyết 4 (H4) Các nhà phân tích chủ yếu sử dụng hệ số P/E bình quân của các công ty cùng ngành khi xác định hệ số P/E tham chiếu sử dụng trong mô hình định giá so sánh.

Thứ năm, kết quả nghiên cứu cho thấy, khi định giá các công ty thuộc lĩnh vực tài chính, phương pháp định giá so sánh theo hệ số P/B được sử dụng 18 lần sử dụng (trên tổng 18 báo cáo), chiếm tỷ lệ 100%, tỷ lệ sử dụng phương pháp này khi định giá các lĩnh vực khác là 16,5 % (18 lần sử dụng trên 109 báo cáo). Mô hình thu nhập thặng dư (RIV) được sử dụng 9 lần, chiếm tỷ lệ (50%), tỷ lệ sử dụng mô hình RIV khi định giá các công ty thuộc các lĩnh vực khác chưa đến 1%. Trong các báo cáo định giá, các mô hình chiết khấu dòng tiền (DCF, DDM) chỉ được sử dụng tại 2 báo cáo chiếm tỷ lệ 11%, trong khi tỷ lệ sử dụng các mô hình chiết khấu dòng tiền ở các lĩnh vực khác là 43%. Các báo cáo phân tích công ty thuộc lĩnh vực tài chính cũng chủ yếu sử dụng các mô hình định giá chủ đạo là: P/B (28%), RIV kết hợp các bội số (44,5%), các mô hình chiết khấu dòng tiền hoàn toàn không được sử dụng làm mô hình định giá chủ đạo khi định giá các công ty thuộc lĩnh vực tài chính. Tình hình sử dụng các mô hình định giá cổ phiếu thuộc lĩnh vực tài chính có sự khác biệt rất lớn đối với các ngành khác. Nổi bật là vai trò của mô hình định giá so sánh theo hệ số P/B và mô hình định giá thu nhập thặng dư (RIV). Đặc biệt, mô hình RIV chủ yếu được sử dụng khi định giá các cổ phiếu thuộc lĩnh vực tài chính, mô hình này hầu như không được sử dụng khi định giá các cổ phiếu thuộc các lĩnh vực khác.

Đối với lĩnh vực bất động sản, mô hình định giá theo giá trị tài sản ròng (NAV) có mức độ sử dụng phổ biến với 18 lần xuất hiện trên tổng số 31 báo cáo, chiếm tỷ lệ xấp xỉ 60%. Phương pháp NAV, NAV kết hợp các mô hình định giá so sánh theo các bội số như P/E, P/B, EV/EBITDA cũng được sử dụng làm mô hình định giá chủ đạo tại 13 báo cáo, chiếm tỷ lệ 42%. Phương pháp định giá này cũng chủ yếu chỉ sử dụng khi định giá các công ty bất động sản, hầu như không được sử dụng khi định giá các công ty thuộc lĩnh vực khác.

Kết quả nghiên cứu chấp nhận Giả thuyết 5 (H5), Việc sử dụng các mô hình định giá đối với các công ty thuộc lĩnh vực tài chính và bất động sản có sự khác biệt đối với các ngành còn lại.

5. Một số gợi ý và khuyến nghị liên quan đến việc lựa chọn và sử dụng các mô hình định giá tại TTCK Việt Nam

Thứ nhất, kết quả nghiên cứu tại thị trường Việt Nam tương tự với các nghiên cứu tại các thị trường nước ngoài, tiếp tục khẳng định tần suất sử dụng vượt trội của các mô hình “truyền thống” như: Mô hình định giá so sánh theo hệ số P/E, mô hình chiết khấu dòng tiền tự do (DCF), mô hình định giá so sánh theo hệ số P/B. Các mô hình “mới” như: EV/EBITDA, định giá thu nhập thặng dư (RIV), định giá theo tài sản (NAV) … bắt đầu được sử dụng với tần suất nhiều hơn dù còn kém xa các mô hình truyền thống. Phát triển, thử nghiệm, áp dụng các mô hình định giá mới là một quá trình liên tục. Đã có nhiều lập luận và nghiên cứu thực nghiệm về tình trạng sử dụng và những ưu điểm của các mô hình như EV/EBITDA, EV/EBIT, EV/EBIT + R&D (Lợi nhuận hoạt động kèm theo chi nghiên cứu và phát triển), RIV, mô hình định giá dựa trên tỷ suất lợi nhuận trên vốn chủ sở hữu và chi phí sử dụng vốn có điều chỉnh theo tốc độ tăng trưởng (ROEg/COEg), mô hình dòng tiền từ lợi nhuận trên dự án đầu tư (Cashflow return on investment – CFROI), hay các mô hình định giá so sánh theo các bội số đặc thù của các ngành nghề, lĩnh vực. Bên cạnh các mô hình định giá “truyền thống”, các nhà phân tích tại thị trường Việt Nam cũng cần nghiên cứu, học hỏi và từng bước áp dụng các mô hình định giá mới một cách phù hợp.

Thứ hai, kết quả nghiên cứu cũng cho thấy, tình hình sử dụng các mô hình định giá đối với các công ty thuộc lĩnh vực tài chính và bất động sản có sự khác biệt đối với các ngành còn lại. Các nghiên cứu tại các thị trường quốc tế cũng cho thấy, việc lựa chọn các mô hình định giá phụ thuộc vào yếu tố ngành và các đặc tính của công ty được định giá. Do vậy, quyết định lựa chọn mô hình định giá phù hợp với các đặc tính của công ty được định giá là quyết định rất quan trọng trong quá trình thực hiện định giá.

Thứ ba, đối với mô hình định giá so sánh theo hệ số P/E, hầu hết các báo cáo phân tích sử dụng phương pháp định giá này tính P/E tham chiếu bằng cách sử dụng P/E bình quân các công ty cùng ngành (trong và ngoài nước). Các phương pháp như: lấy P/E bình quân của thị trường (Overall Market Multiple); hệ số P/E hợp lý (Justified P/E hay Fundamental P/E); xác định hệ số P/E tham chiếu theo mô hình hồi quy (P/E Based on Cross – Sectional Regression); hoặc sử dụng cách tiếp cận theo hướng so sánh với các công ty cùng ngành, nhưng tiếp tục phân nhóm so sánh nhỏ hơn theo một số chỉ tiêu như: tốc độ tăng trưởng, quy mô, ROE, ROA… hầu như không được sử dụng. Các phân tích cũng có thể xem xét áp dụng thêm các kỹ thuật này một cách phù hợp để nâng cao mức độ chính xác và tính thuyết phục của mô hình định giá này.

Thứ tư, kết quả nghiên cứu cho thấy các nhà phân tích có xu hướng ưa thích sử dụng kết hợp các mô hình mô hình định giá nhằm xác định giá mục tiêu cuối cùng của cổ phiếu. Các nghiên cứu về tình trạng sử dụng các mô hình định giá tại các thị trường khác nhau cũng cho thấy kết quả tương tự. Nhưng lại có rất ít bằng chứng thực nghiệm khẳng định sự kết hợp này góp phần cải thiện kết quả định giá. Các nhà phân tích cần cân nhắc kỹ việc tính giá trị nội tại cuối cùng bằng bình quân kết quả của các mô hình định giá khác nhau.

Tài liệu tham khảo:

1. Bradshaw, M.T (2002). The Use of Target Prices to Justify Sell-Side Analysts’ Stock Recommendations. Accounting Horizons, 16(1), 27 -41

2. Demirakos, E. G., Strong, N. C., & Walker, M. (2010). Does Valuation Model Choice Affect Target Price Accuracy? European Accounting Review, 19(1), 35–72.

3. Damodaran, A. (2002, 2012). Investment valuation, 2. Aufl., New York 817.

4. Imam, S., Chan, J., Shah, S. Z. A. (2013). Equity valuation models and target price accuracy in Europe: Evidence from equity reports. International Review of Financial Analysis, 28, 9–19.

5. Nagorniak, J, J. Wilcox, S, E.(2019). Equity Valuation: Concept and Basic Tools (Reading 49). Volume 5 Equity and Fix Income. CFA program curriculum 2019 Level 1. CFA Institute

6. Pinto, J, E. Henry, E. Robinson T,R. Stowe, J D. (2018). Equity valuation: Applications and Processes (Reading 27). Volume 4 Equity, 2018 CFA program curriculum Level 2. CFA Institute

7. Pinto. Jerald E, Robinson Thomas R. & Stowe John D. (2019). “Equity valuation: A survey of professional practice,” Review of Financial Economics, John Wiley & Sons, vol. 37(2), pages 219-233, April.

8. Roosenboom, P., & Thomas, J. (2007). How Do Underwriters Value Initial Public Offerings? An Empirical Analysis of the French IPO Market. Contemporary Accounting Research, 24(4), 1217–1243. doi:10.1506/car.24.4.7

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 14 năm 2022

.png)