Tóm tắt: Với các cam kết mở rộng trong Hiệp định Đối tác toàn diện và Tiến bộ xuyên Thái Bình Dương (CPTPP) về lĩnh vực ngân hàng, sự gia nhập của các ngân hàng nước ngoài (NHNNg) cả về thị trường lẫn thị phần tại Việt Nam là vấn đề cần được quan tâm. Nghiên cứu đo lường năng lực cạnh tranh của Ngân hàng Thương mại (NHTM) Việt Nam dưới tác động của các yếu tố có ý nghĩa thiết thực giúp các nhà quản trị ngân hàng đưa ra các quyết sách và mục tiêu phát triển cho ngành ngân hàng trong tương lai. Nghiên cứu thực nghiệm đo lường năng lực cạnh tranh sử dụng chỉ số Lerner (biến phụ thuộc), các yếu tố tác động (biến độc lập) chủ yếu dựa vào khung phân tích CAMELS và bộ chỉ số lành mạnh tài chính theo chuẩn IMF. Dữ liệu sử dụng các kết quả được tính toán, tổng hợp từ Worldbank (bộ chỉ số indicators), IMF, báo cáo thường niên của 31 NHTM Việt Nam. Thông qua đó, bài viết đề xuất một số gợi ý cho các nhà hoạch định chính sách và quản trị ngân hàng giúp các hoạt động trong ngành ngân hàng ngày càng ổn định hơn.

FACTORS AFFECTING COMPETITIVE CAPACITY OF VIETNAM’S COMMERCIAL BANKS IN THE CONTEXT OF IMPLEMENTING THE COMPREHENSIVE AND PROGRESSIVE AGREEMENT FOR TRANS-PACIFIC PARTNERSHIP

Abstract: Under commitments of the CPTPP in the banking sector, the entry of foreign banks in Vietnam both in terms of market and market shares is an issue that needs to be addressed. The study calculates the competitiveness of Vietnamese commercial banks under the influence of factors, which is meaningful to help bank managers to make decisions and development goals for the future. Experimental research on measuring competitiveness uses Lerner index (variable dependent), the main impact factors (independent variable) based on analytical CAMELS and a set of financial health indicators according to IMF standards. The data uses the results calculated and aggregated from the World Bank (set of indicators), IMF, and annual reports of 31 commercial banks in Vietnam. Based on the results, the article proposes some suggestions for policy makers and banks managers in order to help banking operations become more stable.

1. Đặt vấn đề

Hiệp định Đối tác toàn diện và Tiến bộ xuyên Thái Bình Dương (CPTPP) được xem là hiệp định thương mại tự do có quy mô và tầm cỡ lớn, có tác động sâu và rộng trên nhiều quan hệ thương mại giữa các quốc gia trong khối thành viên. Hiệp định CPTPP được chính thức ký kết vào ngày 8/3/2018 tại Chile và chính thức có hiệu lực tại Việt Nam vào ngày 19/1/2019. Thành viên CPTPP bao gồm 11 nước: Nhật Bản, Singapore, Chile, Peru, Brunei, Australia, Malaysia, New Zealand, Mexico, Canada và Việt Nam. Hiệp định CPTPP tạo nên một khu vực kinh tế tự do quy mô thị trường lớn thứ ba trên thế giới. Vì vậy, việc tham gia CPTPP về tổng thể là có lợi cho Việt Nam.

Việc tham gia với quy mô tự do hóa tài chính cao, tạo điều kiện mở rộng thị trường của các NHNN vào Việt Nam dẫn đến cạnh tranh với các NHTM Việt Nam là vấn đề tất yếu. Do đó, việc xác định năng lực cạnh tranh của NHTM Việt Nam hết sức thiết thực trong bối cảnh hiện tại. Nghiên cứu về vấn đề “Các yếu tố tác động đến năng lực cạnh tranh của NHTM Việt Nam khi tham gia Hiệp định Đối tác Toàn diện và Tiến bộ xuyên Thái Bình Dương” xác định các yếu tố và chiều hướng tác động đến năng lực cạnh tranh của các ngân hàng trong bối cảnh hội nhập CPTPP.

2. Các nghiên cứu trước

Trong các nghiên cứu thực nghiệm đo lường năng lực cạnh tranh của ngân hàng, các học giả thường sử dụng hai phương pháp phổ biến:

Thứ nhất, phương pháp Panzar và Rosse (1987) được sử dụng rộng rãi trong các nghiên cứu thực nghiệm về cạnh tranh ngân hàng do tính toán đơn giản và dữ liệu dễ dàng có sẵn. Đây là phương pháp sử dụng chỉ số thống kê H để xác định điều kiện cạnh tranh trong một ngành (cạnh tranh hoàn hảo, cạnh tranh độc quyền, độc quyền). Claessens (2001) sử dụng để đo lường sức cạnh tranh của hệ thống ngân hàng thương mại cho các quốc gia phát triển và đang phát triển trong giai đoạn 1999-2001. Kết quả nghiên cứu đã không tìm thấy bằng chứng tồn tại mối quan hệ nghịch biến giữa mức độ tập trung thị trường và sức cạnh tranh của ngân hàng. Đồng thời, nghiên cứu cũng chỉ ra rằng các ngân hàng nước ngoài có quy mô lớn tham gia vào thị trường cạnh tranh ít hơn và chính phủ bãi bỏ dần các ràng buộc thì sự cạnh tranh trong hệ thống ngân hàng sẽ gia tăng. Carbó, S, Humphrey, D, Maudos, (2009) đánh giá sức cạnh tranh của các NHTM tại 14 quốc gia phát triển ở châu Âu trong giai đoạn 1995-2001. Kết quả cho thấy sức cạnh tranh của NHTM châu Âu chủ yếu tập trung ở thị trường tiền gửi và cho vay truyền thống. Soedarmono, W., Machrouh. (2011) cũng sử dụng chỉ số thống kê H để đo lường sức cạnh tranh của các NHTM tại 12 quốc gia và vùng lãnh thổ châu Á gồm Trung Quốc, Hồng Kông, Ấn Độ, Indonesia, Malaysia, Pakistan, Philippines, Hàn Quốc, Sri Lanka, Đài Loan, Thái Lan và Việt Nam giai đoạn 2001-2007. Kết quả nghiên cứu cung cấp bằng chứng rằng, sức cạnh tranh của các ngân hàng càng lớn khi mức độ an toàn về vốn càng cao. Tuy nhiên, tại các thị trường ít có tính cạnh tranh thì mức độ an toàn của vốn càng cao cũng không đủ đối phó khi những rủi ro đạo đức xảy ra, từ đó dẫn đến nguy cơ phá sản cao cho các ngân hàng.

Thứ hai, phương pháp Lerner (Lerner, A.P, 1934) được các học giả sử dụng rất nhiều trong nghiên cứu thực nghiệm về cạnh tranh ngân hàng do phương pháp này ước lượng theo từng năm và cho từng loại hình sở hữu khác nhau của mỗi ngân hàng. Berger và cộng sự (2009) sử dụng dữ liệu của các ngân hàng thương mại giai đoạn 1999-2005 tại 23 quốc gia phát triển để ước lượng sức cạnh tranh. Kết quả cho thấy chỉ số Lerner trung bình là 22% và dao động trong khoảng từ -55% đến 59%. Fungáčová et al. (2013) cũng sử dụng chỉ số Lerner cho 76 ngân hàng thương mại Trung Quốc giai đoạn 2002-2011 để đo lường sức cạnh tranh. Kết quả cho thấy chỉ số Lerner trung bình của các NHTM Trung Quốc là rất cao, đạt mức 37,8% và dao động trong khoảng từ 27,7% đến 42,1%. Fu và cộng sự (2014) sử dụng chỉ số Lerner đo lường sức cạnh tranh của các NHTM tại 14 quốc gia châu Á - Thái Bình Dương giai đoạn 2003-2010. Kết quả cho thấy chỉ số này ở mỗi quốc gia là khác nhau và giảm dần trong giai đoạn 2005-2008. Giá trị Lerner cao nhất là Trung Quốc (39,14%) và thấp nhất là Pakistan (21,29%). Dựa trên các nghiên cứu đó, trong những năm khủng hoảng tài chính toàn cầu 2007- 2008, chỉ số Lerner ở Trung Quốc cao hơn so với các quốc gia khác.

Kết quả từ nghiên cứu thực nghiệm của Phan Thị Thơm, Thân Thị Thu Thủy. (2015) cho thấy chỉ số Lerner phù hợp hơn chỉ số H, chỉ số Boone trong mô hình tiếp cận mới và các chỉ số đo lường cạnh tranh truyền thống còn lại. Kế thừa từ các nguyên cứu của Beck et al, (2013), Fungáčová et al (2013); Fu et al (2014), chỉ số Lerner được chọn làm phương pháp đo lường năng lực cạnh tranh của các NHTM Việt Nam.

3. Mô hình, dữ liệu và phương pháp nghiên cứu

3.1. Mô hình nghiên cứu

Dựa trên nghiên cứu của Berger et al (2009), Fu et al (2014), bài viết sử dụng chỉ số Lerner để đo lường sức mạnh cạnh tranh của các NHTM Việt Nam. Chỉ số Lerner được xác định bằng tỷ lệ chênh lệch giữa giá đầu ra và chi phí biên so với giá đầu ra, thông qua công thức:

Lernerit = (Pit – MCit)/Pit

Trong đó: i là biến đại diện ngân hàng, t là thời gian; P là giá đầu ra được tính bằng tổng doanh thu trên tổng tài sản; MC là chi phí biên của ngân hàng.

Các biến kiểm soát liên quan đến mô hình sẽ được điều chỉnh phù hợp với mục tiêu nghiên cứu của luận án. Mô hình được đề xuất như sau:

Lernerit = Ф0 + Ф1Lerner it-1 + Ф2ETAit + Ф3B_SIZEit + Ф4LTAit + Ф5LLPit + Ф6HDVit + Ф7HHIit + Ф8GroTAit + Ф9FS1it + Ф10FS2 + Ф11GDPt + Ф12INFt + Ф13Originalt + ηi + eit

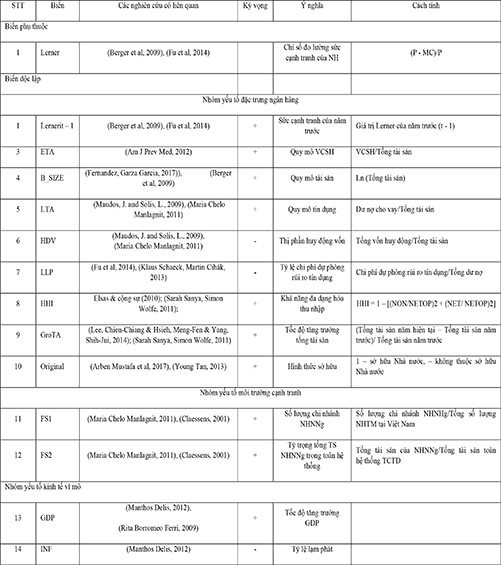

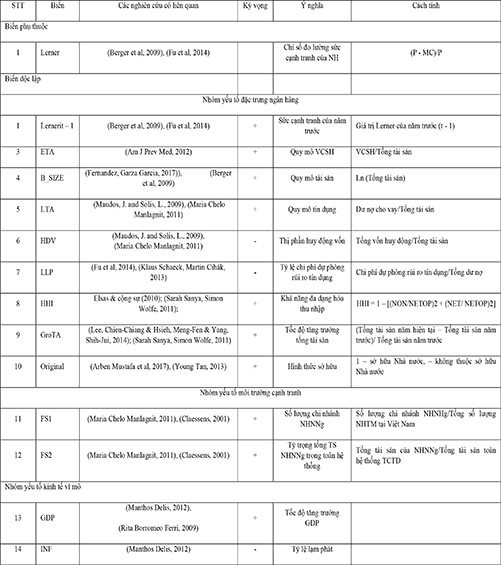

Ý nghĩa và phương pháp đo lường các biến trong mô hình nghiên cứu (Bảng 1).

Bảng 1: Tóm tắt các biến trong mô hình hồi quy và tương quan kỳ vọng

|

|

Nguồn: Tổng hợp và đề xuất của tác giả

|

3.2. Dữ liệu và phương pháp nghiên cứu

Dữ liệu nghiên cứu: Nghiên cứu sử dụng dữ liệu thứ cấp với mẫu dữ liệu bao gồm 31 NHTM Việt Nam và 11 NHTM có vốn sở hữu nước ngoài (ngân hàng liên doanh và ngân hàng có vốn 100% nước ngoài) trong khoảng thời gian từ năm 2010 – 2018. Dữ liệu được thu thập từ cơ sở dữ liệu Bankscope, báo cáo thường niên, Ngân hàng Nhà nước. Dữ liệu tính toán các yếu tố bên ngoài thuộc môi trường vĩ mô được thu thập từ các nguồn tin cậy như bộ dữ liệu của Quỹ tiền tệ quốc tế (IMF), Tổng cục thống kê Việt Nam, Ngân hàng Thế giới (Worldbank). Dữ liệu có cấu trúc dạng bảng và không cân bằng.

Phương pháp nghiên cứu: Ước lượng hồi quy mô hình thực nghiệm bằng cách tính toán các biến trong mô hình, thống kê mô tả, chạy mô hình, kiểm định mô hình, tiến hành ước lượng năng lực cạnh tranh ngân hàng dựa trên phần mềm Stata 14.0, cụ thể: sau khi tiến hành hồi quy bằng OLS, tác giả tiến hành loại bỏ các biến không có ý nghĩa thống kê ở kết quả ước lượng tức là các biến không cần thiết. Tiếp theo đó, tác giả tiếp tục thực hiện hồi quy với phương pháp FEM (Fixed effects model – mô hình tác động cố định) và REM (Random effects model – mô hình tác động ngẫu nhiên). Sau đó là lựa chọn mô hình hồi quy thích hợp cho việc phân tích các biến bằng cách sử dụng các kiểm định F, Hausman. Kiểm định F giúp cho việc đánh giá lựa chọn mô hình FEM thay cho OLS. Kiểm định Hausman giúp xác định mô hình FEM phù hợp hơn REM rồi tiếp tục tiến hành kiểm định t (T-test) để kiểm tra ý nghĩa của các hệ số ước lượng. Nghiên cứu tiến hành kiểm định lần lượt có hay không có các khuyết tật như: hiện tượng đa cộng tuyến, hiện tượng phương sai thay đổi, hiện tượng tự tương quan, hiện tượng nội sinh. Khi phát hiện có hiện tượng nội sinh xảy ra, để khắc phục hiện tượng nội sinh, ước lượng hồi quy mô hình nghiên cứu bằng phương pháp GMM được được nhiều nghiên cứu sử dụng nhằm mang lại kết quả ước lượng vững (Manuel Arellano, Stephen Bond, 1991); Lee, Chien-Chiang & Hsieh, Meng-Fen & Yang, Shih-Jui, 2014; Sami Mensi, Widede Labidi, 2015).

4. Kết quả và thảo luận

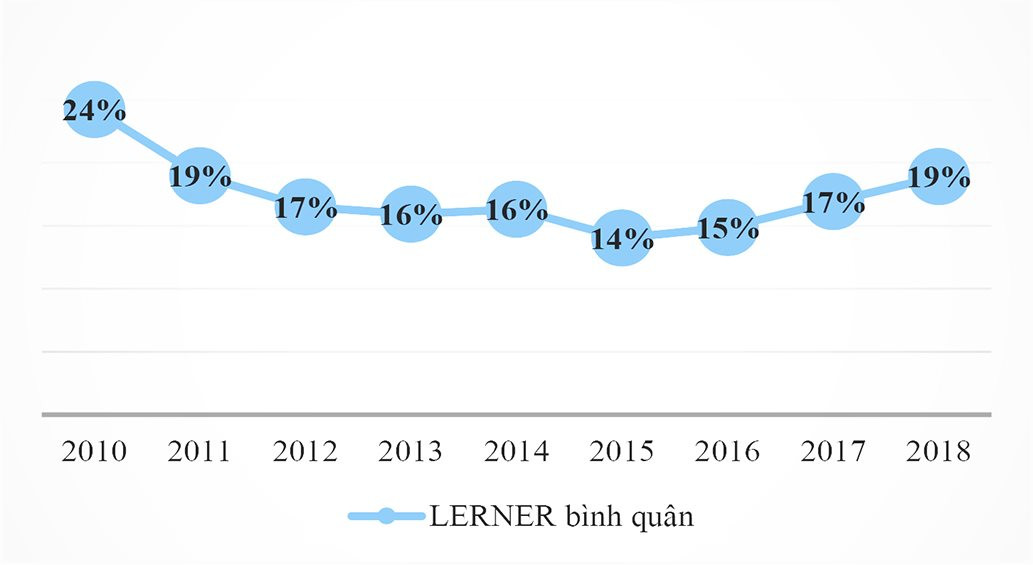

Dựa trên công thức tính chỉ số Lerner của Abbar Lerner cho dữ liệu 31 NHTM trong giai đoạn 2010 – 2018, một số kết quả chính như sau:

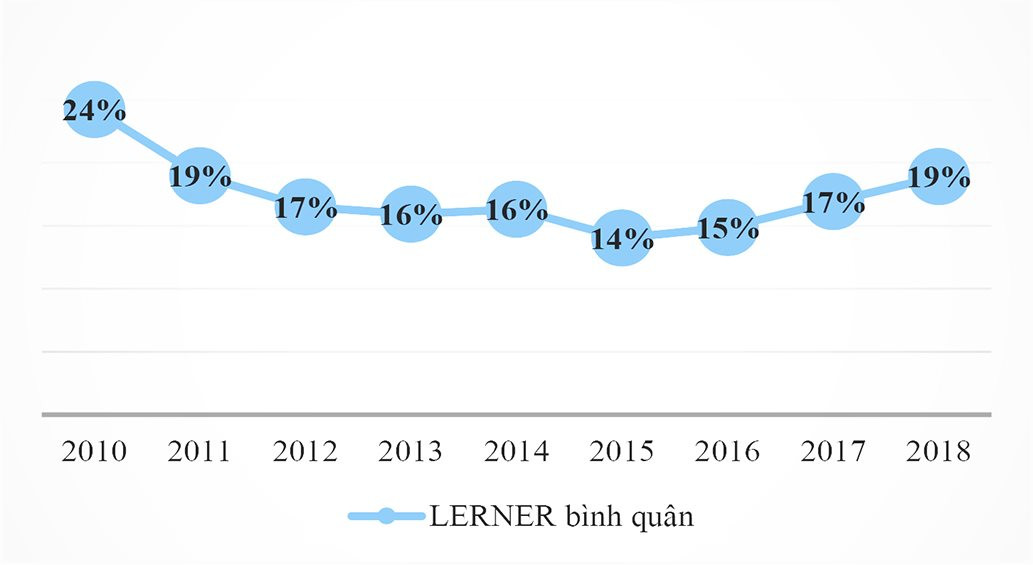

Biểu đồ 1: Chỉ số Lerner bình quân của các NHTM VN giai đoạn 2010 - 2018

|

|

Nguồn: Tính toán của tác giả từ báo cáo tài chính

|

Năng lực cạnh tranh của 31 NHTM Việt Nam có xu hướng giảm dần từ 2010 đến 2014. Từ năm 2014 đến 2015, giai đoạn các NHTM Việt Nam đang thực hiện tái cơ cấu, tái cấu trúc hệ thống nên mức độ cạnh tranh tương đối khốc liệt. Từ năm 2015 đến năm 2018, chỉ số này có xu hướng gia tăng, đồng nghĩa với việc mức độ cạnh tranh giữa các NHTM Việt Nam có xu hướng giảm.

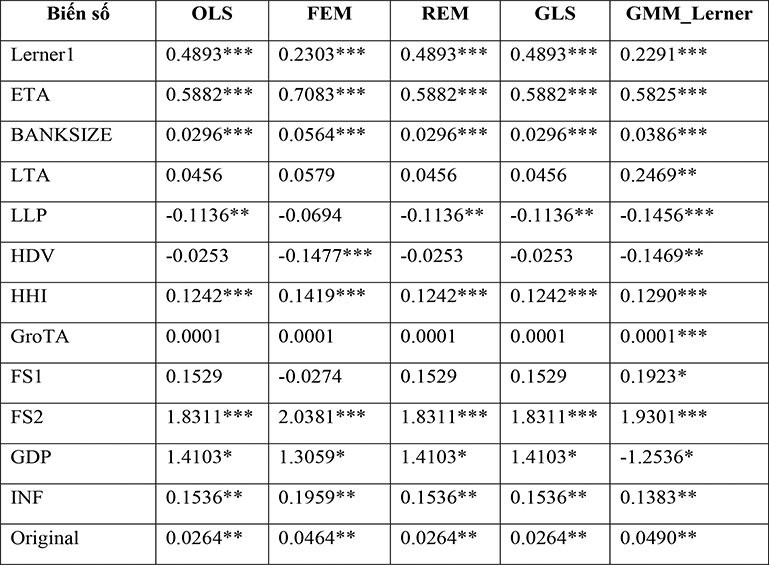

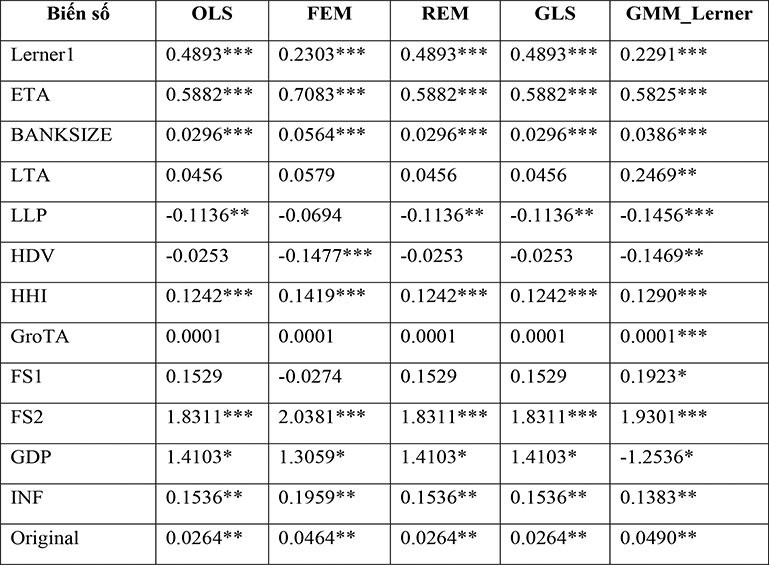

Kết quả hồi quy từ ước lượng S.GMM (trình bày trong bảng 2) cho thấy mức độ ảnh hưởng của các yếu tố đến mức độ cạnh tranh của các NHTM cụ thể như sau:

Bảng 2: Tóm tắt kết quả hồi quy cho mô hình đo lường năng lực cạnh tranh

Ghi chú: Các ký hiệu (***), (**), (*) thể hiện mức ý nghĩa thống kê lần lượt tương ứng là 1%, 5%, 0%.

|

|

Nguồn: Tính toán và tổng hợp của tác giả từ phần mềm STATA

|

Các yếu tố tác động trong môi trường cạnh tranh được nghiên cứu là tỷ lệ số lượng NHNNg trên tổng số lượng ngân hàng trong nước và tỷ trọng tài sản NHNNg trên tổng tài sản toàn bộ hệ thống tín dụng cũng tương quan cùng chiều với năng lực cạnh tranh của NHTM, điều này hàm ý về hiệu ứng lan tỏa có tác dụng đối với hệ thống NHTM Việt Nam trong bối cảnh hội nhập. Việc gia nhập của các NHNNg vào thị trường nội địa góp phần gia tăng năng lực cạnh tranh, đồng thời kích thích và khơi dậy các năng lực tiềm ẩn của NHTM trong nước.

Các yếu tố vĩ mô tác động ngược chiều so với kỳ vọng ban đầu. Kết quả nghiên cứu và thực tế cũng chứng minh được rằng chúng có mối tương quan cùng chiều lẫn ngược chiều với năng lực cạnh tranh của ngân hàng. Hệ thống ngân hàng chỉ thật sự phát huy hết tiềm năng phát triển khi được tồn tại trong một nền kinh tế ổn định, các quy định pháp luật rõ ràng, chặt chẽ cùng với cơ chế giám sát và xử lý vi phạm kịp thời, chính xác. Điều này góp phần tạo ra môi trường bình đẳng, minh bạch, công khai cho lĩnh vực tài chính – ngân hàng, lĩnh vực khá nhạy cảm của nền kinh tế, mà ở đó mọi hoạt động liên quan đến tiền tệ và dịch vụ tài chính được thực hiện theo các quy luật khách quan của nền kinh tế thị trường.

Kết quả cho thấy khi tăng mức độ quản lý của Nhà nước thì năng lực cạnh tranh của ngân hàng càng giảm. Với các chính sách bảo hộ an toàn, các ngân hàng có sự quản lý của Nhà nước được tạo điều kiện thuận lợi trong hoạt động cho vay và huy động vốn. Trong khi đó, trước bối cảnh hội nhập và xu thế tự do hóa tài chính, việc cạnh tranh công bằng, bình đẳng giữa một thị trường chung với quy mô lớn, năng lực cạnh tranh của các ngân hàng Nhà nước không cao. Điều này phù hợp với giả thuyết và kỳ vọng ban đầu của nghiên cứu.

5. Kết luận và hàm ý chính sách

5.1. Kết luận

Các kết quả thu được từ mô hình hồi quy thực nghiệm cho thấy năng lực cạnh tranh của NHTM Việt Nam chịu tác động chi phối bởi các yếu tố quy mô ngân hàng, quy mô tín dụng, thị phần huy động vốn, tỷ lệ dự phòng rủi ro tín dụng, lợi nhuận ròng trên chủ sở hữu, mức độ đa dạng hóa thu nhập, các yếu tố vĩ mô. Đặc biệt trong bối cảnh gia nhập cộng đồng CPTPP, sự hiện diện của các ngân hàng nước ngoài thông qua mở rộng quy mô thị trường cũng như quy mô vốn cũng tác động đến năng lực cạnh tranh của NHTM nội địa. Trong đó, theo kết quả nghiên cứu sự gia nhập của ngân hàng nước ngoài vào thị trường Việt Nam làm gia tăng năng lực cạnh tranh của NHTM Việt Nam theo hiệu ứng lan tỏa, đây là dấu hiệu tốt cho ngành ngân hàng trong bối cảnh mở rộng và phát triển theo xu hướng quốc tế.

5.2. Hàm ý chính sách

Việc gia nhập và ký kết CPTPP có thể sẽ đem đến cho Việt Nam những triển vọng lớn trong việc kết nối nền kinh tế của mình với các nước thành viên CPTPP khác. Việc mở cửa, đổi mới quan điểm – chính sách – cơ cấu – đường lối hoạt động không còn là kế hoạch hay dự định nữa mà cần được tiến hành ngay. Để đạt được hiệu quả tốt nhất, đòi hỏi Chính phủ quyết tâm, mạnh dạn đổi mới quan điểm quản lý, điều hành chính sách, thúc đẩy sự phối hợp đồng bộ giữa các chính sách kinh tế vĩ mô, nhất là giữa chính sách tài khóa với chính sách tiền tệ để thiết lập môi trường vĩ mô ổn định cũng như chung tay hỗ trợ, định hướng tầm nhìn phát triển chiến lược cho ngành ngân hàng.

Các NHTM Việt Nam cần xây dựng và triển khai các chiến lược nhằm nâng cao năng lực cạnh tranh, để tận dụng hiệu quả CPTPP, khắc phục tính không tương thích về trình độ phát triển, kinh doanh và nâng cao năng lực cạnh tranh trong xu hướng gia tăng NHNNg và hệ thống NHTM Việt Nam với hệ thống NHTM các nước thành viên CPTPP. Các NHTM Việt Nam cần nhanh chóng xây dựng chiến lược và tiến hành thực hiện các giải pháp cụ thể như: tận dụng sự phát triển của công nghệ lan tỏa thông tin, kiến thức sử dụng dịch vụ ngân hàng đến khách hàng; Nâng cao năng lực quản lý điều hành và phát triển nguồn nhân lực; Nâng cao năng lực tài chính; Nâng cao chất lượng dịch vụ ngân hàng; Mở rộng thị trường ra nước ngoài; Xây dựng và hoàn thiện hành lang pháp lý theo chuẩn mực quốc tế;...

Song song với việc đổi mới quan điểm quản lý và điều hành, với xu hướng quốc tế hóa lĩnh vực ngân hàng, khi tham gia hội nhập vào hệ thống ngân hàng thế giới cũng như vào thị trường tài chính – tiền tệ quốc tế, bản thân các ngân hàng Việt Nam cũng cần chủ động cải tiến hoạt động, trở thành ngân hàng đủ mạnh, đủ sức cạnh tranh để có thể được xếp hạng cùng các ngân hàng khác trong khu vực và trên thế giới theo các tiêu chí về vốn, tổng tài sản, năng lực quản lý, lợi nhuận, khả năng thanh khoản, thông tin công khai, minh bạch và độ thích ứng với thị trường … Hàng lang pháp lý cần được xây dựng minh bạch, chặt chẽ đồng thời phù hợp với các chuẩn mực và thông lệ quốc tế. Thận trọng trong việc ký kết các nội dung đàm phán, các cam kết cụ thể trong khuôn khổ Hiệp định CPTPP, đặc biệt là các cam kết liên quan đến lĩnh vực tài chính, lĩnh vực mang tính huyết mạch của toàn bộ nền kinh tế.

Tài liệu tham khảo:

- Adrian C.H. Lei and Zhuoyun Song. (2013). Liquidity creation and bank capital structure in China. Global Finance Journal, 188-202.

- Ali Nasserinia. (2017). Relationship between participation bank performance and its determinants. Pertanika Journal of Social Sciences and Humanities, 993.

- Am J Prev Med. (2012). Bridging research and practice: models for dissemination and implementation research.

- Arben Mustafa et al. (2017). Estimation of the banking sector competition in the CEE countries: The Panzar-Rosse approach. Faculty of Economics, 459-485.

- Arief Putranto et al. (2014). The Determinants of Commercial Bank Profitability in Indonesia. SSRN Electronic Journal.

- Athanasoglou et al. (2006). DETERMINANTS OF BANK PROFITABILITY IN THE SOUTH EASTERN EUROPEAN REGION. IMF Staff Papers, 263-296.

- Beck et al. (2013). Bank competition and stability: Cross-country heterogeneity. Journal of Financial Intermediation, 218-244.

- Berger and Hannan. (1998). The efficiency cost of market power in the banking industry: A test of the “quiet life” and related hypotheses. Review of Economics and Statistics, 454-465.

Berger et al. (2009). Bank competition and financial stability. Journal of Financial Services Research, 118.

- Bruce C. Greenwald and Joseph Stiglitz. (1993). Financial Market Imperfections and Business Cycles. The Quarterly Journal of Economics, 77-114.

- Carbó, S, Humphrey, D, Maudos. (2009). Cross-Country comparisons of competition and pricing power in European banking. Journal of International Of Money and Finance, 115-134.

- Cho et al. (1989). Restructuring Japanese Business for Growth: Strategy, Finance, Management ...

- Claessens, S. &. (2001). How does foreign entry affect domestic banking markets? Journal of Banking and Finance 25, 99-118.

- Demirguc-Kunt, Asli; Huizinga, Harry;. (2016). Determinants of commercial bank interest margins and profitability : some international evidence (English). The World Bank economic review, 309-408.

- Denizer, Cevdet. (2000). Foreign entry in Turkey’s banking sector, 1980-97. The World Bank.

- Esin Sadikoglu and Cemal Zehi. (2010). Investigating the effects of innovation and employee performance on the relationship between total quality management practices and firm performance: An empirical study of Turkish firms. International Journal of Production Economics, 13-26.

- Fernandez, Garza Garcia. (2017). The relationship between bank competition and financial stability: A case study of the Mexican banking industry. Ensayos Revista de Economía, 103-120.

- Fu et al. (2014). Bank competition and financial stability in Asia Pacific. Journal of Banking and Finacce, 64-77.

- Fungáčová et al. (2013). Is bank competition detrimental to efficiency? Evidence from China. China Economic Review, 121-134.

- Goetz, M. R. (2017). Competition and bank stability. Journal of Financial Intermediation, 145 – 168.

- Lee, Chien-Chiang & Hsieh, Meng-Fen & Yang, Shih-Jui. (2014). The relationship between revenue diversification and bank performance: Do financial structures and financial reforms matter? Japan and the World Economy, 18-35.

- Lepetit et al. (2008). Bank income structure and risk: An empirical analysis of European banks. Journal of Banking & Finance, 1452-1467.

- Lerner, A.P. (1934). The concept of monopoly and the measurement of monopoly power. The Review of Economic Studies, 157-175.

- Manthos Delis. (2012). Bank competition, financial reform, and institutions: The importance of being developed. Journal of Development Economics,, 450-465.

- Manuel Arellano, Stephen Bond. (1991). Some Tests of Specification for Panel Data: Monte Carlo Evidence and an Application to Employment Equations. Review of Economic Studies, 277-297.

- Maria Chelo Manlagnit. (2011). Cost efficiency, determinants, and risk preferences in banking: A case of stochastic frontier analysis in the Philippines. Journal of Asian Economics, 23-35.

- Maudos, J. and Solis, L. (2009). The Determinants of Net Interest Income in the Mexican Banking System: An Integrated Model. Journal of Banking and Finance, 1920-1931.

- May Wahdan, Walid El Leithy. (2017). Factors Affecting the Profitability of Commercial Banks in Egypt over the Last 5 year (2011-2015). International Business Management.

- Micco et al. (2007). Bank ownership and performance. Does politics matter? Journal of Banking & Finance, 219-241.

- Phan Thị Thơm, Thân Thị Thu Thủy. (2015). Cạnh tranh trong hệ thống ngân hàng thương mại Việt Nam: So sánh giữa tiếp cận truyền thống và tiếp cận mới. Tạp chí phát triển kinh tế, 26.

- Soedarmono, W., Machrouh. (2011). Bank market power, economic growth and financial stability: Evidence from Asian banks. Journal of Asian Economics, 460-470.

- Trần Ngọc Thơ, Nguyễn Hữu Tuấn. (2017). Hiệu ứng kinh tế từ sự hiện diện của các ngân hàng nước ngoài đến ngân hàng thương mại nội địa. Tạp chí Tài chính - Marketing.

- Võ Xuân Vinh, Mai Xuân Đức. (2017). Sở hữu nước ngoài và rủi ro thanh khoản của các ngân hàng thương mại Việt Nam. Tạp chí Khoa học ĐHQGHN: Kinh tế và Kinh doanh.

- Young Tan. (2013). Efficiency and Competition in Chinese Banking.

.jpg)

.jpeg)

.png)

.png)