Tóm tắt: Mô hình CAMELS là mô hình toàn diện để đánh giá hoạt động kinh doanh của các tổ chức tín dụng. Mô hình này được vận dụng để phân tích, đánh giá và xếp hạng các tổ chức; từ đó nâng cao năng lực hoạt động, khả năng tự vững và ổn định của các tổ chức tài chính vi mô (TC TCVM) chính thức tại Việt Nam.

Từ khóa: Tổ chức tài chính vi mô, Mô hình CAMELS.

Hệ thống CAMELS do Cục Quản lý các tổ hợp tín dụng Hoa Kỳ (National Credit Union Administration - NCUA) xây dựng và được thông qua năm 1987.Hệ thống này được vận dụng để xếp hạng, giám sát tình hình các tổ chức tín dụng tại Mỹ, được coi là chuẩn mực với hầu hết các tổ chức tài chính trên thế giới, trong đó có Việt Nam khi đánh giá hiệu quả kinh doanh và mức độ rủi ro trong hoạt động của mình. Mô hình này chủ yếu dựa vào các chỉ tiêu tài chính, thông qua các thang điểm để đánh giá tình trạng vững mạnh của các tổ chức tín dụng.

Mô hình CAMELS được viết tắt bởi 6 từ tiếng Anh, đặc trưng cho 6 khía cạnh phản ánh hoạt động kinh doanh của các tổ chức tín dụng.

C (Capital Adequacy): Mức độ an toàn vốn

A (Asset Quality) : Chất lượng Tài sản có

M (Management Quality): Năng lực quản lý

E (Earnings): Khả năng sinh lời

L (Liquidity): Khả năng thanh khoản

S (Sensitivity): Mức độ nhạy cảm

Đây là một bộ đánh giá tiêu chuẩn quốc tế, có ý nghĩa với bản thân tổ chức tín dụng trong việc đánh giá hiệu quả hoạt động của mình và hữu ích với cơ quan quản lý để thực hiện chức năng thanh tra, giám sát của các tổ chức liên quan.

C (Capital Adequacy): Mức độ an toàn vốn của các tổ chức tài chính vi mô

Để đánh giá về mức độ an toàn vốn, TCTCVM sử dụng các chỉ tiêu để đo lường, phân tích:

- Tốc độ tăng quy mô vốn: Quy mô vốn được coi như là một tấm đệm giúp TCTCVM phòng ngừa rủi ro; thông qua việc phân tích tăng trưởng quy mô vốn, tìm hiểu rõ nguyên nhân sẽ giúp các TCTCVM đánh giá tăng trưởng bền vững hay không bền vững.

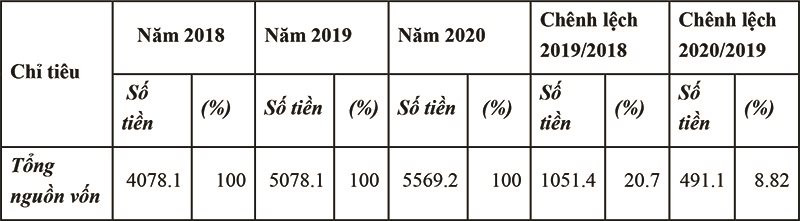

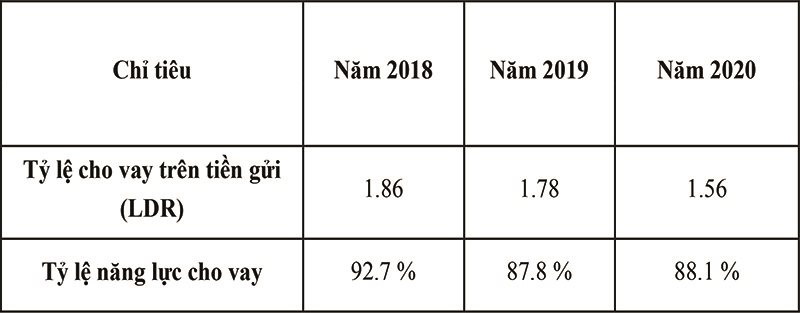

Bảng 3.1. Tình hình huy động vốn của Tổ chức tài chính vi mô CEP 2018 -2020

Đơn vị: triệu đồng

|

|

(Nguồn: Báo cáo hoạt động CEP năm 2020)

|

Năm 2019 quy mô tổng nguồn vốn của TCTCVM CEP là 5078,1 triệu đồng; tăng 20.7% so với 2018. Năm 2020 do biến động của nhiều yếu tố về dịch bệnh Covid 19, biến động tình hình kinh tế thế giới, mức độ tăng trưởng tổng nguồn vốn có xu hướng tăng nhẹ hơn. Tuy nhiên, sự tăng trưởng này được CEP thực hiện song song với quản lý tài chính hiệu quả và bền vững. Đến cuối năm 2020, CEP có mạng lưới gồm 35 chi nhánh, 642 nhân viên, nguồn vốn đầu tư cho vay 4.908 tỷ đồng và tiếp tục tự cung về hoạt động. Mặc dù trải qua nhiều thay đổi và phát triển của tổ chức, trong suốt thời gian 29 năm qua, CEP vẫn kiên định với sứ mệnh giảm nghèo trong công nhân và người lao động.

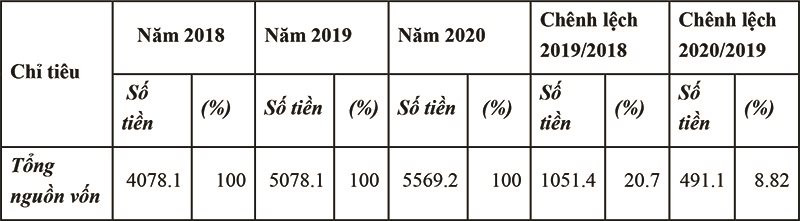

- Tuân thủ quy định về hệ số an toàn vốn tối thiểu (CAR):

Tỷ lệ an toàn vốn tối thiểu phản ánh mức độ đủ vốn của TCTCVM để có thể xử lý được rủi ro hoạt động và rủi ro thị trường. Khi đáp ứng được chỉ tiêu này, chứng tỏ TCTCVM đã có những kịch bản để có thể ứng phó lại những cú sốc tài chính xảy ra trong tương lai. Hệ số CAR được coi như thước đo độ an toàn vốn của tổ chức tài chính.

Kor : Vốn yêu cầu cho rủi ro hoạt động

Kmr: Vốn yêu cầu cho rủi ro thị trường

Vốn tự có bao gồm vốn cấp 1 và vốn cấp 2, trừ đi các khoản giảm trừ theo quy định. Theo thông tư số: 23/2020/TT-NHNN Quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của Tổ chức tín dụng, thì tỷ lệ an toàn vốn tối thiểu của các tổ chức tín dụng là 9%. Để có thể đáp ứng được chỉ tiêu này theo quy định của NHNN, thì tăng vốn được coi như một biện pháp hiệu quả để có thể nâng cao mức độ an toàn vốn cho chính cácTCTCVM. Khi TCTCVM đảm bảo được tỷ lệ này tức là đã tự tạo ra một tấm đệm chống lại các cú sốc tài chính, vừa bảo vệ mình, vừa bảo vệ khách hàng gửi tiền.

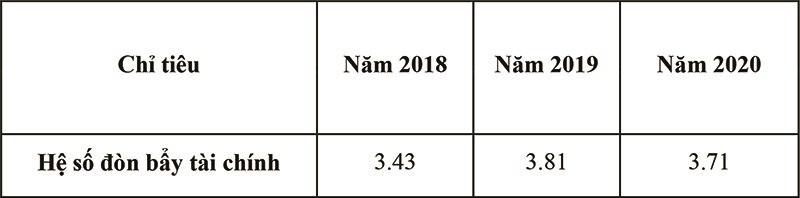

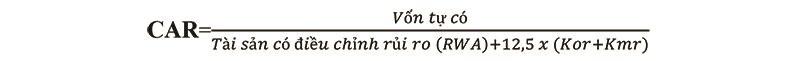

- Hệ số đòn bẩy tài chính (Tài sản/ VCSH) :Hệ số này đánh giá mức độ độc lập về tài chính của các TCTCVM; tổ chức có thể sử dụng đòn bẩy tài chính trong hoạt động của mình, tuy nhiên việc sử dụng đòn bẩy như con dao 2 lưỡi, một mặt làm tăng lợi nhuận, đẹp báo cáo; tuy nhiên một mặt làm tăng mức độ rủi ro với các tổ chức chính thức.

Bảng 3.2. Hệ số đòn bẩy tài chính của Tổ chức tài chính vi mô CEP 2018 -2020

|

|

(Nguồn: Báo cáo hoạt động CEP năm 2020)

|

A (Asset Quality) : Chất lượng Tài sản có

Quy mô, cơ cấu và chất lượng tài sản có quyết định đến sự phát triển của một tổ chức tài chính vi mô. Đây là nhóm chỉ tiêu tổng hợp phản ánh chất lượng quản lý, khả năng thanh toán, khả năng sinh lời và triển vọng phát triển bền vững của một tổ chức chính thức. Nếu chất lượng tài sản kém sẽ gây áp lực lên trạng thái nguồn vốn của TCTCVM, dẫn tới khủng hoảng thanh khoản hoặc tình trạng khách hàng đổ xô đi rút tiền. Để đánh giá chất lượng tài sản có, các TCTCVM sử dụng các chỉ tiêu:

- Tốc độ tăng trưởng của tổng tài sản:

Nếu tốc độ tăng trưởng của tổng tài sản quá nóng, cho vay ồ ạt, đầu tư dàn trải thì nguy cơ rủi ro cho TCTCVM rất cao.

- Tính đa dạng hóa trong tổng tài sản, tổng dư nợ: TCTCVM cần xem xét cơ cấu các khoản mục trong tổng tài sản như tỷ trọng cho vay, cơ cấu cho vay theo ngành nghề, phân bổ danh mục cho hợp lý.

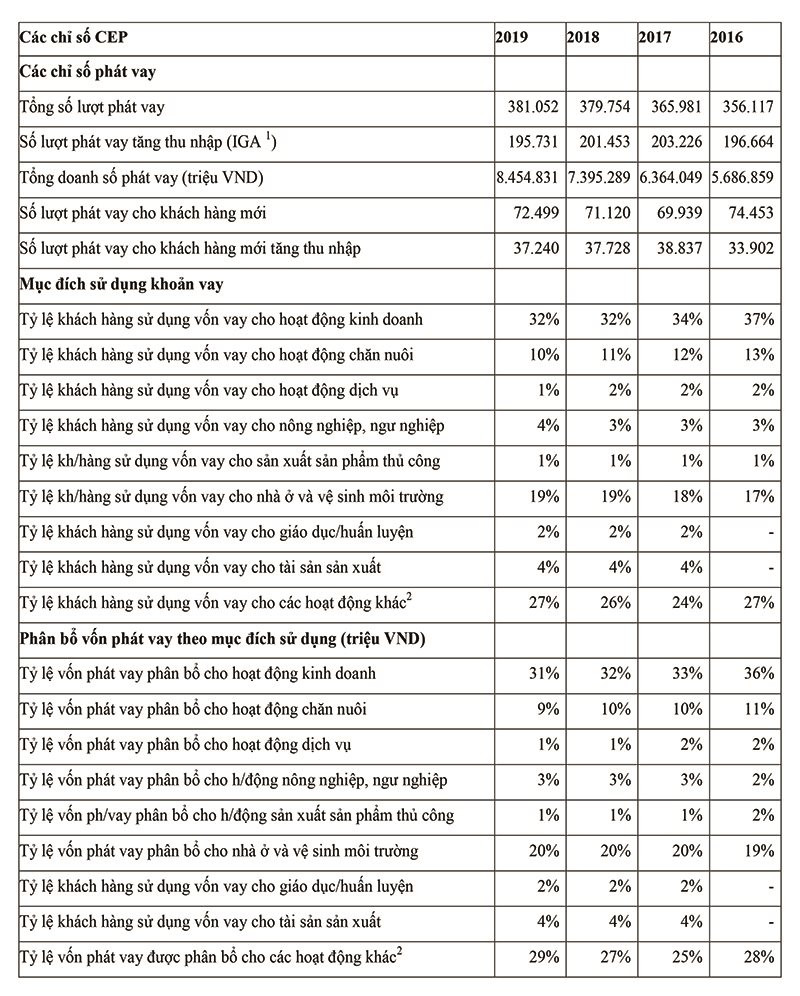

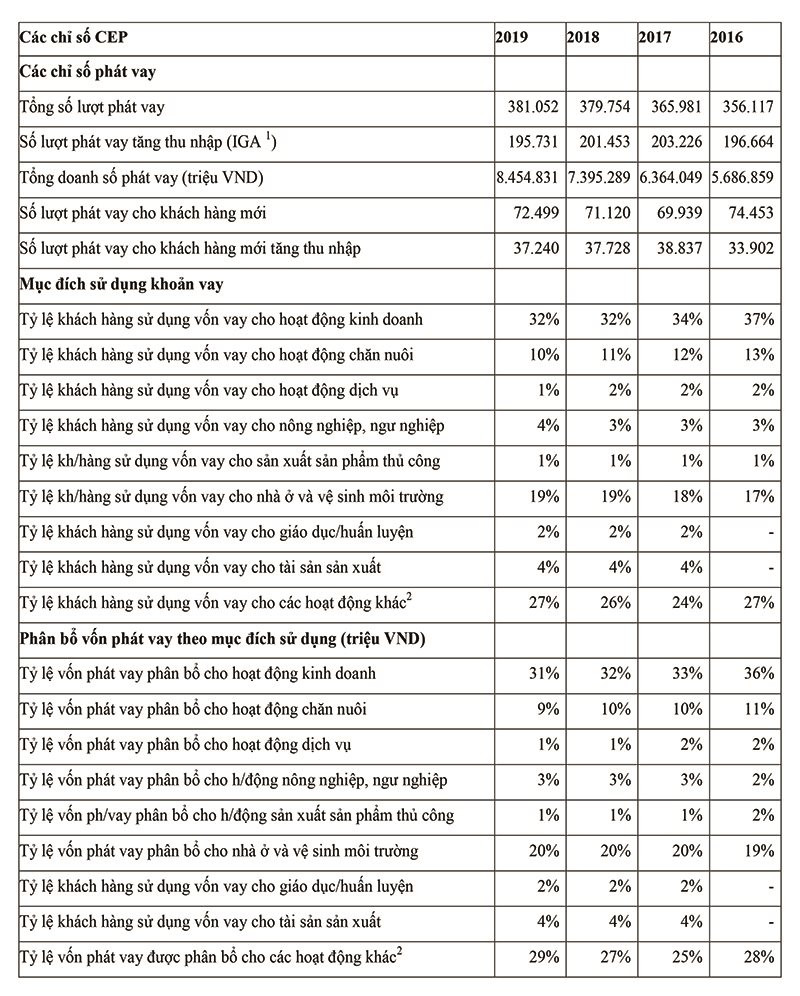

Bảng 3.3 Các chỉ số sử dụng vốn vay của khách hàng CEP giai đoạn 2016 - 2019

|

|

(Nguồn: Báo cáo hiệu quả xã hội CEP 2019)

|

TCTCVM CEP cung cấp sản phẩm tín dụng phong phú, phù hợp với nhiều đối tượng khách hàng có thu nhập thấp trên địa bàn, từ đó đa dạng hóa danh mục tín dụng, phân tán rủi ro cho tổ chức.

- Tốc độ tăng trưởng dư nợ tín dụng: để đánh giá chất lượng tài sản có, TCTCVM sử dụng một số chỉ tiêu phân tích như danh mục cho vay/ tổng tài sản; tỷ lệ nợ quá hạn, tỷ lệ nợ xấu,…

Bảng 3.4 Một số chỉ tiêu tài chính TCTCVM CEP giai đoạn 2016 – 2020

|

|

(Nguồn: Báo cáo hoạt động CEP năm 2020)

|

Do ảnh hưởng của dịch bênh Covid 19, các tỷ lệ phản ánh năng lực tài chính của CEP năm 2020 có sự tăng trưởng khiêm tốn, chủ yếu là nguồn huy động tiết kiệm từ dân cư. Cơ cấu dư nợ cho vay trên tổng tài sản tăng nhẹ, CEP tiếp tục duy trì dư nợ chất lượng cao trong tổng tài sản của mình. Xu hướng nợ quá hạn thấp được liên tục duy trì trong những năm gần đây cho thấy sự nỗ lực của CEP trong việc đảm bảo các khoản vay được sử dụng hiệu quả và phù hợp nhu cầu và khả năng hoàn trả của khách hàng.Việc thu hồi các khoản nợ quá hạn tiếp tục được đeo bám tốt, số khoản vay được xóa nợ vẫn duy trì ở mức thấp và dự phòng của CEP duy trì đủ để bù đắp rủi ro vốn đầu tư.

M (Management Quality): Năng lực quản lý

Đây là nhóm chỉ tiêu định tính để đánh giá tính trung thực của các chỉ tiêu định lượng. Để đánh giá về năng lực quản lý, các TCTCVM sử dụng một số chỉ tiêu để phân tích:

- Trình độ học vấn, năng lực quản lý điều hành của Ban lãnh đạo:

Cam kết của Ban lãnh đạo TCTCVM CEP: “HĐTV, Ban quản lý CEP và toàn thể CBNV cùng chia sẻ cam kết với sứ mệnh xã hội của CEP, cùng liên đới chịu trách nhiệm về việc thực hiện chiến lược của CEP để đạt được mục tiêu xã hội của tổ chức.”

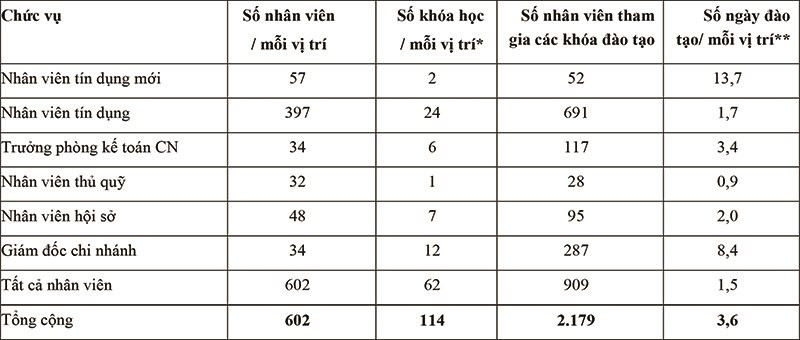

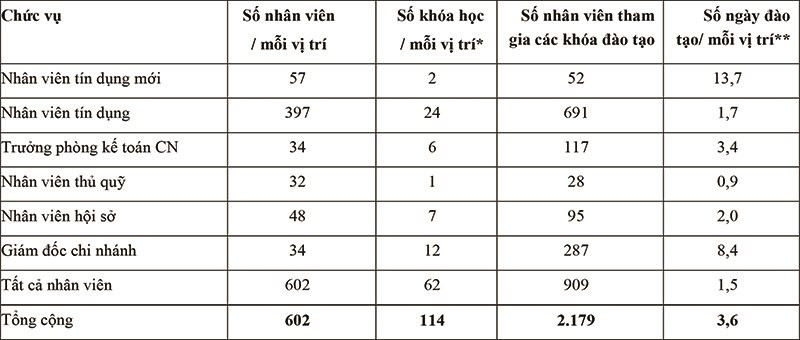

Bảng 3.5 Hoạt động đào tạo nhân viên TCTCVM CEP 2019

|

|

(Nguồn: Báo cáo hiệu quả xã hội CEP 2019)

|

Ban lãnh đạo CEP luôn chú trọng đào tạo nguồn nhân lực và nâng cao chất lượng nhân sự cho tổ chức. CEP có trách nhiệm đối với nhân viên và tạo sự phát triển nghề nghiệp có ý nghĩa cho tất cả CBNV.

Các TCTCVM chính thức tại Việt Nam hiện nay đã xây dựng được khung quản lý hiệu quả xã hội.

Khung quản lý hiệu quả xã hội (QLHQXH) của CEP được xây dựng từ sứ mệnh, mục tiêu và những giá trị cốt lõi của CEP và các tiêu chuẩn quốc tế về hiệu quả xã hội. Trong khung QLHQXH, mỗi thành phần của sứ mệnh, mục tiêu, giá trị cốt lõi và tiêu chuẩn hiệu quả xã hội của CEP được thể hiện cụ thể qua những mục tiêu chiến lược cụ thể và những chỉ số đo lường cụ thể. Qua đó, khung quản lý hiệu quả xã hội sẽ chuyển hóa tất cả những nguyên tắc hoạt động của CEP vào thực tiễn và vào trong những kết quả có thể đo lường được. CEP đưa ra các nguyên tắc, chuẩn mực và thông qua các chỉ tiêu đo lường (KPIs) để lượng hóa, đánh giá từng tiêu chí.

- Tuân thủ các quy định của NHNN và pháp luật: Các TCTCVM luôn tuân thủ các quy định, thông tư của NHNN và các ngành nghề liên quan.

E (Earnings): Khả năng sinh lời

Để đánh giá về khả năng sinh lời, các tổ chức tài chính sử dụng một số chỉ tiêu để phân tích thu nhập như hệ số sinh lời trên tài sản, hệ số sinh lời trên vốn chủ sở hữu…

Bảng 3.6 Kết quả hoạt động tài chính TCTCVM CEP giai đoạn 2016 - 2020

|

|

(Nguồn: Báo cáo hoạt động CEP năm 2020)

|

Khác với các NHTM, mục tiêu của các TCTCVM là xóa đói giảm nghèo, hoạt động không vì mục tiêu lợi nhuận; các TCTCVM luôn hướng tới cân bằng mục tiêu xã hội và mục tiêu tài chính; nên các chỉ tiêu ROA, ROE của các TCTCVM thấp và ở mức hợp lý. Tại CEP, tỷ lệ ROA sau khi điều chỉnh cho lạm phát và tiền thưởng, phúc lợi cho nhân viên, nằm trong phạm vi từ 0% đến 3%.CEP quản lý tốt chi phí hoạt động và chi phí tài chính; quản lý tốt chất lượng cho vay; thu nhập từ vốn đầu tư đủ và thừa để trang trải cho chi phí hoạt động.

L (Liquidity): Khả năng thanh khoản

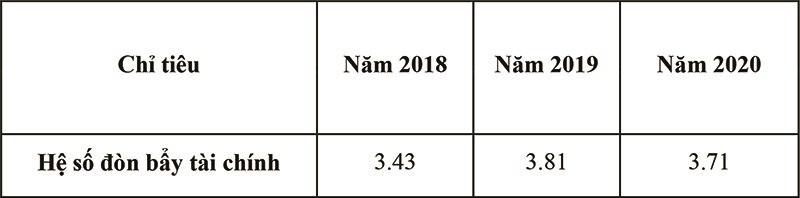

Khả năng thanh khoản là tiêu chuẩn cơ bản để đánh giá chất lượng và sự an toàn trong hoạt động của các tổ chức tín dụng. Thanh khoản có ý nghĩa rất quan trọng đối với các TCTCVM; tổ chức cần thanh khoản để đáp ứng nhu cầu vay mới; đồng thời cũng cần thanh khoản để đáp ứng mọi biến động hàng ngày hoặc theo mùa vụ khi khách hàng có nhu cầu rút tiền. Để đánh giá về khả năng thanh khoản của TCTCVM, một số chỉ tiêu được sử dụng để phân tích như: Chỉ số trạng thái tiền mặt, tỷ lệ năng lực cho vay, tỷ lệ cho vay trên tiền gửi (LDR), tỷ lệ cấu trúc tiền gửi…

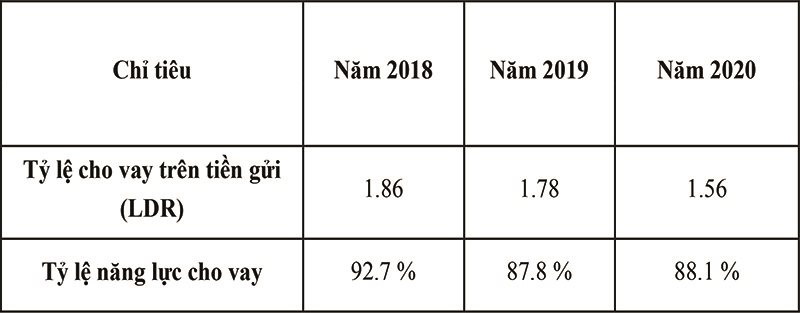

Bảng 3.7. Một số chỉ tiêu khả năng thanh khoảnTCTCVM CEP 2018 -2020

|

|

(Nguồn: Báo cáo hoạt động CEP năm 2020)

|

Các chỉ tiêu phản ánh khả năng thanh khoản của CEP tốt; sẵn sàng đáp ứng nhu cầu vay mới của khách hàng, và khả năng chi trả cho khách hàng gửi tiền của tổ chức rất chủ động.

S (Sensitivity): Mức độ nhạy cảm

Tài sản mà TCTCVM nắm giữ là tài sản rất nhạy cảm với những biến động của thị trường, điều này gây rủi ro cho tổ chức, đặc biệt là những tài sản có sự nhạy cảm trước biến động về lãi suất, tỷ giá, thay đổi giá cả trên thị trường, hoặc các yếu tố vĩ mô khác như thay đổi chính sách của Chính phủ, yếu tố bất khả kháng như dịch bệnh, thiên tai…Để có thể đối mặt với các yếu tố này, các TCTCVM phải chủ động xây dựng các kịch bản để phòng ngừa rủi ro có thể xảy ra.

Mô hình CAMELS được coi là mô hình toàn diện để đánh giá về hoạt động kinh doanh của các tổ chức tín dụng. Căn cứ vào phân tích 6 khía cạnh đặc trưng của tổ chức, nhà quản trị có thể đánh giá xếp hạng, chấm điểm tổ chức tài chính vi mô.

Kết quả đánh giá theo mô hình CAMELS sẽ phân loại tổ chức tín dụng làm 5 mức:

- Mạnh: TCTD thừa vốn

- Đạt yêu cầu: TCTD đủ vốn

- Yếu: TCTD thiếu vốn

- Nghèo nàn: TCTD thiếu vốn đáng kể

- Không đạt yêu cầu: TCTD thiếu vốn trầm trọng

Theo mô hình CAMELS, tổ chức tài chính vi mô có điểm số cao hơn sẽ được định giá cao hơn.

Để nâng cao năng lực hoạt động, khả năng tự vững và ổn định của các tổ chức tài chính vi mô chính thức tại Việt Nam, các tổ chức phải được phân tích và đánh giá theo một bộ nguyên tắc nhất định; khung CAMELS được coi như là bộ chuẩn mực được thế giới áp dụng, và đã được công nhận tại Việt Nam. Các tổ chức tài chính vi mô có thể áp dụng để nâng cao vị thế của mình, cũng như chuẩn hóa dần theo quy định của Basel II.

TÀI LIỆU THAM KHẢO

- Tổ chức Tài chính vi mô CEP https://www.cep.org.vn/vi/bao-cao/Bao-cao-tai-chinh/

- Tổ chức Tài chính vi mô CEP https://www.cep.org.vn/vi/bao-cao/detail/Bao-cao-hieu-qua-xa-hoi-2019-21/

.jpg)

.png)