Ngày nhận bài: 8/4/2019 - Ngày biên tập: 10/4/2019 - Ngày duyệt đăng: 28/6/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 13 năm 2019.

Tóm tắt: Ngày 31/12/2015, Cộng đồng kinh tế ASEAN (ASEAN Economic Community-AEC) chính thức được thành lập, ASEAN trở thành một khối kinh tế thống nhất. Theo lộ trình hội nhập, năm 2020 các quốc gia AEC sẽ xóa bỏ mọi rào cản trong lĩnh vực tài chính ngân hàng. Bài viết chỉ rõ điểm mạnh, điểm yếu và đánh giá năng lực cạnh tranh của hệ thống ngân hàng dưới góc độ nghiên cứu của nhóm tác giả, từ đó đưa ra một số khuyến nghị nhằm nâng cao năng lực cạnh tranh của hệ thống ngân hàng trong tiến trình hội nhập AEC.

Từ khóa: năng lực cạnh tranh, ngân hàng thương mại, hội nhập AEC

Assessing competitive capability of Vietnamese banks in the context of ASEAN economic integration

Abstract: On December 31st 2015, the ASEAN Economic Community – AEC was officially established, ASEAN became a united economic block. According to its integration roadmap, by 2020, nations in AEC will remove all barriers in the field of finance – banking. Therefore, banking system in Vietnam should prepare conditions and specific roadmap for itself. The article wants to clarify strengths, weaknesses and evaluate competitive capability of Vietnamese banks in the eyes of our researchers, then raises some recommendations to improve competitive capability of Vietnamese banks in the context of ASEAN integration process.

Key words: competitive capability, commercial bank, AEC integration.

Bối cảnh hội nhập và phát triển ngành tài chính ngân hàng

1.1 Bối cảnh hội nhập

Ngày 31/12/2015, AEC chính thức trở thành một cộng đồng kinh tế thống nhất với số dân trên 620 triệu người. Mục tiêu là tạo ra một thị trường đơn nhất và cơ sở sản xuất chung; xây dựng một khu vực kinh tế cạnh tranh; phát triển kinh tế cân bằng và thúc đẩy hội nhập vào nền kinh tế toàn cầu.

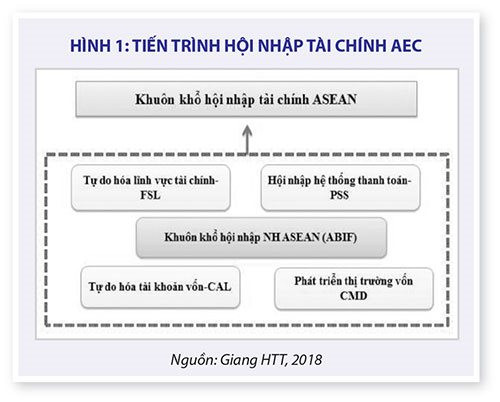

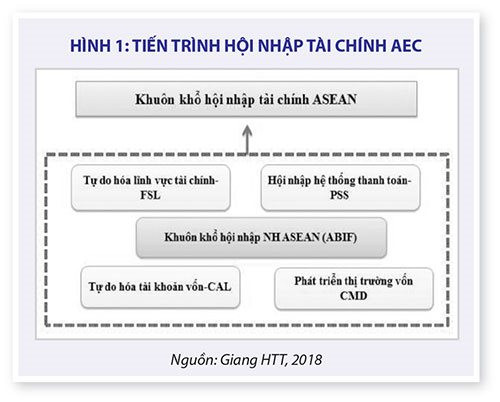

Hội nhập AEC mang tính toàn diện, đòi hỏi sự hoàn thiện về cơ chế, chính sách, và nâng cao năng lực cạnh tranh của toàn hệ thống. Tiến trình hội nhập lĩnh vực tài chính ngân hàng trong AEC như sau:

|

|

|

Theo lộ trình cam kết gia nhập AEC đến năm 2020, Việt Nam phải mở cửa, thực hiện xóa bỏ hoàn toàn các rào cản hội nhập trong ngành tài chính ngân hàng, lĩnh vực bảo hiểm, tự do hóa tài khoản vốn và thị trường vốn. Đồng nghĩa với việc xóa bỏ mọi giới hạn về sở hữu và hoạt động giữa ngân hàng trong nước và ngân hàng nước ngoài, các rào cản pháp lý mang tính phân biệt đối xử sẽ không còn, tạo ra sân chơi bình đẳng cho tất cả các ngân hàng trên một quốc gia (dù có trụ sở chính ở bất cứ đâu). Hệ thống tài chính ngân hàng các quốc gia thành viên thực hiện cam kết tiêu chuẩn chung về phát triển hoạt động tài chính xuyên biên giới, nâng cao năng lực kỹ thuật và cơ sở hạ tầng tài chính. Theo đó, đến năm 2020, các thành viên AEC buộc phải xây dựng bộ tiêu chuẩn và cơ sở hạ tầng thanh toán quốc gia theo chuẩn mực quốc tế để cùng tham gia vào hệ thống thanh toán chung ASEAN.

Như vậy, gia nhập AEC tạo độ mở lớn đối với phát triển ngành tài chính ngân hàng, là cơ sở tạo ra thị trường tài chính liên thông giữa các quốc gia ASEAN và WTO, từ đó giúp thị trường tài chính Việt Nam có sự hội nhập sâu sắc hơn với thị trường tài chính thế giới.

1.2 Các điều kiện thị trường

1.2.1 Quy mô, tốc độ tăng trưởng của thị trường tài chính ngân hàng Việt Nam

Cơ sở dữ liệu về phát triển tài chính toàn cầu của Ngân hàng thế giới (WB, 2018) cho thấy, số lượng tài khoản tại hệ thống ngân hàng chính thức của những người trưởng thành (tuổi trên 15) tại Việt Nam năm 2011 chiếm khoảng 21,37%, năm 2014 tăng lên 30,86%, đây là một tỷ lệ không cao so với các nước thuộc khối ASEAN. Đến năm 2017, theo số liệu của Vụ Thanh toán, Ngân hàng Nhà nước, tỷ lệ này đã lên tới gần 59%.

Tỷ lệ người trưởng thành có tài khoản trong hệ thống ngân hàng chính thức của Việt Nam chỉ đứng trên Campuchia, cao hơn so với Myanmar và Philippines không đáng kể. Tuy nhiên, tỷ lệ này rất nhỏ so với Singapore, chiếm 96,35% tổng dân số đều có tài khoản chính thức trong hệ thống ngân hàng, tỷ lệ này ở Malaysia và Thái Lan cũng rất cao, lần lượt là 80,67% và 78,14%.

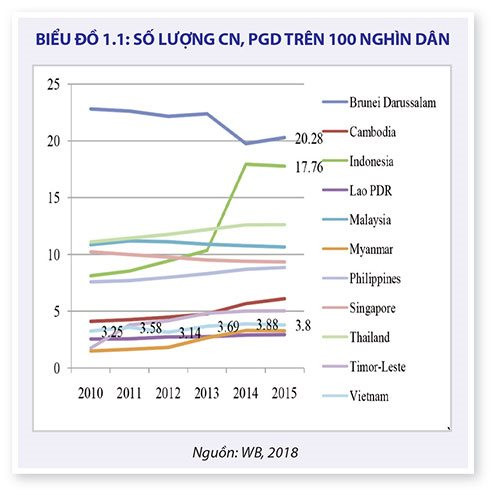

Bên cạnh đó, số lượng chi nhánh, phòng giao dịch (CN, PGD) trên 100 nghìn dân của Việt Nam cũng rất nhỏ, chỉ 3,8 CN, PGD (năm 2015). Con số này rất nhỏ so với các quốc gia như Brunei hoặc Indonesia.

Theo đó, số lượng CN, PGD/100 nghìn dân của Việt Nam chỉ đứng trên Lào và Myanmar, trong cùng nhóm với Đông Timo và Campuchia, thấp hơn các quốc gia còn lại khá nhiều. Brunei năm 2015 là 20,28 CN, PGD/100 nghìn dân, Indonesia có tới 17,76 CN, PGD/100 nghìn dân.

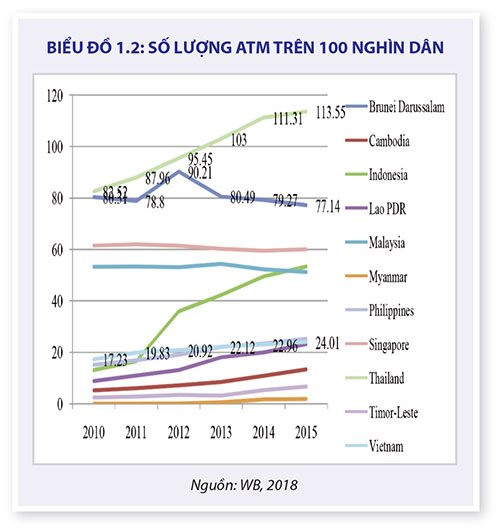

Tương tự, biểu đồ số lượng trụ ATM trên 100 nghìn dân dưới đây cho thấy, Việt Nam cũng thuộc tốp dưới của các nước thuộc khối ASEAN.

Thái Lan là quốc gia có số lượng trụ ATM trên 100 nghìn dân lớn hơn rất nhiều các quốc gia còn lại, năm 2015 đạt 113,55 trụ. Trong khi đó các quốc gia như Brunei, Indonesia, Singapore ở tốp giữa nhưng cũng có tỷ lệ lớn gấp đôi Việt Nam. Việt Nam năm 2015 mới chỉ đạt số lượng 24,01 trụ ATM trên 100 nghìn dân.

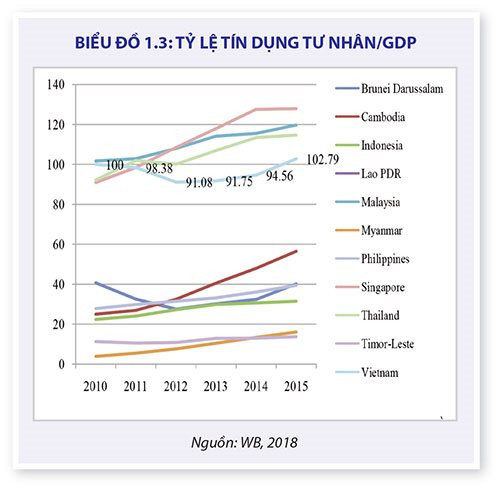

Có sự khác biệt rất đáng kể ở tỷ lệ tăng trưởng tín dụng tư nhân trên GDP. Việt Nam thuộc nhóm các quốc gia có tỷ lệ tín dụng trên GDP khá cao. Sau thời gian giảm nhẹ từ năm 2011-2012, năm 2013 tỷ lệ này bắt đầu tăng lên, năm 2015 tăng lên mạnh nhất trong các năm, đạt 102,79%GDP.

Tỷ lệ này cao nhất là tại Singapore, Malaysia và Thái Lan. Trong khi tăng trưởng tín dụng tại Singapore và Thái Lan đang có xu hướng tăng chậm lại thì tín dụng của Việt Nam và Malaysia vẫn đang tiếp tục đà tăng mạnh.

Những số liệu thống kê và phân tích trên cho thấy, thị trường tài chính ngân hàng Việt Nam dư địa còn rất lớn, còn có thể khai thác thêm nữa. Đây cũng chính là cơ hội để trong thời gian tới đẩy mạnh các hoạt động xúc tiến, phát triển và mở rộng thị phần trên thị trường.

1.2.2 Đặc điểm của khách hàng

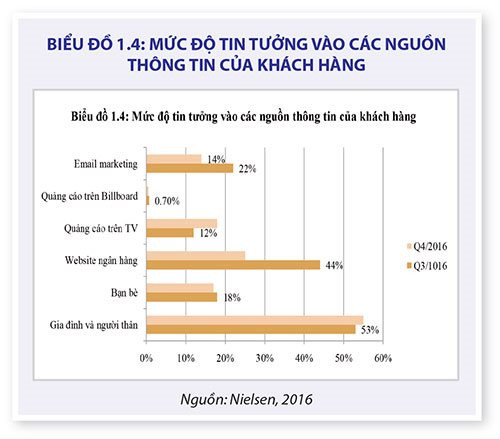

Báo cáo đánh giá của Nielsen về hành vi tiêu dùng dịch vụ tài chính của người Việt Nam năm 2016 chỉ ra rằng, thông tin từ truyền miệng gồm người thân, gia đình là nguồn thông tin được khách hàng tin cậy nhất với 55% (tính đến quý IV/2016 trên quy mô khảo sát 1.857 người), trong khi đó chỉ có 25% khách hàng tin tưởng vào thông tin trên trang web chính thức của ngân hàng.

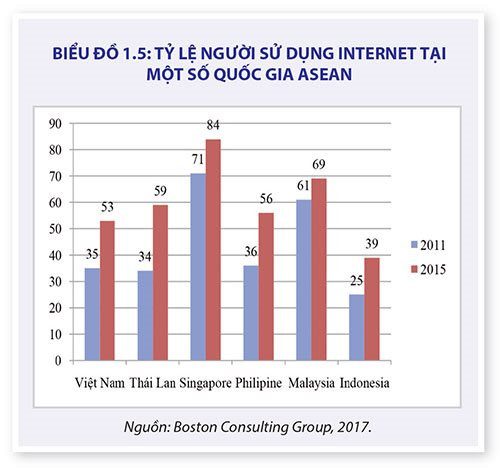

Trong khi đó báo cáo của Nhóm chuyên gia tư vấn Boston-Boston Consulting Group (BCG, 2017) cho thấy, số lượng người tiêu dùng Việt Nam sử dụng internet đang ngày một tăng lên, tốc độ tăng lượng người sử dụng internet thuộc tốp đầu thế giới.

Việc phát triển nhanh chóng dịch vụ internet cũng mang lại cơ hội lớn cho các NHTM Việt Nam trong việc quảng bá, truyền thông cũng như cung cấp dịch vụ ngân hàng hiện đại.

1.3 Các ngân hàng nước ngoài

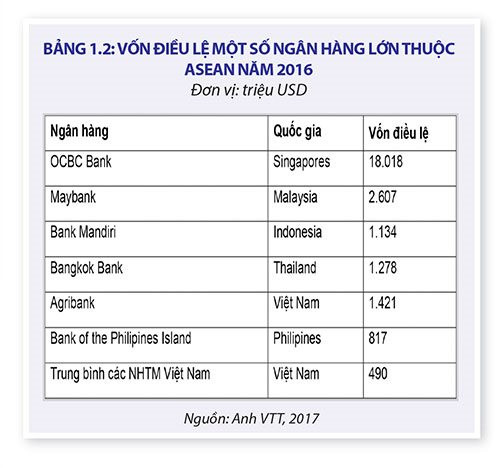

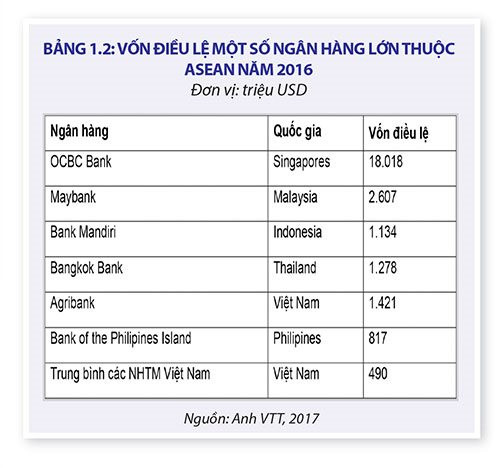

Các ngân hàng nước ngoài sẽ tạo áp lực cạnh tranh lớn đối với các ngân hàng trong nước. Mức độ hội nhập tài chính của một số quốc gia như Thái Lan, Singapore, Malaysia được đánh giá là tương đối sâu hơn Việt Nam. NHTM của các quốc gia này có nguồn vốn lớn, nền tảng công nghệ hiện đại, tạo ra lợi thế cạnh tranh so với NHTM Việt Nam. Bảng 1.2 cho thấy điều đó:

|

|

|

Tính đến năm 2018, NHTM có nguồn vốn điều lệ lớn nhất Việt Nam là VietinBank với 37.234 tỷ đồng (tương đương 1.700 triệu USD). Trong khi đó, các NHTM khác trong khu vực cũng có nguồn vốn lớn hơn nhiều lần, thời điểm năm 2016 ngân hàng OCBC của Singapore có vốn điều lệ lớn gấp hơn 10 lần Agribank của Việt Nam. Vốn điều lệ trung bình của các NHTM Việt Nam chỉ đạt 490 triệu USD, tính đến ngày 31/1/2019, tổng vốn điều lệ trung bình toàn hệ thống NHTM đạt 543,381 tỷ đồng (cả hệ thống tài chính bao gồm NHTM, công ty tài chính, cho thuê tài chính, ngân hàng hợp tác xã và các quỹ tín dụng nhân dân có tổng vốn điều lệ 577,24 tỷ đồng) (NHNN, 2019). Hạn chế về mặt tài chính khi gia nhập AEC khiến hệ thống NHTM Việt Nam gặp khó khăn trong hoạt động mở rộng quy mô, phạm vi hoạt động hay đầu tư xây dựng thương hiệu, dẫn đến bất lợi về khả năng cạnh tranh ngay tại thị trường Việt Nam.

Theo Trần Thị Vân Anh (2017), các NHTM lớn thuộc khối AEC đã rất chủ động trong tiến trình hội nhập, đặc biệt về mặt tài chính. Singapore là quốc gia có tỷ lệ hội nhập cao nhất (96%), ngay thời kỳ đầu hội nhập AEC, hệ thống NHTM của Singapore chủ trương mở rộng phạm vi hoạt động tại các nước ASEAN khác, đẩy mạnh gia tăng quy mô thông qua chiến lược thâu tóm các ngân hàng đối thủ nhỏ để đón đầu làn sóng tăng trưởng và duy trì vị trí tiên phong trong khu vực. NHTM Singapore sẽ tạo ra áp lực lớn cho các NHTM Việt Nam. Bên cạnh đó là các NHTM Thái Lan, mà Bangkok Bank là điển hình, việc gia tăng phạm vi hoạt động trong khối AEC được NHTM này đẩy mạnh, với tổng số 13/27 chi nhánh và văn phòng tại các quốc gia ASEAN, chi nhánh của Bangkok Bank tại Việt Nam đã hoạt động ở Hà Nội và Thành phố Hồ Chí Minh được hơn 30 năm, hiện nay cũng đang có kế hoạch mở rộng ra các tỉnh khác. Ngoài ra, các NHTM khác như Kasikorn của Thái Lan, Ngân hàng Phát triển Singapore, Maybank của Malaysia cũng đã thành lập văn phòng đại diện tại Việt Nam.

1.4 Quy mô và tốc độ tăng trưởng thị trường xuất nhập khẩu

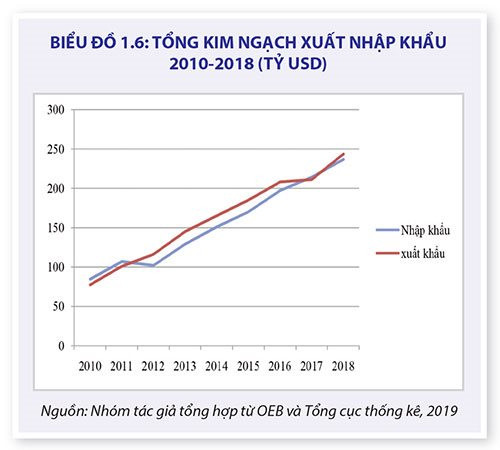

Trong 5 năm gần đây, Việt Nam liên tục xúc tiến và ký kết các hiệp định thương mại tự do với các đối tác và khu vực kinh tế trên thế giới, tạo cơ hội cho thương mại quốc tế và các giao dịch về tài chính quốc tế phát triển.

Cán cân thương mại của Việt Nam đã có sự thay đổi tích cực, trước năm 2011 Việt Nam liên tục nhập siêu, kể từ 2011 đến nay, Việt Nam đã trở thành nước xuất siêu, kim ngạch xuất nhập khẩu liên tục tăng qua các năm với tốc độ khá ổn định. Đây cũng là một trong những yếu tố mở ra cơ hội phát triển các giao dịch tài chính quốc tế cho các NHTM.

2. Đánh giá năng lực cạnh tranh của hệ thống NHTM Việt Nam

2.1 Nguồn nhân lực và hoạt động đào tạo

Thứ nhất, ngành tài chính ngân hàng Việt Nam có lực lượng lao động dồi dào về số lượng, tuy nhiên chất lượng chưa cao. Báo cáo tại hội thảo “Chất lượng nguồn nhân lực ngành tài chính ngân hàng trong tiến trình hội nhập” của chuyên gia Cấn Văn Lực (2016) cho rằng, lĩnh vực tài chính ngân hàng đang thiếu nhân sự cấp cao ở vị trí chuyên gia quản lý rủi ro, nhân sự quản lý cấp trung và chuyên gia tài chính đầu tư. Bên cạnh đó, tính chuyên nghiệp của nhân viên chưa cao, việc thiếu tự tin trong giao tiếp khả năng kiểm soát cảm xúc, kỹ năng xử lý tình huống và khiếu nại của khách hàng còn hạn chế; tính đến năm 2016, Việt Nam có khoảng 408.900 lao động trong ngành tài chính ngân hàng, từ năm 2013-2016 tăng bình quân 23.000 người/năm (tốc độ tăng trưởng lao động khoảng 8,5%). Theo số liệu Báo cáo điều tra lao động, việc làm của Tổng cục thống kê cho thấy, số lao động trong ngành tài chính ngân hàng tăng nhanh qua các năm.

|

|

|

Nhu cầu nhân lực tài chính ngân hàng sẽ tiếp tục tăng trong thời gian tới, theo báo cáo của Tổ chức Lao động quốc tế (ILO), dự báo về nhu cầu của ngành tài chính ngân hàng Việt Nam, giai đoạn 2016-2020 sẽ cần khoảng 1,6 triệu lao động, điều này sẽ mở ra cơ hội việc làm lớn cho người lao động tốt nghiệp đúng chuyên ngành (Minh Khôi, 2018).

Thứ hai, việc đào tạo nhân lực chưa phù hợp với nhu cầu thị trường. Trong tổng số hơn 400.000 lao động, thì số lao động trong ngành xuất thân từ những ngành khác chiếm khoảng 50% tổng số lao động (Cấn Văn Lực, 2016). Cả nước đang có 40 cơ sở được phép đào tạo chuyên ngành tài chính ngân hàng, trong đó có 24 trường đại học, hàng năm cung cấp cho ngành tài chính ngân hàng khoảng 11 nghìn cử nhân đại học và khoảng 7000 cử nhân cao đẳng. Tuy nhiên, số lượng sinh viên tốt nghiệp làm việc trong ngành ngân hàng chỉ đạt tỷ lệ 1/25 (Lã Thị Kim Anh, 2018). Điều này cho thấy số cử nhân dư thừa hàng năm rất lớn, trong khi đó, khoảng một nửa số lao động lại không được đào tạo đúng chuyên ngành. Ngoài ra, trình độ nhân lực chưa phù hợp với thực tế còn phổ biến, hầu hết các ngân hàng đều phải đào tạo chuyên môn nghiệp vụ cho nhân viên mới. Nhiều ngân hàng thành lập trường hoặc trung tâm đào tạo riêng, để đảm bảo nguồn nhân lực đáp ứng yêu cầu công việc.

2.2 Khả năng tài chính

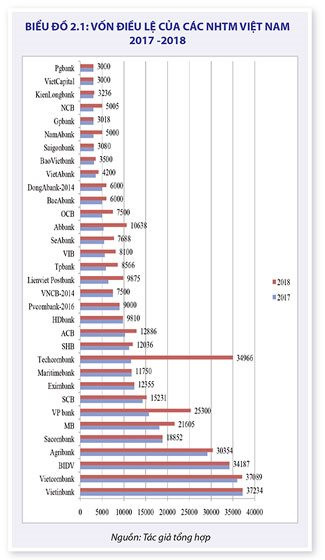

Năng lực tài chính của hệ thống các ngân hàng Việt Nam đã và đang được củng cố trong những năm gần đây. Tất cả các NHTM đã đáp ứng yêu cầu quy định vốn điều lệ tối thiểu của NHNN đạt trên 3.000 tỷ đồng. Tính đến cuối tháng 5/2018, tổng số vốn điều lệ của hệ thống TCTD đạt khoảng 516.951 tỷ đồng. Nhìn chung, hằng năm, vốn điều lệ của các ngân hàng đều được tăng thêm, cụ thể năm 2016, toàn hệ thống tăng thêm tổng vốn điều lệ khoảng 32.000 tỷ đồng, năm 2017 tổng vốn điều lệ tăng thêm khoảng 15.000 tỷ đồng, năm 2018 tổng vốn điều lệ toàn ngành có sự tăng lên đáng kể với con số trên 50.000 tỷ đồng.

Biểu đồ trên cho thấy, nhóm 4 ngân hàng thương mại cổ phần có vốn nhà nước chi phối (NH TMCP NN) vẫn chiếm ưu thế khi sở hữu đến 38% tổng vốn điều lệ của toàn hệ thống. Điều này cũng là một trong những lý do dẫn đến ưu thế về thị phần của nhóm ngân hàng này khi chiếm trên 50% thị phần huy động và cho vay trong toàn hệ thống.

Cuối năm 2017, vẫn còn khoảng 10 ngân hàng có vốn điều lệ dưới 5.000 tỷ đồng, trong khi dự báo quy mô thị trường và tốc độ tăng trưởng tín dụng gia tăng nhanh chóng. Các ngân hàng thuộc nhóm này sẽ gặp khó khăn khi vừa muốn mở rộng hoạt động kinh doanh trong khi vẫn cần phải đảm bảo các chỉ tiêu về an toàn hoạt động.

Bên cạnh đó, so sánh với số liệu thống kê về vốn điều lệ của các NHTM khối AEC tại mục 1.3, vốn điều lệ trung bình của các NHTM Việt Nam năm 2018 chỉ là 577,24 tỷ đồng cho thấy năng lực tài chính là điểm yếu của hệ thống NHTM trong nước, điều này sẽ dẫn đến hạn chế trong năng lực cạnh tranh khi hội nhập.

2.3 Uy tín thương hiệu của các NHTM Việt Nam

Năm 2017, Công ty Nghiên cứu thị trường và Quảng bá toàn cầu Nielsen thực hiện đánh giá thương hiệu 37 NHTM Việt Nam. Kết quả, trong số đó, không có thương hiệu ngân hàng mạnh hay đạt chỉ số đã phát triển, chỉ có 8 ngân hàng đạt thương hiệu ở mức độ đang phát triển, chiếm tỷ lệ 21%; 29 ngân hàng ở mức khởi đầu, tương đương với 79%.

Điểm số của Nielsen dựa trên những phản ứng của khách hàng trước các kích thích marketing của ngân hàng trong hoạt động xây dựng nhận diện thương hiệu. Kết quả này cho thấy, các nỗ lực truyền thông của ngân hàng chưa thực sự nhận được phản hồi tốt của khách hàng, dẫn đến khả năng nhận diện thương hiệu không cao.

Ngược lại, việc tạo ra lượng khách hàng trung thành được các ngân hàng chú trọng. Báo cáo của Nielsen cho thấy, chỉ số gắn kết khách hàng của hầu hết các NHTM Việt Nam ở mức khá cao, trên 7,6 điểm, đây là điểm số thể hiện mức độ cam kết mạnh mẽ của ngân hàng, đồng nghĩa với chất lượng phục vụ của các NHTM tương đối tốt.

2.4 Đánh giá khả năng cạnh tranh của hệ thống NHTM Việt Nam

Cơ hội và thách thức

Thứ nhất, gia nhập AEC tạo nhiều cơ hội và thách thức cho ngành tài chính ngân hàng trong nước về mọi mặt. Gia nhập AEC giúp gia tăng quy mô thị trường, thị trường thống nhất có tính liên thông cao, các NHTM đều có cơ hội bình đẳng trong việc mở rộng thị phần. Khi nguồn vốn quốc tế được tự do lưu chuyển, các ngân hàng có thể huy động nguồn vốn lớn hơn, phục vụ mở rộng tín dụng và các hoạt động kinh doanh khác. Gia nhập AEC vừa tạo điều kiện cũng vừa tạo áp lực nâng cao năng lực kỹ thuật của hệ thống các NHTM, xây dựng hệ thống thanh toán thống nhất của quốc gia đạt tiêu chuẩn quốc tế.

Gia nhập AEC cũng tạo ra nhiều thách thức như việc nâng cao năng lực kỹ thuật đòi hỏi chi phí không nhỏ đối với toàn hệ thống; hay sức ép cạnh tranh với các ngân hàng nước ngoài, đặc biệt là về công nghệ và tài chính.

Thứ hai, việc Việt Nam gia nhập các hiệp định thương mại tự do lớn như CPTTP, EVFTA… sẽ thúc đẩy hoạt động thương mại quốc tế. Giá trị xuất nhập khẩu liên tục tăng mạnh cả về số lượng đối tác lẫn giá trị giao dịch mở ra cơ hội cho các NHTM phát triển hoạt động tài chính quốc tế.

Thứ ba, sự phát triển của Internet mở ra cơ hội lớn hơn cho các NHTM Việt Nam. Báo cáo của BCG cho thấy, số lượng người dùng internet gia tăng, điều này không chỉ mở ra cơ hội cung cấp các dịch vụ ngân hàng điện tử, mà còn là cơ hội để các NHTM thúc đẩy marketing thông qua internet.

Năng lực cạnh tranh của hệ thống NHTM Việt Nam

Thứ nhất, ngành tài chính ngân hàng Việt Nam chưa thực sự có sức mạnh về uy tín và thương hiệu. Hội nhập gia tăng áp lực cạnh tranh ngay trên sân nhà và trên thị trường các nước AEC khi NHTM mở rộng hoạt động. Tuy nhiên, báo cáo của Neilsen ở trên cho thấy, chiến lượng marketing của các NHTM chưa thực sự tạo ra được hiệu quả nhận diện thương hiệu. Khách hàng chưa đánh giá cao nguồn thông tin được cung cấp từ phía ngân hàng (website chỉ chiếm 25% độ tin cậy), điểm yếu này cần được các NHTM sớm khắc phục trong thời gian tới.

Thứ hai, khả năng tài chính đang được củng cố song vẫn là điểm yếu của hệ thống NHTM Việt Nam. Tất cả các ngân hàng đã đạt yêu cầu của NHNN về số vốn điều lệ tối thiểu; tuy nhiên, số NHTM có vốn điều lệ lớn, trên 10.000 tỷ đồng không nhiều. Đây là rào cản lớn trong việc hoàn thiện cơ sở vật chất để tham gia hệ thống thanh toán đạt tiêu chuẩn quốc tế theo lộ trình cam kết hội nhập tài chính AEC. Bên cạnh đó, để gia tăng thị phần, đòi hỏi có nguồn vốn lớn nhằm vừa đảm bảo mở rộng hoạt động kinh doanh nhưng vẫn đáp ứng an toàn hệ thống. Những hạn chế về sức mạnh tài chính, sẽ làm giảm sút khả năng cạnh tranh khi hội nhập tài chính AEC, đặc biệt khó khăn khi mở rộng hoạt động kinh doanh ra ngoài lãnh thổ Việt Nam.

Thứ ba, hệ thống các cơ sở đào tạo nhân lực rộng khắp cả nước là cơ sở cung cấp nguồn nhân lực dồi dào cho toàn ngành, tuy nhiên, đây cũng đang là điểm yếu khi hệ thống đào tạo chưa thực sự gắn kết thực tế, hơn nữa đa phần các trường đại học chỉ đào tạo các nhân viên giao dịch cơ bản, chưa có các chương trình đào tạo chuyên gia và nhân sự quản lý cấp trung và cấp cao.

3. Một số khuyến nghị nâng cao năng lực cạnh tranh hệ thống NHTM Việt Nam

Đối với Chính phủ và Ngân hàng Nhà nước

Thứ nhất, tiếp tục hoàn thiện hệ thống pháp lý tài chính ngân hàng phù hợp với thông lệ quốc tế, bao gồm các văn bản hướng dẫn lộ trình hội nhập cụ thể, hướng dẫn hoạt động tái cấu trúc, và củng cố năng lực tài chính cho các NHTM.

Thứ hai, về xây dựng hệ thống thanh toán quốc gia phù hợp với tiêu chuẩn quốc tế. NHNN cần có chiến lược và kế hoạch hành động cụ thể, ban hành các thông tư hướng dẫn, giải pháp thực hiện cụ thể cho các NHTM. Thực hiện hỗ trợ các NHTM trong hoạt động hiện đại hóa hệ thống cơ sở vật chất, đáp ứng các tiêu chuẩn của hệ thống thanh toán quốc tế.

Thứ ba, tăng cường hợp tác với các tổ chức tài chính quốc tế để tận dụng sự hỗ trợ trong tiến trình hội nhập. NHNN tiếp tục đẩy mạnh tham gia hội nghị quốc tế về tài chính với các tổ chức lớn như Ngân hàng Phát triển châu Á (ADB), Quỹ Tiền tệ Quốc tế (IMF), Ngân hàng Thế giới (WB), nhằm tận dụng sự hỗ trợ của các tổ chức này về mặt nhân lực (chuyên gia), kỹ thuật và tài chính. Mở rộng hợp tác với các quốc gia khác về tài chính ngân hàng với các nước thành viên WTO, ASEAN, ASEAN+3, Diễn đàn hợp tác kinh tế châu Á-Thái Bình Dương (APEC)... Chủ động và tích cực tham gia vào các tổ chức tài chính quốc tế mới như Ngân hàng Thanh toán quốc tế (BIS), Ngân hàng Đầu tư cơ sở hạ tầng Châu Á (AIIB) nhằm mở rộng và liên kết hoạt động của hệ thống NHTM trong nước với các thị trường tài chính quốc tế.

Đối với các NHTM

Thứ nhất, nâng cao uy tín, sức mạnh thương hiệu. Hiện nay chưa có thương hiệu NHTM nào của Việt Nam đạt chỉ số thương hiệu mạnh hay thương hiệu đã phát triển. Để tăng khả năng cạnh tranh, các NHTM buộc phải xây dựng chiến lược bộ nhận diện thương hiệu. Với việc sử dụng internet của người Việt đang tăng nhanh, xây dựng và quảng bá thương hiệu qua mạng internet, cụ thể qua website và các mạng xã hội sẽ giúp các ngân hàng đẩy nhanh mức độ lan tỏa tác động của chiến lược nhiều hơn, giúp nhiều người tiếp cận được với các đặc tính của thương hiệu, nâng cao khả năng nhận diện thương hiệu ngân hàng.

Thứ hai, củng cố năng lực tài chính của các NHTM. So với các NHTM trong khu vực, năng lực tài chính của hệ thống NHTM Việt Nam còn hạn chế. Gia nhập AEC và các tổ chức kinh tế lớn, tạo cơ hội cho NHTM tiếp cận với nguồn vốn quốc tế. Tuy nhiên dòng vốn quốc tế có đặc trưng là không ổn định, vì thế, để đảm bảo an toàn hoạt động các ngân hàng, bên cạnh việc vay vốn trên thị trường quốc tế, có thể hợp tác kinh doanh với các NHTM theo mô hình liên doanh, đối tác kinh doanh chiến lược. Với hình thức này, các NHTM trong nước vừa tận dụng được hệ thống quản lý kinh nghiệm phát triển, sự hỗ trợ về cơ sở hạ tầng kỹ thuật và tài chính từ đối tác, đồng thời tạo ra nguồn vốn ổn định cho hoạt động kinh doanh ngân hàng.

Thứ ba, nâng cao chất lượng nguồn nhân lực. Nguồn nhân lực ngành tài chính ngân hàng dồi dào, nhưng thiếu đội ngũ các chuyên gia trung và cao cấp; Tiếp nhận nhân lực từ các cơ sở đào tạo chuyên nghiệp, nhưng các NHTM thường phải đào tạo lại. Do đó, các NHTM cần thực hiện các chương trình liên kết đào tạo với các trường đại học, trực tiếp tham gia vào hoạt động xây dựng chương trình giảng dạy nhằm tạo tính thực tế, đồng thời tạo ra đội ngũ chuyên gia cho hoạt động ngân hàng như chuyên gia quản lý, chuyên gia về quản trị rủi ro, từ đó giúp tăng khả năng cạnh tranh nguồn nhân lực tài chính ngân hàng nói riêng và toàn hệ thống NHTM nói chung.

Tài liệu tham khảo

- Anh LTK (2017), trích “Nhân lực ngành tài chính ngân hàng vừa thừa vừa thiếu”, Anh Linh, Tạp chí Người Lao động, 2017.

- Anh TTV (2017), Ngân hàng Việt Nam trong tiến trình gia nhập Cộng đồng kinh tế ASEAN, Tạp chí Khoa học Xã hội Việt Nam, ISSN: 1013-4238

- Cấn Văn Lực (2016), Báo cáo tại hội thảo “Chất lượng nguồn nhân lực ngành tài chính ngân hàng trong tiến trình hội nhập”, Hà Nội, 2016.

- Nielsen (2017), Nỗ lực truyền thông tiếp thị của ngân hàng có thực sự hiệu quả, https://www.nielsen.com/vn/vi/insights/2017/ nielsen-pfm-2017.print.html, cập nhật ngày 10/1/2018.

- Nguyễn Thị Tuyết (2015), Cộng đồng kinh tế ASEAN: cơ hội và thách thức cho thị trường tài chính Việt Nam, Tạp chí Khoa học xã hội Việt Nam, số 8(93) – 2015

- Trần Thị Hương Giang (2018), Hội nhập quốc tế trong lĩnh vực ngân hàng, Vụ Hợp tác Quốc tế, Ngân hàng Nhà nước Việt Nam.

- Trương Văn Phước (2017), Vai trò của hệ thống tài chính Việt Nam đối với tăng trưởng kinh tế giai đoạn 2016-2020, Ủy ban Giám sát Tài chính Quốc gia, 2017.

- OEB (2018), Trade Balance of Vietnam.

- https://atlas.media.mit.edu/en/profile/country/vnm/#Trade_ Balance, cập nhật ngày 10/1/2018.

- WB (2018), GlobalFinancialDevelopmentDatabaseJune2017.

- https://www.worldbank.org/en/publication/gfdr/data/global -financial-development-database, cập nhật ngày 15/12/2018.

.png)

.png)