Tóm tắt: Ngân hàng thương mại (NHTM) là những nhà đầu tư nắm giữ tỷ trọng lớn trái phiếu Chính phủ trong nhiều năm liền kể từ khi thị trường này hình thành và trở thành kênh huy động vốn quan trọng cho Ngân sách Nhà nước (NSNN). Tuy nhiên, lo ngại việc đầu tư vượt mức vào kênh trái phiếu Chính phủ sẽ ảnh hưởng đến chức năng chính của ngân hàng, cơ quan quản lý đã giới hạn kênh đầu tư này. Bài viết sẽ trình bày cơ sở lý luận về động cơ nắm giữ trái phiếu Chính phủ của các ngân hàng, tác động tiềm năng của việc nắm giữ này đối với mảng tín dụng. Căn cứ vào thực trạng về hoạt động nắm giữ loại trái phiếu phi rủi ro này của các NHTM Việt Nam trong giai đoạn 2009–2018 cùng hệ thống khuôn khổ pháp lý có liên quan trong khoảng thời gian này cho đến năm 2019, một số hàm ý cho cơ quan quản lý và các ngân hàng được đưa ra.

Holdings of government bonds: banks’ motivation and the perspective from regulatory authorities in Vietnam

Abstract: Commercial banks have been major holders of government bonds for many years since this market was formed and became an important funding channel for the state budget. However, being concerned that excessive investment may negatively affect the primary function of the financial intermediation, the regulator has restricted this investment channel of the bank. The paper presents a theoretical framework for the motivation of holding government bonds of banks, in addition to the potential effects of such bond holdings on the credit activities. Based on the current context of the risk-free assets held by Vietnamese commercial banks from 2009 to 2018 and the related regulations updated to 2019, some implications for regulators and banks are given.

1. Giới thiệu

Hơn một thập niên qua, Chính phủ Việt Nam đã phát hành một lượng rất lớn trái phiếu để đáp ứng nhu cầu cho ngân sách nhà nước (NSNN), đóng góp vào sự phát triển kinh tế chung của đất nước. Thị trường trái phiếu Chính phủ (TPCP) có sự tham gia của các nhà đầu tư cả trong và ngoài nước. Tuy nhiên trong nhiều năm liền, nhóm các NHTM trong nước luôn là những đơn vị nắm giữ chính TPCP.

Trong giai đoạn 2008–2009, TPCP là kênh đầu tư hấp dẫn với mức lợi suất có lúc lên đến hơn 20%, rất thu hút các ngân hàng có lợi thế sở hữu lượng vốn dồi dào. Tiếp nối đà phát triển này, đến năm 2014, các ngân hàng nắm giữ khoảng 80% tổng dư nợ TPCP1. Lo ngại tình trạng này có thể ảnh hưởng tiêu cực đến hoạt động tín dụng của ngân hàng cũng như cơ cấu tập trung của danh sách chủ nợ nắm giữ TPCP (từ đó gây ra các hệ lụy như thao túng giá), Ngân hàng Nhà nước (NHNN) đã ban hành quy định để giới hạn tỷ lệ mà các NHTM được mua loại tài sản phi rủi ro này. Bên cạnh đó, nhiều chủ thể khác như quỹ đầu tư chứng khoán, doanh nghiệp bảo hiểm,…cũng bắt đầu gia tăng thị phần nắm giữ TPCP. Kết quả là, tỷ trọng TPCP do các ngân hàng nắm giữ trên tổng số lượng phát hành giảm còn 52% vào năm 2017, 47,8% vào năm 2018 và 45% tính đến tháng 11/2019.

Điều gì khiến NHTM lựa chọn nắm giữ TPCP và liệu việc tham gia này có ảnh hưởng tiêu cực đến hoạt động tín dụng của ngân hàng? Trong bài viết này, chúng tôi cung cấp những lý luận về động cơ nắm giữ TPCP của các NHTM tại thị trường Việt Nam. Có quan điểm cho rằng việc đầu tư nhiều vào TPCP sẽ ảnh hưởng tiêu cực đến hoạt động tín dụng của ngân hàng, khiến họ bị phân tán khỏi chức năng chính, rất bất lợi cho một nền kinh tế tăng trưởng nhanh nhờ kênh tín dụng ngân hàng như Việt Nam. Những điều chỉnh trong khuôn khổ các quy định về giới hạn các tỷ lệ an toàn trong hoạt động ngân hàng từ NHNN đã cho thấy quan điểm nhìn nhận và ứng xử của cơ quan quản lý Nhà nước về vấn đề sở hữu TPCP của các ngân hàng. Như vậy, việc làm rõ các vấn đề này tại thị trường Việt Nam là rất cần thiết, trong bối cảnh sự tham gia của hệ thống ngân hàng vào thị trường TPCP là rất nổi bật trong thời gian qua, đặc biệt khi quy mô nợ công của Việt Nam cũng đang rất lớn.

2. Động cơ nắm giữ TPCP của các ngân hàng

(i) Dự trữ thanh khoản

Động cơ dự trữ thanh khoản được xem như nhân tố quan trọng hàng đầu đối với việc mua TPCP của các ngân hàng. Dưới góc độ quản lý dòng tiền, có thể khó khăn cho các ngân hàng để giải ngân ra nền kinh tế ngay sau khi huy động được các khoản vốn tài trợ. Theo đó, các ngân hàng có thể quyết định nhanh chóng sau khi huy động vốn rằng họ sẽ tạm thời chuyển nguồn vốn nhàn rỗi sang kênh TPCP với các kỳ hạn phù hợp. Điều này giúp các ngân hàng vừa duy trì được vị thế thanh khoản tốt khi cần và cũng đảm bảo tối đa hoá hiệu quả quản lý dòng tiền, vì TPCP là loại tài sản phi rủi ro có khả năng thanh khoản cao, dễ giao dịch trên thị trường thứ cấp. Một mô hình lý thuyết được xây dựng bởi Gennaioli và cộng sự (2014) cũng đã chỉ ra rằng các ngân hàng có xu hướng duy trì một khoản nắm giữ TPCP phù hợp như là một chiến lượt dự trữ thanh khoản để đầu tư vào các tài sản cần thiết trong tương lai.

Dưới góc độ quy định pháp lý, các ngân hàng được yêu cầu phải nắm giữ một lượng tài sản thanh khoản cao để tránh gặp phải rủi ro thanh khoản do sự bất cân xứng (mismatch) giữa nguồn vốn (chủ yếu là tiền gửi) và tài sản (hầu hết là các khoản cho vay). Với Việt Nam, nhằm ổn định thị trường tài chính thì cơ quan quản lý bắt đầu quan tâm đến thanh khoản ngân hàng và siết chặt hơn quy định pháp lý kể từ giữa năm 2008. Hiện tại, NHNN luôn duy trì các quy định liên quan đến thanh khoản dự trữ cho các ngân hàng, yêu cầu các ngân hàng phải tuân thủ chỉ tiêu tỷ lệ dự trữ thanh khoản tối thiểu (xác định bằng tài sản có tính thanh khoản cao trên tổng nợ phải trả). Trong đó, TPCP là cấu phần chính và quan trọng của nhóm tài sản có tính thanh khoản cao này.

(ii) Cải thiện hiệu quả hoạt động và chuyển dịch rủi ro

Khả năng sinh lời tương đối hấp dẫn của TPCP thu hút ngân hàng nhằm cải thiện lợi nhuận hoạt động của họ. Với vị thế là các nhà đầu tư lớn khi tham gia thị trường, các ngân hàng tỏ ra có kinh nghiệm trong việc cân đối lợi ích và chi phí giữa hoạt động tín dụng và các kênh đầu tư khác để nắm bắt các cơ hội. Nếu lợi nhuận của kênh đầu tư TPCP gia tăng đến một ngưỡng phù hợp, các ngân hàng có thể nhanh chóng nắm lấy cơ hội để đầu tư vào phân khúc này (Ogawa & Imai, 2014). Hơn thế nữa, động cơ chuyển giao rủi ro cũng rất rõ ràng trong hành vi nắm giữ TPCP của các ngân hàng vốn được đánh giá như tài sản phi rủi ro. Chất lượng tín dụng suy giảm phần nào đó khiến các ngân hàng thận trọng hơn với các quyết định đầu tư, đặc biệt là khi phải chịu sự kiểm soát chặt của cơ quan quản lý trong vấn đề cơ cấu danh mục tín dụng (Lamas & Mencía, 2018).

Như vậy, có thể nói sự cân bằng giữa rủi ro và lợi nhuận từ các khoản đầu tư TPCP là cơ sở khiến các ngân hàng quyết định bơm tiền vào thị trường này. Nhận định này là đặc biệt phù hợp với bối cảnh ngân hàng Việt Nam, khu vực đã trải qua thời kỳ khó khăn với chất lượng tín dụng suy giảm và ảnh hưởng nghiêm trọng đến thu nhập của các ngân hàng.

(iii) Tuân thủ các quy định pháp lý về an toàn vốn

Một động cơ quan trọng khác chi phối việc nắm giữ TPCP có liên quan tới việc tuân thủ các quy định về an toàn vốn của ngân hàng. Khi tính toán lượng tài sản có rủi ro để xác định mức độ an toàn vốn, TPCP được phân bổ trọng số rủi ro bằng không và cơ chế này qua đó đã gợi ý để các ngân hàng đầu tư vào thị trường TPCP, đặc biệt là các ngân hàng có tỷ lệ an toàn vốn thấp, để tuân thủ các yêu cầu về quản lý vốn.

Một cách tổng quát hơn, Altunbas và cộng sự (2007) dùng thuật ngữ “giả thiết về quản lý” (“regulatory hypothesis”) để lý giải cho hành vi chấp hành các quy định pháp lý của các ngân hàng. Giả thiết này có thể áp dụng với thị trường tiền tệ Việt Nam. Sau giai đoạn tăng trưởng tín dụng không hiệu quả, những căng thẳng về vốn đã xuất hiện và ngày càng lớn dần khi bộ khung Basel II nổi bật với hướng dẫn về an toàn vốn được chính thức áp dụng. Những trở ngại về thu nhập cùng với rào cản về việc tăng vốn chủ sở hữu nhiều khả năng sẽ khiến các ngân hàng lựa chọn cải thiện hệ số an toàn vốn thông qua giảm tài sản có rủi ro hơn là gia tăng vốn chủ sở hữu. Như vậy, có thể các ngân hàng có hệ số vốn thấp hơn đã tăng cường sự chuyển dịch sang TPCP gắn với hệ số rủi ro bằng không để từ đó thúc đẩy hệ số an toàn vốn.

3. tác động của việc nắm giữ TPCP đến kênh tín dụng ngân hàng

Nhiều năm liền, ngành ngân hàng luôn dẫn đầu về lượng TPCP nắm giữ. Thực tế này khiến các nhà hoạch định chính sách Việt Nam lo ngại rằng các ngân hàng không thể tập trung vào cho vay, hay nói cách khác là kênh đầu tư này có tác động tiêu cực đến hoạt động cho vay. Về lý thuyết, kênh cho vay và đầu tư TPCP có thể là hai kênh thay thế cho nhau, xét trên tổng danh mục tài sản của ngân hàng. Tuy nhiên, không nhất thiết việc nắm giữ TPCP có tác động tiêu cực đến cho vay ngân hàng, khi mà nhiều khả năng ngân hàng chỉ sử dụng nguồn vốn thừa sau khi huy động từ thị trường để mua TPCP với động cơ dự phòng. Như vậy, về mặt lý luận chúng ta có cơ sở để tin rằng việc đầu tư TPCP không tác động tiêu cực đến lượng vốn cung ứng ra thị trường.

Các tài liệu hiện có gần như chú ý không nhiều đến tác động của việc nắm giữ TPCP đến cho vay ngân hàng trong thời kỳ kinh tế ổn định. Gennaioli và cộng sự (2018) đã khảo sát thực nghiệm hành vi nắm giữ TPCP của các ngân hàng toàn cầu tại 191 quốc gia trong giai đoạn từ năm 1998 đến năm 2012, phát hiện rằng việc các ngân hàng đẩy mạnh bơm tiền vào TPCP trước thời kỳ khủng hoảng có thể xem là dự báo hiệu quả cho sự cắt giảm vốn vay sau đó. Tuy nhiên, chính xác hơn, mối quan hệ này chỉ được quan sát tại các quốc gia bị vỡ nợ (sovereign defaults), trong khi tác động riêng lẻ đơn thuần của nắm giữ TPCP lên cho vay ngân hàng là cùng chiều. Gennaioli et al. (2018) còn chỉ ra rằng chính các cơ hội đầu tư ít hơn trong thời kỳ khủng hoảng là nguyên nhân khiến các ngân hàng phải đánh đổi giữa hai loại hình đầu tư này.

Một nhóm nghiên cứu khác tập trung vào mối quan hệ thay thế giữa cho vay và đầu tư chứng khoán. Tuy nhiên, mục đích của các sự thay thế này được quy cho động cơ điều chỉnh mức độ rủi ro tín dụng tổng thể của ngân hàng. Cụ thể hơn, chất lượng của danh mục tín dụng vẫn là ưu tiên hàng đầu và là cơ sở để ngân hàng xem xét đến vấn đề đầu tư chứng khoán.

4. Thực trạng nắm giữ TPCP của các ngân hàng và những quy định pháp lý điều chỉnh

Để đánh giá thực trạng nắm giữ TPCP của các NHTM Việt Nam trong giai đoạn vừa qua, bài viết sử dụng dữ liệu trích xuất thủ công từ các báo cáo tài chính hàng năm được công bố trên các website của mỗi ngân hàng, trong giai đoạn khảo sát từ năm 2009 đến 2018. Trong quá trình lọc dữ liệu, một số ngân hàng có sự khác biệt trong chiến lược kinh doanh bị loại bỏ; đây là các ngân hàng yếu kém bị mua lại hoặc bị kiểm soát đặc biệt bởi Nhà nước. Dữ liệu tổng hợp gồm 31 ngân hàng, chiếm hơn 95% thị phần (xét về tổng tài sản) của hệ thống NHTM Việt Nam.

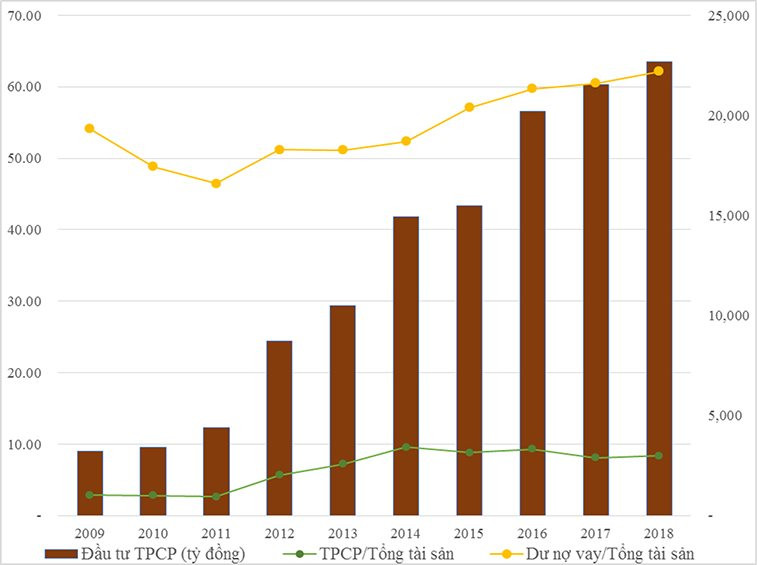

Hình 1. Số liệu đầu tư TPCP bình quân qua các năm 2009–2018 tại thị trường ngân hàng Việt Nam

Thông qua Hình 1, có một vài nhận xét như sau. Với giá trị trung bình 6,54%, thấp hơn mức 9,06% của nhóm các nước không bị vỡ nợ (non-default) trên thế giới theo khảo sát của Gennaioli et al. (2018), cho thấy các ngân hàng Việt Nam nắm giữ một tỷ lệ tương đối thấp TPCP trong cơ cấu tổng tài sản mặc dù họ là thành phần chính tham gia thị trường này trong nhiều năm. Nhận định này càng rõ ràng hơn khi mà dư nợ cho vay nền kinh tế chiếm bình quân 55% tổng tài sản của ngân hàng. Tỷ lệ nắm giữ TPCP của hệ thống ngân hàng tăng liên tục trong thời gian từ 2009 đến năm 2014, sau đó có chút sụt giảm và bắt đầu duy trì ổn định cho đến năm 2018. Tuy vậy, cùng với đà tăng về tổng tài sản của ngân hàng thì quy mô nắm giữ TPCP (tuyệt đối) là liên tục tăng qua các năm.

Nếu như trước đây, đơn vị mua TPCP chủ yếu là các NHTM, thì hiện tại thị trường có sự tham gia của nhiều nhà đầu tư mới như các quỹ đầu tư, công ty bảo hiểm, các nhà đầu tư nước ngoài. Như đã đề cập, tỷ trọng TPCP do các ngân hàng nắm giữ trên tổng số lượng phát hành giảm còn 52% vào năm 2017, 47,8% vào năm 2018 và 45% tính đến tháng 11/2019, khi mà trước đó đạt đỉnh điểm đến 80% vào năm 2014. Những thay đổi trong chiến lược đầu tư TPCP của các ngân hàng có thể lý giải trên góc độ quy định pháp lý của Nhà nước trong cùng thời kỳ khảo sát.

Theo Thông tư số 36/2014/TT-NHNN, các ngân hàng được mua, đầu tư TPCP theo tỷ lệ tối đa so với nguồn vốn ngắn hạn là 15% đối với các NHTM nhà nước và 35% đối với nhóm các ngân hàng còn lại (gồm NHTM cổ phần, ngân hàng liên doanh, và ngân hàng 100% vốn nước ngoài). Quy định này được xem là động thái đầu tiên nhằm giới hạn việc đầu tư TPCP của hệ thống ngân hàng khi mà trước đó, Thông tư số 13/2010/TT-NHNN quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng nói chung, chưa có quy định nào được thiết lập liên quan đến giới hạn tỷ lệ nắm giữ TPCP đối với các ngân hàng trong hệ thống.

Đến ngày 27/5/2016, NHNN ban hành Thông tư số 06/2016/TT-NHNN (sửa đổi một số điều của Thông tư 36/2014/TT-NHNN) trong đó đưa ra quy định điều chỉnh tăng tỷ lệ được mua, đầu tư TPCP so với nguồn vốn ngắn hạn bình quân của tháng liền kề trước đó. Cụ thể, nhóm các NHTM Nhà nước được điều chỉnh tăng với tỷ lệ tối đa 25%, trong khi đó mức 35% được giữ nguyên đối với nhóm các ngân hàng còn lại. Gần đây nhất, theo quy định từ Thông tư 22/2019/TT-NHNN thì giới hạn mua TPCP đã được nới lỏng đáng kể khi các ngân hàng được phép mua, đầu tư TPCP so với tổng nợ phải trả bình quân của tháng liền kề trước đó theo tỷ lệ tối đa 30%. Như vậy, nếu nhìn vào cách tính được điều chỉnh thì có thể thấy rằng hạn mức được đầu tư TPCP đã được cơ quan QLNN mở rộng ra cho các ngân hàng.

5. Một số đánh giá và hàm ý

Dưới góc độ của cơ quan quản lý, TPCP là công cụ hữu ích cho các ngân hàng trong việc tuân thủ các quy định khác về dự trữ thanh khoản, an toàn vốn và hơn hết là có thể hỗ trợ tốt hoạt động cho vay, các nhà xây dựng chính sách nên xem xét lại các quy định giới hạn kênh đầu tư này đối với các ngân hàng. Động thái thắt chặt và sau đó nới lỏng các quy định giới hạn đã được quan sát trong thời gian qua. Giới hạn ràng buộc có thể linh hoạt hơn, thậm chí được gỡ bỏ trong bối cảnh không nhiều nước trên thế giới áp dụng các ràng buộc tương tự. Quan trọng là cơ quan quản lý cần chú ý kết hợp với những điều chỉnh trong việc thiết kế cấu trúc trái phiếu cũng như kế hoạch phát hành. Điều này có thể đảm bảo sự hài hoà giữa chính sách tài khoá và chính sách tiền tệ mà Chính phủ đang theo đuổi.

Dưới góc độ của các ngân hàng, họ cần ý thức được những lợi ích của việc nắm giữ TPCP để có sự chủ động trong mọi tình huống. Trước khi đi đến quyết định đầu tư, ngân hàng cần xem xét lại động cơ lợi nhuận, rủi ro tín dụng hay động cơ dự phòng, an toàn bộ đệm vốn; trên tinh thần ưu tiên cho các khoản vay hiệu quả và nền tảng hài hoà giữa sự đánh đổi lợi nhuận và rủi ro. Trong trường hợp này, việc nắm giữ TPCP không những không phân tán mảng tín dụng mà còn thúc đẩy mảng kinh doanh này và qua đó khơi thông được các giới hạn từ phía cơ quan quản lý. Chính nhờ cơ chế hỗ trợ tốt của kênh đầu tư TPCP cho ngân hàng trong việc dự trữ thanh khoản, thay vì các ngân hàng không giải ngân vốn vay được và phải nắm giữ tiền mặt không sinh lời hoặc giải ngân nhanh chóng vào các dự án kém hiệu quả.

6. Kết luận

Ngân hàng là chủ thể nắm giữ TPCP hàng đầu trong nhiều năm tại Việt Nam. Tuy nhiên, các cơ quan quản lý lo ngại rằng sự đầu tư ngày càng tăng này có thể ảnh hưởng xấu đến chức năng trung gian tín dụng của các ngân hàng và xa hơn là tăng trưởng kinh tế, do đó ban hành quy định khống chế việc mua TPCP của các ngân hàng. Câu hỏi về động cơ nắm giữ trái phiếu cũng như ảnh hưởng của nó đối với danh mục tín dụng ngân hàng vẫn để mở trước khi những quy định hạn chế đầu tư TPCP đối với các NHTM được NHNN ban hành tại Việt Nam. Qua thời gian, dường như nhận thấy việc nắm giữ TPCP đã hỗ trợ cho hoạt động cho vay ngân hàng, có thể xuất phát từ việc tăng cường hiệu quả quản lý dòng tiền để tái đầu tư trong tương lai, NHNN đã từng bước nới lỏng quy định ràng buộc tỷ lệ đầu tư TPCP. Để có thêm bằng chứng về ý nghĩa của việc nắm giữ TPCP tại các ngân hàng, các nghiên cứu tiếp theo theo hướng thực nghiệm với dữ liệu thực tế là cần thiết trong tương lai.

Chú thích:

1 - Thống kê từ Kho bạc Nhà nước Việt Nam

2 - Đầu tư TPCP bao gồm các khoản nắm giữ TPCP từ chứng khoán kinh doanh và chứng khoán đầu tư. Dự nơ vay chỉ bao gồm các khoản cho vay đối với khách hàng (không bao gồm cho vay liên ngân hàng hay các khoản cho vay khác)

Tài liệu tham khảo

- Altunbas, Y., Carbo, S., Gardener, E. P., & Molyneux, P. (2007). Examining the relationships between capital, risk and efficiency in European banking. European Financial Management, 13(1), 49–70.

- Báo cáo tài chính của các NHTM Việt Nam giai đoạn 2009–2018, truy cập tại các website ngân hàng.

- Báo cáo về phát hành TPCP từ Kho bạc Nhà nước, truy cập tại https://vst.mof.gov.vn /webcenter/portal/kbnn/r/m/trangchu

- Gennaioli, N., Martin, A., & Rossi, S. (2014). Sovereign default, domestic banks, and financial institutions. Journal of Finance, 69(2), 819–866.

- Gennaioli, N., Martin, A., & Rossi, S. (2018). Banks, government bonds, and default: What do the data say?. Journal of Monetary Economics, 98, 98–113.

- Lamas, M., & Mencía, J. (2018). What drives sovereign debt portfolios of banks in a crisis context?. Working Papers 1843, Banco de España.

- Ogawa, K., & Imai, K. (2014). Why do commercial banks hold government bonds? The case of Japan. Journal of the Japanese and International Economies, 34, 201–216.

- Ngân hàng Nhà nước (2019). Thông tư số 22/2019/TT-NHNN ngày 15/11/2019. Quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

- Ngân hàng Nhà nước (2016). Thông tư số 06/2016/TT-NHNN ngày 27/05/2016. Sửa đổi, bổ sung một số điều của Thông tư số 36/2014/TT-NHNN quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

- Ngân hàng Nhà nước (2014). Thông tư số 36/2014/TT-NHNN ngày 20/11/2014. Quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

- Ngân hàng Nhà nước (2010). Thông tư số 13/2010/TT-NHNN ngày 20/05/2010. Quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 9 năm 2020

.png)