Ngày nhận bài: 30/12/2018 - Ngày biên tập: 3/1/2019 - Ngày duyệt đăng: 15/3/2019 (Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 6/2019)

Tóm tắt: Tài chính vi mô (TCVM) là việc cung cấp trên một phạm vi rộng các dịch vụ tài chính như tiền gửi, cho vay, dịch vụ thanh toán, bảo hiểm, chuyển tiền cho người nghèo hoặc các hộ gia đình có thu nhập thấp, cho những hoạt động kinh doanh cá thể hoặc doanh nghiệp rất nhỏ (ADB, 2010). Luật các Tổ chức tín dụng (2010) quy định, tổ chức TCVM là loại hình tổ chức tín dụng chủ yếu thực hiện một số hoạt động ngân hàng nhằm đáp ứng nhu cầu của các cá nhân, hộ gia đình có thu nhập thấp và doanh nghiệp siêu nhỏ. Trong phạm vi bài viết này, tác giả tập trung phân tích thực trạng hoạt động tài chính của các tổ chức TCVM chính thức, được chuyển đổi từ các tổ chức phi chính phủ.

Từ khóa: tài chính vi mô, hoạt động tài chính, tổ chức TCVM chính thức

Activities of official micro finance institutions in Vietnam

Abstract: Micro finance generally refers to the provision of financial services such as savings, loans, payment services, insurance, remittances in wide scale to the poor or low income households, individual business or micro SMEs (ADB, 2010). The Law on credit institutions (2010) stipulates that micro finance institutions are credit institutions mainly carrying out some banking activities to meet the needs of low income individuals and households as well as micro SMEs. In this article, the author concentrates on analyzing current situation and activity of official micro finance institutions, those are transformed from non- government organizations.

Key words: micro finance, financial activity, official micro finance institution

Thực trạng hoạt động tài chính của các tổ chức TCVM chính thức tại Việt Nam

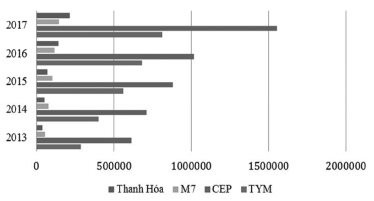

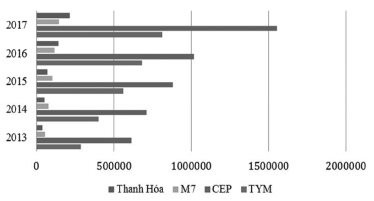

Hoạt động tài chính của các tổ chức TCVM chính thức tập trung vào hai hoạt động cơ bản là tín dụng và tiết kiệm. Hoạt động tín dụng là chủ đạo, chiếm gần như tuyệt đối tổng tài sản của tổ chức TCVM chính thức. Với các sản phẩm ngày càng đa dạng về phương pháp cho vay, đối tượng cho vay, quy mô cho vay, mục đích cho vay, kỳ hạn trả nợ… hoạt động tín dụng đã góp phần hỗ trợ khách hàng phát triển sản xuất kinh doanh, thoát nghèo bền vững và vươn lên làm giầu. Về kết quả hoạt động, quy mô dư nợ của các tổ chức TCVM chính thức có xu hướng tăng, với tổng dư nợ tăng từ 2.197.884 triệu đồng (2013) lên 4.780.137 triệu đồng (2017), tương ứng với tỷ lệ tăng trưởng bình quân trên 21%/năm. Kết quả này phản ánh hoạt động của các tổ chức TCVM chính thức ngày càng ổn định và phát triển, theo hướng chuyên nghiệp hơn, và hiệu quả hơn. Về phân loại tổ chức theo quy mô dư nợ, tính đến thời điểm cuối năm 2017, có 3/4 tổ chức chính thức được xếp vào loại tổ chức có quy mô lớn (gồm CEP, TYM và Thanh Hóa MFI), với tổng dư nợ trên 8 triệu USD, M7MFI là tổ chức duy nhất có quy mô vừa, với tổng dư nợ nằm trong khoảng từ 2-8 triệu USD).

Biểu 1: Quy mô tín dụng của các tổ chức TCVM chính thức giai đoạn 2013-2017

Đơn vị: Triệu VND

|

|

Nguồn: VMFWG

|

Mặc dù là tổ chức được cấp phép muộn hơn so với các tổ chức khác, nhưng với bề dày về lịch sử hoạt động trong lĩnh vực TCVM nên CEP là tổ chức dẫn đầu quy mô dư nợ. Quy mô dư nợ của CEP năm 2017 đạt 3.036.567 triệu đồng, tăng gấp hơn 2 lần so với năm 2013, tương ứng với tỷ lệ tăng trưởng bình quân trên 21%/năm. Đứng thứ hai về quy mô dư nợ là TYM, tổ chức đầu tiên được cấp phép vào năm 2010. Quy mô dư nợ của TYM tăng từ 601.949 triệu đồng (2013) lên 1.221.271 triệu đồng (2017), tương ứng với tỷ lệ tăng bình quân trên 19%/năm. Tiếp theo là Thanh Hóa MFI, mặc dù không phải là tổ chức có quy mô dư nợ cao nhất, nhưng Thanh Hóa MFI lại là tổ chức có mức tăng trưởng dư nợ ấn tượng nhất trong số các tổ chức chính thức. Với tỷ lệ tăng trưởng dư nợ bình quân giai đoạn 2013-2017 đạt gần 43% đã làm cho tổ chức này được xếp vào nhóm tổ chức có quy mô lớn từ năm 2016. Quy mô dư nợ của Thanh Hóa MFI đạt 294.737 triệu đồng (2017), gấp hơn 4 lần so với năm 2013. M7MFI là tổ chức chính thức duy nhất có quy mô vừa, với tổng dư nợ đạt 152.562 triệu đồng (2017), tăng bình quân trên 11%/năm trong giai đoạn 2013-2017.

Một trong những đặc thù trong hoạt động tín dụng của các tổ chức TCVM chính thức so với các loại hình tổ chức tín dụng khác là tỷ lệ nợ xấu ở mức rất thấp, thể hiện ở tỷ lệ Par 30 của các tổ chức TCVM chính thức đều nhỏ hơn 0,5%. Con số này thấp hơn rất nhiều so với chuẩn quốc tế 5% và chuẩn Việt Nam 3%. Rủi ro trong hoạt động tín dụng ở mức thấp là do đặc thù trong hoạt động cho vay của các tổ chức TCVM nói chung cũng như các tổ chức TCVM chính thức nói riêng về quy mô cho vay nhỏ, phương thức trả dần gốc và lãi định kỳ đã không tạo ra gánh nặng trả nợ cho khách hàng.

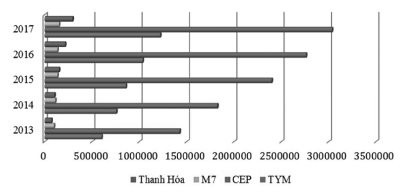

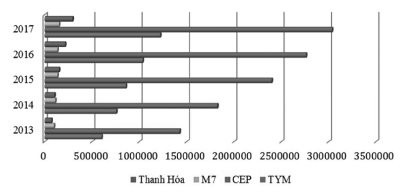

Về hoạt động tiết kiệm, sau khi chuyển đổi, các tổ chức chính thức đều chú trọng phát triển sản phẩm tiết kiệm tự nguyện và coi đây là nguồn vốn quan trọng trong hoạt động. Với quy mô gửi nhỏ, linh hoạt, thủ tục đơn giản, thuận tiện… huy động tiết kiệm tự nguyện ngày càng phát triển. Quy mô huy động tiết kiệm của các tổ chức TCVM chính thức có sự gia tăng nhanh chóng so với giai đoạn trước khi chuyển đổi, với tổng số dư tiết kiệm đạt 2.730.265 triệu đồng (2017), tăng gần 3 lần so với năm 2013, tương ứng với mức tăng bình quân 29%/năm. Tương ứng với sự gia tăng của quy mô tiết kiệm, tỷ trọng vốn tiết kiệm trong tổng nguồn vốn cũng tăng trong giai đoạn 2013-2017. Cụ thể là tỷ trọng vốn tiền gửi trong tổng nguồn vốn tăng từ khoảng 40% (2013) lên trên 50% (2017).

Biểu 2: Quy mô tiết kiệm của các tổ chức TCVM chính thức giai đoạn 2013-2017

Đơn vị: Triệu VND

|

|

Nguồn: VMFWG

|

Trong số các tổ chức chính thức, Thanh Hóa là tổ chức có tỷ lệ tăng trưởng huy động vốn ấn tượng nhất, bình quân trên 55%/năm. Sự tăng trưởng ấn tượng này đã làm cho Thanh Hóa trở thành tổ chức lớn thứ ba về quy mô tiết kiệm. Tổng huy động tiết kiệm của Thanh Hóa MFI đạt 215.170 triệu đồng vào năm 2017, gấp hơn 5 lần so với năm 2013. Trường hợp của TYM, huy động tiết kiệm được xác định là một trong những chiến lược tạo nguồn bền vững. Vì vậy, sau khi được cấp phép, TYM đã rất chú trọng trong việc cung ứng và phát triển sản phẩm tiết kiệm nhờ đó mà quy mô tiết kiệm của TYM tăng từ 288.550 triệu đồng (2013) lên 813.482 triệu đồng (2017), tương ứng với tỷ lệ tăng bình quân xấp xỉ 30%/năm. Quy mô vốn tiền gửi của M7 cũng có sự thay đổi mạnh mẽ sau khi chuyển đổi. Quy mô huy động của M7 đạt 147.063 triệu đồng vào năm 2017, tăng gần 3 lần so với thời điểm bắt đầu chính thức hóa (2013), tỷ lệ tăng trưởng bình quân đạt gần 29%. CEP là tổ chức có quy mô tiết kiệm cao nhất, đạt 1.554.550 triệu đồng (2017), chiếm gần 60% tổng quy mô tiết kiệm của các tổ chức chính thức. Điểm khác biệt nữa của CEP so với các tổ chức khác đó là tỷ lệ tăng trưởng huy động vốn ở mức thấp nhất, bình quân 27%/năm và cũng là tổ chức có tỷ trọng vốn tiền gửi thấp nhất, 47,62% vào năm 2017. Điều này có thể được lý giải bởi đến cuối năm 2017, CEP mới được công nhận như một tổ chức chính thức được phép huy động tiết kiệm tự nguyện từ khách hàng.

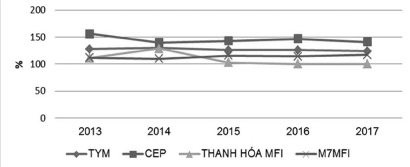

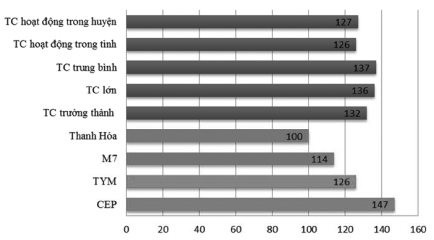

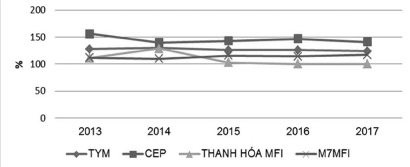

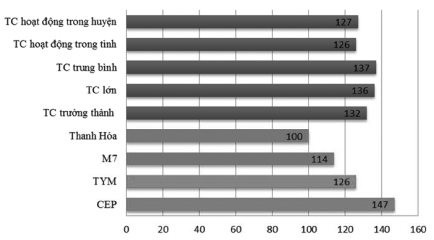

Về tự vững hoạt động (OSS), nhìn chung các tổ chức TCVM chính thức đều có thể trang trải toàn bộ chi phí hoạt động từ nguồn thu hoạt động để đảm bảo độ tự vững. Tuy nhiên, đối với mỗi tổ chức, với những đặc trưng khác nhau về quy mô, phạm vi hoạt động và lịch sử phát triển nên có sự khác biệt về độ tự vững. Về độ lớn, trong số 4 tổ chức chính thức, chỉ có TYM và CEP là những tổ chức có chỉ số OSS lớn nhất đạt bình quân trên 120% và tương đối ổn định trong giai đoạn 2013 - 2017. Như vậy, so với chuẩn quốc tế, cả hai tổ chức này đều đảm bảo tự vững hoạt động trong dài hạn. Trong đó, đặc biệt là CEP có chỉ số OSS cao hơn hẳn so với các nhóm đồng đẳng về tuổi, phạm vi hoạt động và quy mô. Thanh Hóa MFI và M7 MFI có chỉ số OSS thấp hơn, bình quân đạt dưới 120%, vì vậy so với tiêu chuẩn quốc tế thì cả hai tổ chức này đều chưa đảm bảo tự vững trong dài hạn. So với các nhóm đồng đẳng, chỉ số OSS của cả Thanh Hóa MFI và M7 MFI đều thấp hơn đáng kể. Nguyên nhân của sự khác biệt này là do quy mô và địa bàn hoạt động giữa các tổ chức chính thức. Quy mô tổng tài sản của CEP và TYM lớn gấp nhiều lần so với Thanh Hóa MFI và M7 MFI, trong khi tổng tài sản của CEP đạt trên 3.000 tỷ đồng và TYM đạt gần 1.500 tỷ đồng (2017) thì tổng tài sản của tổ chức TCVM Thanh Hóa chỉ đạt trên 300 tỷ đồng và M7MFI đạt trên 250 tỷ đồng. Về địa bàn hoạt động, trong khi TYM và CEP lựa chọn cách tiếp cận rộng khắp thì Thanh Hóa và M7 lựa chọn cách tiếp cận tập trung ở 1 địa bàn. Cụ thể, TYM là tổ chức có mạng lưới hoạt động rộng khắp các tỉnh thành trải dài từ miền Bắc đến một số tỉnh miền Trung (tính đến cuối năm 2017, TYM hoạt động tại 66 huyện/thị thuộc 12 tỉnh/thành); CEP hoạt động trên địa bàn TP Hồ Chí Minh và 8 tỉnh lân cận; M7 MFI hoạt động trên địa bàn của 2 tỉnh Quảng Ninh và Sơn La, còn lại Thanh Hóa MFI chỉ hoạt động trên địa bàn tỉnh Thanh Hóa.

Biểu 3: Chỉ số tự vững hoạt động của các tổ chức TCVM chính thức

|

|

Nguồn: VMFWG

|

Về xu hướng biến động, nhìn chung chỉ số OSS có xu hướng giảm nhẹ và đi tới ổn định. Sự biến động này là do sự gia tăng của các khoản chi phí phát sinh trong quá trình chuyển đổi và sau chuyển đổi. Tuy nhiên, mức độ như thế nào còn tùy thuộc vào quy mô và sự chuẩn bị của mỗi tổ chức trong từng giai đoạn cụ thể. Chẳng hạn với TYM, trong lần chuyển đổi thứ nhất vào năm 2008, từ Chương trình dự án sang Quỹ xã hội chỉ số OSS giảm mạnh từ 171% (2007) xuống còn 108% (2008), tương ứng với tỷ lệ giảm gần 37%; trong lần chuyển đổi thứ hai vào năm 2014, từ Quỹ xã hội thành tổ chức chính thức thì tỷ lệ giảm này chỉ còn 20%, là một trong những tín hiệu tích cực chứng tỏ sự chủ động trong khâu chuẩn bị nguồn lực tài chính cho chuyển đổi.

Biểu 4: So sánh chỉ số OSS với nhóm đồng đẳng năm 2016

|

|

(Ghi chú: 1. Tổ chức trưởng thành là tổ chức có số năm hoạt động trên 8 năm, tổ chức lớn là tổ chức có qui mô dư nợ trên 8 triệu USD, tổ chức trung bình là tổ chức có qui mô dư nợ từ 2-8 triệu USD, tổ chức hoạt động trong phạm vi huyện là tổ chức chỉ hoạt động trong phạm vi 1 tỉnh, tổ chức hoạt động trong phạm vi tỉnh là tổ chức hoạt động tại hơn một tỉnh, nhưng dưới ½ số tỉnh thành của Việt Nam; 2. Các số liệu của nhóm đồng đẳng là số trung vị; 3. Nhóm đồng đẳng không bao gồm VBSP và Coopbank).

|

Với thực trạng hoạt động như trên, có thể khái quát lại một số kết quả đạt được trong hoạt động tài chính của các tổ chức TCVM chính thức như sau: (i) Quy mô hoạt động của các tổ chức TCVM chính thức ngày càng mở rộng, tốc độ tăng trưởng tín dụng và tiết kiệm bình quân được duy trì ở mức khá cao; (ii) Rủi ro tín dụng ở mức thấp do quy mô khoản vay nhỏ, kết hợp với phương thức hoàn trả dần cả gốc và lãi định kỳ giúp giảm áp lực trả nợ cho khách hàng; (iii) Độ tự vững được duy trì ở mức cao (trên 100%), các nguồn thu từ hoạt động đủ để đảm bảo trang trải chi phí hoạt động.

Bên cạnh những kết quả đạt được đó, hoạt động tài chính của các tổ chức TCVM chính thức vẫn còn một số vấn đề cần quan tâm:

Thứ nhất, tốc độ tăng trưởng về quy mô không đồng đều và có xu hướng tăng trưởng chậm lại.

Thứ hai, ngoài hai tổ chức lớn là CEP và TYM duy trì độ tự vững trong dài hạn với chỉ số OSS trên 120% theo chuẩn quốc tế, các tổ chức còn lại có chỉ số OSS ở mức thấp hơn và chưa ổn định.

Thứ ba, sản phẩm, dịch vụ tài chính chưa thật sự đa dạng. Các sản phẩm tài chính mới chỉ tập trung vào tín dụng và tiết kiệm. Các sản phẩm thường được thiết kế theo định hướng kế thừa từ những chương trình, dự án trước đó vì vậy vẫn chưa đáp ứng đầy đủ nhu cầu của khách hàng. Sản phẩm thanh toán chưa được triển khai, bảo hiểm mới chỉ được triển khai ở một phạm vi hạn chế.

Nhằm phát huy hơn nữa vai trò của các tổ chức TCVM chính thức trong công cuộc xóa đói giảm nghèo, thúc đẩy sự phát triển kinh tế xã hội, tác giả đề xuất một số kiến nghị như sau:

Một là, đẩy nhanh tiến độ hoàn thiện môi trường pháp lý; tiếp tục rà soát, sửa đổi, bổ sung các quy định pháp lý nhằm đảm bảo vừa phù hợp với đặc thù hoạt động của tổ chức TCVM, vừa thúc đẩy sự cạnh tranh bình đẳng giữa các tổ chức cung ứng dịch vụ TCVM.

Hai là, đa dạng hóa và phát triển sản phẩm theo định hướng thị trường, kết hợp hài hòa giữa việc đa dạng hóa các sản phẩm hiện có với phát triển các sản phẩm dịch vụ mới; đa dạng hóa và phát triển các sản phẩm tài chính gắn liền với các sản phẩm phi tài chính.

Ba là, tăng cường ứng dụng công nghệ hiện đại để tăng cường độ tự vững và tiếp cận khách hàng cũng như giúp gia tăng tiện ích cho sản phẩm và đa dạng hóa kênh phân phối, mặt khác còn giúp tổ chức TCVM chính thức đa dạng hóa sản phẩm cũng như tiết kiệm chi phí để gia tăng hiệu quả.

Bốn là, nâng cao chất lượng nguồn nhân lực thông qua công tác đào tạo và phát triển nguồn nhân lực. Đây là một giải pháp chiến lược và lâu dài, đòi hỏi phải có lộ trình cụ thể, từ khâu rà soát, đánh giá nguồn nhân lực, đến lên kế hoạch, triển khai thực hiện cũng như tổng kết, đánh giá.

Tài liệu tham khảo:

- ADB (2000), Finance for the Poor: Microfinance Development Strategy, https://www.adb.org/documents /finance-poor-microfinance-development-strategy

- Nguyễn Kim Anh và cộng sự (2017), Sản phẩm dịch vụ tài chính vi mô: thực trạng và giải pháp phát triển, Nhóm công tác tài chính vi mô Việt Nam

- CEP, Báo cáo hoạt động 2013-2017

- Nhóm Công tác TCVM Việt Nam, Danh bạ Tài chính vi mô Việt Nam từ 2013-2017

- TYM, Báo cáo hoạt động 2013-2017

- https://www.themix.org/mixmarket/countries-regions/vietnam

.png)