(thitruongtaichinhtiente.vn) - Bộ phận Global Research của HSBC vừa phát hành báo cáo “Vietnam At A Glance”, với nội dung chủ yếu tập trung phân tích về lĩnh vực ngân hàng.

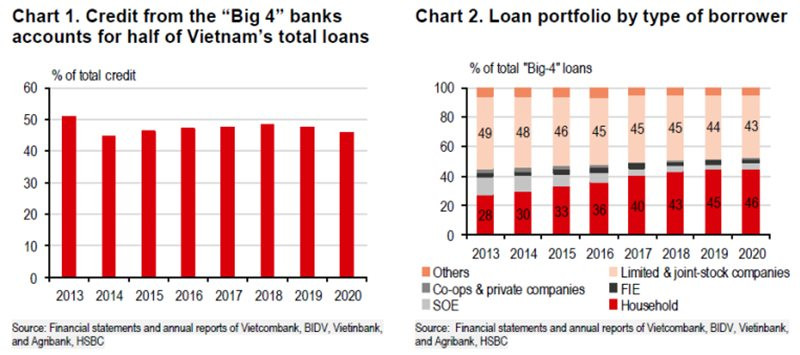

Trong báo cáo, Khối Global Research của HSBC cho rằng, vì tầm quan trọng đối với nền kinh tế, đã đến lúc cần đánh giá lại sức khỏe của ngành Ngân hàng Việt Nam. Tuy nhiên, do thiếu những dữ liệu ngân hàng cập nhật nhất, nên các chuyên gia của HSBC đã phân tích bảng cân đối kế toán của các ngân hàng thương mại Nhà nước (SOE) thuộc "Big 4" (các ngân hàng này chiếm một nửa tổng dư nợ).

Báo cáo cho biết, tỷ trọng cho vay hộ gia định tại "Big 4" đã tăng đáng kể từ 28% năm 2013 lên 46% vào năm 2020. Theo đó, nợ hộ gia đình tăng nhanh từ 25% GDP lên 61% GDP. Tính theo lực lượng lao động, nợ tiêu dùng thậm chí đã tăng vọt từ 41% thu nhập lên hơn 100% (tương ứng từ năm 2013 - 2020).

Trong khi tăng trưởng nợ hộ gia đình ở mức độ vừa phải vào năm 2020, đòn bẩy tiêu dùng tăng cao vẫn là một mối lo ngại, đặc biệt khi điểm yếu của thị trường lao động vẫn tiếp diễn. Mặc dù tỷ lệ thất nghiệp toàn phần giảm, phần lớn lực lượng lao động đang là lao động phi chính thức, với mạng lưới an sinh xã hội còn mỏng.

Nhìn bề ngoài, chỉ số thất nghiệp trông khá ổn, khi giảm từ 2,7% quý II/2020 xuống còn 2,4% quý I/2021. Tuy nhiên, số việc làm vẫn thấp hơn so với trước đại dịch và tiền lương đã giảm lần đầu tiên trong những năm gần đây.

Về kỳ hạn, Báo cáo cho biết, cho vay ngắn hạn (dưới 1 năm) chiếm ưu thế với tỷ lệ gần 60% trong năm 2020. Chất lượng nợ tương đối lành mạnh với 97% là nợ "vãng lai" và chỉ 1% được phân loại là “lỗ”. Điều này phù hợp với tỷ lệ nợ xấu trên bảng cân đối kế toán, khi chỉ tăng nhẹ từ 1,6% trong quý IV/2019 lên 2,1% vào quý III/2020.

Mặc dù nợ xấu được thể hiện trong bảng cân đối kế toán chỉ tăng nhẹ vào năm 2020 nhưng các chuyên gia của HSBC cảnh báo: Nên lưu ý đến rủi ro nợ xấu có hệ thống đang gia tăng.

Về cơ cấu tín dụng theo từng lĩnh vực, HSBC đánh giá, mặc dù mỗi ngân hàng có sự phân bổ khác nhau nhưng lĩnh vực sản xuất, bán buôn/ bán lẻ vẫn là ưu tiên và điều này được đánh giá tốt cho triển vọng tươi sáng của Việt Nam trong sản xuất công nghiệp. Thực tế, các nhà chức trách cũng đã liên tục kêu gọi các ngân hàng hướng dòng tín dụng vào các lĩnh vực sản xuất và tín dụng vào sản xuất và thương mại trong năm 2020 vẫn tăng ở mức hơn 10% so với năm trước đó. Tuy nhiên, tín dụng vào các lĩnh vực rủi ro hơn như bất động sản cũng đã tăng tốc kể từ tháng 12/2020, khiến Ngân hàng Nhà nước Việt Nam (NHNN) phải lên tiếng cảnh báo về rủi ro tiềm ẩn.

|

|

|

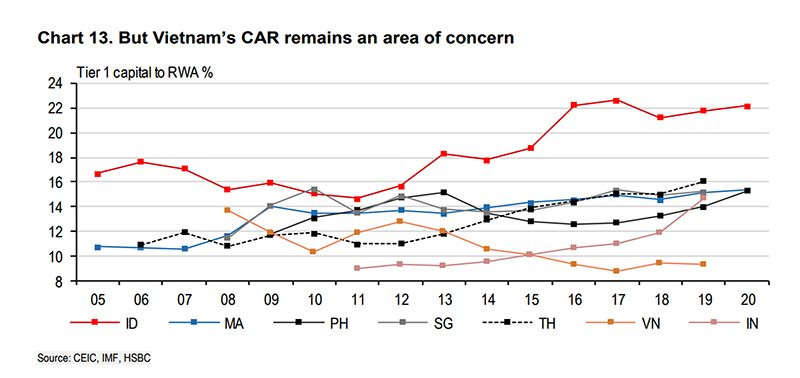

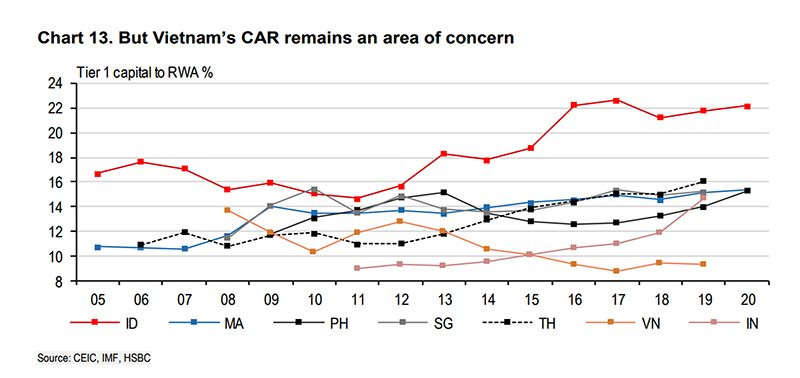

Để nâng cao năng lực tài chính, HSBC khuyến nghị, cần tiếp tục thực hiện tái cơ cấu lĩnh vực ngân hàng, bởi quá trình này đã bị gián đoạn do đại dịch. Hiện tại, tỷ lệ an toàn vốn (CAR) của Việt Nam vẫn yếu hơn so với các nước trong khu vực ASEAN. Đặc biệt, hệ số CAR vẫn đang ở mức thấp tại một số ngân hàng quốc doanh. “Do đó, Việt Nam cần tiến hành đẩy nhanh kế hoạch tăng vốn, đẩy nhanh áp dụng tiêu chuẩn Basel II – vốn đã trì hoãn hạn chót từ năm 2020 đến năm 2023”, báo cáo của HSBC viết.

Đánh giá về những diễn biến kinh tế gần đây và triển vọng, các chuyên gia HSBC cho rằng, xuất khẩu tiếp tục đà phục hồi tốt và là động lực chính thúc đẩy tăng trưởng bền vững của Việt Nam.

Tuy nhiên, rủi ro COVID-19 vẫn là mối quan tâm lớn nhất hiện nay vì các ca bệnh đang tăng lên nhanh chóng, đặc biệt với sự xuất hiện của các cụm địa phương mới.

Tác động của đợt dịch mới và các biện pháp phòng, chống dịch này như thế nào sẽ cần thêm thời gian để đánh giá nhưng chắc chắn những thách thức của COVID-19 vẫn tồn tại, có thể gây ra những rủi ro theo hướng tiêu cực đối với sự phục hồi vừa mới chớm của kinh tế trong nước.

.png)

.png)