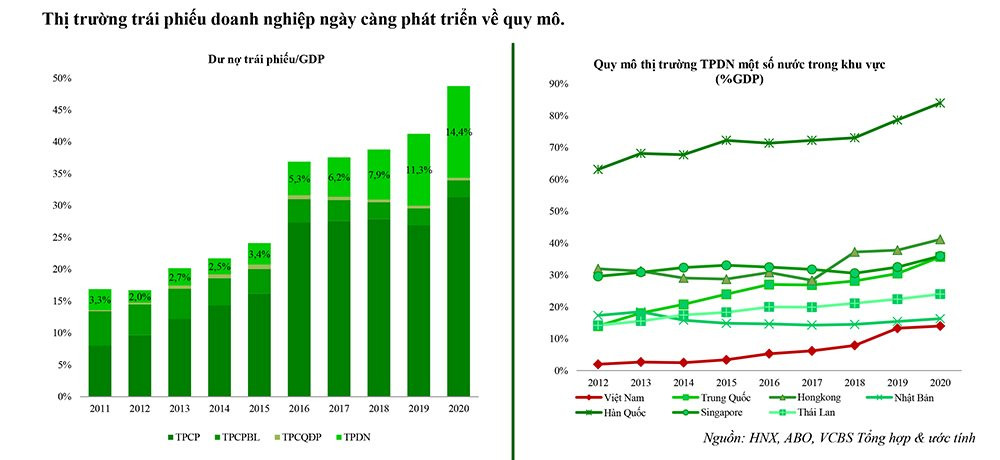

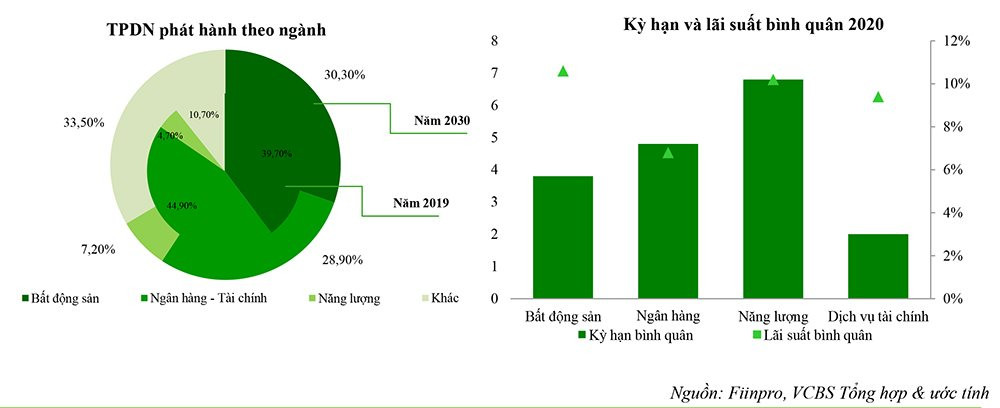

(thitruongtaichinhtiente.vn) - Quy mô thị trường trái phiếu doanh nghiệp (TPDN) năm 2020 đã vượt mục tiêu đặt ra là 7% GDP vào năm 2020 của Chính phủ. Theo đó, thị trường TPDN đang từng bước hình thành kênh cung vốn trung, dài hạn cho doanh nghiệp, giảm bớt áp lực cho vay của các ngân hàng thương mại (NHTM) và hỗ trợ doanh nghiệp thuộc mọi lĩnh vực huy động vốn cho sản xuất kinh doanh. Bước sang năm 2021, TPDN được dự báo sẽ tiếp tục phát triển với nhu cầu đầu tư cao hơn nguồn cung trái phiếu.

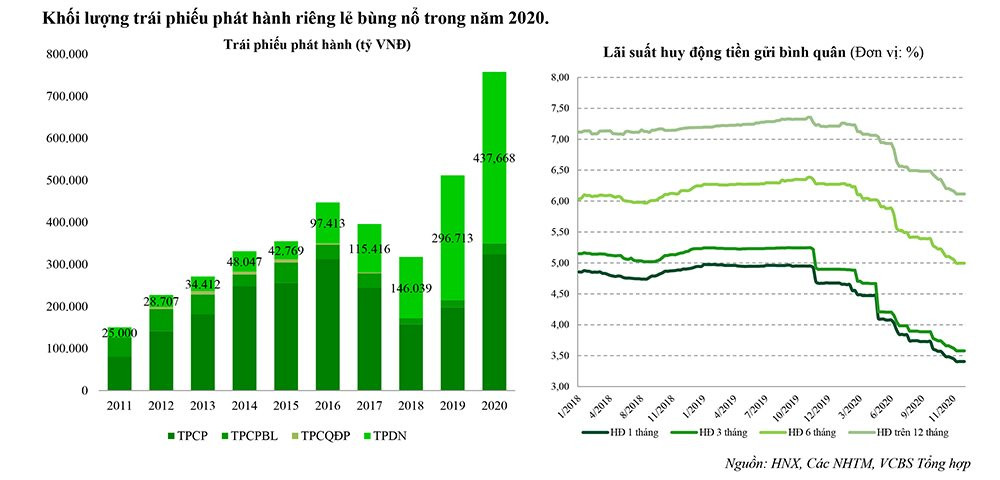

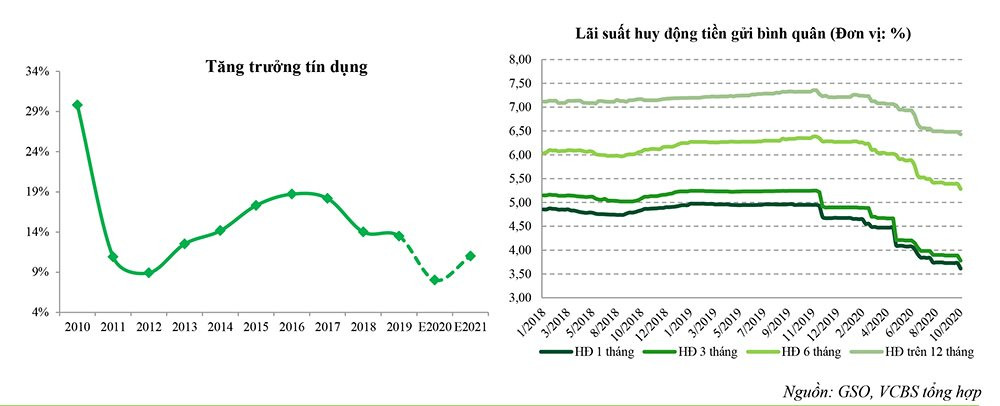

Theo thống kê của Bộ Tài Chính, năm 2020 có tổng cộng 437.668 tỷ đồng TPDN được phát hành theo hình thức riêng lẻ, tăng 38,6% so với năm 2019. Bước sang năm 2021, mặt bằng lãi suất thấp được nhận định sẽ duy trì ở mức thấp sẽ là trợ lực giúp thị trường TPDN tiếp tục phát triển.

Nhiều yếu tố giúp mặt bằng lãi suất duy trì ở mức thấp

Đánh giá trong báo cáo triển vọng thị trường TPDN năm 2021 vừa công bố, các chuyên gia phân tích của Công ty Chứng khoán Vietcombank (VCBS) cho rằng, nguyên nhân chính của sự phát triển bùng nổ TPDN trong các năm gần đây bắt nguồn từ nhu cầu tìm kiếm khoản đầu tư thay thế các sản phẩm đầu tư truyền thống như tiền gửi tiết kiệm hay TPCP nhằm tìm kiếm một mức lãi suất tốt hơn trong bối cảnh lợi suất trái phiếu cũng như lợi suất tiền gửi liên tục có xu hướng giảm.

Bước sang năm 2021, các chuyên gia phân tích của VCBS dự báo mặt bằng lãi suất sẽ tiếp tục duy trì ở mức thấp, tao điều kiện cho doanh nghiệp thuận lợi huy động vốn thống qua kênh trái phiếu. Theo VCBS, có 3 yếu tố giúp mặt bằng lãi suất duy trì ở mức thấp trong năm 2021, gồm:

Thứ nhất, các NHTW được dự báo duy trì chính sách tiền tệ nới lỏng trong khoảng thời gian dài.

Thứ hai, định hướng xuyên suốt của Ngân hàng Nhà nước (NHNN) là giảm lãi suất huy động, tạo tiền đề giảm lãi suất cho vay hỗ trợ tăng trưởng nền kinh tế.

Thứ ba, xu hướng tăng của lãi suất huy động những năm trước chủ yếu đến từ việc huy động nhằm đáp ứng các chỉ số an toàn và cạnh tranh thu hút khách, cũng như có nguồn lực cho vay tín dụng. Sang năm 2021, dưới động thái điều hành của NHNN, cùng mục tiêu tín dụng tập trung vào chất lượng, xu hướng tăng lãi suất huy động khó có thể trở lại.

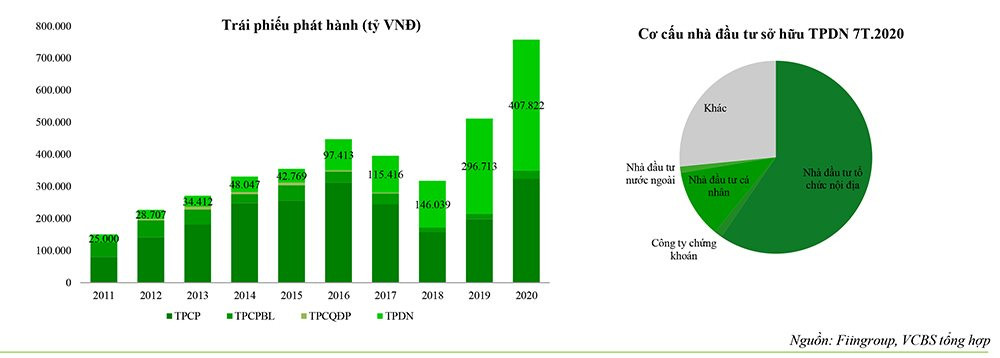

Kéo theo đó, VCBS kỳ vọng tiếp tục có một phần tiền gửi dịch chuyển sang các kênh đầu tư như TPDN nhằm tìm kiếm mức lợi nhuận tốt hơn. Đây tiếp tục được xem là động lực tăng trưởng nhu cầu TPDN đối với nhà đầu tư cá nhân.

Đối với lãi suất cho vay, VCBS cũng cho rằng, mục tiêu giảm mặt bằng lãi suất cho vay (tính chung cho cả năm) để hỗ trợ tăng trưởng có thể đạt được nhờ các yếu tố: Dòng tiền đầu tư nước ngoài tạo điều kiện thuận lợi cho thanh khoản; Lãi suất huy động ổn định ở mặt thấp đủ lâu là tiền đề cho xu hướng giảm của lãi suất cho vay.

VCBS dự báo: Trong năm 2021, lãi suất huy động có thể giảm 50 điểm so với cuối năm 2020 và sau đó ổn định ở mặt bằng thấp. Lãi suất cho vay cũng có thể giảm 30-50 điểm do độ trễ giữa giảm lãi suất huy động và lãi suất cho vay sẽ mất ít nhất 6 tháng, thậm chí dài hơn.

Như vậy, nhìn từ góc độ nhà phát hành TPDN, mặt bằng lãi suất thấp hơn là điểm cộng.

Cũng theo VCBS, trong năm 2021, NHNN sẽ tiếp tục điều hành chính sách linh hoạt với định hướng trong việc đẩy mạnh sự chuyển dịch sang cơ cấu tín dụng bền vững, giữ tỷ trọng vừa phải với khu vực cho vay bất động sản.

Theo đó, bối cảnh lãi suất được kỳ vọng tiếp tục giảm và sau đó duy trì ở mặt bằng thấp là động lực cho doanh nghiệp tái cấu trúc vốn, tận dụng huy động TPDN.

"Thị trường đã chứng kiến số lượng doanh nghiệp cùng số đợt phát hành tăng nhanh trong năm 2020, là cơ sở để chúng tôi kỳ vọng TPDN là vẫn kênh huy động vốn được nhiều doanh nghiệp ưu tiên lựa chọn", báo cáo của VCBS viết.

Sự tiếp nối của các văn bản pháp lý mới góp phần tạo nền móng cho sự phát triển của thị trường

Nhu cầu huy động vốn của doanh nghiệp được kỳ vọng hồi phục đi kèm với sự tăng trưởng trở lại tốc độ bình thường trước dịch. Tuy vậy, VCBS cũng lưu ý các ngân hàng trong giai đoạn cuối năm 2020 đã có nhiều chính sách hỗ trợ doanh nghiệp giảm lại suất cho vay và định hướng này sẽ tiếp tục được thực hiện trong năm 2021. Như vậy, có thể nhìn nhận kênh tín dụng ngân hàng cũng là lựa chọn cạnh tranh hơn đối với các doanh nghiệp có nhu cầu huy động vốn.

Giai đoạn đầu năm 2021 là thời điểm hàng loạt các văn bản pháp lý mới liên quan đến chào bán chứng khoán riêng lẻ và chào bán ra công chúng (Luật Chứng khoán, Luật Doanh nghiệp, Nghị định 155/2020/NĐ-CP...) bắt đầu có hiệu lực. Theo đó, sẽ cần thời gian để tổ chức phát hành tổ chức tư vấn có thời gian làm quen và bắt đầu thực hiện với các quy trình thủ tục mới. Do đó, VCBS đánh giá quá trình này sẽ mất từ 3-6 tháng. Điều này sẽ dẫn đến việc quá trình chào bán trái phiếu sẽ chậm hơn đáng kể so với cùng kỳ.

Trong các văn bản pháp lý mới, VBCS lưu ý đến điều khoản thi hành Nghị định 155/2020/VĐ-CP, cụ thể: từ ngày 1/1/2023, với các khoản trái phiếu theo quy định tại khoản 2 điểu 19 phải được xếp hạng tín nhiệm bởi tổ chức xếp hạng tín nhiệm được Bộ Tài chính cấp Giấy chứng nhận đủ điều kiện kinh doanh. Tuy nhiên, đến nay mới chỉ có 2 đơn vị chính thức nhận được giấy phép này bao gồm: Công ty cổ phần Sài Gòn Phát Thịnh Rating; Fiin Ratings (một phần thuộc FiinGroup).

Như vậy, có thể thấy để đảm bảo lộ trình hợp lý, đến năm 2023 các quy định về xếp hạng tính nhiệm mới thể hiện những ràng buộc mang tính pháp lý. Đồng thời, VCBS cho rằng đây cũng là khoảng thời gian hợp lý để thị trường có thời gian làm quen và có những đánh giá ban đầu về chất lượng của các dịch vụ đánh giá xếp hạng tín nhiệm vẫn còn non trẻ của Việt Nam. Xem xét một cách tổng thể hình thức phát hành trái phiếu riêng lẻ vẫn được các tổ chức phát hành và các tổ chức ưu tiên lựa chọn. Tuy vậy, với việc cần thời gian để thích nghi với các điều kiện pháp lý, VCBS dự báo: Khối lượng phát hành sẽ có xu hướng suy giảm so với cùng kỳ ít nhất cho đến hết nửa đầu năm 2021.

|

|

|

Xem xét một cách tổng thể về thị trường TPDN năm 2021, VSBC đánh giá thị trường sẽ tiếp tục phát triển với nhu cầu đầu tư cao hơn nguồn cung trái phiếu. Sự tiếp nối của các văn bản pháp lý mới sẽ góp phần tạo nền móng cho sự phát triển của thị trường. Trong ngắn hạn, điều này đồng nghĩa năm 2021 thị trường sẽ không còn tăng trưởng quá nóng như năm 2020 và dần đi vào hướng đến tốc độ tăng ổn định hơn.

Nhìn về mặt bằng lãi suất, dựa trên nền tảng kỳ vọng về mặt bằng lãi suất cho vay trong năm 2021, lợi suất TPDN nhiều khả năng sẽ diễn biến đồng pha với xu hướng giảm.

.png)

.jpg)