Ngày nhận bài: 8/12/2018 - Ngày biên tập: 10/12/2018 - Ngày duyệt đăng: 23/12/2018. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 24/2018.

Tóm tắt: Mẫu nghiên cứu bao gồm 326 công ty phi tài chính niêm yết trên thị trường chứng khoán Việt Nam trong giai đoạn 2013-2017. Kết quả nghiên cứu cho thấy dự phòng phải thu khó đòi, tài chính ngắn hạn và khả năng thanh khoản tác động cùng chiều với chính sách tín dụng thương mại; trong đó biến mới dự phòng phải thu khó đòi tác động tích cực và tương đối lớn đến chính sách tín dụng thương mại. Ngược lại, tăng trưởng doanh thu tác động ngược chiều với chính sách tín dụng thương mại.

Từ khóa: Chính sách tín dụng thương mại, tín dụng thương mại ròng, phải thu, phải trả

Factors affecting commercial lending policy of enterprises

Abstract: The article focuses on studying relationship between internal factors of enterprises affecting their commercial lending policy. Research sample covers 326 non – finance listed companies in Vietnamese stock market in the period 2013-2017. The results show that the receivable provision, short – term financial ability and liquidity have same direction impact with commercial lending policy, in which provision of hard receivables produces positive and rather great influence to commercial lending. In contrast, revenue growth has reverse impact to commercial lending policy.

Key words: commercial lending policy, net commercial lending, payables, receivables

Quản lý tín dụng thương mại luôn là mối quan tâm lớn của các doanh nghiệp nhằm nâng cao hiệu quả hoạt động và giá trị doanh nghiệp thông qua việc kiểm soát tốt các khoản phải thu và khoản phải trả. Doanh nghiệp cung cấp tín dụng thương mại cho khách hàng sẽ có thể đẩy nhanh được lượng hàng bán ra, làm giảm lượng hàng tồn kho và tăng doanh thu. Đồng thời người mua được cấp tín dụng thương mại sẽ có nguồn hàng phục vụ sản xuất kinh doanh mà không phải thanh toán ngay. Tuy nhiên, không phải duy trì khoản phải thu nhiều là tốt, do bán chịu thì công ty sẽ phải đối mặt với rủi ro tín dụng. Bên cạnh đó, nếu người mua chiếm dụng vốn của người bán quá nhiều có thể ảnh hưởng không tốt đến xếp hạng tín dụng và uy tín của doanh nghiệp. Mà sự tăng giảm các khoản phải thu và khoản phải trả chịu ảnh hưởng của nhiều nhân tố. Điều này cũng đã được các nhà nghiên cứu trên thế giới quan tâm như Petersen và Rajan (1997), Niskanen và Niskanen (2006), Garcia-Teruel và Martinez-Solano (2010)… Tuy nhiên, kết quả nghiên cứu còn gây nhiều tranh cãi bởi vì các nhân tố ảnh hưởng đến tín dụng thương mại có sự thay đổi đáng kể giữa các quốc gia và các ngành khác nhau.

Tại Việt Nam, quan hệ tín dụng giữa các doanh nghiệp ngày càng trở nên đa dạng và phức tạp. Sử dụng chính sách tín dụng thương mại như “con dao hai lưỡi”. Do đó, doanh nghiệp cần phải cân nhắc giữa lợi ích và rủi ro khi thực hiện chính sách tín dụng thương mại. Để làm được điều này thì doanh nghiệp phải xác định được các nhân tố ảnh hưởng đến việc cấp tín dụng cho khách hàng. Bên cạnh đó, để có thể tận dụng được nguồn vốn từ nhà cung cấp và đảm bảo uy tín thì doanh nghiệp cần phải xác định được các nhân tố ảnh hưởng đến các khoản phải trả. Vì vậy, quản lý tín dụng thương mại đòi hỏi doanh nghiệp phải xác định được các nhân tố ảnh hưởng đến khoản phải thu, phải trả và tín dụng thương mại ròng. Vấn đề này ở Việt Nam còn ít được các nhà nghiên cứu quan tâm. Có thể kể đến hai nghiên cứu, đó là nghiên cứu của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) và Trần Ái Kết (2017). Tuy nhiên kết quả nghiên cứu còn có nhiều bất đồng, tổng hợp các nhân tố chưa đầy đủ. Hơn nữa, có một nhân tố cũng có khả năng ảnh hưởng đến tín dụng thương mại của doanh nghiệp nhưng chưa được nghiên cứu nào kiểm định đó là dự phòng phải thu khó đòi. Đây chính là khoảng trống cho nghiên cứu.

Vì vậy, bài viết này tập trung vào việc xác định các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp Việt Nam

1. Tổng quan tình hình nghiên cứu

1.1 Tín dụng thương mại

Lý thuyết về tín dụng thương mại được khởi xướng lần đầu tiên bởi Le Goff (1957). Ông cho rằng hình thức tín dụng thương mại được sử dụng từ thời Trung Cổ, nó được hình thành khi người bán không đòi hỏi người mua phải thanh toán ngay khi nhận sản phẩm. Kể từ đó đến nay, các chủ đề liên quan đến tín dụng thương mại luôn được sự quan tâm của nhiều nhà khoa học trên thế giới như: Nadiri (1969), García-Teruel và Martínez-Solano (2010), Vaidya (2011),…

García-Teruel và Martínez-Solano (2010) cho rằng tín dụng thương mại là một hình thức tín dụng được hình thành khi người bán đồng ý cho người mua thanh toán chậm giá trị hàng hóa đã mua trong một khoảng thời gian nhất định. Đối với người bán, đây là khoản đầu tư vào các khoản phải thu, trong khi đối với người mua nó là một nguồn tài chính được phân loại theo các khoản nợ ngắn hạn trên bảng cân đối kế toán, hay còn gọi là các khoản phải trả.

Đây là một nguồn tài chính quan trọng cho tất cả các doanh nghiệp trên thế giới. Rajan và Zingales (1995) đã cho biết vào năm 1991 tín dụng thương mại chiếm 17,8% tổng tài sản cho tất cả các công ty Mỹ và ở các nước châu Âu như Đức, Pháp và Ý thì tín dụng thương mại đại diện cho hơn một phần tư tổng tài sản của công ty. Hơn nữa, tín dụng thương mại cũng rất quan trọng ở các nền kinh tế mới nổi, như Trung Quốc, nơi các doanh nghiệp nhận được sự hỗ trợ hạn chế từ hệ thống ngân hàng.

1.2 Các nhân tố ảnh hưởng đến tín dụng thương mại

Sự chênh lệch giữa khoản phải thu và khoản phải trả được gọi là tín dụng thương mại ròng (Vaidya, 2011). Nó được xác định bằng (khoản phải thu trừ khoản phải trả) chia cho doanh thu. Khi nghiên cứu về tín dụng thương mại của một công ty thì cần phải xem xét biến này để biết được công ty đang nghiêng về cung hay nhận tín dụng thương mại hơn và nhân tố nào ảnh hưởng đến tín dụng thương mại ròng.

Thứ nhất là số năm hoạt động của công ty. Theo Trần Ái Kết (2017) số năm hoạt động có tác động tích cực đến tín dụng thương mại ròng, vì nó cũng là yếu tố tác động tích cực tới khoản phải thu theo nhiều nghiên cứu (Petersen và Rajan, 1997; Niskanen và Niskanen, 2006; Trần Ái Kết, 2017).

Thứ hai là quy mô của công ty. Nadiri (1969) cho rằng doanh nghiệp có quy mô càng lớn thì càng cho khách hàng chiếm dụng vốn nhiều hơn là công ty chiếm dụng vốn của nhà cung cấp. Trái với quan điểm đó, kết quả nghiên cứu của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) và Trần Ái Kết (2017) chỉ ra rằng quy mô công ty và tín dụng thương mại ròng có tương quan âm. Trong khi đó Vaidya (2011) lại không tìm thấy mối quan hệ giữa quy mô và tín dụng thương mại ròng.

Thứ ba là dòng tiền thuần. Theo kết quả nghiên cứu của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) thì mối quan hệ giữa dòng tiền thuần và tín dụng thương mại ròng là không có ý nghĩa thống kê.

Thứ tư là tài chính ngắn hạn.Theo Vaidya (2011) thì tài chính ngắn hạn có quan hệ nghịch biến với tín dụng thương mại ròng. Trái lại, Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) và Trần Ái Kết (2017) cho rằng giữa tài chính ngắn hạn và tín dụng thương mại ròng có tương quan dương.

Thứ năm là chi phí tài chính. Nadiri (1969) cho rằng mối quan hệ giữa chi phí tài chính và tín dụng thương mại ròng là nghịch biến. Bởi vì khi lãi suất ngân hàng tăng cao thì công ty sẽ có xu hướng giảm số tiền vay nợ từ các tổ chức tín dụng, đồng thời tăng cường chiếm dụng vốn của nhà cung cấp và giảm cấp tín dụng cho khách hàng. Do đó các khoản phải trả sẽ tăng và các khoản phải thu sẽ giảm, làm giảm tín dụng thương mại ròng.

Thứ sáu là tăng trưởng doanh thu. Kết quả nghiên cứu của Trần Ái Kết (2017) cho thấy công ty có tăng trưởng doanh thu cao thì tín dụng thương mại ròng sẽ lớn. Trái lại, Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) khẳng định giữa tăng trưởng doanh thu và tín dụng thương mại ròng có mối tương quan nghịch.

Thứ bảy là khả năng thanh khoản. Kết quả nghiên cứu của Nadiri(1969), Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) và Trần Ái Kết (2017) đều chứng minh mối quan hệ giữa khả năng thanh khoản và tín dụng thương mại ròng là nghịch biến. Tuy nhiên, theo Vaidya (2011) thì khả năng thanh khoản và tín dụng thương mại ròng có quan hệ đồng biến.

Thứ tám là doanh lợi doanh thu. Mối quan hệ giữa doanh lợi doanh thu và tín dụng thương mại ròng là nghịch biến (Vaidya, 2011). Điều này được giải thích là khi doanh nghiệp có tỷ suất doanh lợi doanh thu cao, tức lợi nhuận cao thì sẽ không có nhu cầu gia tăng doanh thu thêm nữa, do đó hạn chế cấp tín dụng thương mại cho khách hàng nên khoản phải thu sẽ giảm và tín dụng thương mại ròng sẽ giảm.

Thứ chín là tỷ lệ hàng tồn kho. Nghiên cứu của Vaidya (2011), Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) đều kết luận rằng mối quan hệ giữa tỷ lệ hàng tồn kho và tín dụng thương mại ròng là nghịch biến. Trong khi đó, kết quả nghiên cứu của Trần Ái Kết (2017) thì mối quan hệ giữa tỷ lệ hàng tồn kho và tín dụng thương mại ròng là không có ý nghĩa thống kê.

Như vậy, tín dụng thương mại từ lâu đã thu hút được sự quan tâm của các nhà nghiên cứu thực tiễn trên thế giới về các nhân tố ảnh hưởng đến nó. Tuy nhiên, các kết quả nghiên cứu cũng cho thấy sự không thống nhất về các nhân tố ảnh hưởng đến tín dụng thương mại, nguyên nhân là do đặc điểm kinh tế thị trường ở các nước khác nhau và mỗi nhóm ngành khác nhau sẽ có mức độ sử dụng chính sách tín dụng thương mại khác nhau. Ở Việt Nam hiện nay thì chỉ có nghiên cứu của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) cho các công ty niêm yết, còn Trần Ái Kết (2016, 2017) chỉ tập trung một ngành, hay một phần của tín dụng thương mại (các khoản phải trả). Nhưng kết quả còn có nhiều tranh cãi và các nhân tố ảnh hưởng chưa thật sự toàn diện. Hơn nữa,có một nhân tố cũng có khả năng ảnh hưởng đến tín dụng thương mại ròng mà chưa được bất cứ nghiên cứu nào kiểm định đó là dự phòng phải thu khó đòi. Chính vì vậy, bài viết này tập trung nghiên cứu và kiểm chứng mối quan hệ giữa các nhân tố nội tại của doanh nghiệp ảnh hưởng như thế nào đến chính sách tín dụng thương mại của các doanh nghiệp Việt Nam. Kết quả nghiên cứu dự kiến sẽ góp phần kiểm chứng mối quan hệ giữa các biến tài chính đến tín dụng thương mại ròng của các doanh nghiệp niêm yết Việt Nam.

2. Phương pháp nghiên cứu

2.1. Dữ liệu

Dữ liệu bao gồm các báo cáo tài chính của 326 công ty cổ phần phi tài chính niêm yết trên sở giao dịch HNX và HOSE được cung cấp bởi Tổng cục Thống kê Việt Nam trong khoảng thời gian từ 2013-2017 với khoảng 1.630 quan sát.

2.2. Mô hình nghiên cứu

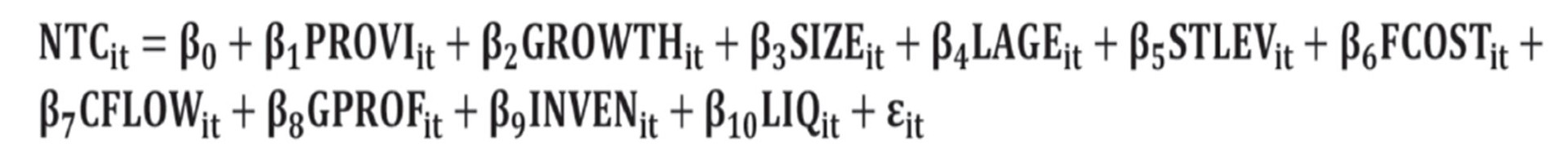

Dựa trên nghiên cứu của Garcia-Teruel và Martinez-Solano (2010) và Vaidya (2011), đồng thời bổ sung biến tỷ lệ dự phòng phải thu khó đòi (PROVI) vào mô hình nhằm kiểm tra các yếu tố ảnh hưởng đến tín dụng thương mại ròng, chúng tôi có mô hình như sau:

Trong đó, NTC là tín dụng thương mại ròng, PROVI là tỷ lệ dự phòng phải thu khó đòi, GROWTH là tốc độ tăng trưởng doanh thu, SALE là doanh thu (tỷ đồng), AGE là số năm hoạt động (kể từ sau cổ phần hóa), STLEV là tài chính ngắn hạn, FCOST là chi phí tài chính, CFLOW là dòng tiền thuần, GPROF là doanh lợi doanh thu, INVEN là tỷ lệ hàng tồn kho, LIQ là khả năng thanh khoản.

Tại Việt Nam, việc trích lập dự phòng phải thu khó đòi được thực hiện theo Thông tư 228/2009/TT-BTC của Bộ Tài chính hướng dẫn chế độ trích lập và sử dụng các khoản dự phòng giảm giá hàng tồn kho, tổn thất các khoản đầu tư tài chính, nợ phải thu khó đòi và bảo hành sản phẩm, hàng hóa, công trình xây lắp tại doanh nghiệp. Các khoản trích lập dự phòng được xem như là chi phí của doanh nghiệp, do đó doanh nghiệp sẽ được giảm một phần số thuế thu nhập doanh nghiệp phải nộp. Tuy nhiên, đối với nhiều công ty cổ phần niêm yết, việc trích lập dự phòng sẽ làm giảm lợi nhuận của doanh nghiệp, ảnh hưởng đến giá trị thị trường của cổ phiếu. Do đó, họ có thể sẽ giảm trích lập dự phòng, chấp nhận đóng thuế cao để che giấu đi các khoản lỗ hoặc tiềm tàng lỗ để không ảnh hưởng đến giá trị thị trường của cổ phiếu.

2.3. Phương pháp kiểm định

Để phân tích các nhân tố ảnh hưởng đến tín dụng thương mại ròng, nghiên cứu sử dụng mô hình tác động ngẫu nhiên (Random Effects Model - REM), mô hình tác động cố định (Fixed Effects Model - FEM). Bên cạnh đó, chúng tôi dùng mô hình FGLS - Feasible Generalized Least Squares để khắc phục hiện tượng phương sai sai số thay đổi và hiện tượng tương quan của hai mô hình FEM và REM. Hơn nữa, để kiểm định tính vững chắc của mô hình, chúng tôi sử dụng mô hình GMM - Generalized Method of Moments được nghiên cứu bởi Arellano và Bond (1991). Mô hình GMM không những giúp khắc phục các khuyết tật trong mô hình như phương sai sai số thay đổi, tự tương quan mà nó còn khắc phục được hiện tượng nội sinh trong mô hình.

3. Kết quả kiểm định

3.1. Thống kê mô tả các nhân tố tác động

Các nhân tố dự phòng, tốc độ tăng trưởng doanh thu, doanh thu, tín dụng thương mại ròng, số năm hoạt động sau cổ phần hóa, tài chính ngắn hạn, chi phí tài chính, dòng tiền thuần, doanh lợi doanh thu, tỷ lệ hàng tồn kho, khả năng thanh khoản được thể hiện dưới bảng sau:

Nhìn chung ở Việt Nam, tín dụng thương mại ròng trong toàn ngành cũng như trong từng ngành đều dương, chứng tỏ hầu hết các doanh nghiệp đều cấp tín dụng thương mại cho khách hàng nhiều hơn là chiếm dụng vốn của người bán. Trong đó, ngành có mức chênh lệch giữa khoản phải thu và khoản phải trả nhiều nhất thuộc về ngành công nghệ (24,04%), tiếp theo là ngành y tế (18,16%) và ít nhất là ngành dịch vụ tiêu dùng (1,95%).

3.2. Nhân tố ảnh hưởng đến tín dụng thương mại ròng của doanh nghiệp Việt Nam

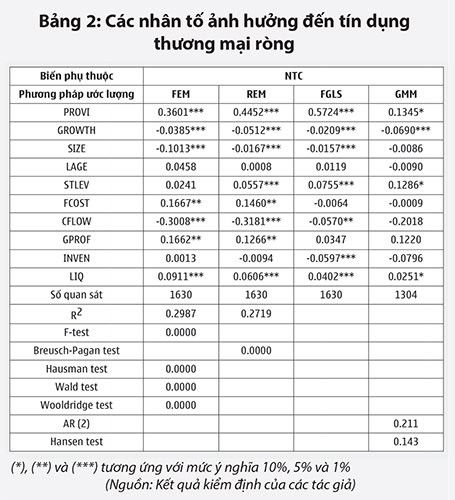

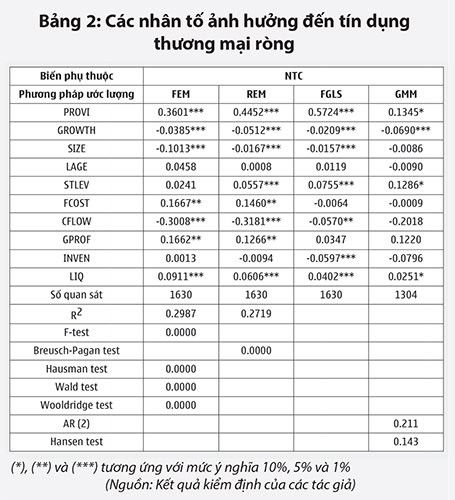

Để đánh giá ảnh hưởng của các nhân tố tài chính tới tín dụng thương mại ròng của doanh nghiệp, kết quả ước lược được thể hiện như sau:

|

|

|

Kết quả kiểm định lựa chọn mô hình phù hợp với mẫu nghiên cứu thông qua kiểm định F-test, kiểm định Breusch-Pagan và kiểm định Hausman (các giá trị p-value đều nhỏ hơn 0,05) cho thấy mô hình FEM là phù hợp nhất. Hệ số R bình phương bằng 0.2987, chứng tỏ 29,87% sự biến thiên của biến phụ thuộc tín dụng thương mại ròng được giải thích bởi các biến độc lập trong mô hình. Tiếp theo, nhómtác giả thực hiện kiểm định các khuyết tật của mô hình nghiên cứu. Kết quả kiểm định Wooldridge và kiểm định Wald (p-value <0,05) cho thấy có hiện tượng tự tương quan và phương sai sai số thay đổi đối với FEM. Để khắc phục điều này, chúng tôi sử dụng mô hình FGLS. Nhìn chung, kết quả thu được qua 3 phương pháp ước lượng không có sự khác biệt nhiều. Nhưng để tăng tính vững cho mô hình các nhân tố ảnh hưởng đến khoản phải thu, chúng tôi sử dụng thêm phương pháp ước lượng bằng mô hình GMM. Thông qua mô hình GMM, chúng tôi có một số nhận xét như sau.

Thứ nhất, nhân tố mới được đưa vào mô hình là tỷ lệ dự phòng phải thu khó đòi (PROVI) có tác động cùng chiều và mạnh nhất đến tín dụng thương mại ròng. Kết quả này đồng nhất ở cả 4 phương pháp ước lượng. Như vậy, khi tỷ lệ dự phòng phải thu khó đòi tăng lên thì dẫn đến tín dụng thương mại ròng tăng. Điều này có nghĩa là khi tăng tỷ lệ dự phòng thì làm cho chi phí của doanh nghiệp tăng, lợi nhuận giảm. Do đó, để không bị giảm lợi nhuận thì các doanh nghiệp có xu hướng cấp thêm tín dụng thương mại cho khách hàng nhằm kích thích tăng doanh thu và lợi nhuận nên làm cho tín dụng thương mại ròng tăng lên.

Thứ hai, tăng trưởng doanh thu (GROWTH) có tác động ngược chiều đến tín dụng thương mại ròng ở cả 4 phương pháp ước lượng và đều có ý nghĩa ở mức 1%. Nghĩa là khi doanh nghiệp có doanh thu tăng trưởng cao thì tín dụng thương mại ròng sẽ giảm. Kết quả này phù hợp với quan điểm của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014). Nguyên nhân được lý giải là khi doanh nghiệp có doanh thu tăng trưởng cao thì doanh nghiệp sẽ không có nhu cầu phải tăng doanh thu thông qua việc tăng cường chính sách tín dụng thương mại nữa nên khoản phải thu giảm, đồng thời doanh nghiệp sẽ giảm cả mức chiếm dụng vốn của người bán nên khoản phải trả giảm. Thêm vào đó, tốc độ giảm của khoản phải thu nhanh hơn khoản phải trả nên tín dụng thương mại ròng sẽ giảm. Tuy nhiên, điều này không đồng nhất với kết quả nghiên cứu của Trần Ái Kết (2017).

Thứ ba, tài chính ngắn hạn (STLEV) có mối quan hệ đồng biến với tín dụng thương mại ròng. Kết quả này đối lập với chứng minh của Vaidya (2011), nhưng lại thống nhất với nghiên cứu của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014) và Trần Ái Kết (2017) khi cùng nghiên cứu ở thị trường Việt Nam. Điều này cho thấy, tại Việt Nam khi các doanh nghiệp có được nhiều nguồn nợ ngắn hạn thì sẽ sẵn sàng cung ứng tín dụng thương mại cho khách hàng để mở rộng thị trường, tăng doanh thu và lợi nhuận. Từ đó dẫn đến tín dụng thương mại ròng tăng. Việc làm này cũng phù hợp với sự tài trợ giữa nguồn vốn và tài sản trong doanh nghiệp.

Thứ tư, khả năng thanh khoản (LIQ) có quan hệ đồng biến với tín dụng thương mại ròng. Kết quả này ủng hộ kết quả nghiên cứu của Vaidya (2011). Điều này được giải thích là khi doanh nghiệp có khả năng thanh khoản cao sẽ sẵn sàng cung ứng tín dụng thương mại cho khách hàng, nới lỏng chính sách tín dụng, làm khoản phải thu tăng; đồng thời doanh nghiệp cũng sẽ hạn chế sử dụng tín dụng từ nhà cung cấp làm cho khoản phải trả giảm; từ đó dẫn đến tín dụng thương mại ròng tăng. Tuy nhiên, kết quả này lại trái ngược với kết quả của Nadiri(1969), Phan Đình Nguyên và Trương Thị Hồng Nhung (2014), Trần Ái Kết (2017) khi cho rằng khả năng thanh khoản có quan hệ nghịch biến với tín dụng thương mại ròng.

Các nhân tố còn lại trong mô hình theo phương pháp ước lượng GMM như quy mô, số năm hoạt động, chi phí tài chính, dòng tiền thuần, doanh lợi doanh thu và tỷ lệ hàng tồn kho không có ý nghĩa thống kê.

4. Kết luận

Đối với mỗi doanh nghiệp, việc sử dụng chính sách tín dụng thương mại hợp lý là rất quan trọng. Bởi thông qua chính sách tín dụng thương mại sẽ giúp các doanh nghiệp mở rộng thị trường, tăng doanh thu và lợi nhuận. Do đó, việc xác định được các nhân tố ảnh hưởng đến tín dụng thương mại ròng là cần thiết để doanh nghiệp điều chỉnh chính sách tín dụng thương mại phù hợp.

Thông qua kết quả kiểm định, chúng tôi nhận thấy chính sách tín dụng thương mại của các doanh nghiệp Việt Nam chịu ảnh hưởng khá nhiều từ một nhân tố mới là dự phòng phải thu khó đòi. Khi tỷ lệ dự phòng phải thu khó đòi tăng, đồng nghĩa với chi phí của doanh nghiệp tăng, nên để không làm giảm lợi nhuận, ảnh hưởng đến giá trị cổ phiếu thì các doanh nghiệp Việt Nam có xu hướng mở rộng chính sách tín dụng thương mại nhằm khuyến khích khách hàng mua hàng nhiều để tăng doanh thu và lợi nhuận. Bên cạnh đó, tăng trưởng doanh thu cũng ảnh hưởng không nhỏ đến chính sách tín dụng thương mại của các doanh nghiệp Việt Nam. Khi doanh thu tăng trưởng nhanh thì các doanh nghiệp không có nhu cầu mở rộng chính sách tín dụng thương mại để đẩy mạnh tăng doanh thu nữa. Kết quả này ủng hộ kết quả nghiên cứu của Phan Đình Nguyên và Trương Thị Hồng Nhung (2014), nhưng bất đồng quan điểm với nghiên cứu của Trần Ái Kết (2017). Ngoài ra, việc tăng cường nợ ngắn hạn cũng góp phần mở rộng chính sách tín dụng thương mại, điều này hoàn toàn phù hợp với sự tài trợ tương ứng giữa nguồn vốn và tài sản; đồng thời nhất trí với các kết quả nghiên cứu tại Việt Nam (Phan Đình Nguyên và Trương Thị Hồng Nhung, 2014; Trần Ái Kết, 2017). Thêm vào đó, khi doanh nghiệp có khả năng thanh khoản cao thì sẽ thuận lợi cho việc mở rộng chính sách tín dụng thương mại, cung ứng và hỗ trợ cho người mua sử dụng vốn trong một khoản thời gian ngắn hạn, điều đó khuyến khích khách hàng mua nhiều hàng hóa dịch vụ hơn, dẫn đến tăng doanh thu và lợi nhuận.

Tuy nhiên, hạn chế của nghiên cứu này là chưa đưa vào các biến phi tài chính như mức xếp hạng tín dụng của doanh nghiệp, lịch sử tín dụng của doanh nghiệp hay các biến vĩ mô như lạm phát, tăng trưởng kinh tế hay lãi suất, về lý thuyết quản trị tài chính là sẽ ảnh hưởng đến chính sách tín dụng thương mại của doanh nghiệp. Đây là những gợi mở thú vị dành cho các nghiên cứu tiếp sau về các nhân tố ảnh hưởng đến chính sách tín dụng thương mại của doanh nghiệp.

Tài liệu tham khảo:

- Alphonse, P., Ducret, J. and Severin, E. (2006), When trade credit facilitates access to bank finance: evidence from US small business data, MFS (Istanbul) meetings Paper, truy cập ngày 14 tháng 3 năm 2018, từ http://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.464.4962&rep=rep1&type=pdf

- Bộ Tài Chính (2009), Thông tư số 228/2009/TT-BTC về việc hướng dẫn chế độ trích lập và sử dụng các khoản dự phòng giảm giá hàng tồn kho, tổn thất các khoản đầu tư tài chính, nợ phải thu khó đòi và bảo hành sản phẩm, hàng hóa và công trình xây lắp tại doanh nghiệp, ban hành ngày 07 tháng 12 năm 2009.

- García-Teruel, P. J. and Martínez-Solano, P. (2010), Determinants of trade credit: A comparative study of European SMEs, International Small Business Journal, số 28(3), tr. 215–233.

- Ge, Y. and Qiu, J. (2007), Financial development, bank discrimination and trade credit, Journal of Banking and Finance, số 31, tr. 513–530.

- Nadiri, M. I. (1969), The determinants of trade credit in the US total manufacturing sector, Econometrica, số 37 (3), tr. 408-423.

- Niskanen, J. and Niskanen, M. (2006), The determinants of corporate trade credit policies in a bank-dominated financial environment: the case of Finnish small firms, European Financial Management, số 12, tr. 81–102.

- Petersen, M.A. and Rajan, R.G. (1997), Trade credit: theory and evidence, Society for Financial Studies, số 10(3), tr. 661-691.

- Phan Đình Nguyên và Trương Thị Hồng Nhung (2014), Các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp niêm yết tại Việt Nam, Tạp chí công nghệ ngân hàng, số 97, tr. 39-46

- Rajan, R., and Zingales, L. (1995), What do we know about capital structure? Some evidence from international data, Journal of Finance, số50, tr. 1421–1460.

- Trần Ái Kết (2017), Các yếu tố ảnh hưởng tới tín dụng thương mại của doanh nghiệp ngành Giao thông vận tải niêm yết trên HOSE và HNX, Tạp chí Công thương, Số 10, tr.285-294.

- Vaidya, R. R. (2011), The Determinants of trade credit: Evidence from Indian manufacturing firms, Working Papers 2011-012, Indira Gandhi Institute of Development Research, Mumbai, India, truy cập ngày 10 tháng 3 năm 2018, từ https://file.scirp.org/pdf/ME20110500001_83257761.pdf