Ngày nhận bài: 2/4/2019 - Ngày biên tập: 4/4/2019 - Ngày duyệt đăng: 16/10/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 20/2019

Tóm tắt: Bài viết phân tích tác động của quản trị công ty (QTCT) đến rủi ro của các ngân hàng thương mại (NHTM) ở Việt Nam, sử dụng dữ liệu thứ cấp của 26 NHTM với 182 quan sát trong giai đoạn 2011 – 2017, áp dụng phân tích hồi quy dữ liệu bảng để ước lượng các hệ số hồi quy. Kết quả thực nghiệm cho thấy quy mô hội đồng quản trị (HĐQT), thành viên HĐQT độc lập, thành viên HĐQT là nữ, thành viên HĐQT là người nước ngoài và thành viên HĐQT tham gia điều hành có tác động đến rủi ro của ngân hàng. Từ đó nghiên cứu đưa ra một số khuyến nghị về QTCT thuộc NHTM, đặc biệt là đòi hỏi cấu trúc của HĐQT.

Từ khóa: quản trị công ty, rủi ro, ngân hàng thương mại, Việt Nam

THE IMPACT OF CORPORATE GOVERNANCE ON RISK OF COMMERCIAL BANKS IN VIETNAM

Abstract: This study examines the impacts of corporate governance on risk of commercial banks in Vietnam. The secondary data of 26 banks with 182 observations during the period of 2011 and 2017 and the panel data regression were employed. The empirical results indicate that if board size, the members of the board are independent, females, are foreigners or CEO, they will have significant influence on bank risk. Whereas, it is notable that no relationship between the members of the board are pursue graduate education and bank risk has been found.

Keywords: corporate governance, risk, commercial banks, Vietnam

1. GIỚI THIỆU

Trong hơn một thập kỷ qua, việc quản trị công ty (QTCT) trong ngân hàng đã nhận được sự quan tâm ngày càng gia tăng của giới học thuật ở các nước phát triển và các nước mới nổi (như các nghiên cứu của de Haan và Vlahu, 2016; và Srivastav và Hagendorff, 2016). Các nghiên cứu về tác động của QTCT đến rủi ro của ngân hàng đã được thực hiện bởi Pathan (2009) và Iqbal và ctg (2015) tại Mỹ, Berger và ctg (2014) tại Đức, Chan và ctg (2016) và Dong và ctg (2017) tại Trung Quốc, Felício và ctg (2018) tại châu Âu, Setiyono và Tarazi (2018) tại Indonesia. Kết quả từ các nghiên cứu khác nhau như có tác động tích cực, tiêu cực hay không?... Có quan hệ, thậm chí có tác động hỗn hợp hay không; có kết luận trong các nghiên cứu trước đây ở các nước phát triển hay không?... Và các nghiên cứu này khi được kiểm chứng ở các thị trường mới nổi cho kết quả không phù hợp như nghiên cứu ở thị trường phát triển.

Việt Nam là một quốc gia đang phát triển, môi trường pháp lý đang trong giai đoạn hoàn thiện để hội nhập quốc tế. Vì vậy, cần có nghiên cứu về tác động QTCT đến rủi ro của các NHTM ở Việt Nam. Kết quả nghiên cứu là cơ sở khoa học để các nhà quản trị ngân hàng có thể đưa ra các quyết định hợp lý, hạn chế rủi ro cho ngân hàng của mình, làm cho cổ phiếu ngân hàng có sức hấp dẫn hơn trên thị trường.

2. CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

2.1. Cơ sở lý thuyết

Nghiên cứu của Pathan (2009), xem xét tác động của cấu trúc HĐQT ngân hàng đối với việc chấp nhận rủi ro của ngân hàng ở Mỹ giai đoạn 1997 – 2004. Kết quả nghiên cứu cho thấy, sức mạnh của HĐQT (thông qua việc HĐQT quan tâm nhiều đến các lợi ích của cổ đông), đặc biệt là HĐQT có quy mô nhỏ ảnh hưởng tích cực đến rủi ro ngân hàng. Ngược lại, quyền lực của CEO có ảnh hưởng tiêu cực đến rủi ro ngân hàng.

Berger và ctg (2014), nghiên cứu mối quan hệ giữa thành phần HĐQT và rủi ro ngân hàng ở Đức trong giai đoạn 1994 – 2010. Kết quả nghiên cứu cho thấy, thành viên HĐQT có độ tuổi trẻ và tỷ lệ thành viên nữ trong HĐQT lớn làm cho rủi ro của ngân hàng tăng lên. Ngược lại, khi tỷ lệ thành viên HĐQT có trình độ tiến sỹ tăng sẽ làm cho rủi ro giảm.

Iqbal và ctg (2015), nghiên cứu mối quan hệ giữa quản trị công ty và rủi ro hệ thống của các tổ chức tài chính ở Mỹ giai đoạn 2005 – 2010. Kết quả nghiên cứu cho thấy rằng, quản trị công ty tốt làm hạn chế rủi ro trong ngành tài chính.

Chan và ctg (2016) đã tiến hành phân tích tác động của đặc điểm HĐQT đến hành vi chấp nhận rủi ro của các NHTM niêm yết tại Trung Quốc giai đoạn 2003 – 2011. Kết quả nghiên cứu cho thấy, quy mô HĐQT nhỏ và tỷ lệ thành viên HĐQT độc lập cao làm cho rủi ro ngân hàng giảm. Ngoài ra, các ngân hàng với HĐQT có sự đa dạng về giới, sở hữu nhà nước và độ tuổi trung bình cao hơn sẽ giúp tăng cường giải quyết các vấn đề và hiểu biết thị trường nhằm tuân thủ các chính sách quản trị hoặc chính sách pháp luật và giúp giảm rủi ro của ngân hàng.

Nghiên cứu của Dong và ctg (2017), sử dụng dữ liệu thu được từ các ngân hàng đang hoạt động ở Trung Quốc giai đoạn 2003 – 2011 để phân tích tác động của cơ cấu HĐQT (như: quy mô, thành phần và chức năng) đến hiệu quả và rủi ro của ngân hàng. Kết quả nghiên cứu thực nghiệm cho thấy rằng, đặc điểm của HĐQT có ảnh hưởng mạnh đến rủi ro ngân hàng.

Felício và ctg (2018), phân tích mối quan hệ giữa các cơ chế quản trị công ty và rủi ro của 97 ngân hàng niêm yết lớn nhất châu Âu giai đoạn 2006 – 2010. Kết quả nghiên cứu cho thấy, các cơ chế quản trị công ty ảnh hưởng đến rủi ro ngân hàng. Ngoài ra, quy mô ngân hàng và GDP bình quân đầu người cũng ảnh hưởng đến rủi ro ngân hàng.

Nghiên cứu của Setiyono và Tarazi (2018) xem xét ảnh hưởng của sự đa dạng hoá các thành viên HĐQT lên hiệu quả và rủi ro của các ngân hàng ở Indonesia giai đoạn 2001 – 2011. Kết quả nghiên cứu chỉ ra rằng, sự đa dạng hoá về nữ giới và kinh nghiệm làm cho rủi ro giảm, nhưng đa dạng hoá về quốc tịch và dân tộc làm cho rủi ro tăng.

2.2. Phương pháp nghiên cứu

2.2.1. Mô hình và phương pháp nghiên cứu

Dựa trên các mô hình nghiên cứu của Chan và ctg (2016) và Dong và ctg (2017) làm nền tảng, có điều chỉnh thêm biến giải thích cho phù hợp với Việt Nam, nghiên cứu áp dụng mô hình sau:

Riskit=β0+β1Bsize+β2Bindep+β3Femdir+β4Fordir+β5Execdir+β6Edu+β7SIZE+β8LAR+β9CAP+β10LDR+β11LIQ+β12CTI+ β13 List+β14 Ecogrow+εit

Trong đó, Riskit: Rủi ro của ngân hàng i (Z-Score, NPL) tại thời điểm t; Bsize: quy mô HĐQT; Bindep: tỷ lệ thành viên HĐQT độc lập; Femdir: tỷ lệ thành viên HĐQT là nữ; Fordir: tỷ lệ thành viên HĐQT là người nước ngoài; Execdir: tỷ lệ thành viên HĐQT tham gia điều hành; Edu: tỷ lệ thành viên HĐQT có trình độ sau đại học; SIZE: quy mô ngân hàng; LAR: dư nợ cho vay/tổng tài sản; CAP: quy mô vốn chủ sở hữu; LDR: dư nợ cho vay/tổng tiền gửi; LIQ: tài sản thanh khoản/tổng tài sản; CTI: chi phí/thu nhập; List: ngân hàng niêm yết; và Ecogrow: tăng trưởng kinh tế.

Nghiên cứu này sử dụng phương pháp GMM được giới thiệu bởi Arellano và Bond (1991) để xử lý hiện tượng nội sinh tiềm ẩn trong mô hình, ước lượng của Arellano và Bond (1991) còn phù hợp với các dữ liệu bảng ngắn với chuỗi thời gian T nhỏ (7 năm) và N lớn (26 ngân hàng). Các nghiên cứu của Pathan (2009), Dong và ctg (2014), Chan và ctg (2016) và Dong và ctg (2017) sử dụng phương pháp GMM 2 bước để ước lượng các hệ số hồi quy.

2.2.2. Dữ liệu và mẫu nghiên cứu

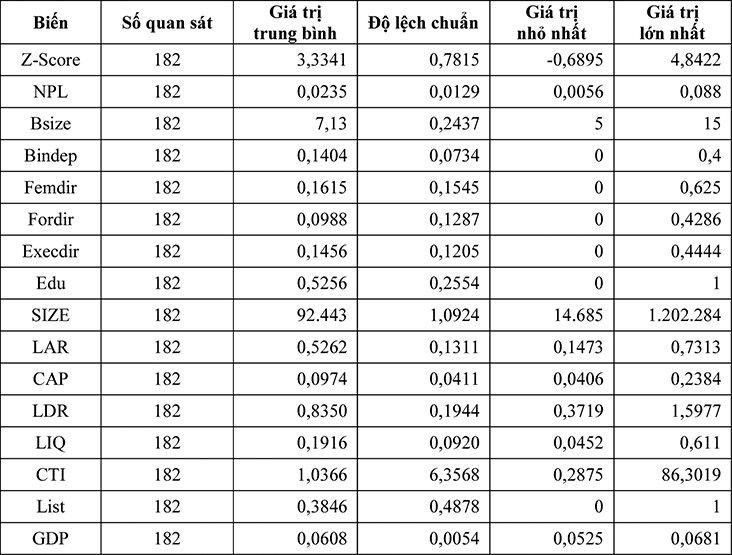

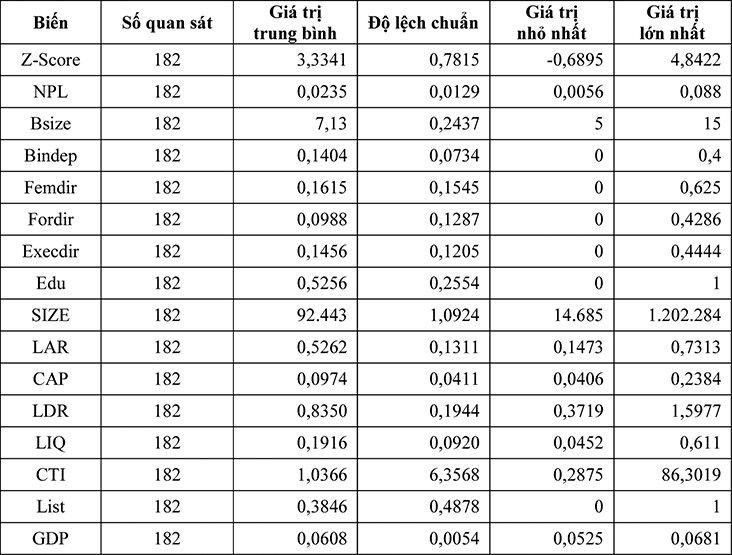

Số liệu sử dụng trong nghiên cứu này được lấy từ báo cáo thường niên, báo cáo tài chính hợp nhất có kiểm toán, báo cáo quản trị công ty, tài liệu đại hội đồng cổ đông thường niên theo năm của các NH TMCP Việt Nam, bộ dữ liệu World Economic Outlook (WEO) của Quỹ Tiền tệ quốc tế (International Monetary Fund – IMF) giai đoạn 2011 – 2017. Tính đến ngày 31/12/2017, NHTM Việt Nam có 35 ngân hàng. Số liệu được thu thập và chọn lựa sau khi loại bỏ các ngân hàng không công bố thông tin hoặc thông tin không đầy đủ. Kết quả là một mẫu nghiên cứu dữ liệu bảng cân bằng bao gồm 26 ngân hàng với 182 quan sát được sử dụng để phục vụ cho việc nghiên cứu. Bảng 1 thống kê mô tả giá trị trung bình, độ lệch chuẩn, giá trị nhỏ nhất cũng như giá trị lớn nhất của các biến số này.

Bảng 1. Bảng thống kê mô tả các biến

|

|

Nguồn: Tính toán của tác giả từ dữ liệu nghiên cứu

|

3. KẾT QUẢ VÀ THẢO LUẬN

Nghiên cứu kiểm tra khả năng có thể xuất hiện đa cộng tuyến giữa các biến số bằng cách thiết lập ma trận hệ số tương quan của các biến và chỉ số VIF (Hệ số phóng đại phương sai). Kết quả hệ số tương quan giữa các cặp biến không có trường hợp nào vượt quá 0,8. Đồng chỉ số VIF lớn nhất của các biến độc lập trong nghiên cứu này là 5,02 và nhỏ hơn so với 10 (Gujarati, 2004). Do đó hiện tượng đa cộng tuyến trong mô hình nghiên cứu là không đáng kể.

Kết quả hồi quy

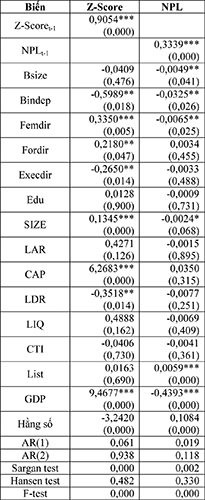

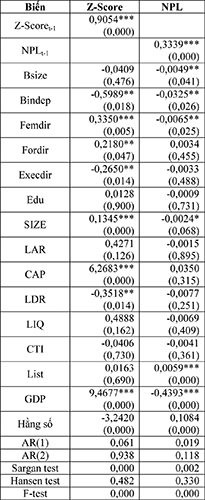

Kết quả hồi quy của mô hình được thể hiện tại Bảng 2.

Bảng 2. Kết quả phân tích hồi quy mô hình SGMM

|

|

Nguồn: Tính toán của tác giả từ dữ liệu nghiên cứu

|

Ghi chú: *** mức ý nghĩa 1%, ** mức ý nghĩa 5%, * mức ý nghĩa 10%.

Trong cả 2 mô hình, kiểm định Hansen có p-value lần lượt là 0,482 và 0,330 đều lớn hơn 0,1 nên chấp nhận giả thuyết H0: mô hình được xác định đúng, các biến đại diện là hợp lý. Kiểm định F trong cả 2 mô hình đều có p-value là 0,000 nhỏ hơn 0,01, do đó ta bác bỏ giả thuyết H0: tất cả các hệ số ước lượng trong phương trình đều bằng 0, hay các hệ số ước lượng của biến giải thích có ý nghĩa thống kê. Như vậy cả 2 mô hình đều phù hợp. Kiểm định AR(1) của cả hai mô hình có giá trị p-value lần lượt là 0,061 và 0,019 đều nhỏ hơn 0,1 nên bác bỏ giả thuyết H0: không có sự tương quan chuỗi bậc 1, nghĩa là có sự tương quan chuỗi bậc 1. Kiểm định AR(2) của cả hai mô hình có giá trị p-value lần lượt là 0,938 và 0,118 đều lớn hơn 0,1 nên chấp nhận giả thuyết H0: không có sự tương quan chuỗi bậc 2 trong phần dư của mô hình hồi quy.

Như vậy, phương pháp hồi quy sử dụng là phù hợp với mô hình bảng động, biến phụ thuộc rủi ro (Zscore và NPL) của các NHTM Việt Nam chịu tác động đáng kể bởi mức độ rủi ro cả năm trước (Z-score t-l và NPLt-l ), các yếu tố đặc thù của ngân hàng, môi trường kinh tế vĩ mô.

Biến đầu tiên được xem xét ở đây là quy mô HĐQT, quy mô HĐQT có tác động ngược chiều và có ý nghĩa thống kê với biến rủi ro (NPL). Kết quả nghiên cứu này phù hợp với các kết quả nghiên cứu trước đây của Pathan (2009) và Chan và ctg (2016). Mối tương quan âm chỉ ra rằng các NHTM Việt Nam có quy mô càng lớn thì rủi ro ngân hàng càng giảm, do quy mô HĐQT lớn và hoạt động hiệu quả sẽ nâng cao khả năng giám sát và quản lý rủi ro của ngân hàng.

Tỷ lệ thành viên HĐQT độc lập có tương quan âm và có ý nghĩa thống kê với biến rủi ro (Z-score). Mối tương quan âm chỉ ra rằng các NHTM Việt Nam có tỷ lệ thành viên HĐQT độc lập càng lớn thì chỉ số Z-score càng giảm dẫn đến rủi ro phá sản gia tăng, do sự hiện diện của họ làm cho xu hướng các CEO ngại chia sẽ thông tin với HĐQT nên hiệu quả giám sát rủi ro của HĐQT không phát huy hiệu quả. Đồng thời, tỷ lệ thành viên HĐQT có tương quan âm và có ý nghĩa thống kê với biến rủi ro (NPL). Mối tương quan âm chỉ ra rằng các NHTM Việt Nam có tỷ lệ thành viên HĐQT độc lập càng lớn thì rủi ro tín dụng ngân hàng càng giảm.

Tỷ lệ thành viên nữ trong HĐQT có tương quan dương và có ý nghĩa thống kê với biến rủi ro (Z-score). Kết quả nghiên cứu này khá thú vị là ở các NHTM Việt Nam khi tỷ lệ thành viên HĐQT là nữ tăng thì chỉ số Z-score tăng, mức độ ổn định của ngân hàng tăng và do đó nguy cơ rủi ro phá sản của ngân hàng giảm. Đồng thời tỷ lệ thành viên nữ trong HĐQT có tương quan âm và có ý nghĩa thống kê với biến rủi ro (NPL). Kết quả nghiên cứu này phù hợp với các kết quả nghiên cứu trước đây của Dong và ctg (2014) và Dong và ctg (2017). Mối tương quan âm chỉ ra rằng các NHTM Việt Nam có tỷ lệ thành viên HĐQT là nữ càng lớn thì rủi ro tín dụng của ngân hàng càng giảm.

Tỷ lệ thành viên HĐQT là người nước ngoài có tương quan dương và có ý nghĩa thống kê với biến rủi ro (Z-score). Kết quả nghiên cứu này phù hợp với kết quả nghiên cứu trước đây của Dong và ctg (2017) ở các NHTM của Trung Quốc. Mối tương quan dương chỉ ra rằng các NHTM Việt Nam có tỷ lệ thành viên HĐQT là người nước ngoài càng lớn thì chỉ số Z-sore càng tăng tức là rủi ro phá sản của ngân hàng càng giảm. Sự hiện diện của các thành viên HĐQT là người nước ngoài trong HĐQT giúp khả năng tư vấn của HĐQT có thể được tăng cường thông qua kinh nghiệm và kiến thức sâu rộng của họ về thị trường nước ngoài và hệ thống kết nối của họ và đưa công nghệ mới, kỹ năng và kỹ năng quản trị vào áp dụng giúp giảm thiểu rủi ro.

Tỷ lệ thành viên HĐQT tham gia điều hành có tương quan âm và có ý nghĩa thống kê với biến rủi ro (Z-score). Mối tương quan âm chỉ ra rằng các NHTM Việt Nam có tỷ lệ thành viên HĐQT tham gia điều hành càng lớn thì chỉ số Z-score giảm dẫn đến rủi ro phá sản của ngân hàng càng tăng. Việc giám sát các nhà quản lý hàng đầu có thể bị suy yếu do giám đốc điều hành cũng chính là thành viên HĐQT. Kết quả nghiên cứu này phù hợp với kết quả nghiên cứu trước đây của Dong và ctg (2017) ở các NHTM của Trung Quốc.

Cuối cùng, kết quả cho thấy rằng không có bằng chứng về mối quan hệ giữa tỷ lệ thành viên HĐQT có trình độ sau đại học với rủi ro của các ngân hàng ở Việt Nam.

4. KẾT LUẬN VÀ HÀM Ý CHÍNH SÁCH

4.1. Kết luận

Bài viết nghiên cứu tác động của QTCT đến rủi ro của các NHTM tại Việt Nam trong giai đoạn 2011-2017. Nghiên cứu sử dụng dữ liệu bảng dạng cân bằng với 182 quan sát. Phương pháp phân tích sử dụng hồi quy SGMM. Bài nghiên cứu chỉ ra bằng chứng tại thị trường Việt Nam rằng, biến quy mô HĐQT (Bsize), tỷ lệ thành viên HĐQT độc lập (Bindep), tỷ lệ thành viên nữ trong HĐQT (Femdir), tỷ lệ thành viên HĐQT là người nước ngoài (Fordir), tỷ lệ thành viên HĐQT tham gia điều hành (Execdir) có tác động đến rủi ro của ngân hàng. Tuy nhiên, biến tỷ lệ thành viên HĐQT có trình độ sau đại học (Edu) lại không có ý nghĩa thống kê với rủi ro ngân hàng.

4.2 Hàm ý chính sách

Từ kết quả thực nghiệm, nghiên cứu khuyến nghị các chính sách như sau:

Một là, các NHTM cần tiếp tục duy trì và đảm bảo số lượng thành viên HĐQT hợp lý phù hợp với chiến lược phát triển của từng ngân hàng và bối cảnh kinh tế của Việt Nam.

Hai là, cần đảm bảo số lượng tối thiểu thành viên độc lập trong HĐQT, việc có nhiều thành viên độc lập trong HĐQT sẽ làm cho rủi ro của ngân hàng giảm.

Ba là, cấu trúc HĐQT trong ngân hàng nên gia tăng tỷ lệ nữ vì kết quả nghiên cứu cho thấy thành viên nữ trong HĐQT góp phần làm giảm rủi ro của ngân hàng.

Bốn là, trong bối cảnh hội nhập quốc tế và thực hiện việc tái cơ cấu hệ thống ngân hàng. Các NHTM tìm kiếm các đối tác chiến lược là các nhà đầu tư nước ngoài để nâng cao năng lực tài chính của mình, thông qua đó các đối tác chiến lược cử người đại diện phần vốn của mình tham gia vào HĐQT.

Năm là, cần hạn chế việc thành viên HĐQT kiêm nhiệm tham gia điều hành hoạt động của ngân hàng, nhằm giảm thiểu những ảnh hưởng liên quan tới việc đánh giá độc lập hoặc xung đột lợi ích.

Tài liệu tham khảo:

1. Arellano, M., & Bond, S. (1991). Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations. The review of economic studies, 58(2), 277-297.

2. Berger, A. N., Kick, T., & Schaeck, K., (2014), Executive board composition and bank risk taking. Journal of Corporate Finance, 28, 48-65.

3. Chan, S. G., Koh, E. H., & Karim, M. Z. A. (2016). The Chinese banks’ directors and their risk-taking behavior: A corporate governance and finance perspective. Chinese Management Studies, 10(2), 291-311.

4. De Haan, J., & Vlahu, R., 2016, Corporate governance of banks: A survey. Journal of Economic Surveys, 30(2), 228-277.

5. Dong, Y., Meng, C., Firth, M., & Hou, W. (2014). Ownership structure and risk-taking: Comparative evidence from private and state-controlled banks in China. International Review of Financial Analysis, 36, 120-130.

6. Dong, Y., Girardone, C., & Kuo, J. M. (2017). Governance, efficiency and risk taking in Chinese banking. The British Accounting Review, 49(2), 211-229.

7. Felício, J. A., Rodrigues, R., Grove, H., & Greiner, A. (2018). The influence of corporate governance on bank risk during a financial crisis. Economic Research-Ekonomska Istraživanja, 31(1), 1078-1090.

8. Gujarati, D. (2004), Basic Econometrics, 4th Ed., India: Tata McGraw Hill, India.

9. Iqbal, J., Strobl, S., & Vähämaa, S. (2015). Corporate governance and the systemic risk of financial institutions. Journal of Economics and Business, 82, 42-61.

10. Pathan, S. (2009). Strong boards, CEO power and bank risk-taking. Journal of Banking & Finance, 33(7), 1340-1350.

11. Setiyono, B., & Tarazi, A. (2018). Does diversity of bank board members affect performance and risk? Evidence from an emerging market. In Corporate Governance in Banking and Investor Protection, 185-218. Springer, Cham.

12. Srivastav, A., & Hagendorff, J. (2016). Corporate governance and bank risk-taking. Corporate Governance: An International Review, 24(3), 334-345.