Vì thế, việc nghiên cứu các kinh nghiệm quốc tế về tăng cường khả năng tiếp cận tín dụng ngân hàng cho các SMEs để rút ra các bài học kinh nghiệm và đề xuất các giải pháp phù hợp có ý nghĩa vô cùng quan trọng.

Kinh nghiệm quốc tế về tăng cường khả năng tiếp cận tín dụng ngân hàng cho các SMEs

Kinh nghiệm của Trung Quốc

Số liệu từ thống kê quốc gia cho thấy, SMEs chiếm khoảng 97% các doanh nghiệp công nghiệp đăng ký ở Trung Quốc (ADB, 2013), tuyển dụng 65% lực lượng lao động và tạo ra 60% GDP của Trung Quốc. Mặc dù có những đóng góp ngày càng nhiều đối với quá trình phát triển kinh tế, các SMEs gặp rất nhiều khó khăn trong việc tiếp cận tín dụng từ các NHTM nhà nước. Các tổ chức tài chính chính thức tại Trung Quốc thường gặp vấn đề lựa chọn đối nghịch và rủi ro đạo đức do tình trạng thông tin bất cân xứng gây ra do các SMEs không thể cung cấp các thông tin tài chính một cách đầy đủ và có đủ tài sản thế chấp. Nghiên cứu của Shusong Ba (2013) chỉ ra rằng có khoảng 41,4% các SMEs gặp khó khăn khi đi vay ngân hàng do không có tài sản thế chấp thỏa mãn. Hơn nữa, trong quá trình cải cách kinh tế và chính trị, các SMEs tại Trung Quốc bị giới hạn bởi rất nhiều yếu tố như can thiệp của Chính phủ, hệ thống pháp lý yếu và sự chưa hoàn thiện của hệ thống tài chính.

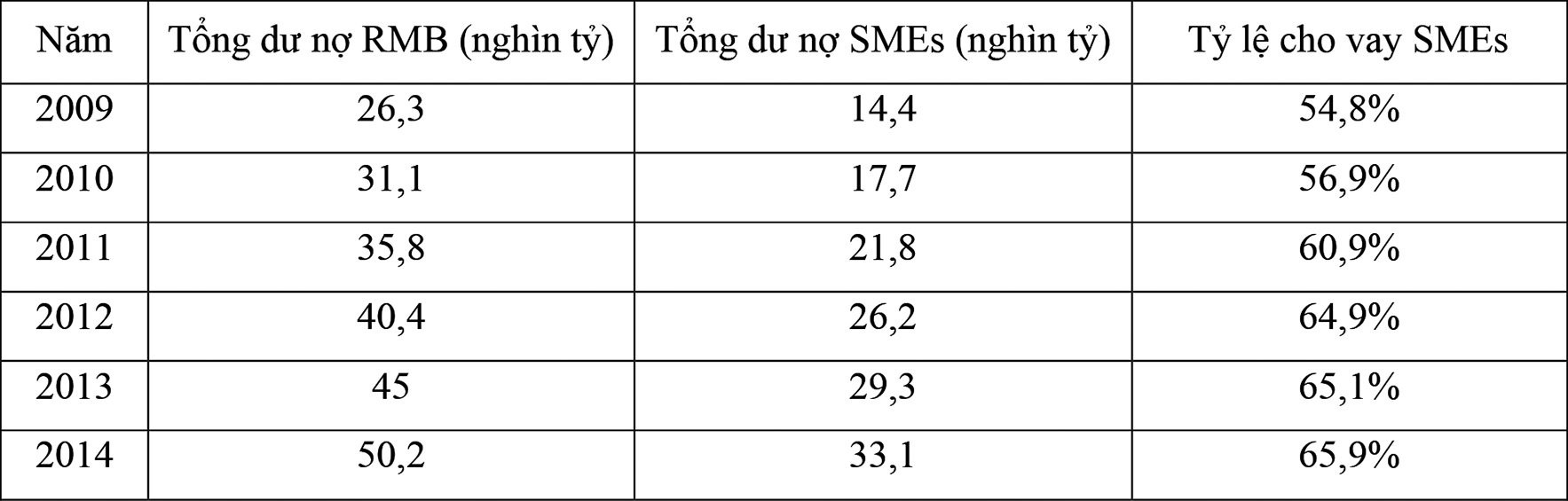

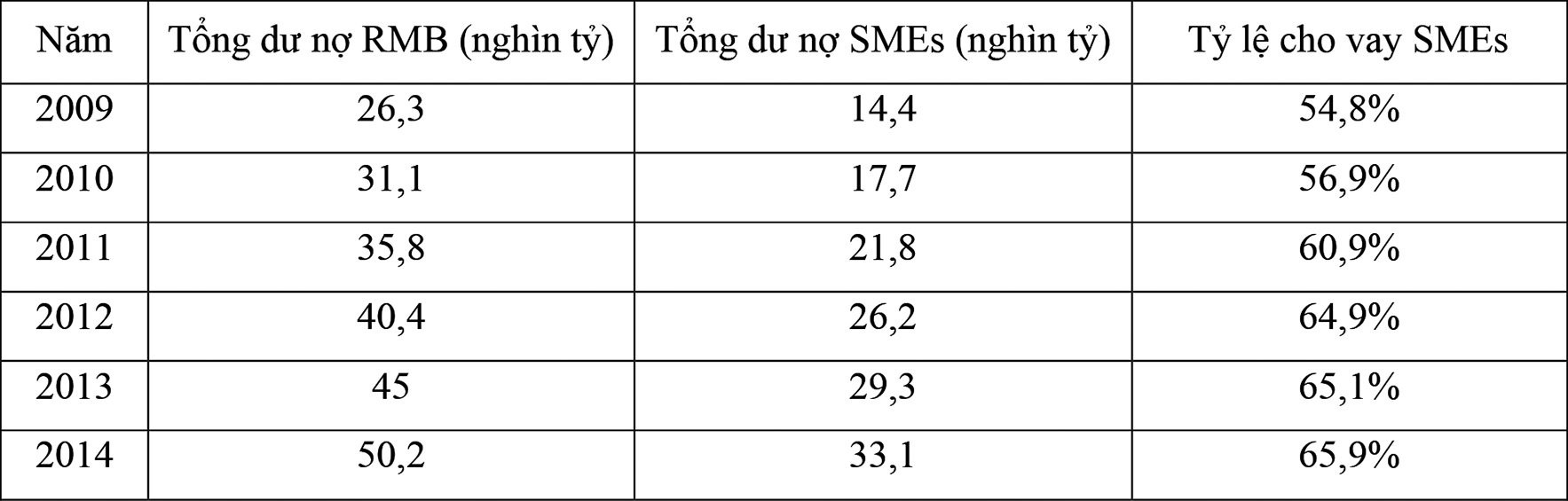

Bảng 1: Cho vay SMEs của các ngân hàng tại Trung Quốc

|

|

Nguồn: Báo cáo thường niên PBOC 2009-2014 và CEIC

|

Bảng 1 cho thấy tỷ lệ tín dụng ngân hàng cho các SMEs tăng từ 54,8% năm 2009 lên 65,9% năm 2014, chứng tỏ sự tiến bộ đáng kể trong việc nâng cao khả năng tiếp cận tín dụng ngân hàng của SMEs. Đồng thời, khả năng tiếp cận tín dụng này cũng phụ thuộc vào quy mô của doanh nghiệp. Năm 2014, gần 54% khoản cho vay SMEs tập trung vào các doanh nghiệp quy mô vừa – chỉ chiếm 5% trong tổng SMEs, ngược lại, gần 96,5% các doanh nghiệp nhỏ và siêu nhỏ chỉ nhận được khoảng 46% tín dụng cho SMEs.

Việc tiếp cận các khoản vay vốn lưu động cũng hạn chế khi chỉ với 4,7% trong các khoản cho vay ngắn hạn là đến được với SMEs (Tsai, 2015). Đây chính là một trong những nghịch lý trong quá trình tăng trưởng của Trung Quốc – hệ thống tài chính với ngân hàng là chủ yếu, ưu tiên việc cho vay các doanh nghiệp nhà nước hơn là khu vực kinh tế tư nhân. Trong điều kiện đó, các SMEs ở Trung Quốc buộc phải phụ thuộc vào nguồn tín dụng phi chính thức. Khảo sát của WB với 2700 doanh nghiệp tư nhân từ năm 2011 – 2013 cho thấy chỉ 25% các doanh nghiệp này tiếp cận được tín dụng ngân hàng và 90% phụ thuộc vào nguồn tài chính quốc tế. Việc thiếu kênh tài trợ phù hợp đã trở thành trở ngại cho sự phát triển của các SMEs.

Giải pháp nâng cao khả năng tiếp cận tín dụng ngân hàng cho các SMEs Trung Quốc

Để khuyến khích sự phát triển của các SMEs cũng như làm gia tăng khả năng tiếp cận tín dụng của các SMEs, Chính phủ Trung Quốc đã thực hiện rất nhiều giải pháp như:

- Chương trình bảo lãnh tín dụng: Bên cạnh việc yêu cầu các ngân hàng gia nhập vào thị trường này thì Chính phủ cũng thúc đẩy sự thành lập chương trình bảo lãnh tín dụng cho các doanh nghiệp. Các tổ chức bảo lãnh tín dụng do Chính phủ tài trợ được thành lập ở các tỉnh thành và địa phương. Từ năm 1998 đến năm 2005, có khoảng 4000 tổ chức (cả nhà nước và tư nhân) với số tiền được bảo lãnh lên tới 400 tỷ RMB, trong đó có khoảng 1200 tổ chức phục vụ cho các SMEs, chiếm khoảng 32,28%.

- Quỹ sáng tạo công nghệ SMEs: Để tăng hỗ trợ tín dụng cho SMEs, Quỹ sáng tạo công nghệ SMEs đã ra đời vào năm 1999 với mục tiêu hỗ trợ đổi mới công nghệ cho SMEs, đồng thời tạo điều kiện cho việc chuyển giao các kết quả nghiên cứu và phát triển. Hỗ trợ tài chính của Quỹ bao gồm các khoản trợ cấp cho lãi suất cho vay và tài trợ, phân bổ tài chính và đầu tư vốn.

- Ban hành các văn bản quy phạm pháp luật: Năm 2002, Luật khuyến khích SMEs ra đời nhấn mạnh việc tạo sân chơi bình đẳng và công bằng cho các SMEs. Cùng với đó là sự ra đời của Luật mua hàng Chính phủ vào năm 2002, khuyến khích các hợp đồng với SMEs và thúc đẩy Ngân hàng Trung ương Trung Quốc (PBOC) yêu cầu các ngân hàng nới lỏng các điều kiện phê duyệt tín dụng cho các SMEs có lịch sử tín dụng tốt.

Bên cạnh các giải pháp từ phía chính phủ, PBOC đã yêu cầu các ngân hàng phải duy trì tốc độ tăng trưởng cho vay doanh nghiệp nhỏ ở mức bằng hoặc cao hơn tốc độ tăng trưởng tín dụng bình quân. Trọng số rủi ro với các khoản vay doanh nghiệp nhỏ giảm từ 100% xuống 75%, sử dụng hệ thống phân loại khoản vay dựa trên tuổi nợ; chính sách trích lập dự phòng nợ xấu đơn giản. Thêm vào đó, một biện pháp hỗ trợ khác cho các SMEs được thực hiện là áp trần lãi suất ở mức thấp với các khoản cho vay SMEs. Tuy nhiên biện pháp này đã phản tác dụng khi làm giảm động lực cho SMEs vay của các ngân hàng (Wako 2004). Tháng 12/2000, PBOC đã quyết định tăng trần lãi suất với các khoản cho vay SMEs.

Các nhà kinh tế học Trung Quốc đã khuyến khích sự thành lập của các ngân hàng nhỏ và vừa để giải quyết tình trạng khó khăn trong việc tiếp cận tín dụng của các doanh nghiệp SMEs (Guo & Liu, 2002, in Chinese; Li, 2002). Các ngân hàng nhỏ và vừa có lợi thế tương đối khi cho vay các doanh nghiệp SMEs vì các ngân hàng này có khả năng tiếp xúc trực tiếp với người đi vay và có khả năng sử dụng nhiều thông tin mềm để đánh giá khách hàng về các vấn đề như tình trạng thông tin bất cân xứng, rủi ro đạo đức và lựa chọn đối nghịch. Năm 2015, tập đoàn Alibaba đã tham gia vào sự thành lập MYbank – ngân hàng trực tuyến chuyên cho vay SMEs, dựa trên cơ sở nền tảng là hệ thống dữ liệu tập đoàn này đã có từ trước đó khi cung cấp các dịch vụ khác nhau cho các SMEs. Hệ thống dữ liệu này giúp họ đánh giá được các khách hàng vay vốn tiềm năng cũng như giám sát được năng lực tín dụng của những người vay hiện tại. Đến năm 2017, ngân hàng này đã cung cấp 441,3 tỷ RMB các khoản vay SMEs (IMF, 2019).

Kinh nghiệm của Thái Lan

Thái Lan đã có những tiến bộ đáng kể trong việc phát triển kinh tế, xã hội trong 4 thập niên qua, từ một nước thu nhập thấp trở thành nước có thu nhập trung bình cao. Bằng việc duy trì tốc độ tăng trưởng mạnh mẽ và xóa đói giảm nghèo ấn tượng, Thái Lan hiện là nền kinh tế lớn thứ hai với thu nhập bình quân đầu người cao thứ tư trong các nước Đông Nam Á. Thái Lan đã chuyển đổi nền kinh tế thành công từ nông nghiệp sang sản xuất định hướng xuất khẩu, đồng thời tham gia vào chuỗi giá trị khu vực trong việc sản xuất ô tô và đồ điện tử. Thái Lan cũng đã thành công trong việc thu hút vốn đầu tư trực tiếp nước ngoài, đặc biệt trong lĩnh vực định hướng xuất khẩu

Các SMEs đóng vai trò quan trọng trong nền kinh tế Thái Lan. Năm 2012, có 2,7 triệu SMEs, chiếm 98,5% tổng số doanh nghiệp của Thái lan, đóng góp 37% GDP và 80,4% lực lượng lao động. Các SMEs này cũng đóng góp 28,8% giá trị xuất khẩu và 31,9% giá trị nhập khẩu.

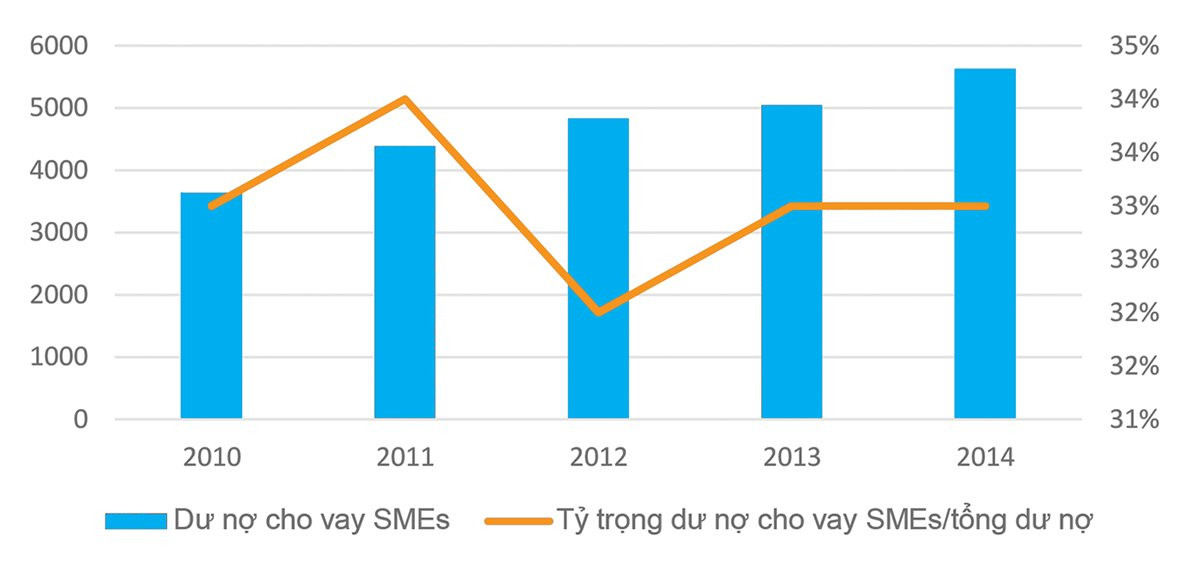

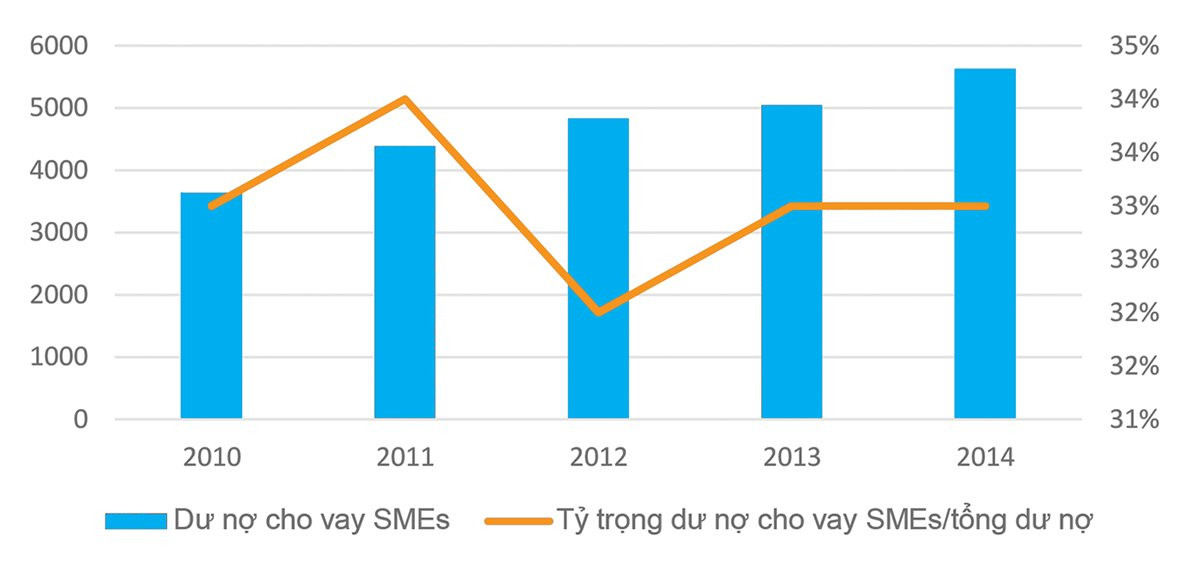

Ngân hàng là khu vực chính trong hệ thống tài chính của Thái Lan và là nguồn cung cấp vốn chính cho các SMEs. Trong những năm gần đây, tốc độ tăng trưởng kinh tế có sự suy giảm mạnh, tăng trưởng GDP thực giảm từ 7,2% năm 2012 xuống 2,7% năm 2013 và xuống 0,83% năm 2014. Sự bất ổn của nền kinh tế đã dẫn đến sự sụt giảm trong cho vay SMEs, dư nợ cho vay SME giảm từ 44,5% xuống còn 34,5%. Dư nợ cho vay SMEs tăng trưởng trung bình đạt 12%, chiếm 1/3 tổng dư nợ, trong đó 56% là cho vay thương mại và dịch vụ, 23% là cho vay lĩnh vực sản xuất. So với các nước trong khu vực Đông Nam Á, Thái Lan là quốc gia duy nhất có doanh số cho vay đạt 171 tỷ USD vào năm 2014 và cho vay SMEs/SMEs GDP đạt 105% (Deloitte, 2015).

Hình 1.2: Dư nợ cho vay SMEs

|

|

Nguồn: BoT, 2013

|

Giải pháp nâng cao khả năng tiếp cận tín dụng ngân hàng cho các SMEs Thái Lan

Chính phủ Thái Lan đã xác định tài trợ cho các SMEs là một trong những mối quan tâm hàng đầu nhằm hỗ trợ phát triển cho các doanh nghiệp này. Thông qua các bộ, ngành và các tổ chức tài chính, Chính phủ đã thực hiện rất nhiều các kênh tài trợ như trợ cấp, cấp tín dụng và tín dụng đầu tư.

- Luật xúc tiến doanh nghiệp vừa và nhỏ: Năm 2000, Quốc hội Thái Lan đã thông qua Luật xúc tiến doanh nghiệp vừa và nhỏ nhằm mục đích thúc đẩy sự phát triển các SMEs. Kế hoạch quốc gia cho sự phát triển của các SMEs (2002-2006) được thực hiện năm 2002 sau những nỗ lực quốc gia giữa các cơ quan liên quan và khu vực tư nhân.

- Thành lập Ngân hàng SMEs – tổ chức tài chính chuyên hỗ trợ tài chính cho các SMEs và thúc đẩy sự thành lập các SMEs cũng đã được thành lập tháng 12/2002. Đến tháng 12/2009, vốn của ngân hàng đã tăng lên 338 triệu USD và dư nợ lên tới 1.657 triệu USD với 24,066 khách hàng vay, trong đó cho vay lĩnh vực sản xuất là 32%, bán lẻ là 21% và khách sạn, nhà hàng là 17%. Ngân hàng SME cũng có mức lãi biên thấp hơn các ngân hàng thương mại do mức lãi suất thấp hơn, đồng thời ngân hàng cũng phải chịu các chi phí tăng thêm do phát triển và hướng dẫn các doanh nghiệp.

- Hỗ trợ tài chính trung – dài hạn: Tiếp theo kế hoạch phát triển SMEs, một loạt các biện pháp hỗ trợ tài chính trung dài hạn gắn với khu vực ngân hàng và thị trường tài chính đã được thực hiện. Một trong những biện pháp khẩn cấp trong kế hoạch quốc gia là giải quyết khó khăn tiếp cận tín dụng của SMEs. Chính phủ Thái Lan đóng vai trò quan trọng trong hỗ trợ tài chính cho các SMEs bằng cách đặt các khoản vay mục tiêu được cung cấp thông qua các tổ chức tài chính chuyên ngành (SFIs) và thúc đẩy các khoản vay được cung cấp bởi các NHTM. Các biện pháp này nhằm đẩy nhanh tốc độ giải ngân cho các SMEs và giải quyết vấn đề nợ xấu.

- Văn phòng vốn hóa tài sản: Một chiến lược mới và sáng tạo để giảm bớt các vấn đề về tài sản thế chấp khi cho vay là thành lập Văn phòng vốn hóa tài sản vào năm 2003. Mục tiêu của chiến lược này là tăng thêm cơ hội tài trợ cho các công ty, đặc biệt là các doanh nghiệp bán lẻ và doanh nghiệp nhỏ, bằng cách cho phép các tài sản hình thành trong tương lai của doanh nghiệp và hộ gia đình được dùng làm tài sản thế chấp.

- Hiệp hội bảo lãnh tín dụng ngành công nghiệp nhỏ (TCG) - một tổ chức tài chính sở hữu nhà nước dưới sự giám sát của Bộ Tài chính đã được thành lập từ năm 1991, tiếp tục cấp bảo hiểm tín dụng và mở rộng hợp tác với các NHTM. Trong giai đoạn từ năm 1991 – 2008, hoạt động bảo lãnh thực hiện ở cấp độ các khoản vay cá nhân trong đó TCG tham gia bảo lãnh tín dụng, đánh giá rủi ro khách hàng và quá trình phê duyệt bảo lãnh. Từ năm 2009, kế hoạch bảo lãnh theo danh mục đã được triển khai, đồng thời vẫn cung cấp các chương trình bảo lãnh đặc biệt cho một số SMEs nhất định. Số tiền bảo lãnh tín dụng mỗi năm đã tăng từ 21,6 tỷ Baht năm 2009 lên tới 87,1 tỷ Baht vào tháng 6/2013. Năm 2013, TCG có khoảng 300 nhân viên và 9 chi nhánh trên toàn quốc.

- Văn phòng Ủy ban Phát triển Kinh tế và Xã hội Quốc gia: Năm 2012, Chính phủ Thái Lan, thông qua Văn phòng Ủy ban Phát triển Kinh tế và Xã hội Quốc gia, đã thực hiện một chiến lược tăng trưởng bao trùm nhằm mục đích tăng sự đóng góp của SME vào GDP từ 40% trở lên.

NHTW Thái Lan cũng triển khai Kế hoạch chiến lược 5 năm 2012 - 2016 nhấn mạnh yêu cầu mở rộng cho vay và cung cấp các dịch vụ tài chính cho các SMEs. Trong giai đoạn 2013-2014, NHTW Thái Lan thực hiện một loạt các biện pháp mở rộng (một cách thận trọng) trong cho vay như: (1) giảm lãi suất với các khoản cho vay SME, đạt đỉnh 8,1% vào năm 2011 sau đó giảm xuống 6,4% vào năm 2013; (2) thu hẹp chênh lệch lãi suất giữa các khoản cho vay SME và các doanh nghiệp lớn, giảm từ mức 2,65% năm 2011 xuống 1,31% năm 2013 (Harri, 2017).

Một số gợi ý nhằm tăng cường khả năng tiếp cận tín dụng ngân hàng cho các SMEs

Việt Nam là nước đang phát triển, với số lượng các SMEs chiếm tới 97% tổng số các doanh nghiệp Việt Nam, đóng góp 45% vào GDP của cả nước nhưng phần lớn các SMEs đều gặp khó khăn trong việc tiếp cận tín dụng chính thức, ảnh hưởng đến hiệu quả hoạt động của các doanh nghiệp (D.T.T.Hang & V.T.K.Oanh, 2019).

Bài học từ Trung Quốc và Thái Lan cho thấy, để có thể gia tăng khả năng tiếp cận tín dụng của các SMEs, cần các giải pháp đồng bộ từ phía Chính phủ, các bộ, ban, ngành cùng vào cuộc nhằm tạo ra hệ sinh thái phù hợp cho sự phát triển của các SMEs. Đồng thời, cũng cần sự nỗ lực từ chính các SMEs nhằm tháo gỡ những khó khăn, vướng mắc trong quá trình tiếp cận tín dụng.

Những kinh nghiệm đã triển khai tại các Ngân hàng Trung ương Trung Quốc và Thái Lan như thay đổi trong chính sách tín dụng, nới lỏng điều kiện vay vốn, giảm lãi suất… nhằm gia tăng khả năng tiếp cận tín dụng ngân hàng cho các SMEs đã được xem là bước đột phá quan trọng song tác động của những thay đổi này chưa được thể hiện rõ ràng; việc giảm lãi suất tại Trung Quốc đôi khi không đem lại những tác động như mong muốn. Trên cơ sở thực trạng những khó khăn trong tiếp cận tín dụng ngân hàng của các SMEs tại Việt Nam, cùng với mong muốn góp phần nâng cao khả năng tiếp cận tín dụng của các SMEs, đồng thời đảm bảo hoạt động hệ thống ngân hàng an toàn và hiệu quả, nhóm tác giả xin đề xuất một số giải pháp như sau:

- Thiết kế các sản phẩm cho vay phù hợp với các SMEs. Để cho vay các SMEs một cách có hiệu quả, các NHTM cần hiểu rõ về khách hàng vay vốn, do đó cần xây dựng bộ phận chuyên trách nghiên cứu về nhóm khách hàng này, phân chia theo ngành nghề, địa bàn kinh doanh. Xây dựng các sản phẩm cho vay khép kín từ khâu vay thu mua, sản xuất đến khâu chế biến và xuất khẩu cho các nhóm SMEs có liên kết với nhau theo chuỗi. Do đó, các NHTM có thể có được những thông tin xác thực về năng lực tài chính, khả năng trả nợ của doanh nghiệp vay vốn, giảm thiểu tình trạng thông tin bất cân xứng giữa SMEs với ngân hàng (Liu, 2014).

Bên cạnh các sản phẩm cho vay truyền thống là cho vay dựa trên cơ sở tài sản đảm bảo (asset backed lending), các ngân hàng cần xem xét triển khai sản phẩm cho vay dựa trên dòng tiền (cash flow lending) là hoạt động cho vay mà quyết định khoản vay dựa trên dòng tiền dự tính và giá trị sở hữu của công ty (equity value of the firm). Giá trị sở hữu được xác định dựa trên giá trị chiết khấu dòng tiền dự tính của công ty và khoản vay có thể được phê duyệt nếu số tiền vay và các khoản dư nợ hiện tại khác nhỏ hơn giá trị sở hữu của công ty (Adu & Eshun, 2018).

- Tăng cường việc ứng dụng công nghệ tài chính trong cho vay SMEs. Các công nghệ mới như phân tích dữ liệu lớn (big data) và điện toán đám mây tạo điều kiện cho việc thu thập và xử lý các dữ liệu hành vi và năng lực tín dụng của một lượng lớn khách hàng (ví dụ, từ các phương tiện truyền thông, thông tin tâm lý hay các hóa đơn mua hàng…). Đối với các SMEs, phân tích tín dụng có thể dựa trên trí tuệ nhân tạo kết hợp thông tin đăng ký của doanh nghiệp và thông tin kế toán với các thông tin về địa lý, kinh tế xã hội, từ đó tạo ra hệ thống chấm điểm tín dụng tức thời (real-time credit scores). Tương tự như vậy, công nghệ blockchain có thể cải thiện thông tin quản lý liên quan đến đăng ký tài sản thế chấp và quyền sở hữu, và cung cấp bảo mật, quyền riêng tư và minh bạch trong phân cấp nền tảng nguồn mở. Việc ứng dụng fintech trong cho vay SMEs có thể giúp các ngân hàng nâng cao tính chính xác của công tác chấm điểm tín dụng và giảm chi phí và thời gian thẩm định khoản vay, làm cho các khoản cho vay SMEs trở nên đơn giản và hiệu quả hơn (Nemoto et al. 2018).

- Tăng cường việc chia sẻ dữ liệu giữa các tổ chức tài chính. Việc tích hợp, khái quát hóa và chia sẻ dữ liệu SME giữa các tổ chức tài chính cho phép việc đánh giá các khoản vay, xác định lãi suất, quản trị danh mục của các ngân hàng hiệu quả hơn, đồng thời đóng góp cho các mô hình quản trị rủi ro tín dụng hiệu quả hơn. Điều này giúp giảm thiểu chi phí thông tin trong quá trình thẩm định, giảm tình trạng thông tin bất cân xứng. Việc này không chỉ áp dụng cho việc cho vay các SME mà cả với các khoản vay tiêu dùng và doanh nghiệp.

Tài liệu tham khảo:

1. Ba, S. 2013, “Report on Small and Micro Business Financing: Chinese Experience and Asian Paths (in Chinese)”, Boao Forum for Asia.

2. Berger, N., Hasan, I.,& Klapper, L.K., 2004, “Further Evidence on the Link between Finance and Growth: An International Analysis of Community Banking and Economic Performance”, Journal of Financial Services Research, Vol. 25, Pp. 169-202.

3. CIEM, 2010, “Kết quả điều tra doanh nghiệp nhỏ và vừa năm 2009”.

4. CIEM, 2016, “Kết quả điều tra doanh nghiệp nhỏ và vừa năm 2015”.

5. CIEM, 2018, “Kết quả điều tra doanh nghiệp nhỏ và vừa năm 2017”.

6. D.T.T.Hang & V.T.K.Oanh 2019, “Khả năng tiếp cận tín dụng ngân hàng của doanh nghiệp nhỏ và vừa Việt Nam khi có sự gia nhập của các ngân hàng nước ngoài”, Tạp chí Khoa học và đào tạo Ngân hàng, ISSN 1859-011X, số 205 tháng 06/2019.

7. Harri, R. 2017, “Financing small and medium-sized enterprises in Thailand: The importance of bank loans and financing diversification”, The Journal of Entrepreneurial Finance (JEF).

8. Lin, YF 2007, “Developing small and medium bank to improve financial structure in Chinese”, Working paper, China Center for Economic Research, Peking University.

9. Nguyễn Thị Hiền 2017, “Hỗ trợ doanh nghiệp nhỏ và vừa tiếp cận hiệu quả nguồn vốn tín dụng ngân hàng”, Tạp chí Tài chính.

10. Tsai, K.S. 2015, “Financing Small and Medium Enterprises in China: Recent Trends and Prospects beyond Shadow Banking”, HKUST IEMS Working Paper No. 2015-24 May 2015.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 17 năm 2020