(thitruongtaichinhtiente.vn) - Theo nhận định của CTCK VNDIRECT, VN-index sẽ quay trở lại mức 1.300 – 1.350 điểm, trên cơ sở lợi nhuận doanh nghiệp niêm yết tăng 14% và định giá P/E 12 – 12,5 lần.

Trong báo cáo chiến lược đầu tư 2023 mới phát hành, VNDIRECT cho rằng, năm 2023, cả nền kinh tế cũng như thị trường chứng khoán sẽ có hai nửa diễn biến tương đối khác nhau.

Trong những tháng đầu năm 2023, nguyên nhân thị trường sẽ tăng, phần lớn do định giá các tài sản đã quá hấp dẫn, song đà tăng sẽ khá mong manh và không ổn định trong bối cảnh thanh khoản thấp, áp lực lãi suất, tỷ giá và bài kiểm tra năng lực thanh toán cho trái phiếu doanh nghiệp đáo hạn vẫn còn đó.

“Tuy nhiên, chúng tôi tự tin hơn từ giữa 2023 và kỳ vọng đà tăng sẽ vững chãi nhờ nhiều yếu tố”, VNDIRECT nhấn mạnh.

Yếu tố đầu tiên có thể kể đến là kỳ vọng Ngân hàng Dự trữ Liên bang Mỹ (FED) sẽ cắt giảm lãi suất trong năm 2023, thay vào đó sớm nhất rơi vào quý I/2024.

Theo đó, khi các ngân hàng trung ương trở nên “bớt diều hâu” sẽ kích hoạt một đợt định giá lại tài sản mới. Thị trường chứng khoán, đặc biệt là các thị trường chứng khoán mới nổi, sẽ phản ánh câu chuyện giảm lãi suất từ cách đó 4 - 6 tháng.

VNDIRECT nhận thấy, tăng trưởng lợi nhuận ròng toàn thị trường sẽ khởi sắc hơn trong nửa cuối 2023 nhờ lãi suất giảm, đồng VND mạnh lên, giá nguyên vật liệu đầu vào giảm và việc Trung Quốc mở cửa trở lại sẽ tạo thêm động lực. Đà tăng trưởng lợi nhuận ròng của các doanh nghiệp tích cực sẽ là tín hiệu tốt cho sự phục hồi của thị trường chứng khoán.

|

|

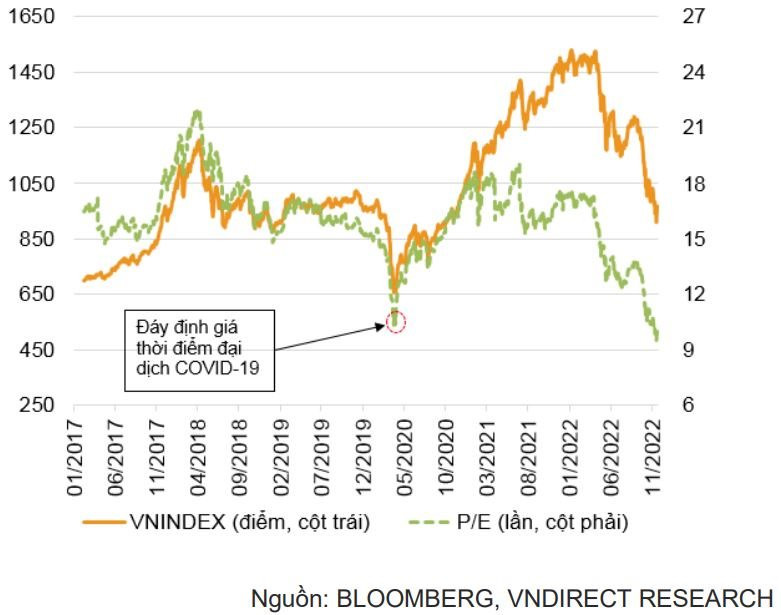

P/E của VN-Index đã giảm xuống mức thấp nhất kể từ năm 2012 (dữ liệu ngày 22/11/2022)

|

“Tín hiệu đạt đỉnh của cả lạm phát toàn cầu lẫn lãi suất của Mỹ sẽ kích thích khẩu vị rủi ro của nhà đầu tư nước ngoài tìm kiếm câu chuyện tăng trưởng cao từ những thị trường mới nổi. Ngoài ra, việc thất thế gần đây của các cổ phiếu công nghệ tại đã dẫn đến sự chuyển hướng đầu tư sang các hoạt động kinh doanh truyền thống, đây cũng là bản chất của thị trường chứng khoán Việt Nam, nơi ngân hàng, bất động sản, điện lực, tiêu dùng chiếm ưu thế về vốn hóa. Chúng tôi dự báo VN-index sẽ quay trở lại mức 1.300 – 1.350 điểm, trên cơ sở lợi nhuận doanh nghiệp niêm yết tăng 14% và định giá P/E 12 – 12,5 lần”, chuyên gia của VNDIRECT nhận định.

|

|

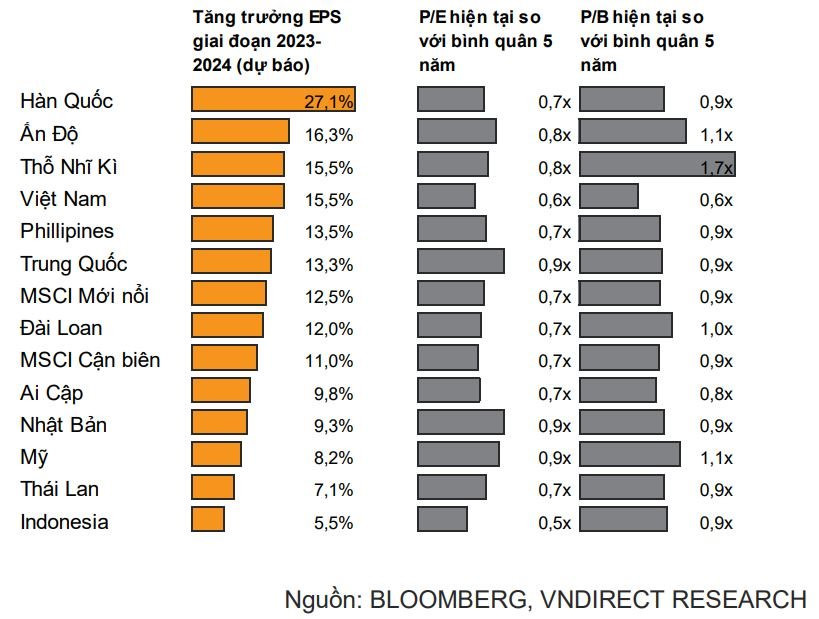

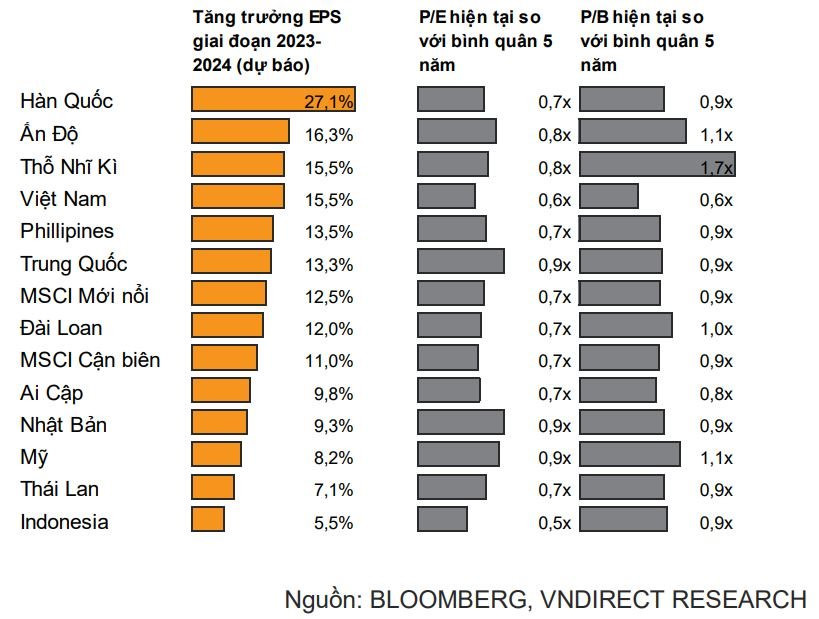

Trong số các nước trong khu vực, Việt Nam nổi bật lên nhờ định giá thấp so với tiềm năng tăng trưởng trong 2022 - 2024

|

Tại ngày 22/11/2022, VN-index đang giao dịch ở mức 10 lần P/E trượt, thấp hơn 43% từ đỉnh 2022 và thấp hơn 36% so với trung bình định giá 5 năm (15,6 lần P/E). Việt Nam vẫn khá hấp dẫn so với các thị trường khu vực trong tương quan tăng trưởng lợi nhuận giai đoạn 2023 - 2024. Rủi ro chủ yếu của thị trường vẫn là lạm phát không thể giảm xuống mức đủ để các ngân hàng trung ương nới lỏng. Ngược lại, thị trường sẽ khởi sắc hơn khi các chính sách tháo gỡ cho trái phiếu doanh nghiệp được thực thi quyết liệt, hay Việt Nam được nâng hạng sớm hơn dự kiến.

|

|

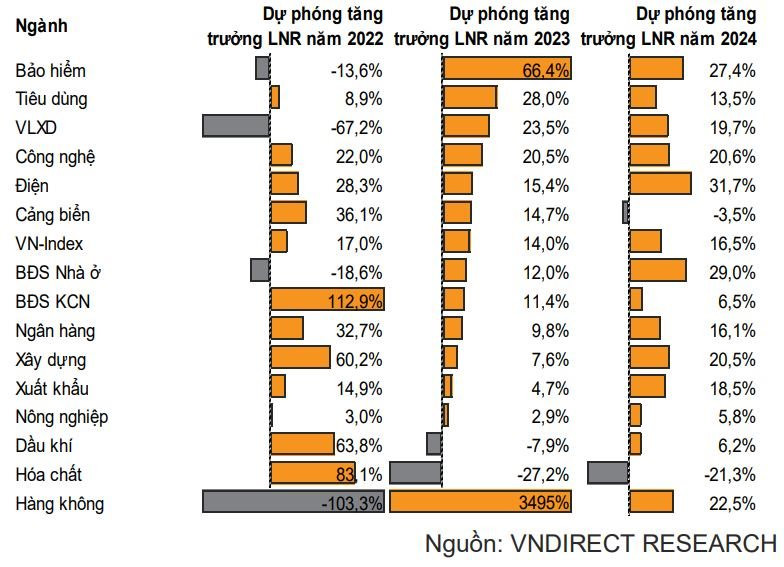

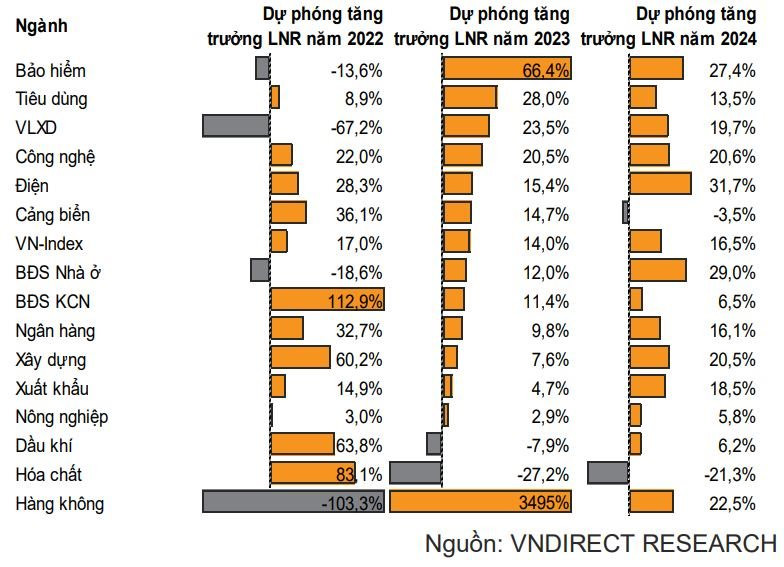

Dự báo lợi nhuận ròng của các nhóm ngành và toàn thị trường trong giai đoạn 2022 - 2024

|

Lợi nhuận toàn thị trường đã tăng 21,4% so với cùng kỳ trong 9 tháng năm 2022, tuy nhiên, nhiều thách thức nổi lên như: xuất khẩu yếu, biên lợi nhuận giảm, gánh nặng chi phí lãi vay gia tăng và lỗ tỷ giá. Do đó, lợi nhuận ròng thị trường dược dự báo sẽ chậm lại đáng kể trong quý IV/2022 và chỉ tăng 17% trong năm 2022.

Sang năm 2023, LN ròng toàn thị trường dự kiến sẽ tăng nhẹ 5% so với cùng kỳ trong nửa đầu năm, sau đó cải thiện hơn trong nửa cuối năm 2023, đưa mức tăng trưởng cả năm lên 14%. Trong đó ngành hàng không sẽ có mức tăng trưởng lợi nhuận ròng nổi bật nhờ sự phục hồi gần như hoàn toàn của các chuyến bay quốc tế. Ngành vật liệu xây dựng sẽ có mức tăng trưởng lợi nhuận đáng kể nhờ giá nguyên liệu đầu vào (than, quặng sắt) giảm. Mặt khác, ngành dầu khí và hóa chất có thể có tăng trưởng LN ròng âm trong năm 2023 từ mức nền cao trong năm 2022.

.png)

.png)