Tóm tắt: Các doanh nghiệp siêu nhỏ là nhân tố quan trọng trong nền kinh tế. Tuy nhiên, nhiều nghiên cứu đã chỉ ra rằng một trong những rào cản chính cho sự phát triển của các doanh nghiệp siêu nhỏ chính là khó khăn trong việc tiếp cận vốn. Trong đó, vốn ngân hàng là nguồn vốn quan trọng dành cho các doanh nghiệp siêu nhỏ. Dựa trên việc khái quát hóa nghiên cứu liên quan cả trong và ngoài nước, nghiên cứu này đã chỉ ra những nhân tố thuộc về đặc điểm của doanh nghiệp siêu nhỏ ảnh hưởng tới khả năng tiếp cận vốn ngân hàng của doanh nghiệp đó. Bằng việc sử dụng dữ liệu từ kết quả khảo sát điều tra với 378 doanh nghiệp siêu nhỏ tại Hà Nội, nghiên cứu đã áp dụng phương pháp hồi quy logistic nhị phân để tìm ra những yếu tố thuộc về đặc điểm của doanh nghiệp có ảnh hưởng tới việc tiếp cận vốn ngân hàng. Dựa trên kết quả nghiên cứu, một số khuyến nghị được đề xuất cho các bên liên quan.

The impact of firm characteristics in access of financing by micro entrepreneurs

Abstract: Micro entrepreneurs play an important role in an economy. However, many studies have shown that one of the main barriers to the development of micro entrepreneurs is limited finance accessibility. In particular, bank financing is an important source of fund for micro entrepreneurs. By reviewing related studies, this study finds out the firm characteristics affect their credit accessibility. Using survey data of 378 micro entrepreneurs in Hanoi, the paper applies binary logistic regression to find out the affecting factors. Based on the research results, several recommendations are proposed for the relevant stakeholders.

1. Đặt vấn đề

Các doanh nghiệp siêu nhỏ (DNSN) đóng một vai trò quan trọng trong phát triển kinh tế. Theo số liệu được công bố bởi OECD (2017), ở tất cả các quốc gia trên thế giới, DNSN chiếm số lượng đông đảo nhất trong tổng số các doanh nghiệp, từ 70% - 95% tổng số doanh nghiệp tuỳ từng quốc gia. Hơn một nửa lực lượng lao động ở các quốc gia đang phát triển làm việc trong các DNSN. Tại các quốc gia này, các DNSN đã tạo ra động lực cho sự tăng trưởng kinh tế bằng việc cung cấp các loại hàng hoá và dịch vụ có chất lượng phù hợp và giá cả hợp lý cho nhiều người mà không yêu cầu phải có nguồn vốn lớn hoặc công nghệ phức tạp. Các doanh nghiệp này cũng góp phần đáng kể vào việc xoá đói giảm nghèo, tạo việc làm và nâng cao mức sống cho người dân nhờ vào việc thu hút một lượng lớn lao động có trình độ thấp. Mặc dù tầm quan trọng của DNSN là không thể phủ nhận, tuy nhiên tiếp cận tín dụng, trong đó có tiếp cận vốn vay từ ngân hàng thương mại (NHTM) vẫn là một rào cản đối với các DNSN.

Mục tiêu của bài viết này là trả lời câu hỏi trong trường hợp các DNSN ở Việt Nam, những đặc điểm nào của doanh nghiệp có tác động đến khả năng tiếp cận vốn vay NHTM của doanh nghiệp đó. Từ việc tìm ra những nhân tố này, tác giả cũng đưa ra những khuyến nghị về mặt chính sách cho các DNSN và các nhà hoạch định chính sách liên quan tới tiếp cận tài chính, góp phần vào sự phát triển của các DNSN ở Việt Nam.

2. Tổng quan nghiên cứu về ảnh hưởng của đặc điểm doanh nghiệp siêu nhỏ tới khả năng tiếp cận vốn vay NHTM

2.1. Quy mô doanh nghiệp

Các nghiên cứu chỉ ra rằng quy mô của doanh nghiệp có ảnh hưởng tới khả năng tiếp cận vốn vay ngân hàng của doanh nghiệp đó và phần lớn các nghiên cứu đều cho thấy rằng đây là mối quan hệ thuận chiều. Có nghĩa là quy mô của doanh nghiệp càng lớn, khả năng nhận được các khoản vay từ NHTM càng dễ dàng hơn. Kết quả này được kiểm chứng trong nghiên cứu của Quartey (2003), Dong và Men (2014). Mối quan hệ này có thể được giải thích khi đứng từ phía cung, tức là từ phía các NHTM. Các ngân hàng và các tổ chức tài chính khác gần đây đã bắt đầu nhận ra rằng các mô hình rủi ro tín dụng khác nhau nên được áp dụng với các doanh nghiệp có quy mô nhỏ so với các mô hình được sử dụng cho các công ty lớn. Điều này là do quy mô nhỏ của các doanh nghiệp vừa và nhỏ tiềm ẩn rủi ro hoạt động cao và do đó khả năng phá sản cao hơn. Do khả năng phá sản cao hơn, khả năng vay vốn của doanh nghiệp có quy mô nhỏ cũng thấp hơn so với các doanh nghiệp có quy mô lớn hơn (Beck và cộng sự, 2007; Kuntchev, 2012).

2.2. Thời gian hoạt động

Thời gian hoạt động của doanh nghiệp cũng là một yếu tố ảnh hưởng tới khả năng tiếp cận vốn của một doanh nghiệp và phần lớn các nghiên cứu đều cho thấy rằng đây là mối quan hệ thuận chiều. Có nghĩa là các doanh nghiệp có thời gian hoạt động càng lâu năm, khả năng nhận được các khoản vay ngân hàng sẽ càng cao. Trong khi đó, những doanh nghiệp mới thành lập, khả năng bị từ chối khi vay vốn NHTM sẽ cao. Kết quả này được báo cáo trong các nghiên cứu của Dong và Men, (2014); Harvie và cộng sự (2013); Klapper và cộng sự (2002); McGuinness và Hogan (2016); Petersen và Rajan (1994); Quartey (2003).

2.3. Ngành nghề kinh doanh

Ngành nghề kinh doanh cũng là một nhân tố có thể ảnh hưởng tới khả năng tiếp cận vốn của DNSN. Tín dụng ngắn hạn từ NHTM được sử dụng bởi các doanh nghiệp trong lĩnh vực thương mại nhiều hơn so với các doanh nghiệp trong lĩnh vực sản xuất, xây dựng, kinh doanh khách sạn. Doanh nghiệp trong lĩnh vực khách sạn và các ngành khai thác lại phụ thuộc nhiều vào nguồn tài chính dài hạn từ NHTM (Abor, 2007). Kết quả nghiên cứu của Roslan và Karim (2009) lại cho thấy các ngân hàng sẵn sàng cung cấp tín dụng cho các doanh nghiệp vừa và nhỏ trong lĩnh vực dịch vụ, hỗ trợ hơn là cho ngành nông nghiệp do mức độ rủi ro cao.

2.4. Cấu trúc tài sản

Tác động của cấu trúc tài sản đối với việc tiếp cận vốn của DNSN chủ yếu thể hiện ở khả năng cung cấp tài sản thế chấp, vì việc cung cấp tài sản thế chấp đóng vai trò không thể thiếu trong việc giúp các doanh nghiệp đi vay (Bougheas và cộng sự, 2006). Các công ty có tỷ lệ tài sản cố định lớn hơn có xu hướng sử dụng đòn bẩy tài chính cao hơn (Palacín-Sánchez và cộng sự, 2013). Lý do là các công ty này có thể vay với lãi suất thấp hơn vì các khoản vay của họ được bảo đảm bằng các tài sản này. Nghiên cứu của Johnsen và McMahon (2005) cũng cho thấy do các yếu tố liên quan đến tài sản thế chấp nên các doanh nghiệp nhỏ có nhiều tài sản vô hình có xu hướng vay ít hơn từ ngân hàng so với các công ty có nhiều tài sản hữu hình.

2.5. Khả năng sinh lời của doanh nghiệp

Khả năng sinh lời cũng là một nhân tố có thể ảnh hưởng tới khả năng tiếp cận vốn vay NHTM của các doanh nghiệp. Theo nghiên cứu của (Bebczuk, 2004), khả năng sinh lời của doanh nghiệp càng cao, doanh nghiệp càng dễ dàng nhận được vốn vay từ NHTM hơn

2.6. Kế hoạch kinh doanh

Kế hoạch kinh doanh là một tài liệu được các chủ doanh nghiệp nộp cho ngân hàng hoặc bất kỳ tổ chức tài chính nào khác để được hỗ trợ tài chính. Kế hoạch kinh doanh có thể là ngắn hạn hoặc dài hạn. Ngoài ra, kế hoạch kinh doanh có thể là kế hoạch tăng trưởng của doanh nghiệp hoặc kế hoạch khởi nghiệp. Kế hoạch kinh doanh là một trong những tài liệu quan trọng để ngân hàng có thể đánh giá được khả năng của doanh nghiệp, của chủ doanh nghiệp, rủi ro và khả năng hoàn trả khoản vay của doanh nghiệp. Ngoài ra, kế hoạch kinh doanh tốt có thể giúp làm gia tăng khả năng tiếp cận tín dụng cho các DNVVN không có tài sản hữu hình để thế chấp và cả những DNVVN không có lịch sử tín dụng. Nghiên cứu của Romano và cộng sự (2001) đã chỉ ra rằng các doanh nghiệp gia đình, các doanh nghiệp siêu nhỏ thường phụ thuộc tài chính vào các nguồn phi chính thức vì họ thường thiếu các kế hoạch kinh doanh đầy đủ, bài bản, đặc biệt trong giai đoạn doanh nghiệp mới bắt đầu kinh doanh.

3. Phương pháp nghiên cứu và dữ liệu nghiên cứu

3.1. Các giả thuyết nghiên cứu

Dựa trên cơ sở lý thuyết về các nhân tố có thể tác động tới khả năng tiếp cận vốn vay NHTM của DNSN, tác giả đặt ra các giả thuyết nghiên cứu sau:

H1: Quy mô của doanh nghiệp có tác động thuận chiều tới tiếp cận vốn vay từ NHTM của các DNSN

H2: Thời gian hoạt động của doanh nghiệp có tác động thuận chiều tới tiếp cận vốn vay từ NHTM của các DNSN

H3: Ngành nghề kinh doanh của doanh nghiệp có tác động tới tiếp cận vốn vay từ NHTM của các DNSN

H4: Cấu trúc tài sản có tác động thuận chiều tới tiếp cận vốn vay từ NHTM của các DNSN

H5: Khả năng sinh lời của doanh nghiệp có tác động thuận chiều tới tiếp cận vốn vay từ NHTM của các DNSN

H6: Kế hoạch kinh doanh của doanh nghiệp có ảnh hưởng tới tiếp cận vốn vay từ NHTM của DNSN

3.2. Dữ liệu và phương pháp nghiên cứu

3.2.1. Dữ liệu

Dữ liệu sử dụng trong nghiên cứu là dữ liệu sơ cấp được thu thập qua phương thức bảng hỏi. Dựa trên mô hình nghiên cứu, tác giả đã xây dựng bảng hỏi bao gồm 2 nội dung chính: Thông tin cơ bản về doanh nghiệp, thông tin về tình hình tài chính và huy động vốn của doanh nghiệp. Bảng hỏi được phát ngẫu nhiên cho các DNSN. Danh sách các DNSN được lọc ra từ danh sách doanh nghiệp của Tổng cục Thống kê năm 2019. Số lượng bảng hỏi phát ra là 500 bảng hỏi. Số lượng phản hồi là 378 bảng hỏi, đạt tỷ lệ 75,6%.

3.2.2. Phương pháp và mô hình nghiên cứu

Dữ liệu thu thập được từ cuộc khảo sát chủ yếu ở dạng phân loại, đặc biệt là thông tin liên quan đến tiếp cận tài chính của DNVVN, do đó hồi quy logistic phù hợp với phân tích định lượng bằng mô hình kinh tế lượng. Hơn nữa, vì giá trị của các biến phụ thuộc là nhị phân, nên tác giả sử dụng hồi quy logistic nhị phân để phân tích sâu hơn.

Mục tiêu của nghiên cứu là kiểm định các nhân tố ảnh hưởng tới khả năng tiếp cận vốn vay NHTM của DNSN ở Việt Nam. Vì vậy biến phụ thuộc là tiếp cận vốn vay NHTM. Biến này có thể được đo lường bằng việc doanh nghiệp đó đang (hoặc đã) được nhận vốn vay từ NHTM hay chưa (Ogubazghi và Muturi, 2014). Ngoài ra, dựa trên các giả thiết đã phân tích ở trong phần trên, các biến độc lập hay còn gọi là biến giải thích phù hợp sẽ được đưa vào mô hình. Lưu ý rằng có nhiều cách có thể được dùng để xác định 1 biến độc lập. Nghiên cứu dựa trên các nghiên cứu đi trước và xem xét cả tính sẵn có của thông tin tài chính để tính toán các biến từ đó đưa ra lựa chọn về cách xác định biến độc lập phù hợp nhất với nghiên cứu này.

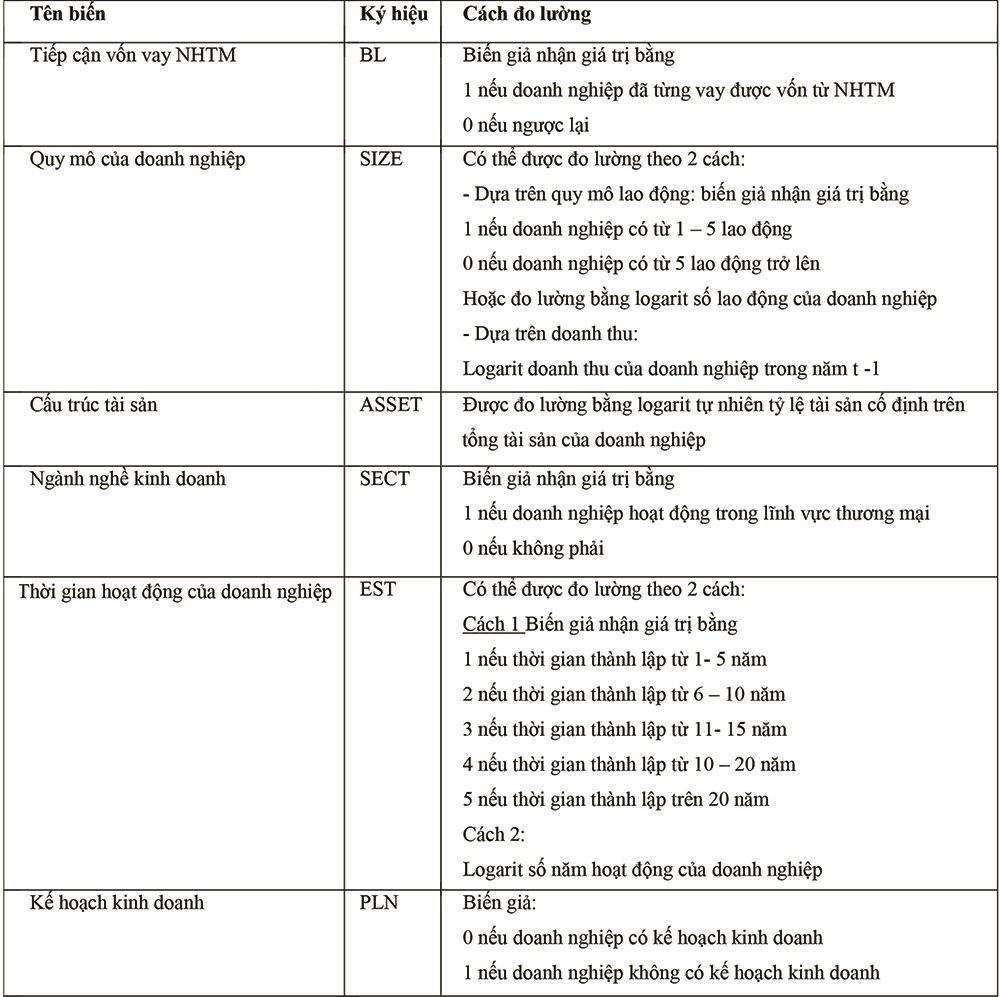

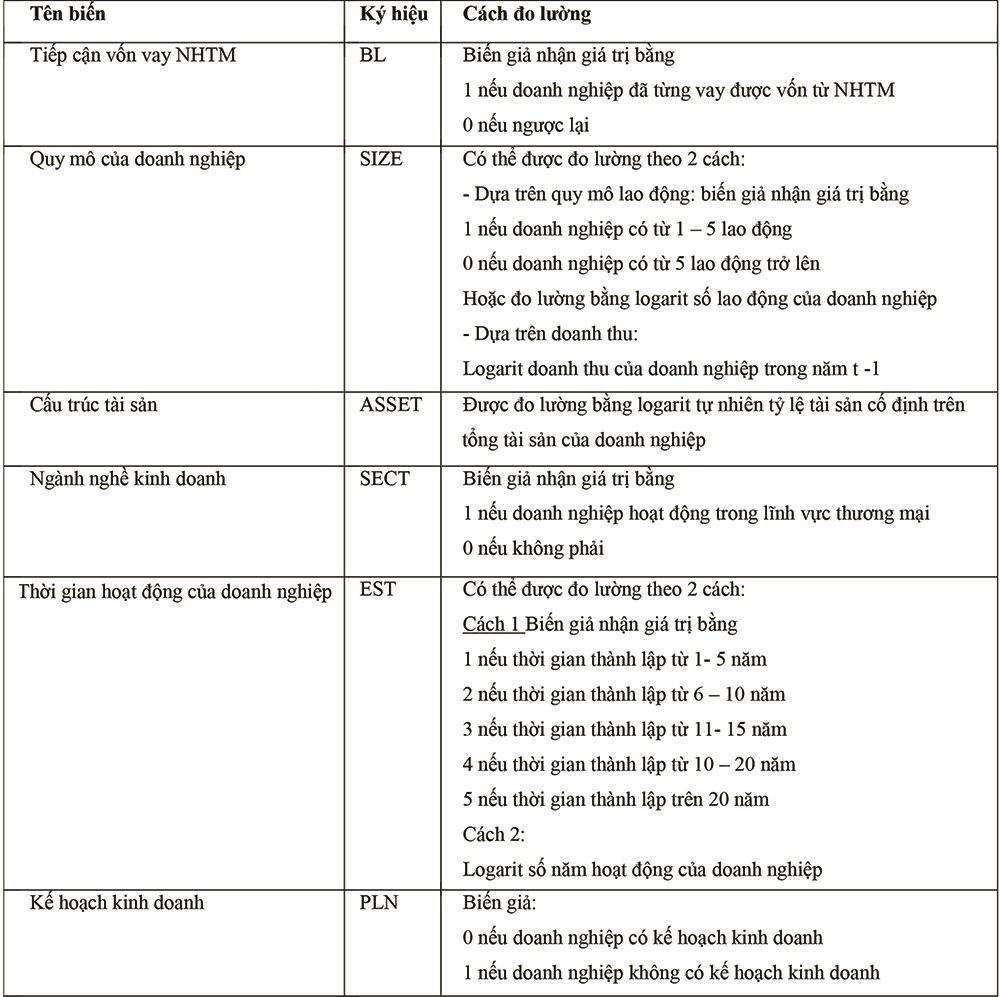

Bảng 1: Tổng hợp các biến và cách đo lường các biến trong mô hình nghiên cứu

|

Nguồn: Nghiên cứu của tác giả

|

Từ các phân tích ở trên, mô hình nghiên cứu được đề xuất như sau:

BL = β0 + β1SIZEi + β2ASSETi + β3SECTi + β4ESTi + β5 ROAi +β6PLNi + ui

Trong đó:

BL, SIZE, ASSET, SECT, EST, PLN là các biến số được xác định ở phần trên

ui: Sai số

b0: hệ số tự do

β 1, β 2, β 3, β 4, β 5, β 6: các hệ số hồi quy

4. Kết quả và thảo luận

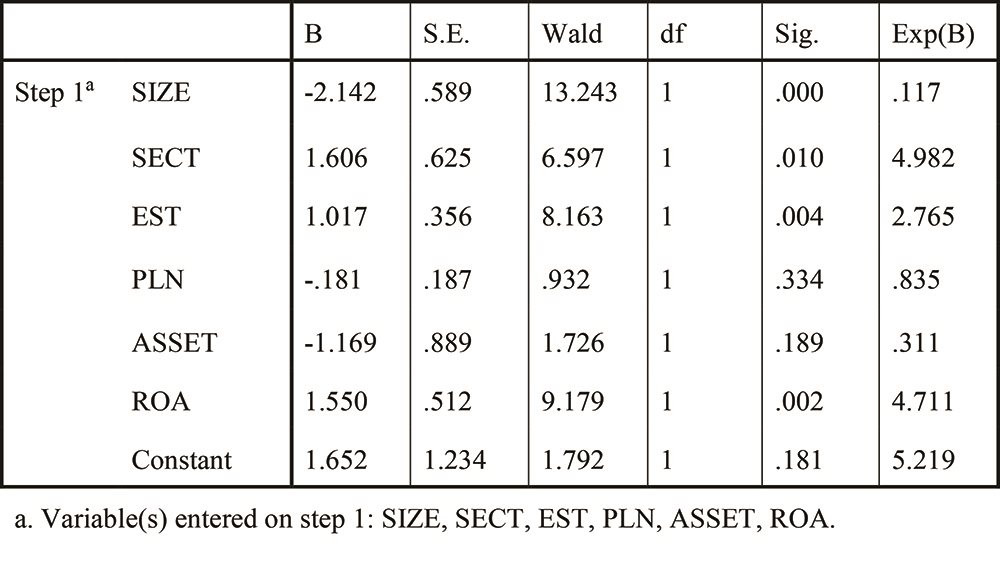

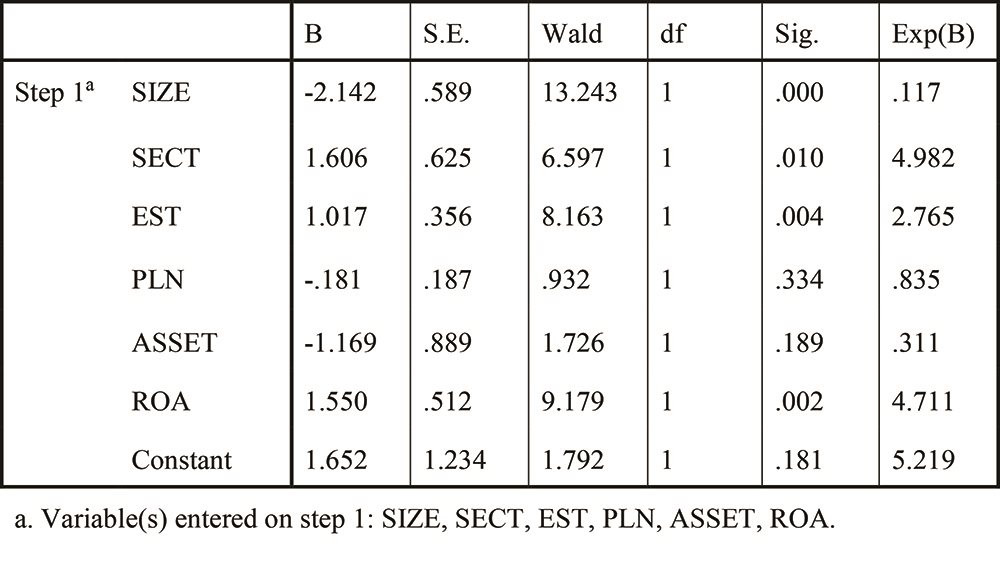

Kết quả hồi quy của nghiên cứu được thể hiện trong bảng 2.

Bảng 2: Kết quả hồi quy logistic

|

|

Kết quả từ bảng 2 cho thấy giữa quy mô của DNSN (xác định theo số lao động) và khả năng tiếp cận vốn vay của NHTM có mối quan hệ ngược chiều nhau và có ý nghĩa về mặt thống kê (p < 0,05). Điều này có nghĩa là quy mô càng nhỏ thì khả năng nhận được vốn vay từ NHTM càng thấp. Như đã phân tích ở trên DNSN là đối tượng đặc trưng bởi quy mô doanh nghiệp, với số lượng lao động không quá 10 người và với quy mô doanh thu không quá 3 tỷ đồng - 10 tỷ đồng một năm tuỳ lĩnh vực ngành nghề (căn cứ theo quy định tại khoản 1 Điều 6 Nghị định 39/2018/NĐ-CP). Kết quả hồi quy đã cho thấy rằng mặc dù sự khác biệt trong quy mô giữa các doanh nghiệp là tương đối nhỏ như vậy, nhưng đây là biến có ý nghĩa thống kê khi xem xét tác động tới biến phụ thuộc. Bên cạnh quy mô doanh nghiệp, ngành nghề kinh doanh và thời gian hoạt động của doanh nghiệp cũng là 2 nhân tố ảnh hưởng tới khả năng tiếp cận vốn vay NHTM của doanh nghiệp với p < 0,05. Ngoài ra hệ số beta dương cũng chỉ ra đây là mối quan hệ thuận chiều, tức là thời gian hoạt động càng dài thì khả năng thành công khi vay vốn ngân hàng của doanh nghiệp càng cao. Khả năng sinh lời cũng là một nhân tố ảnh hưởng tới khả năng tiếp cận vốn vay NHTM của các DNSN. Hệ số beta dương cũng cho thấy tỷ lệ sinh lời càng cao các doanh nghiệp càng dễ dàng tiếp cận tới vốn vay NHTM. Điều này phù hợp với các lí thuyết và bằng chứng thực nghiệm được phân tích ở trên. Biến số cấu trúc tài sản, phương án kinh doanh không có ý nghĩa thống kê (p > 0,05) trong mô hình này.

Dựa trên các kết quả hồi quy ở trên, mô hình được xây dựng để dự đoán khả năng thành công khi tiếp cận vốn NHTM của các DNSN ở Việt Nam như sau:

Tiếp cận vốn NHTM (thành công/ không thành công) = 1,652 - 2,142 SIZE + 1,606 SECT + 1,017EST + 1,550 ROA

5. Kết luận và khuyến nghị

Tiếp cận nguồn vốn tín dụng từ NHTM là một kênh huy động vốn chính yếu đối với các DNSN, đặc biệt khi mà khả năng huy động vốn của các doanh nghiệp này không thể mở rộng ra thị trường tài chính do các yêu cầu của kênh tài chính này là quá sức với họ. Với giai đoạn nền kinh tế đi vào khủng hoảng, hệ thống NHTM có sự gia tăng trong nợ xấu và xu hướng siết chặt các quy định tín dụng là yếu tố gây ra ảnh hưởng rất tiêu cực đến việc huy động vốn của DNSN. Vì vậy, các DNSN cần phải quan tâm đến các yếu tố này, từ đó, thay đổi doanh nghiệp để đứng vững trước các đợt suy thoái kinh tế nói chung.

Đứng trên góc độ doanh nghiệp, việc nâng cao hiệu quả kinh doanh là yếu tố then chốt nhất. Một mặt, kinh doanh hiệu quả giúp DNSN gia tăng thời gian hoạt động của mình, giúp doanh nghiệp dễ dàng tiếp cận vốn vay NHTM hơn, mặt khác chính việc kinh doanh hiệu quả sẽ giúp tài chính doanh nghiệp vững vàng, đồng thời độ lớn của doanh nghiệp sẽ có cơ hội được cải thiện. 3 yếu tố này đều là cơ sở để DNSN gia tăng khả năng vay vốn tín dụng ngân hàng. Để nâng cao hiệu quả kinh doanh, chiến lược và phương hướng kinh doanh là điều DNSN cần chú trọng. Các DNSN, thường do thiếu kinh nghiệm và đánh giá tổng quan về thị trường, không có phương hướng kinh doanh rõ ràng và cụ thể, dẫn đến kế hoạch kinh doanh không đạt hiệu quả như mong muốn. DNSN cần liên tục cải cách phương án kinh doanh phù hợp với sự phát triển chung trong ngành nghề và lĩnh vực của mình, từ đó, giúp tồn tại và gia tăng hiệu quả hoạt động.

Đối với những nhà hoạch định chính sách, việc đưa ra các chính sách hỗ trợ DNSN để họ cải thiện hiệu quả và thời gian hoạt động của mình là điều nên được quan tâm. Các chính sách hỗ trợ về thuế của các DNSN trong giai đoạn quy mô doanh nghiệp còn nhỏ là một cách để tham khảo. Ngoài ra, các NHTM cũng cần xây dựng chính sách cho vay riêng với DNSN bởi đặc thù doanh nghiệp này không được như các doanh nghiệp vừa và lớn. NHTM nên chú trọng đến khả năng kinh doanh, chiến lược và phương án của DNSN trong việc ra quyết định cho vay. Đây sẽ là yếu tố quyết định đến khả năng phát triển và hiệu quả của doanh nghiệp, đồng thời hỗ trợ DNSN có thể đủ vốn để mở rộng hoạt động của mình.

Tài liệu tham khảo:

- Abor, J. (2007). Industry classification and the capital structure of Ghanaian SMEs. Studies in Economics and Finance, 24(3), 207–219. https://doi.org/10.1108/10867370710817392

- Bebczuk, R. N. (2004). What Determines the Access to Credit by SMEs in Argentina? Documentos de Trabajo, 16.

- Beck, T., và others. (2007). Financing constraints of SMEs in developing countries: Evidence, determinants and solutions. KDI 36th Anniversary International Conference, 26–27.

- Bougheas, S., Mizen, P., và Yalcin, C. (2006). Access to external finance: Theory and evidence on the impact of monetary policy and firm-specific characteristics. Journal of Banking và Finance, 30(1), 199–227. https://doi.org/10.1016/j.jbankfin.2005.01.002

- Dong, Y., và Men, C. (2014). SME financing in emerging markets: Firm characteristics, banking structure and institutions. Emerging Markets Finance and Trade, 50(1), 120–149.

- Gonzales, R. L., Lopez, J. A., và Saurina, J. (2007). Determinants of Access to External Finance: Evidence from Spanish Firms (Working Paper No. 2007–22; p. 42). Federal Reserve Bank of San Francisco.

- Harvie, C., Narjoko, D., và Oum, S. (2013). Small and Medium Enterprises’ access to finance: Evidence from selected Asian economies. ERIA Discussion Paper Series, 23.

- Johnsen, P. C., và McMahon, R. G. P. (2005). Cross‐industry differences in SME financing behaviour: An Australian perspective. Journal of Small Business and Enterprise Development, 12(2), 160–177.

- Klapper, L. F., Sarria-Allende, V., và Sulla, V. (2002). Small-and medium-size enterprise financing in Eastern Europe. The World Bank.

- Kuntchev, V. (2012). What have we learned from the Enterprise Surveys regarding access to finance by SMEs? Enterprise Analysis …, May, 1–33. https://doi.org/doi:10.1596/1813-9450-6670

- McGuinness, G., và Hogan, T. (2016). Bank credit and trade credit: Evidence from SMEs over the financial crisis. International Small Business Journal, 34(4), 412–445.

- Ogubazghi, S. K., và Muturi, W. (2014). The Effect of Age and Educational Level of Owner/Managers on SMMEs’ Access to Bank Loan in Eritrea: Evidence from Asmara City. American Journal of Industrial and Business Management, 04(11), 632–643. https://doi.org/10.4236/ajibm.2014.411069

- Palacín-Sánchez, M. J., Ramírez-Herrera, L. M., và di Pietro, F. (2013). Capital structure of SMEs in Spanish regions. Small Business Economics, 41(2), 503–519. https://doi.org/10.1007/s11187-012-9439-7

- Petersen, M. A., và Rajan, R. G. (1994). The benefits of lending relationships: Evidence from small business data. The Journal of Finance, 49(1), 3–37.

- Quartey, P. (2003). Financing small and medium enterprises (SMEs) in Ghana. Journal of African Business, 4(1), 37–55.

- Romano, C. A., Tanewski, G. A., và Smyrnios, K. X. (2001). Capital Structure Decision Making: A Model for Family Business. Journal of Business Venturing, 16(3), 285–310.

- sRoslan, A. H., và Karim, M. Z. (2009). Determinants of microcredit repayment in Malaysia: The case of Agrobank. Humanity \và Social Sciences Journal, 4(1), 45–52.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 15 năm 2022

.jpg)

.png)