(thitruongtaichinhtiente.vn) - Lợi suất trái phiếu đã và đang có xu hướng tăng mạnh trong thời gian qua. Điều này đặt ra sức ép FED có thể sẽ kiểm soát đường cong lợi suất trái phiếu (YCC).

Trong năm 2020, để hỗ trợ nền kinh tế ứng phó với đại dịch COVID-19, Mỹ đã tung ra các gói kích thích tài khóa với tổng trị giá 3.100 tỷ USD. Đầu năm 2021, tân Tổng thống Mỹ Joe Biden đề xuất gói hỗ trợ lần 3 trị giá 1.900 tỷ USD. Theo đó, Thượng viện Mỹ đã thông qua dự thảo ngân sách cho phép thông qua gói kích thích tài khóa 1.900 tỷ USD, ngay sau đó Hạ viện Mỹ cũng đã thông qua dự thảo ngân sách này do có một số sửa đổi tại Thượng viện Mỹ (trước đó Hạ viện đã thông qua dự thảo ban đầu).

|

|

FED đã và đang mua 120 tỷ USD trái phiếu mỗi tháng, nhưng lợi suất trái phiếu vẫn tiếp tục tăng mạnh.

|

Như vậy, các gói kích thích tài khóa của Mỹ có giá trị lên tới 5.000 tỷ USD, tương đương khoảng 23% GDP của Mỹ. Điều này được dự báo sẽ làm tăng mạnh lợi suất trái phiếu Chính phủ Mỹ, bởi Bộ Tài chính Mỹ sẽ phải phát hành thêm một lượng lớn trái phiếu Chính phủ để có tiền triển khai gói kích thích tài khóa nói trên, qua đó sẽ làm giảm giá trái phiếu (lợi suất trái phiếu biến động ngược chiều với giá trái phiếu).

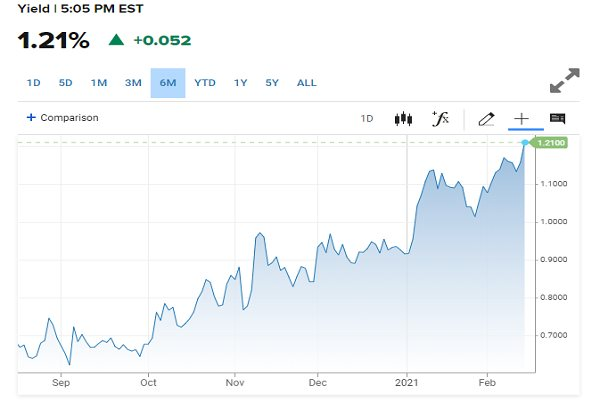

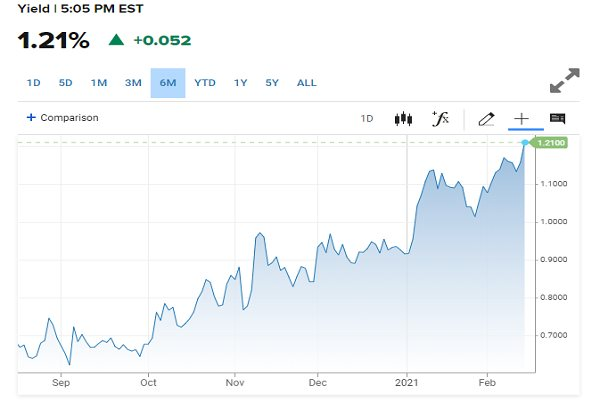

Trong thời gian qua, lợi suất trái phiếu chính phủ Mỹ liên tục tăng. Tính đến nay, lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm đã tăng lên mức 1,21%, trong khi lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 30 năm tăng lên tới mức 2,01%.

Morgan Stanley nhận định mức lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm sẽ tăng lên mức 1,45% vào cuối năm 2021; Bank of America dự báo mức lợi suất này sẽ ở mức 1,5%...

Lợi suất trái phiếu Chính phủ Mỹ tăng mạnh sẽ làm tăng lãi suất cho vay. Điều này sẽ khiến các doanh nghiệp Mỹ gặp nhiều khó khăn hơn trong bối cảnh đại dịch COVID-19 vẫn đã và đang tiếp tục hoành hành.

Để hỗ trợ cho doanh nghiệp, người dân Mỹ, nhiều chuyên gia dự báo Cục Dự trữ Liên bang Mỹ (FED) có thể sẽ phải sớm áp dụng công cụ YCC để khống chế lợi suất trái phiếu ở mức cố định trong bối cảnh dư địa giảm lãi suất cơ bản gần như không còn (hiện lãi suất cơ bản của FED đang được duy trì ở mức 0- 0,25%).

Lợi suất trái phiếu Chính phủ được duy trì ở mức thấp sẽ giúp lãi suất cho vay ở mức thấp và USD giảm giá. Lãi vay giảm khuyến khích chi tiêu tiêu dùng của các hộ gia đình và đẩy mạnh đầu tư sản xuất kinh doanh của các doanh nghiệp. Đặc biệt, USD giảm sẽ khuyến khích xuất khẩu, vì giá hàng hóa Mỹ sẽ rẻ hơn trên thị trường quốc tế. Lịch sử cho thấy, áp dụng YCC khi lãi suất cơ bản chạm mức 0% sẽ giúp nền kinh tế phục hồi nhanh hơn sau suy thoái.

|

|

Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm đã tăng lên mức 1,21%.

|

Với công cụ YCC, FED sẽ cam kết mua bất kỳ một lượng trái phiếu nào mà thị trường chào bán ở giá mục tiêu. Điều này sẽ dẫn tới thực trạng không có nhà đầu tư nào sẵn sàng bán trái phiếu trên thị trường với giá thấp hơn mức giá mà FED chào mua. Như vậy, FED sẽ khống chế được giá trái phiếu, cũng như lợi suất trái phiếu ở mức mong muốn.Trên thực tế, YCC có một số điểm khác biệt so với nới lỏng định lượng (QE). Trong khi QE hướng tới điều tiết giảm số lượng trái phiếu trên thị trường, thì YCC tập trung kiểm soát giá trái phiếu ở mức cố định. Hiện nay, mỗi tháng FED đã và đang mua vào khoảng 120 tỷ USD trái phiếu chính phủ và trái phiếu đảm bảo bằng thế chấp của doanh nghiệp. Dù QE đang được thực hiện, nhưng lợi suất trái phiếu vẫn tăng đều đặn, gây sức ép cho FED phải có công cụ chính sách mới để can thiệp.

Tuy nhiên khi áp dụng YCC, FED sẽ đối mặt với rủi ro áp lực lạm phát tăng mạnh trở lại sau khi kinh tế phục hồi. Điều đó sẽ khiến FED phải bán ra trái phiếu để dần kết thúc chương trình QE cũng như YCC, phá vỡ cam kết của FED với các nhà đầu tư.

Còn nhớ trong và sau Thế chiến thứ II, FED cũng đã từng áp dụng công cụ YCC khi Bộ Tài chính Mỹ cần tài trợ cho các khoản chi tiêu trong thời chiến. Theo đó, FED và Bộ Tài chính đã thỏa thuận FED sẽ khống chế chi phí vay của Bộ Tài chính bằng cách mua bất kỳ trái phiếu chính phủ nào có lợi suất cao hơn 1 mức nhất định vào thời điểm đó, khoảng 0,5% cho tín phiếu Kho bạc kỳ hạn 3 tháng và 2% cho kỳ hạn dài hơn. Nhờ vậy, FED đã duy trì các mức trần lợi suất này mà không phải mua thêm lượng lớn trái phiếu chính phủ.