Tóm tắt: Với sự phát triển nhanh và mạnh của khoa học công nghệ, đặc biệt là công nghệ thông tin, cách thức tương tác với nhau giữa các chủ thể trong mô hình kinh doanh để cùng tạo ra giá trị đã có sự thay đổi đáng kể. Trong đó, mô hình các công ty nền tảng công nghệ là một điển hình cho xu thế này. Theo đó, nhà sản xuất và người tiêu dùng sẽ tương tác trực tiếp với nhau thông qua một nền tảng công nghệ để mang lại lợi ích cho cả hai bên và công ty nền tảng. Tuy nhiên, do là mô hình kinh doanh mới nên hình thức này vẫn còn tiềm ẩn nhiều rủi ro cho cả những người tham gia và các bên liên quan. Bài viết này tập trung nghiên cứu cách thức mà một nền tảng công nghệ hỗ trợ và thúc đẩy quá trình cùng tạo giá trị với trường hợp cho vay ngang hàng được lựa chọn để làm ví dụ.

VALUE CO-CREATION IN TECHNOLOGY PLATFORMS - THE CASE OF P2P LENDING

Abstract: With rapid development of science and technology, especially information technology, the way that participants interact with each other in the business model to create value has significantly changed. The technology platform is a typical case for this trend. Accordingly, producers and consumers will directly interact with each other through a technology platform to benefit both sides and the technology platform company itself. However, being a new business model, the technology platforms still have several potential risks for all participants in the model. This article focuses on the way a technology platform supports and promotes value co-creation.

1. Giới thiệu

Cho vay ngang hàng (Peer to Peer Lending, viết tắt là P2P Lending) là mô hình kinh doanh sử dụng nền tảng công nghệ để kết nối người cho vay và người đi vay mà không thông qua các trung gian tài chính truyền thống như ngân hàng thương mại hay các công ty tài chính. Về cơ chế, hình thức này là một dạng của kinh tế chia sẻ, tương tự mô hình Grab hay Uber trong lĩnh vực taxi công nghệ. Mô hình P2P Lending lần đầu tiên xuất hiện tại nước Anh vào năm 2005 với công ty Zopa (đây là công ty lớn nhất tại Anh với doanh số cho vay vào năm 2017 là 1.3 tỷ USD). Theo thống kê, tổng dư nợ cho vay năm 2012 qua P2P Lending khoảng 1.2 tỷ USD, năm 2015 là 64 tỷ USD và dự báo sẽ tăng lên 300 tỷ USD vào năm 2022 (Harding Loevner, 2018).

Trong số các nền tảng P2P Lending trên thế giới hiện nay, thành công nhất phải kể đến là Prosper và Lending Club ở Mỹ, CreditEase, Lufax và Tuandai ở Trung Quốc, Society One ở Úc. Hiện nay hình thức cho vay P2P Lending đã xuất hiện ở hầu hết các khu vực trên thế giới nhưng doanh số tập trung chủ yếu ở Mỹ, Anh, châu Âu, khu vực châu Á-Thái Bình Dương và Trung Quốc. Trong đó, Trung Quốc có thị trường P2P Lending lớn nhất thế giới hiện nay. Nếu như năm 2015, tổng giá trị P2P Lending ở Mỹ mới đạt khoảng gần 29 tỷ USD, còn Anh vào khoảng gần 4 tỷ Bảng thì con số này của Trung Quốc là hơn 147 tỷ USD, gấp gần 5 lần Mỹ và gần 40 lần so với Anh. Vào thời điểm năm 2015, có đến hơn 3500 công ty cung cấp nền tảng P2P Lending tại Trung Quốc. Tuy nhiên, động thái gần đây của chính phủ nước này nhằm thắt chặt kiểm soát và giảm thiểu rủi ro trong khu vực phi ngân hàng đã kéo theo sự đóng cửa của nhiều công ty P2P Lending tại Trung Quốc. Kết quả, tổng số các nền tảng P2P giảm xuống chỉ còn hơn 1000 công ty vào năm 2018.

P2P Lending cũng đã xuất hiện ở Việt Nam từ năm 2016 với trang huydong.com. Kể từ đó, nhiều công ty P2P Lending khác đã dần đi vào hoạt động, như Tima, SHA, Mobivi,Vaymuon.vn, Mofin…Hiện nay, có khoảng hơn 40 công ty P2P Lending đang hoạt động tại Việt Nam. Trong đó, Tima là nền tảng P2P Lending lớn nhất. Theo số liệu từ trang web công ty này, tính đến cuối tháng 2/2020, công ty đã giải ngân gần 94 tỷ đồng. Mặc dù quy mô này vẫn còn quá nhỏ so với tín dụng truyền thống (khoảng 310 tỷ USD vào cuối năm 2018), nhưng P2P Lending chứng kiến tốc độ tăng trưởng khá ấn tượng và có thể trở thành một đối thủ trực tiếp với các hình thức cho vay truyền thống trong tương lai. Sự tăng trưởng này có thể được giải thích nhờ chiến lược kinh doanh khá phù hợp khi tập trung mạnh vào nhóm khách hàng mà các tổ chức tài chính bỏ qua. Đó là các khách hàng với các khoản vay nhỏ và thông thường bị các ngân hàng thương mại và công ty tài chính xếp vào dạng dưới chuẩn. Ngoài ra, thủ tục nhanh và đơn giản cũng là một lợi thế chính của các nền tảng P2P Lending so với các tổ chức tài chính truyền thống. Đa số các đơn xin vay của khách hàng đều được xử lý ngay trong ngày, cá biệt một số hình thức vay có thời gian duyệt vay rất nhanh, chỉ trong vòng 20-30 phút.

Tuy nhiên, chính những lợi thế này đã đặt hoạt động của các nền tảng P2P Lending trước nhiều rủi ro và thách thức. Là một hình thức kinh doanh mới và chứng kiến sự thay đổi chóng mặt, hiện chưa có một khung pháp lý phù hợp điều chỉnh hoạt động của các nền tảng P2P Lending tại Việt Nam. Do chưa được cấp phép hoạt động chính thức nên các công ty P2P Lending tại Việt Nam đang núp dưới bóng tư vấn đầu tư. Chính vì vậy, công tác quản trị và xử lý rủi ro tín dụng vẫn là câu hỏi lớn chưa có lời giải. Thực tế cho thấy, việc đi vay thông qua nền tảng này buộc khách hàng phải chịu một mức lãi suất khá cao cùng với nhiều loại phí đi kèm. Bên cạnh đó, các công ty này hoạt động trên nguyên tắc sử dụng dữ liệu lớn (big data) được thu thập từ mạng xã hội, lịch sử thanh toán hoá đơn…để phân tích và chấm điểm tín dụng. Điều này có thể đặt các khách hàng trước rủi ro rò rỉ thông tin cá nhân và quyền riêng tư bị xâm phạm.

Sự phát triển nhanh chóng của các nền tảng P2P Lending nói riêng và các công ty Fintech nói chung tại Việt Nam được dự báo sẽ làm thay đổi bức tranh tài chính ngân hàng trong thời gian tới thông qua việc thay đổi hành vi và thói quen sử dụng các dịch vụ tài chính của khách hàng. Xét về mối quan hệ giữa người cung ứng và người tiếp nhận dịch vụ, mô hình nền tảng công nghệ đã thay đổi cách thức mà các chủ thể tham gia tương tác với nhau để tạo ra giá trị. Bài viết này sẽ tập trung vào cách thức cùng tạo giá trị của các công ty nền tảng công nghệ mà đại diện là nền tảng P2P Lending.

2. Lý luận về cùng tạo giá trị

Thuật ngữ “cùng tạo giá trị” xuất hiện đầu tiên vào năm 1996 trong nghiên cứu của Kambil, Ginsberg & Bloch (1996) để làm nổi bật vai trò của khách hàng trong chiến lược kinh doanh và hoạt động marketing của doanh nghiệp. Tuy nhiên, thuật ngữ này chỉ thực sự được phổ biến rộng rãi trong giới học thuật từ sau những bài nghiên cứu của Prahalad & Ramaswamy (2000, 2004). Các tác giả đã nhấn mạnh đến sự khác biệt về vai trò giữa người mua hàng và người cung cấp trên thị trường. Khách hàng đang có xu thế chuyển đổi từ vị trí của người bị động sang vai trò như một người chơi chủ động, kết hợp cùng doanh nghiệp tạo ra giá trị.

Vargo & Lusch (2008a) cho rằng khái niệm “cùng tạo giá trị” bao gồm hai khái niệm liên kết chặt chẽ với nhau là “cùng sản suất” và “cùng tạo ra” (co-production and co-creation). Vargo & Lusch (2008b) giải thích rằng “cùng sản xuất” đề cập tới sự tham gia vào việc tạo ra bản thân các hàng hóa, dịch vụ còn “cùng tạo ra” là khái niệm ở đẳng cấp cao hơn thể hiện rằng giá trị chỉ có thể được tạo ra và được quyết định bởi người tiêu dùng cuối cùng trong quá trình tiêu dùng. Và như vậy, người tiêu dùng có mặt trong quá trình tạo ra giá trị. “cùng tạo giá trị” có thể xảy ra cùng hoặc không cùng với “cùng sản xuất” (co-production).

Cũng theo Prahalad & Ramaswamy (2004), việc “cùng tạo giá trị” có một số đặc điểm như sau:

Thứ nhất, khách hàng ngày nay muốn có ảnh hưởng tới tất cả các bộ phận của hệ thống kinh doanh và muốn cùng tạo giá trị. Vì vậy, các công ty không còn hoạt động độc lập trong việc thiết kết sản phẩm, phát triển các quá trình sản xuất, sáng tạo về marketing và kiểm soát các kênh bán hàng.

Thứ hai, trong quá trình tạo giá trị thông thường, các công ty và khách hàng có vai trò khác biệt trong sản xuất và tiêu dùng. Trên thị trường hàng hóa và dịch vụ mang giá trị và giá trị này được trao đổi từ người sản xuất tới người tiêu dùng. Việc tạo giá trị xảy ra bên ngoài thị trường. Với việc “cùng tạo giá trị”, người tiêu dùng can dự vào quá trình xác định và tạo giá trị.

Thứ ba, trong tương lai, cạnh tranh sẽ dựa trên việc “cùng tạo giá trị” giữa người tiêu dùng và các công ty. Người tiêu dùng muốn tương tác và cùng tạo giá trị không chỉ với một công ty mà với toàn bộ cộng đồng các nhà cung cấp dịch vụ và những người tiêu dùng khác. Trải nghiệm “cùng tạo ra” phụ thuộc lớn vào các cá nhân. Đặc điểm riêng của mỗi người ảnh hưởng tới quá trình “cùng tạo ra” cũng như trải nghiệm “cùng tạo ra”. Một công ty sẽ không thể tạo ra bất cứ một giá trị nào nếu thiếu sự tham dự của các cá nhân. Việc “cùng tạo ra” sẽ thay thế quá trình trao đổi.

3. Hoạt động cùng tạo giá trị ở các doanh nghiệp nền tảng công nghệ

Sự phát triển như vũ bão của khoa học công nghệ, đặc biệt là công nghệ thông tin, đã cho phép các chủ thể trong nền kinh tế trao đổi các nguồn lực một cách nhanh chóng và dễ dàng hơn và qua đó tạo lập giá trị trên không gian ảo (Breidbach, 2016). Hình thức cùng tạo giá trị mới này đang tỏ ra chiếm ưu thế và đang dần thay thế hình thức truyền thống.

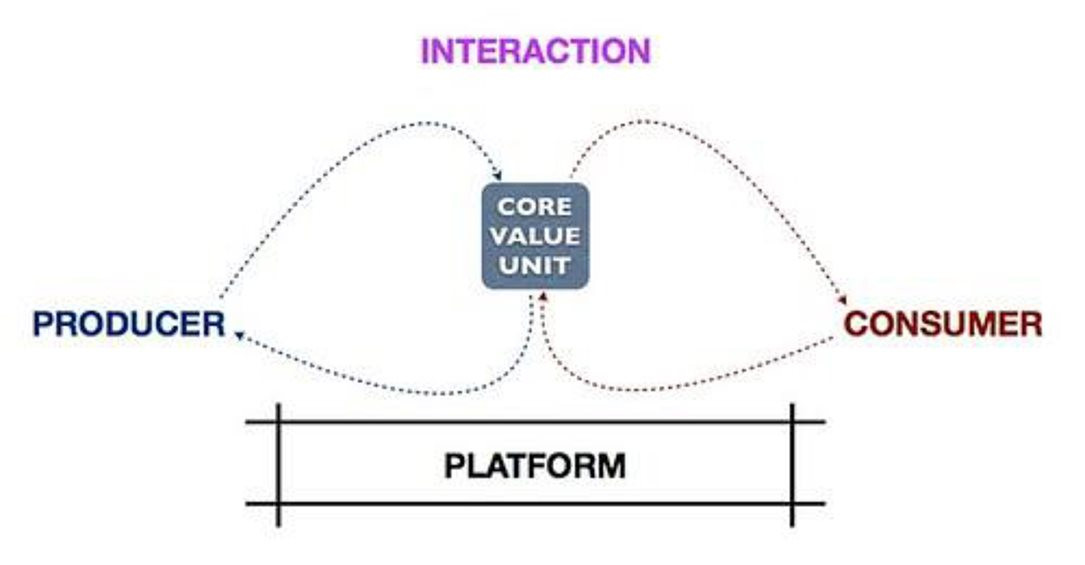

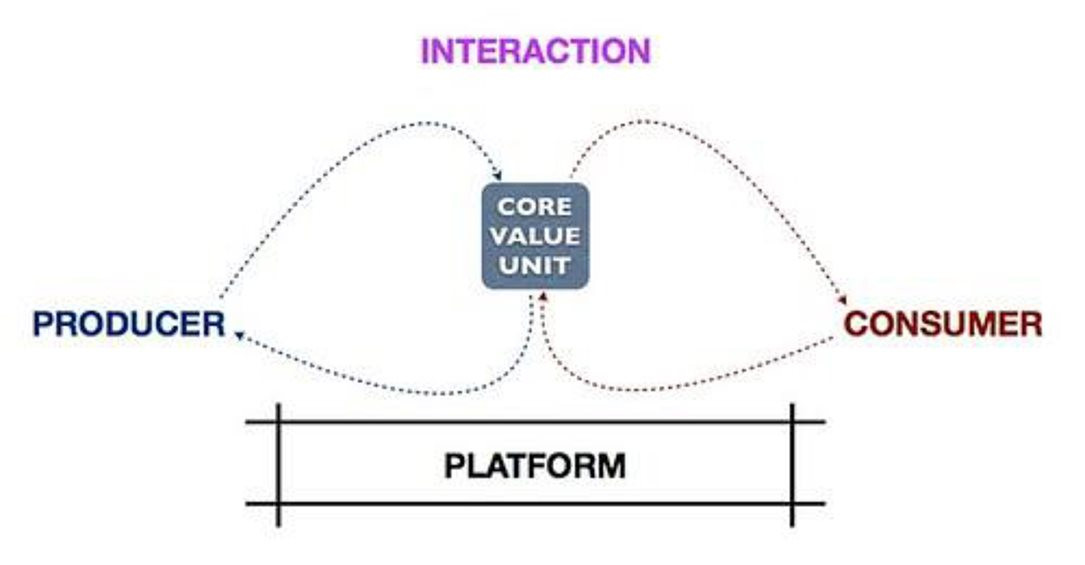

Theo Parker cùng các cộng sự (2016), khi nhắc đến bất kỳ mô hình nền tảng nào, chúng ta nên bắt đầu với tương tác lõi (core interaction) của nó. Mỗi nền tảng đều có một tương tác lõi, người sản xuất và người tiêu dùng sẽ lặp đi lặp lại tương tác này để tạo giá trị từ nền tảng (Hình 1). Tương tác này bao gồm các chủ thể: người tham gia, đơn vị giá trị và bộ lọc.

Hình 1. Tương tác lõi ở mô hình nền tảng

|

|

Nguồn: platformed.info

|

Người tham gia: bao gồm nhà sản xuất và người tiêu dùng. Điểm đặc biệt của mô hình doanh nghiệp nền tảng là người tham gia có thể đóng nhiều vai trò khác nhau trong những tương tác khác nhau. Ví dụ, người xem các video trên Youtube có thể đồng thời là người sản xuất các video, khách hàng của Facebook cũng đồng thời là người tạo ra nội dung cho mạng xã hội lớn nhất hành tinh này.

Đơn vị giá trị: trong đa số các doanh nghiệp nền tảng, giá trị thường thể hiện dưới dạng các thông tin. Ví dụ như thông tin về tài xế trên Grab, thông tin về chủ nhà cho thuê trên Airbnb, thông tin về các ứng viên trên Linkedin, hay thông tin về người đi vay và cho vay trên các nền tảng P2P Lending.

Bộ lọc: là một công cụ phần mềm thuật toán, được sử dụng để tìm kiếm và cho phép trao đổi các đơn vị giá trị. Một bộ lọc hoạt động hiệu quả là một bộ lọc mang lại cho người dùng những đơn vị giá trị liên quan gần nhất với nhu cầu sử dụng của họ. Ví dụ, với các thuật toán phù hợp, người dùng Grab hay Uber có thể tìm thấy những tài xế gần mình nhất về mặt địa lý. Hoặc người dùng công cụ tìm kiếm Google có thể nhanh chóng tìm thấy các thông tin mình cần với một từ khoá phù hợp.

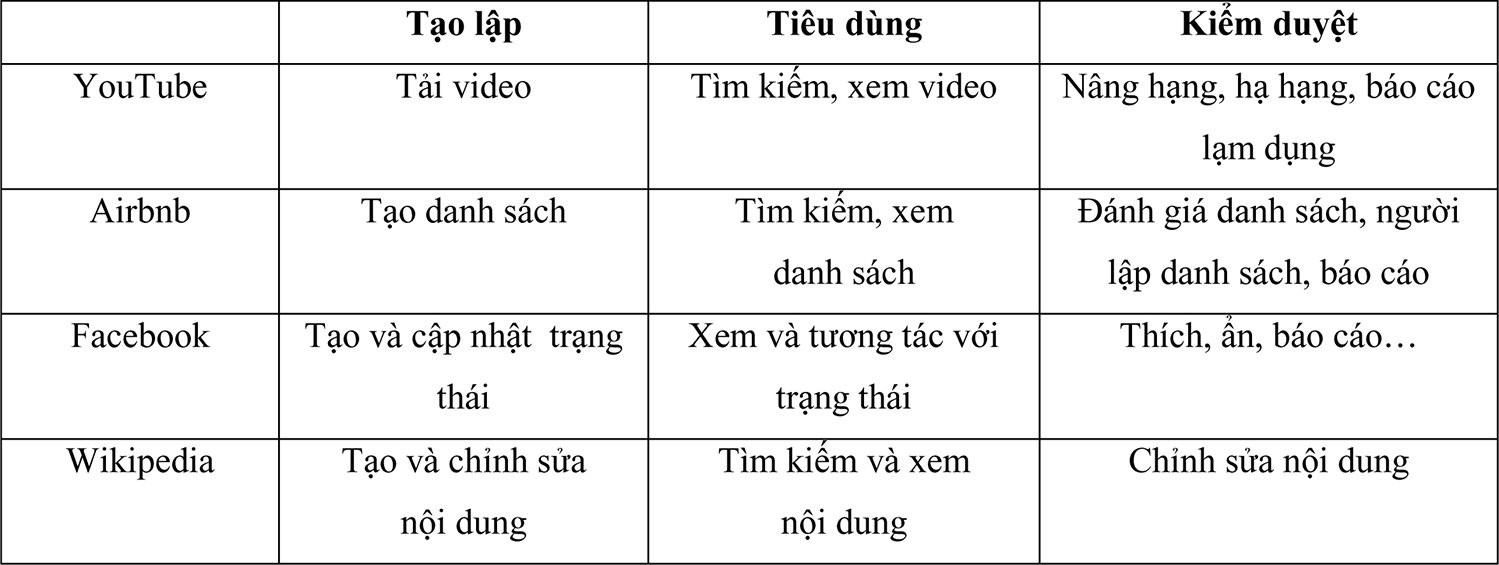

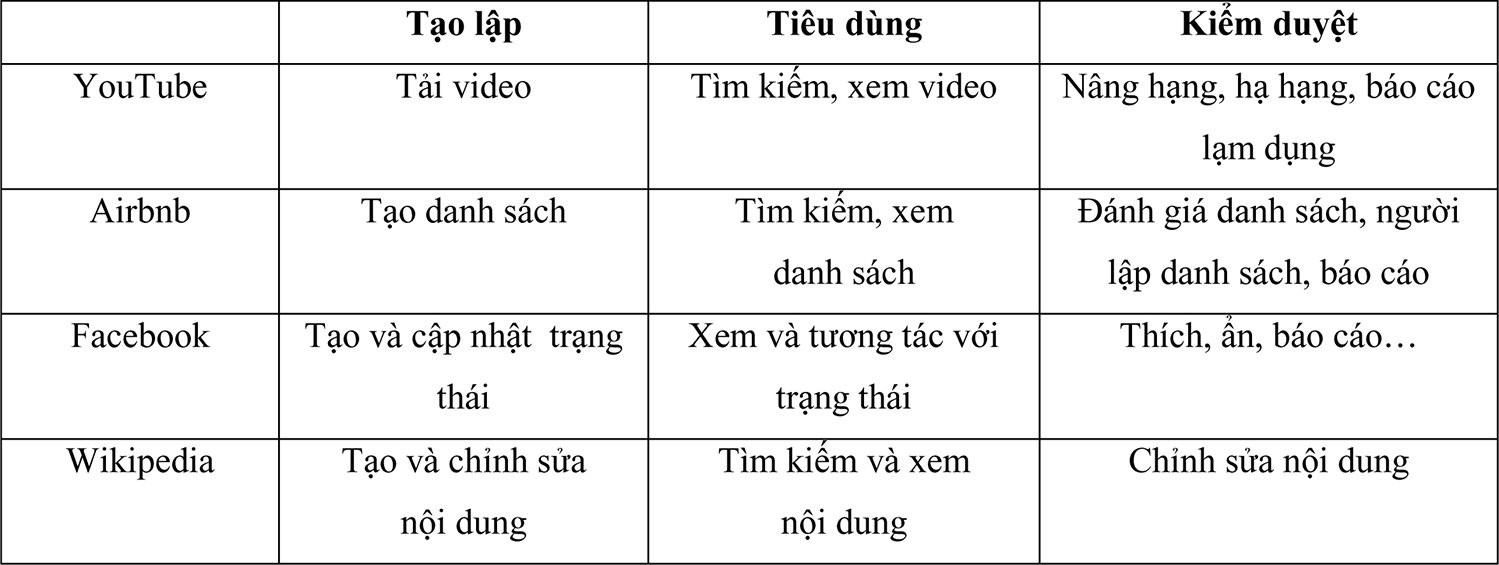

Các hoạt động trong tương tác lõi được chia thành 3 loại:

Tạo lập (Creation): Trong mỗi tương tác có ít nhất một người tạo lập giá trị

Tiêu dùng (Comsumption): Trong mỗi tương tác có ít nhất một người tiêu dùng giá trị

Kiểm duyệt (Curation): Để khuyến khích số lượng và chất lượng của hoạt động tạo giá trị, cũng như đảm bảo giá trị được tiêu thụ bởi người tiêu dùng thích hợp, tương tác cần hoạt động kiểm duyệt được thực hiện thông qua một bộ lọc.

Các nền tảng cần sự phối hợp nhịp nhàng của 3 hoạt động trên để tạo ra giá trị. Nếu thiếu 1 trong 3, nền tảng sẽ gặp vấn đề. Trường hợp một nền tảng thất bại trong việc khuyến khích hoạt động tạo lập, hoạt động tiêu dùng sẽ không thể diễn ra và kết quả là toàn bộ mô hình có thể sụp đổ. Mặt khác, nếu nền tảng thiếu hoạt động tiêu dùng, các giá trị được tạo ra sẽ không được tiêu thụ và vì vậy người tạo lập sẽ mất động lực để sáng tạo nội dung. Cuối cùng, nếu hoạt động kiểm duyệt không được thực hiện, nền tảng sẽ tràn ngập các nội dung kém chất lượng, dẫn đến sự rời đi của người dùng.

Bảng 1. Một số ví dụ về các hoạt động trong tương tác lõi

|

|

Nguồn: platformed.info

|

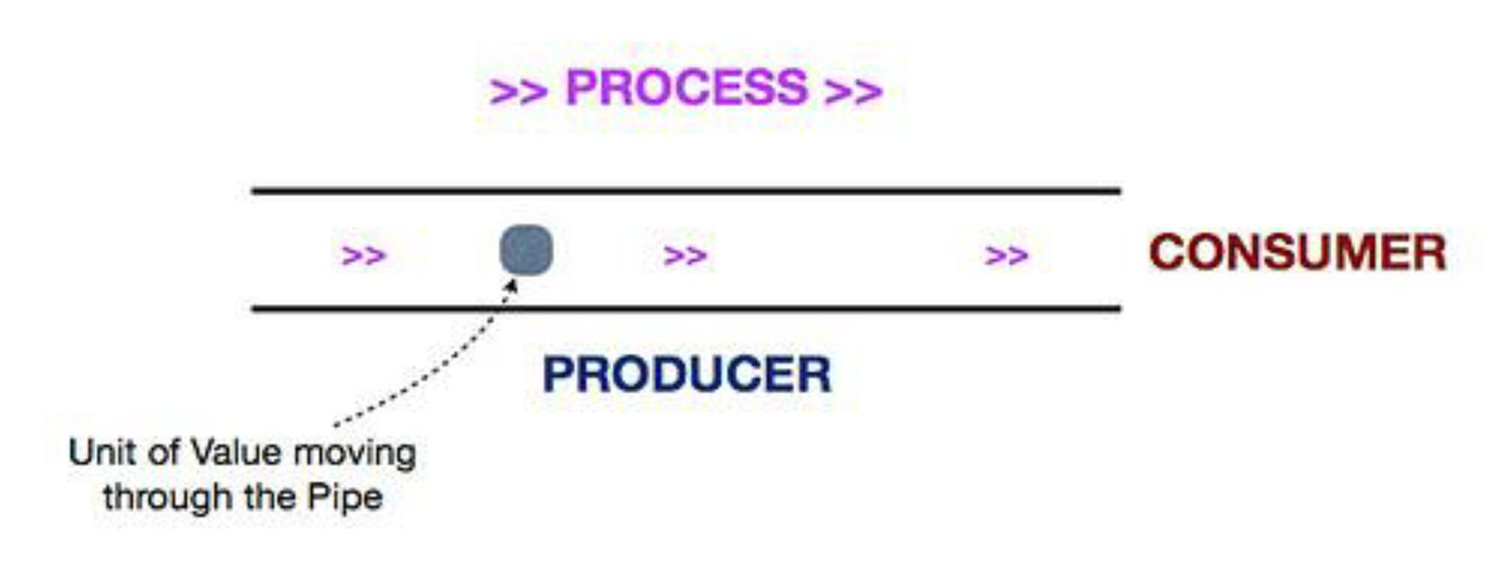

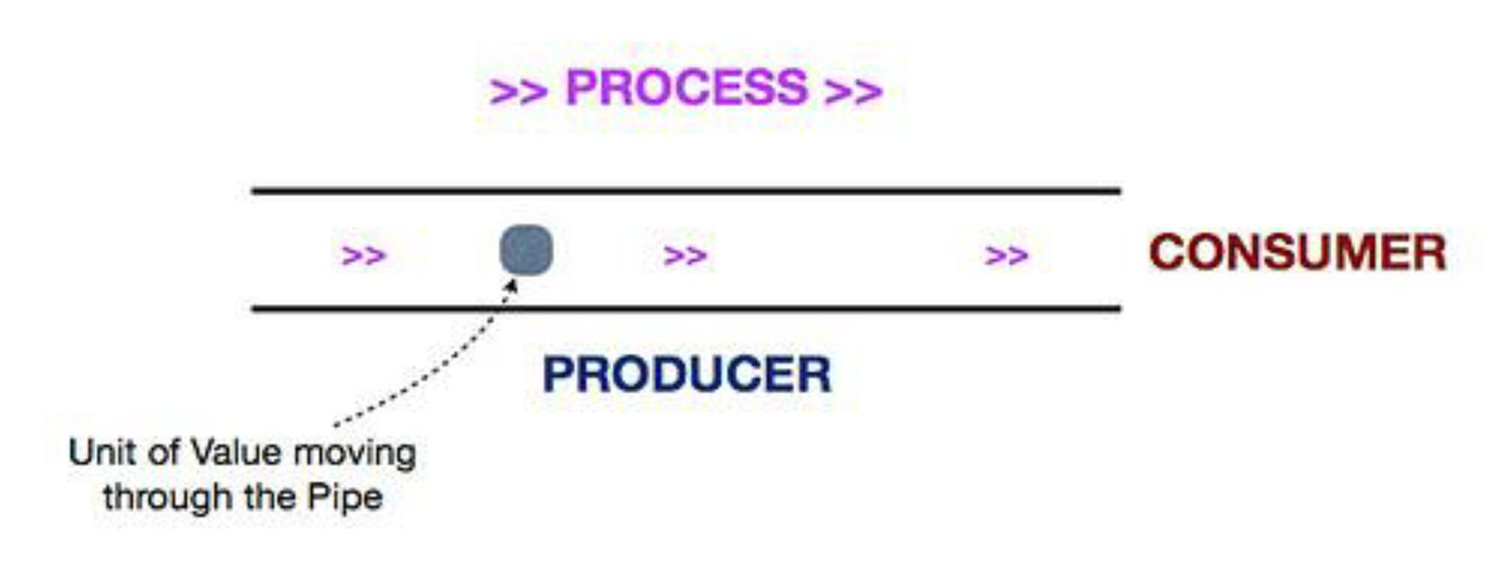

Cũng theo Parker cùng các cộng sự (2016), ý tưởng về mô hình nền tảng hoàn toàn không phải là mới. Đây là một nơi mà người sản xuất và người tiêu dùng tương tác với nhau và cùng tạo ra giá trị cho cả hai bên. Điểm khác biệt chủ yếu của doanh nghiệp kết nối truyền thống so với doanh nghiệp theo mô hình nền tảng hiện đại là sự phát triển của công nghệ thông tin. Điểm khác biệt này đã làm thay đổi đáng kể phạm vi, tốc độ, sự tiện lợi và tính hiệu quả của mô hình nền tảng. Chính vì lợi thế kinh tế do chi phí biên thấp, các công ty nền tảng thường có tốc độ tăng trưởng cao hơn rất nhiều so với doanh nghiệp truyền thống. Ngoài ra, ngược lại với mô hình kinh doanh truyền thống, các nền tảng công nghệ cho phép người dùng đóng vai trò là người cùng sản xuất giá trị. Giá trị sẽ không đi theo đường thẳng từ nhà sản xuất đến người tiêu dùng như trong mô hình truyền thống (Hình 2). Nền tảng kết nối nhà sản xuất và người tiêu dùng thông qua một mạng lưới, và cung cấp các công cụ để họ tương tác với nhau cùng tạo ra giá trị.

Hình 2. Mô hình kinh doanh hình ống của các doanh nghiệp truyền thống

|

|

Nguồn: platformed.info

|

Nền tảng đang tái định hình lại quá trình tạo giá trị, phá vỡ các rào cản trong việc sử dụng của người dùng và tiếp cận các nguồn cung mới. Mặt khác, mô hình nền tảng cũng thay đổi cách thức tiêu thụ giá trị và hành vi tiêu dùng. Giá trị mà các nền tảng tạo ra được chia làm 3 nhóm chính: (i) Đối với người tiêu dùng là truy cập đến giá trị; (ii) Đối với người sản xuất là tiếp cận cộng đồng hoặc thị trường; (iii) Đối với người sản xuất và người tiêu dùng là tiếp cận với các công cụ và dịch vụ tạo thuận lợi cho sự tương tác và tiếp cận các cơ chế quản lý nâng cao chất lượng tương tác.

Tóm lại, nền tảng không trực tiếp tạo ra đơn vị giá trị mà là cơ sở hạ tầng để thúc đẩy quá trình tạo ra giá trị. Những người tham gia là những người tạo ra giá trị. Các hình thức giá trị này sẽ không tồn tại nếu không có sự vận hành của các nền tảng. Các nền tảng tốt sẽ tạo ra nhiều giá trị hơn những gì mà nó trực tiếp thu được, chính vì lý do đó mà một lượng lớn khách hàng đều cảm thấy hạnh phúc khi tham gia các nền tảng. Để nghiên cứu sâu hơn về cách thức một công ty nền tảng thúc đẩy quá trình cùng tạo giá trị, nền tảng P2P Lending được lựa chọn để phân tích.

4. Trường hợp P2P Lending

Phương thức hoạt động

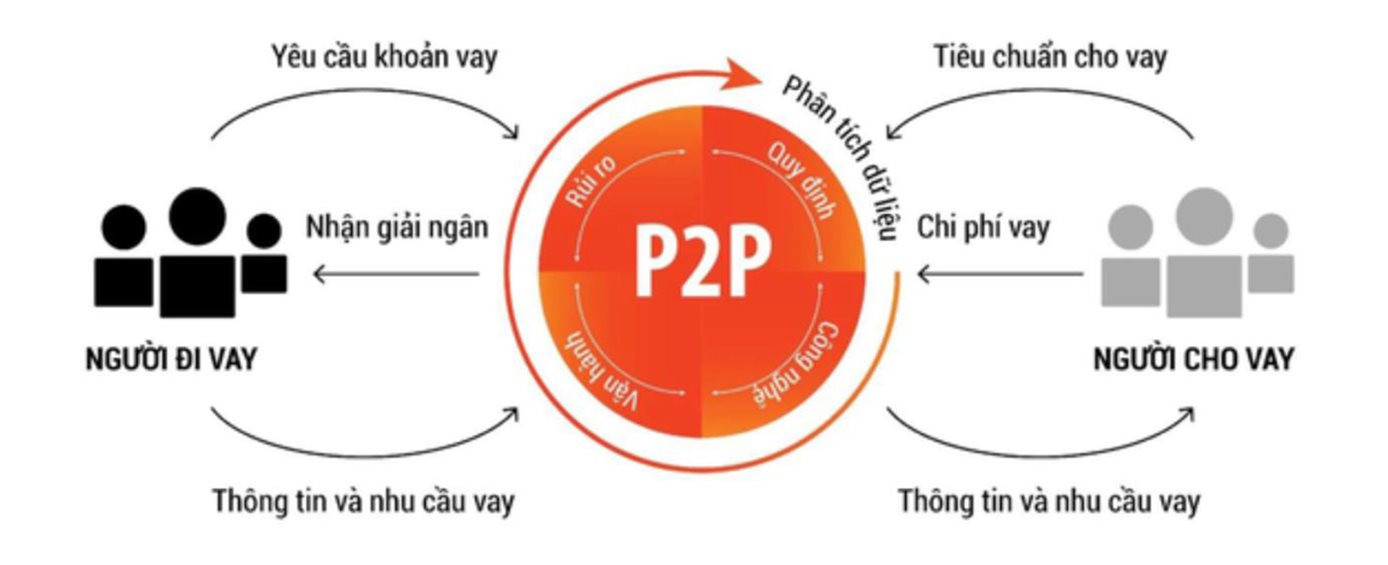

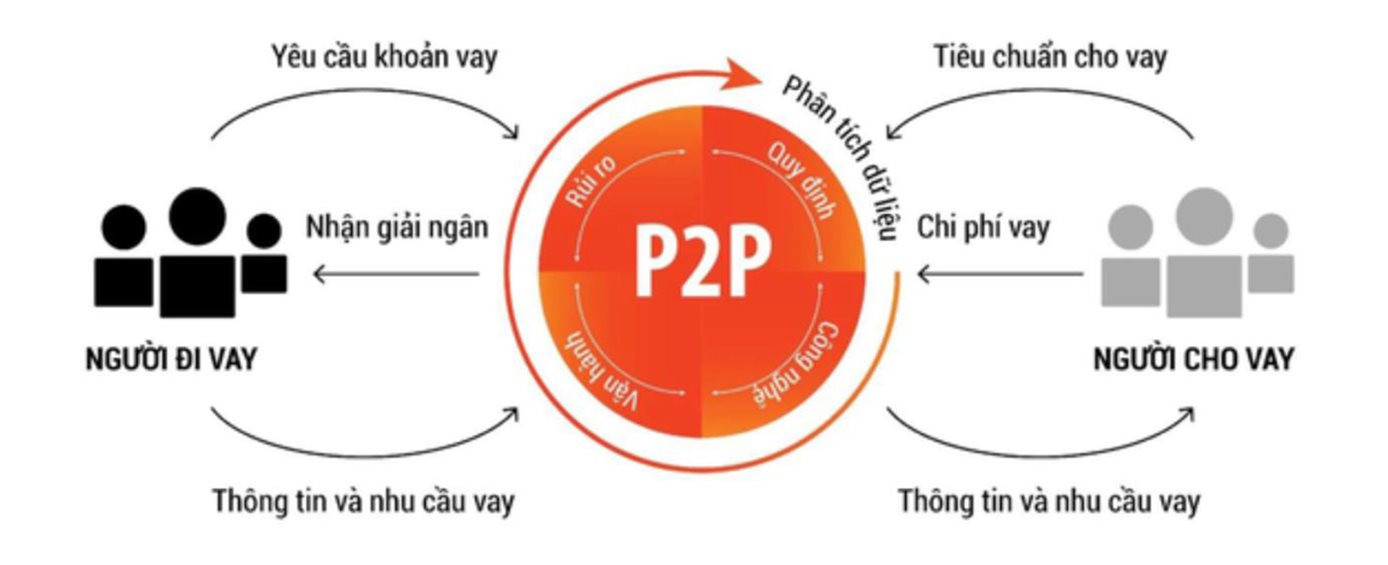

Hoạt động P2P Lending bao gồm người cho vay, người đi vay và công ty cung cấp nền tảng công nghệ kết nối. Quy trình cho vay diễn ra theo 5 bước chính như sau:

Bước 1. Người vay truy cập các trang web P2P Lending trực tuyến và nộp đơn cho khoản vay bằng cách tải lên các chi tiết cá nhân để các webside này sử dụng trong việc xếp hạng tín dụng của họ. Những người đi vay được yêu cầu phải cung cấp các thông tin cơ bản về công việc, nhân thân, tài sản, thu nhập... để các trang web này đánh giá tín nhiệm. Càng nhiều thông tin được người đi vay cung cấp thì sẽ giúp cho họ được hưởng mức lãi suất ưu đãi hơn.

Bước 2. Nền tảng P2P nhanh chóng đánh giá độ tín nhiệm của người vay dựa trên thu nhập, loại công việc, lịch sử vay và điểm tín dụng.

Bước 3. Dựa trên mức độ tín nhiệm, người đi vay sẽ nhận được báo giá và các thông tin về khoản vay khác mà người vay phải chấp thuận bằng cách sử dụng chữ ký điện tử. Những người đi vay sẽ phải trả một khoản phí nhỏ cho bước đánh giá này

Bước 4. Khoản vay này sau đó sẽ được đăng lên các website P2P Lending và lưu trữ ở đây. Các nhà đầu tư lúc này có thể xem các khoản vay, thông tin về người vay và có thể chọn đầu tư nếu họ cho là người vay đáng tin cậy. Hơn nữa, người vay có thể cập nhật trực tiếp về tỷ lệ cho vay trên các trang web P2P Lending này. Khi số tiền xin vay đã đủ, bên vay ngay lập tức được thông báo và khoản vay có thể được giải ngân.

Bước 5. Sau khi quá trình cho vay kết thúc, các khoản thanh toán hàng tháng sẽ tự động được thiết lập để người vay trả lại khoản vay. Điều này thường được thực hiện bởi sự hợp tác giữa nền tảng P2P Lending và một ngân hàng.

Để hiểu rõ hơn về phương thức hoạt động trong thực tế của nền tảng P2P Lending của Việt Nam, ta có thể xem xét hoạt động của Tima. Tham gia thị trường Fintech từ năm 2015 với số vốn ban đầu là 150 tỷ đồng, Tima là nền tảng P2P Lending lớn nhất ở Việt Nam hiện nay. Lượng đơn vay trung bình của Tima ở mức 1000 đơn/ngày vào thời điểm tháng 12/2017 đã tăng lên mức 2000 đơn/ngày vào tháng 2/2020. Mục tiêu của Tima là 10.000 đơn/ngày và có văn phòng offline (được gọi là hub) tại 63 tỉnh, thành. Các sản phẩm của Tima khá đa dạng, từ vay cầm cố tài sản, vay theo sổ hộ khẩu, vay tín chấp theo lương, vay theo hoá đơn điện nước, vay theo đăng ký xe máy, vay theo iphone, vay sinh viên, vay trả góp theo ngày…

Người dùng có thể dễ dàng đăng ký các khoản xin vay và cho vay tại tima.vn. Người đi vay sẽ cần cung cấp các thông tin cá nhân và nhu cầu vay. Đối với người cho vay, Tima sẽ chủ động thông báo các khoản xin vay phù hợp và người cho vay sẽ lựa chọn khoản vay được đề xuất. Sau khi kết nối thành công, hai bên sẽ trực tiếp liên hệ, thẩm định khoản vay và ký kết hợp đồng. Suốt quá trình này, Tima sẽ hỗ trợ người cho vay và người đi vay thông qua tổng đài miễn phí, giúp việc kết nối diễn ra thuận lợi và hiệu quả. Tima sẽ chỉ tham gia trực tiếp quá trình thẩm định nếu bên cho vay có nhu cầu và khách hàng sẽ phải trả phí cho dịch vụ này, tuy nhiên, quyền quyết định cho vay hay không hoàn toàn phụ thuộc vào người cho vay. Trong suốt kỳ hạn của khoản vay, Tima vẫn tiếp tục theo dõi khoản vay cho đến khi tất toán.

Như vậy, lãi suất không phải do Tima quyết định mà được xác định thông qua thoả thuận giữa người cho vay và người đi vay, Tima chỉ đóng vai trò là nền tảng kết nối cho vay rồi thu phí kết nối và phí dịch vụ tư vấn. Hiện nay, nguồn thu chính của Tima đến từ phí dịch vụ do người cho vay thanh toán và hoàn toàn miễn phí với người đi vay.

Hình 3. Mô hình hoạt động của Tima

|

|

Nguồn: cafef.vn

|

Ưu điểm và rủi ro của P2P Lending

Các ưu điểm: Đối với người đi vay, mô hình này có ưu điểm là nguồn vốn bổ sung với phí và lãi suất có thể thấp hơn so với cho vay tiêu dùng truyền thống, nhanh do thủ tục, giấy tờ đơn giản. Vì vậy, đây là một phương án thay thế cho các khách hàng không thể hoặc gặp khó khăn trong việc tiếp cận các nguồn vốn truyền thống từ ngân hàng và các tổ chức tín dụng, góp phần thúc đẩy tài chính toàn diện.

Đối với người cho vay, đây là một kênh đầu tư các khoản tiền nhàn rỗi khá hấp dẫn với lãi suất thường cao hơn lãi suất tiền gửi thông thường.

Đối với công ty P2P Lending, nguồn thu đến từ phí dịch vụ và phí quản lý khoản vay.

Các rủi ro: (i) tiềm ẩn các rủi ro pháp lý do đây là hình thức luân chuyển vốn mới, nên hiện nay chưa chịu sự điều chỉnh của bất kỳ quy định nào về an toàn hoạt động, giám sát và kiểm soát; (ii) rủi ro cho nhà đầu tư khi khoản vay không được hoàn trả đúng hạn; (iii) rủi ro rò rỉ thông tin cá nhân; (iv) rủi ro phòng chống rửa tiền; (v) những biến tướng như công ty lừa đảo, tín dụng đen…

Hoạt động cùng tạo giá trị trong nền tảng P2P Lending

Lusch và Nambisan (2015) cho rằng các nền tảng dịch vụ số cho phép người sử dụng đóng một vai trò tích cực hơn trong quá trình cung ứng và tạo lập giá trị. Các nền tảng đóng vai trò như một công cụ kết hợp giữa công nghệ và kinh tế nhằm tạo điều kiện tích hợp các nguồn lực để cùng tạo giá trị. Trong trường hợp của Fintech, các nền tảng cho vay ngang hàng cho phép các cá nhân vay và cho vay tiền từ người khác, đồng thời tự thực hiện quá trình đánh giá rủi ro, xác định lãi suất và các điều khoản của khoản vay.

Ngày nay, khái niệm cùng tạo giá trị và nền tảng đang nhận được sự quan tâm khá lớn từ các nhà nghiên cứu. Tuy nhiên, các nghiên cứu thực nghiệm về cách thức mà các nền tảng dịch vụ, thúc đẩy quá trình cùng tạo giá trị, đặc biệt trong bối cảnh Fichtech, vẫn còn rất hạn chế (Breidbach và Maglio 2016). Kết quả là có rất ít các hướng dẫn quản lý để xúc tiến quá trình cùng tạo giá trị trong mô hình nền tảng.

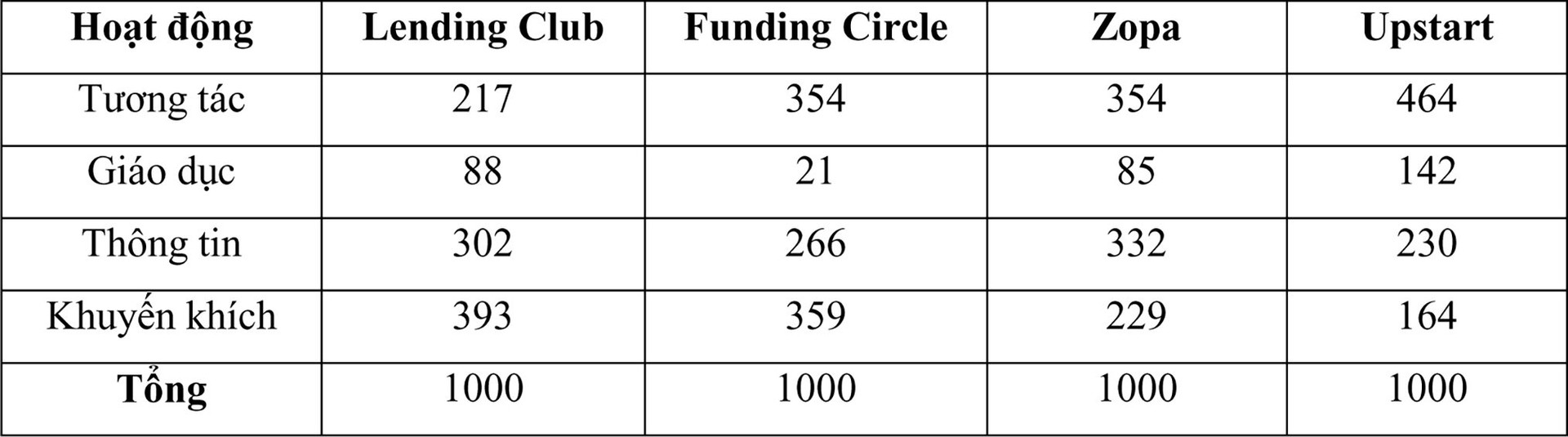

Nghiên cứu của Breidbach và Ranjan (2017) là một trong số rất ít các nghiên cứu tập trung vào chủ đề này, trong đó phân tích cách thức mà các nền tảng P2P Lending thúc đẩy quá trình cùng tạo giá trị giữa những chủ thể kinh tế độc lập (người cho vay và người đi vay). Nghiên cứu được thực hiện bằng cách phân tích 4000 dòng tweets được đăng trên các tài khoản mạng xã hội Twitter chính thức của 4 nền tảng P2P Lending lớn, đó là: Lending Club, Funding Circle, Zopa và Upstart. Kết quả nghiên cứu chỉ ra rằng các nền tảng P2P Lending sử dụng 4 cách thức khác nhau để thúc đẩy quá trình tương tác cùng tạo giá trị giữa người cho vay và người đi vay hiện tại và tiềm năng. Các dòng tweets sẽ được xếp loại thành một trong 4 hoạt động này.

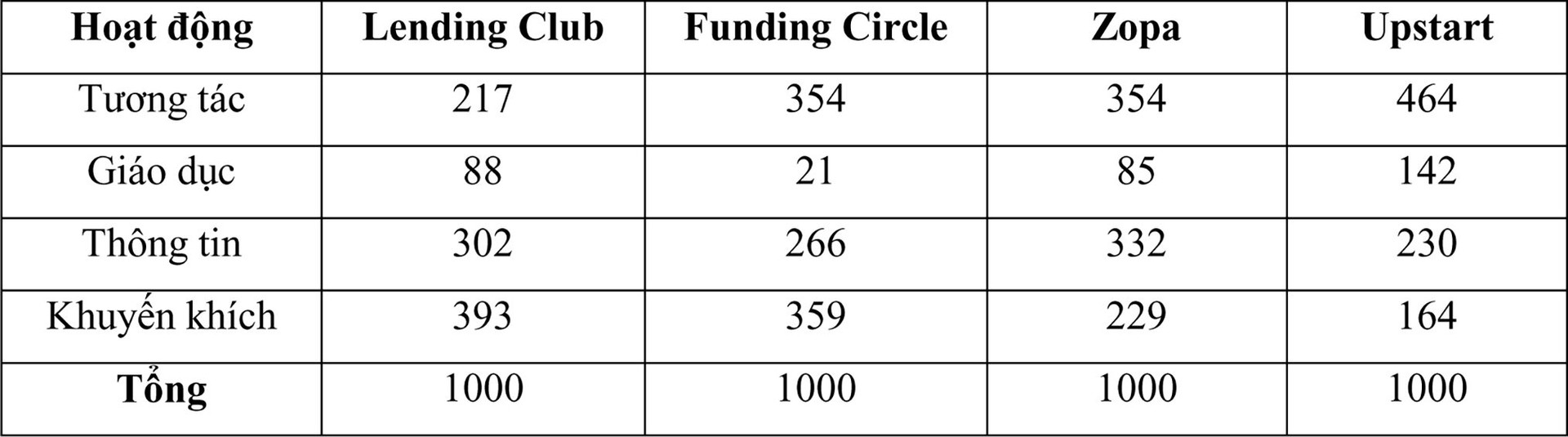

Bảng 2. Phân bổ tweets theo nền tảng và hoạt động

|

|

Nguồn: Breidbach và Ranjan (2017)

|

Nghiên cứu phân chia các dòng tweets theo các hoạt động căn cứ vào các tiêu chuẩn sau:

Thứ nhất, hoạt động tương tác (Interaction) đề cập đến việc hướng dẫn và hỗ trợ cho người dùng.

Thứ hai, hoạt động giáo dục (Education) nhằm cung cấp các lời khuyên liên quan đến hoạt động cho vay ngang hàng hoặc các lời khuyên về quản lý tài chính. Mục đích nhằm tăng cường nhận thức và cung cấp kiến thức đến người dùng, ngoài ra còn hỗ trợ quá trình sử dụng các tiện ích của hoạt động cho vay ngang hàng.

Thứ ba, hoạt động thông tin (Informing) nhằm cung cấp các thông tin liên quan đến các chức năng cụ thể của việc thiết lập giá trị liên quan đến toàn bộ ngành hoặc nền tảng của ngành liên quan. Do đó, hoạt động này khác với hoạt động giáo dục được đề cập ở trên.

Cuối cùng, hoạt động kích thích (Stimulating) đề cập đến các dòng tweets khuyến khích sự tham gia của khách hàng. Do đó, các nền tảng P2P Lending khuyến khích các tiện ích của nó bằng cách làm nổi bật các nhân tố nền tảng cụ thể mà có khả năng tăng cường giá trị nhận thức.

Từ bảng thống kê có thể thấy các dòng tweets tập trung nhiều vào các hoạt động tương tác, thông tin và kích thích. Trong đó, các dòng tweet tương tác chiếm khoảng 35%. Tỷ lệ các tweets liên quan đến hoạt động giáo dục chiếm tỷ lệ khá nhỏ so với các hoạt động khác. Nếu so sánh với hình thức cho vay truyền thống được thực hiện thông qua các ngân hàng thương mại hoặc công ty tài chính, các chủ thể tham gia trong mô hình P2P Lending đóng vai trò chủ động hơn và thực hiện tương tác nhiều hơn. Điều này giúp khách hàng (bao gồm người đi vay và cho vay) tham gia trực tiếp vào quá trình cùng tạo giá trị. Ví dụ, người cho vay sẽ là người trực tiếp thẩm định và đánh giá khoản vay. Ngoài ra, các nền tảng cũng được thiết kế để tối ưu khả năng tham gia của khách hàng.

Tài liệu tham khảo:

1. Breidbach, C. F. and Maglio, P. 2016. “Technology-Enabled Value Co-Creation: An Empirical Analysis of Actors, Resources, and Practices,” Industrial Marketing Management (56:7), pp. 73–85.

2. CF Breidbach, S Ranjan. (2017). How do Fintech Service Platforms Facilitate Value Co-Creation? An Analysis of Twitter Data. 38th International Conference on Information Systems (ICIS)

3. Harding Loevner. (2018). P2P Lending Platforms Are Growing Rapidly Should Banks Be Worried. [online] Available at: https://www.hardingloevner.com/fundamental-thinking/p2p-lending-platforms-are-growing-rapidly-should-banks-be-worried/ [Accessed 3 May 2018].

4. Parker, G. G., Van Alstyne, M. W., & Choudary, S. P. (2016). Platform Revolution: How Networked Markets Are Transforming the Economy - and How to Make Them Work for You. W. W. Norton & Company.

5. Prahalad, C.K., Ramaswamy, V., 2004. Co-creation experiences: the next practice in value creation. Journal of Interactive Marketing, 18 (3), 5-14.

6. Sangeet Paul Choudary , Marshall W. Van Alstyne , Geoffrey G. Parker, Platform Revolution: How Networked Markets Are Transforming the Economy—And How to Make Them Work for You, W. W. Norton & Company, 2016

7. Vargo, S.L., Lusch, R.F., 2008a. Service-dominant logic: continuing the evolution. Journal of the Academy of Marketing Science, 36, 1-10.

8. Vargo, S.L., Lusch, R.F., 2008b. Why ‘‘service”? Journal of the Academy of Marketing Science, 36, 25-38.

.png)

.png)