|

|

Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam

|

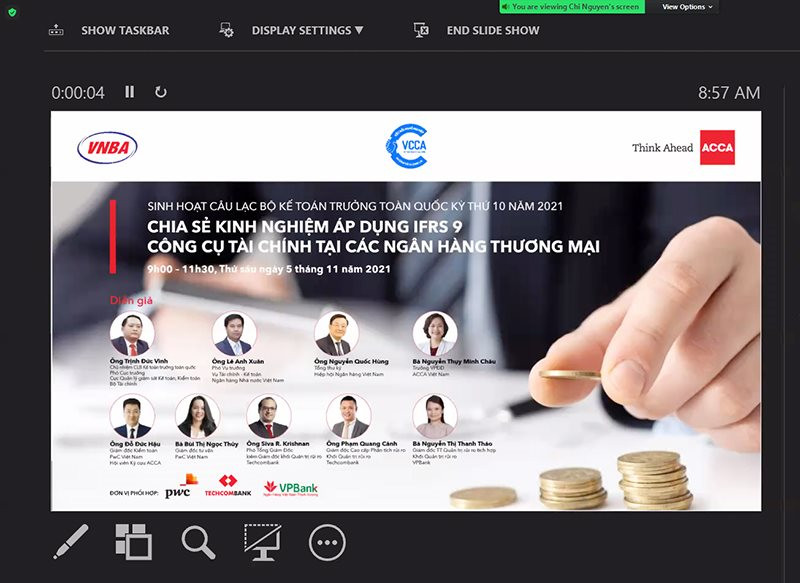

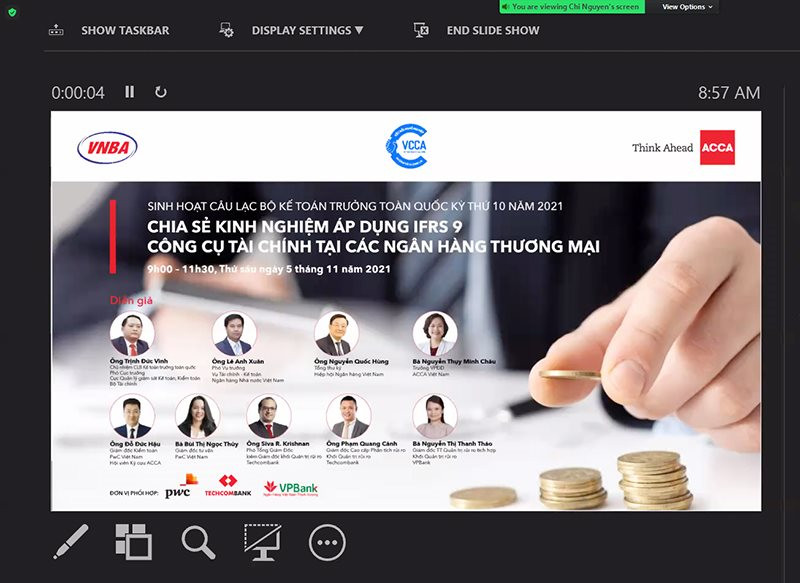

Buổi sinh hoạt nhằm mục đích chia sẻ kinh nghiệm áp dụng IFRS 9 – một trong những chuẩn mực quan trọng nhất trong số các chuẩn mực báo cáo tài chính quốc tế, có ảnh hưởng lớn đến báo cáo tài chính của các ngân hàng và tổ chức tài chính. Tham dự buổi sinh hoạt có ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam; ông Trịnh Đức Vinh, Chủ nhiệm VCCA, Phó Cục trưởng Cục Quản lý, giám sát kế toán, kiểm toán, Bộ Tài chính; ông Lê Anh Xuân, Phó Vụ trưởng Vụ Tài chính – Kế toán, Ngân hàng Nhà nước (NHNN); bà Nguyễn Thụy Minh Châu - Trưởng đại diện ACCA Việt Nam cùng đại diện của PwC Việt Nam và các tổ chức tín dụng.

Nhiều ngân hàng đã và đang chủ động triển khai IFRS 9

Phát biểu chào mừng Kỳ sinh hoạt lần thứ 10 năm 2021 của VCCA, ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam cho biết, trong quá trình hội nhập, các tiêu chuẩn và chuẩn mực quốc tế là điều không thể thiếu nhằm đảm bảo các doanh nghiệp Việt Nam tuân thủ những nguyên tắc cơ bản trong quản trị nội bộ và giao dịch với đối tác bên ngoài, trong đó ngân hàng là ngành đòi hỏi cao các giá trị, chuẩn mực và nguyên tắc trong vận hành kinh doanh. Một trong những chuẩn mực quan trọng mà nhiều ngân hàng đã và đang hướng tới áp dụng chính là Chuẩn mực báo cáo tài chính quốc tế (IFRS) và chuẩn mực quản trị rủi ro theo Basel III.

IFRS là sự thay đổi quan trọng trong việc lập và trình bày báo cáo tài chính, là thay đổi về chuẩn mực kế toán lớn nhất trong thời đại và trở thành ngôn ngữ kế toán chung phổ biến nhất trên toàn cầu, giúp các giao dịch tài chính quốc tế giảm thiểu chi phí và tăng tính minh bạch.

Tổng Thư ký Hiệp hội Ngân hàng Việt Nam cho biết, một trong nội dung quan trọng của báo cáo tài chính quốc tế đối với ngân hàng là IFRS9 đưa ra mô hình tổn thất tín dụng dự kiến (Expected Credit Loss - ECL), theo đó các ngân hàng sẽ phải trích lập dự phòng cho các khoản tổn thất trong tương lai, ngược với thực tiễn hiện hành là chỉ trích lập dự phòng cho các tổn thất đã phát sinh. “Điều này sẽ cho phép các ngân hàng Việt Nam quản lý rủi ro tốt hơn, phù hợp với các thông lệ tốt nhất trên toàn cầu. Đặc biệt, IFRS 9 mang lại những lợi ích lớn cho các tổ chức tài chính như tăng khả năng so sánh, gia tăng chất lượng thông tin công bố từ đó mở cánh cửa hội nhập vào thị trường vốn quốc tế”, ông Nguyễn Quốc Hùng nhấn mạnh.

Khẳng định IFRS 9 đặc biệt quan trọng với ngành Ngân hàng, ông Lê Anh Xuân Phó Vụ trưởng Vụ Tài chính – Kế toán, NHNN cho biết, sau khi Bộ Tài chính giao nhiệm vụ chủ trì để xây dựng lộ trình triển khai áp dụng IFRS đối với ngành Ngân hàng, NHNN đã tiến hành triển khai lập đề án nghiên cứu về nội dung này. NHNN cũng đã có các cuộc trao đổi sơ bộ với 3 công ty kiểm toán là PwC, KPMG và E&Y, cũng như trao đổi với các tổ chức tín dụng về lộ trình triển khai IFRS, đặc biệt là IFRS 9 tại Việt Nam. “Qua trao đổi, các ngân hàng đều mong muốn áp dụng IFRS”, ông Lê Anh Xuân chia sẻ.

Theo Quyết định số 345/QĐ-BTC ngày 16/3/2020 của Bộ Tài chính, sau năm 2025, tối thiểu tất cả các doanh nghiệp đang niêm yết trên sàn và một số loại hình doanh nghiệp khác theo quy định phải áp dụng chuẩn mực IFRS. Việc áp dụng IFRS tại Việt Nam đối diện với nhiều thách thức, song ông Nguyễn Quốc Hùng cho biết, nhiều ngân hàng đã bắt đầu chuẩn bị, triển khai các chuẩn mực IFRS, đặc biệt chuẩn mực IFRS 9 để giúp cải thiện phương thức báo cáo quản trị, quản lý rủi ro tốt hơn, đồng thời tăng sức hút đối với các nhà đầu tư nước ngoài.

“VIB và Techcombank là hai ngân hàng đã tiên phong hoàn thành báo cáo tài chính năm 2020 theo chuẩn mực này. TPBank cũng công bố hoàn thành các yêu cầu IFRS 9 vào cuối tháng 9 vừa qua. Một số ngân hàng khác cũng đang trong quá trình chuẩn bị hoặc đang triển khai dự án, ví như Vietcombank đã khởi động dự án triển khai IFRS 9 từ cuối 2020 và sẽ sớm hoàn thành trong thời gian tới”, ông Nguyễn Quốc Hùng cho biết.

Vượt qua thách thức hướng tới thành công

|

|

Các diễn giả tham gia kỳ sinh họat - Ảnh chụp màn hình

|

Chia sẻ kinh nghiệm từ VPBank trong việc phát triển công cụ tính toán ECL, bà Nguyễn Thị Thu Thảo, Giám đốc Trung tâm Quản trị rủi ro tích hợp, khối Quản trị rủi ro VPBank cho biết, lợi ích mang lại của IFRS 9 với ngân hàng là rất lớn, có thể đến như: tiết kiệm đáng kể chi phí, tăng hiệu quả công việc; tích hợp với kiến trúc sẵn có giúp đảm bảo dữ liệu nhất quán trong ngân hàng…

Dù lợi ích mang lại rất nhiều nhưng trong quá trình xây dựng hệ thống IFRS cũng không ít thách thức. Qua trao đổi với các tổ chức tín dụng, ông Lê Anh Xuân cho biết, trong quá trình triển khai IFRS 9, các ngân hàng đang gặp khó khăn, vướng mắc liên quan tới quá trình chuyển ngữ; nguồn nhân lực; cơ sở dữ liệu và trình độ công nghệ thông tin; nhận thức của lãnh đạo các cấp tại ngân hàng trong triển khai…

Bà Nguyễn Thị Thu Thảo cũng cho biết, các vấn đề phát sinh trong quá trình triển khai IFRS 9 có thể phân loại theo 4 mục: tính sẵn có và chất lượng dữ liệu trong xây dựng mô hình; cam kết chất lượng dịch vụ; tính linh hoạt cao cho việc tùy chỉnh; dữ liệu kinh tế vĩ mô không nhất quán, do không có nguồn dữ liệu kinh tế vĩ mô tập trung trên thị trường nên dẫn đến sự không thống nhất trong quá trình xác định ảnh hưởng đến các biến vĩ mô …

Với kinh nghiệm triển khai tại Techcombank, ông Silva R Krishnan, Phó Tổng Giám đốc, kiêm Giám đốc Khối quản trị rủi ro Techcombank cho biết, để triển khai và áp dụng thành công IFRS 9, các tổ chức tín dụng cần xác định được phạm vi và thời gian áp dụng. Áp dụng IFRS không chỉ là câu chuyện về chuẩn mực kế toán, đó còn là câu chuyện của nghiệp vụ kinh doanh ngân hàng. Do vậy, cần sự tham gia của tất cả các bộ phận trong ngân hàng như: kế toán, kiểm toán, quản trị rủi ro…

“IFRS 9 là một chuẩn mực kế toán phức tạp. Tuy nhiên, chúng ta cũng không nên phức tạp hóa quá trình thực hiện, mà nên cố gắng sử dụng tối ưu các nguồn lực sẵn có, đồng thời xóa đi những nút thắt cổ chai để có thể triển khai được”, ông Silva R Krishnan chia sẻ.

Theo ông Lê Anh Xuân, áp dụng IFRS 9 trong ngành Ngân hàng rất phức tạp, việc triển khai sẽ dựa vào ứng dụng công nghệ thông tin và cơ sở dữ liệu của ngân hàng nên để triển khai ngay trong thời điểm này là rất khó. Xét về nguyên tắc và dựa theo mô hình của Bộ Tài chính, NHNN xác định việc triển khai IFRS 9 trong hệ thống ngân hàng sẽ có 2 giai đoạn: giai đoạn trước mắt sẽ có các tổ chức tín dụng tự nguyện (một số tổ chức tín dụng đã tiên phong như Techcombank, VIB, VPBank); tiếp đến sẽ là giai đoạn bắt buộc các tổ chức tín dụng triển khai.

“Để giúp các tổ chức tín dụng triển khai thành công IFRS 9, NHNN sẽ phối hợp với Bộ Tài chính tiếp tục hoàn thiện bản chuẩn mực áp dụng cho thị trường Việt Nam về mặt chuyển ngữ. Phối hợp chặt chẽ với Cục Quản lý, giám sát kế toán, kiểm toán, Bộ Tài chính để có các hướng dẫn cần thiết. Ngoài ra, NHNN cũng phối hợp chặt chẽ với Bộ Tài chính trong việc rà soát lại các văn bản pháp lý liên quan, đặc biệt là về cơ chế tài chính để nhằm tháo gỡ khó khăn, vướng mắc cho các tổ chức tín dụng khi triển khai IFRS 9”, ông Lê Anh Xuân nhấn mạnh.

.jpeg)

.jpg)

.jpg)