|

|

Ngân hàng số có độ an toàn và bảo mật cao - Nguồn: Internet

|

Chi phí lớn nhưng chất lượng dịch vụ do các nhà mạng cung cấp không tương xứng

Cuối tháng 1/2022, Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao (Bộ Công an) đã phối hợp Phòng An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao, Phòng Cảnh sát hình sự, Công an quận Cầu Giấy (Công an TP. Hà Nội) phát hiện, bắt giữ Chen Jiong (quốc tịch Trung Quốc) có hành vi giả mạo tin nhắn thương hiệu (SMS brandname) để vi phạm pháp luật. Khi bị bắt giữ, đối tượng khai mỗi ngày sử dụng thiết bị giả trạm BTS để phát tán khoảng 60.000 đến 70.000 tin nhắn thành công tới người dùng.

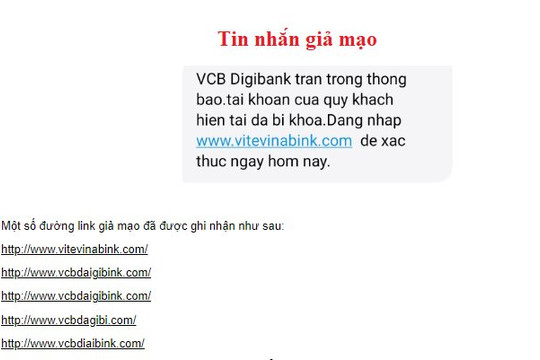

Trên thực tế, tin nhắn giả mạo SMS Brandname diễn ra phổ biến trong thời gian qua, gây ra nhiều hệ lụy, rủi ro và bức xúc trong xã hội. Để giúp khách hàng tránh được những rủi ro đối với loại hình tội phạm công nghệ cao này, Ngân hàng Nhà nước và các ngân hàng thương mại đã liên tục đưa ra những cảnh báo cho khách hàng.

Theo các cảnh báo từ Ngân hàng Nhà nước và các ngân hàng thương mại, các đối tượng tội phạm sẽ gửi tin nhắn giả mạo SMS Brandname được đến điện thoại di động để lừa khách hàng truy cập, giao dịch tại trang web giả mạo ngân hàng do đối tượng phạm tội lập ra. Mục đích, thủ đoạn phạm tội của các đối tượng là sau khi đánh cắp thông tin đăng nhập (username, password) và mã xác thực OTP sẽ dùng các thông tin bí mật này kết hợp với việc thay đổi phương thức, thiết bị nhận mã xác thực OTP để thực hiện giao dịch giả mạo, chiếm đoạt tiền trong tài khoản của khách hàng.

Có thể nói, bên cạnh sự chủ quan, việc khách hàng bị mất tiền trong tài khoản ngân hàng cũng liên quan đến việc khách hàng có thói quen sử dụng nhận thông báo thay đổi số dư tài khoản và nhận OTP (one time password – mật khẩu giao dịch một lần) qua tin nhắn SMS. Đây là kẽ hở để các đối tượng tội phạm công nghệ cao lợi dụng sự chủ quan của khách hàng để chiếm đoạt tiền trong tài khoản.

Vậy, ai sẽ chịu trách nhiệm trong việc khách hàng mất tiền trong tài khoản: khách hàng, công ty viễn thông, các ngân hàng thương mại?. Trả lời câu hỏi này, TS. Nguyễn Quốc Hùng - Tổng Thư ký Hiệp hội Ngân hàng Việt Nam - cho biết, thực tế các tin nhắn giả mạo này không xuất phát từ hệ thống của các ngân hàng, mà được phát tán thông qua các thiết bị phát sóng di động giả mạo. Do vậy, các nhà mạng cần có trách nhiệm trong việc gia tăng bảo mật, ngăn ngừa và phối hợp với các ngân hàng "vá lỗ hổng" dịch vụ tin nhắn nhằm đản bảo an ninh, an toàn hệ thống tài chính tiền tệ.

Theo thống kê, cước phí tin nhắn dịch vụ ngân hàng đang cao hơn gấp 3 lần so với phí tin nhắn bình thường. Đặc biệt, khi lượng giao dịch online tăng trưởng, các ngân hàng cũng phải gửi tin nhắn OTP và tin nhắn thay đổi số dư nhiều hơn, đồng nghĩa với mức chi phí tin nhắn cũng tăng theo. Với mức giá hiện nay, hàng năm các ngân hàng đã phải chi một khoản tiền lớn để trả cho các nhà mạng viễn thông nhưng lại không nhận được chất lượng dịch vụ tương xứng. Theo chia sẻ từ một ngân hàng lớn trong nhóm Big4, chỉ tính riêng trong năm 2021, ngân hàng này đã phải chi trả gần 1.000 tỷ đồng chi phí gửi SMS, khoảng hơn 70% là chi phí cho các tin nhắn thông báo số dư, còn lại là chi phí gửi mã OTP. Chỉ tính riêng với dịch vụ thông báo thay đổi số dư, ngân hàng này phải bù lỗ hàng trăm tỷ đồng.

Với thực tế hiện nay, TS. Nguyễn Quốc Hùng nhấn mạnh: “các ngân hàng đang phải trả phí rất cao cho các nhà mạng cung cấp dịch vụ SMS Brandname thì phải nhận được chất lượng dịch vụ tương xứng và nhà mạng phải có trách nhiệm phối hợp xử lý vấn đề tin nhắn giả mạo một cách triệt để”.

Giảm gánh nặng chi phí bằng các tiện ích ngân hàng số

Nhằm giảm bớt gánh nặng chi phí một số ngân hàng vừa điều chỉnh tăng phí tin nhắn thông báo số dư tài khoản và mật khẩu OTP. Đây là việc làm “cực chẳng đã”, bởi dù đã có nhiều kiến nghị từ Hiệp hội Ngân hàng, các doanh nghiệp viễn thông vẫn chưa có phản hồi về đề xuất giảm phí SMS tin nhắn để hỗ trợ ngân hàng và khách hàng vượt qua khó khăn do đại dịch COVID-19.

Song song với việc làm “cực chẳng đã” trên, các ngân hàng cũng đang đẩy mạnh truyền thông khuyến khích khách hàng chuyển sang các hình thức khác thay thế như nhận thông báo số dư qua ứng dụng ngân hàng (APP) và xác thực giao dịch thông qua Smart OTP. Đặc điểm chung của các hình thức này là có độ bảo mật cao và đều miễn phí.

Bên cạnh đó, theo quy định của Ngân hàng Nhà nước, nếu xác thực giao dịch bằng OTP gửi qua tin nhắn SMS truyền thống, hạn mức giao dịch tối đa chỉ là 100 triệu đồng/giao dịch nhưng nếu xác thực bằng Smart OTP, khách hàng có thể giao dịch với hạn mức lên tới cả tỷ đồng/giao dịch.

Chia sẻ về những nỗ lực giảm gánh nặng chi phí cho khách hàng tại Vietcombank, bà Nguyễn Hồng Vân, Giám đốc Trung tâm quản lí vận hành bán lẻ của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) cho biết, xác định việc xây dựng và phát triển kênh số là quá trình liên tục để phù hợp với sự phát triển của công nghệ, thói quen tiêu dùng và nhu cầu khách hàng trong thời đại 4.0, Vietcombank đã tập trung nghiên cứu, triển khai đa dạng các dịch vụ, giải pháp thanh toán hiện đại, nhanh chóng, tiện ích, đồng thời chú trọng đảm bảo an toàn bảo mật cho khách hàng trong giao dịch.

Để giảm gánh nặng chi phí tin nhắn dịch vụ ngân hàng cho cả khách hàng và ngân hàng, Vietcombank cũng ra mắt phương thức xác thực giao dịch Smart OTP được tích hợp ngay trên ứng dụng VCB Digibank với nhiều ưu điểm vượt trội so với hình thức xác thực bằng SMS truyền thống như hạn mức giao dịch cao lên đến 3 tỷ đồng, giao dịch mọi lúc mọi nơi, xuyên biên giới, có thể lấy mã OTP ngay cả khi thiết bị không có kết nối trực tuyến; an toàn và bảo mật hơn nhiều với nhiều lớp bảo mật (mật khẩu điện thoại, mật khẩu ứng dụng, bàn phím hiển thị ngẫu nhiên,…).

Bên cạnh Vietcombank, các ngân hàng như: VietinBank, BIDV, VIB, VPBank, MSB, PVcomBank… cũng đều tích hợp phương thức xác thực giao dịch Smart OTP ngay trên các ứng dụng ngân hàng do ngân hàng phát triển.

Một đại diện lãnh đạo của PVcomBank cũng chia sẻ, để giảm chi phí này, khách hàng chỉ dùng tài khoản thanh toán có thể thay thế tin nhắn SMS truyền thống bằng cách đăng ký để sử dụng dịch vụ nhận biến động số dư trên app PV-Mobile Banking của PVcomBank. Đây là dịch vụ hoàn toàn miễn phí và dễ dàng đăng ký nhanh chóng, giúp khách hàng nhận được các biến động số dư trên tài khoản của mình mà không cần phụ thuộc vào mạng viễn thông (thiết bị có kết nối Internet) ngay khi có phát sinh.

Đại diện PvcomBank nhấn mạnh: “Khách hàng chuyển sang sử dụng biến động số dư trên app PV-Mobile Banking, luôn sử dụng hình thức đăng nhập qua sinh trắc học và tính năng Smart OTP, sẽ đảm bảo an toàn cho các giao dịch”.

Không chỉ vậy, để giảm chi phí cho khách hàng, mới đây, các ngân hàng lớn như Vietcombank, BIDV, VietinBank, Agribank cũng mở rộng chính sách miễn phí chuyển tiền trên kênh ngân hàng số hay các ứng dụng do ngân hàng phát triển, ví như: Vietcombank miễn toàn bộ phí chuyển tiền và phí duy trì dịch vụ trên kênh ngân hàng số VCB Digibank cho khách hàng cá nhân; BIDV miễn toàn bộ phí trên kênh ngân hàng số BIDV SmartBanking (phí chuyển tiền trong và ngoài hệ thống BIDV; phí duy trì dịch vụ; phí quản lý 1 tài khoản; phí tin nhắn OTT…); VietinBank miễn toàn bộ các loại phí trên kênh ngân hàng số VietinBank iPay… Trước các “ông lớn” này, một số ngân hàng thương mại như: VIB, VPBank, TPBank, Techcombank, SeABank, PVComBank… cũng thực hiện miễn phí chuyển tiền cho khách hàng trên các kênh ngân hàng số.

TS. Nguyễn Quốc Hùng đánh giá, các hoạt động thanh toán mới, dựa trên nền tảng công nghệ cao như App, trung gian thanh toán (NAPAS), ví điện tử... đã đáp ứng nhu cầu thanh toán của người dân và doanh nghiệp một cách đầy đủ, minh bạch và an toàn. Thời gian qua, các ngân hàng đã chuyển hướng mạnh sang khuyến khích các khách hàng sử dụng kênh ngân hàng số... để thay thế tin nhắn dịch vụ ngân hàng, đặc biệt, một số ngân hàng đã thực hiện miễn, giảm toàn bộ phí chuyển tiền và phí duy trì trên kênh ngân hàng số. Điều này là cần thiết giúp ngân hàng tiết giảm được chí phí, đồng thời hạn chế thấp nhất việc thu phí đối với khách hàng.

Cùng chung quan điểm, chuyên gia tài chính ngân hàng Nguyễn Trí Hiếu cũng cho rằng, việc các ngân hàng đang khuyến khích khách hàng chuyển sang các hình thức khác thay thế như nhận thông báo số dư qua ứng dụng ngân hàng và xác thực giao dịch thông qua Smart OTP là cần thiết và thuận tiện cho khách hàng. Việc chuyển sang sử dụng các tiện ích của ngân hàng số sẽ giúp ngân hàng và khách hàng giảm chi phí, đặc biệt là các chi phí viễn thông đối với các dịch vụ ngân hàng. “Trước đây, khi sử dụng dịch vụ tin nhắn SMS Banking, thường phải chờ ngân hàng gửi tin nhắn xác thực, thì nay khi sử dụng Smart OTP trên các ứng dụng của ngân hàng tôi thấy rất tiện lợi và giảm chi phí rất nhiều”, chuyên gia Nguyễn Trí Hiếu chia sẻ.

.jpg)

.png)

.png)