(thitruongtaichinhtiente.vn) - Trao đổi của ông Timothy Choon - Trưởng bộ phận Tội phạm Tài chính của Công ty Phần mềm phân tích toàn cầu FICO tại châu Á - Thái Bình Dương làm rõ hơn việc ứng dụng AI nhằm giúp giảm bớt gánh nặng trong phòng chống tội phạm tài chính và rửa tiền.

Khảo sát công bố gần đây thực hiện tại khu vực châu Á-Thái Bình Dương (gồm 11 quốc gia và vùng lãnh thổ) của Công ty phần mềm phân tích toàn cầu FICO nhằm có cái nhìn sâu rộng hơn về phương pháp quản trị tội phạm tài chính và tuân thủ luật phòng chống rửa tiền cho thấy đa số các ngân hàng Việt Nam (95%) đều quan tâm đến ứng dụng trí tuệ nhân tạo (AI) và tin rằng AI sẽ giúp ngăn chặn hoạt động rửa tiền hiệu quả hơn. Tuy nhiên, nhiều ngân hàng không chắc chắn về cách thức vận hành AI như thế nào.

Phóng viên: Vì sao FICO thực hiện khảo sát này ở khu vực châu Á - Thái Bình Dương, khảo sát tương tự đã thực hiện ở các khu vực khác trên thế giới chưa?

|

|

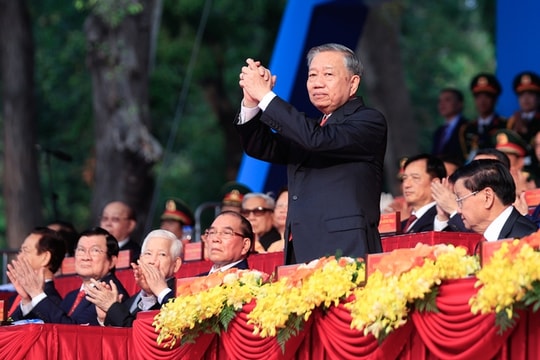

Ông Timothy Choon, Trưởng bộ phận Tội phạm Tài chính của FICO tại châu Á - Thái Bình Dương

|

Ông Timothy Choon: Đây là thời điểm phù hợp để thực hiện khảo sát tại khu vực châu Á - Thái Bình Dương vì công nghệ ở khu vực này ngày càng trở nên phát triển hơn, nhu cầu của các ngân hàng cũng như các tổ chức tài chính cũng không ngừng tăng lên. Trước đây chúng tôi đã thực hiện khảo sát tương tự ở châu Âu và châu Mỹ.

Châu Á - Thái Bình Dương có những nét riêng biệt về văn hoá cũng như cơ cấu hoạt động kinh doanh khác với châu Âu và châu Mỹ. Với đặc điểm dân số đông nên tội phạm tài chính và rửa tiền cũng đặc biệt, có yếu tố riêng.

Phóng viên: Theo ông, kết quả khảo sát được công bố cho thấy điều gì đáng chú ý?

Ông Timothy Choon: Tại thị trường Việt Nam, khảo sát cho thấy đa số các ngân hàng (95%) đều quan tâm đến ứng dụng AI và tin rằng AI sẽ giúp ngăn chặn hoạt động rửa tiền hiệu quả hơn, tuy nhiên nhiều ngân hàng không chắc chắn về cách thức vận hành AI như thế nào. Nếu không có kinh nghiệm phù hợp, các tổ chức tài chính sẽ gặp khó khăn và thậm chí còn “chật vật” khi kết hợp các công nghệ tiên tiến và vận hành AI cùng với các hệ thống và quy trình hiện có.

Gần một nửa (45%) ngân hàng được hỏi ở Việt Nam cho biết họ đang gặp khó khăn trong việc cải thiện hệ thống tuân thủ phòng chống rửa tiền dựa trên quy tắc hiện có. Trong khi đó, phần lớn các ngân hàng Việt Nam vẫn tin tưởng công nghệ dựa trên các quy tắc hiện có và vẫn tiếp tục thực hiện tuân thủ. Kết quả khảo sát trên cho thấy là ngành Ngân hàng đang cần sự trợ giúp để có thể nắm được cách thức triển khai và ứng dụng AI như thế nào trong các hoạt động tuân thủ phòng chống rửa tiền.

Phóng viên: Khi tội phạm tài chính và rửa tiền ngày càng phức tạp và tinh vi, các ngân hàng sẽ phải đối mặt những nguy cơ gì và công nghệ tuân thủ hiện tại sẽ gặp những thách thức nào, thưa ông?

Ông Timothy Choon: Ở cấp độ vĩ mô, rủi ro xảy ra khi các ngân hàng không phát hiện được hoạt động rửa tiền thực tế diễn ra vì các công nghệ hiện tại có thể không bắt kịp với thực trạng tội phạm đang trở nên ngày càng tinh vi và phức tạp hơn. Nếu không có sự ngăn chặn tội phạm tài chính, dòng tiền của các nhóm tội phạm như buôn bán vũ khí hay ma túy có thể gây ra nhiều tác động xấu cho xã hội.

Ở cấp độ vi mô, ngân hàng sẽ bị ngập trong số lượng khổng lồ các cảnh báo không chính xác. Việc đối phó với lượng cảnh báo giả lớn sẽ chiếm nhiều thời gian khiến cán bộ ngân hàng mất tập trung chú ý đến việc điều tra các hoạt động thực tế đáng ngờ của khách hàng. Rủi ro xảy ra khi các tổ chức tài chính có thể cung cấp các báo cáo cảnh báo chất lượng kém cho các cơ quan quản lý, khiến cơ quan này gặp khó khăn trong việc đánh giá chính xác các hoạt động tội phạm liên ngân hàng.

Khi hoạt động của tội phạm tài chính ngày càng thêm tinh vi và phức tạp hơn, cả hai tình huống (cảnh báo thiếu và quá nhiều cảnh báo sai) đều khiến tình hình trở nên ngày càng trầm trọng hơn. Ngoài ra, sự phát triển của ngân hàng kỹ thuật số và thương mại điện tử cũng khiến cho các ngân hàng thêm khó khăn khi phải phân tích một khối lượng dữ liệu khổng lồ để phát hiện các hoạt động tội phạm. Chính vì vậy, ngân hàng cần ứng dụng công nghệ tiên tiến nhằm giảm bớt gánh nặng cho nhân viên.

Phóng viên: Ứng dụng AI vào tuân thủ luật phòng, chống rửa tiền đem lại hiệu quả ra sao, xin ông dẫn chứng cụ thể?

Ông Timothy Choon: Tính hiệu quả của việc ứng dụng AI trong tuân thủ phòng, chống rửa tiền phụ thuộc vào việc AI “có thể giải thích được” hay là không. Một trong những thách thức gặp phải khi sử dụng AI là ngân hàng có thể không hiểu rõ cơ chế AI hoặc không giải thích được lý do vì sao một số khách hàng hay một số cảnh báo nhất định lại bị gắn cờ là đối tượng đáng ngờ. Vì vậy, cần có “mã lý do” (reason codes) để dựa vào đó ngân hàng có thể xác định nhanh chóng lý do đằng sau kết quả đầu ra của AI.

FICO đã triển khai “AI có thể giải thích được” (explainable AI), với các thuật toán mã lý do dựa trên công nghệ mạng thần kinh, tại nhiều ngân hàng khác nhau ở khu vực châu Á - Thái Bình Dương. “AI có thể giải thích được” đã tạo ra ứng dụng AI trong tuân thủ phòng, chống rửa tiền hiệu quả và giúp người dùng công nghệ AI tự tin hơn.

|

Thành lập vào những năm 1950, FICO là công ty hàng đầu thế giới cung cấp các giải pháp AI và học máy trong nhiều thập kỷ qua. FICO đã triển khai các giải pháp tuân thủ AML tiên tiến có các mô hình AI đặc biệt phục vụ cho việc phát hiện tội phạm tài chính..

FICO Siron là giải pháp vượt trội với khả năng xử lý các tội phạm rửa tiền phức tạp hơn, cho dù các nhóm tội phạm này giao dịch qua các kênh tiền mặt truyền thống, tiền điện tử hay ngân hàng di động.

|

Phóng viên: Được biết, FICO Siron là một trong những giải pháp được ưa chuộng tại châu Á – Thái Bình Dương giúp cung cấp bộ giải pháp toàn diện để phòng chống rửa tiền, lừa đảo, tài trợ khủng bố, đáp ứng nhu cầu quản trị, rủi ro và tuân thủ riêng của các ngân hàng một cách hiệu quả, ông có thể làm rõ hơn về FICO Siron? Và sự khác biệt của giải pháp này?

Ông Timothy Choon: FICO Siron là một bộ giải pháp phần mềm tuân thủ toàn diện bao gồm trọn vẹn vòng giao dịch của khách hàng - từ sàng lọc giới thiệu và lập hồ sơ rủi ro; thẩm định khách hàng liên tục; sàng lọc thanh toán đến giám sát giao dịch.

Ngoài ra, giải pháp Siron đi kèm với hai mô hình AI Học máy được thiết kế đặc biệt cho tuân thủ phòng chống rửa tiền nhằm tăng độ chính xác của các phát hiện. Các mô hình này có thể được sử dụng độc lập trong ngân hàng hoặc một bộ phận của một tập đoàn. Các ngân hàng sẽ chia sẻ dữ liệu thống kê và thông tin nhận dạng phi cá nhân cho một bộ phận trung tâm do FICO quản lý, sau đó sẽ tinh chỉnh các mô hình AI. Mô hình này cho phép trao đổi kiến thức giữa các ngân hàng riêng lẻ, từ đó đem đến khả năng phát hiện tốt và chính xác hơn.

Vì vậy, giải pháp FICO Siron hiệu quả hơn bất kỳ hệ thống công nghệ dựa trên quy tắc truyền thống nào, đồng thời bảo mật dữ liệu của khách hàng.

Phóng viên: Ngân hàng ứng dụng giải pháp này thì có gặp khó khăn gì không, như về chi phí đầu tư hay cách thức vận hành?

FICO Siron là một giải pháp tương đối dễ triển khai. Chúng tôi đã làm việc với nhiều đối tác để triển khai giải pháp FICO Siron cho nhiều ngân hàng ở Việt Nam. Siron là giải pháp thân thiện với người sử dụng, dễ vận hành và rất hiệu quả với mức chi phí khá hợp lý. Với công nghệ tiên tiến và được cấp bằng sáng chế, giải pháp này giúp đem lại sự yên tâm cho ngân hàng khi sử dụng và sự ổn định mà nếu so sánh thì những gì giải pháp đem lại vượt xa khoản chi phí điều tra hay khoản tiền ngân hàng có thể bị cơ quan chức năng phạt hoặc phải trả cho ngân hàng đại lý ở các nước khác.

Phóng viên: Xin trân trọng cảm ơn ông!

.png)

.png)