(thitruongtaichinhtiente.vn) - Bài viết đánh giá thực trạng hoạt động của các tổ chức TCVM Việt Nam trong 10 năm qua (2010-2019), tập trung vào hai hoạt động chủ chốt: tín dụng, hoạt động tiết kiệm, từ đó đề xuất các giải pháp để các tổ chức này tham gia sâu hơn vào thực hiện chiến lược tài chính toàn diện Việt Nam.

Tóm tắt: Chiến lược tài chính toàn diện của Việt Nam được coi là một trong những công cụ quan trọng giúp tăng sinh kế cho người dân và phát triển doanh nghiệp, hỗ trợ ổn định tài chính và thúc đẩy tăng trưởng kinh tế một cách bền vững, tăng an sinh xã hội, xóa đói giảm nghèo, xóa bất bình đẳng trong xã hội, tạo việc làm. Trong đó, hoạt động của các tổ chức tài chính vi mô (TCVM), chương trình, dự án TCVM là một thành tố quan trọng đóng góp cho sự phát triển của tài chính toàn diện tại Việt Nam, giúp cung cấp các sản phẩm, dịch vụ tài chính cho khu vực kinh tế nông nghiệp - nông thôn, các ngách thị trường chưa được các tổ chức tín dụng chính thức khai thác. Bài viết đánh giá thực trạng hoạt động của các tổ chức TCVM Việt Nam trong 10 năm qua (2010-2019), tập trung vào hai hoạt động chủ chốt: tín dụng, hoạt động tiết kiệm, từ đó đề xuất các giải pháp để các tổ chức này tham gia sâu hơn vào thực hiện chiến lược tài chính toàn diện Việt Nam. Xuất phát từ những tồn tại, trong tương lai chiến lược phát triển tổ chức tài chính vi mô cần tập trung vào một số nội dung cụ thể như: mở rộng phạm vi địa lý tiếp cận (đặc biệt tại vùng nông thôn và miền núi); đa dạng hoá sản phẩm; tăng cường các hoạt động nâng cao năng lực cho thành viên, đặc biệt về lĩnh vực công nghệ số.

Vietnam microfinance institutions in the context of financial inclusion development: a review of 10 years of operation

Abstract: Vietnam’s financial inclusion strategy is considered one of the most important tools to help improve livelihoods and businesses, support financial stability and promote sustainable economic growth, increase social security, alleviate poverty, erase inequality in society, and create jobs. Of which, the operation of microfinance institutions, programs and projects (MFIs) is an important factor contributing to the development of financial inclusion in Vietnam, helping to provide financial services for the unbanked and underbanked, who are mainly in agricultural - rural economic sector, market niches that have not been served by credit institutions. In this article, the authors assess the operations of MFIs in Vietnam in the past 10 years (2010-2019), focus on two key activities: credit, savings activities, and propose solutions for more deep involvement of these MFIs in the implementation of the Vietnam’s financial inclusion strategy. From the backwards of their operations in the past, MFIs should focus on specific measures such as expanding geographical outreach (especially in rural and mountainous areas); diversifying products; strengthening capacity for members, especially in digital technology application.

1. Giới thiệu

Tài chính toàn diện là việc mọi người dân và doanh nghiệp được tiếp cận, sử dụng các sản phẩm, dịch vụ tài chính một cách thuận tiện, phù hợp nhu cầu, với chi phí hợp lý, được cung cấp một cách có trách nhiệm và bền vững, trong đó chú trọng đến nhóm người nghèo, người thu nhập thấp, người yếu thế, doanh nghiệp nhỏ và vừa, doanh nghiệp siêu nhỏ. Tầm quan trọng của tài chính toàn diện đã được khẳng định trên phạm vi toàn cầu khi Liên Hợp Quốc xác định tài chính toàn diện là một giải pháp quan trọng để đạt được 7 trong 17 mục tiêu phát triển bền vững đến năm 2030; các nước ASEAN cũng xác định tài chính toàn diện là một trong 3 trụ cột cho tầm nhìn ASEAN 2025 và đã thành lập Ủy ban Công tác về tài chính toàn diện từ năm 2016 với mục tiêu hợp tác thúc đẩy tài chính toàn diện ở các nước thành viên và trong khu vực.

Chiến lược phát triển TCVM là một phần không thể tách rời trong chiến lược phát triển tài chính toàn diện. Trong thời gian qua, TCVM được xem là công cụ hữu hiệu trong chiến lược xóa đói giảm nghèo ở các quốc gia đang phát triển và thu hút được sự quan tâm của chính phủ, nhà tài trợ và các nhà thực hành. TCVM có mục tiêu cải thiện điều kiện kinh tế cho nhóm khách hàng yếu thế trong xã hội, giúp họ có cơ hội phát triển, cải thiện cuộc sống, thông qua việc cung cấp các dịch vụ tài chính và phi tài chính. Tại Việt Nam, Chính phủ và Ngân hàng Nhà nước (NHNN) đặc biệt quan tâm đến hoạt động và sự phát triển của TCVM. Điều này thể hiện thông qua việc Chính phủ đã phê duyệt đề án của NHNN về “Xây dựng và phát triển hệ thống tài chính vi mô tại Việt Nam đến năm 2020” và “Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030”. Do vậy, nội dung của bài viết nhằm đánh giá hoạt động của tổ chức TCVM Việt Nam trong 10 năm qua (2010-2019) làm cơ sở cho định hướng phát triển TCVM trong tương lai, đóng góp vào việc thực hiện chiến lược tài chính toàn diện của Việt Nam.

2. Thực trạng hoạt động của các tổ chức TCVM Việt Nam trong 10 năm qua

Từ cuối những năm 80 của thế kỉ 20, TCVM đã du nhập vào Việt Nam theo nhiều con đường khác nhau nhưng chủ yếu thông qua hợp phần tín dụng trong các dự án phát triển tổng hợp của các tổ chức quốc tế (UNDP, FAO, WB, ADB…), tổ chức phi chính phủ quốc tế (INGOs), các dự án tiết kiệm – tín dụng hoặc dự án song phương (SIDA Thụy Điển…) hướng tới nhóm đối tượng đích tại các vùng lựa chọn của họ. Đối tác của các dự án này thường là các tổ chức đoàn thể chính trị xã hội, các hội nghề nghiệp… trong đó Hội Liên hiệp phụ nữ Việt Nam (HLHPN) là đối tác lớn nhất. Tính đến thời điểm hiện tại, các tổ chức TCVM (TCTCVM) hoạt động dưới hai hình thức là TCTCVM được cấp phép (đã chuyển đổi thành TCTCVM chính thức) và TCTCVM chưa được cấp phép (TCTCVM bán chính thức hay các chương trình, dự án TCVM). Năm 2020, có 4 tổ chức TCVM được cấp phép hoạt động theo Luật các Tổ chức tín dụng, cụ thể là: TCTCVM TNHH MTV Tình Thương (TYM), TCTCVM TNHH M7 (M7-MFI), TCTCVM TNHH Thanh Hóa (Thanh Hóa-MFI), TCTCVM TNHH MTV CEP. Còn lại có hơn 30 tổ chức tham gia hoạt động TCVM trên khắp Việt Nam.

Các TCTCVM có thể lựa chọn cung cấp sản phẩm dịch vụ TCVM cho khách hàng theo một trong hai cách tiếp cận, đó là tiếp cận đơn năng (tối thiểu) hoặc tiếp cận tổng hợp. Phần lớn các TCTCVM ở Việt Nam mới chỉ cung ứng các sản phẩm dịch vụ cho khách hàng theo phương pháp tiếp cận đơn năng - tập trung chủ yếu vào các hoạt động tài chính và tiến hành các hoạt động trung gian xã hội ở mức giới hạn.

2.1. Hoạt động tín dụng

2.1.1. Số lượng khách hàng đang vay vốn của TCTCVM

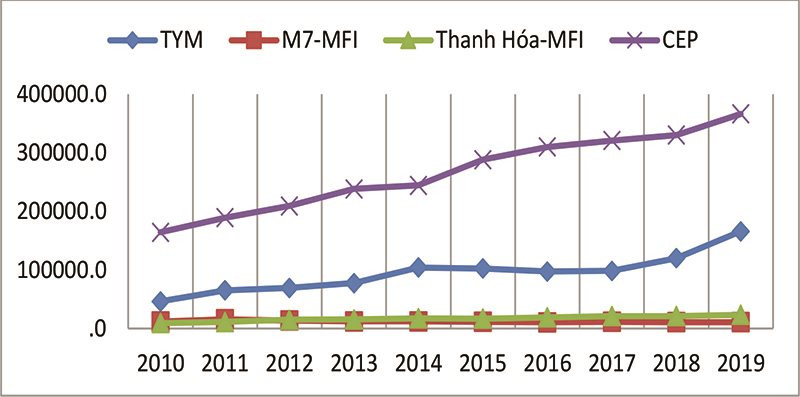

Tăng trưởng số lượng khách hàng của 4 TCTCVM chính thức tại Việt Nam trong giai đoạn 2010 – 2019 được thể hiện trong biểu đồ 1.

Biểu đồ 1: Tổng số khách hàng đang vay vốn của 4 tC TCVM chính thức

|

|

Nguồn: Báo cáo thường niên của các TCTCVM |

Từ biểu đồ 1, CEP là tổ chức có số lượng khách hàng lớn nhất, đứng thứ 2 là TYM. Tổng số khách hàng đang vay vốn của CEP tăng từ 164.400 khách hàng năm 2010 lên 366.501 khách năm 2019, tỷ lệ tăng trưởng số lượng khách hàng bình quân năm trong giai đoạn đạt 10,15%/năm. Tổng số khách hàng đang vay vốn của TYM tăng từ 46.437 khách hàng năm 2010 lên 165.970 khách hàng năm 2019, tỷ lệ tăng trưởng số lượng khách hàng bình quân năm trong giai đoạn đạt 17,6%/năm. Tuy nhiên, giai đoạn 2014-2017, số lượng khách hàng vay vốn của TYM bị giảm. Tổng số khách hàng đang vốn của Thanh Hóa - MFI tăng từ 9.414 người năm 2010 lên 22.822 khách hàng vào năm 2019 với tỷ lệ tăng trưởng bình quân một năm giai đoạn 2010-2019 là 10,9%. M7 – MFI lại có số lượng khách hàng đang vay vốn giảm từ 12.321 khách hàng năm 2010 xuống còn 11.176 người năm 2019, tỷ lệ khách hàng vay vốn giảm bình quân hàng năm là 0,43%.

Cũng trong giai đoạn 2014 – 2017, số lượng khách hàng đang vay vốn của Thanh Hóa MFI và M7 – MFI có sự chững lại. Do sự cạnh tranh với các loại tổ chức khác như Ngân hàng thương mại (NHTM), Ngân hàng Nông nghiệp và Phát triển nông thôn (NHNN&PTNT), Ngân hàng Chính sách Xã hội (NHCSXH) và hệ thống Quỹ Tín dụng nhân dân (QTDND) dẫn việc phát triển khách hàng của tổ chức TCVM bị ảnh hưởng.

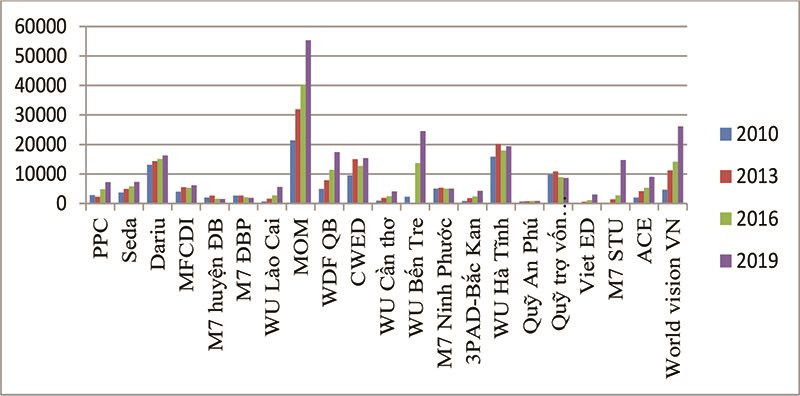

Biểu đồ 2: Số lượng khách hàng vay vốn bình quân của các TCTCVM bán chính thức giai đoạn 2010 – 2019

|

|

Nguồn: The Mix, Báo cáo thường niên |

Biểu đồ 2 thể hiện giá trị tuyệt đối số lượng khách hàng đang vay vốn của các TCTCVM bán chính thức. Trong đó, MOM và World vision Việt Nam là 2 TCTCVM có số lượng khách hàng đang vay vốn lớn nhất. Tính đến thời điểm ngày 31/12/2019, tổng số khách hàng vay vốn của MOM và World vision Việt Nam đạt 55.293 và 26.173 khách hàng. Hai TCTCVM có số lượng khách hàng đang vay vốn thấp nhất là VietED và Quỹ An Phú với số khách hàng năm 2019 lần lượt là 3001 và 878 khách hàng. Trong giai đoạn 2013 – 2016, giống như các TCTCVM chính thức, một số TCTCVM bán chính thức cũng có xu hướng giảm số lượng khách hàng vay vốn như MFCDI, M7 huyện Điện Biên (tỉnh Điện Biên), M7 Điện Biên Phủ, CWED, M7 Ninh Phước (tỉnh Ninh Thuận), WU Hà Tĩnh, Quỹ trợ vốn Bà Rịa – Vũng Tàu. Sự suy giảm về số lượng khách hàng xuất phát từ hai nguyên nhân đó là sự gia tăng về mức độ cạnh tranh với các loại hình tổ chức tín dụng khác và sự suy giảm về số lượng khách hàng nghèo có nhu cầu vay vốn.

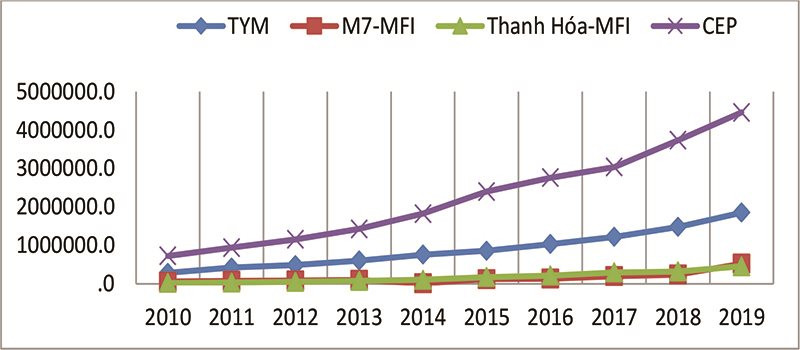

2.1.2. Tổng giá trị dư nợ tín dụng của TCTCVM

Theo tiêu chuẩn phân loại của tổ chức chia sẻ thông tin tài chính vi mô (MIX - Microfinance Information Exchange) căn cứ vào tổng dư nợ tín dụng, TCTCVM được phân thành 3 loại: quy mô nhỏ (0 – 2 triệu USD); quy mô trung bình (2 – 8 triệu USD); quy mô lớn (trên 8 triệu USD). Theo cách phân loại này, tính đến thời điểm năm 2019, Việt Nam có cả 4 tổ chức quy mô lớn là CEP, TYM, Thanh Hóa - MFI và M7 – MFI, trong đó, CEP và TYM là hai tổ chức có tổng dư nợ tín dụng lớn nhất. Tổng dư nợ tín dụng của CEP tăng từ 723,231 triệu đồng năm 2010 lên 4.457.462 triệu đồng năm 2019, dư nợ tín dụng của TYM tăng từ 283.335 triệu đồng năm 2010 lên 1.850.911 triệu đồng năm 2019. CEP là một trường hợp tiêu biểu trong số các TCTCVM chính thức khi là một TCTCVM lớn nhất tại Việt Nam hiện nay. Để có một mạng lưới hoạt động rộng và có tiềm lực tài chính vững mạnh như hiện nay, CEP có nhiều thuận lợi hơn các tổ chức còn lại đó là được cấp vốn bởi Liên đoàn Lao động TP. Hồ Chí Minh và nhiều tổ chức quốc tế khác.

Biểu đồ 3: Tổng giá trị dư nợ tín dụng của 4 TCTCVM chính thức

|

|

Nguồn: The Mix, Báo cáo thường niên |

Về tăng trưởng, tổng giá trị dư nợ tín dụng của các TCTCVM bán chính thức trong giai đoạn 2010 – 2019, tỷ lệ tăng trưởng bình quân của các tổ chức đạt 26,1%/năm. Một số tổ chức có tỷ lệ tăng trưởng dư nợ tín dụng bình quân năm cao như WU Bến Tre (62,3%), ACE (52,5%), WU Lào Cai (45,6%), MOM (45,2%),… Một số tổ chức hoạt động với quy mô nhỏ có tỷ lệ tăng trưởng dư nợ tín dụng thấp như M7 Ninh Phước (4,8%), M7 huyện Điện Biên (1,3%).

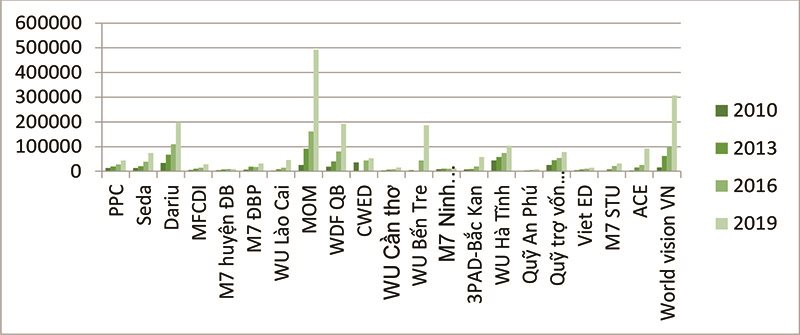

Biểu đồ 4: Giá trị dư nợ tín dụng của TCTCVM bán chính thức

|

|

Nguồn: The Mix, Báo cáo thường niên |

Tính đến thời điểm ngày 31/12/2019, tổng giá trị dư nợ tín dụng của MOM đạt 492.403 triệu đồng, chương trình TCVM World vision Việt Nam đạt 306.753 tỷ đồng, quỹ Dariu đạt 198.611 tỷ đồng. Phân tích trên đã cho thấy được thực trạng về quy mô hoạt động của nhóm các TCTCVM bán chính thức hiện nay đó là sự khác biệt lớn về quy mô hoạt động và về địa bàn hoạt động giữa nhóm các tổ chức lớn và vừa với nhóm còn lại. Những tổ chức lớn như MOM, chương trình TCVM của World Vision Việt Nam có nguồn vốn lớn hoạt động trên địa bàn rộng, ở nhiều tỉnh, trong khi đó, một phần lớn các TCTCVM bán chính thức hoạt động trong một quy mô nhỏ và rất nhỏ ví dụ như Quỹ An Phú hoạt động trên một xã.

Về sản phẩm tín dụng vi mô, nhờ có số lượng lớn các TCTCVM đó nên các sản phẩm của các tổ chức này cũng được thiết kế rất đa dạng phù hợp với đặc điểm của nhóm đối tượng mục tiêu, địa bàn hoạt động. Những sản phẩm tín dụng vi mô của các TCTCVM bán chính thức mặc dù mang tính chất đơn giản nhưng được thiết kế có tính tiện ích cao đối với người nghèo. Những sản phẩm mang tính chất đầu tư dài hạn như xây nhà, xây dựng công trình nhà vệ sinh, biogas, học nghề sẽ có kì hạn dài hơn những sản phẩm kinh doanh mùa vụ. Những người nghèo sẽ có nhiều lựa chọn hơn về nguồn vốn sản xuất kinh doanh hay đầu tư cho tương lai.

2.1.3. Rủi ro tín dụng

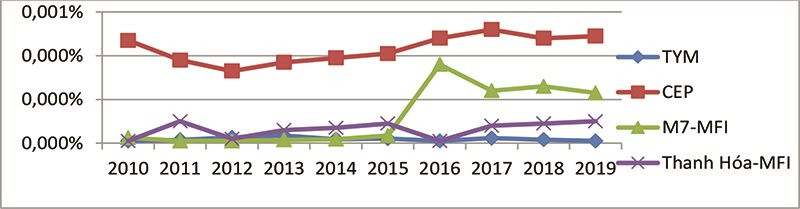

Rủi ro tín dụng của các tổ chức tài chính vi mô tại Việt Nam được mô tả dựa trên chỉ số nợ quá hạn trên 30 ngày (PAR-30). Chỉ số PAR-30 của các TCTCVM chính thức trong giai đoạn 2010 – 2019 được thể hiện trong biểu đồ 5.

Biểu đồ 5: Tỷ lệ PAR-30 của 4 TCTCVM chính thức

|

|

Nguồn: The Mix, Báo cáo thường niên |

Theo thông lệ quốc tế, tổ chức được đánh giá là bền vững nếu như tỷ lệ PAR-30 nhỏ hơn 5%. Tại Việt Nam, theo quy định của NHNN, tỷ lệ nợ xấu của các tổ chức tín dụng là dưới 3%. Trong giai đoạn 2010 – 2019, tỷ lệ PAR-30 của các TCTCVM tại Việt Nam rất thấp, dưới 0,6%. Giai đoạn 2010 – 2013, nợ xấu của các NHTM tăng mạnh trong khi đó tỷ lệ này ở các TCTCVM là rất nhỏ. Tỷ lệ PAR-30 của các TCTCVM chính thức vừa cho thấy sự an toàn hoạt động vừa cho thấy ưu điểm trong hoạt động so với các loại hình TCTD khác.

Biểu đồ 6: Tỷ lệ PAR-30 trung bình các TCTCVM bán chính thức giai đoạn 2010 – 2019

|

|

Nguồn: The Mix, Báo cáo thường niên |

Đối với các TCTCVM bán chính thức, tỷ lệ PAR-30 của các tổ chức được thể hiện trong biểu đồ 6. Từ biểu đồ 6 về tỷ lệ PAR-30 của các TCTCVM bán chính thức giai đoạn 2010 – 2019 cho thấy tất cả các TCTCVM bán chính thức đều có tỷ lệ dưới 3%. Một số tổ chức có tỷ lệ PAR-30 rất thấp và gần như không có nợ quá hạn như M7 ĐBP, WU Hà Tĩnh... Trong giai đoạn 2013 – 2019, với việc tăng cường hoạt động và năng lực quản lý, các TCTCVM bán chính thức đều có tỷ lệ PAR-30 giảm. Tuy nhiên, một xu hướng được nhận thấy rằng các tổ chức hoạt động với quy mô lớn và thời gian hoạt động lâu đời hơn có tỷ lệ PAR-30 thấp hơn các tổ chức có hoạt động với quy mô nhỏ và mới thành lập (ACE, M7 – huyện Điện Biên).

2.2. Hoạt động tiết kiệm

2.2.1. Số lượng khách hàng tiết kiệm

Sản phẩm tiết kiệm vi mô của các TCTCVM chính thức bao gồm: tiết kiệm bắt buộc và tiết kiệm tự nguyện. Trong đó, sản phẩm tiết kiệm bắt buộc là một khoản cố định đối với các thành viên của các TCTCVM, thường được xem như là khoản đảm bảo một phần cho khoản vay. Quy mô tiết kiệm tự nguyện trong tổng nguồn vốn được coi là sản phẩm khác biệt giữa TCTCVM chính thức và các tổ chức bán chính thức. Bên cạnh nhu cầu về nguồn vốn về sản xuất kinh doanh, các hộ gia đình cũng có nhu cầu tiết kiệm sau quá trình tích lũy vốn từ sản xuất kinh doanh. Do đó, khoản tiết kiệm tự nguyện được xây dựng nhằm đáp ứng nhu cầu về tiết kiệm. Về đặc điểm, các khoản tiết kiệm này thường có quy mô nhỏ vì vậy các ngân hàng thường bỏ qua phân khúc thị trường này. Hơn nữa, các TCTCVM cấp phép cũng rất khó để có thể cạnh tranh lãi suất với các ngân hàng về các khoản vay với quy mô trung bình và lớn. Vì những lý do đó, các khoản tiết kiệm vi mô được xem như phù hợp với hoạt động của các TCTCVM. Tăng trưởng số lượng khách hàng tiết kiệm của 4 TCTCVM chính thức được thể hiện trong biểu đồ 7.

Biểu đồ 7: Tổng số khách hàng đang vay vốn của 4 TCTCVM chính thức giai đoạn 2010 – 2019

|

|

Nguồn: The Mix, Báo cáo thường niên |

Số lượng khách hàng tiết kiệm của các TCTCVM chính thức có xu hướng tăng trưởng đều trong giai đoạn 2010 – 2019. CEP là tổ chức có số lượng khách hàng gửi tiết kiệm lớn nhất với 301.719 khách hàng, tỷ lệ tăng trưởng bình quân về số lượng khách hàng gửi tiết kiệm trong giai đoạn đạt 10,9%. TYM là tổ chức có tỷ lệ tăng trưởng bình quân về số lượng khách hàng cao nhất là 104% với số lượng khách hàng tăng từ 11.715 người năm 2010 lên 257.332 người năm 2019. M7 – MFI có tỷ lệ tăng trưởng bình quân số lượng khách hàng tiết kiệm với 11,3%, trong đó số lượng khách hàng tiết kiệm của M7 – MFI tăng từ 20.073 người năm 2010 đến 30.313 người năm 2019. Số lượng khách hàng tiết kiệm của Thanh Hóa MFI có sự tăng trưởng từ 10.986 người năm 2010 lên 45.066 người năm 2019, tỷ lệ tăng trưởng bình quân số lượng khách hàng tiết kiệm đạt 17,2%/năm.

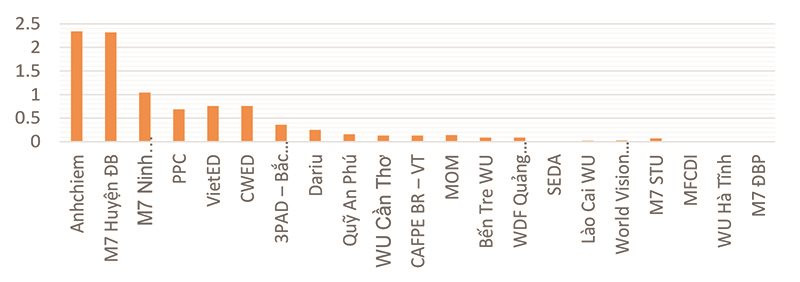

Biểu đồ 8: Tỷ lệ tăng trưởng bình quân tổng số lượng khách hàng tiết kiệm của các TCTCVM bán chính thức giai đoạn 2010 – 2019

|

|

Nguồn: The Mix, Báo cáo thường niên |

Biểu đồ 8 mô tả về tỷ lệ tăng trưởng bình quân tổng số lượng khách hàng tiết kiệm của các TCTCVM bán chính thức giai đoạn 2010 – 2019. Hầu hết các tổ chức được khảo sát đều cho thấy sự tăng về số lượng khách hàng tiết kiệm vi mô. Tỷ lệ tăng trưởng số lượng khách hàng tiết kiệm vi mô bình quân của 21 TCTCVM bán chính thức giai đoạn 2010 – 2019 đạt 18,120%. Trong đó, những tổ chức có tỷ lệ tăng trưởng khách hàng bình quân giai đoạn với tỷ lệ cao là WU Bến Tre (53,2%/năm), M7STU (43,1%), Anhchiem (41%), WU Lào Cai (38%),… Một số tổ chức với quy mô nhỏ có tỷ lệ tăng trưởng số lượng khách hàng tiết kiệm vi mô bình quân rất thấp như Quỹ An Phú (1,8%), PPC (0,3%), M7 huyện Điện Biên (0,2%).

2.2.2. Tổng giá trị tiết kiệm của TCTCVM

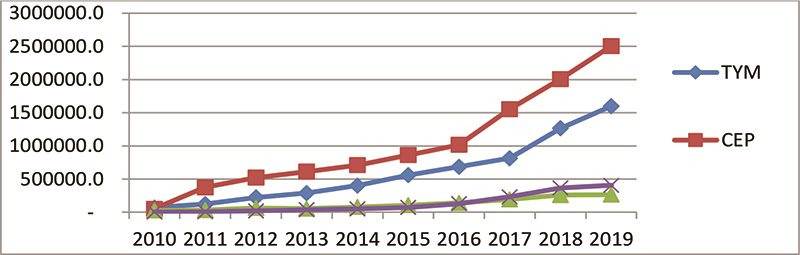

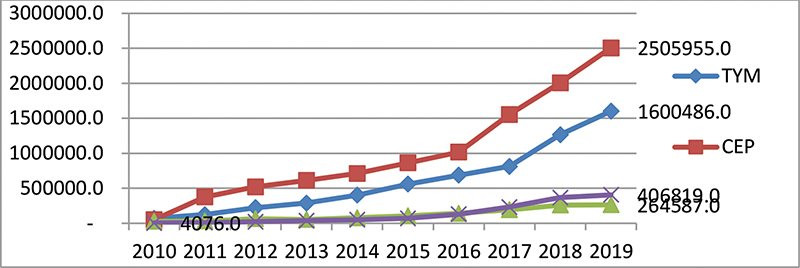

Số liệu tăng trưởng về huy động tiết kiệm được mô tả trong biểu đồ 9.

Biểu đồ 9: Tổng giá trị huy động tiết kiệm của 04 TCTCVM chính thức giai đoạn 2010 – 2019

|

|

Nguồn: The Mix, Báo cáo thường niên |

Theo số liệu báo cáo tài chính của 4 TCTCVM chính thức, trong giai đoạn 2010 – 2019 các tổ chức có xu hướng tăng trưởng đều về giá trị huy động tiết kiệm từ công chúng. CEP là tổ chức có mức huy động tiết kiệm lớn nhất với giá trị huy động tiết kiệm tăng từ 51.044 triệu đồng năm 2010 lên 2.505.955 triệu đồng vào năm 2019. Đối với quỹ TYM, tổng giá trị huy động tiết kiệm tăng đều qua các năm từ 71.068 triệu đồng năm 2010 lên 1.600.486 triệu đồng năm 2019. TCTCVM Thanh Hóa có cùng xu hướng tăng trưởng với tổng giá trị tiết kiệm tăng từ 4.076 triệu đồng năm 2010 lên 751.292 triệu đồng năm 2019. Tổ chức M7 – MFI có sự suy giảm về giá trị huy động tiết kiệm từ 64.625 triệu đồng năm 2012 xuống còn 54.424 triệu đồng năm 2013, tuy nhiên đến giai đoạn 2013 - 2019 số liệu này có sự tăng trưởng trở lại và đạt 350.947 triệu đồng vào năm 2019. Giai đoạn 2016-2019, các TCCTVM chính thức có sự tăng trưởng nhanh về số dư tiết kiệm so với giai đoạn trước. Sự tăng trưởng về hoạt động huy động tiết kiệm của các TCTCVM chính thức vừa thể hiện sự phát triển trong việc đáp ứng nhu cầu về tiết kiệm vi mô của các TCTCVM chính thức vừa góp phần vào tạo nguồn vốn cho hoạt động tín dụng của các TCTCVM.

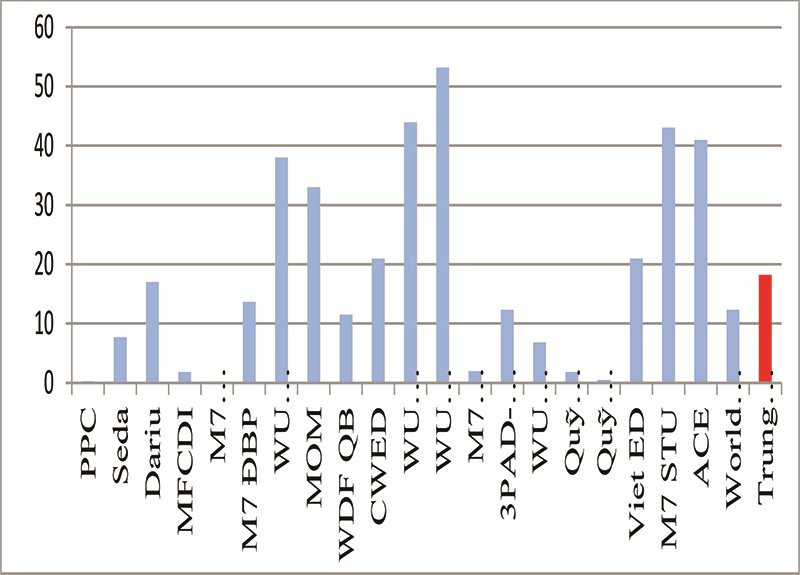

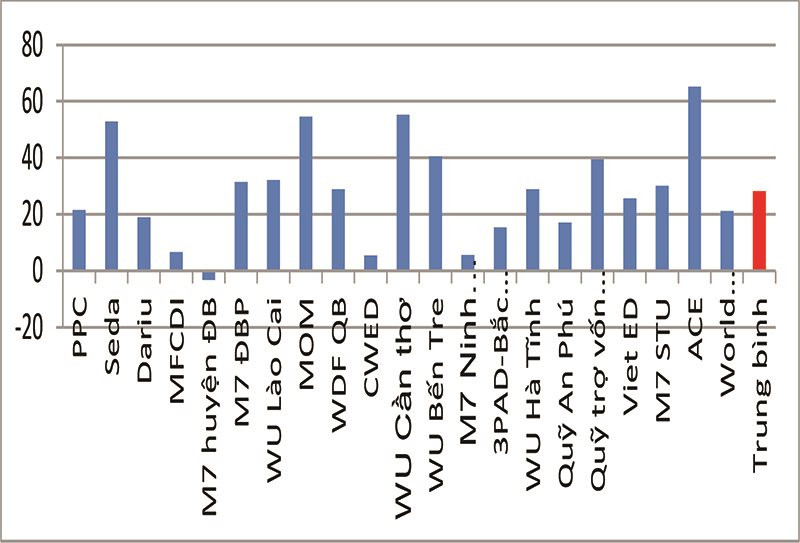

Về hoạt động tiết kiệm của các TCTCVM bán chính thức, hầu hết các tổ chức huy động tiết kiệm dưới dạng các khoản tiết kiệm bắt buộc. Cũng giống như các TCTCVM chính thức, hoạt động tiết kiệm vi mô của các TCTCVM bán chính thức cung cấp nhằm xây dựng thói quen tiết kiệm của các hộ gia đình nghèo còn có ý nghĩa quan trọng trong huy động nguồn vốn của các TCTCVM bán chính thức. Tỷ lệ tăng trưởng giá trị huy động tiết kiệm của các TCTCVM bán chính thức giai đoạn 2010 – 2015 được thể hiện trong biểu đồ 10.

Biểu đồ 10: Tỷ lệ tăng trưởng bình quân tổng giá trị tiết kiệm của các TCTCVM bán chính thức giai đoạn 2010 – 2019

|

|

Nguồn: The Mix, Báo cáo thường niên |

Biểu đồ mô tả tỷ lệ tăng trưởng bình quân của các TCTCVM bán chính thức giai đoạn 2010 - 2019 cho thấy giá trị huy động tiết kiệm của tất các TCTCVM đều có sự tăng trưởng. Tỷ lệ tăng trưởng bình quân về giá trị huy động tiết kiệm của 21 TCTCVM bán chính thức nghiên cứu đạt 28,3%/năm, trong đó, một số có tỷ lệ tăng trưởng bình quân năm ở mức cao như WU Cần Thơ (55,3%/năm), SEDA (52,8%/năm) và ACE (65,2%/năm). Về giá trị huy động tiết kiệm, MOM, SEDA và WDF Quảng Bình là 3 tổ chức có giá trị huy động tiết kiệm lớn nhất.

Từ kết quả phân tích về giá trị huy động tiết kiệm của các TCTCVM bán chính thức có thể thấy, đối với tổ chức như MOM, M7 – ĐBP, PPC Can Lộc – Hà Tĩnh, CAFPE BR - VT nguồn vốn huy động tiết kiệm sẽ có ý nghĩa lớn với vai trò như một nguồn vốn để các tổ chức này có thể quay vòng vốn cho vay các hộ gia đình nghèo khác. Trong khi đó, với những phạm vi hoạt động và quy mô nhỏ hơn như MFCDI, Anhchiem, M7STU thì nguồn tiết kiệm này chiếm từ 4 – 20% tổng dư nợ tín dụng. Với những tổ chức nhỏ hoạt động như vậy sẽ phải phụ thuộc vào rất lớn nguồn vốn vay và tài trợ từ bên ngoài. Quyết định 20/2017/QĐ-TTg của Thủ tướng Chính phủ ngày 12/6/2017 đã quy định về mức tối đa nhận tiền gửi tiết kiệm tự nguyện của khách hàng tài chính vi mô đối với các chương trình, dự án tài chính vi mô. Theo đó, tổng mức tiền gửi tiết kiệm tự nguyện không vượt quá 30% tổng vốn được cấp của chương trình, dự án tài chính vi mô, quy định này cũng làm hạn chế việc huy động tiết kiệm của các TCTCVM bán chính thức.

3. Kết luận

Hoạt động của các TCTCVM Việt Nam trong 10 năm qua cơ bản đã đạt được những kết quả tích cực như: Số lượng khách hàng vay vốn trong cả giai đoạn cơ bản tăng, tuy giai đoạn 2014-2017 có sự giảm nhẹ đối với một số tổ chức do hai nguyên nhân đó là sự gia tăng về mức độ cạnh tranh với các loại hình tổ chức tín dụng khác và sự suy giảm về số lượng khách hàng nghèo có nhu cầu vay vốn; song tăng trưởng tổng giá trị dư nợ luôn đạt ở mức cao, đặc biệt là đối với các TCTCVM lớn, hoạt động trên nhiều địa bàn; rủi ro tín dụng ở mức thấp. Tuy nhiên, hoạt động tiết kiệm vi mô còn khiêm tốn cả về số lượng khách hàng lẫn giá trị tiết kiệm. Một trong những đặc trưng của TCTCVM Việt Nam khác với các NHTM ở tỷ trọng của nguồn vốn tiền gửi. Nguồn vốn tiền gửi của các TCTCVM Việt Nam chỉ chiếm tỷ trọng nhỏ, khoảng 30%, còn lại là nợ phải trả. Điều này xuất phát từ thực tiễn: một là, các TCTCVM Việt Nam chủ yếu nhận được các khoản vay, tài trợ, hỗ trợ từ nước ngoài, hoặc các dự án, chương trình phát triển của địa phương; hai là, về mặt pháp lý, chỉ có các TCTCVM chính thức được phép huy động tiền gửi tiết kiệm tự nguyện từ khách hàng theo Luật các TCTCD 2010, trong khi các TCTCVM bán chính thức chỉ được huy động tiền gửi tiết kiệm tự nguyện từ khách hàng TCVM và cũng bị hạn chế không vượt quá 30% tổng vốn được cấp. Xuất phát từ những đặc điểm trên, để có thể phát triển trong bối cảnh mới, các TCTCVM Việt Nam cần tập trung vào các giải pháp cụ thể sau:

Thứ nhất, các tổ chức TCTCVM nên mở rộng phạm vi địa lý, tiếp cận đặc biệt là vùng nông thôn, vùng sâu, vùng xa để tăng khả năng tiếp cận với khách hàng vi mô.

Thứ hai, các TCTCVM cần nghiên cứu, đa dạng hoá sản phẩm vi mô nhằm đáp ứng được nhiều nhu cầu của khách hàng.

Thứ ba, tăng cường các hoạt động nâng cao năng lực cho thành viên, đặc biệt về lĩnh vực công nghệ số. Các tổ chức tài chính vi mô cần hết sức chú trọng đến chính sách quản lý chi phí hiệu quả hay giảm chi phí hoạt động và quản lý rủi ro tín dụng bằng cách sử dụng các công nghệ khác nhau để tối thiểu hóa chi phí như áp dụng cloud trong quản lý dữ liệu khách hàng, liên lạc với khách hàng thường xuyên liên tục thông qua các phương tiện và app kết nối miễn phí như zalo, facebook, viber, chăm sóc khách hàng thường xuyên để khách hàng gắn bó với tổ chức.

Tài liệu tham khảo

1. Bộ Tài chính, Thông tư 06/2013/TT-BTC ngày 09/11/2013 Hướng dẫn chế độ tài chính đối với tổ chức TCVM

2. Bộ Tài chính, Thông tư 135/2013/TT-BTC ngày 27/9/2013, Hướng dẫn áp dụng thí điểm chính sách thuế thu nhập doanh nghiệp đối với tổ chức TCVM

3. Bộ tài chính, Thông tư 18/2018/TT-BTC ngày 12/02/2018, Hướng dẫn một số điều vê chế độ tài chính đối với tổ chức TCVM (thay thế Thông tư 06/2013)

4. Bộ tài chính, Thông tư 37/2019/TT-BTC, Hướng dẫn về chế độ tài chính đối với chương trình, dự án tài chính vi mô của tổ chức chính trị, tổ chức chính trị xã hội, tổ chức phi chính phủ

5. Chính Phủ, Nghị định số 28/2005/NĐ – CP ngày 09/3/2005 Tổ chức và hoạt động của tổ chức tài chính quy mô nhỏ tại Việt Nam

6. Chính Phủ, Nghị định 165/2007/NĐ-CP ngày 15/11/2007 Sửa đổi, bổ sung, bãi bỏ một số điều nghị định 28/2005

7. Ngân hàng Nhà nước, Thông tư 02/2008/TT-NHNN ngày 02/4/2008 Hướng dẫn thực hiện Nghị định 28 và 165 về tổ chức và hoạt động của tổ chức tài chính qui mô nhỏ

8. Ngân hàng Nhà nước, Thông tư 07/2009/TT-NHNN ngày 17/4/2009 Hướng dẫn thực hiện Nghị định 28 và 165 về tổ chức và hoạt động của tổ chức tài chính qui mô nhỏ

9. Ngân hàng Nhà nước, Thông tư 15/2010/TT-NHNN ngày 16/6/2010 Qui định về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro cho vay trong hoạt động của tổ chức tài chính qui mô nhỏ

10. Ngân hàng nhà nước, Thông tư 33/2015/TT-NHNN ngày 31/12/2015, Qui định các tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức TCVM

11. Ngân hàng nhà nước, Thông tư 03/2018/TT-NHNN ngày 23/02/2018, Qui định về cấp phép, tổ chức và hoạt động của tổ chức TCVM

12. Ngân hàng nhà nước, Thông tư 10/2018/TT-NHNN ngày 12/02/2018, Qui định về hồ sơ, trình tự, thủ tục chấp thuận những thay đổi của tổ chức TCVM

13. Quốc hội, Luật các TCTD 47/2010/QH12 ngày 17/6/2010

14. Quốc hội, Luật sửa đổi, bổ sung một số điều Luật các TCTD số 14/2017/QH14 ngày 20/11/2017

15. Thủ tướng chính phủ, Quyết định 2195/QĐ-TTg ngày 06/12/2011, Phê duyệt Đề án Xây dựng và phát triển hệ thống TCVM tại Việt Nam đến năm 2020

16. Thủ tướng Chính phủ, Quyết định số 20/2017/QĐ-TTg, Quy định về hoạt động của chương trình, dự án tài chính vi mô của tổ chức chính trị, tổ chức chính trị xã hội, tổ chức phi chính phủ

17. VMWG (2018), Danh bạ tài chính vi mô Việt Nam 2018

18. VMWG (2019), Báo cáo hoạt động

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 6 tháng 3/2021