Ngày nhận bài: 10/5/2019 - Ngày biên tập: 18/7/2019 - Ngày duyệt đăng: 22/7/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 15 năm 2019.

Tóm tắt: Tài chính vi mô (TCVM) là việc cung cấp các dịch vụ tài chính phù hợp và thuận tiện hướng đến những đối tượng như người có thu nhập thấp và dễ bị tổn thương trong xã hội, nhằm tăng cường cơ hội giúp họ tiếp cận tài chính, góp phần tạo sinh kế, luân chuyển dòng vốn đầu tư và tiết kiệm, qua đó đóng góp cho công cuộc xóa đói, giảm nghèo, phát triển kinh tế toàn diện và bền vững. Trong quá trình phát triển, TCVM Ấn Độ ghi nhận sự tồn tại của hai mô hình là nhóm tự giúp đỡ (Self help groups – SHGs) và các tổ chức tài chính vi mô (microfinance institutions MFIs). Bài viết nhằm tìm hiểu kinh nghiệm từ mô hình SHGs Ấn Độ, mô hình được xem là thành công nhất trong phát triển tài chính vi mô, từ đó, đưa ra khuyến nghị phát triển tài chính vi mô tại Việt Nam.

Từ khóa: tài chính vi mô, nhóm tự giúp đỡ, tổ chức tài chính vi mô

Experience from self-help group model in microfinance development in India – suggestion for Vietnam

Summary: Microfinance (microfinance) is the provision of appropriate and convenient financial services aimed at low income and easily vulnerable people, to enhance opportunities to help they access finance, contribute to livelihoods, flow of investment and savings, thereby contributing to hunger eradication and poverty reduction, comprehensive and sustainable economic development. The process of microfinance development in India recognizes the existence of two models: self-help groups (SHGs) and microfinance institutions (microfinance institutions MFIs). The article aims to study the experience from the Indian SHGs model, which is considered to be the most successful in microfinance development, since then, making recommendations for developing microfinance in Vietnam.

Key words: microfinance, self-help group, microfinance institution

I. Giới thiệu

Hoạt động tài chính vi mô đã hình thành từ lâu, đóng vai trò quan trọng trong việc gia tăng mức độ tiếp cận dịch vụ tài chính (tín dụng, tiết kiệm, tư vấn, đào tạo, chuyển tiền) của người nghèo, người có thu nhập thấp, những người khó có thể tiếp cận các dịch vụ tài chính tại hệ thống ngân hàng thương mại vốn chỉ tập trung ở khu vực trung tâm, các thành phố lớn. TCVM giúp họ có được nguồn vốn vay để phát triển sản xuất, kinh doanh, cải thiện đời sống, qua đó thúc đẩy công cuộc xóa đói giảm nghèo, phát triển kinh tế - xã hội của đất nước, hạn chế nạn cho vay nặng lãi, đặc biệt tại các khu vực nông thôn. Tài chính vi mô đang ngày càng lớn mạnh và khẳng định được vai trò quan trọng không thể thiếu trong việc phát triển kinh tế xã hội ở nhiều quốc gia trên toàn cầu.

Tại Ấn Độ, đất nước có dân số lớn thứ 2 trên thế giới với trên 1,3 tỷ người và hơn 70% trong số đó sinh sống ở khu vực nông thôn, 60% dân số phụ thuộc vào nông nghiệp (Kumar V, 2015), tài chính vi mô đóng vai trò hết sức quan trọng trong việc cung cấp các dịch vụ tài chính cho người nghèo và người có thu nhập thấp. TCVM với lịch sử lâu dài đã giúp cho người dân Ấn Độ dần cải thiện cuộc sống và tạo dựng tài sản. Ngay từ thời điểm giành được độc lập, Chính phủ Ấn Độ đã chú trọng việc cung cấp các dịch vụ tài chính cho người nghèo. Đến nay, lĩnh vực TCVM đã ghi nhận một sự tăng trưởng dương đáng ngạc nhiên. Theo báo cáo của ngành TCVM, tính đến năm 2011, mặc dù phải trải qua cuộc khủng hoảng tại Bang Andhar Pradesh năm 2010, TCVM Ấn Độ vẫn ghi nhận sự phát triển vượt bậc, số lượng nhóm tự giúp đỡ SHGs đạt 7,5 triệu nhóm với 98,1 triệu thành viên. Chương trình nhóm tự giúp đỡ liên kết với ngân hàng (SHG bank linkage program SLBP) và các tổ chức tài chính vi mô (MFIs) đạt tốc độ tăng trưởng là 10,8%, trong đó, SBLP ghi nhận mức tăng 4,9% trong số lượng thành viên của SHGs có hoạt động vay từ ngân hàng, đồng thời ghi nhận sự gia tăng khoảng 4,7 triệu khách hàng của các tổ chức TCVM.

Tính đến năm 2018, theo báo cáo thường niên của Ngân hàng Quốc gia Nông nghiệp và Phát triển Nông thôn Ấn Độ NABARD, nhóm tự trợ giúp – liên kết ngân hàng SBLP đạt khoảng 8,7 triệu nhóm, tiếp cận gần 110 triệu hộ gia đình, số dư tiết kiệm 195 tỷ rupee, và dư nợ tín dụng trên 755 tỷ rupee, trở thành chương trình tài chính vi mô lớn nhất thế giới (NABARD, 2018).

II. Khái quát về tài chính vi mô và mô hình tự giúp đỡ SHGs tại Ấn Độ

Lần đầu tiên, người ta biết đến TCVM là vào những năm đầu thế kỷ 17, do Jonathan Swift, người Ailen - cha đẻ của TCVM. Đến thế kỷ 19, các hình thức cung cấp TCVM dưới dạng bán chính thức ra đời do F.W.Raiffeisen, một người Đức thiết kế và áp dụng từ những năm 1860 trong lĩnh vực nông nghiệp. Bước sang thập niên 90, TCVM phát triển mạnh mẽ ở khắp các châu lục. Tầm quan trọng của TCVM đối với sự phát triển kinh tế xã hội cũng đã được khẳng định khi Liên hiệp quốc chọn năm 2005 là năm quốc tế về TCVM và trong năm 2006, giải thưởng Nobel Hòa bình đã được trao cho Giáo sư Mohamet Yunus – người sáng lập ra Grameen Bank – ngân hàng dành cho người nghèo nổi tiếng tại Bangladesh.

Giá trị cốt lõi của tài chính vi mô là nhằm xóa đói giảm nghèo, giúp những người có thu nhập thấp có khả năng tiếp cận với hệ thống tài chính. Đây là một cách thức để các doanh nghiệp thu được lợi nhuận đồng thời có thể làm những điều tốt đẹp cho xã hội. Tài chính vi mô đã bắt đầu cuộc hành trình của mình bằng cách cung cấp tín dụng cho người nghèo. Sau này có thêm các dịch vụ như tiết kiệm, bảo hiểm, và bây giờ đã mở rộng phạm vi bao gồm cả chuyển tiền để phục vụ những người nghèo, rất nghèo, những người khó có khả năng tiếp cận các dịch vụ tài chính chính thức được cung cấp bởi các ngân hàng truyền thống, do sự phức tạp của hệ thống và do những đối tượng này thiếu tài sản thế chấp.

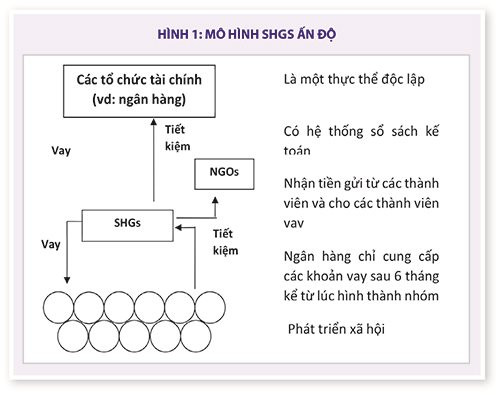

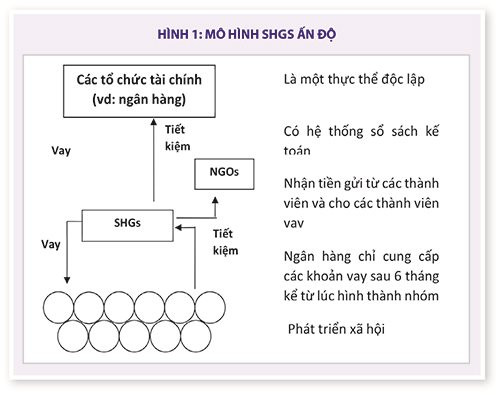

Tại Ấn Độ, các sản phẩm tài chính vi mô có thể được thực hiện thông qua hai cơ chế chính: (1) các nhóm tự giúp đỡ (self help groups - SHGs) liên kết với ngân hàng (SHG bank linkage program SBLP), (2) các tổ chức tài chính vi mô (microfinance institutions MFIs), có thể hoạt động dưới hình thức của các tổ chức phi chính phủ (non government oganizations NGOs), hoặc các công ty tài chính phi ngân hàng (non bank finance companies NBFCs).

Mô hình nhóm tự giúp đỡ SHGs liên kết ngân hàng SBLP

SHGs là mô hình rất nổi tiếng của Ấn Độ, là một nhóm tự quản gồm 10 đến 20 thành viên, đa phần là phụ nữ. Trong nhóm bầu ra một tổ trưởng, một thư ký làm nhiệm vụ tổ chức họp định kỳ, sinh hoạt nhóm, phổ biến thông tin, nắm bắt các yêu cầu và quy định chung của nhóm và làm nhiệm vụ kết nối với đại diện của ngân hàng. Mỗi thành viên tiết kiệm một khoản nhỏ thường xuyên, SHGs sử dụng tiết kiệm gộp để tạo nhu cầu vay vốn cho các thành viên. Định kỳ, nhóm tổ chức họp xem xét việc triển khai hoạt động từ vốn vay, xem xét khả năng tài chính, tình hình hoàn trả và sự đảm bảo trong các khoản vay đó. Tùy thuộc vào thời gian hoạt động của SHGs, ngân hàng có thể cho SHGs vay tùy thuộc vào số tiền tiết kiệm được. Khoản vay ngân hàng được cộng dồn vào vốn góp của SHGs, từ đó các thành viên có thể vay. Trong nhóm có sự hỗ trợ của các thành viên khi trả nợ, nếu một thành viên khó khăn, các thành viên khác sẽ giúp đỡ, vì nếu có thành viên không hoàn trả được nợ hoặc hoàn trả nợ không đúng hạn sẽ ảnh hưởng đến tất cả các thành viên còn lại, uy tín của nhóm bị ảnh hưởng, khả năng vay vốn những lần tiếp theo sẽ bị hạn chế.

|

|

|

Bên cạnh ngân hàng, hầu hết các SHGs đều có sự liên kết với nhiều tổ chức kinh tế, xã hội khác như các tổ chức phi chính phủ (NGOs) để có thể có thêm nguồn tài chính, nâng cao khả năng quản lý, tiếp cận các kỹ thuật phục vụ sản xuất. TCVM ở Ấn Độ qua mô hình SHGs có sự tham gia nổi bật của các tổ chức phi Chính phủ. Các NGOs với kinh nghiệm làm việc ở lĩnh vực phát triển dự án đã tập hợp người nghèo tham gia thành lập các SHGs, liên kết họ lại với nhau, giúp đỡ họ quản lý tài chính. Cũng nhờ kết hợp với các NGOs, SHGs giảm được chi phí quản lý giao dịch cũng như giúp người nghèo tiếp cận dễ hơn với các khoản tín dụng.

III. Quá trình phát triển của nhóm tự giúp đỡ SHGs tại Ấn Độ

Giai đoạn sớm nhất của TCVM Ấn Độ có thể được mô tả từ đầu thế kỷ 20 cho đến năm 1969. Giai đoạn này bắt đầu từ việc thông qua Đạo luật hợp tác xã hội năm 1904, để mở rộng hoạt động tín dụng đến các làng xã Ấn Độ dưới sự bảo trợ của chính phủ.

Vào cuối thế kỷ 19, vấn đề nợ nần của nông dân đối với chính phủ Anh (Ấn Độ là thuộc địa của Vương quốc Anh) là nguyên nhân dẫn đến các cuộc bạo loạn nông nghiệp, đã thúc đẩy Chính phủ Anh đẩy mạnh hệ thống cho vay nông dân, điều tiết cho vay tiền và thúc đẩy thành lập hợp tác xã tín dụng nông thôn như là một cách thay thế người cho vay tiền. Các hợp tác xã tín dụng nông thôn ở Ấn Độ trở thành một phương tiện để tập hợp một số ít tài nguyên của người nghèo và cung cấp cho họ quyền tiếp cận các dịch vụ tài chính khác nhau. Tuy nhiên, không có nhiều kết quả đạt được cho đến khi Ấn Độ giành được độc lập, khi đó các hợp tác xã tín dụng được được chính phủ chọn làm thể chế để cung cấp tín dụng cho lĩnh vực nông nghiệp. Hợp tác xã là lựa chọn duy nhất có cung cấp dịch vụ tài chính tại vùng nông thôn, dễ dàng thâm nhập các vùng sâu vùng xa, trong khi đó, các ngân hàng thương mại thuộc khu vực tư nhân lại hiện diện rất thấp trong khu vực này.

Tuy nhiên, các hợp tác xã tín dụng ở nông thôn đã gặp rất nhiều vấn đề. Cuộc khảo sát tín dụng nông thôn toàn Ấn Độ năm 1947 cho thấy chỉ có 3% tổng số vay của người nông dân được đáp ứng thông qua các hợp tác xã. Nó cũng tiết lộ chia sẻ của các cơ quan thể chế, bao gồm chính phủ, các hợp tác xã và các ngân hàng thương mại, trong việc tài trợ cho các khoản vay của hộ gia đình nông thôn chỉ là 7,3% trong năm 1951 - 1952 (Microfinancegateway, 2009). Sự thất bại quy mô lớn của hợp tác xã tín dụng giai đoạn này là tiền đề cho một số thay đổi cơ bản trong tài chính vi mô về sau.

Với sự thất bại của các hợp tác xã, Chính phủ Ấn Độ đã tập trung vào các biện pháp như quốc hữu hóa các ngân hàng, mở rộng mạng lưới chi nhánh nông thôn, thành lập ngân hàng khu vực nông thôn (RRBs) và thành lập các tổ chức như Ngân hàng Nông nghiệp và Phát triển Nông thôn (NABARD) và Ngân hàng Phát triển Công nghiệp Quy mô Nhỏ Ấn Độ (SIDBI), bao gồm cả việc thành lập Chương trình Phát triển Nông thôn Tích hợp (IRDP) do chính phủ tài trợ. Những khoản vay dưới 15.000 rupee (tương ứng 330USD) được trao cho người nghèo. Trong 20 năm kể từ khi thực hiện hỗ trợ tài chính, khoảng 250 tỷ rupee (5,6 tỷ USD) đã được cung cấp cho khoảng 55 triệu gia đình (Microfinancegateway, 2009). Tuy nhiên điều đặc trưng ở thời kỳ này là việc lạm dụng tín dụng với quy mô lớn, tạo ra một nhận thức tiêu cực về uy tín của người vay vi mô với các nhân viên ngân hàng, do đó ngày càng cản trở việc tiếp cận các dịch vụ ngân hàng cho người thu nhập thấp trong thời gian sau này.

Ngoài chương trình quy mô lớn do Chính phủ tài trợ, một số tổ chức xã hội cũng đã thử nghiệm thành công các mô hình tài chính vi mô phù hợp hơn cho nhu cầu của hộ nghèo trong giai đoạn này. Một số ví dụ nổi bật như Ngân hàng SEWA (Ahemedabad), Annapurna Mahila Mandal (Mumbai) và Diễn đàn việc làm dành cho phụ nữ (Chennai). Nhóm Tự giúp đỡ SHGs đầu tiên bắt đầu xuất hiện vào những năm 1980 do kết quả của các hoạt động của các tổ chức phi Chính phủ như MYRADA. Năm 1984 – 1985, MYRADA bắt đầu liên kết SHGs với các ngân hàng, khi nhu cầu tín dụng của các nhóm tự giúp đỡ tăng lên và các nhóm tăng lên, đủ lớn để ngân hàng có thể giao dịch. Ý tưởng về SHGs đã được phổ biến trên quy mô lớn, và NABARD từ khi đó, đã nhân rộng tài chính vi mô Ấn Độ lên một tầm cao mới.

Vào những năm 1990, sự thất bại của ngân hàng xã hội được trợ cấp đã dẫn đến sự thay đổi mô hình trong việc cung cấp tín dụng nông thôn, NABARD khởi xướng Chương trình liên kết với ngân hàng của nhóm tự giúp đỡ SHGs, nhằm liên kết nhóm phụ nữ không chính thức đến các ngân hàng chính thức. Mô hình thu hút sự quan tâm của các tổ chức tài chính vi mô mới nổi, phần lớn có nguồn gốc phi lợi nhuận, để hợp tác với NABARD theo chương trình.

Từ năm 2000 đến nay, tài chính vi mô tại Ấn Độ phát triển mạnh mẽ, trở thành một trong những nước có nền tài chính vi mô phát triển, góp phần quan trọng trong công cuộc xóa đói giảm nghèo, trong đó mô hình nhóm tự giúp đỡ liên kết ngân hàng ghi nhận sự phát triển vượt trội, tồn tại một cách bền vững. Tính đến năm 2018, mô hình này được xem là lớn nhất thế giới về số lượng nhóm, số lượng thành viên tham gia nhóm, giá trị tiết kiệm cũng như dư nợ cho vay.

IV. Thực trạng mô hình nhóm tự giúp đỡ SHGs liên kết ngân hàng (SBLP) tại Ấn Độ hiện nay

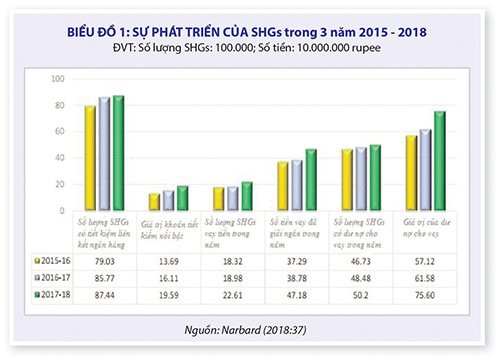

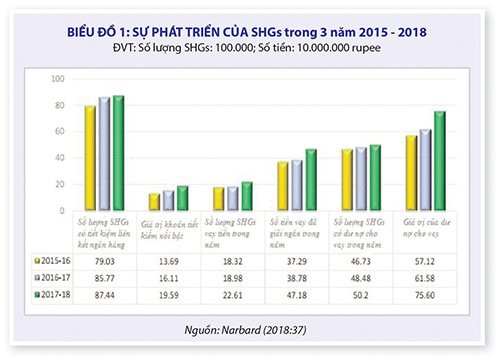

Chương trình SHGs liên kết ngân hàng đã trở thành trụ cột với trên 8,44 triệu nhóm tự giúp đỡ SHGs, gần 110 triệu hộ gia đình cho sự phát triển tài chính, kinh tế, xã hội của người nghèo, đặc biệt là phụ nữ. Theo cơ sở dữ liệu toàn cầu Findex 2017 của Ngân hàng Thế giới, khoảng cách về giới trong việc tiếp cận các dịch vụ tài chính tại Ấn Độ đã giảm xuống còn 6%. Chính các sáng kiến về tài chính vi mô đã giúp cho những người yếu thế tiếp cận được với các dịch vụ tài chính, trong năm tài chính 2017-2018, số lượng nhóm tự giúp đỡ SHGs tăng 0,167 triệu nhóm, trải rộng khắp các bang, các vùng miền của Ấn Độ. Điều này thể hiện sự mong muốn kết nối các hộ nghèo ở các bang có tỷ lệ nghèo đói cao với sự phát triển chung của tài chính vi mô. Biểu đồ 1.1 cho thấy trong thời gian 3 năm, từ 2015 đến 2018, TCVM luôn ghi nhận sự tăng trưởng trong số lượng các nhóm SHGs có liên kết với ngân hàng, số tiền vay đã giải ngân trong năm, giá trị của các khoản dư nợ trong năm.

|

|

|

Những khoản tiết kiệm vượt trội chính là sức mạnh của SHGs, vì nó có thể đáp ứng các trường hợp khẩn cấp của các thành viên của nhóm thông qua cho vay nội bộ cũng như có thể cấp tín dụng cho một kế hoạch đầu tư phù hợp. Giá trị các khoản tiết kiệm của SHGs vào ngày 31/3/2018 đã đạt mức 195.920 triệu rupee, nhiều hơn khoảng 22% so với một năm trước đó. Tỷ lệ tiết kiệm trung bình trên mỗi SHGs cũng tăng 19% trong năm, đạt 22.405 rupee vào ngày 31/3/2018 so với 18.788 rupee trong năm trước. Mức giải ngân cho vay trung bình trên mỗi SHGs trong giai đoạn 2017-2018 là 2.090.000 rupee, tăng 2% so với 2.040.000 rupee của năm trước (Narbard, 2018).

Tất cả các vùng miền của Ấn Độ đều tiếp cận được với các dịch vụ của TCVM, trong đó, miền Nam được xem là khu vực vượt trội so với các vùng miền khác xét về các chỉ tiêu như số lượng nhóm SHGs, dư nợ cho vay, cũng như dư nợ cho vay trung bình trên mỗi SHGs. Dư nợ tín dụng trung bình trên mỗi nhóm SHGs trên toàn lãnh thổ Ấn Độ giai đoạn 2017-2018 là 150.584 rupee tương ứng với sự tăng trưởng gần 20% so với giai đoạn 2016-2017 chỉ có 127.017 rupee. Trong đó, tại miền Nam – khu vực luôn ghi nhận sự tăng trưởng kinh tế cao hơn trung bình của toàn Ấn Độ hàng thập kỷ qua – dư nợ cho vay trung bình trên mỗi SHGs đạt cao hơn mức trung bình chung (Narbard, 2018).

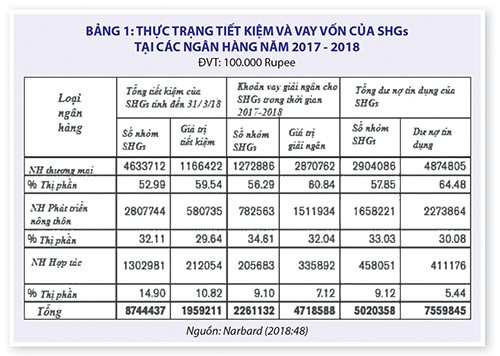

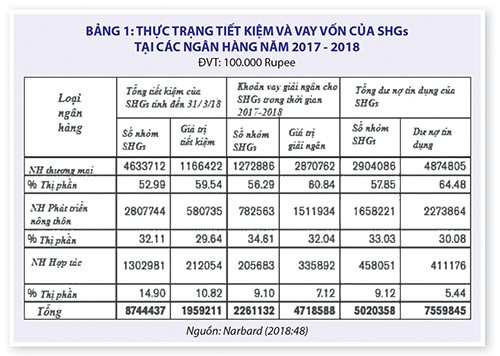

Sự phát triển của chương trình nhóm tự giúp đỡ SHGs liên kết với ngân hàng (SLBP) đã ghi nhận sự chủ động của các ngân hàng trong việc tăng cường TCVM thông qua mở rộng tiết kiệm và liên kết tín dụng với SHGs. Trong đó, các ngân hàng thương mại nhờ vào mạng lưới rộng khắp của mình đã trở thành đối tác dẫn đầu trong chương trình SLBP so với ngân hàng hợp tác hay ngân hàng phát triển nông thôn. Hơn một nửa (khoảng gần 53%) SHGs duy trì các khoản tiết kiệm tại ngân hàng thương mại. Đối với cấp tín dụng, các ngân hàng thương mại cũng chiếm thị phần khá lớn, đến 61% giá trị giải ngân trong năm. Bên cạnh đó, ngân hàng phát triển nông thôn RBB cũng ghi nhận bước tăng trưởng vượt trội với hơn 32% số lượng SHGs có duy trì các khoản tiết kiệm, chiếm gần 30% giá trị giải ngân trong năm. Ngân hàng hợp tác tỏ ra yếu thế nhất trong cả tiết kiệm lẫn cho vay đối với các SHGs, giá trị giải ngân chiếm khoảng 7%, và dư nợ cho vay hơn 9% trong tổng giá trị dư nợ tín dụng (Bảng 1).

|

|

|

Sự phát triển của SHGs đã đóng vai trò quan trọng trong phát triển khu vực nông thôn, góp phần xóa đói, giảm nghèo, đặc biệt là tại các khu vực còn kém phát triển của Ấn Độ, giúp phát triển toàn diện và bền vững.

V. Vai trò của SHGs với phát triển nông thôn

Nghiên cứu của Therila Sangtam và Sangyu Yaden (2017), tại khu vực nghèo khổ nhất thuộc bang Nagaland, vùng Đông Bắc Ấn Độ cho thấy vai trò to lớn của SHGs. Người dân trong khu vực này đã phải đối mặt với rất nhiều vấn đề liên quan đến nghèo đói, mù chữ, thiếu kỹ năng và chăm sóc sức khỏe, thiếu cơ sở hạ tầng cơ bản. Sau khi Dự án Sinh kế nông thôn khu vực Đông Bắc Ấn Độ bắt đầu tiếp cận SHGs, SHGs đã đóng một vai trò quan trọng để loại bỏ những vấn đề này thông qua các nỗ lực của nhóm. Khó để xử lý mọi việc một mình nhưng trở thành dễ dàng khi đoàn kết thành một nhóm. Vì vậy, SHGs của khu vực trên đang đóng vai trò là phương tiện thay đổi cho người nghèo ở nông thôn. Nhóm tự giúp đỡ SHGs của khu vực này hiện tại có thể tổ chức cho người nghèo và người thiệt thòi tới cùng nhau làm việc vì sự phát triển của nông thôn.

Thứ nhất, SHGs cung cấp việc làm cho người nghèo ở nông thôn để có thu nhập bền vững, đáp ứng nhu cầu cấp thiết của họ. Theo như trình độ học vấn, 90% người thụ hưởng SHGs trong khu vực nghiên cứu dưới lớp 10, 8% dưới cấp trung học và chỉ có 2% có trình độ đại học. Trình độ hiểu biết thấp gây khó khăn cho người nghèo để tìm việc làm nhưng SHGs cho họ cơ hội tự làm chủ để kiếm sống.

Thứ hai, 95% người thụ hưởng SHGs được ghi nhận là phụ nữ với công việc chính là ở nhà làm nội trợ mà không có bất kỳ thu nhập nào trước khi tham gia SHGs. Nhưng SHGs cung cấp cho họ một cơ hội để tham gia vào các ngành nghề khác nhau để cải thiện khả năng kiếm tiền. Bây giờ những người vợ này có thể giúp đỡ gia đình của họ về tài chính vào lúc cần thiết và họ cũng có thể có được uy tín trong gia đình cũng như trong xã hội.

Thứ ba, SHGs đã có thể cải thiện kỹ năng của phụ nữ để làm nhiều việc khác nhau bằng cách quản lý các nguồn lực sẵn có. Là một nhóm, họ có thể giúp nhau học hỏi rất nhiều thứ cùng với quản lý tiền vì hầu hết phụ nữ ở nông thôn có rất ít kiến thức để quản lý tiền bạc.

Thứ tư, SHGs giúp người nghèo trong làng tiết kiệm số tiền lớn nhanh hơn bằng cách kéo tiết kiệm trong một quỹ chung, sau đó nhóm hoặc thành viên của nhóm có thể sử dụng để làm tăng hiệu quả đầu tư. Vì người nghèo chỉ có thể tiết kiệm một lượng nhỏ riêng lẻ, thường không đủ để đầu tư.

Cuối cùng, SHGs tăng mức độ trao quyền xã hội cho phụ nữ thông qua sự tham gia và quyết định làm ở cấp độ nhóm. Tất cả các thành viên của SHGs được tham gia vào cuộc họp và thu nhập tạo ra các hoạt động. Nó mang lại cho họ sự tự tin và hiểu biết để tích cực tham gia ở cấp hộ gia đình như cũng như môi trường bên ngoài trong quá trình phát triển.

VI. Gợi ý cho Việt Nam

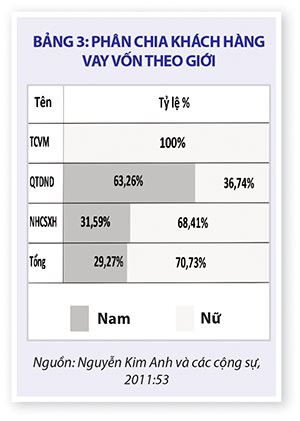

Tính đến thời điểm hiện nay, Việt Nam có khoảng 50 tổ chức TCVM, trong đó có 4 tổ chức TCVM chính thức (M7, TYM, Thanh Hóa và CEP) (Ngân hàng Nhà nước, 2018). Khách hàng của các nhà cung cấp dịch vụ TCVM đa phần là nữ, chiếm tỷ trọng đến 70,73%; trong đó, tại các tổ chức TCVM, tỷ lệ này là 100%, tại Ngân hàng Chính sách xã hội thấp hơn, 68,41%, và thấp nhất là tại QTDND với 36,74%.

Tuy nhiên, cơ chế hoạt động của TCVM hiện nay tại Việt Nam chủ yếu là thông qua các tổ chức TVCM mà chưa có sự hiện diện phổ biến của SHGs. Thực tế tại Ấn Độ, mô hình SHGs luôn tồn tại một cách bền vững trước những khó khăn. Việt Nam có những nét tương đồng để xây dựng mô hình nhóm tự giúp đỡ SHGs làm nền tảng thuận lợi nhân rộng tại Việt Nam như: (i): khách hàng là phụ nữ chiếm tỷ lệ cao đặc biệt là khách hàng của các tổ chức TCVM; (ii) Hội Phụ nữ, Hội Nông dân cũng tham gia xây dựng phong trào giúp đỡ cho các chị vay vốn nhằm cải thiện thu nhập, nâng cao đời sống gia đình.

Với những phân tích như trên, tác giả đề xuất triển khai và nhân rộng mô hình SHGs tại Việt Nam. Các thành viên Hội nông dân, Hội phụ nữ hoặc đoàn thể chính trị khác sẽ tự hình thành nhóm 10 - 20 người đa số là phụ nữ có đặc điểm tương đồng về tính cách, thói quen, trình độ, hoạt động sản xuất, khoảng cách địa lý giữa các hộ gần nhau để dễ dàng giúp đỡ, chia sẻ về kiến thức, kinh nghiệm sản xuất cũng như quản lý tài chính, đồng thời có thể tự kiểm soát lẫn nhau về việc sử dụng đúng mục đích các khoản vay. Các thành viên tiến hành gửi tiết kiệm, hình thành nên nguồn vay cho nhóm, nhóm có thể thu phí hội viên, lãi cho thành viên vay. Ngoài ra, nhóm có thể liên kết với các ngân hàng, các tổ chức phi chính phủ NGO để thêm nguồn tài chính.

Bên cạnh đó, cần phát huy vai trò của Hội liên hiệp Phụ nữ phường, xã, thị trấn trong các hoạt động tuyên truyền, giáo dục về tài chính vi mô cho phụ nữ, vì hơn 90% thành viên SHGs là phụ nữ, chính họ là những người nắm giữ “tay hòm chìa khóa” của gia đình.

Tài liệu tham khảo:

- Lê Văn Luyện, Nguyễn Đức Hải (2014), “Mô hình hoạt động tài chính vi mô thành công trên thế giới và bài học kinh nghiệm cho phát triển tài chính vi mô Việt Nam”, http://tapchi.hvnh.edu.vn/upload /5744/20130831/luyen.pdf

- Microfinancegateway (2009), Microfinance in India: An overview, https:// www.microfinance gateway.org/sites/default/files/mfg-en-paper-microfinance-in-india-an-overview-2009.pdf

- NABARD (2018), Status of Microfinance in India 2017-18, https://www.nabard.org /auth/ writereaddata/tender/1907183104SMFI%202017-18.pdf

- Ngân hàng nhà nước (2018), “Danh sách Tổ chức tài chính vi mô”

- https://www.sbv.gov.vn/webcenter/ portal/vi/menu/fm/htctctd/tctcvm?_afrLoop=12031688888407577#%40%3F_afrLoop%3D12031688888407577%26centerWidth% 3D80%2525%26left Width%3D20%2525%26rightWidth%3D0%2525%26showFooter%3Dfalse%26showHeader%3Dfalse%26_adf.ctrl-state%3Dfw9gl56fd_194

- Nguyễn Kim Anh, và cộng sự (2011), “Nghiên cứu Tài chính vi mô với giảm nghèo tại Việt Nam – Kiểm định và so sánh”, Nhà xuất bản Thống kê, Hà Nội.

- Nguyễn Kim Anh, Lê Thanh Tâm (2013), Mức độ bền vững của các Tổ chức Tài chính vi mô Việt Nam: Thực trạng và một số kiến nghị”, Nhà xuất bản Giao thông vận tải, Hà Nội.

- Nguyễn Kim Anh (2014), “Tài chính vi mô tại Việt Nam: Thực trạng và khuyến nghị chính sách”, http://www.microfinance.vn/wp-content /uploads/2014/12/TCVM_thuc-trang-va-khuyen-nghi_lan-4-8.12.pdf

- Nguyễn Thị Mỹ Dung, Vũ Thị Huế (2016), “Bài học kinh nghiệm từ cuộc khủng hoảng tài chính vi mô tại Bang Andhra Pradesh Ấn Độ năm 2010-2011”, Kỷ yếu hội thảo quốc gia “Vai trò của các tổ chức Tài chính vi mô với phát triển kinh tế xã hội Việt Nam”

- SAGE (2011), Microfinance in India: State of the Sector report 2011, https://www. microfinance gateway.org/sites/default/files/mfg-en-paper-microfinance-india-state-of-the-sector-report-2011-2012.pdf

- Raject C. (2018), The Indian Microfinance Experience – Accomplishment and Challenges, http://scripts.mit.edu/~varun_ag/readinggroup/images/b/b6/The_Indian_Microfinance_Experience_%E2%80%93_Accomplishments_and_Challenges.pdf

- Therila Sangtam và Sangyu Yaden (2017), “Role of Selp Help Groups in Rural Development with special reference to Chare, Longkhim, and Sangsangyu Block under Tuensang District, Nagaland”, Journal of Humanities and social science, Vol 22, issue 7, p27-31.

- Vipin Kumar et al (2015), “An overview of Microfinance in India”, Journal of Research in Commerce and Management, Vol. 4, I 10