Theo Reinhard H.Schmidt (2010), kể từ giữa thập kỷ 20, thương mại hoá TCVM đã trở thành hiện tượng phổ biến rộng rãi. Để phát triển bền vững, nhiều TCTCVM quyết định chuyển đổi hoạt động theo tinh thần tiếp cận thương mại và khá thành công về mặt tài chính. Thương mại hóa giúp các TCTCVM có thể trang trải chi phí cho hoạt động và kiếm được một khoản lợi nhuận vừa phải để thu hút các nhà đầu tư nhằm gia tăng nguồn vốn, loại bỏ sự phụ thuộc trước đó vào các khoản trợ cấp và các quỹ hỗ trợ phát triển. Tuy nhiên, thực tiễn cho thấy thương mại hóa đã dẫn đến xu hướng ngày càng tăng số lượng các TCTCVM chỉ nhắm tới mục tiêu lợi nhuận, từ đó nảy sinh những vấn đề tiêu cực liên quan đến phạm trù đạo đức trong TCVM. Để đạt được mục tiêu lợi nhuận, một số TCTCVM đã cung cấp các khoản vay với lãi suất đắt đỏ cho người nghèo hoặc sẵn sàng cho vay dễ dàng và lỏng lẻo đối với nhiều khách hàng. Hậu quả là hàng loạt khách hàng mất khả năng trả nợ, hiện tượng cho vay chồng chéo xuất hiện. Điều đó gây ra các cuộc khủng hoảng kinh hoàng trong lịch sử TCVM. Mọi hậu quả đổ trên lưng người nghèo, những người lẽ ra phải nhận được những lợi ích mang lại từ TCVM. Họ trở thành cơ hội để các TCTCVM kiếm những khoản lợi nhuận kếch xù. Không còn là con đường thoát nghèo đầy hứa hẹn đối với hàng triệu người, TCVM ngày càng đưa người nghèo vào hố sâu của nợ nần và các hệ lụy khác. Điều này đặt ra sự cần thiết có cái nhìn nghiêm túc đến vấn đề đạo đức trong quá trình thương mại hóa TCVM.

Là quốc gia có TCVM phát triển mạnh mẽ, Việt Nam đang chứng kiến sự trưởng thành của các TCTCVM. Để phát triển bền vững, các TCTCVM Việt Nam đã và đang từng bước thực hiện chuyển đổi thành các TCTCVM chính thức và hoạt động theo định hướng thương mại. Việc tìm hiểu một số trường hợp điển hình liên quan đến vấn đề đạo đức trong tiến trình thương mại hóa trong hoạt động TCVM ở các quốc gia trên thế giới có ý nghĩa quan trọng để con đường thương mại hóa của các TCTCVM Việt Nam đi đúng hướng song hành cùng với các mục tiêu xã hội cũng như giữ gìn trọn vẹn giá trị đạo đức trong hoạt động TCVM.

Thương mại hóa và vấn đề đạo đức trong hoạt động tài chính vi mô

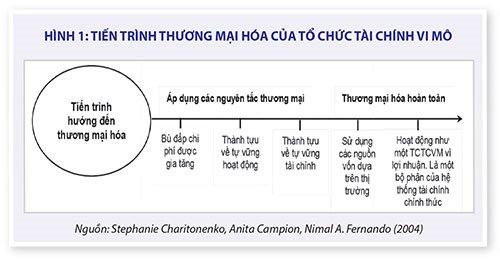

Chuyển đổi và thương mại hóa là một phần của TCVM (Ledgerwood và White, 2006). Tuy chưa có sự nhất quán về thuật ngữ “thương mại hóa TCVM” nhưng theo cách hiểu phổ biến nhất của các chuyên gia TCVM trên thế giới, thuật ngữ này đề cập đến việc áp dụng các nguyên tắc thị trường vào hoạt động TCVM, hay việc mở rộng hoạt động TCVM mang lại lợi nhuận (Poyo và Young 1999, Christen 2000). Thương mại hóa TCVM được xem xét trên hai góc độ: vĩ mô và vi mô. Ở góc độ vĩ mô, thương mại hóa TCVM liên quan đến các thuộc tính của môi trường mà TCTCVM hoạt động (thương mại hóa ngành TCVM). Ở góc độ vi mô, thương mại hóa TCVM liên quan đến việc thương mại hóa của các TCTCVM, bài viết tập trung vào khía cạnh thương mại hóa các TCTCVM và vấn đề đạo đức.

Thương mại hóa TCTCVM được hiểu là việc các tổ chức này tìm cách hoạt động với các nguồn tài trợ thương mại theo nguyên tắc kinh doanh dựa trên thị trường và không có các yếu tố trợ cấp trực tiếp hoặc gián tiếp trong cấu trúc tài trợ của tổ chức (Armendáriz de A. B. và Morduch, J., 2010). Thương mại hóa TCTCVM không phải là vấn đề đơn giản về việc cuối cùng thu được lợi nhuận hay đạt được sự tự vững về tài chính mà là một tiến trình liên tục, bao gồm các giai đoạn (hình 1).

Áp dụng định hướng vì lợi nhuận trong quản trị và điều hành như phát triển các sản phẩm dịch vụ TCVM đa dạng, đáp ứng đúng nhu cầu và áp dụng mức lãi suất hợp lý đủ để bù đắp chi phí.

Tiến tới khả năng tự bền vững về hoạt động và bền vững về tài chính bằng cách gia tăng việc bù đắp chi phí và hiệu quả cũng như mở rộng khả năng tiếp cận.

Sử dụng các nguồn vốn thương mại như các khoản vay không được trợ cấp từ các tổ chức cho vay bán buôn hoặc các ngân hàng thương mại, việc huy động tiết kiệm tự nguyện hoặc các nguồn tài trợ khác theo nguyên tắc thị trường.

Hoạt động như một TCTCVM chính thức vì mục tiêu lợi nhuận; chịu sự điều tiết, giám sát thận trọng và có thể thu hút đầu tư cổ phần.

|

|

|

Thương mại hóa TCVM có tính hai mặt. Thương mại hóa mang lại tác dụng tích cực cho sự phát triển bền vững của TCTCVM nhưng nảy sinh ra các vấn đề tiêu cực mà chủ yếu liên quan đến phạm trù đạo đức trong hoạt động TCVM. Những người theo quan điểm ủng hộ thương mại hóa cho rằng với các nguồn trợ cấp ngày càng hạn hẹp và chỉ thông qua con đường thương mại hóa, các TCTCVM mới có thể khai thác được các nguồn vốn thương mại. Hoạt động dựa trên các nguyên tắc thương mại sẽ mang lại hiệu quả hoạt động cao hơn và điều đó có thể làm giảm chi phí phải trả của khách hàng. Thương mại hóa giúp các TCTCVM có nhiều cơ hội để hoàn thành các mục tiêu xã hội trong việc gia tăng khả năng tiếp cận sử dụng các sản phẩm dịch vụ TCVM cho người nghèo (Nikhil, 2009). Tuy nhiên, có ý kiến cho rằng thương mại hóa là con đường khai thác người nghèo của các TCTCVM. Đây còn là dấu hiệu “thương mại hóa quá mức” xuất hiện khoảng năm 2005, khi nhiều TCTCVM trên thế giới bắt đầu tìm cách kiếm lời từ những món vay bằng cách chuyển loại hình tổ chức từ phi chính phủ sang các doanh nghiệp thương mại (Nguyễn Kim Anh, 2014). Từ đó, nhiều hệ lụy xuất hiện và các cuộc khủng hoảng đã nổ ra ở một số quốc gia trên thế giới, để lại những hậu quả nghiêm trọng trong lịch sử TCVM.

Một số trường hợp điển hình

Tại Mexico

Trên con đường tiến tới thương mại hóa, một số TCTCVM đã phát hành cổ phiếu ra công chúng thông qua việc đưa cổ phiếu niêm yết trên sàn giao dịch chứng khoán nhằm thu hút các nhà đầu tư theo định hướng lợi nhuận. Một đợt phát hành cổ phiếu lần đầu ra công chúng (IPO - Initial Public Offering) thành công cho thấy TCTCVM đạt đến mức độ trưởng thành cao, đồng thời hàm ý rằng tổ chức đó cam kết đảm bảo các cổ đông sẽ nhận được lợi nhuận mong đợi. Song, điều này lại làm phát sinh những vấn đề ảnh hưởng tới sứ mệnh đạo đức của TCVM. Trường hợp TCTCVM Compartamos tại Mexico là một ví dụ điển hình.

Compartamos tiến hành việc IPO vào đầu năm 2007. 30% cổ phần phổ thông hiện tại của Compartamos được bán cho các nhà đầu tư tổ chức và nhà đầu tư cá nhân của Hoa Kỳ và Mexico (Accion, 2007). Do không có cổ phiếu mới được tạo ra trong đợt IPO này nên Compartamos đã không nhận được bất kỳ khoản tiền mới nào mà chỉ có những nhà đầu tư trước đó mới có cơ hội bán ra cổ phiếu và thu lợi nhuận. Họ mua cổ phần theo giá trị danh nghĩa vào năm 2000 và bán ra với giá cao hơn rất nhiều vì giá trị đầu tư tăng gấp đôi mỗi năm trong giai đoạn 2000 - 2006.

Sở dĩ cổ phiếu của Compartamos có giá trị cao là vì tổ chức này đạt được lợi nhuận cực kỳ cao kể từ khi chuyển đổi từ tổ chức phi chính phủ thành công ty vào năm 2000. Tuy nhiên, lợi nhuận của Compartamos không phải do chi phí hoạt động hoặc chi phí nguồn vốn thấp mà là kết quả của chính sách định giá cao, trong đó có việc tính lãi suất trung bình gần 100%/năm cho các khoản vay. Khi lạm phát bùng nổ tại Mexico vào cuối những năm 1990 với tỉ lệ cao ngất ngưởng lên đến khoảng 100% thì Compartamos thể hiện tốt vai trò của một tổ chức tài chính thông qua việc tăng lãi suất cho vay phù hợp. Nhưng khi tỷ lệ lạm phát nhanh chóng giảm trở lại mức bình thường thì Compartamos vẫn duy trì lãi suất cho vay cao gần 100%/năm. Điều này không ổn nếu xét ở khía cạnh đạo đức của TCVM. Nhìn chung, đợt IPO của Compartamos khá thành công về mặt tài chính nhưng theo đó, các vấn đề đạo đức cũng được đặt ra. Sau đợt IPO này, 30% số cổ phần của Compartamos được bán cho các quỹ đầu tư mặc dù các quỹ đầu tư không phải là các cổ đông có khả năng đảm bảo cam kết mạnh mẽ với các mục tiêu phát triển xã hội. Việc chuyển nhượng quyền sở hữu cho họ bằng cách phát hành cổ phiếu phổ thông có quyền biểu quyết đầy đủ có thể làm mất đi quyền lực và từ bỏ những khát vọng phát triển ban đầu của TCTCVM. Việc IPO của Compartamos dẫn tới một làn sóng phản ứng từ bên trong cộng đồng TCVM. Reinhard H. Schmidt (2010) kết luận rằng, cho đến năm 2007, định hướng thương mại của Compartamos là quá mức và không tương thích với sứ mệnh đạo đức của một TCTCVM.

Tại Ấn Độ

Ấn Độ được các tổ chức, các nhà đầu tư mạo hiểm và Ngân hàng Thế giới (WB) xem như một thí nghiệm cho loại hình doanh nghiệp xã hội vì lợi nhuận với sự phát triển mạnh mẽ các công ty TCVM tư nhân.

Năm 2010, đợt IPO lớn thứ hai trong ngành TCVM thế giới (sau đợt IPO của Compartamos) xảy ra tại SKS, một TCTCVM định hướng thương mại có quy mô lớn thuộc bang Andhra Pradesh thuộc miền Nam Ấn Độ. 23% cổ phiếu của SKS đã được phát hành lần đầu ra công chúng với giá khá cao. Từ một tổ chức phi chính phủ được thành lập vào năm 1997, SKS đã chuyển đổi thành công ty TNHH tư nhân vào năm 2003 và sau đó chuyển đổi thành công ty TNHH một thành viên vào năm 2009. Trước năm 2003, SKS chủ yếu được sở hữu bởi khách hàng nhưng trước và sau đợt IPO năm 2010 thì hầu hết các cổ phiếu đều được nắm giữ bởi các công ty cổ phần tư nhân của Mỹ. Ngay trước đợt IPO, chủ tịch hội đồng quản trị và các nhà quản lý hàng đầu của SKS đã bí mật bán cổ phần của họ và kiếm được lợi nhuận đáng kể.

Cũng như Compartamos, việc IPO của SKS khá thành công về mặt tài chính. Trên cơ sở giá cổ phiếu phát hành, SKS và các cổ đông đã huy động được hơn 350 triệu USD trên thị trường chứng khoán. Việc IPO đã giúp SKS có được lợi thế về nguồn vốn từ các cổ đông nhưng sự tham gia của các cổ đông đã làm dịch chuyển mục tiêu hoạt động sang mục tiêu hoàn toàn vì lợi nhuận cao.

Cũng tại bang Andhra Pradesh, nơi có hơn 1/3 số người vay nợ của cả nước đang sinh sống, khủng hoảng đã xảy ra trong ngành TCVM Ấn Độ vào những năm 2010 - 2012. Vì chạy theo lợi nhuận nên trước áp lực cạnh tranh để nắm giữ thị phần, các TCTCVM ở khu vực này đã chủ trương thực hiện chính sách mở rộng cho vay không giới hạn. Người nghèo được khuyến khích vay vốn từ các TCTCVM. Để gia tăng doanh số, nhân viên của các tổ chức này đã không đánh giá khách hàng một cách thận trọng, dẫn đến tình trạng nợ nần chồng chất. Khách hàng không có khả năng trả nợ, buộc phải đi vay tại các tổ chức khác để trả cho những món nợ đã vay từ tổ chức trước đó. Năm 2009, khoảng 84% hộ gia đình tại bang Andhra Pradesh có nhiều hơn hai khoản vay tại các tổ chức, trong đó có những hộ gia đình có tới 5 và 6 khoản vay tại các TCTCVM khác nhau (Microsave, 2013); đồng thời, xuất hiện các khoản vay chủ yếu được sử dụng để trả lãi vay và một phần nợ gốc từ các khoản vay trước đó. Tỷ lệ hoàn trả nợ của các TCTCVM suy giảm nghiêm trọng. Để thu hồi nợ vay, các TCTCVM đã áp dụng các biện pháp cưỡng chế hết sức tàn nhẫn. Hậu quả là ngày càng có nhiều người vay không thể chịu được áp lực thu nợ, phải bỏ làng trốn đi nơi khác và nghiêm trọng đến mức có 80 người tự tử mà nguyên nhân suy đoán có thể từ áp lực này (Reinhard H. Schmidt, 2010). Đối với các hộ gia đình có nạn nhân, đó là một bi kịch và đối với TCVM, chắc chắn đó là một thảm hoạ đạo đức.

Tại Bolivia

Bolivia đã chứng kiến tình trạng nợ nần chồng chất tại các TCTCVM trong quá trình thực hiện thương mại hóa. Cuộc khủng hoảng TCVM vào năm 1999 và 2000 dưới tác động của cuộc suy thoái kinh tế ở Nam Mỹ. Tuy phải đối đầu trước sự tấn công của các nhà cho vay tiêu dùng nhưng các TCTCVM ở Bolivia vẫn đạt sự tăng trưởng “ảo” về tín dụng do sự lỏng lẻo khi cấp các khoản vay TCVM. Khách hàng đã lợi dụng điều này để vay từ nhiều tổ chức, duy trì hai hoặc nhiều khoản nợ vào cùng một thời điểm. Một số khách hàng còn vay nhiều hơn mức mà họ có khả năng trả nợ. Trường hợp xấu nhất, họ vay một khoản vay khác để trả cho một khoản vay trước đó. Tình trạng nợ nần chồng chất và nợ quá hạn xảy ra. Khi nợ quá hạn bắt đầu tăng lên tại BancoSol, một ngân hàng hoạt động TCVM lớn tại Bolivia, ngân hàng này đã tìm thấy mối liên quan chặt chẽ giữa khách hàng trả nợ trễ hạn và khách hàng có khoản vay tại các TCTCVM khác.

Không những vậy, để thu hút khách hàng, các TCTCVM ở Bolivia đều có hiện tượng vi phạm quy định pháp lý khi thực hiện cho vay quy mô lớn cho cùng một khách hàng thông qua việc kết hợp các chiến lược và hợp tác nội bộ với chính phủ và các tổ chức khác. Trước tình hình đó, những TCTCVM có trách nhiệm hầu như bị buộc phải theo xu hướng này để thích ứng với thị trường mà không chú ý tới các giới hạn thận trọng. Để khắc phục tình trạng nợ quá hạn, các TCTCVM đã áp dụng nhiều hơn các phương thức đảm bảo cho vay thông thường, đặc biệt chú ý hơn vào tài sản thế chấp hữu hình; đồng thời, áp dụng việc kéo dài thời gian ân hạn cho các khoản vay và chia nhỏ các khoản thanh toán hàng tháng. Cơ quan giám sát đã ban hành quy định ân xá cho việc gia hạn thời gian trả nợ trong nhiều tháng. Tuy nhiên, sau nhiều năm tương đối yên tĩnh, Bolivia bắt đầu trở nên bất ổn với các cuộc biểu tình đại chúng của các hiệp hội người thiếu nợ được thành lập để phản đối các nhà cho vay TCVM và cho vay tiêu dùng, đồng thời yêu cầu xóa hết nợ hoặc gia hạn thời gian trả nợ cho hội viên. Các TCTCVM đã tìm kiếm sự trợ giúp từ tòa án để ngăn chặn các cuộc biểu tình.

Tại Nicaragua

Cũng như các quốc gia Mỹ Latinh khác, TCVM ở Nicaragua xuất hiện trong bối cảnh tự do hoá tài chính. Từ năm 2000 đến năm 2008, đặc biệt là sau năm 2004, ngành TCVM Nicaragua tăng trưởng ngoạn mục nhưng đến năm 2008, một cuộc khủng hoảng nghiêm trọng đã xảy ra. Thương mại hóa làm gia tăng sự cạnh tranh giữa các TCTCVM. Trước áp lực tăng trưởng và cạnh tranh gay gắt, các TCTCVM tại Nicaragua đã thiếu thận trọng của trong quá trình thẩm định hồ sơ vay vốn của khách hàng cũng như kiểm soát việc giải ngân nhằm lôi kéo khách hàng từ đối thủ cạnh tranh. Điều này đã tạo điều kiện cho khách hàng liên kết với nhau để vi phạm các nguyên tắc đạo đức trong cho vay (Anderson, 2009).

Ở một số khu vực, khách hàng bắt đầu vỡ nợ và nợ quá hạn. Họ tố cáo các TCTCVM, đồng thời từ chối trả nợ và phản đối việc tịch thu tài sản thế chấp hợp pháp theo phán quyết của tòa án. Khách hàng vẫn giữ quyền kiểm soát tài sản của họ vì chính phủ đã không thi hành các quyết định của tòa án. Một số TCTCVM bị phá sản, trong đó có cả Ngân hàng thương mại Banex. Khi xảy ra khủng hoảng, các TCTCVM trở nên nghi ngờ, cứng nhắc trong việc phê duyệt các khoản vay mới cho khách hàng và nhanh chóng thu hồi nợ. Bên cạnh đó, các tổ chức này phải áp dụng các hành động pháp lý để thu hồi các khoản nợ quá hạn, bao gồm tịch thu tài sản thế chấp và thậm chí phạt tù từ cuối năm 2008 trở đi. Phong trào không thanh toán đã nổi lên để tố cáo những hành động xử lý vô nhân đạo của các TCTCVM “khát lợi nhuận” đối với khách hàng.

Tại Bangladesh

Dưới tác động của thương mại hóa và cạnh tranh quá mức, TCVM trở thành công cụ kiếm lời của những kẻ cho vay nặng lãi, từ đó đưa ngành TCVM Bangladesh rơi vào con đường khủng hoảng. Dưới lớp vỏ TCVM, hiện tượng cho vay với lãi suất “cắt cổ” ngày càng len lỏi vào những khu ổ chuột của Bangladesh. Một số TCTCVM tại Bangladesh bị biến tướng thành các tổ chức cho vay với lãi suất cao để thu lợi nhuận.

Đáng lưu ý là tình trạng cho vay chồng chéo, xuất phát từ nhiều nguyên nhân. Thứ nhất, sự thiếu kiểm soát và sự bùng nổ quá nhanh các TCTCVM dẫn đến cạnh tranh không lành mạnh, từ đó các tổ chức này tìm mọi cách cung cấp nhiều khoản vay càng nhanh càng tốt. Vào năm 2006, mặc dù Chính phủ đã thành lập MRA (Microcredit Regulatory Authority - Cơ quan quản lý tín dụng vi mô) và sau đó là Quỹ bán buôn PKSF nhưng tình trạng cho vay chồng chéo vẫn diễn ra tại khá nhiều TCTCVM ở Bangladesh. Thứ hai, nguồn cung tín dụng nhiều hơn nhu cầu thực của khách hàng, nhu cầu sử dụng nguồn vốn vay cho các hoạt động tạo ra thu nhập. Nếu vay nhiều hơn nhu cầu thực thì khách hàng sẽ gặp khó khăn trong việc hoàn trả nợ và khi đó, họ lại tiến hành đi vay tiếp để trả cho khoản vay cũ. Thứ ba, các TCTCVM chạy theo mục tiêu lợi nhuận nên ra sức thực hiện nhiều khoản vay, dẫn tới việc cho vay sai đối tượng, sai mục đích. Thứ tư, các TCTCVM cho vay không yêu cầu thế chấp tài sản nên khách hàng có thể được cấp nhiều khoản vay trong cùng một chu kỳ trả nợ với nhiều tổ chức khác nhau. Tình trạng chồng chéo nợ của khách hàng đã ảnh hưởng nghiêm trọng đến hoạt động TCVM tại Bangladesh. TCVM từng là con đường giúp những người nghèo nhất trong xã hội Bangladesh thoát khỏi nghèo đói thì giờ đây, TCVM thực sự bẫy người nghèo trong chu kỳ nợ không bao giờ kết thúc.

Một số khuyến nghị

Hiện nay, thị trường TCVM tại Việt Nam đang phát triển mạnh mẽ. Nổi bật nhất là việc các TCTCVM đã và đang nỗ lực thực hiện chuyển đổi thành các TCTCVM chính thức theo quy định pháp lý nhằm mở rộng hoạt động theo định hướng thương mại và phát triển bền vững. Trong đó, một số tổ chức đã thực hiện chuyển đổi thành công và trở thành TCTCVM chính thức như TYM, M7, Thanh Hóa và CEP. Chuyển đổi luôn gắn liền với thương mại hóa và thương mại hóa làm phát sinh những vấn đề đạo đức trong lĩnh vực TCVM. Kinh nghiệm thế giới cho thấy việc giữ vững mục tiêu xã hội trong hoạt động TCVM có ý nghĩa quan trọng để đảm bảo nguyên tắc đạo đức trong quá trình thương mại hóa ở các TCTCVM. Sau đây là một số khuyến nghị liên quan đến vấn đề này trong hoạt động TCVM tại Việt Nam.

Thứ nhất, các TCTCVM cần lưu ý yếu tố quản trị tổ chức trong quá trình chuyển đổi và thực hiện thương mại hóa. Việc thương mại hóa của các TCTCVM thường được thúc đẩy bởi quyết định về chiến lược của chủ sở hữu hay các nhà quản trị của tổ chức trong việc áp dụng định hướng hoạt động vì lợi nhuận cùng với một kế hoạch kinh doanh hướng đến sự tự vững tài chính hoàn toàn và ngày càng gia tăng nguồn vốn để đạt được mức độ tiếp cận lớn hơn. Trong đó, TCTCVM có thể tăng vốn bằng cách thu hút đầu tư qua kênh thị trường chứng khoán nhưng cần đảm bảo được các mục tiêu xã hội. Từ trường hợp của Compartamos, SKS và kinh nghiệm của ProCredit Holding AG & Co. KGaA (PCH)(1) khi tiến hành IPO, Reinhard H. Schmidt (2010) chỉ ra rằng, TCTCVM cần áp dụng nguyên tắc tự cam kết theo cách chủ động. Trước khi IPO, các chủ sở hữu hiện tại của TCTCVM có thể yêu cầu các cổ đông cùng ký một thỏa ước cam kết chắc chắn đảm bảo định hướng phát triển xã hội của TCTCVM sau khi IPO. Trong đó, có thể thỏa thuận lợi nhuận thu được từ TCTCVM không được vượt quá một giới hạn cụ thể nào đó nhằm hạn chế những động cơ thương mại hóa quá mức khi đối mặt với áp lực của thị trường vốn. Bên cạnh đó, để cam kết này được giữ vững sau khi IPO, TCTCVM có thể phát hành cổ phiếu không có quyền biểu quyết để không phân phối quyền biểu quyết hiện tại cho các cổ đông mới, tránh hiện tượng mục tiêu ban đầu của tổ chức bị chệch hướng bởi quyết định của họ. Trong điều kiện hiện nay, các TCTCVM tại Việt Nam đang tìm cách gia tăng khai thác nguồn vốn từ nhiều bên có liên quan. Vì thế, các TCTCVM cần lưu ý để không bị nắm quyền kiểm soát và đẩy tổ chức hoạt động chạy theo lợi nhuận mà đánh mất các mục tiêu xã hội của tổ chức.

Thứ hai, liên quan đến vấn đề đạo đức nghề nghiệp trong hoạt động TCVM, các cán bộ tín dụng cần tuân thủ nghiêm túc đạo đức nghề nghiệp trong khâu xét duyệt các khoản vay và thẩm định khách hàng. Trong quá trình thực hiện thương mại hóa và dưới sức ép của cạnh tranh, các TCTCVM phải đảm bảo các nguyên tắc đạo đức nghề nghiệp, tránh tình trạng chạy theo mục tiêu doanh số, gia tăng số lượng khách hàng tiếp cận mà thiếu thận trọng khi cung cấp các khoản vay cho khách hàng. Kinh nghiệm thế giới cho thấy cạnh tranh làm phát sinh ra hai vấn đề: (i) sự quá tải của các khoản nợ và (ii) sự đánh mất mục tiêu ban đầu, dẫn đến việc các TCTCVM cung cấp nhiều khoản vay đối với một khách hàng, bỏ qua nguyên tắc thận trọng khi đánh giá khả năng trả nợ của khách hàng, cho vay chồng nợ. Theo Elisabeth Rhyne (2001), để ngăn chặn tình huống này, cần có một trung tâm định mức tín nhiệm khách hàng cá nhân. Ở mọi quốc gia, nơi TCVM đang tăng trưởng, sự phát triển một trung tâm định mức tín nhiệm khách hàng cá nhân là cần thiết nhằm kiểm soát hiệu quả động cơ cho vay quá mức cũng như tránh những rủi ro đạo đức tiềm ẩn trong quá trình giải ngân và giám sát khoản vay ở các TCTCVM.

Thứ ba, các cơ quan quản lý cần kiểm soát chặt chẽ hoạt động của các TCTCVM để tránh hiện tượng có nhiều TCTCVM hoạt động kém hiệu quả và cạnh tranh không lành mạnh. Điều này dễ dẫn đến việc chạy theo mục tiêu lợi nhuận bằng cách lôi kéo khách hàng, cung cấp nhiều khoản vay càng nhanh càng tốt mà không quan tâm đến khả năng hoàn trả nợ của khách hàng. Mặt khác, cơ quan quản lý cũng cần kiểm soát lãi suất cho vay tại các TCTCVM để không xảy ra trường hợp cho vay nặng lãi để thu lợi nhuận.

Kết luận

Thương mại hóa là xu hướng tất yếu để các TCTCVM tiến đến phát triển bền vững. Các TCTCVM và khách hàng được hưởng lợi rất nhiều từ thương mại hóa nhưng thương mại hóa cũng đặt ra những hệ lụy liên quan đến vấn đề đạo đức trong hoạt động TCVM. Những trường hợp điển hình trên thế giới đã để lại những bài học xương máu về thảm họa đạo đức trong TCVM. Là quốc gia có ngành TCVM đang phát triển, việc đảm bảo các nguyên tắc đạo đức trong quá trình chuyển đổi theo định hướng thương mại thực sự cần thiết đối với các TCTCVM tại Việt Nam. Song hoạt động TCVM cần đảm bảo sự hài hòa giữa mục tiêu lợi nhuận và mục tiêu xã hội. Từ những sai lầm trong quá khứ ở một số TCTCVM trên thế giới, các TCTCVM Việt Nam nên rút kinh nghiệm khi thực hiện thương mại hóa để không phá vỡ những giá trị đạo đức của TCVM, trong đó nên đặc biệt chú ý đến khía cạnh quản trị và đạo đức nghề nghiệp. Bên cạnh đó, sự giám sát và kiểm soát của các cơ quan quản lý cũng có vai trò quan trọng để các TCTCVM giữ vững các nguyên tắc đạo đức trong quá trình thương mại hóa.

Chú thích:

(1) PCH có trụ sở tại Frankfurt am Main, Đức, là công ty mẹ của tập đoàn ProCredit quốc tế, bao gồm các ngân hàng tập trung ở Đông Nam và Đông Âu có chuyên môn phục vụ các doanh nghiệp vừa và nhỏ. Trước khi tiến hành IPO, công ty mẹ và các TCTCVM dưới sự quản lý của PCH theo cách tiếp cận thương mại, đồng thời luôn nhận thức sâu sắc và cố gắng thực hiện nhiệm vụ phát triển xã hội. Đến cuối tháng 12 năm 2016, PCH đã niêm yết cổ phiếu lần đầu trên sàn chứng khoán và được đánh giá thành công về mục tiêu lợi nhuận và mục tiêu xã hội. Các chủ sở hữu và nhà quản lý PCH chủ trương chỉ phát hành cổ phiếu không có quyền biểu quyết trong đợt IPO nên không phân phối quyền biểu quyết hiện tại cho các cổ đông mới nhằm đảm bảo PCH đi đúng định hướng phát triển xã hội.

Tài liệu tham khảo:

- Anderson, J. (2009). Commercialization of microfinance: Portfolio aspects of turning Banker to the poor. Aarhus School of Business

- Armendáriz de A. B. và Morduch, J., (2010). The Economics of Microfinance, 2 nd edition. Cambridge: MIT Press.

- Christen, Robert Peck (2000) Commercialization and Mission Drift: The Transformation of Microfinance in Latin America. Consultative Group to Assist the Poorest (CGAP) Occasional Paper No. 5. Washington, DC: CGAP.

- Elisabeth Rhyne (2001), Commercialization and Crisis in Bolivian Microfinance. USAID Microenterprise Best Practices Project, Washington, D.C.: Development Alternatives, Inc.

- Ledgerwood, J and White, V 2006, Transforming Microfinance Institutions: Providing Full Financial Services to the Poor, The World Bank, Washington, USA.

- Microsave (2013). Access to Credit in Andhra Pradesh Post Microfinance Crisis.

- Nguyễn Kim Anh và Lê Thanh Tâm (2013). Mức độ bền vững của các tổ chức tài chính vi mô Việt Nam: Thực trạng và một số khuyến nghị. Nhà xuất bản Giao thông Vận tải.

- Nikhil Chandra Shil, (2009). Microfinance for Poverty Alleviation: A Commercialized View. International Journal of Economics and Finance.

- Poyo, Jeffrey, and Robin Young (1999). Commercialization of Microfinance: A Framework for Latin America. USAID Microenterprise Best Practices Project, Washington, D.C.: Development Alternatives, Inc.

- Reinhard H. Schmidt (2010). Ethics in Microfinance. Value & Ethincs for the 21st Century, a BBVA publication.

- Stephanie Charitonenko, Anita Campion, Nimal A. Fernando (2004). Commercialization of microfinance, perspectives from South and Southeast Asia. Asian Development Bank, Manila, Philippines.

.jpg)

.jpg)

.png)