Tóm tắt: Đặc điểm tâm lý ảnh hưởng đến việc ra quyết định của nhà đầu tư cá nhân và được quan tâm bởi nhiều nhà nghiên cứu trong thời gian gần đây. Tuy nhiên, có ít tác giả đề cập đến việc nhận thức rủi ro và lợi ích ảnh hưởng đến hiệu quả đầu tư chứng khoán. Do đó, nghiên cứu nhằm khám phá nhận thức rủi ro và nhận thức lợi ích ảnh hưởng đến hiệu quả đầu tư cổ phiếu của nhà đầu tư (NĐT) cá nhân. Nghiên cứu thực hiện dựa trên kết quả trả lời hợp lệ của 273 NĐT cá nhân cho thấy đặc điểm 5 tính cách gồm: tính cởi mở sẵn sàng trải nghiệm, tính tận tâm, tính hướng ngoại, tính dễ chịu và tính nhạy cảm có ảnh hưởng đến sự thoả mãn với kết quả đầu tư của NĐT cá nhân thông qua hai yếu tố trung gian là Nhận thức rủi ro và Nhận thức lợi ích. Ngoài ra, kết quả nghiên cứu còn cho thấy, nhận thức rủi ro có ảnh hưởng mạnh hơn đến kết quả đầu tư của NĐT so với nhận thức lợi ích của họ.

Từ khoá: nhận thức rủi ro, nhận thức lợi ích, hiệu quả đầu tư, mô hình 5 tính cách

Empirical research on investment efficiency of stock investors using the 5-character model

Abstract: Psychological characteristics influencing decision-making of personal investors - this topic has been interested by many researchers recently. However, not many authors mention the effect of perceived risk and perceived benefits on stock investment efficiency of personal investors. This research was conducted based on the results of valid responses of 273 personal investors. The results show that five characteristics, including openness to experience, conscientiousness, extraversion, agreeableness and sensitivity, have impact on the satisfaction of investment results of personal investors through two intermediate factors, namely perceived risk and perceived benefits. In addition, the research results also show that perceived risk had more effect than perceived benefits on investors’ investment results.

Keywords: perceived risk, perceived benefits, investment performance, 5 character model

1. Đặt vấn đề

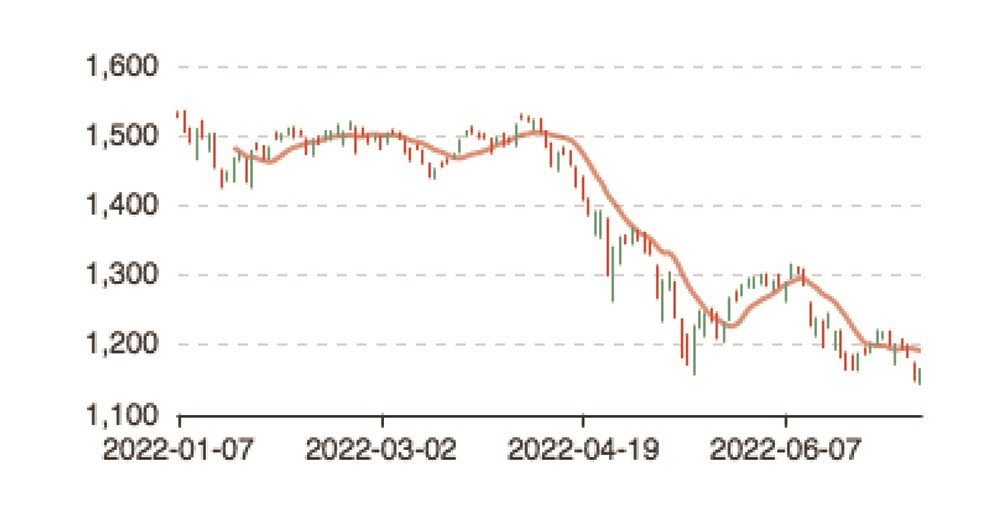

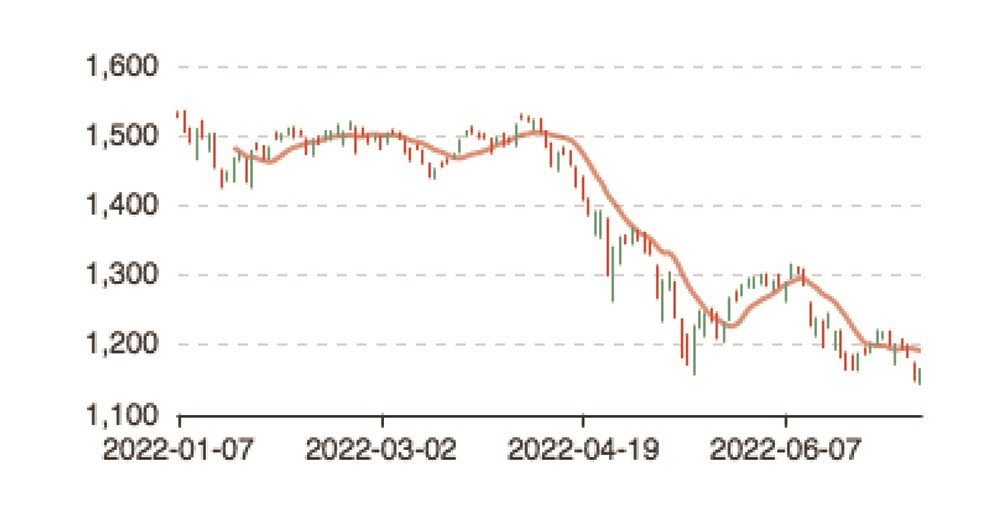

Từ tháng 1/2022 đến nay, thị trường chứng khoán (TTCK) tại Việt Nam cho thấy sự giảm điểm mạnh, chỉ số VNIndex đã đạt đỉnh 1.530 điểm tại thời điểm đầu năm 2022, song sau đó là nhiều phiên giảm điểm, VNIndex chốt phiên ngày 7/7/2022 là 1.166 điểm. Ngoài ra, thanh khoản của thị trường liên tục biến động mạnh, có phiên đạt gần 50.000 tỷ đồng tại thời điểm tháng 1/2021. Tuy nhiên, con số thanh khoản chỉ đạt gần 10.000 tỷ đồng tại thời điểm đầu tháng 7/2022.

Trong hơn 6 tháng qua, TTCK tại Việt Nam liên tục giảm điểm mạnh trong khi số tài khoản mở mới luôn gia tăng và đạt con số gần 6,2 triệu tài khoản chứng khoán (theo số liệu thống kê từ Trung tâm lưu ký – VSD). Thị trường đã cho thấy tài khoản mới gia tăng nhưng thanh khoản lại giảm dần và tồn tại những rủi ro làm ảnh hưởng đến hiệu quả đầu tư của NĐT cá nhân, đây là những yếu tố cần được quan tâm, xem xét.

Thống kê chỉ số VNIndex từ ngày 7/1 đến hết ngày 7/7/2022

Nguồn: FireAnt

Nhận thức rủi ro và nhận thức lợi ích là hai yếu tố chưa biết kết quả xảy ra ở tương lai và cả hai yếu tố đều đề cập đến các tình huống, trong đó người ra quyết định có thể dự đoán khả năng xảy ra. Nhận thức của nhà đầu tư về rủi ro và lợi ích đã được xem là yếu tố dự báo về hành vi chấp nhận rủi ro và lợi ích đạt được trong đầu tư chứng khoán (Barber & Odean, 2013). Theo Cadotte và cộng sự (1987), kết quả đầu tư đề cập đến lợi ích của việc đầu tư, ở khía cạnh tài chính, đo lường kết quả đầu tư dựa trên sự kết hợp giữa mức độ hài lòng của các nhà đầu tư với quyết định đầu tư trước đây cũng như tỷ lệ hoàn vốn đầu tư và so sánh kết quả thực tế so với kết quả mong đợi.

Qua tìm hiểu các nghiên cứu trong và ngoài nước, có nhiều nghiên cứu về quyết định cũng như ý định đầu tư thông qua nhận thức rủi ro và nhận thức lợi ích. Tuy nhiên, việc nghiên cứu thông qua xác định các thành phần ảnh hưởng cũng như xem xét các yếu tố trung gian còn tồn tại những khoảng trống, cần được lấp đầy.

2. Tổng quan về lý thuyết và tình hình nghiên cứu

2.1. Mối quan hệ giữa đặc điểm 5 tính cách với nhận thức rủi ro và nhận thức lợi ích

2.1.1. Tính cởi mở sẵn sàng trải nghiệm

Các cá nhân có tính cởi mở sẵn sàng trải nghiệm là người có trí tưởng tượng, sáng tạo, để ý và khôn khéo. Họ là những người suy nghĩ sâu sắc, có khuynh hướng chấp nhận rủi ro cao và ít có khả năng đa dạng hóa danh mục đầu tư (Durand và cộng sự, 2013). Do đó, tác giả đặt các giả thuyết:

H1a: Nhà đầu tư càng cởi mở sẵn sàng trải nghiệm thì nhận thức sự rủi ro càng cao;

H1b: Nhà đầu tư càng cởi mở sẵn sàng trải nghiệm thì nhận thức lợi ích càng cao.

2.1.2. Tính tận tâm

Người có tính tận tâm là người có kỷ luật, trách nhiệm, họ thường có cách tiếp cận theo mục tiêu và tích cực trong việc quản lý cuộc sống. Những người có tính tận tâm cao thường ít chấp nhận rủi ro vì họ tập trung vào kiểm soát, có tính kỷ luật bản thân. Theo Durand và cộng sự (2013) thì những cá nhân có tính tận tâm cao, họ thể hiện trách nhiệm trong đầu tư và thường bỏ qua các cơ hội gia tăng lợi ích (thông qua việc nắm giữ các khoản đầu tư thua lỗ quá lâu và bán các khoản đầu tư có lời quá sớm). Do đó, tác giả đề xuất giả thuyết rằng:

H2a: Nhà đầu tư càng tận tâm thì nhận thức sự rủi ro càng cao;

H2b: Nhà đầu tư càng tận tâm thì nhận thức lợi ích càng cao.

2.1.3. Tính hướng ngoại

Cá nhân có tính hướng ngoại là những người năng động, hòa đồng, nhiệt tình, thích phiêu lưu và quyết đoán. Những người tính hướng ngoại cao có xu hướng mạo hiểm càng cao. Hơn nữa, những người hướng ngoại thường quá tự tin và ít phản ứng thái quá với thông tin tốt hoặc xấu (Durand và cộng sự, 2013). Hai giả thuyết sau được đề xuất:

H3a: Nhà đầu tư càng hướng ngoại thì nhận thức rủi ro càng cao;

H3b: Nhà đầu tư càng hướng ngoại thì nhận thức lợi ích càng cao.

2.1.4. Tính dễ chịu

Các cá nhân có tính dễ chịu là người lịch sự, thân thiện và đáng tin cậy. Họ cũng ngại rủi ro, không quá tự tin hay phản ứng thái quá ảnh hưởng đến hành vi trong đầu tư chứng khoán (Durand và cộng sự, 2013). Như vậy, tác giả đề nghị các giả thuyết:

H4a: Nhà đầu tư càng dễ chịu thì nhận thức rủi ro càng cao;

H4b: Nhà đầu tư càng dễ chịu thì nhận thức lợi ích càng cao.

2.1.5. Tính nhạy cảm

Người có tính nhạy cảm thường hay lo lắng, giận dữ, sợ hãi và trầm cảm. Theo Durand và cộng sự (2013) những người nhạy cảm thường đầu tư danh mục rủi ro, vì thế họ thường chấp nhận rủi ro và nhận thức rủi ro thấp khi đầu tư cổ phiếu. Do vậy, nghiên cứu đề xuất hai giả thuyết:

H5a: Nhà đầu tư càng nhạy cảm thì nhận thức rủi ro càng thấp;

H5b: Nhà đầu tư càng nhạy cảm thì nhận thức lợi ích càng thấp.

2.2. Nhận thức rủi ro, nhận thức lợi ích và kết quả đầu tư

Những người ngại rủi ro thường ít giao dịch đầu tư cổ phiếu trên thị trường. Các cá nhân quá tự tin thường đầu tư xu hướng có lợi nhuận thấp (Barber & Odean, 2013). Các nhà đầu tư nhận thấy các khoản đầu tư vào danh mục có rủi ro sẽ đem lại kết quả đầu tư cao. Những người nhận thấy rủi ro và lợi ích trong đầu tư cao có xu hướng chọn đầu tư cổ phiếu an toàn. Với cơ sở này, tác giả xem xét các mối quan hệ về nhận thức rủi ro, nhận thức lợi ích với kết quả đầu tư. Tác giả đề nghị các giả thuyết:

H6: Nhà đầu tư càng nhận thức rủi ro, mức độ thỏa mãn với kết quả đầu tư càng cao;

H7: Nhà đầu tư càng nhận thức lợi ích, mức độ thỏa mãn với kết quả đầu tư càng cao.

2.3. Mô hình và phương pháp nghiên cứu

Dựa trên cơ sở lý thuyết và các nghiên cứu trước đây đã trình bày, mô hình nghiên cứu được tổng hợp lại và đề xuất bao gồm 5 biến độc lập (5 tính cách), 2 biến trung gian (nhận thức rủi ro và nhận thức lợi ích) và biến phụ thuộc là kết quả đầu tư. Qua đó, mô hình nghiên cứu đề xuất rằng đặc điểm 5 tính cách có tác động đến kết quả đầu tư của NĐT cá nhân thông qua 2 yếu tố trung gian là nhận thức rủi ro và nhận thức lợi ích.

Trong nghiên cứu này, tác giả sử dụng phương pháp ước lượng Maximum Likelihood với phương pháp lấy mẫu thuận tiện thông qua kỹ thuật tiếp cận phát bảng câu hỏi để đối tượng được khảo sát tự điền thông tin trực tuyến. Tác giả sử dụng phương pháp phân tích mô hình cấu trúc tuyến tính (SEM) thông qua phần mềm thống kê ước lượng SmartPLS để xử lý số liệu nghiên cứu.

3. Kết quả nghiên cứu

3.1. Kiểm định thang đo: độ tin cậy và độ giá trị

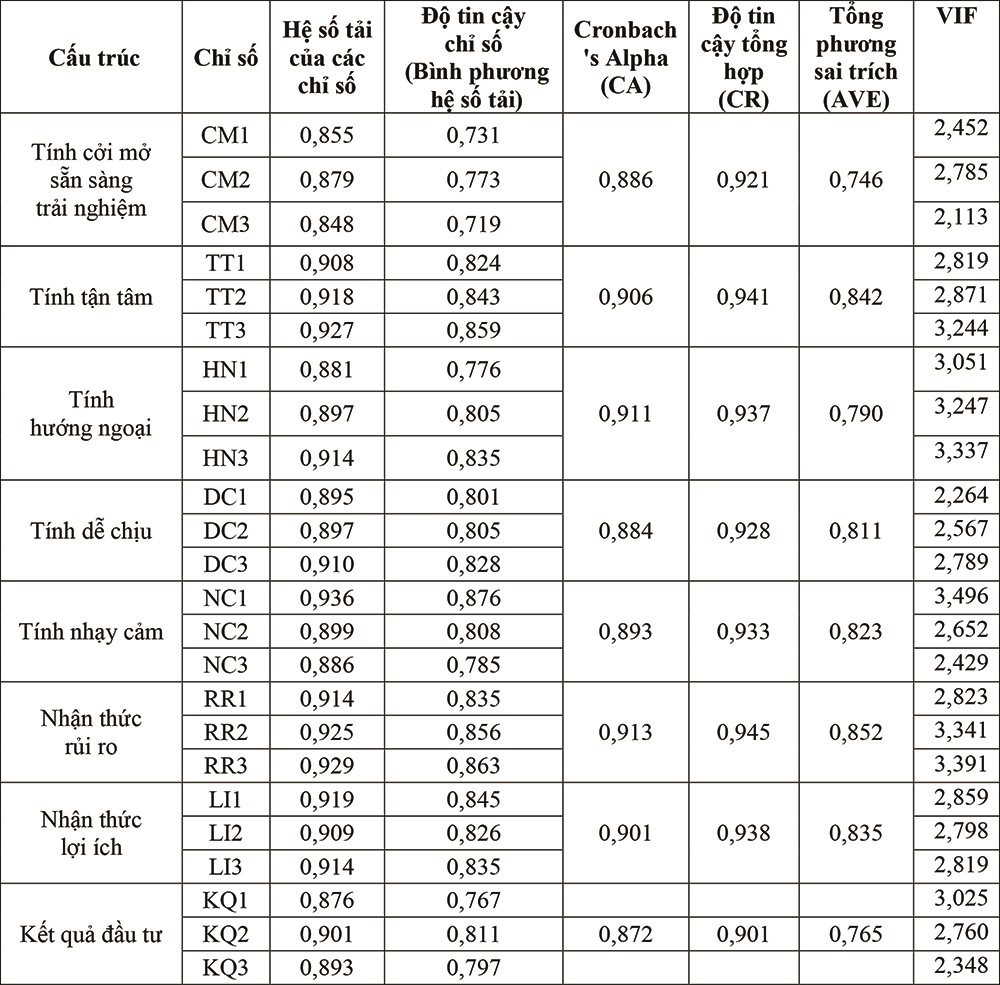

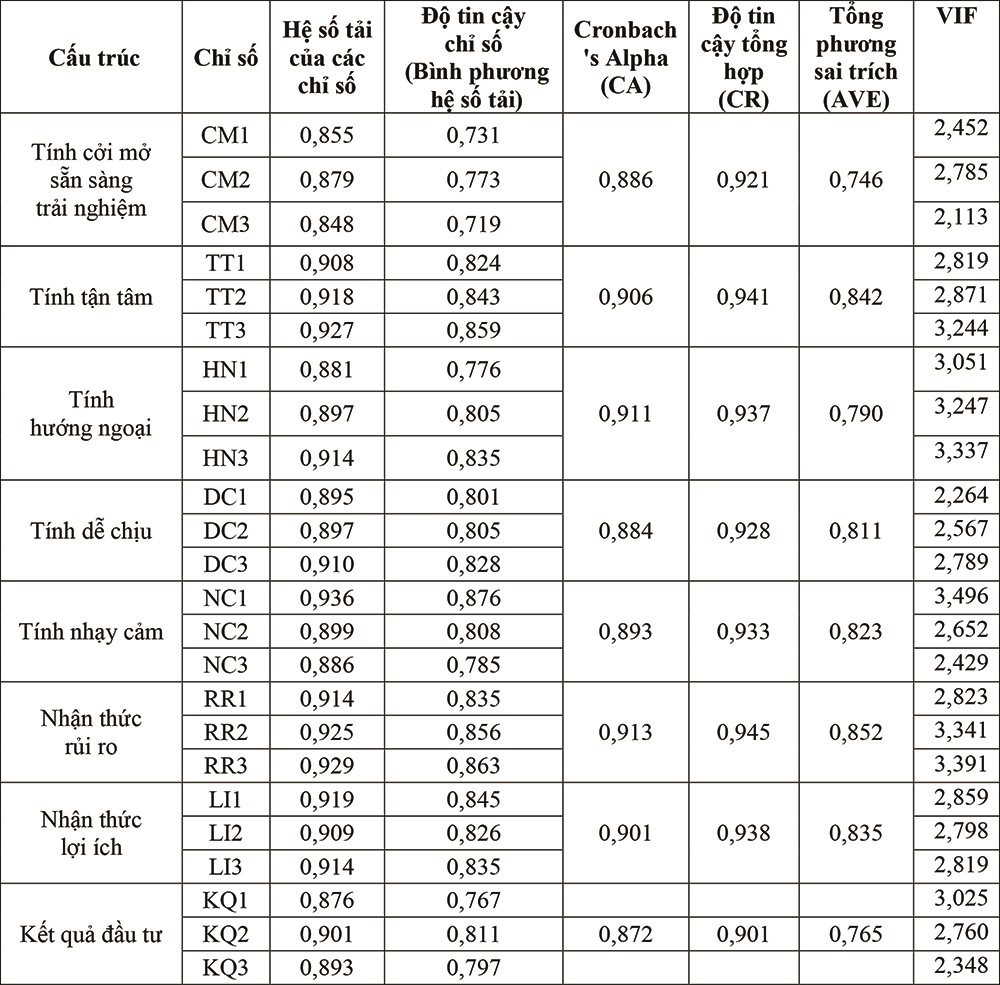

Bảng 1. Kết quả tóm tắt các hệ số trong mô hình PLS-SEM

|

Nguồn: Kết quả phân tích của tác giả

|

Kiểm định độ tin cậy của thang đo: qua kiểm định Cronbach’s Alpha kết quả phân tích tại Bảng 1, cho thấy tất cả các nhân tố đều đạt độ tin cậy với hệ số Cronbach’s Alpha > 0,7. Ngoài ra, độ tin cậy tổng hợp (CR): kết quả phân tích cho thấy hệ số CR cho mỗi cấu trúc > 0,8. Do đó, đã chứng minh rằng thang đo có độ tin cậy nhất quán bên trong tốt.

Đánh giá giá trị hội tụ của thang đo: kết quả cho thấy, hệ số tổng phương sai trích (AVE) của các yếu tố đều > 0,5 đạt yêu cầu kiểm định. Như vậy, mỗi cấu trúc thể hiện giá trị hội tụ tốt.

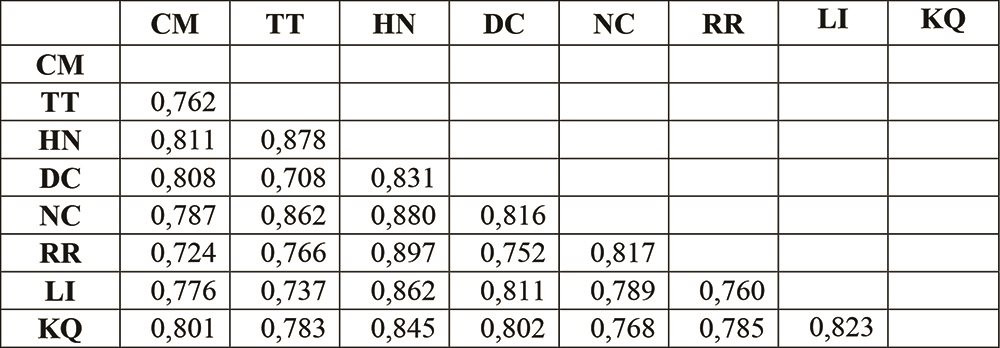

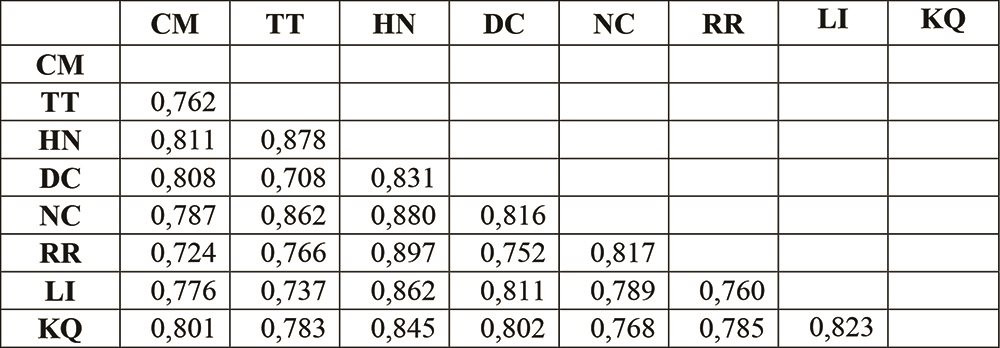

Đánh giá giá trị phân biệt: Trong SmartPLS, nghiên cứu được ước lượng qua việc sử dụng phương pháp chỉ số Heterotrait - Monotrait (HTMT), kết quả chỉ ra rằng các chỉ số HTMT đối với tất cả các cặp biến nghiên cứu của yếu tố bậc một là dưới 0,9, thỏa mãn điều kiện chuẩn (thể hiện tại Bảng 2).

Bảng 2. Giá trị phân biệt theo phương pháp chỉ số HTMT

|

Nguồn: Kết quả phân tích của tác giả

|

Từ các kết quả phân tích, tác giả có thể kết luận rằng các thang đo được sử dụng trong mô hình nghiên cứu đã đạt được độ tin cậy và tính giá trị.

3.2. Kiểm định mô hình cấu trúc: tính đa cộng tuyến và độ phù hợp của mô hình

Kiểm tra vấn đề về đa cộng tuyến: Kết quả phân tích Bảng 1 cho thấy kết quả của VIF đều dưới ngưỡng 5 và > 0,2 cho thấy các biến tiềm ẩn không xảy ra hiện tượng đa cộng tuyến.

Kiểm định sự phù hợp của mô hình: Sự phù hợp của mô hình được kiểm định bằng giá trị R2. Kết quả phân tích cho thấy R2 hiệu chỉnh của mô hình nhận thức rủi ro, nhận thức lợi ích và kết quả đầu tư đạt tiêu chuẩn thống kê về độ phù hợp của mô hình, nên mô hình được giải thích vừa phải, thể hiện tại Bảng 3. Đồng thời, nghiên cứu sử dụng chỉ số kích thước ảnh hưởng của Cohen (1988), được gọi là hệ số tác động f2, thể hiện trong Bảng 3. Ngoài ra, theo Hair & cộng sự (2017) chất lượng của mô hình còn được đo bằng chỉ số mức độ phù hợp toàn cầu (GoF), giá trị GoF bằng 0,71 đã chỉ ra độ phù hợp của mô hình ảnh hưởng lớn; Các giá trị Q2 đều lớn hơn ngưỡng giá trị 0 với giá trị nhỏ nhất là 0,3 và SRMR = 0,06 < 0,08. Từ tất cả các kết quả trên, nghiên cứu này đã chứng minh rằng mô hình PLS được xác nhận mô hình phù hợp tốt với dữ liệu thị trường.

3.3 Kiểm định mô hình nghiên cứu và giả thuyết

Bảng 3. Kết quả ước lượng qua mô hình PLS – SEM trên SmartPLS 3

|

Mức ý nghĩa: *** < 0,001; 3 Mức ý nghĩa: * < 0,05. Nguồn: Kết quả phân tích của tác giả

|

4. Thảo luận kết quả nghiên cứu và hàm ý quản trị

4.1. Thảo luận kết quả nghiên cứu

Các giả thuyết nghiên cứu đưa ra đều được chấp nhận ở độ tin cậy 95%, điều này cho thấy rằng tính cởi mở sẵn sàng trải nghiệm, tính tận tâm, tính hướng ngoại, tính dễ chịu và tính nhạy cảm đều tạo nên nhận thức rủi ro và nhận thức lợi ích của NĐT. Ngoài ra, kết quả cũng cho thấy hệ số ảnh hưởng của nhận thức rủi ro đối với kết quả đầu tư của nhà đầu tư là 0,659, trong khi hệ số ảnh hưởng của nhận thức lợi ích đối với kết quả đầu tư là 0,286 với giá trị P có ý nghĩa thống kê, điều đó cho thấy nhận thức rủi ro có ảnh hưởng mạnh mẽ hơn đến kết quả đầu tư của NĐT so với nhận thức lợi ích. Nhà đầu tư cá nhân sẽ ưu tiên hơn với việc quản trị rủi ro so với nhận thức lợi ích của họ đối với hiệu quả đầu tư, hay nói cách khác là NĐT cá nhân sẽ quan tâm đến rủi ro cao hơn là lợi ích kỳ vọng sẽ đạt được trong đầu tư cổ phiếu.

Cuối cùng, tác giả đã tìm thấy mối quan hệ trung gian giữa đặc điểm 5 tính cách và kết quả đầu tư của NĐT thông qua nhận thức rủi ro và nhận thức lợi ích. Điều này có điểm tương đồng với các kết quả của các nhà nghiên cứu trước đây.

4.2. Hàm ý quản trị

Kết quả của nghiên cứu có thể giúp các NĐT cá nhân, những nhà tư vấn đầu tư và các công ty chứng khoán có nhận thức phù hợp hơn về biến động của thị trường, đặc biệt là trong thị trường luôn biến động nơi các NĐT cá nhân chiếm đa số trên TTCK Việt Nam.

Các NĐT có thể lựa chọn và điều chỉnh danh mục đầu tư vào cổ phiếu. Các nhà tư vấn tài chính, nhân viên môi giới có thể tham khảo ý kiến khách hàng là NĐT cá nhân về tính cách của họ để thực hiện đầu tư hiệu quả, mức độ họ có thể nhận thấy rủi ro và lợi ích khi đầu tư vào cổ phiếu cũng như mức độ hài lòng với kết quả đầu tư của NĐT cá nhân.

Nghiên cứu hỗ trợ các công ty chứng khoán hoặc các nhà hoạch định chính sách dự đoán và khuyến nghị đầu tư cho các NĐT cá nhân, để tạo ra các chính sách hiệu quả hơn và tạo điều kiện các nhà đầu tư cá nhân tham gia đầu tư vào TTCK Việt Nam bền vững.

Tài liệu tham khảo:

- Barber, B. M., & Odean, T. (2013). The behavior of individual investors. In Handbook of the Economics of Finance, 2, 1533 - 1570.

- Cadotte, E. R., Woodruff, R. B., & Jenkins, R. L. (1987). Expectations and norms in models of consumer satisfaction. Journal of Marketing Research, 305 - 314.

- Cohen, J. (1988). Statistical power analysis for the behavioral sciences, New York: Routledge Academic.

- Durand, R. B., Newby, R., Peggs, L., & Siekierka, M. (2013). Personality, Journal of Behavioral Finance, 14(2), 116 - 133.

- Hair, J.F., Hult, G.T M., Ringle, C.M. & Sarstedt, M. (2017). A primer on partial least squares structural equation modeling (2nd Ed.), Thousand Oaks, CA: Sage.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 15 năm 2022

.png)

.png)