Tóm tắt: Phương pháp phân tích đồng liên kết của Johansen (1990) và mô hình vector điều chỉnh sai số (VECM) được sử dụng để đo lường tác động dài hạn của tỷ giá hối đoái thực đa phương đến cán cân thương mại Việt Nam trong giai đoạn từ năm 2008 đến năm 2020. Dựa trên phương trình cân bằng dài hạn, bài viết tiếp tục đo lường tác động của tỷ giá đến cán cân thương mại Việt Nam trong ngắn hạn. Kết quả nghiên cứu cho thấy cán cân thương mại đồng biến với tỷ giá hối đoái thực, tức là cán cân thương mại sẽ xấu đi khi VND giảm giá. Hàm phản ứng đẩy (IRF) của mô hình hiệu chỉnh sai số cho thấy sau khi xảy ra cú sốc phá giá, cán cân thương mại Việt Nam xấu đi trong vòng 8 quý, bắt đầu cải thiện và trở lại cân bằng sau 9 quý.

Impact of exchange rate on Vietnam's trade balance – From VECM model approach

Abstract: Johansen's (1990) cointegration analysis method and error-corrected vector model (VECM) are used to measure the long-run impact of the multilateral real exchange rate on the Vietnam’s trade balance in the period from 2008 to 2020. Based on the long-run equilibrium equation, the article continues to measure the impact of exchange rate on Vietnam's trade balance in the short term. Research results show that trade balance is positively related to the real exchange rate, i.e., trade balance will deteriorate when the VND depreciates. The impulse response function (IRF) of the error correction model shows that after a devaluation shock, Vietnam's trade balance deteriorated within 8 quarters, started to improve and returned to balance after 9 quarters.

1. GIỚI THIỆU

Tỷ giá ảnh hưởng trực tiếp đến giá trị hàng hóa xuất nhập khẩu, đến biến động dòng vốn nước ngoài và ảnh hưởng gián tiếp đến toàn nền kinh tế. Với các nước sử dụng chính sách tỷ giá thả nổi có kiểm soát, tỷ giá hối đoái trở thành một công cụ hữu hiệu của ngân hàng trung ương trong hỗ trợ hoạt động kinh tế đối ngoại, đặc biệt là thương mại quốc tế.

Pavle Petrovic và Mirjana Gligoric (2009) và Elif Akbostanci (2004) cho rằng tỷ giá thực đa phương có tác động dài hạn và ngắn hạn đến kinh tế. Jarita Duasa (2006) lại nhận định tỷ giá thực chỉ ảnh hưởng đến cán cân thương mại trong ngắn hạn, không có tác động trong dài hạn. Tại Việt Nam, Nguyễn Hữu Tuấn và cộng sự (2014) sử dụng tỷ giá thực song phương giữa Việt Nam với 5 đối tác thương mại lớn để kiểm định ảnh hưởng của tỷ giá đến cán cân thương mại. Cùng một chủ đề nhưng kết quả nghiên cứu trong và ngoài nước có nhiều khác biệt, đặc biệt trong cách thức xác định tỷ giá, phương pháp xử lý dữ liệu cũng như mức độ tác động. Chính điều này làm chủ đề nghiên cứu về tác động của tỷ giá đến cán cân thương mại quốc gia luôn mới lạ, hấp dẫn các nhà nghiên cứu trong nước và trên thế giới.

2. NGHIÊN CỨU LÝ THUYẾT VÀ THỰC NGHIỆM

2.1. Nghiên cứu lý thuyết

Để đo lường giá trị thực của đồng tiền các nhà kinh tế sử dụng tỷ giá hối đoái thực. Theo Michael Mussa (1986), tỷ giá hối đoái thực là giá tương đối của giỏ hàng hoá tiêu dùng của một quốc gia so với giỏ hàng hoá tiêu dùng của quốc gia khác. Ahmet N. Kipici và Mehtap Kesriyeli (1997) thì cho rằng tỷ giá hối đoái thực là tỷ giá hối đoái danh nghĩa có tính đến chênh lệch lạm phát giữa các quốc gia. Tỷ giá hối đoái thực có thể tiếp cận theo hướng song phương hoặc đa phương. Tỷ giá thực song phương thể hiện sự tăng hay giảm giá của một đồng tiền so với một đồng tiền khác. Vì vậy, tỷ giá hối đoái thực song phương không đánh giá toàn diện giá trị của một đồng tiền so với các đồng tiền khác trong quan hệ thương mại đa chiều.

Để xem xét tác động của tỷ giá đến thực trạng cán cân thương mại của một quốc gia, các nhà kinh tế sử dụng tỷ giá thực đa phương (REER). REER thể hiện toàn diện vị thế cạnh tranh của hàng hoá trong nước với các đối tác thương mại tại một thời điểm nhất định. Theo Ahmet N. Kipici và Mehtap Kesriyeli (1997), REER là tỷ giá hối đoái thực tương ứng với các đối tác thương mại của một quốc gia theo cách tiếp cận trọng số. Tỷ trọng giá trị xuất nhập khẩu của từng quốc gia đối tác trong tổng kim ngạch xuất nhập khẩu của một quốc gia hoặc tỷ trọng của các đồng tiền được sử dụng trong các giao dịch ngoại thương của một quốc gia được dùng làm trọng số trong REER. Như vậy, REER là chỉ số phản ánh mức độ cạnh tranh về giá của quốc gia và là cơ sở đánh giá một đồng tiền được định giá cao hay thấp.

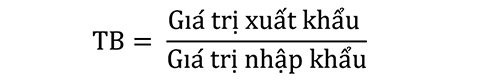

Cán cân thương mại thể hiện các giao dịch trao đổi hàng hóa, dịch vụ giữa người cư trú và người không cư trú trong một thời kỳ nhất định. Trạng thái của cán thương mại thể hiện sự chênh lệch giữa tổng giá trị xuất khẩu và tổng giá trị nhập khẩu của quốc gia trong kỳ. Có hai cách xác định trạng thái cán cân thương mại. Trước hết, cán cân thương mại là mức chênh lệch giữa xuất khẩu và nhập khẩu hàng hoá (Alexander, 1952). Với cách tính này, cán cân thương mại thặng dư khi có giá trị dương và thâm hụt khi nhận giá trị âm. Cán cân thương mại còn được tính bằng tỷ lệ xuất khẩu trên nhập khẩu. Cán cân thương mại thặng dư khi giá trị lớn hơn 1, và ngược lại cán cân thương mại bị thâm hụt khi giá trị nhỏ hơn 1.

Tác động của tỷ giá hối đoái đến cán cân thương mại thể hiện rõ nét trong Điều kiện Marshall-Lerner. Điều kiện Marshall-Lerner được áp dụng trong trường hợp lượng cầu hàng xuất khẩu và nhập khẩu co giãn với giá cả, tức hệ số co giãn phải lớn hơn 1. Theo đó, phá giá làm tăng giá nhập khẩu. Giá tăng làm lượng nhập khẩu giảm và mức độ giảm của lượng lớn hơn mức độ tăng của giá, kết quả là giá trị nhập khẩu trong kỳ giảm. Với xuất khẩu, phá giá làm giảm giá xuất khẩu. Giá xuất khẩu giảm làm cho lượng xuất khẩu tăng với mức độ tăng lớn hơn mức độ giảm của giá, làm giá trị xuất khẩu trong kỳ gia tăng. Kết quả là cán cân thương mại được cải thiện. Chính sách phá giá thành công. Ngược lại, nếu lượng nhập khẩu không co giãn với những biến động của giá cả (hệ số co giãn nhỏ hơn 1), chính sách phá giá sẽ thất bại vì nó không cải thiện cán cân thương mại. Lập luận tương tự trong trường hợp nâng giá đồng tiền.

Nói cách khác, mức độ tác động của tỷ giá hối đoái đến cán cân thương mại quốc gia phụ thuộc vào hệ số co giãn giá của lượng cầu hàng nhập, hàng xuất trong kỳ. Trong điều kiện hệ số co giãn lớn hơn 1, phá giá tiền tệ làm tăng tỷ giá danh nghĩa kéo theo gia tăng tỷ giá thực sẽ kích thích xuất khẩu và hạn chế nhập khẩu, cải thiện cán cân thương mại. Nếu hệ số co giãn nhỏ hơn 1, cán cân thương mại sẽ trở nên xấu đi. Thông thường, trong giai đoạn đầu của phá giá, lượng cầu hàng xuất và hàng nhập có hệ số co giãn thấp làm cán cân thương mại xấu đi; sau đó, cán cân thương mại sẽ cải thiện khi hệ số co giãn với giá của lượng cầu hàng xuất, nhập tăng lên. Tác động của tỷ giá hối đoái đến cán cân thương mại theo thời gian được gọi là Hiệu ứng đường cong J.

2.2. Nghiên cứu thực nghiệm

Nghiên cứu tác động của tỷ giá hối đoái đến cán cân thương mại được thực hiện bằng nhiều phương pháp khác nhau và cho kết quả trái ngược nhau. Trước hết, nhiều nghiên cứu ủng hộ quan điểm tỷ giá hối đoái tác động ngược chiều đến cán cân thương mại. Sử dụng phương pháp ARDL kiểm định tác động của REER đến cán cân thương mại của Serbia từ 2001 đến 2007 (Pavle Petrovic và Mirjana Gligoric, 2009) và của Malaysia từ 1974 đến 2004 (Jarita Duasa, 2006), hai nghiên cứu cùng chung kết quả là REER tác động ngược chiều đến cán cân thương mại trong dài hạn. Ủng hộ cho quan điểm này còn có nghiên cứu của Khim-Sen Liew và cộng sự (2003) và Olugbenga Onafowora (2003). Bằng phương pháp VECM, Khim-Sen Liew và cộng sự (2003) kiểm định tác động của tỷ giá hối đoái đến cán cân thương mại của ASEAN-5 trong giai đoạn từ năm 1986 đến năm 1999; trong khi Olugbenga Onafowora (2003) nghiên cứu cùng chủ đề cho nhóm nước Đông Á từ năm 1980 đến năm 2001. Hai nghiên cứu đều cho rằng REER có tác động ngược chiều đến cán cân thương mại trong dài hạn và ảnh hưởng ở các mức độ khác nhau của hiệu ứng đường cong J trong ngắn hạn.

Trái ngược với quan điểm trên, một số nghiên cứu tại Việt Nam và trên thế giới cho rằng tỷ giá hối đoái có tác động cùng chiều đến cán cân thương mại. Bằng phương pháp VECM, Ng Yuen-Ling và cộng sự (2008) cho rằng REER có tác động cùng chiều đến cán cân thương mại của Malaysia trong giai đoạn 1955 đến 2006. Với phương pháp nghiên cứu tương tự, Elif Akbostanci (2002) kiểm định hiệu ứng tuyến J của tỷ giá hối đoái đến cán cân thương mại ở Thổ Nhĩ Kỳ từ năm 1987 - 2000. Kết quả nghiên cứu cho thấy tỷ giá tác động tích cực đến cán cân thương mại trong dài hạn, tuy nhiên trong ngắn hạn, hiệu ứng tuyến J không được chấp nhận. Nguyễn Hữu Tuấn và cộng sự (2014) cũng sử dụng VECM nghiên cứu tác động của tỷ giá thực song phương đến cán cân thương mại Việt Nam từ năm 2000 đến 2012. Kết quả cho thấy có tồn tại mối quan hệ cùng chiều của tỷ giá thực song phương đến cán cân thương mại trong dài hạn. Bên cạnh đó, bằng phương pháp ARDL, Charalambos Pattichis (2011) xem xét tác động của tỷ giá hối đoái thực song phương đến cán cân thương mại của Mỹ và Anh trong ngắn và dài hạn từ quý I/1986 đến quý IV/2009. Nghiên cứu này kết luận tỷ giá hối đoái thực có tác động đến thương mại của hai quốc gia Mỹ và Anh. Cũng bằng phương pháp ARDL, Trần Hồng Hà (2011) cho rằng REER có tác động tích cực đến cán cân thương mại của Việt Nam trong giai đoạn từ năm 1999 đến năm 2010. Nguyễn Văn Phúc và Phạm Thị Tuyết Trinh (2011) cũng khẳng định REER tác động đến cán cân thương mại Việt Nam trong ngắn và dài hạn; đồng thời nhóm tác giả cũng phát hiện tác động của chính sách phá giá VND đến cán cân thương mại có dạng tuyến J. Cụ thể, khi VND bị giảm giá thực, cán cân thương mại của Việt Nam sẽ xấu đi trong ngắn hạn sau đó được cải thiện trong dài hạn.

3. PHƯƠNG PHÁP NGHIÊN CỨU

3.1 Giả thuyết và mô hình nghiên cứu

Kế thừa các nghiên cứu Charalambos Pattichis (2011), Ng Yuen-Ling và cộng sự (2008), Nguyễn Hữu Tuấn và cộng sự (2014), Trần Hồng Hà (2011) và Nguyễn Văn Phúc và Phạm Thị Tuyết Trinh (2011); bài viết kỳ vọng REER có tác động cùng chiều đến cán cân thương mại Việt Nam. Khi VND giảm giá thực, cán cân thương mại sẽ cải thiện và ngược lại, khi VND tăng giá thực cán cân thương mại của Việt Nam sẽ xấu đi. Để kiểm định tác động của tỷ giá đến cán cân thương mại Việt Nam, nghiên cứu sử dụng mô hình của Elif Akbostanci (2002).

TBt=β1+ β2REERt+β_3GDPt+β4GDPwt + ϵt (1)

Trong đó, TB đại diện cho cán cân thương mại của Việt Nam; REER là tỷ giá thực đa phương; GDP và GDPw lần lượt là tổng thu nhập nội địa Việt Nam và của các nước đối tác với Việt Nam trong rổ tiền tệ; t là thứ tự kỳ trong giai đoạn nghiên cứu.

3.2 Phương pháp xác định biến

Theo Ahmet N. Kipici và Mehtap Kesriyeli (1997), tỷ giá thực đa phương được tính theo trung bình cộng có trọng số giữa tỷ giá thực song phương giữa VND và đồng tiền của các đối tác thương mại chính của Việt Nam gọi là rổ tiền tệ.

.jpg) |

|

|

Với REER là tỷ giá thực đa phương, eij là tỷ giá danh nghĩa song phương của VND so với ngoại tệ j, Wj là tỷ trọng thương mại của đối tác j trong rổ tiền tệ, CPIj là chỉ số giá của nước đối tác j và CPIi là chỉ số giá tại Việt Nam. Khi REER lớn hơn 100, VND bị định giá thấp; ngược lại VND bị định giá cao. VND có ngang giá sức mua so với rổ tiền tệ khi REER bằng 100. Các đối tác chính trong thương mại của Việt Nam trong thời gian qua là: Mỹ, Pháp, Đức, Canada, Úc, Nhật Bản, Trung Quốc, Hàn Quốc, Đài Loan, Thái Lan, Singapore. Năm 2008 được ghi nhận làm năm gốc trong tính các chỉ số. Tỷ trọng được xây dựng bằng cách lấy giá trị xuất nhập khẩu của từng quốc gia trong rổ tiền chia cho tổng giá trị xuất nhập khẩu của Việt Nam sao cho tổng các tỷ trọng thương mại bằng 1.

Cán cân thương mại được tính bằng giá trị xuất khẩu chia cho giá trị nhập khẩu. Cách tính này được sử dụng phổ biến trong các nghiên cứu thực nghiệm vì nó có thể loại trừ trường hợp cán cân mang giá trị âm.

Ngoài tác động của tỷ giá hối đoái, cán cân thương mại còn bị ảnh hưởng mạnh mẽ từ thu nhập của các quốc gia. Vì vậy, GDP và GDPw được bổ sung làm biến kiểm soát nhằm củng cố mức độ giải thích của tỷ giá hối đoái đến cán cân thương mại. Trong mô hình, tất cả biến số đều được lấy Log.

Dữ liệu nghiên cứu được thu thập theo tần số quý, từ quý I/2008 (QI/2008) đến quý IV/2020 (QIV/2020). Tỷ giá danh nghĩa của VND với các ngoại tệ được tính trung bình quý từ nguồn dữ liệu Data stream của Thomson Reuters; CPI của Việt Nam và của các quốc gia đối tác thu thập từ IFS; GDP của Việt Nam và các nước đối tác thu thập từ World Bank và kim ngạch xuất nhập khẩu của Việt Nam với các đối tác thương mại thu thập từ Tổng cục Thống kê Việt Nam (GSO). Dữ liệu được xử lý bằng Excel và Eview 9.

4. KẾT QUẢ NGHIÊN CỨU

Thống kê mô tả biến

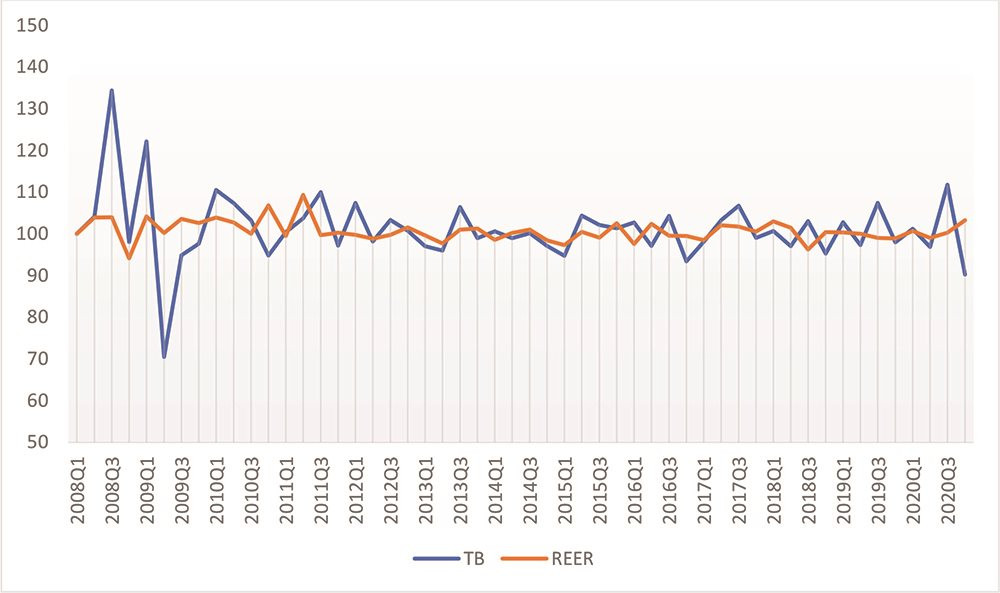

Hình 1. Tỷ giá thực đa phương (REER) và cán cân thương mại (TB) Việt Nam từ QI/2008-QIV/2020

Dưới tác động của khủng hoảng tài chính toàn cầu 2008, kinh tế Việt Nam có nhiều bất ổn. Đầu năm 2008, Việt Nam có mức lạm phát cao hơn rất nhiều so với các đối tác chính trong thương mại quốc tế là nguyên nhân chính làm REER của năm 2009 giảm mạnh xuống mức 90,385 (2008 là năm gốc, REER bằng 100). Từ năm 2011 đến năm 2018, tỷ giá dần ổn định nhờ chính sách điều hành chủ động, linh hoạt và kết hợp chặt chẽ với các công cụ khác của chính sách tiền tệ như lãi suất, dự trữ bắt buộc, nghiệp vụ thị trường mở. Từ năm 2018, tỷ giá lại có nhiều biến động mà một trong những nguyên nhân chủ yếu là cuộc chiến thương mại của hai đối tác chính của Việt Nam là Mỹ-Trung.

Về mối quan hệ giữa tỷ giá thực đa phương và chỉ số xuất trên nhập khẩu, năm 2008 và 2009 chỉ số xuất khẩu trên nhập khẩu của Việt Nam có mức biến động cùng chiều với REER. Cụ thể, năm 2009, REER giảm ngay lập tức làm cán cân thương mại thâm hụt. Cán cân thương mại năm 2009 bị thâm hụt nặng nề một phần do ảnh hưởng của khủng hoảng tài chính toàn cầu, một phần VND bị định giá cao. Trong những năm sau, mối quan hệ giữa REER và cán cân thương mại đa dạng, phức tạp do xuất hiện độ trễ nhất định khi thay đổi tỷ giá đến các hoạt động thương mại quốc tế trong kỳ.

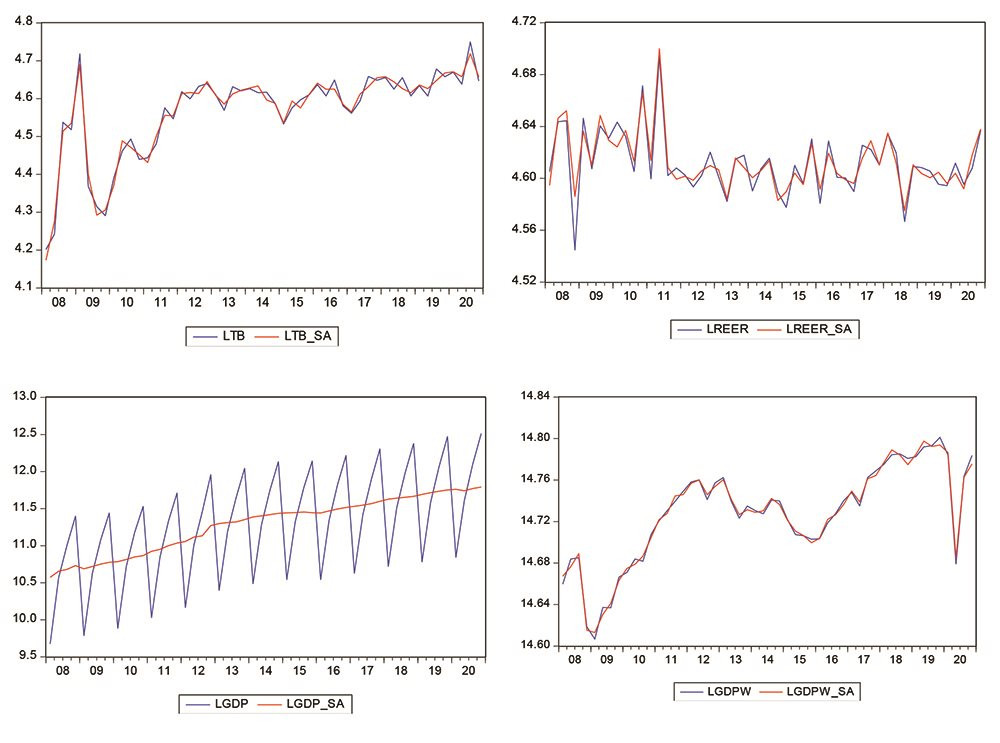

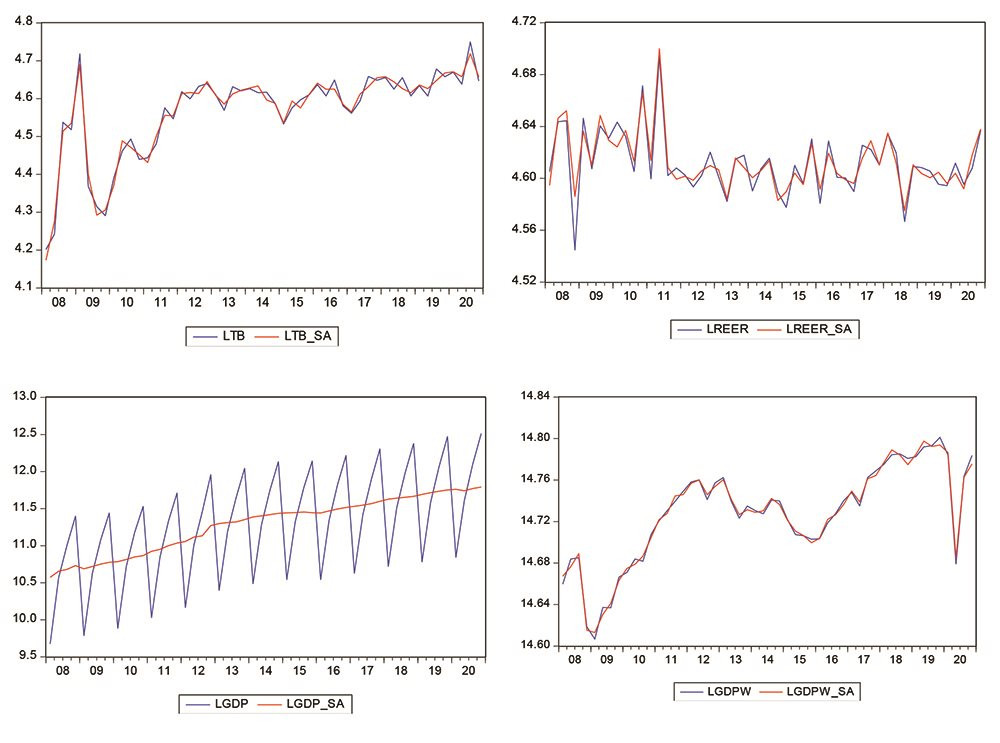

Điều chỉnh tính mùa vụ của chuỗi dữ liệu

Với 52 quan sát trong giai đoạn từ quý I/2008 đến quý IV/2020, dữ liệu được điều chỉnh yếu tố mùa vụ bằng công cụ Census X12 trên phân mền Eview 9. Chuỗi dữ liệu sau khi loại bỏ yếu tố mùa vụ được mô tả trong Hình 2.

Hình 2. Mô tả các biến sau khi loại bỏ yếu tố mùa vụ

|

|

Nguồn: Trích xuất từ Eview 9

|

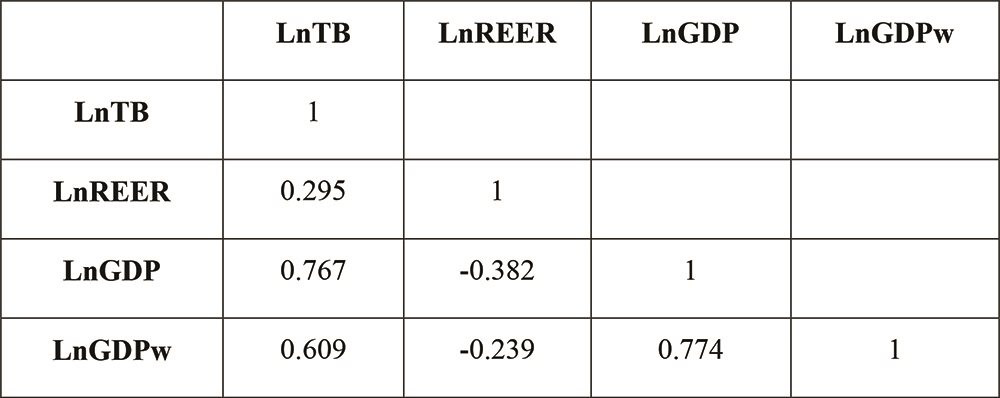

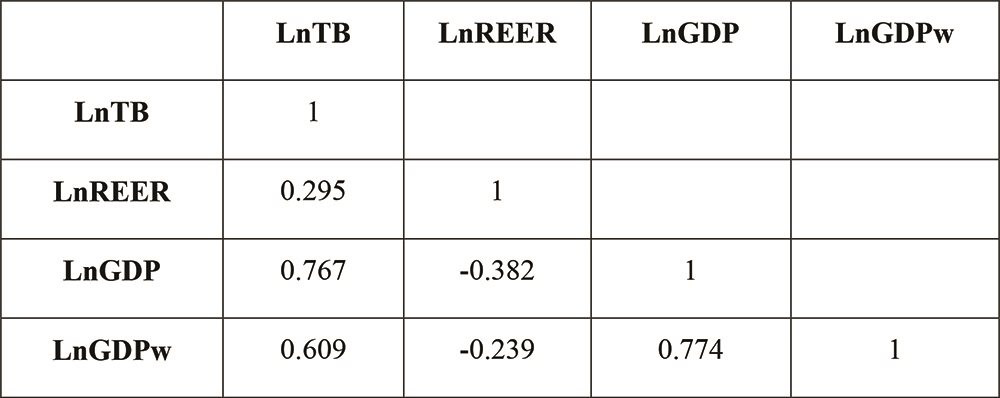

Phân tích tương quan

Phân tích tương quan giúp kiểm định mối quan hệ giữa các biến trong mô hình và để xác định hiện tượng đa cộng tuyến trong dữ liệu. Đa cộng tuyến làm tăng độ lệch chuẩn của các hệ số hồi quy và làm giảm trị thống kê t của kiểm định nên các hệ số có ý nghĩa kém.

Bảng 1. Ma trận tương quan giữa các biến trong mô hình

|

|

Nguồn: Trích xuất từ Eview 9

|

Kết quả phân tích tương quan cho thấy LnGDP và LnGDPw có hệ số tương quan rất cao (0,774). Nếu sử dụng cả hai biến số này trong mô hình ước lượng, khả năng xảy ra đa cộng tuyến lớn. LnGDP được giữ lại do GDP ảnh hưởng trực tiếp đến cầu nhập khẩu và cung xuất khẩu của Việt Nam.

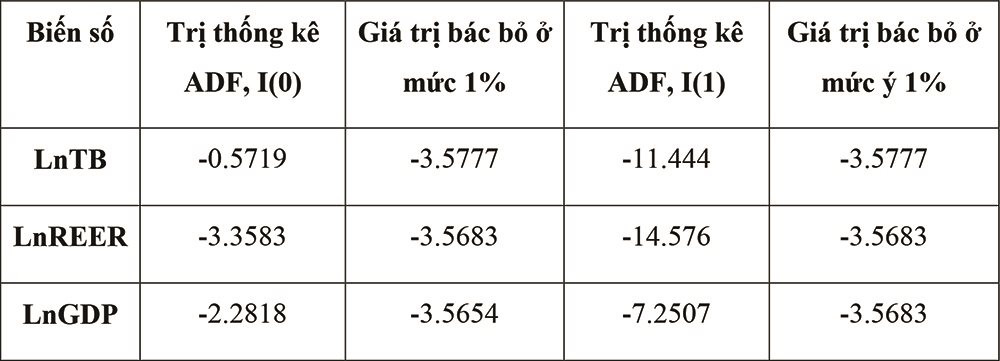

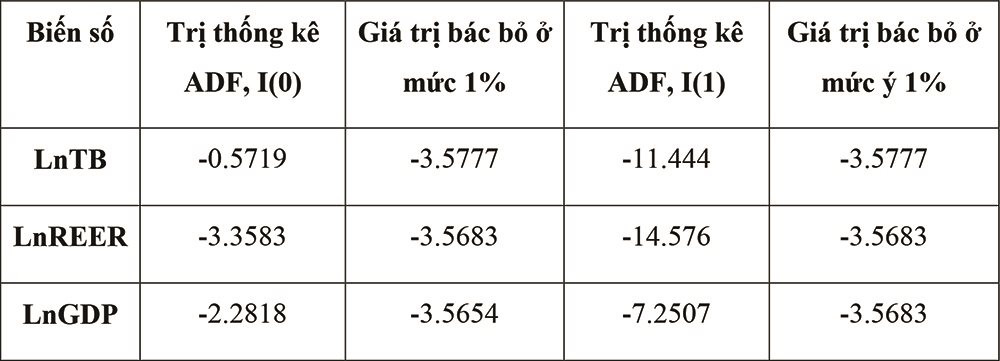

Kiểm định tính dừng

Theo Gujarati (2003), việc tính toán của chuỗi dữ liệu không dừng sẽ không gặt hái được kết quả hợp lý. Vì vậy, trước khi xây dựng và chạy hồi qui mô hình cần phân tích tính dừng để tránh trường hợp hồi qui giả mạo. Hồi qui giả mạo được hiểu là mô hình có kết quả kiểm định t và R rất tốt nhưng mô hình có thể không có ý nghĩa. Bằng phương pháp kiểm định nghiệm đơn vị của Augmented Dickey-Fuller (ADF), kết quả kiểm định cho thấy các chuỗi số liệu đều là chuỗi không dừng, I(0), và là chuỗi dừng sai phân bậc 1, I(1). Các biến đều dừng ở sai phân bậc 1 nên có thể tồn tại mối quan hệ đồng tích hợp giữa các biến nghiên cứu. Đây là cơ sở để tiến hành kiểm định đồng liên kết theo phương pháp Johansen.

Bảng 2. Kiểm định nghiệm đơn vị bằng phương pháp ADF

|

|

Nguồn: Trích xuất từ Eview 9

|

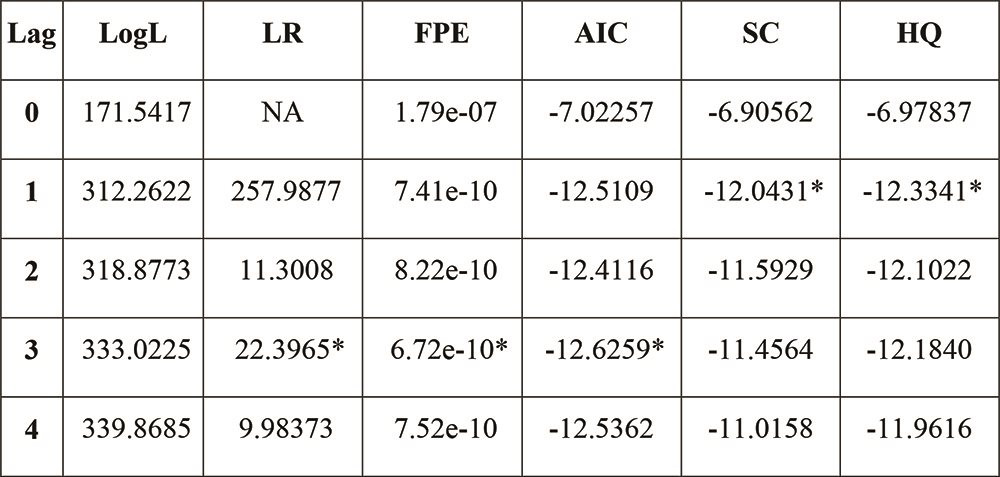

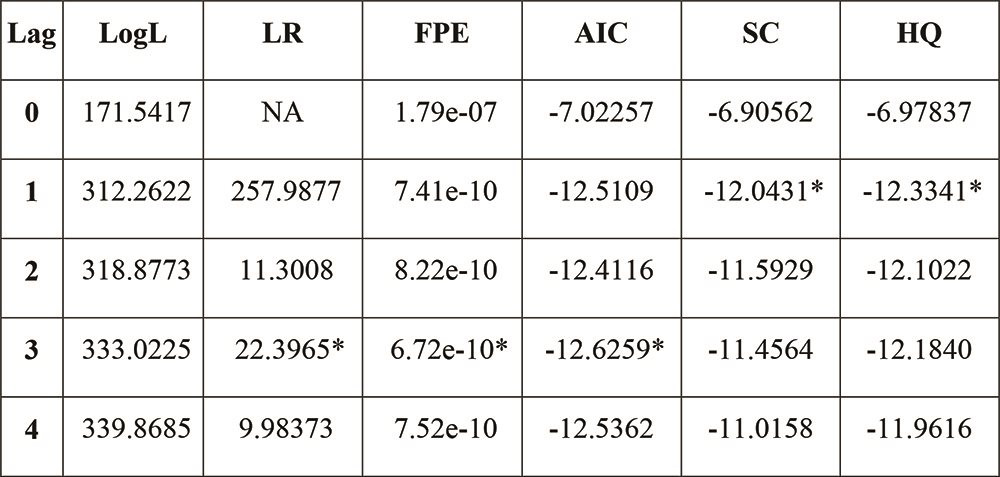

Xác định độ trễ tối ưu cho mô hình

Trong Bảng 3, hầu hết các tiêu chuẩn chọn độ trễ là khác nhau. Theo tiêu chuẩn AIC cho thấy tại độ trễ 3 là tối ưu nhất. Vì vậy, trong nghiên cứu này, tác giả chọn bước trễ là 3 cho mô hình để thực hiện các kiểm định tiếp theo.

Bảng 3. Bậc trễ tối ưu của mô hình VECM

|

|

Nguồn: Trích xuất từ Eview 9

|

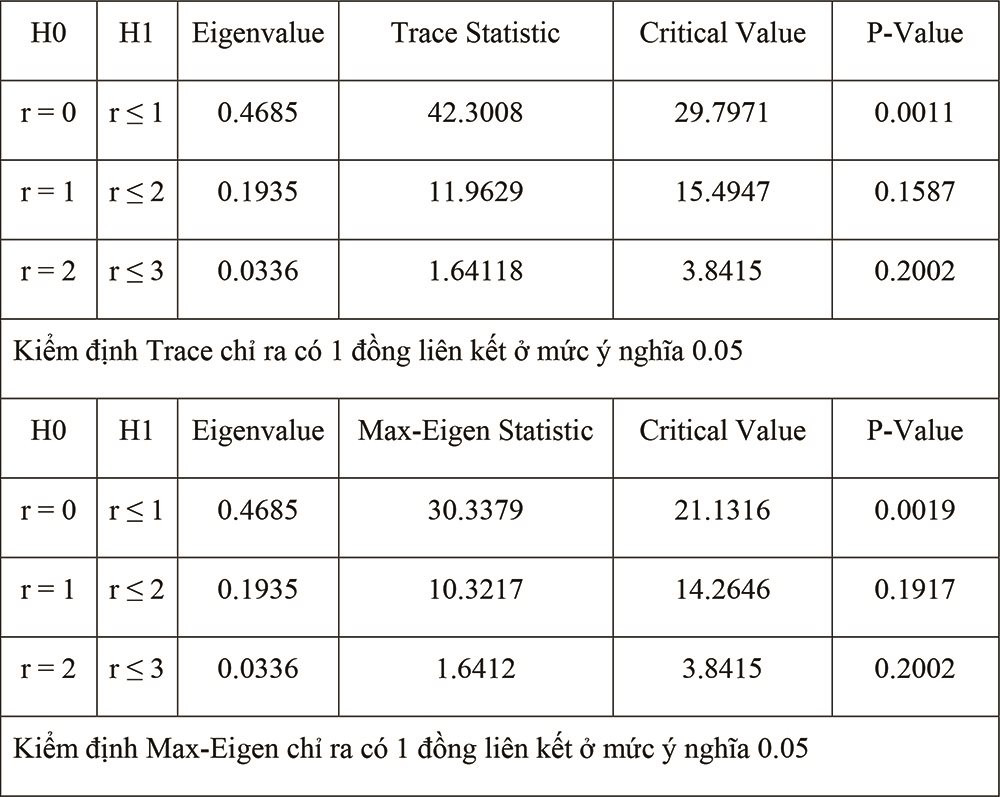

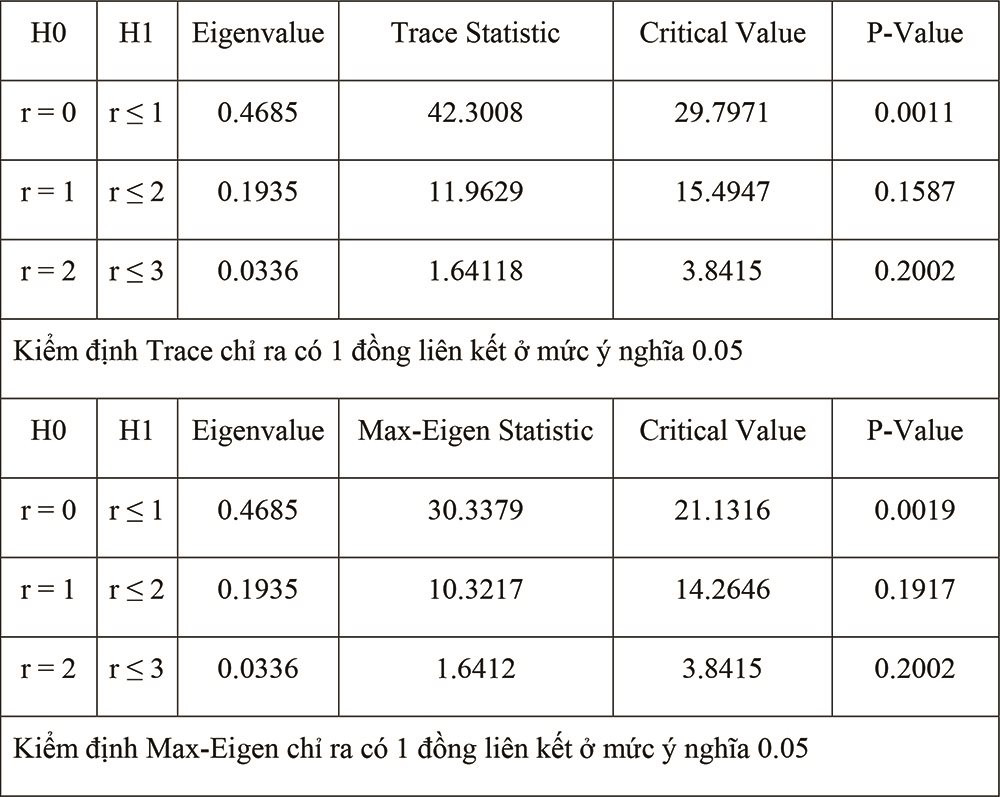

Kiểm định quan hệ đồng liên kết

Do các biến trong mô hình đều không dừng tại bậc không và là chuỗi dừng tại sai phân bậc 1, nên có thể xảy ra hiện tượng vector đồng liên kết. Thực hiện kiểm định đồng liên kết của Johansen và Juselius (1990), đã đưa ra là kiểm định vết ma trận (Trace) và giá trị riêng cực đại (Max-Eigen). Kết quả cho thấy, cùng với cặp giả thuyết, H0 là r = 0 tức các biến không có mối quan hệ đồng liên kết và H1 là r ≤ 1 tức các biến có ít nhất một mối liên hệ đồng liên kết, cả hai kiểm định cho thấy tồn tại một mối quan hệ đồng liên kết trong mô hình (Bảng 4).

Bảng 4. Kiểm định đồng liên kết Johansen theo thống kê Trace và Max-Eigen

|

|

Nguồn: Trích xuất từ Eview 9

|

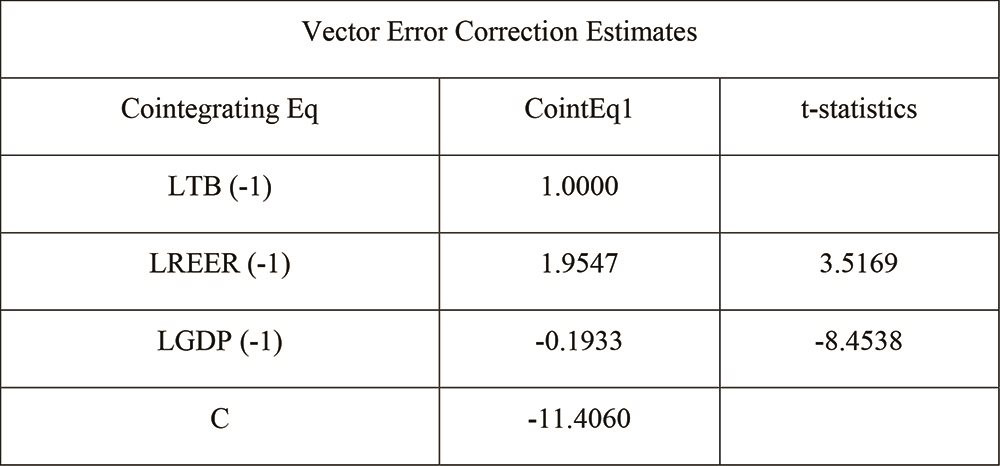

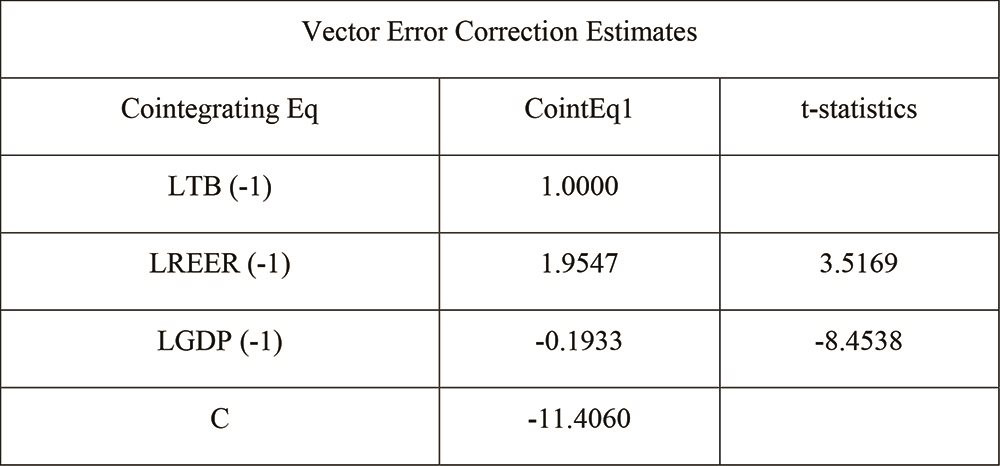

Hồi qui VECM

Do các biến trong phương trình đều có tính không dừng và đồng liên kết nên có thể sử dụng phương pháp VECM để ước lượng tác động trong dài hạn. Kết quả mô hình hồi quy đồng liên kết cho ta thấy được, tất cả các biến trong mô hình ảnh hưởng dài hạn đến cán cân thương mại Việt Nam.

Kết quả nghiên cứu cho thấy REER có tác động cùng chiều và GDP có ảnh hưởng ngược chiều đến cán cân thương mại Việt Nam ở mức ý nghĩa 1%. Trong điều kiện các yếu tố khác không đổi, khi REER tăng 1% cán cân thương mại tăng sẽ tăng 1,95%; và khi GDP tăng 1% làm cán cân thương mại Việt Nam giảm 0,193%. Với hệ số R2 bằng 0,5798, hai yếu tố REER và GDP giải thích được 57,98% sự biến động của cán cân thương mại Việt Nam cùng kỳ. Như vậy, trong giai đoạn từ quý I/2008 đến quý IV/2020, kiểm chứng thực nghiệm thể hiện tỷ giá hối đoái có tác động cùng chiều đến cán cân thương mại của Việt Nam trong dài hạn (Bảng 5).

Bảng 5. Kết quả hồi quy VECM trong dài hạn

|

|

Nguồn: Trích xuất từ Eview 9

|

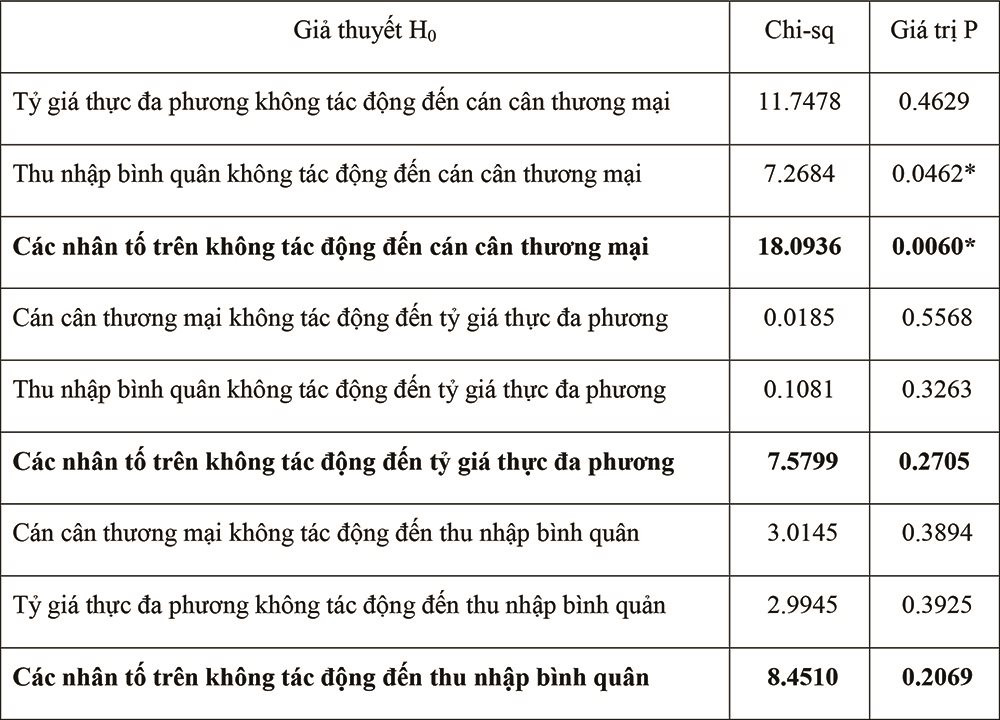

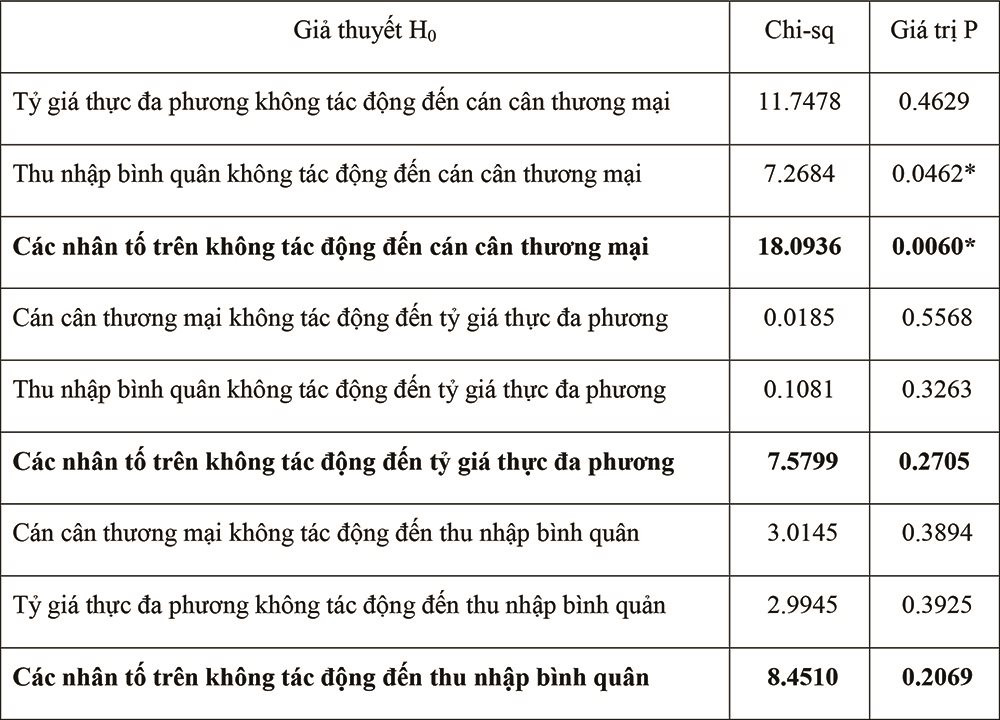

Xác định chiều hướng đồng liên kết trong mô hình

Để kiểm định mối quan hệ giữa các biến trong mô hình VECM, nghiên cứu sử dụng kiểm định nhân quả Granger (Bảng 6). Kết quả kiểm định cho thấy với các giả thuyết H0 khi giá trị p nhỏ hơn 10% thì có cơ sở bác bỏ giả thuyết H0 và chấp nhận giả thuyết H1.

Với D(LTB) là biến phụ thuộc, giả thuyết D(LGDP) không phải là nguyên nhân bị bác bỏ với mức ý nghĩa 5%. Tuy nhiên, kiểm định kết hợp cho cả D(LREER) và D(LGDP) không là nguyên nhân của D(LGDP) bị bác bỏ ở mức ý nghĩa 5%. Kết quả này cho thấy D(LREER) và D(LGDP) là nguyên nhân của D(LTB) hay D(LTB_SA) là biến phụ thuộc.

Để kiểm định tác động trong ngắn hạn, nghiên cứu thực hiện kiểm định thông qua hàm phản ứng đẩy và phân tích phân rã phương sai.

Bảng 6. Kiểm định nhân quả Granger

|

|

Nguồn: Trích xuất từ Eview 9

|

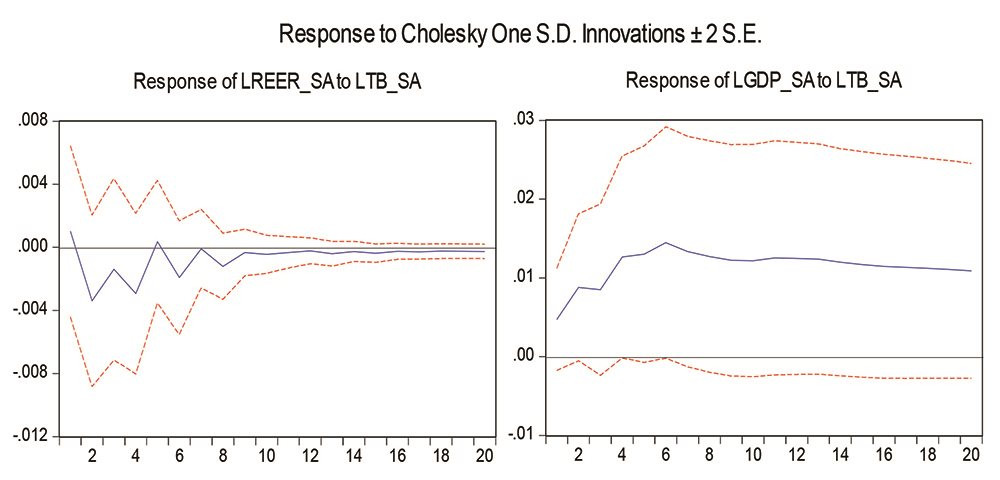

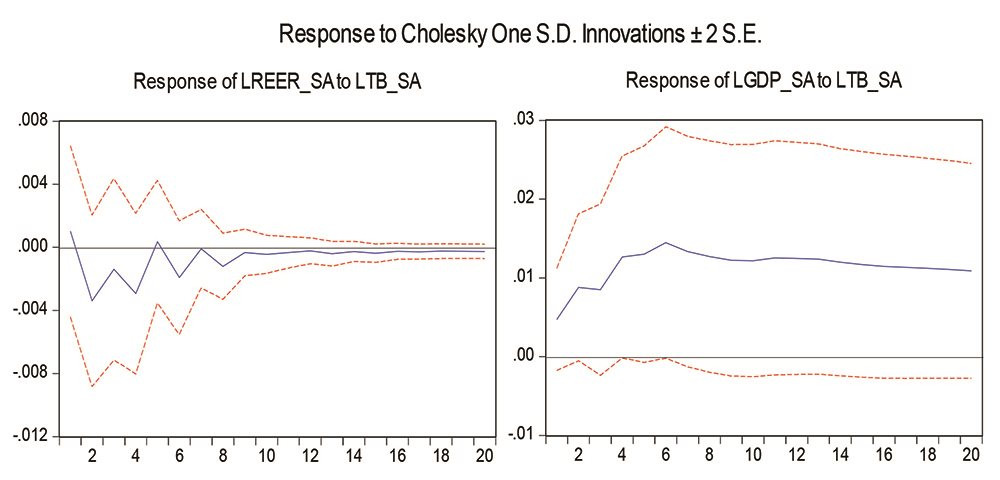

Hàm phản ứng đẩy

Hàm phản ứng đẩy thể hiện dưới cú sốc của cán cân thương mại (TB), các biến tỷ giá thực đa phương và thu nhập bình quân có phản ứng lần lượt ở mức ý nghĩa 1% và 5%. Tỷ giá hối đoái giảm xuống -0,0034 ở kỳ 2 rồi tăng lên 0,0004 ở kỳ 5, tiếp tục giảm -0,0019 ở kỳ 6 và trở về cân bằng ở kỳ thứ 9. Thu nhập bình quân tăng lên 0,005 ở kỳ thứ 1 và tiếp tục tăng trưởng tới kỳ thứ 7 thì giảm liên tục. Cán cân thương mại cũng phản ứng với chính nó ở kỳ thứ 4 sau sốc. Kết quả này đồng nhất với kiểm định Granger. Với cú sốc của tỷ giá thực đa phương, nó chỉ phản ứng với chính nó từ kỳ thứ 2 sau sốc. Nói cách khác, tỷ giá thực đa phương chỉ phản ứng ở quý đầu tiên sau sốc. Kết quả này đồng nhất với kiểm định Granger (Hình 3).

Hình 3. Phân tích phản ứng đẩy

|

|

Nguồn: Trích xuất từ Eview 9

|

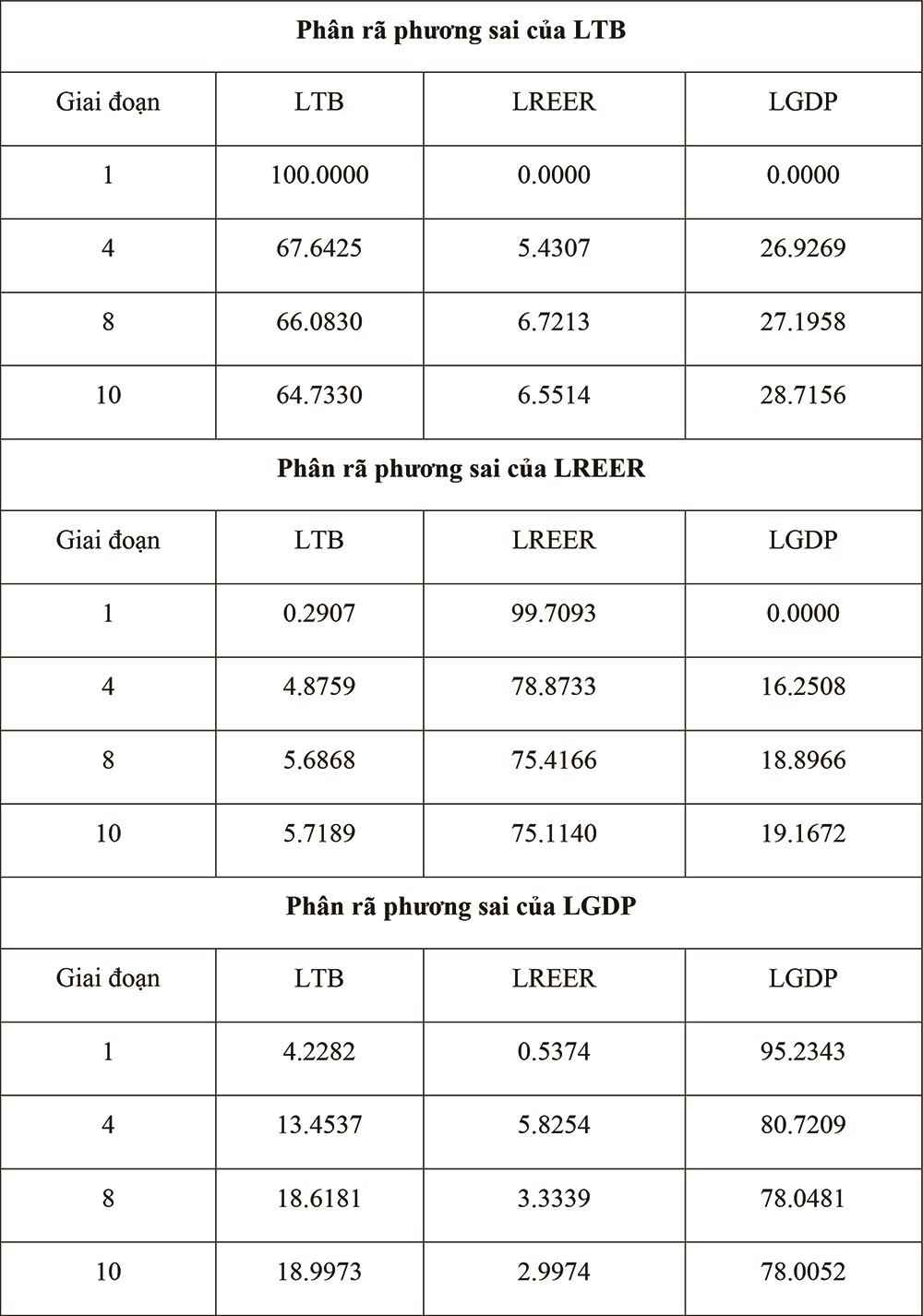

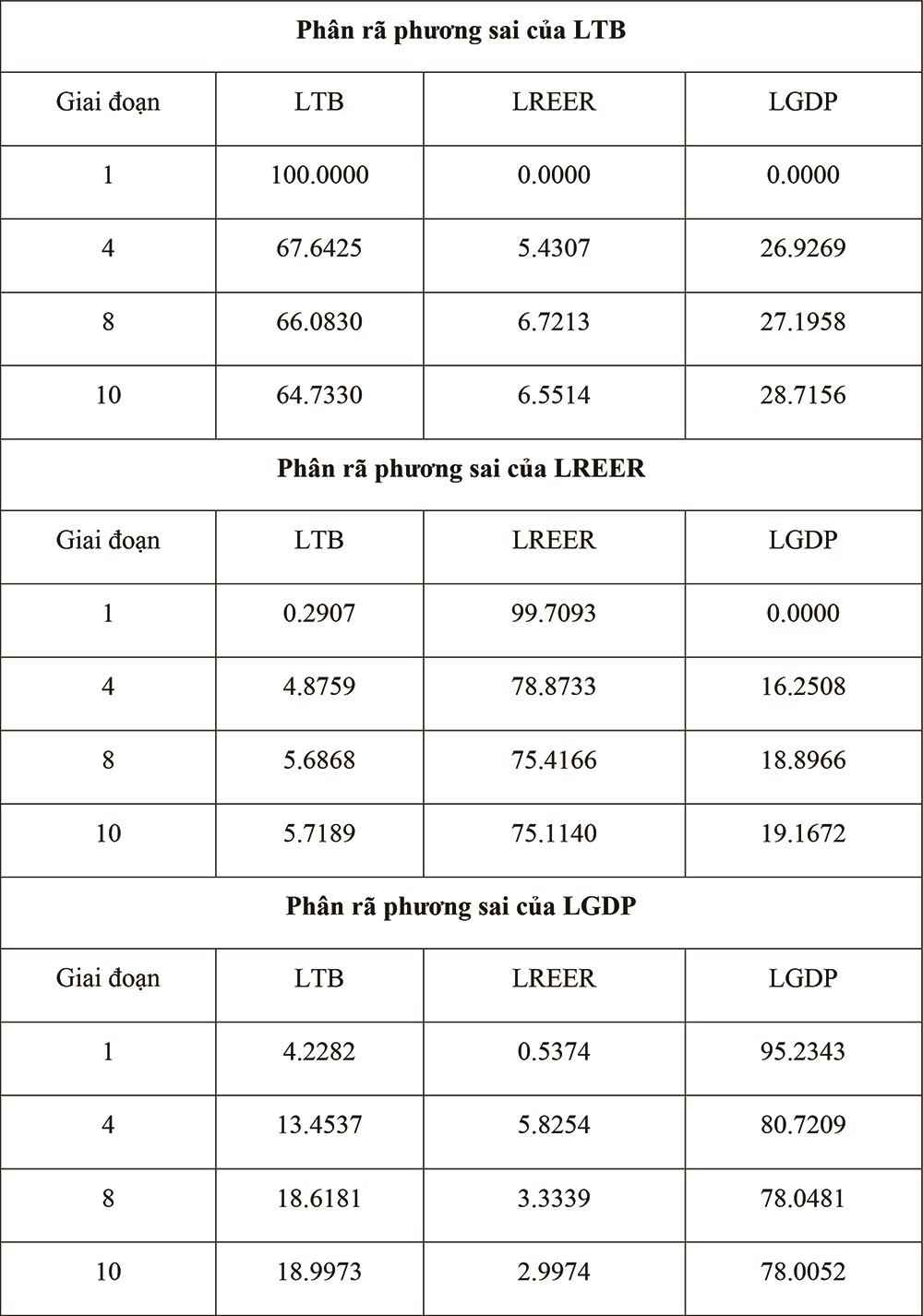

Phân rã phương sai

Phân rã phương sai mô hình VAR với trật tự D(TB), D(REER), D(GDP) cho thấy biến động D(TB) chủ yếu được giải thích bởi chính nó và thu nhập bình quân. D(REER) giải thích rất ít cho sự biến động của D(TB). Tuy nhiên, sự biến động D(REER) được giải thích bởi chính nó và D(TB). D(GDP) cũng giải thích cho sự biến động của D(REER) nhưng không cao. Sự biến động của D(GDP) chủ yếu được giải thích bởi chính nó và D(TB). D(REER) cũng giải thích cho sự biến động của D(GDP) nhưng không cao (Bảng 7).

Bảng 7. Phân rã phương sai

|

|

Nguồn: Trích xuất từ Eview 9

|

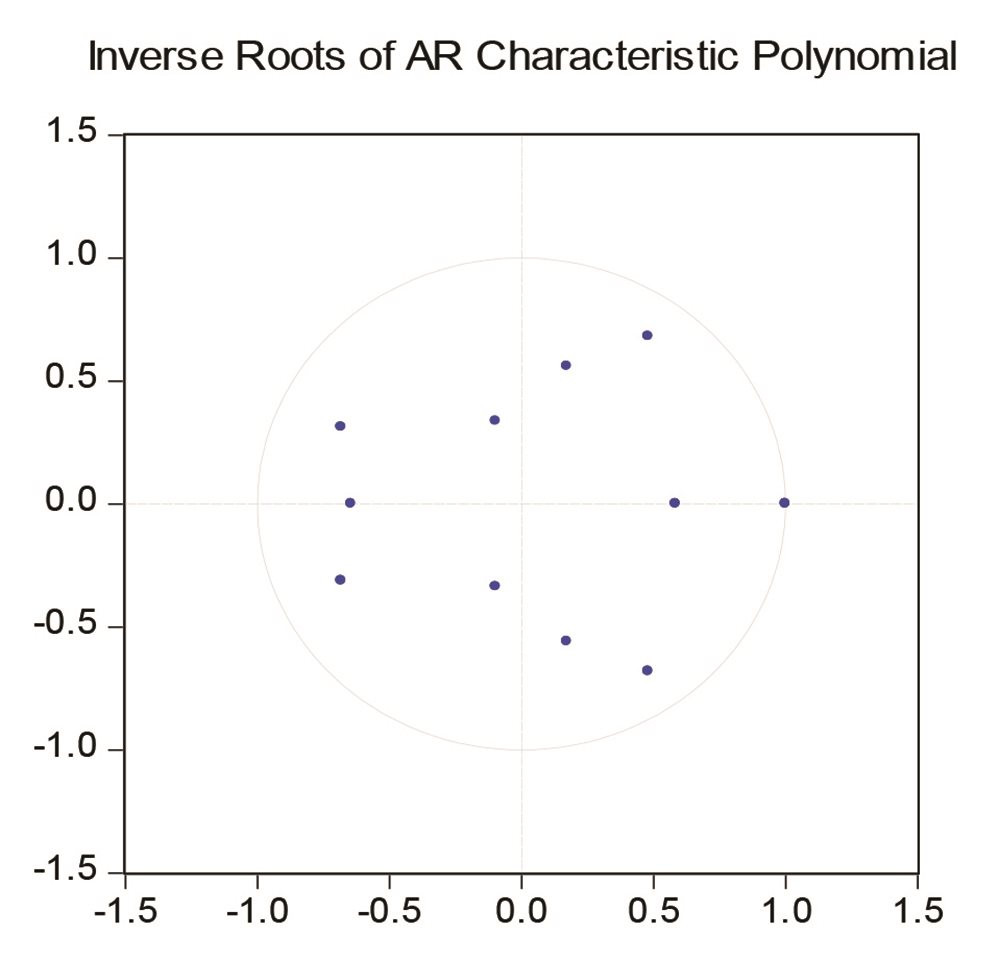

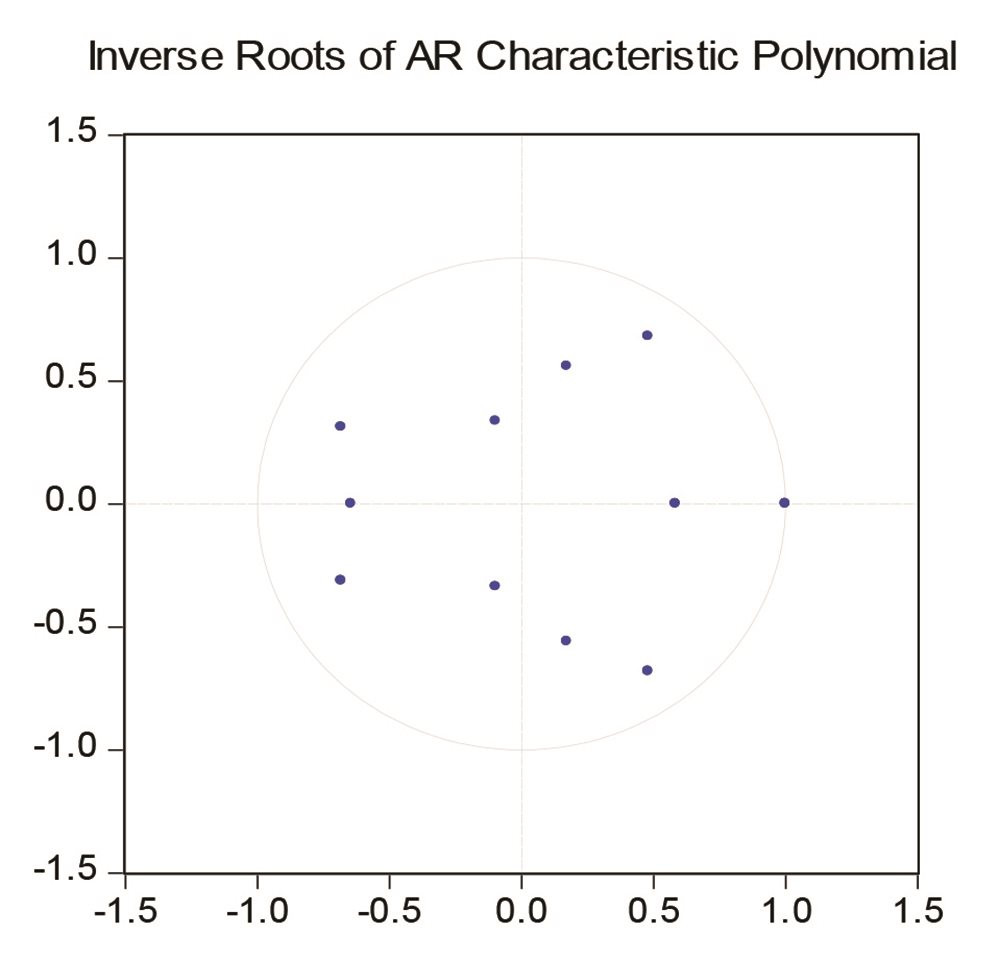

Kiểm định mô hình

Để đảm bảo mô hình có ý nghĩa thống kê, nghiên cứu thực hiện các kiểm định AR, phần dư có phân phối chuẩn và phương sai sai số không đổi. Trước hết, kiểm định nghiệm đặc trưng AR nhằm đảm bảo tính ổn định của mô hình. Kết quả kiểm định cho thấy tất cả các nghịch đảo nghiệm đều nằm trong vòng tròn đơn vị. Điều này cho thấy mô hình VECM đảm bảo tính ổn định và bền vững.

Hình 4. kiểm định AR

|

|

Nguồn: Trích xuất từ Eview 9

|

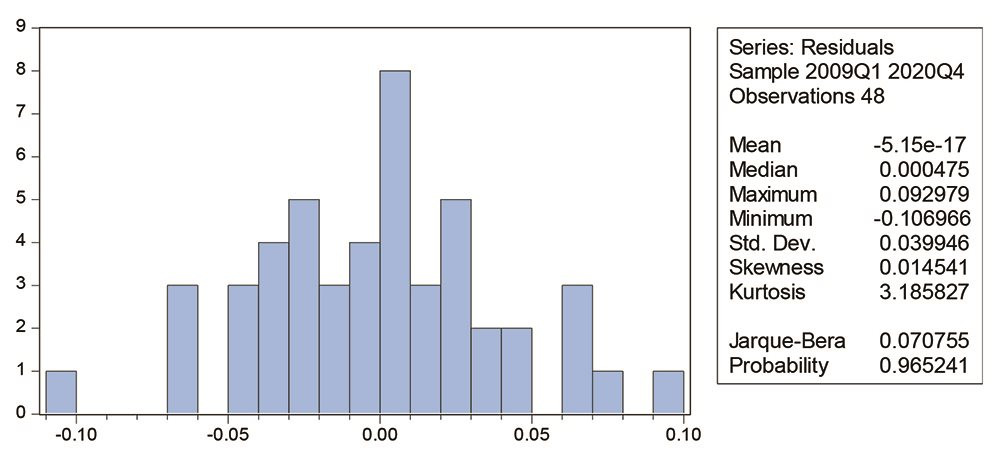

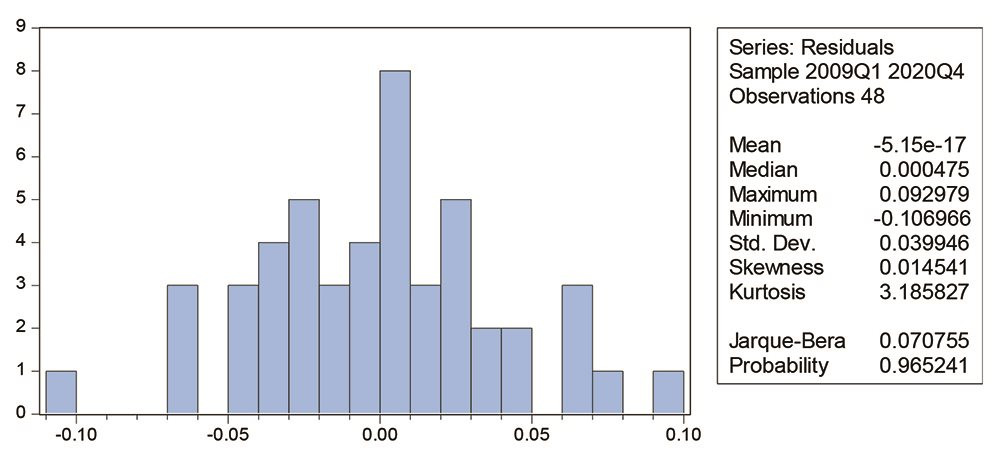

Kế tiếp, để kiểm định phần dư có phân phối chuẩn hay không, nghiên cứu sử dụng thống kê JB của Jarque-Berra (1990). Kiểm định cặp giả thiết với H0 là phần dư không có phân phối chuẩn và H1 là phần dư có phân phối chuẩn. Hình 5 thể hiện giá trị Probability của thống kê Jarque-Berra là 0,9652 lớn hơn 0,05, giá trị của Skewness là 0,0145 gần giá trị 0 và giá trị Kurtosis là 3,1858 lớn hơn giá trị 3 nên chấp nhận giả thiết H1 là phần dư có phân phối chuẩn.

Hình 5. Kết quả kiểm định Histogram – Normality

|

|

Nguồn: Trích xuất từ Eview 9

|

Sau cùng, nghiên cứu sử dụng kiểm định ARCH với cặp giả thiết H0 là không có hiện tượng phương sai thay đổi và H1 là có hiện tượng phương sai sai số thay đổi. Kết quả cho thấy chỉ số Obs*R-squared có Prob. Chi-Square là 0,7489 lớn hơn mức ý nghĩa 5%; do đó, chấp nhận giả thiết H0 nghĩa là mô hình không có hiện tượng phương sai thay đổi.

5. KẾT LUẬN VÀ KHUYẾN NGHỊ

Bằng việc sử dụng các phương pháp kiểm định đồng liên kết, mô hình hiệu chỉnh sai số (VECM) và hàm phản ứng đẩy (IRF), kết quả nghiên cứu cho thấy tỷ giá hối đoái thực đa phương có ảnh hưởng đến thương mại quốc tế của Việt Nam trong ngắn và dài hạn.

Trước hết, trong dài hạn, tỷ giá thực đa phương có tác động cùng chiều với cán cân thương mại. Điều này có nghĩa giảm giá thực VND (phá giá) có thể làm cải thiện cán cân thương mại và ngược lại, tăng giá thực VND (nâng giá) cán cân thương mại sẽ xấu đi.

Thứ hai, trong ngắn hạn, tỷ giá thực đa phương cũng có tác động đến cán cân thương mại. Khi phá giá tiền tệ (tăng tỷ giá thực đa phương), cán cân thương mại giảm sút đến quý thứ 4. Sang quý thứ 5 cán cân thương mại được cải thiện và trở về vị thế cân bằng sau quý thứ 9.

Thứ ba, kết quả ước lượng khẳng định tác động của tỷ giá thực đa phương lên cán cân thương mại của Việt Nam nhưng chỉ có thể giải thích được 42,02% biến động của cán cân thương mại. Điều đó có nghĩa là còn các biến số khác có tác động rất lớn đến cán cân thương mại nằm ngoài mô hình nghiên cứu.

Trước những thách thức hiện tại, Việt Nam không nên phá giá bản tệ với mong muốn cải thiện cán cân thương mại. Mặc dù phá giá có thể kích thích năng lực cạnh tranh xuất khẩu nhưng lại ảnh hưởng rất lớn đến sự ổn định của sản xuất trong nước, đặc biệt với doanh nghiệp nhập khẩu nguyên liệu. Phá giá làm gia tăng chi phí sản xuất, gia tăng giá vốn hàng bán làm giảm năng lực cạnh tranh quốc tế của hàng xuất khẩu Việt Nam, làm ảnh hưởng tiêu cực đến tăng trưởng kinh tế. Phá giá cũng làm tăng gánh nặng rủi ro cho các doanh nghiệp vay nợ bằng ngoại tệ, nợ nước ngoài của Chính phủ cũng gia tăng. Quan trọng hơn, tỷ giá tăng sẽ làm mất lòng tin của người dân đối với bản tệ, làm trầm trọng thêm tình trạng đô la hóa nền kinh tế và làm giảm hiệu lực của chính sách tiền tệ.

Tài liệu tham khảo:

- Akbostanci Elif, 2004, Dynamics of the trade balance: the Turkish J-curve, Emerging Markets Finance and Trade, 40(5), 57-73.

- Duasa, Jarita, 2007, Determinants of Malaysian trade balance: An ARDL bound testing approach, Global Economic Review, 36(1), 89-102.

- Kipici Ahned. N., & Kesriyeli, M., 1997, The real exchange rate definitions and calculations, Central Bank Of The Republic Of Turkey, Research Department Publication, 97(1).

- Liew, K. S., Lim, K. P., & Hussain, H., 2003, Exchange rate and trade balance relationship: The experience of ASEAN countries, International Trade, 307003, 1-11.

- Mussa Michael, 1986, Nominal exchange rate regimes and the behavior of real exchange rates: Evidence and implications, In Carnegie-Rochester Conference series on public policy (Vol. 25, pp. 117-214). North-Holland.

- Ng, Yuen- Ling, Har, W. M., & Tan, G. M., 2008, Real exchange rate and trade balance relationship: An empirical study on Malaysia, International Journal of Business and Management, 3(8), 130-137.

- Nguyễn Hữu Tuấn và cộng sự, 2014, Tác động tỷ giá hối đoái và thu nhập quốc dân đến cán cân thương mại: Tiếp cận theo mô hình VECM, Tạp chí Phát triển và Hội nhập, Số 15 (25), Đại học Kinh tế Tp.HCM

- Nguyễn Văn Phúc và Phạm Thị Tuyết Trinh, 2011, Tác động của tỷ giá đến cán cân thương mại Việt Nam trong ngắn và dài hạn, HCMCOUJS-Kinh Tế Và Quản Trị Kinh Doanh, 6(4)

- Onafowora Olugbenga, 2003, Exchange rate and trade balance in East Asia: is there a J-curve, Economics bulletin, 5(18), 1-13.

- Ozdamar, G., 2015, Factors affecting current account balance of Turkey: A survey with the cointegrating regression analysis, Journal of Business Economics and Finance, 4(4).

- Pattichis, C., 2012, Exchange rate effects on trade in services, Journal of Economic Studies.

- Petrović Pavle, & Gligorić, M., 2009, Exchange rate and trade balance: J-curve effect, Panoeconomicus, 57(1), 23-41.

- Trần Hồng Hà, 2011, Ứng dụng mô hình thực nghiệm đo lường tác động của tỷ giá thực đa phương đến cán cân thương mại Việt Nam, Tạp chí Thị trường tài chính và Tiền tệ, Số 16(337)

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 6 năm 2022

.jpg)

.jpg)

.png)