Tóm tắt: Dưới tác động của việc phát triển công nghệ và số hóa trên toàn cầu khi mà ngân hàng (NH) và khách hàng đang dần sử dụng nhiều công nghệ số hơn thì, hoạt động bancassurance cũng xuất hiện những bước chuyển mình, ứng dụng nhiều công nghệ hiện đại, tự động hóa trong việc thay đổi phương thức giao dịch từ kênh vật lý sang kênh số, tăng cường khả năng giao tiếp đa kênh với khách hàng, cá nhân hóa các sản phẩm bảo hiểm cung cấp cho các khách hàng của ngân hàng dựa trên chính nhu cầu của khách hàng và tăng cường trải nghiệm của khách hàng. Bài viết tìm hiểu xu hướng phát triển của bancassurance trên thế giới và Việt Nam, đồng thời đưa ra một số gợi ý để triển khai hoạt động bancassurance có hiệu quả tại Việt Nam.

Digitalisation trend in bancassurance - Recommendations for Vietnam

Abstract: Under the influence of global development of technology and digitalization, especially when banks and their customers are gradually using more digital technologies, bancassurance activities also appear to be transformed, applying many modern technologies, automation in changing transaction methods from physical channels to digital channels, increasing capacity of multi-channel communication with customers, personalizing insurance products provided to customers based on their own needs and enhancing the customer experience.

The article explores the development trend of bancassurance in the world and in Vietnam, at the same time gives some suggestions for effective implementation of bancassurance activities in Vietnam.

Bancassurance là mô hình liên kết kinh doanh giữa ngân hàng (NH) và doanh nghiệp bảo hiểm (DNBH) trong đó các sản phẩm bảo hiểm được phân phối thông qua kênh ngân hàng. Hoạt động bancassurance đã thành công và được phát triển rộng rãi tại nhiều quốc gia trên thế giới cũng như tại Việt Nam trong những năm qua do những lợi ích của nó mang lại cho cả ba bên là ngân hàng, DNBH và khách hàng. Bancassurance có thể hiểu đơn giản là sản phẩm và dịch vụ bảo hiểm do ngân hàng cung ứng dựa trên cơ sở khách hàng của ngân hàng và các sản phẩm của bancassurance sẽ gắn với đặc thù của hoạt động ngân hàng. Nói cách khác, đây là việc ngân hàng tham gia phân phối sản phảm bảo hiểm của DNBH cho khách hàng của ngân hàng thông qua mạng lưới chi nhánh và phòng giao dịch của mình nhằm tối đa hóa dịch vụ và lợi ích của các bên (ngân hàng, khách hàng và công ty bảo hiểm). Dưới tác động của việc phát triển công nghệ và số hóa trên toàn cầu khi mà ngân hàng và khách hàng đang dần sử dụng nhiều công nghệ số hơn thì, hoạt động bancassurance cũng xuất hiện những bước chuyển mình, ứng dụng nhiều công nghệ hiện đại, tự động hóa trong việc thay đổi phương thức giao dịch từ kênh vật lý sang kênh số, tăng cường khả năng giao tiếp đa kênh với khách hàng, cá nhân hóa các sản phẩm bảo hiểm cung cấp cho các khách hàng của ngân hàng dựa trên chính nhu cầu của khách hàng và tăng cường trải nghiệm của khách hàng.

Phát triển của bancassurance trên thế giới

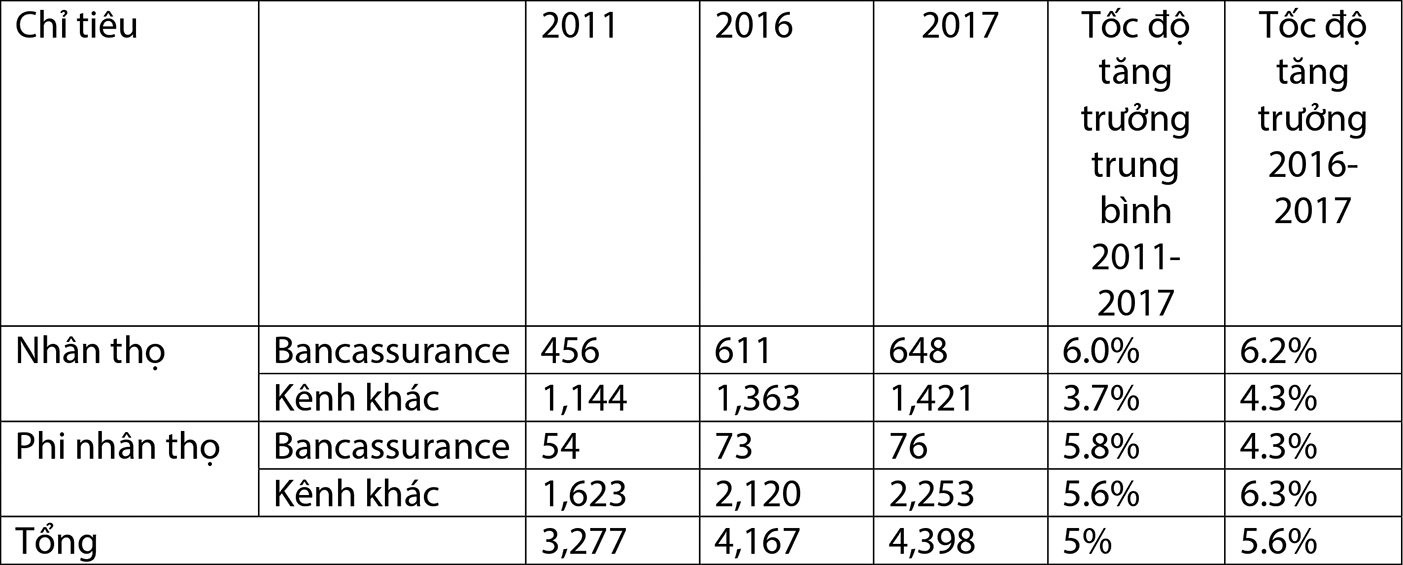

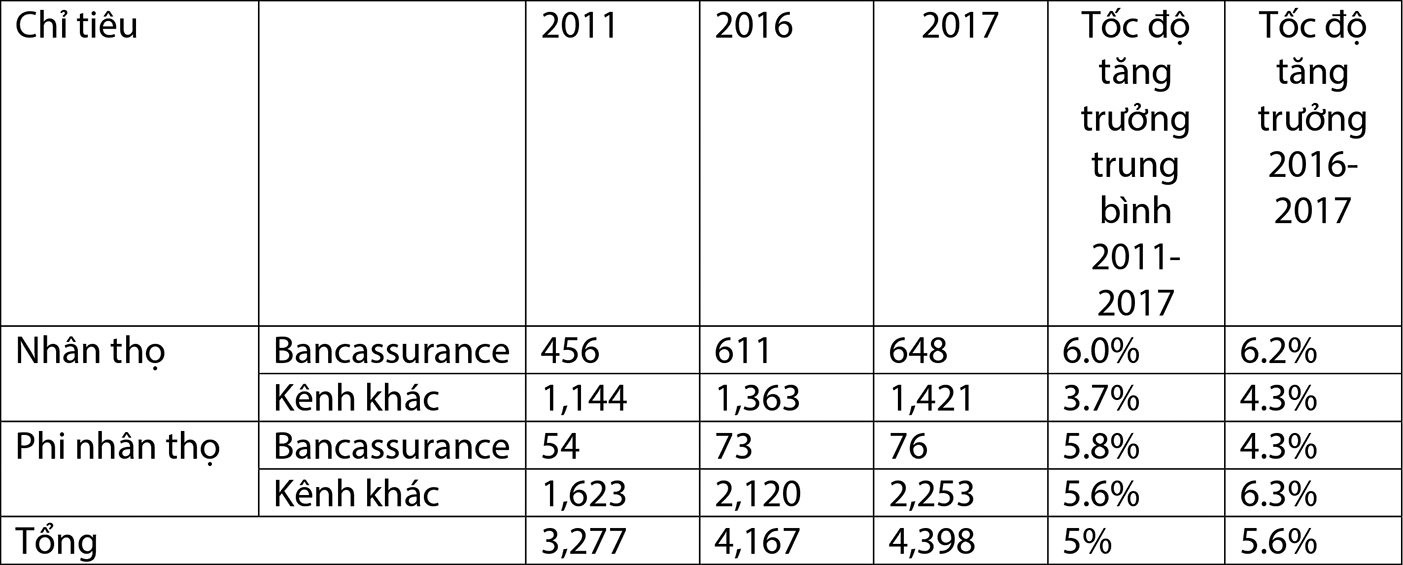

Bancassurance lần đầu tiên xuất hiện tại Pháp vào đầu những năm 1970 khi một ngân hàng Pháp hợp tác với Tập đoàn Médicales de France thành lập Assurances du Credit Mutuel (ACM) Vie et IARD – Công ty bảo hiểm hỗn hợp bao gồm cả kinh doanh bảo hiểm nhân thọ và bảo hiểm phi nhân thọ. Sau sự thành công của ACM, bancassurance đã phát triển mạnh mẽ và trở thành một trong những kênh phân phối chính cho các sản phẩm bảo hiểm ở châu Âu và châu Mỹ. Theo số liệu 2010 tại diễn đàn các nhà lãnh đạo khu vực châu Âu, có đến trên 80% các ngân hàng tại châu Âu có kinh doanh bancassurance, 1/3 các sản phẩm bảo hiểm nhân thọ được phân phối thông qua các ngân hàng, doanh thu phí bảo hiểm qua kênh này lên tới 50% tổng doanh thu phí bảo hiểm. Mô hình này sau đó cũng phát triển ra toàn thế giới và trở thành một trong những kênh phân phối chính tại nhiều quốc gia, chiếm tỷ trọng ngày càng tăng so với các kênh phân phối khác. Dưới đây là số liệu tổng phí bảo hiểm toàn cầu đối với kênh bancassurance và các kênh phân phối khác giai đoạn 2011-2017.

Tổng phí bảo hiểm toàn cầu

Đơn vị: Tỷ Euro

|

|

Nguồn: McKinsey

|

Có thể thấy đối với sản phẩm bảo hiểm nhân thọ bancassurance chiếm tỷ trọng khá cao, đạt 31,3% tổng phí bảo hiểm toàn cầu năm 2017 và có tốc độ tăng trưởng nhanh hơn so với các kênh phân phối khác trong khi đối với sản phẩm bảo hiểm phi nhân thọ, hoạt động bancassurance còn khá khiêm tốn. Doanh số bancassurance toàn cầu đã tăng trưởng trên tất cả các khu vực từ năm 2011 đến năm 2017, dẫn đầu là Mỹ Latinh, nơi phí bảo hiểm mở rộng 12%. Doanh số bán hàng của châu Á - Thái Bình Dương tăng 9,2%, trong đó Trung Quốc chiếm 2/3 mức tăng trưởng. Ở cả hai khu vực, sự tăng trưởng này là do các ngân hàng tích cực thực hiện các giải pháp nhằm tăng doanh thu từ hoạt động này trong bối cảnh biên lãi ròng bị thu hẹp.

Phát triển Bancassurance tại Việt Nam

Thị trường bảo hiểm Việt Nam hiện có 66 doanh nghiệp kinh doanh bảo hiểm với tổng doanh thu phí bảo hiểm ước đạt 160.180 tỷ đồng năm 2019, trong đó các DNBH phi nhân thọ ước đạt 52.387 tỷ đồng, các DNBH nhân thọ ước đạt 107.793 tỷ đồng. Đã có 56/76 tổ chức tín dụng và 30/49 chi nhánh ngân hàng nước ngoài cấp phép hoạt động đại lý bảo hiểm/hoạt động kinh doanh bảo hiểm. Trong lĩnh vực bảo hiểm nhân thọ, tỷ trọng đóng góp đối với thị trường của kênh bancassurance đã gia tăng đáng kể, từ 5% doanh thu khai thác mới năm 2014 lên 21% năm 2018 và từ 3% trên tổng doanh thu phí năm 2014 lên 12% năm 2018. Bancassurance trở thành kênh phân phối chiếm vị trí thứ hai với tỷ trọng đóng góp trong doanh thu khai thác mới và tổng doanh thu phí lần lượt là 20% và 12%.

Trong lĩnh vực bảo hiểm phi nhân thọ, điểm đáng lưu ý là tỷ trọng đóng góp của kênh Bancassurance trong doanh thu phí bảo hiểm tại các DNBH quy mô lớn lại thấp hơn tại các DNBH phi nhân thọ quy mô trung bình. Một số doanh nghiệp có quy mô trung bình trên thị trường như VASS, ABIC, GIC, tỷ trọng doanh thu phí bảo hiểm từ kênh bancassurance trong tổng doanh thu phí bảo hiểm đạt tới trên 80%; trong khi đó, các DNBH hàng đầu trên thị trường như Bảo Việt, Bảo Minh, PVI, Pjico lại có tỷ trọng doanh thu phí bảo hiểm từ kênh bancassurance dưới 10%.

Trong giai đoạn 2016-2018, tăng trưởng lũy kế doanh thu phí bảo hiểm của các ngân hàng luôn đạt mức cao. Trong top đầu ngân hàng TMCP, ấn tượng nhất là MB khi tăng trưởng từ phí bảo hiểm bình quân trong 3 năm đạt 248%, cao hơn rất nhiều so với các ngân hàng có kết quả thứ 2 trong cùng phân nhóm như Techcombank (46%) và VP bank (20%). Trong nhóm các ngân hàng vừa và nhỏ, tăng trưởng phí bancassurance tiêu biểu có HDBank (2,863%) hay TPBank (2,385%).

Xu hướng số hóa trong hoạt động bancassurance

Khảo sát của tổ chức Finalta năm 2017 đối với 118 ngân hàng trên thế giới cho thấy các kênh bancassurance kỹ thuật số (digital bancassurance) hiện chiếm 19% doanh thu đối với sản phẩm phi nhân thọ qua kênh bancassurance (tăng từ 12% trong năm 2015), trong đó châu Âu là khu vực có mức độ số hóa hoạt động bancassurance cao với doanh số bán hàng qua kênh kỹ thuật số trung bình hàng năm đối với sản phẩm bảo hiểm phi nhân thọ là 40% tổng phí bảo hiểm. Trong khi, các kênh bancassurance kỹ thuật số chỉ chiếm 2% doanh thu đối với sản phẩm nhân thọ qua kênh bancassurance, các chi nhánh vật lý và tư vấn viên trực tiếp vẫn chiếm ưu thế trong việc phân phối bảo hiểm nhân thọ. Sự chênh lệch này có thể tồn tại do các ngân hàng chưa cung cấp các sản phẩm này bằng hình thức kỹ thuật số vì tính phức tạp của các quy trình bán hàng đối với sản phẩm bảo hiểm. Điều này có thể khiến việc chuyển sang các kênh kỹ thuật số trở nên khó khăn hơn. Ngoài ra, một số ngân hàng có thể chưa đánh giá được tầm quan trọng của việc cần phải số hóa hoạt động bancassurance trong chiến lược số hóa tổng thể của ngân hàng mình.

Nhìn chung, mỗi ngân hàng sẽ lựa chọn chiến lược riêng để tạo ra một mô hình đa kênh tối ưu nhất với đặc điểm thị trường, khách hàng và tiềm lực của ngân hàng. Đối với việc số hóa hoạt động bancassurance, các ngân hàng trên thế giới hiện nay đang hướng đến tích hợp dịch vụ này với các dịch vụ khác hơn là biến chúng thành một phần riêng biệt trong chiến lược số hóa của ngân hàng.

Trong bối cảnh số hóa ngày càng tăng trên toàn cầu kèm theo đó là xu hướng giảm dần các chi nhánh giao dịch vật lý của các ngân hàng và sự tăng lên của thói quen giao dịch trực tuyến của khách hàng, các ngân hàng không cách nào khác phải thay đổi cách tiếp cận trong việc cung cấp dịch vụ bảo hiểm liên kết ngân hàng theo hướng số hóa. Dựa trên kinh nghiệm thành công của các ngân hàng châu Âu thì định hướng số hóa hoạt động bancassurance cần tập trung vào ba yếu tố sau: (i) cá nhân hóa sản phẩm cung cấp cho khách hàng bằng cách tận dụng và phân tích nguồn dữ liệu sẵn có của ngân hàng đối với từng khách hàng; (ii) khai thác tiềm năng kỹ thuật số để cung cấp dịch vụ khách hàng vượt trội nhằm nâng cao trải nghiệm của khách hàng; (iii) tối ưu hóa việc bán hàng đa kênh đồng nhất ( ).

Thứ nhất, ưu thế của kênh phân phối bancassurance so với các kênh phân phối khác đó là ngân hàng nắm được lượng dữ liệu phong phú của khách hàng từ lịch sử quá trình giao dịch của khách hàng đối với ngân hàng. Do đó ngân hàng có thể tận dụng nguồn dữ liệu quý giá này kết hợp với các công nghệ tiên tiến như dữ liệu lớn (big data), học máy (machine learning), kinh doanh thông minh (business intelligence) để đưa ra những sản phẩm bảo hiểm phù hợp nhất với từng khách hàng (cá nhân hóa sản phẩm đến từng khách hàng) cũng như đánh giá được chính xác hơn mức độ rủi ro của hợp đồng bảo hiểm. Ví dụ, dựa vào việc thanh toán giao dịch liên quan đến vé máy bay, đặt phòng khách sạn của khách hàng, hệ thống có thể tự nhận biết để gửi đến các chương trình về gói bảo hiểm du lịch cá nhân và gia đình; dựa vào hồ sơ tình trạng hôn nhân, gia đình, các khoản thanh toán viện phí, tiền học, tiết kiệm ngân hàng có thể đưa ra các sản phẩm về bảo hiểm sức khỏe, nhân thọ phù hợp cho khách hàng…

Thứ hai, đầu tư phát triển giao diện bancassurance trên kênh số giúp khách hàng có những trải nghiệm tốt hơn trong quá trình tìm hiểu và sử dụng dịch vụ. Đặc biệt đối với đặc tính của dịch vụ bảo hiểm là phát sinh việc thu phí định kỳ theo tháng/quý/năm và các trường hợp bồi thường theo quy định bảo hiểm; số hóa bancassurance có thể giúp cho khách hàng thanh toán trực tuyến bảo hiểm hoặc chuyển hồ sơ yêu cầu bồi thường trực tuyến, đồng thời giúp cho ngân hàng có thêm doanh thu từ những dịch vụ gia tăng này ngoài hoa hồng từ việc bán sản phẩm bảo hiểm.

Thứ ba, việc tiếp cận và cung cấp dịch vụ cho khách hàng cần được thực hiện đa kênh không chỉ kênh số và còn các kênh truyền thống. Trong khi kênh số là nơi giúp đơn giản hóa các thủ tục, quy trình và tự động hồi đáp những thắc mắc thường gặp, đội tư vấn viên sẽ đóng vai trò quan trọng trong việc giải thích cặn kẽ những câu hỏi, khiếu nại liên quan đến những trường hợp cá biệt. Như vậy, khách hàng sẽ có được trải nghiệm tốt nhất khi đến với sản phẩm bảo hiểm, từ khâu tiếp nhận thông tin sản phẩm, hoàn thiện các thủ tục mua bán sản phẩm lẫn dịch vụ chăm sóc khách hàng hậu mãi.

Từ xu hướng trên của các ngân hàng trên thế giới, chúng tôi xin gợi mở một số điểm với các NHTM Việt Nam như sau:

Một là, trong quá trình xây dựng chiến lược số hóa các kênh cung ứng sản phẩm dịch vụ ngân hàng nói chung thì phải bao hàm cả việc số hóa kênh bancassurance, nó tích hợp đồng nhất với các kênh sản phẩm khác có liên quan để mang lại trải nghiệm cho khách hàng tối đa, tiết kiệm chi phí thời gian giao dịch.

Hai là, có bước đi thích hợp trong sử dụng công nghệ 4.0 để quản trị dữ liệu khách hàng một cách thông minh với mục tiêu từng bước cá thể hóa nhu cầu sản phẩm dịch vụ tài chính cho mỗi khách hàng.

Ba là, trong quá trình từ chuyển đổi số tiến tới số hóa các kênh cung cấp dịch vụ cho khách hàng cần phải có cái nhìn tổng thể, có bước đi phù hợp kết hợp tốt giữa các kênh truyền thống với kênh số hóa nhằm thỏa mãn nhu cầu khách hàng ở các phân khúc khác nhau về độ tuổi và khả năng sử dụng thiết bị thông minh trong giao dịch; đi liền là việc đầu tư cho quá trình truyền thông, đào tạo hỗ trợ khách hàng.

Bốn là, việc chuyển đổi số đến số hóa cần thuê tư vấn thiết kế về cấu trúc hệ thống công nghệ thông tin một cách tổng thể, có tầm nhìn theo hướng mở và khả năng tích hợp với hệ thống mới để tránh những sai lầm lãng phí trong đầu tư cho hệ thống công nghệ thông tin.

Năm là, một chiến lược ưu tiên về nhân sự cho công nghệ thông tin có cả kỹ năng nghiệp vụ ngân hàng, bảo hiểm rất cần được triển khai cấp bách trong giai đoạn hiện nay. Bên cạnh đó là quá trình tuyển dụng, đào tạo, xây dựng đội ngũ tư vấn viên bán hàng phải có năng lực thực sự và kỹ năng chuyên nghiệp.

TÀI LIỆU THAM KHẢO:

1. Báo cáo tài chính của các ngân hàng thương mại.

2. McKinsey (2019), Bancassurance: It’s time to go digital.

3. RGA (2019), Digitization and Strategy: Bancassurance trends and best practice in 2019.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 6 năm 2020

.png)

.png)