Tóm tắt: Sự tăng trưởng nhanh của Fintech trong thời gian qua đã làm thay đổi cục diện kinh doanh trong hệ thống ngân hàng. Việc chủ động tích hợp kịp thời Fintech vào kinh doanh đã cho phép các ngân hàng có được lợi thế trong cạnh tranh ngày càng tăng. Bài viết tập trung làm rõ xu hướng hợp tác cùng phát triển của Fintech và hệ thống ngân hàng. Nghiên cứu sử dụng dữ liệu thứ cấp từ Ngân hàng Nhà nước Việt Nam (NHNN), các nghiên cứu trong và ngoài nước về hoạt động Fintech. Kết quả nghiên cứu cho thấy sự hợp tác cùng phát triển giữa các công ty Fintech và hệ thống ngân hàng thương mại là xu hướng chủ đạo trong thời gian tới.

FINTECH AND COOPERATION TREND WITH COMMERCIAL BANKS IN VIETNAM

Abstract: The rapid growth of Fintech in recent years has made lot of changes in banking system including its way to do the business. The proactive and timely integration of Fintech into business has allowed banks to gain competition advantages. This article focuses on clarifying cooperation trend for development of Fintech and the banking system. The study uses secondary data from the State Bank of Vietnam, domestic and foreign researches on Fintech activities. The research results show that the co-development between financial technology companies and the commercial banking system is a major trend in the coming time.

1. Sơ lược thực trạng phát triển Fintech thời gian qua

1.1 Fintech trên thế giới

Các dịch vụ tài chính tiến bộ, tiên tiến là chìa khóa để thúc đẩy nền kinh tế toàn cầu chuyển sang Cách mạng công nghiệp lần thứ tư (CMCN 4.0), đem đến cơ hội thúc đẩy thương mại toàn cầu, cải thiện khả năng tiếp cận các dịch vụ tài chính, đặc biệt là phân khúc khách hàng cá nhân, doanh nghiệp vừa và nhỏ, thậm chí siêu nhỏ. Vai trò của Fintech ngày càng được khẳng định khi đóng góp quan trọng vào phát triển hoạt động tài chính của thế giới. Điều này được thể hiện bằng những số liệu thực tế về hoạt động đầu tư vào Fintech trong thời gian qua và hứa hẹn lĩnh vực này vẫn thu hút mạnh mẽ các nhà đầu tư trong thời gian tới.

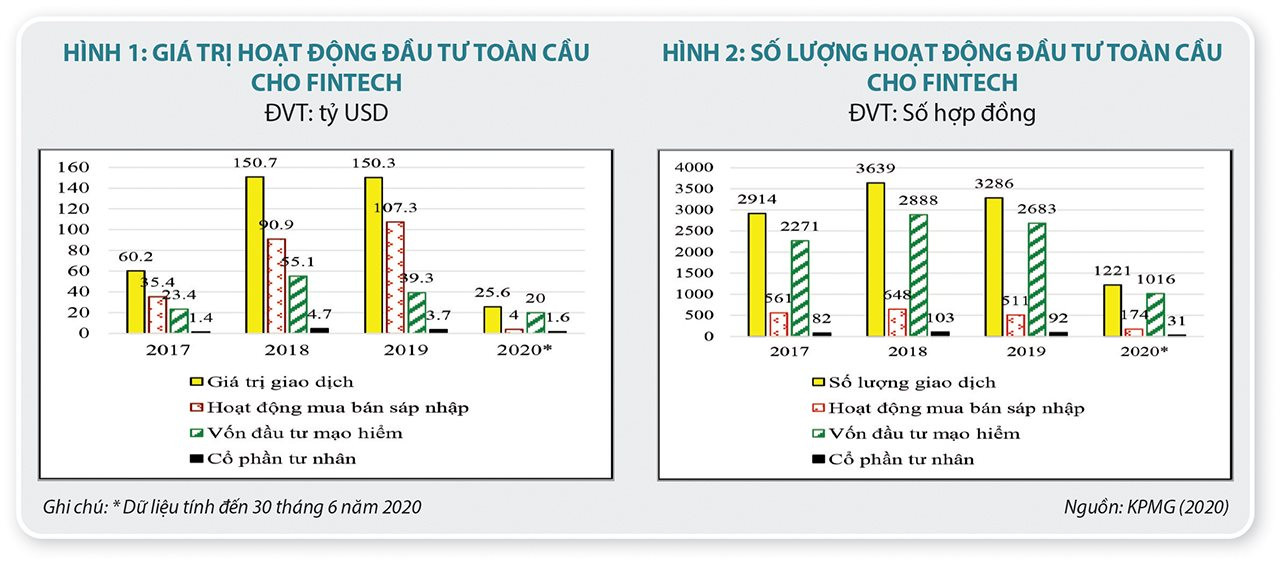

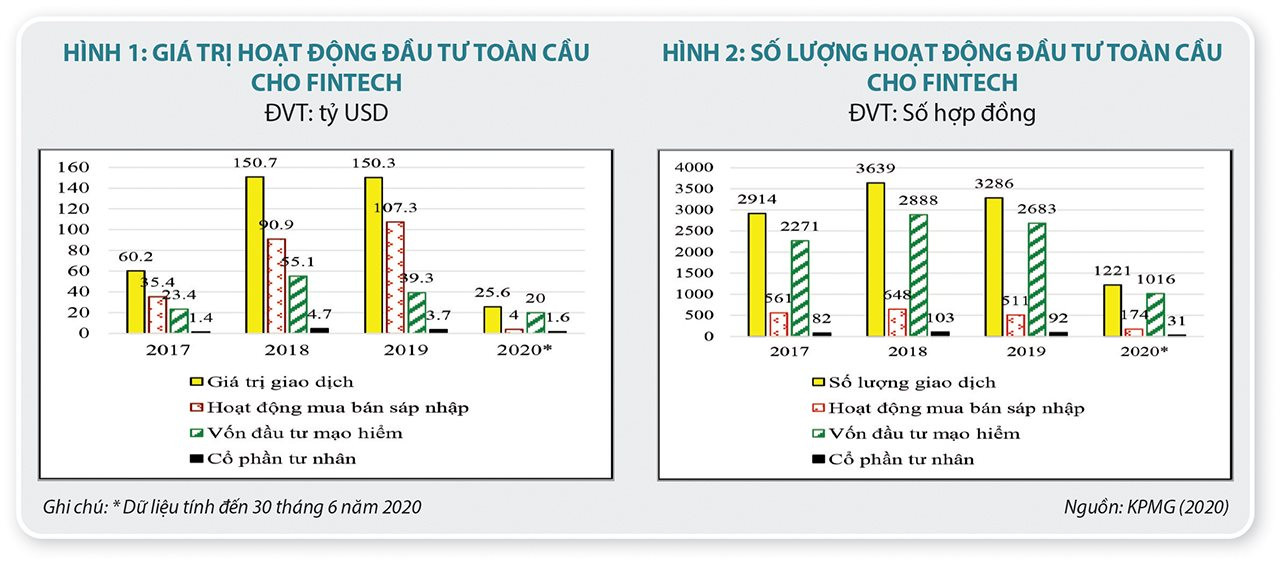

Theo The Global Fintech Index 2020, với hơn 7.000 công ty Fintech, tổng giá trị hoạt động đầu tư vào Fintech toàn cầu tăng từ 60,2 tỷ USD năm 2017 lên đến 150,3 tỷ USD vào năm 2019, tương ứng tăng 250% sau hai năm (Findexable, 2019). Những hoạt động đầu tư vào Fintech tập trung vào các lĩnh vực liên quan đến các hoạt động mua bán - sáp nhập, vốn đầu tư mạo hiểm và cổ phần tư nhân. Thống kê giá trị hoạt động đầu tư của ba mảng trên toàn cầu được thể hiện trong Hình 1.

|

|

|

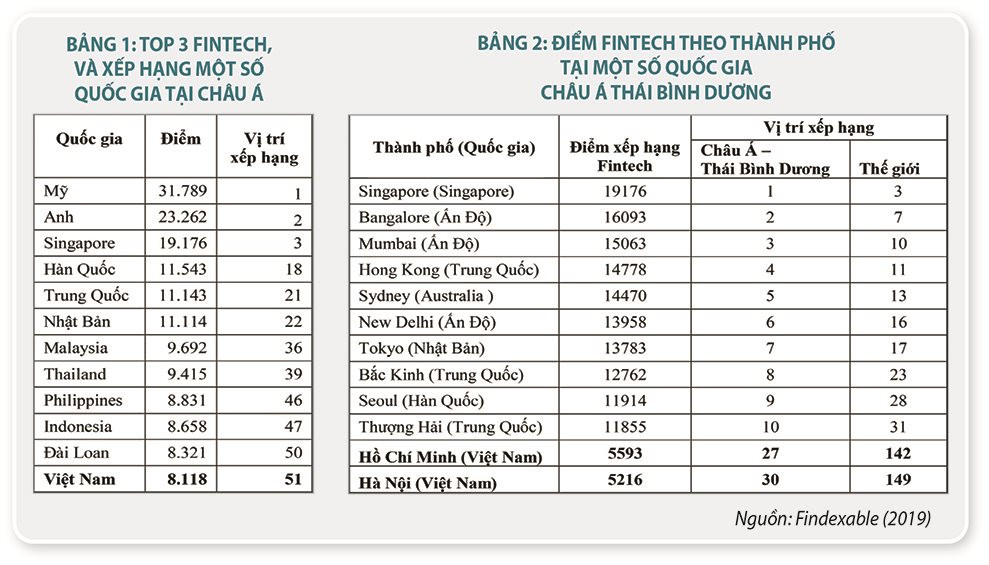

Số lượng giao dịch về hoạt động đầu tư cho Fintech trên toàn cầu giai đoạn 2017-2019 có sự gia tăng đáng kể từ 2.914 giao dịch vào năm 2017 lên 3.639 giao dịch vào năm 2018 và 3.286 giao dịch vào năm 2019 (Hình 2). Những con số trên cho thấy sự phát triển mạnh mẽ và toàn diện của thị trường Fintech. Trong tổng đầu tư vào Fintech trên toàn cầu, có thể thấy vai trò đáng kể của các hoạt động mua bán - sáp nhập. Tính đến năm 2019, đầu tư vào hoạt động này chiếm gần 60% tổng giá trị đầu tư. Trong 6 tháng đầu năm 2020, do ảnh hưởng của dịch COVID-19, tổng giá trị đầu tư toàn cầu vào Fintech giảm cả về số lượng giao dịch và giá trị giao dịch. Các công ty Fintech gặp nhiều khó khăn để bảo toàn vốn trong bối cảnh nền kinh tế phải chịu nhiều áp lực, nhưng hoạt động đầu tư vào Fintech lại thu hút mạnh mẽ các quỹ đầu tư mạo hiểm, khi các giao dịch liên quan quỹ đầu tư mạo hiểm chiếm gần 80% tổng giá trị giao dịch và 83% tổng số lượng giao dịch toàn cầu trong lĩnh vực này.

Theo The Global Fintech Index 2020, 10 trung tâm Fintech toàn cầu hàng đầu gồm: Mỹ, Anh, Singapore, Lithuania, Thụy Sỹ, Hà Lan, Thụy Điển, Úc, Canada, Estonia (Findexable, 2019). Các quốc gia này có môi trường công nghệ cao, nền kinh tế mở và tự do, tỷ lệ người tiêu dùng sử dụng dịch vụ công nghệ tài chính cũng chiếm tỷ trọng lớn. Trong đó, Mỹ là quốc gia mà các công ty Fintech và các sản phẩm Fintech hoạt động sôi động nhất trên thế giới. Mặc dù Trung Quốc chỉ xếp hạng 21 các trung tâm Fintech hàng đầu của thế giới, nhưng đây lại là thị trường dẫn đầu trong sử dụng các dịch vụ của Fintech với hơn 60% người dân tiếp cận dịch vụ Fintech, gấp đôi tỷ lệ tại Mỹ. Bên cạnh đó, Trung Quốc cũng là thị trường cho vay ngang hàng (P2P lending) lớn nhất thế giới (PwC, 2020).

Nhận thức được tầm quan trọng của dịch vụ công nghệ tài chính, chính phủ nhiều quốc gia cũng đã có các biện pháp hỗ trợ kịp thời để đẩy mạnh sự phát triển của Fintech. Chẳng hạn như tháng 10/2019, Malaysia công bố ngân sách năm 2020 ưu tiên tập trung cho phát triển nền kinh tế kỹ thuật số. Theo đó, khoảng 50 triệu Ringgit được tăng thêm cho Quỹ đầu tư hợp tác Malaysia để tạo nền tảng cho các hoạt động gọi vốn cộng đồng và P2P lending có thể tiếp cận vốn đầu tư (ISEV, 2020).

Tại Indonesia, các cơ quan quản lý, cơ quan dịch vụ tài chính và ngân hàng trung ương nước này thúc đẩy thị trường Fintech phát triển mạnh mẽ thông qua việc công bố các sáng kiến để hỗ trợ cho lĩnh vực này có bước tiến nhanh hơn (ISEV, 2020).

Tương tự, chính phủ Singapore cũng tạo điều kiện tốt nhất cho các công ty Fintech. Cơ quan Tiền tệ Singapore (MAS) đã cam kết đầu tư 225 triệu đô la Singapore cho các dự án về lĩnh vực Fintech trong thời hạn 5 năm (Phạm Xuân Hòe & Nguyễn Thị Minh Ngọc, 2017). Những doanh nghiệp là Start-up trong lĩnh vực tài chính được hưởng nhiều ưu đãi riêng về thuế, tiếp cận nguồn vốn dễ dàng hơn,… đặc biệt, chính phủ Singapore còn cam kết hỗ trợ tháo gỡ khó khăn tối đa cho các doanh nghiệp khởi nghiệp. Chính vì vậy, Singapore được đánh giá là quốc gia thu hút được nhiều công ty Fintech và nhà đầu tư trong lĩnh vực công nghệ tài chính. Đây là một trong những yếu tố khiến Singapore được xếp vào top 3 trung tâm Fintech toàn cầu hàng đầu trên thế giới. Tính đến quý II/2019, giá trị đầu tư vào các công ty Fintech tại Singapore đã tăng lên 453 triệu USD, gấp gần bốn lần so cùng kỳ năm 2018 (118 triệu USD). Trong khu vực châu Á – Thái Bình Dương, Singapre chỉ đứng sau Trung Quốc và Ấn Độ về thu hút các nguồn đầu tư vào Fintech (TTXVN, 2019).

1.2 Fintech tại Việt Nam

Fintech ở Việt Nam còn khá mới, mặc dù những công ty Fintech đầu tiên đã được NHNN cấp giấy phép hoạt động từ năm 2008, hoạt động chủ yếu ở lĩnh vực thanh toán. Theo NHNN, năm 2020 số lượng công ty Fintech tại Việt Nam tăng gần 4 lần so với năm 2016. Tính đến năm 2019, Việt Nam có hơn 150 công ty hoạt động trong lĩnh vực Fintech. Trong đó, 65% các công ty hoạt động trong mảng thanh toán, 10,5% các công ty làm việc trong lĩnh vực gọi vốn cộng đồng (Nguyễn Hồng Nga, 2020). Nhìn chung, Fintech ở Việt Nam chủ yếu hoạt động ở mảng thanh toán, cho vay ngang hàng và huy động vốn cộng đồng, còn những mảng khác vẫn trong quá trình sơ khai như: dịch vụ quản lý tài sản, quản lý thanh khoản, quản lý đầu tư, bảo hiểm, dịch vụ tư vấn tài chính tự động. Trong năm 2019, việc nổi lên một số công ty Fintech trong lĩnh vực quản lý tài sản và bảo hiểm cho thấy trong tương lai sẽ có sự chuyển dịch cơ cấu và nguồn vốn đầu tư giữa các lĩnh vực khác so với lĩnh vực thanh toán, hiện đang chiếm vị trí quan trọng tại Việt Nam (Nghiêm Thanh Sơn, 2019).

Theo số liệu thống kê tính đến ngày 30/9/2019, số lượng công ty Fintech được thành lập tại Singapore là 1.157 công ty, Indonesia có 511 công ty, Malaysia là 376 công ty và Việt Nam chỉ có 136 công ty (Fintech Singapore, 2020). Như vậy, so với các nước trong khu vực số lượng công ty Fintech tại Việt Nam còn khá khiêm tốn. Trong số các công ty Fintech tại Việt Nam thì hơn 70% có vốn đầu tư nước ngoài. Để thu hút thêm được các doanh nghiệp và nhà đầu tư khai thác lĩnh vực này, thời gian qua đã có nhiều chương trình đào tạo và gọi vốn cho những Start-up Fintech tại Việt Nam. Chẳng hạn, VPBank, Shinhan Bank đã bắt đầu hỗ trợ cho những hoạt động này phát triển hơn.

Thị trường Fintech Việt Nam đạt 4,4 tỷ USD giá trị giao dịch vào năm 2017 và dự kiến đạt gần 9 tỷ USD vào năm 2020 (Trần Trọng Triết, 2020). Các công ty Fintech trong lĩnh vực thanh toán luôn thu hút được nhiều nguồn vốn đầu tư nhất (Tomorrow Maketers, 2020). Đây cũng là quy luật chung của các thị trường Fintech phát triển ở giai đoạn đầu. Sự hỗ trợ của Chính phủ trong việc đẩy mạnh thanh toán qua thiết bị di động; cùng thuận lợi khi tỷ lệ người trẻ đang chiếm ưu thế tại một quốc gia dân số đông như Việt Nam sẽ tạo ra một lượng cầu tiềm năng rất lớn đối với lĩnh vực Fintech. Tính đến ngày 31/3/2019, số lượng giao dịch tài chính được thực hiện qua điện thoại di động tăng gần gấp đôi so với năm 2018. Theo dự báo của Ngân hàng Nhà nước (NHNN), giá trị thanh toán qua thiết bị di động tại Việt Nam dự kiến tăng gần 4 lần, từ 16 tỷ USD vào năm 2016 lên đến 70,9 tỷ USD vào năm 2025 (ISEV, 2020).

Việt Nam cũng là thị trường tiềm năng cho phát triển Fintech khi quy mô dân số đông, tỷ lệ sử dụng thiết bị di động và internet cao. Theo Appota, 2018, với gần 100 triệu dân, khoảng 72% dân số sử dụng điện thoại thông minh, người dùng lên mạng bằng điện thoại thông minh lên tới 68%, thời gian kết nối trực tuyến lên tới 48 giờ/tuần bằng các thiết bị khác nhau là cơ hội cho các công ty Fintech phát triển thị trường.

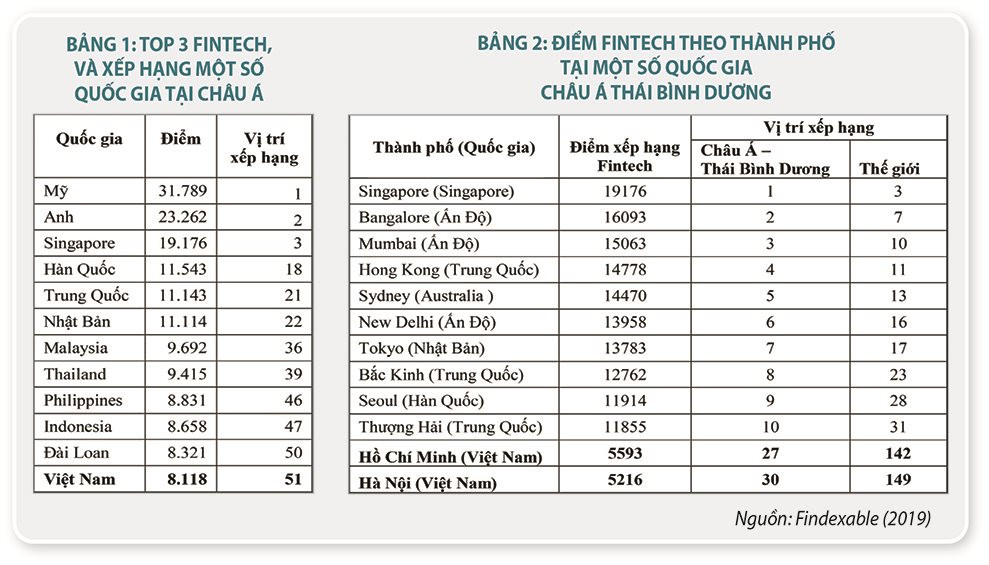

Theo bảng xếp hạng các trung tâm Fintech toàn cầu, Việt Nam xếp hạng 51 của thế giới (Bảng 1), đây cũng là vị trí đáng khích lệ khi so sánh với các quốc gia có thị trường Fintech còn non trẻ khác.

|

|

|

Điểm xếp hạng Fintech các thành phố trong khu vực châu Á - Thái Bình Dương cho thấy TP. Hồ Chí Minh và Hà Nội có vị trí khá tốt trong khu vực này khi xếp hạng lần lượt là 27 và 30 (Bảng 2). Trong năm 2019, thị trường Fintech Việt Nam có sự phát triển mạnh mẽ là nhờ tài trợ lớn 300 triệu USD dành cho công ty VNPay và 500 triệu USD cho vòng gọi vốn của MoMo. Đây là 2 giao dịch lớn thứ ba và thứ nhất trong khu vực Asean. Trong một báo cáo được đưa ra bởi ba tổ chức là PricewaterhouseCoopers (PWC), United Overseas Bank (UOB) và Hiệp hội Fintech Singapore đã chỉ ra rằng Việt Nam đứng thứ hai trong khu vực Asean về thu hút đầu tư trong lĩnh vực Fintech năm 2019. Số vốn mà Việt Nam huy động được trong lĩnh vực Fintech chiếm 36% tổng số vốn Asean trong lĩnh vực này năm 2019 và chỉ đứng sau Singapore 51%. Đây là sự tăng trưởng ngoạn mục của Việt Nam trong khu vực bởi vì con số này vào năm 2018 chỉ là 0,4%. (Singapore Fintech Association- SFA, 2019).

Về cơ chế pháp lý, hiện Việt Nam chưa có khung pháp lý cho các công ty Fintech (Nghiêm Thanh Sơn, 2020). Dù trong thời gian qua, Chính phủ đã ban hành luật giao dịch điện tử, luật an ninh mạng, Nghị quyết 17/NQ-CP ngày 7/3/2019 về một số nhiệm vụ, giải pháp trọng tâm phát triển Chính phủ điện tử giai đoạn 2019-2020, định hướng 2025 (Chính phủ, 2019); NHNN ban hành Thông tư 18/2018 về an toàn hệ thống thông tin trong hoạt động ngân hàng (NHNN, 2018a). Nhận thức được tầm quan trọng của Fintech đối với hệ thống tài chính - ngân hàng Việt Nam, Ban chỉ đạo Fintech của NHNN cũng đã thiết lập kênh đối thoại trực tiếp với các công ty Fintech để có thể hỗ trợ, tháo gỡ những khó khăn trong quá trình hoạt động (NHNN, 2018b). Đây cũng là một cách mà chính phủ Singapore đã áp dụng để hỗ trợ cho các nhà khởi nghiệp. Ngày 31/10/2019, Hội Tin học TP. Hồ Chí Minh (HCA) đã phối hợp với các đối tác, ngân hàng, chuyên gia để thành lập Viện Fintech và Viện A.I để đào tạo, nâng cao chất lượng nguồn nhân lực Fintech và A.I cho các tổ chức và doanh nghiệp (HCA, 2019). Tháng 5/2019, Ban chỉ đạo Fintech của NHNN đã trình Thủ tướng Chính phủ đề án cơ chế thử nghiệm Sandbox cho hoạt động Fintech trong lĩnh vực ngân hàng nhằm hoàn thiện hệ sinh thái Fintech, tạo thuận lợi cho triển khai công nghệ mới và thúc đẩy hợp tác giữa các công ty Fintech và hệ thống ngân hàng (NHNN, 2019). Đây là những minh chứng cho thấy sự tiếp cận chủ động của Chính phủ và NHNN trong định hướng phát triển Fintech tại Việt Nam trong thời gian tới.

2. Xu hướng hợp tác giữa Fintech và ngân hàng tại Việt Nam

Các công ty Fintech có lợi thế về công nghệ, ý tưởng sáng tạo, linh hoạt trong tổ chức nhưng ít kinh nghiệm hoạt động trong lĩnh vực tài chính - ngân hàng, thương hiệu và uy tín chưa đủ lớn để có thể dễ dàng mở rộng thị trường một cách nhanh chóng, nhất là ở Việt Nam. Sự trỗi dậy mạnh mẽ của các công ty Fintech trong thời gian qua chắc chắn là một thách thức đối với các ngân hàng truyền thống. Các ngân hàng có lịch sử và thương hiệu lâu năm, có mạng lưới hoạt động rộng lớn, lợi thế về lượng dữ liệu lớn của khách hàng, có đủ tài chính và kinh nghiệm hoạt động nhưng ngân hàng luôn có một độ trễ nhất định về mặt công nghệ so với các công ty Fintech. Do đó có những chiến lược của ngân hàng trong thời gian qua không thể hoàn thành nếu thiếu công nghệ tài chính.

Cập nhật xu hướng phát triển của thế giới, ngành Ngân hàng Việt Nam đang hướng tới mô hình ngân hàng số, do đó các ngân hàng đang trong quá trình chuyển đổi ngân hàng lõi, trang bị công nghệ cao, số hóa tài sản. Để triển khai được mô hình ngân hàng số, đòi hỏi phải có sự phối hợp cùng các công ty Fintech trong việc phát triển sản phẩm, dịch vụ ngân hàng.

Theo thống kê của NHNN, 72% công ty Fintech đã cùng liên kết với các ngân hàng tại Việt Nam để cung cấp các sản phẩm dịch vụ, chỉ có 14% phát triển dịch vụ mới và 14% sẵn sàng cạnh tranh với ngân hàng (Viện Chiến lược Ngân hàng, 2019). Thực tế tại Việt Nam cho thấy đa số các ngân hàng hiện nay đều ký kết với một vài công ty Fintech để cung cấp dịch vụ thanh toán, chuyển tiền cho khách hàng như dịch vụ chuyển tiền trên điện thoại di động (smartphone) do NHTM cổ phần Quân đội - MB kết hợp với Tập đoàn Viễn thông Quân đội – Viettel triển khai thực hiện; Vietcombank phối hợp với công ty cổ phần Dịch vụ di động trực tuyến M-Service thực hiện dịch vụ chuyển tiền giá trị nhỏ dựa trên nền tảng Ví điện tử MoMo (NHNN, 2015). Hiện nay hầu hết các ngân hàng đều liên kết với ví Momo để phát triển ví điện tử; VPBank hợp tác với VnPay, Bankplus… để đẩy mạnh mảng thanh toán và giao dịch ngân hàng trực tuyến; VietinBank hợp tác cùng bảy công ty Fintech để mang đến cho khách hàng các sản phẩm mang tính công nghệ tài chính vượt trội (Nguyễn Hồng Nga, 2020).

3. Một số khuyến nghị thúc đẩy sự hợp tác giữa các công ty Fintech và hệ thống NHTM Việt Nam

3.1 Đối với các cơ quan quản lý

Tạo môi trường tài chính an toàn, đảm bảo nhận được sự hỗ trợ từ phía các cơ quan chức năng quản lý là một cam kết quan trọng thúc đẩy sự phát triển hài hòa của cả hệ thống ngân hàng và hệ sinh thái Fintech.

Hoàn thiện khung pháp lý chuẩn cho các công ty Fintech, Chính phủ cần có chính sách quản lý phù hợp để các công ty Fintech được hoạt động trong môi trường cạnh tranh lành mạnh, thúc đẩy tài chính toàn diện, bền vững cùng hệ thống ngân hàng.

Đầu tư cơ sở hạ tầng về công nghệ, thông tin mạng, đảm bảo vấn đề an toàn thông tin trong môi trường mạng như hiện nay.

Ban hành chuẩn kết nối giữa hệ thống ngân hàng và các công ty Fintech trong đó chuẩn hóa những quy định liên quan đến bảo mật thông tin khách hàng, chia sẻ thông tin lẫn nhau, quy định về sử dụng mạng dữ liệu…

Học hỏi kinh nghiệm từ các nước trong khu vực và trên thế giới, xem xét điều kiện của Việt Nam để lựa chọn các giải pháp phù hợp cho phát triển Fintech và hệ thống ngân hàng. Indonesia là một trong những quốc gia trong ASEAN đã có những thành công về thu hút đầu tư vào Fintech có thể tham khảo học tập. Để đẩy mạnh hợp tác giữa ngân hàng và các công ty Fintech, các cơ quan quản lý, ngân hàng trung ương, các ngân hàng và cơ quan dịch vụ tài chính ở Indonesia đã phối hợp chặt chẽ với nhau để đưa ra các sáng kiến. Có thể kể đến là sáng kiến Tầm nhìn Hệ thống thanh toán Indonesia (IPS) 2025 đã ra mắt vào tháng 6/2019, IPS 2025 mở ra cơ hội hợp tác cho các công ty Fintech và hơn 100 ngân hàng thương mại ở Indonesia bằng cách sử dụng công nghệ như giao diện lập trình ứng dụng (API). Malaysia trong năm 2019 cũng đã đạt những thành công trong lĩnh vực Fintech khi công bố dữ liệu mở qua API, tạo điều kiện cho các công ty Fintech và ngân hàng chia sẻ thông tin một cách an toàn và thúc đẩy tăng cường hợp tác giữa hai lĩnh vực này (ISEV, 2020).

3.2 Đối với các công ty Fintech và hệ thống ngân hàng

Bản thân ngân hàng và các công ty Fintech cần thay đổi tư duy trong cạnh tranh, sẵn sàng hợp tác để khai thác tối ưu điểm mạnh của nhau để cùng phát triển và cùng có lợi. Với hơn 70% công ty Fintech tại Việt Nam là khởi nghiệp (Hoàng Công Gia Khánh, 2019), do đó kinh nghiệm hoạt động, tài chính còn hạn chế và còn nhiều khó khăn thách thức cho các startup này. Do đó, lựa chọn hợp tác với ngân hàng là giải pháp tối ưu cho họ khi lấn sân sang thị trường tài chính – ngân hàng. Ngược lại, bản thân ngân hàng cũng đánh giá cao tầm quan trọng của công nghệ tài chính trong hoạt động. Ngân hàng nào không có công nghệ tài chính xem như tự loại khỏi thị trường. Vì vậy, Fintech là lựa chọn hợp tác tất yếu cho các ngân hàng để có thể trở thành smart banking và cung cấp những sản phẩm tối ưu cho khách hàng.

Các ngân hàng cần ban hành quy định và quy trình kiểm soát chặt chẽ việc cung cấp dữ liệu cho các công ty Fintech, đặt tiêu chí bảo mật thông tin khách hàng lên hàng đầu. Cả ngân hàng và các công ty Fintech đều cần chú trọng vấn đề bảo mật thông tin để đảm bảo quyền lợi cho khách hàng.

Những sáng kiến về công nghệ không nhất thiết phải xuất phát từ các công ty Fintech mà ngay bản thân ngân hàng từ thực tiễn hoạt động của mình, có thể đưa ra các sáng kiến kỹ thuật số hoặc những sáng kiến dành riêng cho Fintech để họ triển khai và kết hợp với thực tiễn ngân hàng để tạo ra những ứng dụng tiên tiến hơn. Như tại ngân hàng Malaysia, cơ chế thử nghiệm Fintech (Sandbox) đã giúp cho các ngân hàng có thể kết hợp những chức năng ngân hàng hiện có với các dữ liệu mô phỏng cùng với sự hỗ trợ từ các công cụ phát triển để tạo ra trang tin điện tử mới và phát triển các ứng dụng trên di động (Trần Nguyễn Minh Hải, 2019).

4. Kết luận

Sự phát triển mạnh mẽ của Fintech thời gian qua cho thấy đây là lĩnh vực sẽ tiếp tục thu hút các nhà đầu tư và có bước đột phá tốc độ trong tương lai gần. Do đó, hoạt động của hệ thống ngân hàng trên thế giới cũng như Việt Nam sẽ bị ảnh hưởng ngày càng lớn trên nhiều phương diện. Hợp tác cùng có lợi giữa các công ty Fintech và hệ thống ngân hàng là xu thế tất yếu không chỉ tại Việt Nam mà còn trên toàn cầu. Để thúc đẩy hợp tác giữa hai lĩnh vực này, đòi hỏi sự phối hợp chặt chẽ của các cơ quan quản lý, đặc biệt là vai trò của NHNN trong việc đưa ra những giải pháp hoàn thiện hệ sinh thái Fintech cũng như đổi mới hệ thống ngân hàng phù hợp thời đại công nghệ số. Bản thân các ngân hàng cần nâng cấp cơ sở hạ tầng công nghệ, hiện đại hóa quy trình hoạt động để có nền tảng tốt nhất khi kết hợp với các công ty Fintech. Với những lợi thế nhất định, cùng sự kết hợp với các công ty Fintech, hứa hẹn hệ thống ngân hàng Việt Nam sẽ ngày càng phát triển mạnh mẽ hơn, phục vụ khách hàng tốt hơn, xứng đáng là lĩnh vực đi đầu trong hệ thống tài chính của Việt Nam.

Tài liệu tham khảo:

- Chính phủ (2019). Nghị quyết số 17/NQ-CP của Chính phủ: Về một số nhiệm vụ, giải pháp trọng tâm phát triển Chính phủ điện tử giai đoạn 2019 - 2020, định hướng đến 2025. Ban hành ngày 07/3/2019.

- ISEV (2020). Fintech trong ASEAN: Từ khởi nghiệp đến lớn mạnh. Truy cập tại website http://dean844.most.gov.vn/fintech-trong-asean-tu-khoi-nghiep-den-lon-manh.htm

- NHNN (2015). Thí điểm mô hình dịch vụ TTKDTM ở khu vực nông thôn. Truy cập tại website https://www.sbv.gov.vn/

- NHNN (2018a). Thông tư 18/2018/TT-NHNN quy định về an toàn hệ thống thông tin trong hoạt động ngân hàng. Ban hành ngày 21/8/2018.

- NHNN (2018b). Tầm quan trọng của Fintech đối với hệ thống tài chính. Truy cập tại website https://dangcongsan.vn/kinh-te/tam-quan-trong-cua-fintech-doi-voi-he-thong-tai-chinh-485618.html

- NHNN (2019). Hoàn thiện chính sách quản lý Fintech: Đảm bảo lợi ích hợp pháp cho người dùng. Truy cập tại website https://www.sbv.gov.vn/

- HCA (2019). HCA công bố chuỗi sự kiện: Hội thảo Toàn cảnh CNTT-TT Việt Nam lần thứ 24 (Vietnam ICT Outlook - VIO 2019) với chủ đề Định hình tương lai Fintech Việt Nam và Lễ trao giải Top ICT Việt Nam 2019. Truy cập tại website https://hca.org.vn/post/12989

- Hoàng Công Gia Khánh (2019). Việt Nam: 70% số doanh nghiệp Fintech là công ty khởi nghiệp. Truy cập tại website https://khoahocphattrien.vn/thoi-su-trong-nuoc/viet-nam-70-so-doanh-nghiep-fintech-la-cong-ty-khoi-nghiep/2019100704075926p882c918.htm

- Nghiêm Thanh Sơn (2020). Thực trạng và giải pháp hoàn thiện hệ sinh thái công nghệ tài chính tại Việt Nam. Tạp chí Ngân hàng. Truy cập tại website http://tapchinganhang.gov.vn/thuc-trang-va-giai-phap-hoan-thien-he-sinh-thai-cong-nghe-tai-chinh-tai-viet-nam.htm

- Nguyễn Hồng Nga (2020). Ngân hàng và công ty Fintech: Đối thủ và đối tác. Tạp chí Ngân hàng. Truy cập tại website http://tapchinganhang.com.vn/ngan-hang-va-cong-ty-fintech-doi-thu-va-doi-tac.htm

- Phạm Xuân Hòe, Nguyễn Thị Minh Ngọc (2017). Start-up của FINTECH, cơ hội hợp tác và thách thức cạnh tranh đối với ngân hàng. Tạp chí Ngân hàng, số 14.

- Trần Nguyễn Minh Hải (2019). Kinh nghiệm phát triển Fintech trong lĩnh vực ngân hàng từ cơ chế thử nghiệm Sandbox của Malaysia. Tạp chí Thị trường Tài chính Tiền tệ.

- Trần Trọng Triết (2020). Fintech và những tác động tới thị trường dịch vụ tài chính Việt Nam. Tạp chí Thị trường Tài chính Tiền tệ.

- Tomorrow Maketers (2020). Tổng quan thị trường Fintech tại Việt Nam. Truy cập tại website https://blog.tomorrowmarketers.org/tong-quan-thi-truong-fintech-tai-viet-nam/

- TTXVN (2019). Singapore: Vốn đầu tư vào fintech tăng gần 4 lần. Truy cập tại website https://bnews.vn/singapore-von-dau-tu-vao-fintech-tang-gan-4-lan/131276.html

- Viện Chiến lược Ngân hàng (2019). Ngân hàng và Fintech cần bắt tay định hình tương lai tài chính số. Truy cập tại website https://forbesvietnam.com.vn/tin-cap-nhat/ngan-hang-va-fintech-can-bat-tay-dinh-hinh-tuong-lai-tai-chinh-so-8064.html

- Appota (2018). Viet Nam Mobile App Market Report. Available at https://appota.com/uploads/report/Vietnam_mobile_app_market_Report_2018_EN.pdf.

- Findexable (2019). The Global Fintech Index 2020- The Global Fintech Index City Rankings Report. Version 1.0 -December.

- Fintech Singapore (2020). A Review of Vietnam’s Fintech Industry in 2019. Available at https://fintechnews.sg/35968/vietnam/a-review-of-vietnams-fintech-industry-in-2019/

- KPMG (2017). Forging the future with fintech. Available at website https://home.kpmg/xx/en/home/insights/2017/10/forging-the-future-with-fintech-fs.html

- KPMG (2020). Pulse of Fintech H1’20. Global Analysis of Investment in Fintech. P7. Available at https://home.kpmg/xx/en/home/insights/2020/09/pulse-of-fintech-h1-20-global.html

- PricewaterhouseCoopers (PWC) (2016). The Global fintech survey. Available at http://www.pwc.com/pwc global fintech survey 2016

- PricewaterhouseCoopers (PWC) (2017). The Global fintech report. Available at https://www.pwc.com/gx/en/industries/financial-services/assets/pwc-global-fintech-report-2017.pdf

- Singapore Fintech Association- SFA (2019). “FinTech in ASEAN: From Start-up to Scale-up (2019)” report was released. Available at https://singaporefintech.org/fintech-in-asean-from-start-up-to-scale-up-2019-report-was-released/

.png)

.png)

.png)

.png)

.jpg)

.png)

.jpg)

.png)