|

|

Toàn cảnh Hội nghị

|

Hội nghị có sự tham dự của đại diện lãnh đạo Vụ Thanh toán Ngân hàng Nhà nước Việt Nam NHNN), Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao (A05) – Bộ Công an, NHNN Việt Nam chi nhánh tỉnh Bình Định, Công ty CP Thanh toán quốc gia Việt Nam - Napas, Tổ chức thẻ quốc tế Visa, các đối tác MK group, Microtec và Alliex cùng hơn 100 đại biểu đến từ các thành viên của Hội thẻ Ngân hàng Việt Nam.

Phát biểu khai mạc Hội nghị, ông Lê Thanh Hà, Trưởng Tiểu ban Quản lý rủi ro (QLRR) Hội thẻ Ngân hàng (Hội thẻ) cho biết, trong năm qua tình hình rủi ro đối với thẻ quốc tế tại thị trường Việt Nam đã ở mức kiểm soát tốt hơn so với các năm trước về hoạt động phát hành. Việt Nam đang kiểm soát tương đối tốt so với khu vực và toàn cầu về hoạt động thanh toán, tình hình rủi ro cũng có dấu hiệu giảm hơn so với các năm trước. Thành công này phần lớn là do sự chủ động kiểm soát từ các ngân hàng thành viên (NHTV) và cả nỗ lực duy trì hoạt động thường xuyên, kịp thời của Tiểu ban Quản lý rủi ro Hội thẻ. Tuy nhiên, đại diện Hội thẻ mong rằng hội nghị tích cực thảo luận, đưa ra các giải pháp kiểm soát hiệu quả rủi ro ATM skimming trong bối cảnh rủi ro này có xu hướng tăng lên cũng như sác biện pháp để chủ động kiểm soát các loại hình thanh toán mới bắt đầu hình thành và phát triển.

Tình hình rủi ro thẻ trên thế giới, xu hướng rủi ro thẻ tại Việt Nam

|

|

Đại diện Tiểu ban QLRR Hội thẻ cập nhật tình hình rủi ro thẻ thế giới và khu vực

|

Đại diện Tiểu ban QLRR Hội thẻ đã cập nhật tình hình rủi ro thẻ thế giới và khu vực, xu hướng rủi ro thẻ tại Việt Nam, qua đó đề nghị các ngân hàng thành viên triển khai các thiết bị anti-skimming, phát hành thẻ chip nội địa, tuân thủ quy chuẩn bảo mật dữ liệu thẻ, thiết bị đầu cuối đảm bảo phòng chống skimmimg; Tích cực chia sẻ thông tin để hạn chế giảm thiểu rủi ro không chỉ về ATM skimming mà còn trong các hoạt động khác; Áp dụng các công nghệ tiên tiến, tăng cường truyền thông chủ thẻ và đơn vị chấp nhận thẻ (ĐVCNT) các biện pháp bảo mật dữ liệu thẻ, thẩm định đào tạo ĐVCNT trung gian thanh toán kiểm soát các ĐVCNT có độ rủi ro cao, tăng cường nâng cao KYC khách hàng/ĐVCNT.

Đại diện các ngân hàng thành viên Tiểu ban Quản lý rủi ro Hội thẻ (ACB, Sacombank, Vietcombank) đã tập trung chia sẻ về các biện pháp phòng ngừa ATM Skimming, biện pháp kiểm soát ĐVCNT để tránh tình trạng ĐVCNT thanh toán khống cũng như kinh nghiệm phát hiện, phân tích và xử lý rủi ro, gian lận và một số biện pháp phòng ngừa đối với các sự vụ phát sinh trong năm 2018 tại một số ngân hàng. Các ngân hàng cũng khuyến cáo nên triển khai PCI DSS để đảm bảo tính bảo mật dữ liệu tốt hơn.

Đại diện Công ty Microtec đánh giá skimming hiện vẫn đang là loại hình gây thiệt hại lớn nhất (chiếm 96%) trong các loại hình gian lận tại ATM mà một trong những lý do là lượng thẻ từ trên thế giới vẫn còn nhiều. Tội phạm công nghệ sẽ tiếp tục nhắm vào các quốc gia chưa chuyển đổi EMV và khu vực Asean hiện đang là đích đến của những tội phạm như vậy.

Các phương thức, thủ đoạn phổ biến của tội phạm

|

|

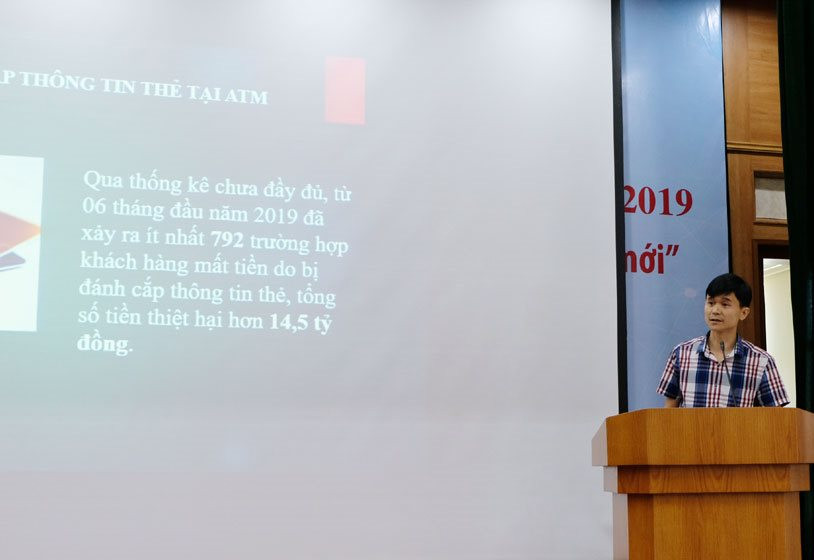

Ông Nguyễn Thành Chung - Phó trưởng phòng, Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao A05, Bộ Công an - chia sẻ các phương thức thủ đoạn phổ biến của tội phạm

|

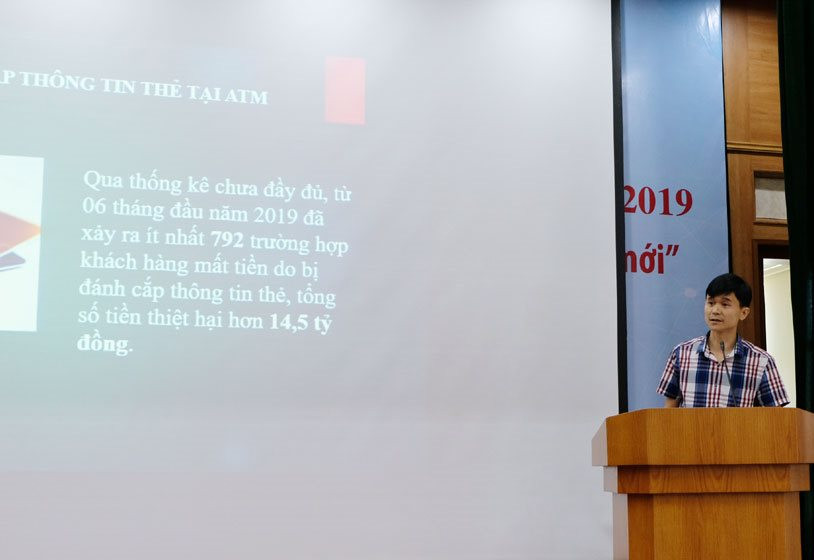

Ông Nguyễn Thành Chung Phó trưởng phòng, Cục An ninh mạng và phòng chống tội phạm sử dụng công nghệ cao A05, Bộ Công an chia sẻ: Trong 6 tháng đầu năm 2019, các phương thức, thủ đoạn phổ biến của tội phạm là: Lắp đặt thiết bị đánh cắp thông tin thẻ, làm giả thẻ rút tiền tại ATM; Thanh toán khống qua POS tại ĐVCNT; Mở, sử dụng tài khoản thẻ mạo danh, nặc danh để nhận tiền lừa đảo; Rà quét lỗ hổng bảo mật, tấn công hệ thống cơ sở dữ liệu của các công ty trung gian thanh toán…

A05 dự báo trong thời gian tới tình trạng các đối tượng người nước ngoài, chủ yếu là người Trung Quốc sang Việt Nam thực hiện hành vi tội phạm trên sẽ tiếp tục diễn biến phức tạp, đề nghị các NHTM cần tiếp tục chủ động kiểm tra, rà soát việc cài đặt, nâng cấp phần mềm, phần cứng chống sao chép, trộm cắp thông tin thẻ, thiết bị bảo vệ bàn phím… đối với hệ thống ATM của mình; Chủ động liên hệ, thông báo cho cơ quan công an nơi gần nhất và A05 ngay khi phát hiện các vụ việc có dấu hiệu tội phạm để hướng dẫn, phối hợp xử lý kịp thời.

Triển khai chuyển đổi theo Bộ tiêu chuẩn thẻ chip nội địa Việt Nam

|

|

Đại diện Napas giới thiệu tổng quan việc triển khai chuyển đổi theo Bộ tiêu chuẩn thẻ chip nội địa Việt Nam

|

Đại diện Công ty CP Thanh toán quốc gia Việt Nam – Napas, thành viên Hội thẻ, đã giới thiệu tổng quan việc triển khai chuyển đổi theo Bộ tiêu chuẩn thẻ chip nội địa Việt Nam – VCCS. Theo đó, hiện có 7 ngân hàng, 3 công ty thẻ, 4 công ty thiết bị đầu cuối đã được cấp chứng nhận VCCS. Để hỗ trợ các ngân hàng trong quá trình chuyển đổi theo chuẩn VCCS, Napas cũng đã có một số chính sách ưu đãi như giảm phí dịch vụ cho tổ chức thành viên Napas hoàn thành chứng thực VCCS, miễn phí kiểm tra, đánh giá tính đáp ứng Bộ tiêu chuẩn VCCS cho các TCPH và TCTT hoàn thành kiểm tra đánh giá đến hết năm 2020. Tại Hội nghị, Napas cũng đề xuất NHNN xem xét ban hành quy định về chuyển đổi rủi ro trong quá trình triển khai VCCS và cam kết sẽ đảm bảo nguồn lực, hệ thống, phối hợp chặt chẽ với các ngân hàng trong quá trình triển khai bộ tiêu chuẩn.

Bà Đặng Tuyết Dung, Giám đốc Visa Việt Nam cho biết, rủi ro trong thương mại điện tử đối với thẻ không xuất trình đang ngày càng tăng trong khu vực châu Á - Thái Bình Dương, Việt Nam hiện có tỷ lệ rủi ro thấp nhất trong khu vực, tuy nhiên cũng dẫn đầu về tốc độ tăng trưởng thương mại điện tử nên Việt Nam cũng cần có các biện pháp tích cực củng cố phòng ngừa rủi ro. Đồng thời, do tỷ lệ ứng dụng chip EMV trong phát hành thẻ của Việt Nam hiện thấp nhất trong khu vực Đông Nam Á, Visa cũng khuyến cáo các ngân hàng nên đẩy nhanh tiến độ triển khai thẻ chip.

Bên cạnh đó, Visa cũng cập nhật một số hình thức, phương pháp gian lận trong giao dịch thanh toán, một số xu hướng lớn trên thế giới, và đưa ra khuyến nghị về phương pháp giảm thiểu rủi ro và cam kết Visa sẽ tiếp tục lộ trình ứng dụng bảo mật thanh toán tại Việt Nam từ 2019 đến 2021. Ngoài các giải pháp công nghệ đã đồng hành cùng thị trường trong suốt các năm qua, Visa sẽ tiếp tục cung cấp các công nghệ nâng cao về quản trị rủi ro thanh toán thẻ giúp thị trường phát triển an toàn hơn như: chuẩn 3-D secure cho QR code, 3-D secure 2.0, CoF Tokenisation, trao quyền tự kiểm soát giao dịch cho chủ thẻ…

Công ty MK Group trình bày với Hội nghị mục tiêu tạo dựng hệ sinh thái ứng dụng thẻ chip VCCS, theo đó thẻ VCCS của ngân hàng trở thành công cụ thanh toán, định danh và xác thực với nhiều tiện ích, tiện lợi và chi phí hiệu quả. Hệ sinh thái xác thực bảo mật BankID của MK Group bao gồm các giải pháp: eKYC (giải pháp định danh và xác thực bằng sinh trắc học), Mobile card (Giải pháp thanh toán bằng QR Code và Tokenization), giải pháp xác thực Keypass, ePIN Delivery, dCVV, EMV 3DSecure…có thể áp dụng cho đa kênh dịch vụ. MK với các chuyên gia và công nghệ tiên tiến trong lĩnh vực bảo mật, mong muốn trở thành đối tác tin cậy đồng hành cùng ngân hàng phát triển hệ sinh thái VCCS.

Thảo luận, giải đáp một số kiến nghị, vướng mắc của các ngân hàng

Tại Hội nghị, đại diện NHNN và Bộ Công an đã tích cực thảo luận, giải đáp một số kiến nghị, vướng mắc của các ngân hàng, đặc biệt như các NHTV đề nghị đại diện Vụ Thanh toán – NHNN hướng dẫn việc xử lý rủi ro từ quỹ dự phòng tài chính để phù hợp với thông tư của NHNN về thời gian xử lý khiếu nại cho khách hàng, dự kiến về việc chuyển đổi trách nhiệm cho các Ngân hàng khi triển khai thẻ VCCS. Các Ngân hàng cũng đề nghị đại diện bộ Công an làm rõ hơn về việc phản hồi các NHTV khi NHTV có thông báo sự kiện rủi ro sang cơ quan công an.

Tiểu ban QLRR kiến nghị Ngân hàng Nhà nước (NHNN) và cơ quan công an có quy định cụ thể về trách nhiệm của ĐVCNT khi lợi dụng hệ thống thanh toán của ngân hàng thực hiện các giao dịch thanh toán khống để bảo vệ quyền lợi của ngân hàng thanh toán, có văn bản hướng dẫn cụ thể hơn cho các ngân hàng trong việc xử lý rủi ro phi tín dụng, thống nhất cơ chế phối hợp giữa các ngân hàng với cơ quan cảnh sát điều tra, nhất là các cơ quan công an tại địa phương để phối hợp bắt giữ, trấn át tội phạm.

|

|

Ông Nghiêm Thanh Sơn, Phó Vụ trưởng Vụ Thanh toán, trình bày tham luận

|

Về phía NHNN, ông Nghiêm Thanh Sơn, Phó Vụ trưởng Vụ Thanh toán cho biết thời gian qua, NHNN đã phát hiện các rủi ro và gian lận với phương thức và thủ đoạn mới xuất hiện tại Việt Nam. Tuy nhiên, qua thống kê, đánh giá và so sánh với các nước trên thế giới có thể thấy rằng hoạt động thanh toán của Việt Nam hiện nay vẫn được đảm bảo an toàn, với số lượng, tỷ lệ sự cố và vụ việc gian lận xảy ra không nhiều. Tỷ lệ rủi ro qua thanh toán thẻ tại Việt Nam cũng khá thấp, chỉ bằng 1/3 so với tỷ lệ trung bình trên toàn thế giới (theo báo cáo của tổ chức thẻ Visa và MasterCard).

Về việc giám sát quản trị rủi ro trong thanh toán thẻ và hoạt động trung gian thanh toán của NHNN, hiện NHNN đang tiếp tục xây dựng và hoàn thiện các văn bản pháp lý liên quan thanh toán không dùng tiền mặt, dịch vụ trung gian thanh toán, cơ chế chia sẻ phí cho các giao dịch thanh toán thẻ nội địa trên ATM/POS, chế tài xử lý vi phạm trong thanh toán thẻ và TGTT... Trong năm 2019, NHNN dự kiến kiểm tra, thanh tra 9 công ty trung gian thanh toán, 11 TCTD và 8 CNNHNNg trong đó có nội dung thanh tra về hoạt động thanh toán.

Để phòng ngừa rủi ro, đảm bảo an toàn trong hoạt động thanh toán nói chung, thanh toán thẻ và trung gian thanh toán nói riêng, NHNN đề nghị các tổ chức cung ứng dịch vụ thanh toán tiếp tục thực hiện một số nội dung: Chấp hành nghiêm các quy định pháp lý về an toàn bảo mật trong hoạt động ngân hàng điện tử, tăng cường tấn suất và chất lượng công tác kiểm tra, kiểm toán nội bộ; Rà soát quy trình, thủ tục liên quan đến hoạt động thanh toán thẻ và triển khai đầy đủ các biện pháp phòng ngừa rủi ro trong từng khâu để ngăn ngừa hiệu quả tội phạm; Triển khai nghiêm túc việc chuyển đổi thẻ từ sang thẻ chip theo lộ trình được quy định tại Thông tư 41 của NHNN ngày 28/12/2018; Tăng cường công tác truyền thông để nâng cao nhận thức về an toàn thông tin cho khách hàng; Nghiên cứu triển khai giải pháp giám sát, cảnh báo đối với chủ thẻ dựa trên phân tích hành vi, thói quen của khách hàng, vị trí địa lý...

Bên cạnh đó, NHNN cũng đề nghị Hội thẻ và các NHTV tăng cường đầu tư cơ sở hạ tầng đảm bảo an ninh bảo mật trong thanh toán thẻ, có biện pháp phòng ngừa, ngăn chặn việc ĐVCNT thông đồng với chủ thẻ thực hiện giao dịch thanh toán khống tại ĐVCNT, trường hợp phát hiện ĐVCNT thực hiện giao dịch thanh toán khống cần phản ánh cho cơ quan nhà nước có thẩm quyền và cần kiểm tra rà soát việc hợp tác kết nối với các tổ chức trung gian thanh toán đảm bảo việc cung ứng dịch vụ cho các trung gian thanh toán theo đúng quy định pháp luật.

![[Infographic] Khuyến cáo khách hàng thực hiện quản trị rủi ro chủ động trong quản lý thẻ [Infographic] Khuyến cáo khách hàng thực hiện quản trị rủi ro chủ động trong quản lý thẻ](https://tttctt.1cdn.vn/thumbs/540x360/2024/12/27/image(3).png)

.png)

.png)

.png)

.jpg)

.png)

.png)