Tóm tắt: Báo cáo của Công ty Kiểm toán PricewaterhouseCoopers (PWC) năm 2020 thực hiện dựa trên hệ thống dữ liệu của các định chế tài chính toàn cầu trong vòng 3 năm qua cho thấy, đại dịch COVID-19 được đánh giá đã tạo ra tác động mạnh đến nền kinh tế toàn cầu, làm sụt giảm GDP trên toàn thế giới hơn 6% trong một năm. Những tác động này trước hết là tới nền kinh tế thực về sản xuất hàng hóa và dịch vụ, sau đó ở giai đoạn tiếp theo mới tác động tới ngành tài chính ngân hàng. Đứng trước những khó khăn thách thức do đại dịch COVID-19 gây ra, ngành Ngân hàng các quốc gia đều đã có những sự thay đổi nhất định nhằm thích ứng với bối cảnh ở hiện tại và tìm các giải pháp để tiếp tục phát triển trong tương lai. Những khó khăn của ngành Ngân hàng đó là vấn đề suy giảm tài sản, khả năng sinh lời giảm, thực hiện số hóa hoạt động ngân hàng, tăng sự cạnh tranh và hợp tác với các công ty Fintech, và phải đáp ứng nhu cầu ngày càng cao của khách hàng trong bối cảnh mới trước những tác động của đại dịch COVID-19.

Difficulties of the banking sector in the context of the COVID-19 pandemic

Abstract: The report published by PricewaterhouseCoopers (PWC) in 2020 based on the data system of global financial institutions over the past 3 years shows that the COVID-19 pandemic has created great impact on the global economy, reducing GDP worldwide by more than 6% in a year. These impacts are first on the real economy in terms of the production of goods and services, and then in the next stage affect banking and financial sector. Confronting difficulties and challenges caused by the COVID-19 pandemic, banking sector in all countries has made certain changes to adapt to the new normal context and find solutions to continuously develop in the future. Difficulties of the banking sector can be named such as: decline in quality of assets as well as profitability, digitalization in banking activities, increased competition and cooperation with Fintech companies, and difficulties in fulfilling higher demands of the customers in the new context caused by the COVID-19.

1. Khả năng sinh lời giảm, các chi phí quản lý tín dụng và bù đắp rủi ro gia tăng

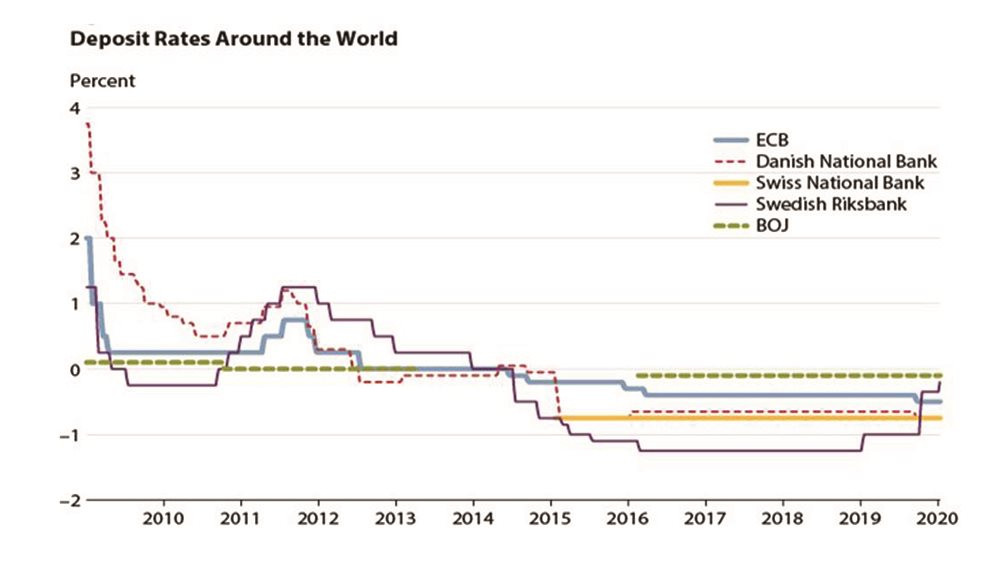

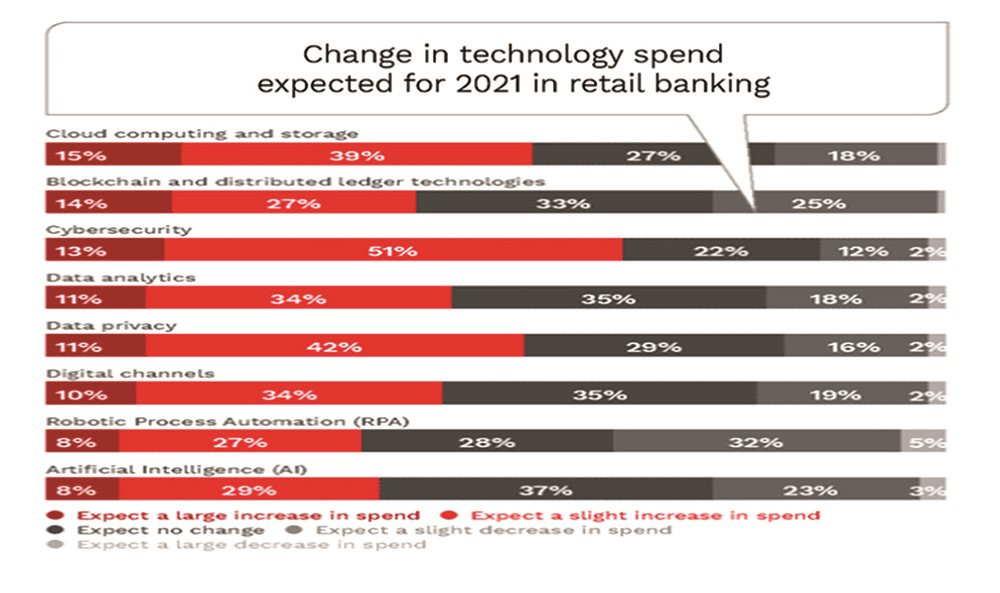

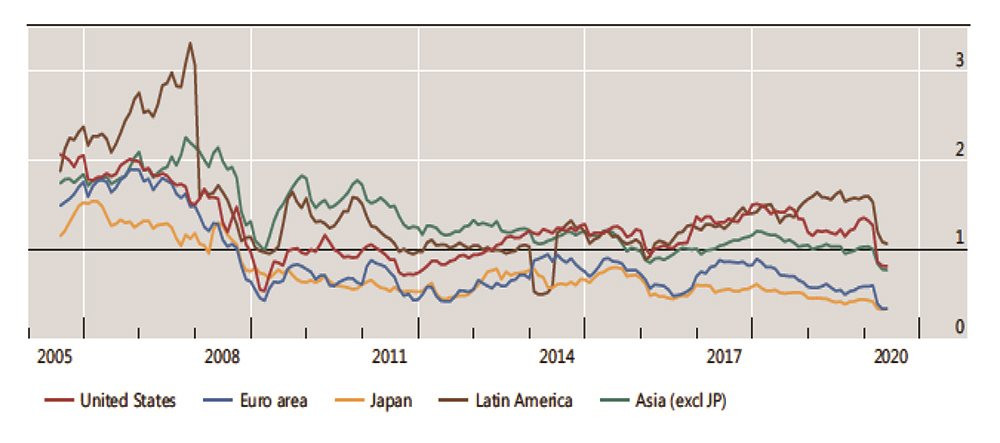

Trước hết, tác động của COVID-19 đã dẫn đến việc các nước đều thực hiện kịch bản lãi suất thấp, điều này làm giảm lợi nhuận của các ngân hàng hoạt động dựa trên những sản phẩm cốt lõi truyền thống. Việc cắt giảm lãi suất ngay trong ngắn hạn dẫn đến thu nhập từ lãi của ngân hàng giảm. Lãi suất trong ngắn hạn giảm cũng đã tác động đến lãi suất trung, dài hạn thông qua cấu trúc kỳ hạn của lãi suất. Đặc biệt với một số nước theo đuổi chính sách lãi suất thấp (hoặc âm) thì càng có tác động bất lợi đến thu nhập lãi ròng của ngân hàng. Các ngân hàng đang khắc phục vấn đề này bằng cách chuyển hướng gia tăng thu nhập từ các dịch vụ khác hoặc từ việc cung cấp các sản phẩm ngân hàng số.

Hình 1: Diễn biến lãi suất tiền gửi tại một số ngân hàng trên thế giới

|

|

(Nguồn: The BOJ, ECB, Danish National Bank, Swiss National Bank, Swedish Riksbank)

|

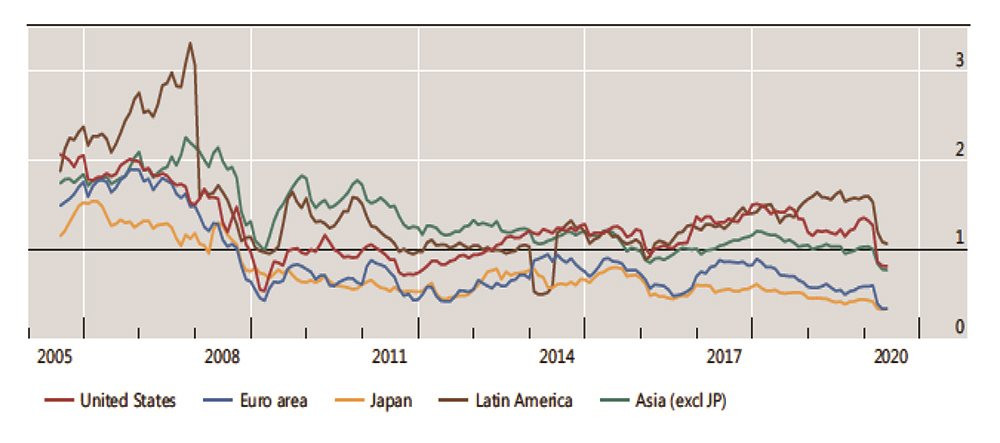

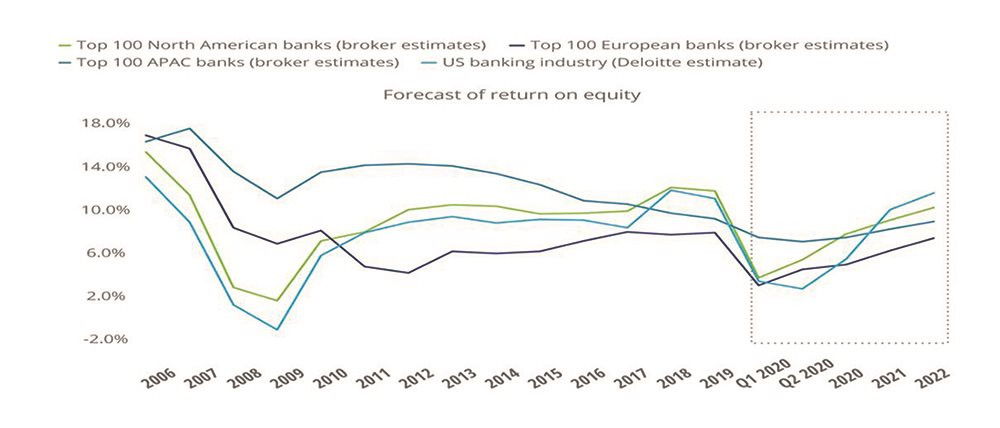

Thứ hai, do kinh tế toàn cầu rơi vào tình trạng suy giảm, dẫn đến rủi ro tín dụng đối với khách hàng doanh nghiệp và khách hàng bán lẻ của các ngân hàng gia tăng. Sự suy giảm nhu cầu, khi không có nhiều người tiêu dùng mua hàng hóa và dịch vụ đã ảnh hưởng đến các ngành sản xuất. Một số ngành bị ảnh hưởng nặng nề trên toàn thế giới như ngành vận tải mà chủ yếu là hàng không, du lịch, các ngành bán lẻ cũng phải chịu suy giảm, các doanh nghiệp buộc phải cắt giảm chi phí bằng cách giảm quy mô hoạt động, cắt giảm nhân công, người lao động rơi vào tình trạng thất nghiệp, không có khả năng tài chính để duy trì cuộc sống, tỷ lệ người nghèo gia tăng. Các ngành công nghiệp khác cũng chịu tác động tương tự, như sự suy giảm nhu cầu dầu mỏ và sản xuất ô tô. Do hoạt động kinh doanh của hầu hết các ngành kinh tế bị suy giảm, nên các ngân hàng thường phải áp dụng chính sách như gia hạn nợ, cho vay với thời hạn dài hơn, cơ cấu lại khoản nợ… Chất lượng tín dụng bị ảnh hưởng khiến các ngân hàng phải tăng trích lập dự phòng rủi ro cho vay cũng dẫn đến sự giảm sút lợi nhuận và khả năng sinh lời. Thậm chí một số ngân hàng nhỏ còn báo lỗ trong nửa đầu năm 2020. Mặt khác, để gia tăng thu nhập cho ngân hàng, một số ngân hàng đã giảm bớt việc giám sát cho vay và nới lỏng các tiêu chuẩn cho vay, điều này cũng đẩy ngân hàng vào nguy cơ rủi ro tín dụng cao hơn.

Hình 2: Diễn biến khả năng sinh lời của ngân hàng ở một số khu vực

|

|

(Nguồn: BIS calculations)

|

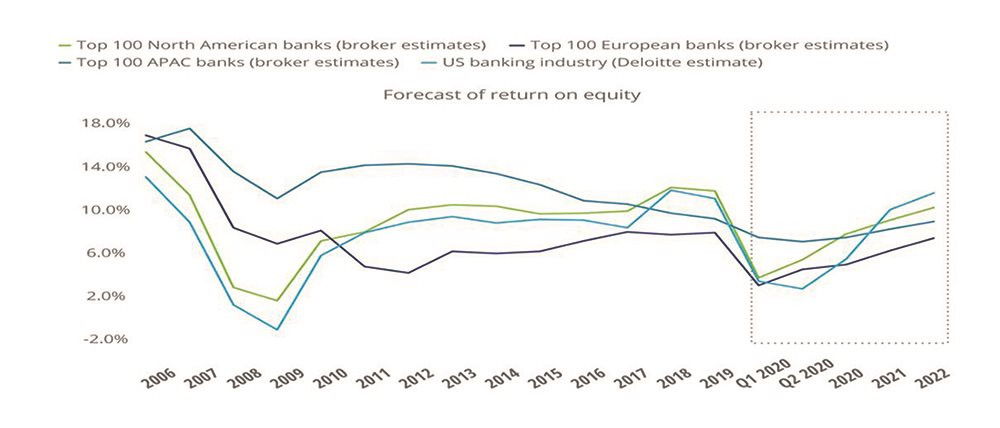

Bị ảnh hưởng nặng nề từ đại dịch COVID-19, các quốc gia đều có những biện pháp ứng phó phù hợp với điều kiện và năng lực của mình. Những gói hỗ trợ từ các chính phủ đến doanh nghiệp và các cá nhân, hộ gia đình đã giúp cho các chủ thể này có thể vượt qua khó khăn trong một thời gian nhất định. Khoản hỗ trợ sẽ được rút dần trong trường hợp các doanh nghiệp và hộ gia đình có thể tạo ra thanh khoản khi hoạt động của họ trở lại bình thường. Trong bối cảnh như vậy, các ngân hàng có thể xem xét để tiếp tục cho vay khoản vay mới, nhưng chính sách cho vay và sự lựa chọn khách hàng cần có thay đổi phù hợp, kết hợp với cơ chế quản lý rủi ro và thận trọng hiệu quả đối với các khoản vay. Với những doanh nghiệp dù đã nhận được hỗ trợ của chính phủ nhưng vẫn không thể hồi phục kinh doanh để đáp ứng các nghĩa vụ tài chính của họ mà chỉ có thể tái cấu trúc, thanh lý thì ngân hàng chắc chắn không nên cho vay; còn với các doanh nghiệp có thể khôi phục sản xuất kinh doanh, ngân hàng vẫn có thể cho vay, tuy nhiên không nên để các doanh nghiệp này có tỷ lệ đòn bẩy tài chính cao, đồng thời cần giám sát chặt chẽ khoản vay nhằm hạn chế rủi ro cho ngân hàng. Ở các nước có thị trường tài chính phát triển và điều kiện thuận lợi khác cho phép, ngân hàng có thể bán những khoản nợ xấu để giảm thiểu rủi ro tín dụng. Nếu các khó khăn này của ngân hàng được khắc phục thì ROE của ngành Ngân hàng có thể được cải thiện tốt hơn trong năm 2021.

Hình 3: Dự báo về sự hồi phục ROE của các ngân hàng năm 2021

|

|

(Nguồn: The Deloitte Center for Finance Services analysis)

|

2. Áp lực chuyển đổi sang ngân hàng số, gia tăng cạnh tranh cũng như hợp tác với các công ty Fintech

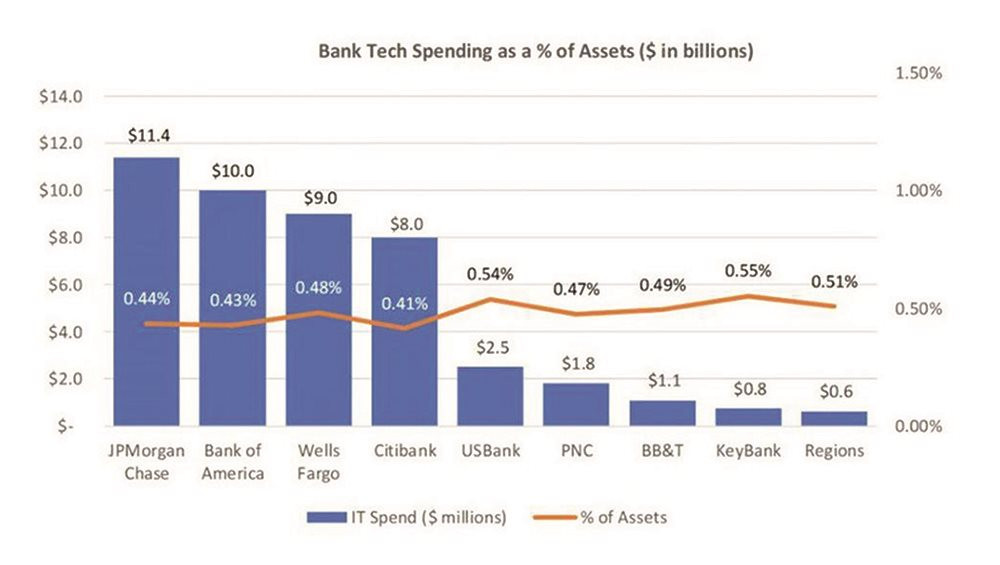

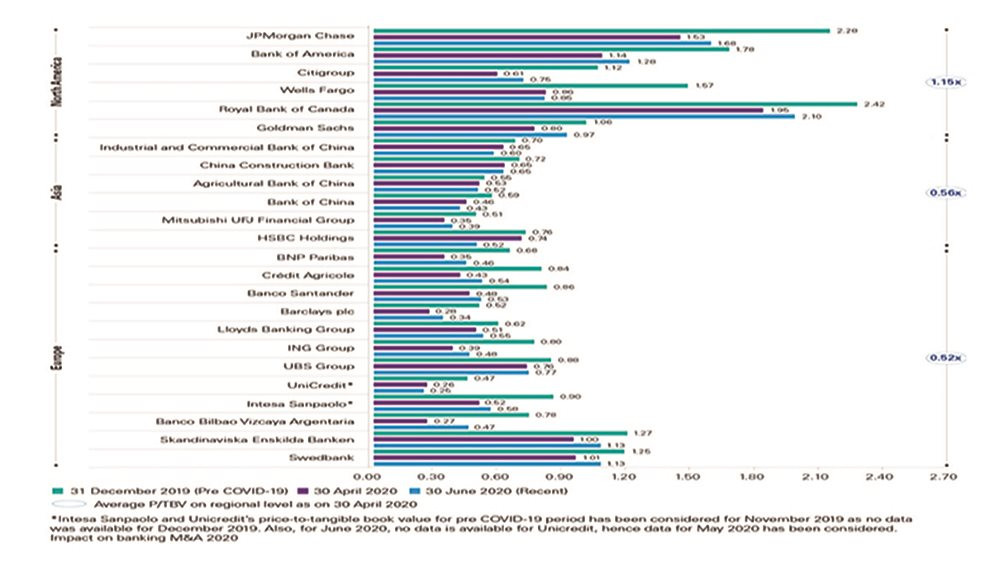

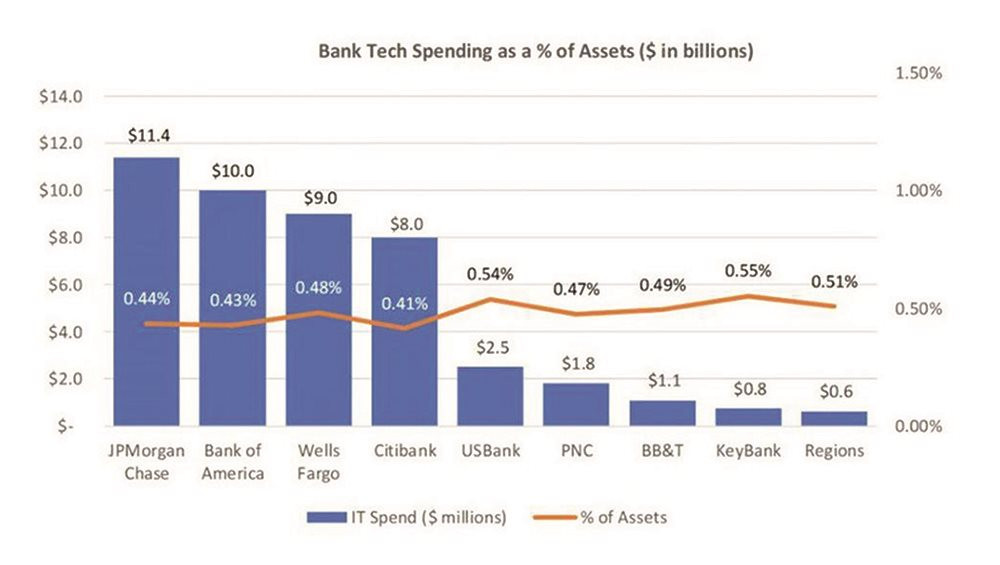

Đại dịch COVID-19 làm cho lãnh đạo của các ngân hàng đều nhận thức rõ ràng hơn về khoảng cách trong việc cung cấp dịch vụ, nên đã đẩy nhanh quá trình chuyển đổi kỹ thuật số thông qua quan hệ đối tác và hợp tác với các công ty Fintech. Để đẩy nhanh quá trình số hóa, các ngân hàng đều có những đầu tư lớn vào nguồn lực cơ sở hạ tầng và thay đổi công nghệ ngân hàng.

Hình 4: Chi phí đầu tư công nghệ tại một số ngân hàng năm 2018

|

|

(Nguồn: UBS, Business Insider, Bankrate.com)

|

Theo nghiên cứu của RFi Group, nhà cung cấp thông tin chi tiết về dịch vụ tài chính, 71% người tiêu dùng trên toàn cầu hiện đang sử dụng các kênh ngân hàng kỹ thuật số hàng tuần - tăng 3% so với cùng kỳ năm trước - trong khi mức sử dụng hàng ngày tăng 6% trong cùng thời kỳ. Tại Vương quốc Anh - nơi 73% người tiêu dùng đang sử dụng các kênh ngân hàng kỹ thuật số hàng tuần, cao hơn mức trung bình toàn cầu - cũng có sự gia tăng mạnh mẽ trong việc sử dụng dịch vụ ngân hàng di động hàng tháng từ 52% lên 57% trong khoảng thời gian từ quý II/2019 đến quý II/2020. Tuy nhiên, COVID đã không đột ngột gây ra sự chuyển dịch sang kỹ thuật số, mà chỉ đơn giản là góp phần tăng tốc quá trình chuyển đổi này vì ngày càng có nhiều người sử dụng hệ sinh thái kỹ thuật số như một phần cuộc sống của họ. Sự chuyển hướng từ thanh toán bằng tiền mặt sang các phương thức thanh toán kỹ thuật số đã được xây dựng dần dần trong nhiều năm.

Theo UK Finance, chỉ 23% tổng số giao dịch mua được thực hiện ở Anh liên quan đến tiền mặt và hơn 70% dân số đã mua sắm trực tuyến trong năm 2019. Khi không có COVID, những xu hướng này dự kiến sẽ tăng tốc trong vài năm tới. Diễn đàn Kinh tế Thế giới gần đây đã dự đoán rằng 50% lượng tiêu thụ hàng hóa có thể được thực hiện trực tuyến ở nhiều thị trường phát triển vào năm 2030 và UK Finance dự kiến chỉ 9% các khoản thanh toán ở Anh được thực hiện bằng tiền tệ vật chất vào năm 2028.

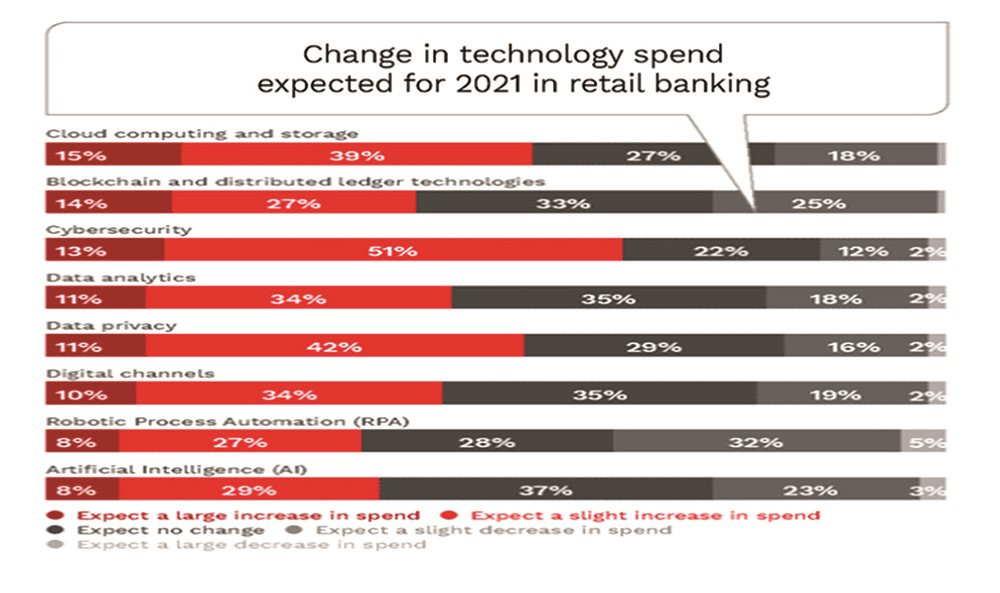

Tăng tốc độ số hóa ngân hàng nhằm phục vụ khách hàng tốt hơn là động cơ thúc đẩy nhiều quan hệ đối tác hơn giữa các ngân hàng và các nền tảng như nhà bán lẻ trực tuyến và các công ty Fintech. Việc chuyển đổi sang ngân hàng số sẽ gia tăng các ngân hàng quốc tế hoạt động ngày càng mở rộng trong và ngoài thị trường nội địa. Đối với các ngân hàng, đây là cơ hội để cạnh tranh trên các thị trường truyền thống và thị trường mới. Đối với người tiêu dùng, họ có nhiều lựa chọn hơn do có nhiều nhà cung cấp dịch vụ về tài chính ngân hàng hơn trước. Các tiến bộ công nghệ đã ảnh hưởng mạnh mẽ đến các dịch vụ thanh toán, cũng như ảnh hưởng đến các hoạt động trên thị trường vốn, hoạt động tín dụng và huy động tiền gửi của các ngân hàng thương mại. Việc đổi mới công nghệ có thể đóng một vai trò quan trọng trong việc đảm bảo tính liên tục trong kinh doanh của các ngân hàng. Với sự tham gia của nhiều nhà cung cấp mới (‘FinTech’ và ‘BigTech’) trong các phân khúc dịch vụ tài chính khác nhau đã gia tăng mức độ cạnh tranh trong lĩnh vực tài chính ngân hàng, buộc các ngân hàng phải thay đổi phương thức cung cấp dịch vụ tài chính cho khách hàng.

Hình 5: Kỳ vọng sự thay đổi về chi phí công nghệ năm 2021 tại các ngân hàng bán lẻ

|

|

(Nguồn: The Deloitte Center for Finance Services analysis)

|

Trong bối cảnh đại dịch COVID-19, với sự phát triển mạnh mẽ của các công ty Fintech, các ngân hàng truyền thống đều phải chịu áp lực cạnh tranh rất lớn trong việc cung cấp các sản phẩm dịch vụ tài chính và duy trì mối quan hệ với khách hàng. Các công ty Fintech có công nghệ vượt trội, ý tưởng sáng tạo, linh hoạt trong tổ chức là những lợi thế khi cung cấp dịch vụ tài chính cho khác hàng. Các công ty Fintech đã tham gia cung cấp một số dịch vụ tài chính mà trước kia là sản phẩm thế mạnh của các ngân hàng truyền thống như: dịch vụ thẻ, dịch vụ thanh toán, dịch vụ tiền gửi, dịch vụ cho vay. Việc ứng dụng công nghệ vượt trội đã hỗ trợ các công ty Fintech rút ngắn thời gian phục vụ khách hàng, đáp ứng nhanh chóng các yêu cầu thay đổi của khách hàng, thị trường và công nghệ, giảm chi phí, rút ngắn và giảm thiểu quá trình vận hành phức tạp, điều này mang đến một lợi thế cạnh tranh vô cùng hiệu quả. Sức mạnh của điện toán đám mây, trí tuệ nhân tạo và lượng dữ liệu khổng lồ cho phép các dịch vụ tài chính có thể tạo ra các hệ thống tùy chỉnh, cung cấp cho khách hàng những hiểu biết và trải nghiệm dịch vụ tốt hơn, tăng sự hài lòng của khách hàng, ngoài ra còn giúp cho các công ty Fintech mở rộng hoạt động trên phạm vi toàn cầu.

Sự trỗi dậy mạnh mẽ của các công ty Fintech thời gian qua là một thách thức đối với các ngân hàng truyền thống. Tuy nhiên, các ngân hàng vẫn có những lợi thế hơn so với các công ty Fintech. Các ngân hàng có lịch sử và thương hiệu lâu năm, có mạng lưới hoạt động rộng lớn, lợi thế về lượng dữ liệu lớn của khách hàng, có đủ tài chính và kinh nghiệm hoạt động ngân hàng. Các công ty Fintech không thể thay thế ngân hàng hoàn toàn trong lĩnh vực phục vụ các pháp nhân.

Với những lợi thế nhất định, thì hiện nay xu thế hợp tác giữa ngân hàng và các công ty Fintech diễn ra rất mạnh mẽ để khắc phục những khó khăn do đại dịch COVID-19 gây ra. Phương án ứng dụng công nghệ tài chính vào hoạt động ngân hàng có triển vọng cao nhất là sự hợp tác giữa ngân hàng và các công ty Fintech ở bốn nội dung chủ yếu: (1) Hoàn thiện giao diện và các kênh tương tác khách hàng; (2) Số hóa các quá trình giao dịch và quản lý; (3) Phân tích sâu dựa trên dữ liệu lớn; (4) Mở rộng cung ứng sản phẩm dịch vụ tài chính ngân hàng. Ngoài ra, an ninh mạng cũng là vấn đề cả ngân hàng và các công ty Fintech phải cùng phối hợp giải quyết nhằm đem lại sự an toàn và bảo mật tối đa cho khách hàng.

3. Tối ưu hóa trải nghiệm của khách hàng

Dưới tác động của đại dịch, người tiêu dùng đang đánh giá lại tổng lợi ích tiêu dùng trong quá trình trải nghiệm (đặc tính cơ bản của sản phẩm, dịch vụ thương mại đi kèm, lợi ích từ tương tác, sở hữu hình ảnh thương hiệu) và tổng chi phí (giá cả, thời gian, năng lượng và tâm lý) theo cách tiếp cận mới, hướng tới sự thiết yếu. Theo EY Future Consumer Index (EY FCI) tháng 5/2020, 90% người tiêu dùng được khảo sát lo lắng về gia đình, 71% lo lắng cho công việc, 88% cho sự tự do và 84% dành cho tài chính. Sự thay đổi từ quan điểm về giá trị cuộc sống, tiêu dùng là cơ sở cho những thay đổi về hành vi của khách hàng.

Sau đại dịch, một số phân khúc khách hàng mới được hình thành. Dù tại mỗi quốc gia, mỗi thị trường sẽ có kịch bản “hậu COVID-19” khác nhau, nhưng các phân khúc với những ưu tiên chung đã được nhận diện như: chi tiêu vừa phải, chi tiêu có kỷ luật theo thu nhập, tiêu dùng vì sức khỏe trước tiên, tiêu dùng vì an toàn môi trường và trái đất, và vì trải nghiệm là kết quả thu được từ khảo sát này. Những phân khúc này có thể sẽ lại tiếp tục thay đổi theo thời gian. Sự thay đổi đang diễn ra và có thể diễn ra với tốc độ nhanh chưa từng có, thậm chí được xem như bất quy luật với những đặc tính phi truyền thống.

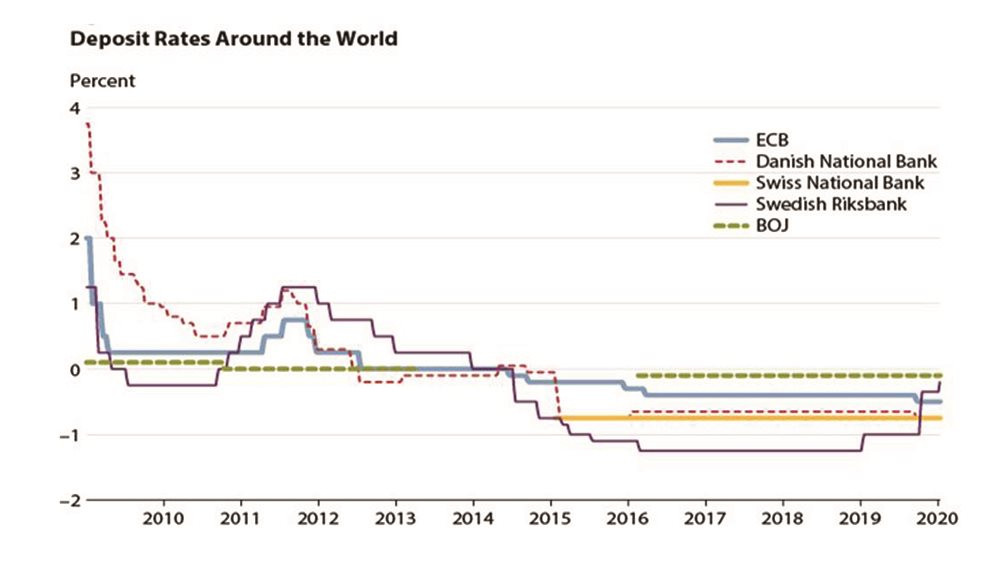

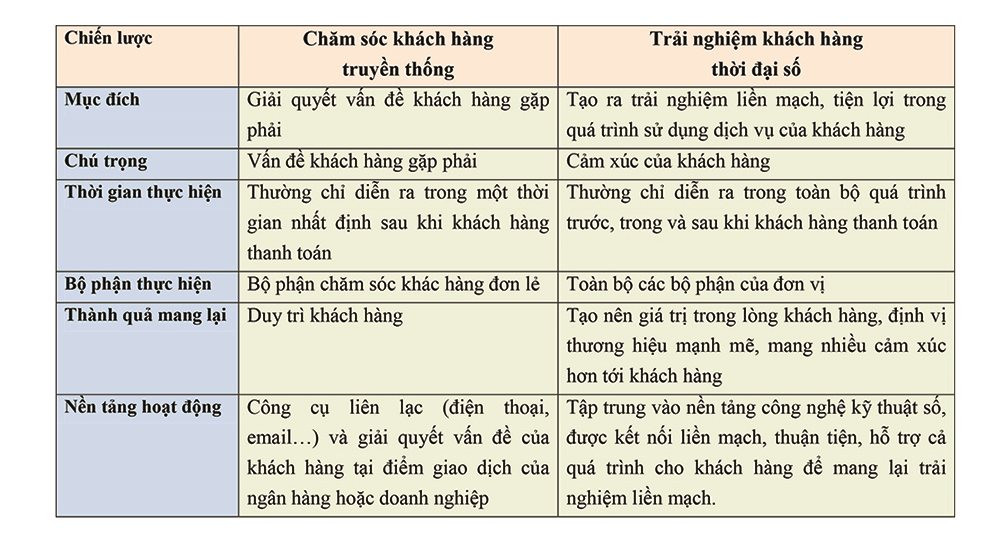

Với những thay đổi như vậy, đối với ngân hàng, tối ưu hóa trải nghiệm khách hàng là chìa khóa quan trọng nhất để tăng giá trị vòng đời khách hàng (tổng giá trị mà một khách hàng mang lại cho ngân hàng). Ngân hàng tối ưu hóa trải nghiệm khách hàng ở cả hai hình thức: trải nghiệm offline tại chi nhánh, phòng giao dịch và trải nghiệm online tại website, fanpage, mobile app, đặc biệt là sử dụng thẻ.

Dịch vụ cung cấp cho khách hàng truyền thống được thay thế bằng các yêu cầu trực tuyến, khách chủ yếu tiếp xúc, giao tiếp qua những thiết bị thông minh. Thước đo để đánh giá trải nghiệm khách hàng không còn dựa trên việc những nhân viên tại chi nhánh hoặc phòng giao dịch truyền thống nữa, mà là dịch vụ trực tuyến có nhanh không, có tiện dụng không, và có xây dựng được một trải nghiệm online liền mạch hay không. Sự chuyển dịch từ offline lên online là bước đầu tiên của chiến lược trải nghiệm khách hàng thời đại số để duy trì kết nối, gắn kết với khách hàng cũng như tích hợp các quy trình xử lý yêu cầu từ khách hàng online. Tiếp theo đó là sự lắng nghe, chăm sóc khách hàng với sự đồng cảm mang tính cộng đồng sẽ được thể hiện qua thay đổi về giá sản phẩm, dịch vụ, đưa ra những chính sách để cùng khách hàng đồng hành qua giai đoạn khó khăn do đại dịch gây ra.

Hình 6: Sự khác nhau giữa chăm sóc khách hàng (truyền thống) và trải nghiệm khách hàng (thời đại số)

|

|

(Nguồn: HelpScout (2018) What’s the Difference Between Customer Service and Customer Experience?)

|

Khách hàng sử dụng dịch vụ của ngân hàng luôn mong đợi những trải nghiệm có ý nghĩa và được cá nhân hóa thông qua giao diện đơn giản và trực quan trên mọi thiết bị, mọi nơi và mọi lúc. Mặc dù khó định lượng được trải nghiệm của khách hàng, nhưng doanh thu từ khách hàng là hữu hình và lòng trung thành của khách hàng đang ngày càng suy giảm. Lòng trung thành của khách hàng là sản phẩm của các mối quan hệ khách hàng phong phú, bắt đầu bằng việc hiểu rõ khách hàng và mong đợi của họ, cũng như thực hiện phương pháp tiếp cận lấy khách hàng làm trung tâm.

Các ngân hàng hiện nay đều xây dựng chiến lược “Khách hàng là trọng tâm”. Ngân hàng thực hiện nghiên cứu thị trường và thấu hiểu khách hàng theo từng phân khúc mà họ hướng tới, để cung cấp các giải pháp phù hợp trên cơ sở ứng dụng số hóa. Ngân hàng tập trung vào tìm hiểu và thấu hiểu khách hàng nhằm đưa ra được những mô hình kinh doanh, sản phẩm, giải pháp hỗ trợ khách hàng một cách dễ dàng, liền mạch. Ngân hàng cũng liên tục đa dạng hóa sản phẩm cung ứng trên ngân hàng số, để mang lại những giá trị đúng nghĩa “vượt trội hơn” cho khách hàng.

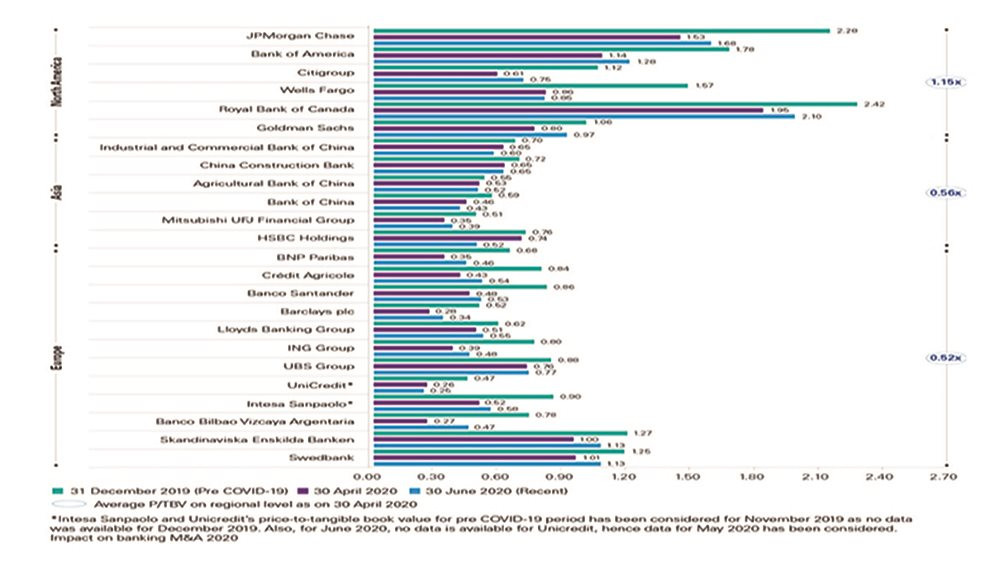

4. Giá trị cổ phiếu của ngân hàng giảm, chi trả cổ tức giảm

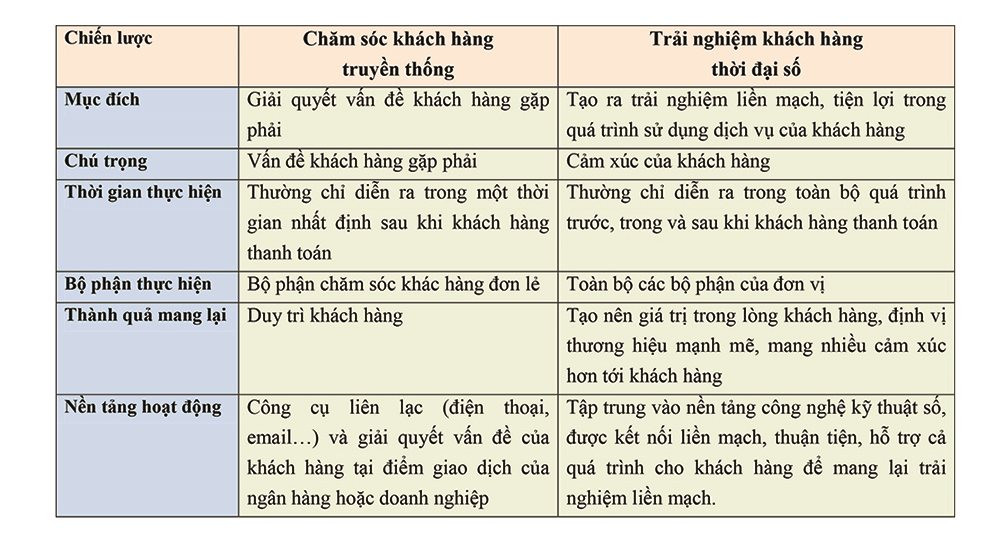

COVID-19 đã tạo ra sự bất ổn đáng kể và biến động cao trên thị trường vốn toàn cầu, sự biến động cao trên thị trường chứng khoán làm giảm thị giá cổ phiếu của các ngân hàng… Lĩnh vực tài chính là một trong những lĩnh vực bị ảnh hưởng nhiều nhất, với việc định giá ngân hàng giảm ở tất cả các quốc gia trên thế giới.

Hình 7: Biến động giá cổ phiếu của một số ngân hàng

|

|

(Nguồn: The Bank Business Model in the PostCovid19 World)

|

Bên cạnh việc giảm giá cổ phiếu, việc chi trả cổ tức cho các cổ đông của ngân hàng cũng bị giảm sút bởi các nguyên nhân như: do thu nhập của ngân hàng giảm dẫn đến lợi nhuận của ngân hàng giảm, do các ngân hàng giữ lại đủ vốn để bù đắp các khoản lỗ và duy trì khả năng cung cấp tín dụng cho nền kinh tế, do yêu cầu về đảm bảo thanh khoản trong giai đoạn khủng hoảng, do yêu cầu tăng vốn từ các cơ quan quản lý là ngân hàng trung ương hoặc theo lộ trình tăng vốn theo Basel III của các ngân hàng. Tuy nhiên, biện pháp giảm chi trả cổ tức không nên áp dụng kéo dài vì nó đem lại những tác động tiêu cực cho ngành Ngân hàng, gây bất lợi cho ngành Ngân hàng so với các ngành khác khi phải cạnh tranh về nguồn vốn hoặc nguồn tài trợ trên thị trường chứng khoán. Điều này làm cho việc tiếp cận thị trường vốn của ngành Ngân hàng thậm chí còn tốn kém hơn, do tín hiệu tiêu cực từ thị trường ảnh hưởng đến quyết định tài chính của các nhà đầu tư.

5. Tăng vốn tự có của ngân hàng

Vốn chủ sở hữu chiếm tỉ lệ nhỏ trong tổng nguồn vốn của ngân hàng nhưng lại đóng vai trò hết sức quan trọng trong hoạt động kinh doanh của ngân hàng. Ngoài việc đảm bảo yêu cầu về vốn theo quy định của các cơ quan quản lý vĩ mô, các ngân hàng cũng cần tăng vốn để xử lý các khoản rủi ro phát sinh bất ngờ (những khoản lỗ này không được bù đắp bằng các khoản dự phòng). Việc tăng vốn chủ sở hữu không những vừa đảm bảo an toàn cho chính ngân hàng đó mà còn là đảm bảo an toàn vĩ mô ở một mức độ nhất định nhằm duy trì sự ổn định của toàn bộ hệ thống tài chính nói chung.

Hiện nay một số ngân hàng ở các khu vực phát triển đã triển khai Basel III, các khu vực còn lại chưa đáp ứng được yêu cầu về vốn của Basel III. Một số ngân hàng đã xây dựng được vùng đệm vốn dưới dạng đưa ra các trọng số rủi ro hoặc yêu cầu vốn cao hơn tiêu chuẩn quốc tế. Tuy nhiên, không phải tất cả các rủi ro Trụ cột 1 của Basel III (bao gồm cả rủi ro hoạt động) đều có thể được tính vào yêu cầu vốn tối thiểu, hoặc các ngân hàng có thể không thực hiện các quy trình Trụ cột 2 và các yêu cầu về vốn. Do đó, để đối phó với những vấn đề liên quan đến bù đắp rủi ro hoặc đảm bảo thanh khoản sau đại dịch COVID-19 thì các ngân hàng đều phải xây dựng lộ trình tăng vốn và bộ đệm vốn cho các loại rủi ro trong hiện tại và trung hạn.

Các cơ quan quản lý ngân hàng cần yêu cầu các ngân hàng phải xây dựng kế hoạch khôi phục vốn và tăng vốn đảm bảo đủ mức yêu cầu, đồng thời thực hiện giám sát việc thực hiện kế hoạch để đảm bảo rằng ngân hàng sẽ có thể trở lại tình trạng bình thường trong một thời gian nhất định. Với trường hợp một số ngân hàng có vốn và tình hình tài chính yếu kém thì cơ quan quản lý ngân hàng cần đưa ra các biện pháp khắc phục những điểm yếu và hỗ trợ các ngân hàng này giải quyết các vấn đề liên quan đến tác động tạm thời của đại dịch.

Tóm lại, để vượt qua các khó khăn do đại dịch COVID-19 tác động đến ngành Ngân hàng, các ngân hàng phải xây dựng và thực hiện chiến lược kinh doanh hợp lý, có khả năng cung cấp các giải pháp không chỉ hiệu quả về chi phí mà còn giảm thiểu thời gian đưa sản phẩm dịch vụ ra thị trường. Để có thể cạnh tranh trong môi trường đầy thách thức, nơi mà các sản phẩm ngày càng được đa dạng hóa, các ngân hàng cần phải khác biệt hóa chính mình. Để thực hiện điều này, các ngân hàng cần đầu tư mạnh mẽ hơn nữa vào công nghệ và cơ sở hạ tầng để đẩy nhanh hơn nữa tốc độ số hóa ngân hàng, tạo tiền đề cho sự thành công và hoạt động kinh doanh hiệu quả. Bên cạnh đó, việc tích hợp công nghệ sẽ tạo điều kiện cho các quyết định kinh doanh được thực hiện tốt hơn, cải thiện việc phối hợp giữa các bộ phận và các hoạt động kinh doanh khác nhau của ngân hàng. Điều này giúp ngân hàng không chỉ giảm chi phí mà còn tạo ra nhiều doanh thu hơn trên một đơn vị chi phí, tạo các nguồn doanh thu mới, bằng cách tối ưu hóa việc cung cấp sản phẩm, nâng cao hiệu quả thu phí, tối ưu hóa giá dịch vụ, giới thiệu sản phẩm và dịch vụ mới, thâm nhập hoặc mở rộng thị trường mới. Ngân hàng đổi mới và rút ngắn thời gian tiếp thị sản phẩm và dịch vụ bằng cách cải thiện giao tiếp, giới thiệu phương pháp sử dụng dịch vụ mới cho khách hàng, khám phá các khả năng của dữ liệu lớn, trí tuệ nhân tạo vào phân tích để hiểu hành vi và kỳ vọng của khách hàng. Cuối cùng, ngân hàng thực hiện và tuân thủ tiêu chuẩn hóa quy trình trong toàn ngân hàng để nâng cao hiệu quả và giảm chi phí; áp dụng và liên tục giám sát các biện pháp kiểm tra, kiểm soát để đảm bảo quản lý rủi ro, quản trị, tuân thủ các quy định và pháp luật một cách mạnh mẽ, đảm bảo ngân hàng có thể vượt qua khó khăn và tiếp tục phát triển trong thời gian tới.

Tài liệu tham khảo:

1. HelpScout (2018) What’s the Difference Between Customer Service and Customer Experience?

2. Elena Carletti, Stijn Claessens, Antonio Fatás, Xavier Vives (2020) The Bank Business Model in the PostCovid19 World

3. https://www2.deloitte.com; https://www.bis.org

4. https://www.pwc.com/pwc-the-future-of-financial-services.pdf

5. https://www.businessinsider.com/us-banking-tech-spend-forecast

4.https://assets.kpmg/content/ impact-of-covid-19-on-the-banking-sector.pdf

5.https://www.pwc.com/future-of-financial-services.html

6.http:// worldbank.org/Banking-Sector-Performance-During-the-COVID-19-Crisis

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 10/2021

.png)

.jpeg)

.png)