Tóm tắt: Dựa trên kết quả thực tế về quy mô tích lũy của dòng vốn quốc tế, bài viết đo lường mức độ hội nhập tài chính thực của Việt Nam trong giai đoạn 2009 – 2019. Kết quả cho thấy, Việt Nam đã gia tăng hội nhập với thị trường tài chính quốc tế từ mức hơn 90% vào năm 2009 đến nay đã tăng lên gần 140%, trong khi đó, nếu đo lường bằng phương pháp dựa trên quy định pháp lý thì mức độ hội nhập tài chính không thay đổi trong suốt giai đoạn nghiên cứu. So với các nước trong khu vực Đông Nam Á, mức độ hội nhập tài chính thực của Việt Nam cao hơn Indonesia và Philipines, nhưng thấp hơn tất cả các nước còn lại. Hội nhập tài chính của Việt Nam chiếm chủ yếu là dòng vốn đầu tư trực tiếp và vốn đầu tư khác, vốn đầu tư gián tiếp còn rất khiêm tốn. Bài viết đề xuất sử dụng phương pháp đo lường hội nhập tài chính thực cho Việt Nam nhằm giúp lượng hóa được kết quả thực tế về quy mô tích lũy của các dòng vốn quốc tế so với quy mô của nền kinh tế, từ đó có thể kiểm soát rủi ro trước những biến động bất lợi trên thị trường cũng như xem xét hiệu quả của các biện pháp kiểm soát hay kích thích dòng vốn của Việt Nam.

Financial integration degree of Vietnam - measured in real terms

Abstract: Based on the actual results on the cumulative scale of international capital flows, the article measures Vietnam's real financial integration in the period of 2009 - 2019. The results show that Vietnam has increased integration with international financial markets from over 90% in 2009 to nearly 140% at present, meanwhile, if measured by the method based on legal regulations, the financial integration degree is unchanged throughout the studied period. In comparison to other countries in Southeast Asia, Vietnam's real financial integration is higher than that of Indonesia and the Philippines, but lower than all other countries. Vietnam's financial integration accounts for mainly direct investment and other investment capital flows, foreign portfolio investment capital is still very modest. The article proposes to use the real financial integration measurement method for Vietnam in order to quantify the actual results of the cumulative scale of international capital flows in comparison to the size of the economy, from that to control risks against adverse fluctuations in the market as well as reviewing the effectiveness of measures to control or stimulate capital flows of Vietnam.

Giới thiệu

Trong bối cảnh hội nhập tài chính (HNTC) diễn ra ngày càng mạnh mẽ, các quốc gia đã thực hiện nhiều chính sách mở cửa thị trường, giảm bớt, đi đến xóa bỏ các rào cản đối với các giao dịch tài chính xuyên biên giới. Việt Nam cũng đang từng bước mở cửa thị trường để thu hút các dòng vốn quốc tế, thúc đẩy tăng trưởng kinh tế, nhưng vẫn thận trọng trước những rủi ro từ biến động bất lợi của thị trường toàn cầu. Liệu với những chính sách hội nhập một cách thận trọng thì phản ứng của dòng vốn vào và ra của Việt Nam có như kỳ vọng hay không là vấn đề cần được làm rõ qua việc đo lường mức độ HNTC bằng phương pháp phù hợp.

Nghiên cứu cho thấy các nền kinh tế nước ngoài sử dụng đa dạng các phương pháp đo lường HNTC. Trước đây, các phương pháp đo lường dựa trên những quy định pháp lý được sử dụng phổ biến, những nghiên cứu gần đây áp dụng nhiều hơn với phương pháp đo lường mức độ HNTC thực để nắm bắt kết quả thực tế của dòng chu chuyển tài chính qua biên giới. Điển hình là chỉ số đo lường được phát triển bởi Lane và Milesi-Ferretti (2006), mức độ HNTC được tính bằng cách cộng tổng tài sản và nợ phải trả theo tỷ lệ phần trăm trên tổng sản phẩm quốc nội (GDP) của quốc gia. Các nghiên cứu đánh giá mức độ HNTC hay độ mở tài chính của Việt Nam nhìn chung thường sử dụng chỉ số độ mở vốn (KAOPEN) được phát triển bởi Chinn – Ito (2008), là phương pháp đo lường mức độ HNTC dựa trên các quy định pháp lý, có ít nghiên cứu tiếp cận phương pháp đo lường mức độ HNTC thực và chủ yếu sử dụng nguồn dữ liệu có sẵn có của Lane và Milesi-Ferretti (2006), nguồn dữ liệu này chỉ được công bố theo năm và thường có độ trễ, đồng thời các nghiên cứu cũng không xem xét chi tiết mức độ HNTC với các thành phần dòng vốn tại Việt Nam.

Cùng với xu thế toàn cầu hóa tài chính, mức độ HNTC thực của Việt Nam đã thay đổi như thế nào từ năm 2009 đến năm 2019, thành phần dòng vốn nào có độ mở lớn nhất và vị thế của Việt Nam so với các nước trong khu vực Đông Nam Á là những vấn đề mà bài viết muốn tập trung làm rõ.

Các phương pháp đo lường HNTC

Có nhiều phương pháp khác nhau được sử dụng để đo lường HNTC của một quốc gia, chủ yếu có 3 phương pháp chính, bao gồm (i) phương pháp đo lường dựa trên quy định pháp lý của quốc gia đối với các dòng chảy tài chính qua biên giới (de jure measures), (ii) phương pháp đo lường HNTC thực (de factor measures) và (iii) phương pháp đo lường kết hợp (hybrid measures) (Quinn cùng cộng sự 2011).

Với mục tiêu phân tích chính sách, phương pháp dựa trên quy định pháp lý là phù hợp vì nó đo lường các kiểm soát một cách trực tiếp của quốc gia, hay độ mở của quốc gia đó đối với các dòng chảy tài chính qua biên giới. Phương pháp đo lường HNTC thực hay kết hợp đều được áp dụng đối với những nghiên cứu tập trung đánh giá mức độ HNTC thực hay xem xét một cách toàn diện vấn đề hội nhập của quốc gia.

Phương pháp đo lường HNTC dựa trên quy định pháp lý

Phương pháp đo lường HNTC dựa trên quy định pháp lý (de jure measures) xem xét mức độ của các rào cản pháp lý ở một quốc gia áp dụng lên các dòng chảy tài chính qua biên giới. Nguồn thông tin chính cho các chỉ số đo lường theo phương pháp này là Báo cáo thường niên của Quỹ Tiền tệ Quốc tế về các quy định quản lý ngoại hối (The IMF’s Annual Report on Exchange Arrangements and Exchange Restrictions – AREAER). Kể từ số 1950, AREAER báo cáo những quy định mà các quốc gia sử dụng để quản lý giao dịch vốn, giao dịch vãng lai và thu nhập từ những giao dịch này. AREAER sau đó tiếp tục bổ sung báo cáo dạng bảng cung cấp thông tin về những giới hạn trong hoạt động thanh toán đối với giao dịch vốn và giao dịch vãng lai. Dựa trên báo cáo AREAER, các nghiên cứu có thể sử dụng thông tin dạng bảng (table-based AREAER measure) hoặc dạng chữ (text-based AREAER measure) để phục vụ cho các mục tiêu đo lường khác nhau.

Dựa trên thông tin dạng bảng của báo cáo AREAER, chỉ số KAOPEN - phát triển bởi Chinn-Ito (2008) được sử dụng phổ biến trong các nghiên cứu về độ mở tài khoản vốn. Chỉ số này được tính toán từ thông tin về giới hạn đối với các giao dịch vãng lai, giao dịch vốn, các yêu cầu kết hối và sự tồn tại của hình thức đa tỷ giá ở các quốc gia. Chỉ số KAOPEN càng cao cho thấy độ mở càng lớn. Vì là một chỉ số đo lường tính mở của tài khoản vốn về các quy định pháp lý nên việc lựa chọn phương pháp này xuất phát từ động lực xem xét ý định chính sách của các quốc gia đối với các dòng vốn xuyên biên giới. Các chỉ số dựa trên bảng có thuận lợi là dễ sử dụng nhưng hạn chế có thể nhận thấy là cách đo lường chỉ dựa trên độ bao phủ của các quy định pháp lý lên các giao dịch mà chưa cho thấy mức độ nghiêm ngặt của các kiểm soát.

Để khắc phục nhược điểm của thông tin dạng bảng, báo cáo AREAER dạng chữ được thiết kế để đo lường mức độ nghiêm ngặt của các kiểm soát hoạt động tài chính qua biên giới. Tuy nhiên, các chỉ số đo lường HNTC dựa trên thông tin dạng chữ thường tốn kém và khó mô phỏng qua thời gian, có thể gặp vấn đề về độ tin cậy và tính chủ quan của bộ mã hóa. Nhìn chung, các chỉ số đo lường sử dụng thông tin của báo cáo AREAER giả định đơn giản rằng các tiểu mục của mỗi loại giao dịch có vai trò quan trọng như nhau và điều này thường không đúng trong thực tế.

Phương pháp đo lường HNTC dựa trên các quy định pháp lý có một số hạn chế nhất định (Schindler 2009). Thứ nhất, phương pháp này không phản ánh mức độ các quy định được thực thi như thế nào trong thực tế. Thứ hai, phương pháp này không phản ánh mức độ HNTC thực của một quốc gia, như nghiên cứu Aricca cùng cộng sự (2008) nhận thấy những quốc gia có tài khoản vốn tương đối đóng vẫn có mức HNTC khá cao qua nhiều năm.

Phương pháp đo lường HNTC thực

Phương pháp đo lường HNTC thực (de factor measures) đánh giá mức độ HNTC thực của một quốc gia với thị trường tài chính quốc tế. Phương pháp này được chia làm hai loại, đo lường dựa trên lượng (quantity-based measures) và đo lường dựa trên giá (price-based measures).

Phương pháp đo lường dựa trên lượng liên quan đến khái niệm HNTC và sự chu chuyển vốn qua biên giới, là những tỷ lệ tính toán một cách chi tiết về quy mô của các giao dịch tài chính này. Trong số các phương pháp đo lường HNTC dựa trên lượng, chỉ số HNTC - phát triển bởi Lane và Milesi-Ferretti (2006) được sử dụng rộng rãi nhất (Quinn cùng cộng sự 2011). Chỉ số này được tính bằng tỷ lệ phần trăm của tổng giá trị tích lũy tài sản nợ và tài sản có nước ngoài trên GDP, bao gồm các loại vốn đầu tư gián tiếp nước ngoài (Foreign Portfolio Investment - FPI), đầu tư trực tiếp nước ngoài (FDI), nợ, phái sinh tài chính và dự trữ ngoại hối. Bên cạnh chỉ số đo lường tổng thể mức độ HNTC của một quốc gia, Lane và Milesi-Ferretti (2006) cũng xem xét các chỉ số đo lường HNTC hẹp hơn, dựa trên vốn hay chỉ xem xét đối với vốn FDI hay độ mở tài chính tư nhân, trong đó loại trừ khoản viện trợ chính thức (từ nợ nước ngoài) và dự trữ quốc tế (từ tài sản nước ngoài) để đo lường chi tiết ở các khía cạnh khác nhau. Ngoài các chỉ số đo lường theo Lane và Milesi-Ferretti (2006), một số nghiên cứu không tính toán giá trị tích lũy mà sử dụng dữ liệu về quy mô dòng chảy để đánh giá mức độ HNTC của các quốc gia, tuy nhiên phương pháp dòng chảy khá biến động, do đó bị sai lệch nhiều hơn và không cho thấy được kết quả HNTC thực của một quốc gia.

Phương pháp đo lường dựa trên giá thực chất là một kiểm nghiệm giả thuyết về Luật một giá. Các phương pháp đo lường HNTC dựa trên giá hoặc doanh thu so sánh sự tương quan tỷ lệ lợi nhuận của các tài sản tương đương giữa các nền kinh tế khác nhau. Nhiều nghiên cứu dựa trên ngang giá lãi suất để kiểm tra mức độ hội nhập thị trường tài chính. Mức chênh lệch lãi suất, sự đồng di chuyển của doanh thu tài sản tài chính và các phương pháp phân tán lợi nhuận cũng được sử dụng trong phương pháp này. Hầu hết các phương pháp dựa trên giá xem xét chênh lệch giá cả trong và ngoài nước với giả định rằng, ở các nền kinh tế hội nhập, chênh lệch giá cả của những tài sản tương tự nhau ở những quốc gia khác nhau sẽ biến mất do hoạt động kinh doanh chênh lệch giá. Tuy nhiên, kết quả từ phương pháp đo lường này sẽ không phản ánh được mức độ HNTC thực của quốc gia trong trường hợp những chênh lệch giá giữa các quốc gia chỉ xuất phát từ nguyên nhân từ sự không hiệu quả của hoạt động kinh doanh chênh lệch giá.

Phương pháp đo lường kết hợp

Phương pháp đo lường kết hợp (hybrid measures) sử dụng kết hợp phương pháp dựa trên quy định pháp lý và phương pháp đo lường HNTC thực. Điển hình của phương pháp này là chỉ số Độ mở Tài khoản vốn được phát triển bởi Edison và Warnock (2001). Chỉ số này tính toán độ mở tài khoản vốn hàng tháng dựa trên tỷ trọng vốn trong nước sẵn có cho các nhà đầu tư nước ngoài. Đây là phương pháp kết hợp bởi lẽ liệu rằng một lượng vốn có được mở cho nhà đầu tư nước ngoài hay không phản ánh các giới hạn pháp lý, trong khi dữ liệu tính toán là số liệu thực. Chỉ số Toàn cầu hóa kinh tế theo phương pháp của Dreher (2006) cũng đo lường theo phương pháp kết hợp. Chỉ số đo lường quy mô dòng chảy thực của các thành phần thương mại, FDI, FPI vốn cổ phần kết hợp với tổng 13 loại mã nhị phân theo báo cáo AREAER và các chỉ số về mức thuế trung bình, rào cản nhập khẩu, thuế thương mại quốc tế. Tuy nhiên, các chỉ số đo lường kết hợp thường chỉ xem xét HNTC như một thành phần trong hội nhập kinh tế nói chung nên không đánh giá chi tiết mức độ HNTC của một quốc gia.

Phương pháp đo lường HNTC của Việt Nam

Bài viết sử dụng phương pháp đo lường HNTC thực được phát triển bởi Lane và Milesi-Ferretti (2006), mức độ HNTC thực của Việt Nam ở năm t (IFIt) được tính theo công thức:

Mức độ hội nhập tài chính phân theo hướng dòng vốn với hướng đầu tư ra nước ngoài (IFIAt) và đầu tư từ nước ngoài vào Việt Nam (IFILt) được tính theo công thức:

Bên cạnh tính toán mức độ hội nhập tài chính thực chung, bài viết cũng tiến hành đo lường mức độ hội nhập thực với từng thành phần dòng vốn đầu tư trực tiếp (FDI), đầu tư gián tiếp (FPI) và đầu tư khác (OTH) với công thức lần lượt như sau:

Trong đó, lần lượt là tổng tài sản và nợ phải trả tương ứng với khoản mục FDI, FPI và OTH của Việt Nam theo phương pháp giá trị tích luỹ ở năm t, GDPt là tổng sản phẩm quốc nội được sử dụng để đo lường quy mô của nền kinh tế ở năm t.

Dựa trên cơ sở dữ liệu của Lane and Milesi-Ferretti (2006) công bố cho trước năm 1990, chuyên đề tiếp tục cộng tích luỹ theo biến động dòng chảy đầu tư với cơ sở dữ liệu cán cân thanh toán của Việt Nam được cung cấp từ nguồn Cán cân thanh toán (Balance of Payment – BOP) của IMF. Dữ liệu về GDP được lấy từ cơ sở dữ liệu Quan sát Kinh tế toàn cầu (Global Economic Monitor – GEM) của Ngân hàng Thế giới (World Bank – WB). Tất cả các dữ liệu được lấy đơn vị là triệu USD, tính theo số liệu danh nghĩa.

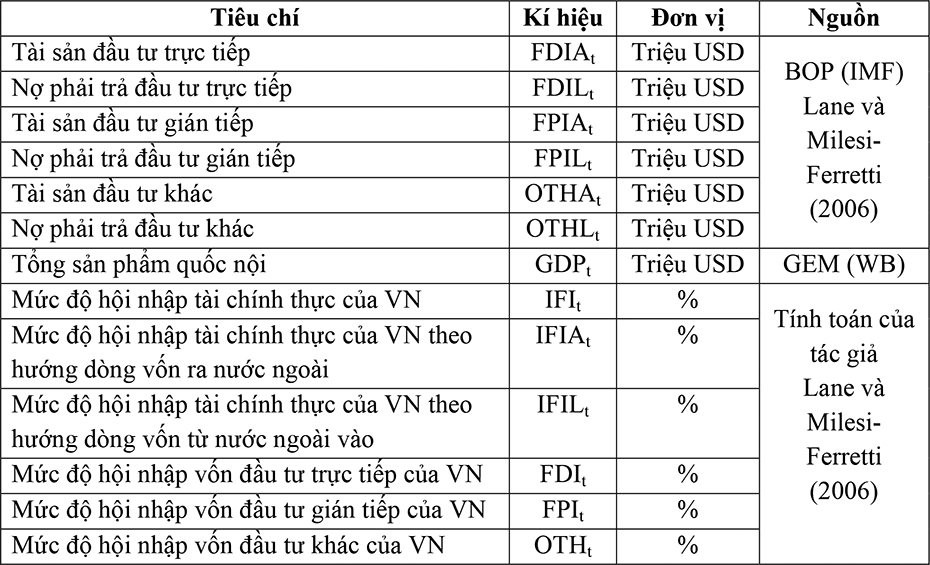

Bảng 1: Tổng hợp tiêu chí và nguồn dữ liệu đo lường

Kết quả và thảo luận

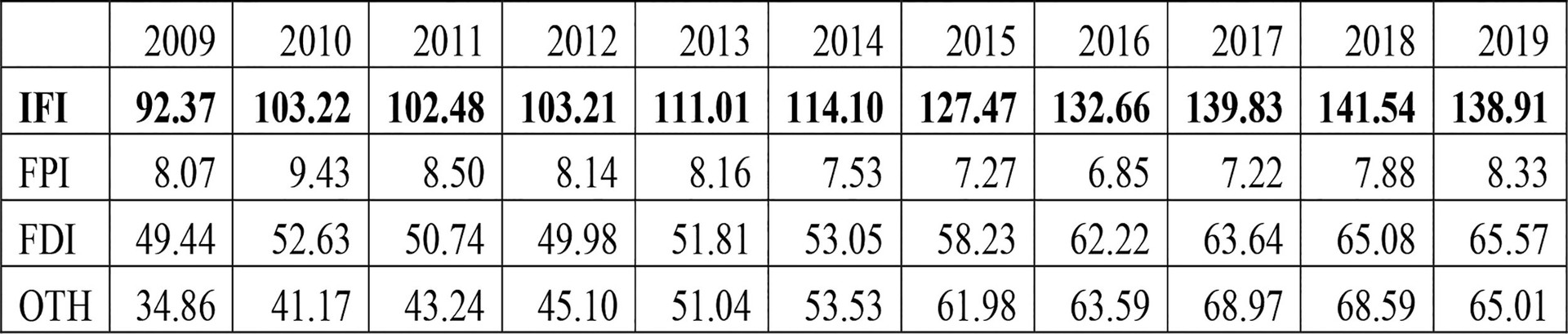

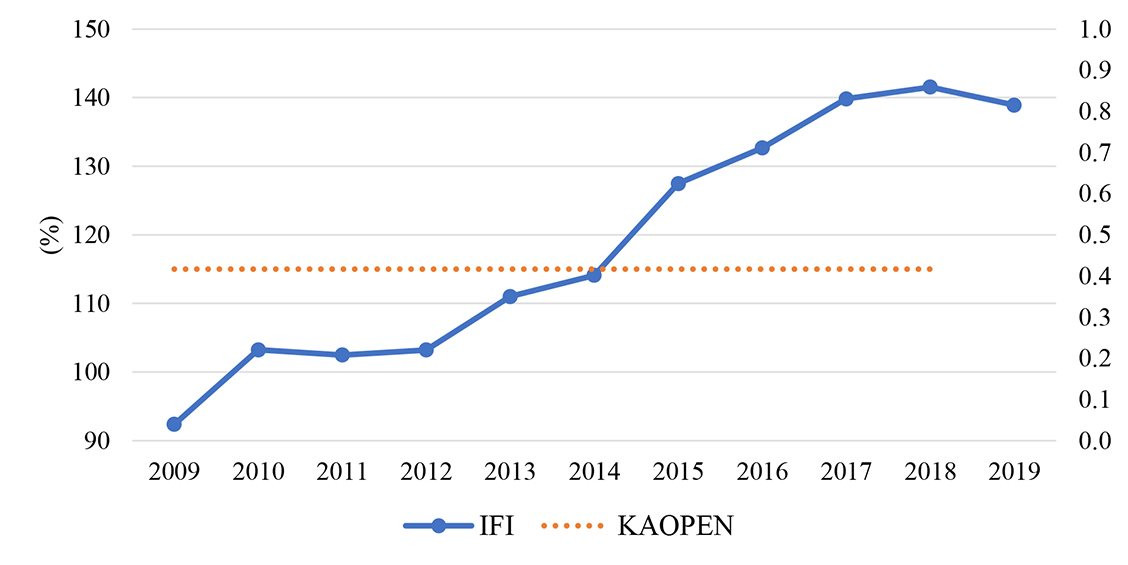

Mức độ HNTC thực của Việt Nam (Bảng 2) nhìn chung theo xu hướng tăng nhanh trong suốt giai đoạn nghiên cứu, từ hơn 90% vào năm đầu tiên sau 10 năm đã đạt gần 140%. Mức độ hội nhập tăng nhanh từ trong 2 năm đầu nhưng gần như không thay đổi trong 3 năm 2010 – 2012, kể từ đó tăng liên tục, cao nhất vào năm 2018 với mức 141,54% và sụt giảm nhẹ ở năm 2019.

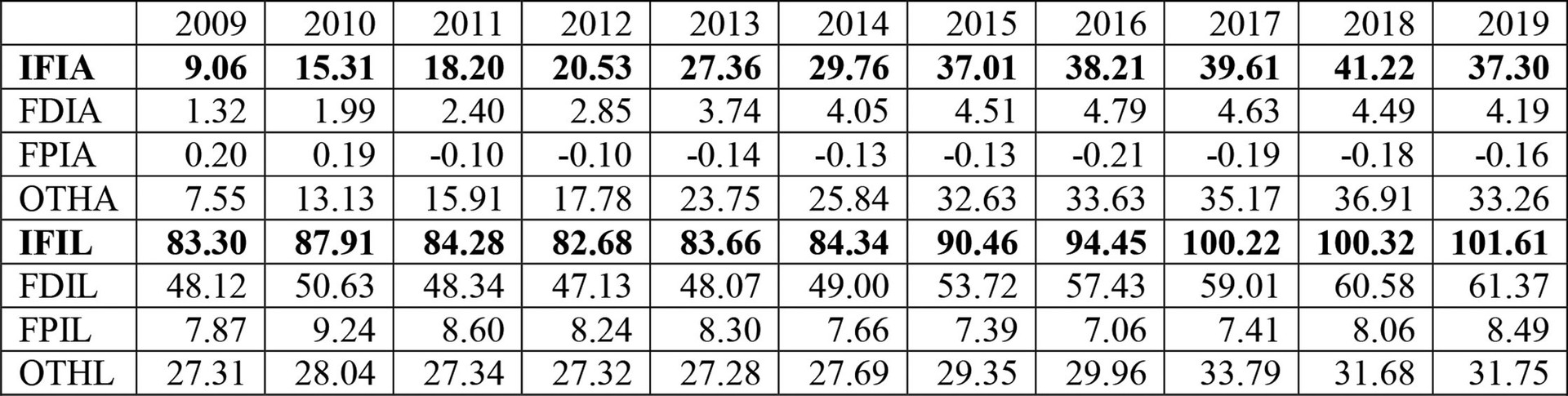

Bảng 2: Kết quả đo lường mức độ hội nhập tài chính thực của Việt Nam giai đoạn 2009 - 2019

Đơn vị tính: %

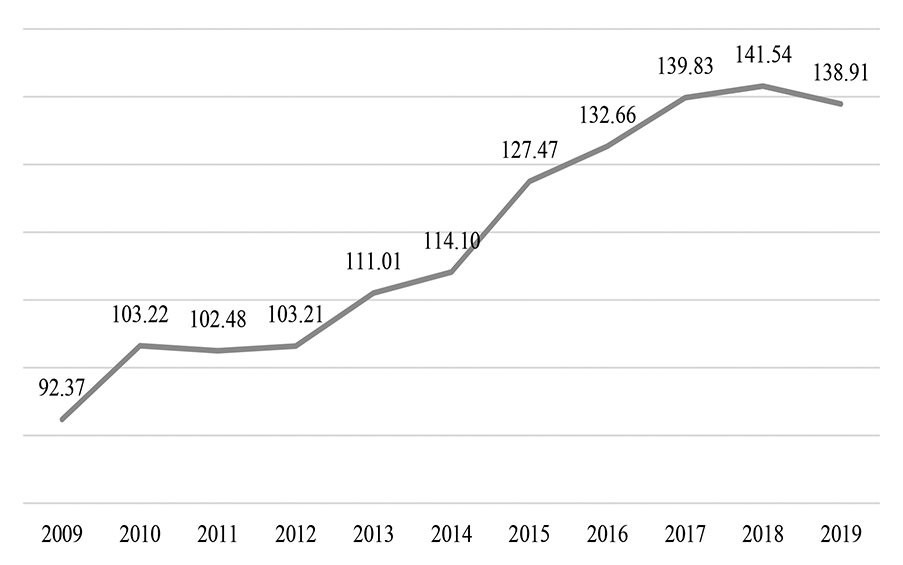

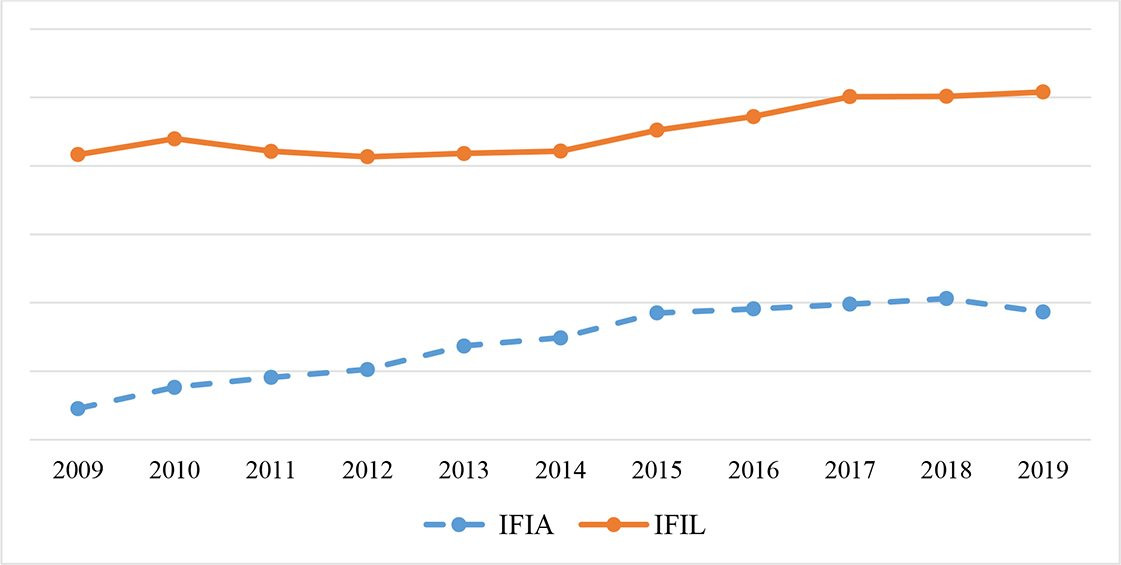

Hình 1: Mức độ hội nhập tài chính thực của Việt Nam

Đơn vị tính: %

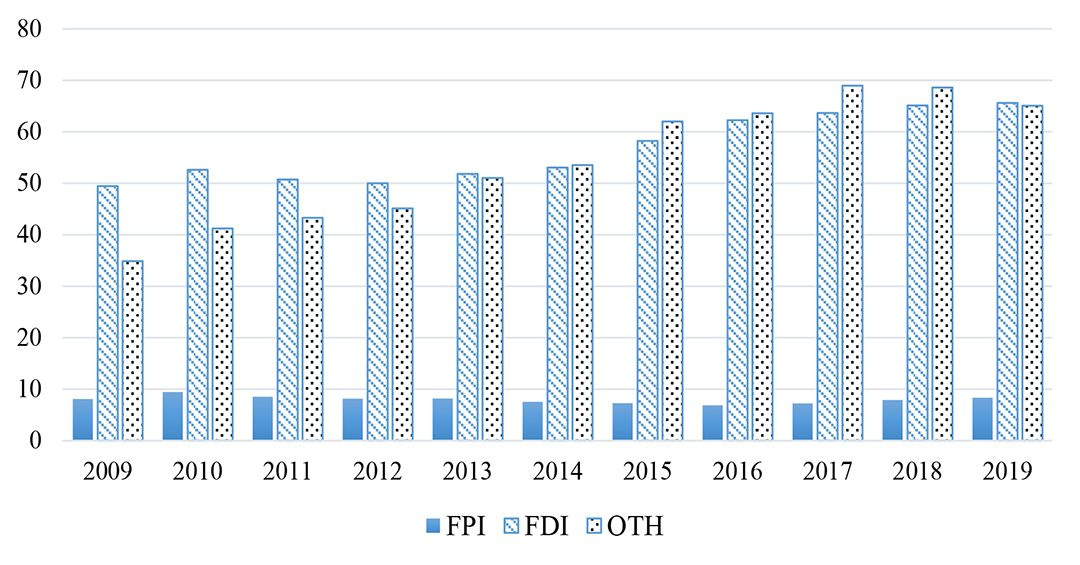

Hình 2: Mức độ hội nhập tài chính của Việt Nam phân theo thành phần dòng vốn

Đơn vị tính: %

Chi tiết theo thành phần dòng vốn, trong giai đoạn nghiên cứu, Việt Nam (Hình 1,2) HNTC chủ yếu đối với dòng vốn FDI với độ mở thấp nhất cũng xấp xỉ 50% vào đầu giai đoạn, tăng nhanh trong ba năm 2014 – 2016 và tiếp tục tăng nhẹ sau đó, đạt 65,57% vào năm 2019. Vốn đầu tư khác (OTH) của Việt Nam chủ yếu là các khoản vay dài hạn, vay ngắn hạn, tiền gửi của tổ chức tín dụng và dân cư. Mức độ hội nhập của dòng vốn này tương đối thấp ở giai đoạn đầu của nghiên cứu nhưng tăng nhanh và liên tục, cao nhất ở mức 68,97% vào năm 2017, cao hơn mức đỉnh của dòng vốn FDI. Hội nhập tài chính thấp nhất đối với dòng vốn FPI với tỷ lệ chưa đến 10% trong suốt giai đoạn 2009 – 2019 và hầu như không đi cùng xu hướng hội nhập chung của nền kinh tế mặc cho những nỗ lực cải thiện môi trường pháp lý của Việt Nam trong thời gian vừa qua.

Hình 3: Mức độ hội nhập tài chính thực của Việt Nam - phân theo hướng dòng vốn

Đơn vị tính: %

Hình 3 cho thấy thay đổi của mức độ HNTC của Việt Nam theo hướng dòng vốn và Bảng 3 cho biết chi tiết theo từng thành phần vốn FDI, FPI và OTH. Dòng vốn đầu tư từ nước ngoài vào Việt Nam (IFIL) luôn đạt trên 80% trong 10 năm qua, giai đoạn tăng mạnh từ năm 2014 – 2017 từ 84,34% chỉ sau hai năm đã trên 100%, cao nhất đạt 101,61% vào năm 2019. Trong số các dòng vốn vào Việt Nam, vốn FDI với tỷ lệ vượt trội từ xấp xỉ 50% trở lên và gấp đôi quy mô của vốn đầu tư khác. Dòng vốn FPI với tỷ lệ còn rất khiêm tốn, chỉ chưa đến 10% và không có xu hướng gia tăng trong suốt giai đoạn nghiên cứu.

Bảng 3: Mức độ hội nhập tài chính của Việt Nam theo hướng dòng vốn – chi tiết theo thành phần dòng vốn

Đơn vị tính: %

Dòng vốn đầu tư của Việt Nam ra nước ngoài (IFIA) khá thấp so với quy mô dòng vốn vào, trung bình giai đoạn chưa đến 30% nhưng có xu hướng gia tăng nhanh chóng. Dòng vốn ra với độ mở cao nhất vào năm 2018 với 41,22% nhưng sụt giảm vào năm 2019 chỉ còn 37,30%. Trong số các dòng vốn ra thì vốn OTH chiếm tỷ trọng chủ yếu. Có thể nhận thấy xu hướng tăng nhanh của độ mở đối với dòng vốn ra của Việt Nam chủ yếu phản ánh vốn OTH. Vốn FDI ra nước ngoài chiếm tỷ lệ rất nhỏ và không có nhiều thay đổi trong suốt giai đoạn. Nhìn chung, HNTC của Việt Nam chủ yếu tập trung vào vốn FDI, đặc biệt là vốn FDI vào Việt Nam. Vốn OTH mặc dù độ mở khá lớn, thậm chí có năm cao hơn vốn FDI nhưng xem xét theo hướng dòng vốn thì mức độ mở cửa thấp hơn nhiều. Vốn FPI độ mở thấp nhất và không có nhiều thay đổi trong suốt giai đoạn nghiên cứu.

So sánh với phương pháp đo lường dựa trên quy định pháp lý

Sử dụng phương pháp đo lường thực cho thấy mức độ HNTC của Việt Nam đã thay đổi theo từng năm và nhìn chung tăng suốt giai đoạn nghiên cứu (hình 4 – trục trái) trong khi với phương pháp đo lường HNTC trên cơ sở các quy định pháp lý, chỉ số KAOPEN cho thấy mức độ HNTC của Việt Nam giữ nguyên trong suốt giai đoạn nghiên cứu ở mức 0,4164 (hình 4 – trục phải) so với biên độ của chỉ số này là từ 0 – 1.

Hình 4. Mức độ hội nhập tài chính Việt Nam bằng hai phương pháp

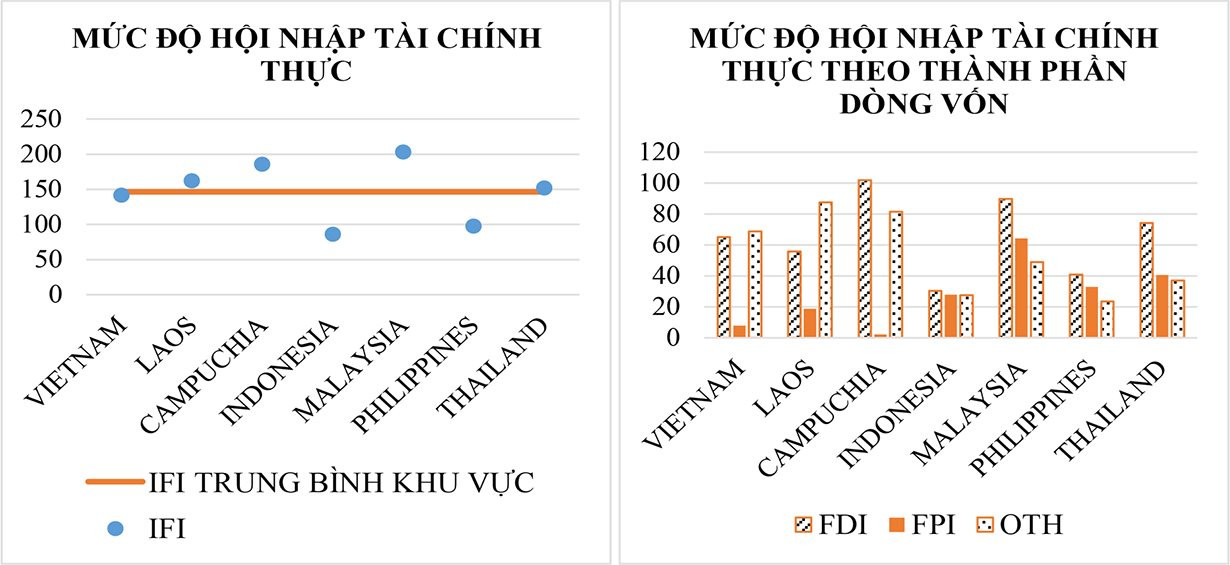

So sánh với các nước trong khu vực Đông Nam Á

So sánh với các nước trong khu vực Đông Nam Á (hình 5), Việt Nam ở mức khá cao so với Philippines và Indonesia khi hai nước này với mức độ hội nhập chưa đến 100%. Tuy nhiên, so với Lào (161,89%) và Campuchia (185,42%) thì Việt Nam ở mức khá thấp và cách rất xa Malaysia với mức độ hội nhập 202,62%. Đó là chưa kể đến Singapore, cũng là thành viên trong khu vực Đông Nam Á nhưng mức độ hội nhập tài chính đang ở mức rất cao so với các nước còn lại trong khu vực với độ mở bằng 1.700%.

Xét theo thành phần dòng vốn, bốn nước Indonesia, Malaysia, Philippines và Thái Lan với độ mở theo hướng từ cao xuống thấp lần lượt là vốn FDI, FPI và OTH. Trong khi đó, Việt Nam và Lào với mức vốn OTH có độ mở cao hơn cả vốn FDI. Vốn FPI với quy mô không đáng kể, dưới 20% so với hai dòng vốn còn lại đối với Việt Nam, Lào và Campuchia.

Hình 5. Mức độ hội nhập tài chính thực – so sánh với các nước trong khu vực Đông Nam Á

Đơn vị tính: %

Kết luận và kiến nghị

Mức độ HNTC thực của Việt Nam có mức độ gia tăng đáng kể đến nay gần 140% GDP và thay đổi qua từng năm. Trong khi đó, dựa trên quy định pháp lý thì độ mở vẫn giữ nguyên ở mức 0,4164 trong suốt giai đoạn 2009 – 2019. So sánh với các nền kinh tế trong khu vực Đông Nam Á thì mức độ HNTC thực của Việt Nam cao hơn Philippines, Indonesia, những thấp hơn Lào, Campuchia Thái Lan, thấp hơn nhiều so với Malaysia.

Khi xem xét theo thành phần dòng vốn thì thực tế tại Việt Nam, mức độ hội nhập chủ yếu vẫn dành cho dòng vốn FDI, đây là dòng vốn được đánh giá cao do những tác động tích cực đối với tăng trưởng và phát triển kinh tế trong nước. Dòng vốn cũng có mức độ hội nhập cao, tương đương vốn DFDIvào năm 2019 tại Việt Nam là vốn OTH, tuy nhiên đây là dòng vốn dễ biến động và tiềm ẩn nhiều rủi ro. Đây có thể là nguồn tài trợ cần thiết cho nền kinh tế trong những giai đoạn khó khăn nhưng lại nhạy cảm với những thay đổi về tỷ giá cũng như chênh lệch lãi suất trong và ngoài nước. Trong điều kiện bất lợi, dòng vốn này rất dễ quay đầu, nếu mở cửa với quy mô lớn sẽ gây khó khăn và rủi ro cho thanh khoản trong nước. Vốn FPI với độ mở rất khiêm tốn, chưa đến 10% quy mô của nền kinh tế. Đây là dòng vốn khá biến động và cũng tiềm ẩn nhiều rủi ro, nhưng các nền kinh tế đang phát triển vẫn cần mở cửa đối với dòng vốn này bởi một mặt sẽ là kênh bổ sung vốn rất đắc lực và mặt khác cũng tạo điều kiện thúc đẩy sự phát triển của thị trường tài chính trong nước, từ đó góp phần phát triển kinh tế.

Từ kết quả nghiên cứu, bài viết đề xuất sử dụng phương pháp thực trong đo lường mức độ HNTC đối với Việt Nam nhằm lượng hóa được quy mô và mức độ biến động dòng vốn có thể xảy ra trong những giai đoạn thị trường trong nước và quốc tế gặp bất ổn, từ đó có biện pháp phòng vệ thích hợp. Bằng phương pháp này, kết quả về mức độ hội nhập của các thành phần dòng vốn cũng giúp nhà hoạch định chính sách nhìn nhận lại các biện pháp kiểm soát vốn cũng như những chính sách kích thích đầu tư đã đạt hiệu quả như thế nào, từ đó có những điều chỉnh kịp thời. Đồng thời, từ kết quả so sánh với các nước trong khu vực Đông Nam Á và mức độ HNTC theo các thành phần dòng vốn nhận thấy Việt Nam vẫn đang khá thận trọng trong HNTC, đặc biệt đối với dòng vốn FPI. Với một quốc gia đang phát triển, nhu cầu vốn còn rất lớn cùng với thị trường tài chính trong nước đang non trẻ, một mặt Việt Nam vẫn nên tạo điều kiện để thu hút hơn nữa dòng vốn đầu tư trực tiếp, xem xét nguyên nhân chưa thu hút được dòng vốn đầu tư gián tiếp và tìm cách gia tăng quy mô dòng vốn này trong tương lai, đặc biệt là vốn cổ phần, mặt khác cần tiếp tục giám sát, quản lý chặt chẽ việc phân bổ, sử dụng vốn đầu tư khác với quy mô hợp lý trong từng thời kỳ.

Tài liệu tham khảo:

1. Ariccia, D., Giovanni, J., Faria, A., Kose, A., Mauro, P., Ostry, J., Schindler, M. and Terrones, M. (2008). Reaping the Benefits of Financial Globalization. IMF Occasional Paper 264.

2. Chinn, M. D. and Ito, H. (2008), A New Measure of Financial Openness. Journal of Comparative Policy Analysis: Research and Practice, 10(3):309–322.

3. Dreher, A. (2006). Does Globalization Affect Growth? Evidence from a new Index of Globalization. Applied Economics 38;10; 1091-1110.

4. Edison, H. J and Warnock, F. E. (2001). A Simple Measure of the Intensity of Capital Controls. International Finance Discussion Paper #708 (Washington, D.C.: Board of Governors of the Federal Reserve System, September).

5. Lane, P. R., and Milesi-Ferretti, G.M. (2006), The External Wealth of Nations Mark II: Revised and Extended Estimates of Foreign Assets and Liabilities, 1970–2004. IMF Working Paper No. 06/69.

6. Quinn, D.P., Schindler, M. and Toyoda, A. M. (2011). Assessing Measures of Financial Openness and Integration. IMF Economic Review, Vol. 59, No. 3.

7. Schindler, M. (2009). Measures of Financial Integration. IMF Research Bulletin, Volume 10, No.1.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 20 năm 2020

.jpg)

.jpg)

.jpg)

.png)