Tóm tắt: Bài viết nghiên cứu chính sách tín dụng của Nhà nước đối với các hợp tác xã (HTX) trong những năm gần đây và việc triển khai chính sách này thông qua các ngân hàng thương mại. Kết quả nghiên cứu chỉ ra rằng khả năng tiếp cận nguồn vốn tín dụng ngân hàng phục vụ sản xuất kinh doanh của các HTX thời gian qua vẫn còn hạn chế, mà nguyên nhân quan trọng bắt nguồn từ tài sản bảo đảm tiền vay và năng lực quản lý của các HTX. Trên cơ sở kết quả này, kết hợp với phân tích các mục tiêu và giải pháp liên quan đến HTX được đề cập tại Chiến lược tài chính toàn diện quốc gia, tác giả đề xuất một số nội dung cần thực hiện để phát triển hoạt động cho vay của hệ thống ngân hàng đối với các HTX nhằm thúc đẩy tài chính toàn diện ở nước ta trong thời gian tới.

PROMOTING FINANCIAL INCLUSION: A PERSPECTIVE FROM LENDING ACITIVITIES TO COOPERATIVES

Abstract: This article studies credit policies of the State for cooperatives in recent years and the implementation of these policies through commercial banks. The research shows that accessibility to bank credit cooperatives’ of businesses is still limited, mainly due to the cooperatives’ shortage of collaterals and management capacity. Based on these findings and analysis of goals and solutions relating to cooperatives issued in the National Financial Inclusion Strategy, the author suggests some solutions to promote lending activities of banking system to cooperatives in order to improve financial inclusion in our country in the coming time.

1. Đặt vấn đề

Ngày 22/1/2020, Thủ tướng Chính phủ đã phê duyệt Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030 với mục tiêu mọi người dân và doanh nghiệp đều được tiếp cận và sử dụng an toàn, thuận tiện các sản phẩm, dịch vụ tài chính phù hợp với nhu cầu, bao gồm: thanh toán, chuyển tiền, tiết kiệm, tín dụng và bảo hiểm. Đối tượng được Chiến lược chú trọng những người chưa được tiếp cận hoặc ít được tiếp cận với các sản phẩm, dịch vụ tài chính, trong đó bao gồm cả các HTX.

Đến thời điểm cuối năm 2020, cả nước có 25.454 HTX, với sự tham gia của 6,4 triệu thành viên. Mục tiêu đặt ra tại Chiến lược và Kế hoạch phát triển kinh tế tập thể, HTX do Thủ tướng Chính phủ phê duyệt, số lượng HTX đến năm 2025 và năm 2030 sẽ tăng lên lần lượt là 35.000 và 45.000.

Trong bối cảnh đó, phát triển hoạt động cho vay của hệ thống ngân hàng đối với các HTX là một phần rất quan trọng trong các giải pháp thúc đẩy tài chính toàn diện ở nước ta hiện nay. Việc làm này không chỉ có ý nghĩa mở rộng khả năng tiếp cận tín dụng mà còn góp phần phổ cập các dịch vụ tài chính khác được đề cập trong Chiến lược tài chính toàn diện như thanh toán, chuyển tiền, tiết kiệm… cho các HTX.

2. Thực trạng cho vay của hệ thống ngân hàng đối với HTX

Ở nước ta, hoạt động cho vay của hệ thống ngân hàng đối với các HTX vốn được thực hiện theo quy chế chung về cho vay của tổ chức tín dụng đối với khách hàng do Ngân hàng Nhà nước Việt Nam (NHNN) ban hành qua các thời kỳ (Quyết định số 284/2000/QĐ-NHNN1, Quyết định số 1627/2001/QĐ-NHNN, Thông tư số 39/2016/TT-NHNN…). Tuy nhiên, những ưu đãi đáng kể trong hoạt động cho vay đối với HTX bắt đầu được áp dụng kể từ khi chính sách tín dụng phát triển nông nghiệp được Chính phủ ban hành theo Nghị định số 41/2010/NĐ-CP và sau đó được thay thế và bổ sung bởi Nghị định số 55/2015/NĐ-CP và Nghị định số 116/2018/NĐ-CP. Nổi bật trong chính sách này là việc các HTX có thể được vay vốn ở mức tương đối lớn để phục vụ sản xuất kinh doanh nông nghiệp mà không có bảo đảm bằng tài sản, được giảm lãi suất khi tham gia mua bảo hiểm trong nông nghiệp và được áp dụng cơ chế tháo gỡ khó khăn đặc biệt (bằng cách cơ cấu lại thời hạn trả nợ, khoanh nợ, cho vay mới hoặc khoanh nợ, xoá nợ) khi bị thiệt hại về vốn vay, tài sản hình thành từ vốn vay do hậu quả thiên tai, dịch bệnh.

Bên cạnh những ưu đãi được quy định tại các Nghị định nói trên, hoạt động cho vay đối với các HTX đặt hàng đóng mới tàu, nâng cấp tàu khai thác hải sản xa bờ hoặc cung cấp dịch vụ hậu cần khai thác hải sản xa bờ còn được áp dụng một số ưu đãi về về mức vốn, thời hạn, lãi suất và tài sản bảo đảm tiền vay cũng như cơ chế xử lý rủi ro được Chính phủ quy định tại Nghị định số 67/2014/NĐ-CP và Nghị định số 89/2015/NĐ-CP. Theo đó, mức vốn cho vay đối với các HTX này có thể lên đến 95% tổng giá trị đầu tư đóng mới hoặc 70% tổng giá trị nâng cấp tàu hoặc 70% chi phí cho một chuyến đi biển hoặc 70% giá trị cung cấp dịch vụ hậu cần; thời hạn cho vay có thể lên đến 16 năm đối với trường hợp đóng mới tàu vỏ thép hoặc vỏ vật liệu mới hoặc 11 năm đối với trường hợp đóng mới tàu vỏ gỗ hoặc nâng cấp tàu, trong đó năm đầu tiên chủ tàu được miễn lãi và chưa phải trả nợ gốc; lãi suất đối với các khoản vay giải ngân trước ngày 01/01/2019 để đóng mới hoặc nâng cấp tàu chỉ là 7%/năm, trong đó chủ tàu chỉ phải trả 1-3%/năm tuỳ theo mục đích sử dụng của khoản vay, phần còn lại được ngân sách nhà nước cấp bù.

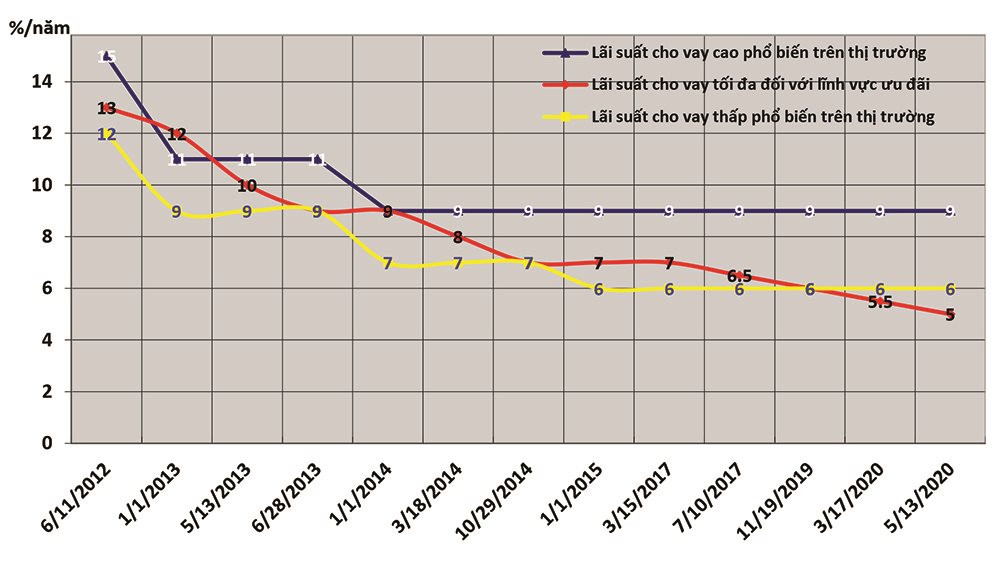

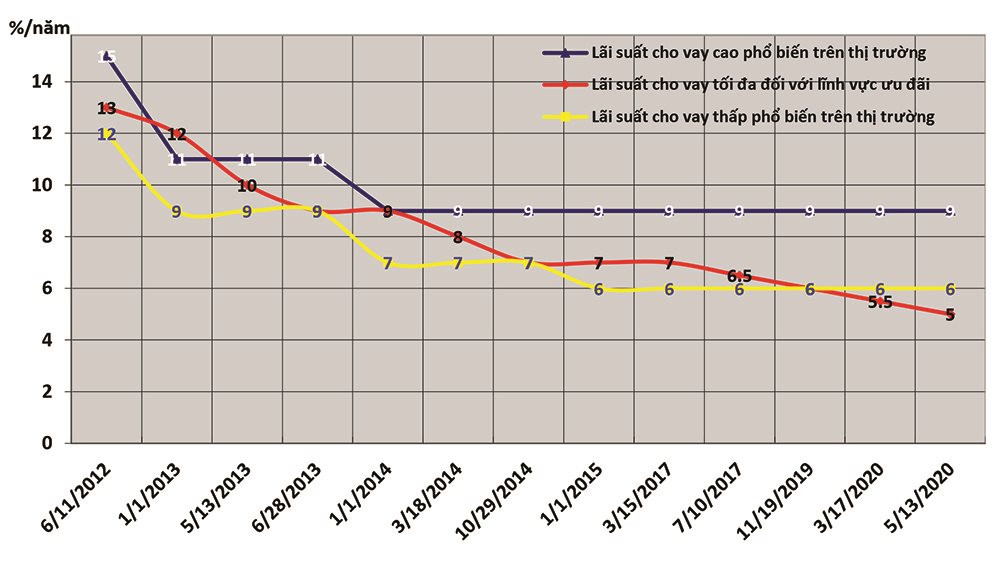

Cùng với các ưu đãi nói trên, trong những năm qua, các HTX hoạt động trong lĩnh vực phát triển nông nghiệp, nông thôn hoặc sản xuất kinh doanh hàng xuất khẩu hay phát triển ngành công nghiệp hỗ trợ khi vay vốn ngắn hạn tại các ngân hàng cũng được hưởng mức lãi suất ưu đãi theo chính sách chung của NHNN, thấp hơn 1-2%/năm so với mặt bằng lãi suất chung của thị trường (xem Hình 1).

Hình 1. Lãi suất cho vay ngắn hạn bằng VND đối với lĩnh vực ưu đãi

|

|

(Nguồn: Thống kê từ các quyết định và báo cáo thường niên của NHNN)

|

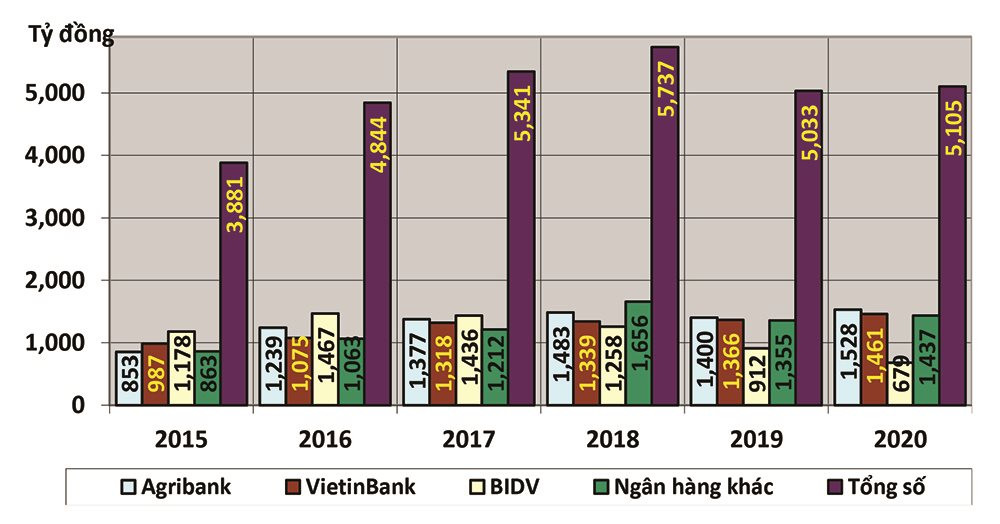

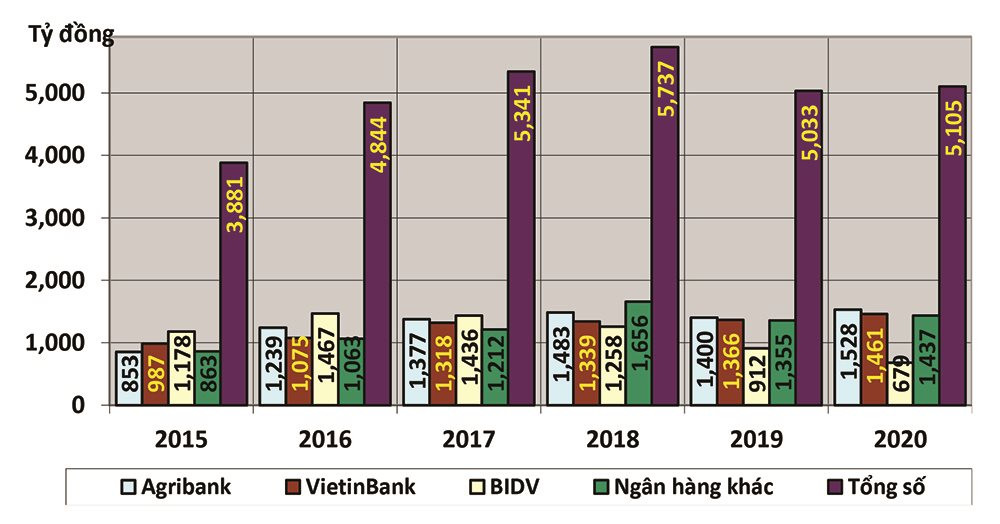

Từ những chính sách nói trên, có thể thấy rằng trong những năm qua, Nhà nước đã áp dụng khá nhiều ưu đãi trong hoạt động cho vay đối với các HTX. Cũng từ những ưu đãi đó, các HTX đã được vay hàng ngàn tỷ đồng từ hệ thống ngân hàng để phục vụ hoạt động sản xuất kinh doanh. Đồng thời, việc cho vay đối với các HTX cũng đã trở thành nghiệp vụ tín dụng chính thức được cung cấp ở hầu hết các ngân hàng trong nước, trong đó có những ngân hàng thường xuyên có dư nợ cho vay HTX tương đối lớn như Agribank, BIDV, VietinBank (xem Hình 2).

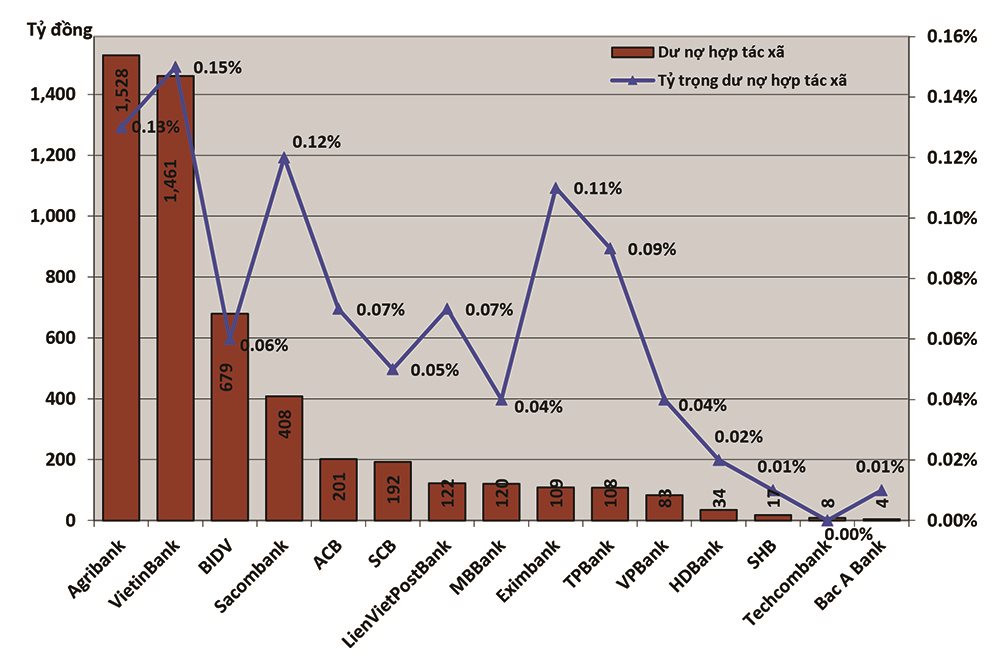

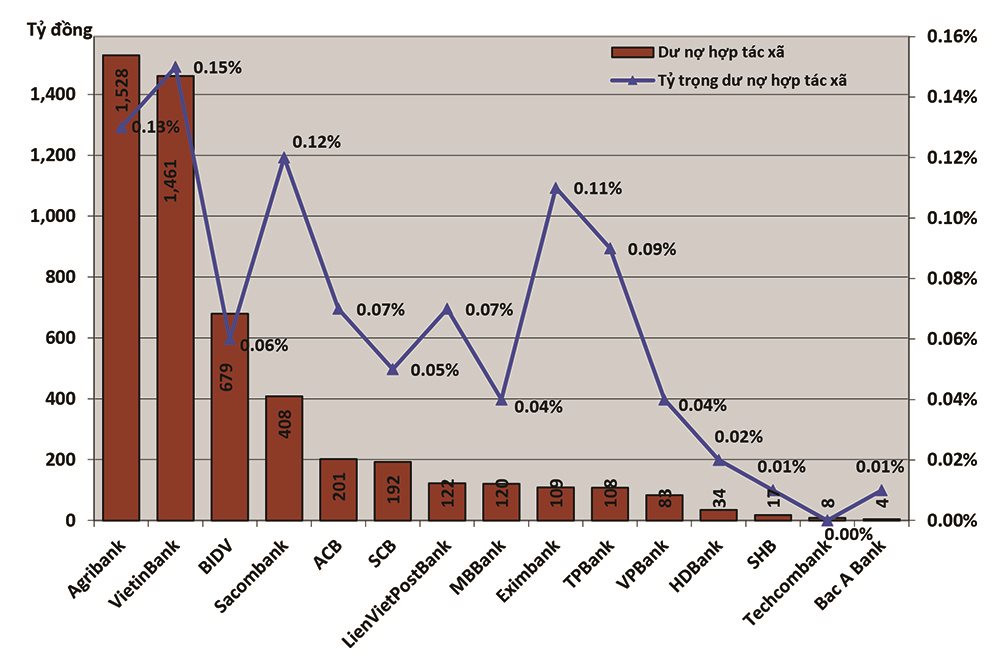

Tuy nhiên, bên cạnh kết quả cho vay nói trên, thực tế hoạt động của các HTX thời gian qua cũng cho thấy các tổ chức kinh tế tập thể này gặp nhiều khó khăn trong tiếp cận nguồn vốn vay từ các ngân hàng, thể hiện ở sự hạn chế về quy mô dư nợ tín dụng HTX cũng như tốc độ tăng trưởng tín dụng HTX của các ngân hàng trong những năm gần đây. Kết quả khảo sát của tác giả bài viết tại 15 ngân hàng có dư nợ chiếm khoảng 70% tổng dư nợ nền kinh tế trong giai đoạn 2015-2020 (gồm: Agribank, BIDV, VietinBank, SCB, Sacombank, ACB, SHB, MBBank, Techcombank, VPBank, LienVietPostBank, HDBank, TPBank, Eximbank, Bac A Bank) cho thấy, ngoại trừ Agribank, BIDV và VietinBank có dư nợ tín dụng HTX lên đến hơn 1.000 tỷ đồng, còn lại các ngân hàng khác có quy mô cho vay HTX nhỏ hơn thì dư nợ tín dụng HTX cũng chỉ dao động ở mức vài chục đến vài trăm tỷ đồng, thậm chí một số ngân hàng có dư nợ tín dụng HTX chỉ ở mức vài tỷ đồng (xem Hình 2 và Hình 3).

Hình 2. Dư nợ tín dụng HTX của các ngân hàng được khảo sát

|

|

Nguồn: Thống kê từ báo cáo tài chính của các ngân hàng

|

Hình 3. Quy mô tín dụng HTX năm 2020 của các ngân hàng được khảo sát

|

|

Nguồn: Báo cáo tài chính năm 2020 của các ngân hàng

|

Cùng với số dư nợ khiêm tốn như trên, hoạt động cho vay đối với HTX thời gian qua có tốc độ tăng trưởng khá thấp. Tại 15 ngân hàng được khảo sát, trong khi dư nợ cho vay khách hàng giai đoạn 2015-2020 đã tăng lên 2,06 lần, bình quân 15,55%/năm, thì các chỉ tiêu tương ứng của hoạt động cho vay đối với HTX chỉ là 1,31 lần và 5,52%/năm.

Theo báo cáo của Liên minh HTX Việt Nam năm 2018, trong tổng số các HTX đang hoạt động, chỉ 1% có thể tiếp cận được nguồn vốn tín dụng, thậm chí đối với các HTX nông nghiệp, tỷ lệ đó còn thấp hơn rất nhiều. Tình hình này đến nay gần như không thay đổi khi số liệu trên báo cáo tài chính năm 2020 của 15 ngân hàng nói trên cho thấy có đến hơn 2/3 trong số đó có dư nợ cho vay HTX chiếm tỷ lệ dưới 0,1%, chỉ có 4 ngân hàng (Agribank, Sacombank, VietinBank và Eximbank) có tỷ lệ dư nợ cho vay HTX đạt trên 0,1% (xem Hình 3). Tính chung, tỷ trọng cho vay HTX của cả 15 ngân hàng này chỉ chiếm 0,08% dư nợ năm 2020.

Có nhiều nguyên nhân giải thích cho sự hạn chế về quy mô cho vay của hệ thống ngân hàng đối với các HTX, mà một trong những nguyên nhân được nhắc đến nhiều nhất là vấn đề bảo đảm tiền vay. Mặc dù theo chính sách của Nhà nước thì trong nhiều trường hợp, phần vốn vay không cần tài sản bảo đảm chiếm tỷ trọng khá cao trong tổng nhu cầu vay vốn, song nhìn chung đa số HTX không có đủ tài sản để cầm cố, thế chấp cho phần vốn vay còn lại và cũng không thể huy động tài sản từ bên thứ ba để bảo đảm tiền vay. Đối với những trường hợp vay vốn phục vụ các nhu cầu sản xuất kinh doanh không thuộc đối tượng được ưu đãi về tài sản bảo đảm tiền vay theo chính sách của Nhà nước thì yêu cầu về giá trị tài sản cần phải có để bảo đảm tiền vay lại càng lớn hơn. Điều này đã dẫn đến việc nhiều HTX không đáp ứng được yêu cầu về tài sản bảo đảm tiền vay, do đó không đủ điều kiện vay vốn theo chính sách tín dụng của ngân hàng cho vay.

Bên cạnh sự khó khăn về bảo đảm tiền vay, còn có một nguyên nhân rất phổ biến nữa là năng lực hạn chế của các HTX. Do đa phần những người quản lý của các HTX không am hiểu nhiều về hoạt động ngân hàng và thiếu kinh nghiệm trong việc quản lý tài chính cũng như lập các dự án, phương án sản xuất kinh doanh nên nhiều HTX gặp khó khăn, lúng túng trong việc hoàn thiện thủ tục vay vốn theo yêu cầu của các ngân hàng. Hệ quả là nhiều HTX không thể tiếp cận được nguồn vốn tín dụng ngân hàng do tình hình tài chính thiếu minh bạch hoặc do dự án, phương án sản xuất kinh doanh mà HTX lập ra để vay vốn không đáp ứng được yêu cầu về hiệu quả kinh doanh.

3. Một số vấn đề đặt ra trong phát triển cho vay đối với HTX nhằm thúc đẩy tài chính toàn diện

Tại Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030, một trong những giải pháp phát triển đa dạng các sản phẩm, dịch vụ tài chính cơ bản là khuyến khích các tổ chức tín dụng mở rộng việc cung ứng các hình thức cho vay không yêu cầu tài sản thế chấp với các hình thức quản lý vốn vay phù hợp với đặc thù hoạt động của doanh nghiệp nhỏ và vừa, HTX và hộ gia đình sản xuất kinh doanh. Việc Chính phủ đặt ra giải pháp đó như một phần quan trọng trong phát triển sản phẩm, dịch vụ tài chính đối với 3 nhóm đối tượng mục tiêu nói trên của Chiến lược tài chính toàn diện chính là nhằm tháo gỡ vướng mắc của các khách hàng này trong việc tiếp cận tín dụng xuất phát từ khó khăn về tài sản bảo đảm tiền vay.

Trong bối cảnh đó, việc từng bước mở rộng quy mô và nâng cao chất lượng của hoạt động cho vay đối với các HTX mà không dựa trên tài sản bảo đảm tiền vay là hướng đi mà các ngân hàng cần nghiên cứu triển khai trong thời gian tới nếu thật sự muốn thu hút nhóm khách hàng đang ngày càng có số lượng đông đảo này.

Tuy nhiên, việc cho vay không dựa vào tài sản bảo đảm tiền vay, về nguyên tắc, chỉ có thể áp dụng được đối với những khách hàng tiềm ẩn ít rủi ro, tức là phải có uy tín, có năng lực quản lý tốt và phương án sản xuất kinh doanh có hiệu quả. Để đáp ứng được yêu cầu này, đòi hỏi trước hết các HTX cần được nâng cao năng lực về mọi mặt, bao gồm cả khả năng hoạch định chiến lược, kế hoạch kinh doanh cũng như năng lực quản lý hoạt động sản xuất kinh doanh và quản lý tài chính. Còn để lựa chọn được những HTX ít rủi ro, đòi hỏi các ngân hàng phải phát triển nguồn nhân lực có đủ trình độ nhằm nâng cao chất lượng thẩm định năng lực của các HTX cũng như hiệu quả và tính khả thi của dự án, phương án sản xuất kinh doanh và phương án sử dụng vốn vay, làm cơ sở quyết định các điều kiện cho vay (mức vốn, thời hạn, lãi suất…) phù hợp với nhu cầu của HTX, hiệu quả của dự án, phương án và mức độ rủi ro của khoản vay. Cùng với đó, các ngân hàng cũng phải tăng cường giám sát quá trình quản lý và sử dụng vốn vay của các HTX để đảm bảo vốn vay được sử dụng đúng mục đích, phát huy được hiệu quả và được hoàn trả cho ngân hàng một cách đầy đủ và đúng hạn, cả gốc lẫn lãi.

Bên cạnh sự nỗ lực của các HTX và ngân hàng như trên, để hoạt động cho vay đối với các HTX có thể phát triển được, cơ quan quản lý nhà nước cần phải tích cực thực hiện các biện pháp hỗ trợ các HTX nâng cao năng lực nhằm khắc phục được những hạn chế trong việc lập kế hoạch kinh doanh và quản lý hoạt động sản xuất kinh doanh cũng như quản lý tài chính. Đồng thời, các cơ quan này cũng cần tạo điều kiện thuận lợi cho các ngân hàng trong quá trình thực hiện các thủ tục phục vụ việc quyết định cho vay và giám sát tình hình sử dụng vốn vay để đảm bảo nguồn vốn được cho vay đúng khách hàng tiềm ẩn ít rủi ro và được sử dụng có hiệu quả.

4. Kết luận

Phát triển hoạt động cho vay đối với các HTX là một phần quan trọng trong giải pháp thúc đẩy tài chính toàn diện ở nước ta. Tuy nhiên, để làm được điều này, cần phải có sự nỗ lực của nhiều bên, bao gồm cả bên đi vay, bên cho vay và các cơ quan quản lý nhà nước. Chỉ có như vậy, việc mở rộng tiếp cận tín dụng của các HTX mới có thể đáp ứng được mục tiêu đặt ra của Chiến lược tài chính toàn diện quốc gia mà vẫn đáp ứng được kỳ vọng về khả năng sinh lời và bảo toàn vốn vay cho các ngân hàng.

Tài liệu tham khảo:

- Lê Huy (2021), “Tình hình phát triển kinh tế tập thể, HTX năm 2020: Thu hút 8,1 triệu cá nhân và doanh nghiệp tác động 30 triệu lao động”, Trang tin điện tử Liên minh HTX Việt Nam, truy cập ngày 15/8/2021, tại https://vca.org.vn/thu-hut-81-trieu-ca-nhan-va-doanh-nghiep-tac-dong-30-trieu-lao-dong-a22861.html

- Nghị định số 41/2010/NĐ-CP của Chính phủ về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn

- Nghị định số 67/2014/NĐ-CP của Chính phủ về một số chính sách phát triển thủy sản; Nghị định số 89/2015/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 67/2014/NĐ-CP

- Nghị định số 55/2015/NĐ-CP của Chính phủ về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn; Nghị định số 116/2018/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 55/2015/NĐ-CP

- NHNN, Dư nợ tín dụng đối với nền kinh tế và tốc độ tăng trưởng, truy cập ngày 15/8/2021, tại https://www.sbv.gov.vn/webcenter/portal/vi/menu/trangchu/tk/dntddvnkt

- NHNN (2009-2020), Báo cáo thường niên 2010-2019, truy cập ngày 15/7/2021, tại https://www.sbv.gov.vn/webcenter/faces/menu/rm/apph/bctn

- Quyết định số 149/QĐ-TTg ngày 22/01/2020 của Thủ tướng Chính phủ về việc phê duyệt Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030

- Quyết định số 340/QĐ-TTg ngày 12/3/2021 của Thủ tướng Chính phủ phê duyệt Chiến lược phát triển kinh tế tập thể, HTX giai đoạn 2021-2030

- Quyết định số 1318/QĐ-TTg ngày 22/7/2021 của Thủ tướng Chính phủ phê duyệt Kế hoạch phát triển kinh tế tập thể, HTX giai đoạn 2021-2025

- Hữu Trãi (2018), “HTX nông nghiệp khó tiếp cận vốn vay”, Báo điện tử VOV, ngày 01/7/2018, truy cập ngày 23/7/2021, tại https://vov.vn/kinh-te/doanh-nghiep/hop-tac-xa-nong-nghiep-kho-tiep-can-von-vay-781647.vov

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 24/2021

.jpg)

.jpg)

.jpeg)

.jpg)

.png)