Tóm tắt: Trong bối cảnh dịch bệnh hiện nay, rủi ro từ các hoạt động của doanh nghiệp tăng cao cũng tiềm ẩn khả năng nợ xấu tăng, làm suy giảm quy mô vốn của ngân hàng. Vì vậy, tăng vốn không chỉ giúp ngân hàng có khả năng chống chọi tốt hơn trước tình hình suy giảm các hoạt động của doanh nghiệp, mà còn giúp ngân hàng tăng khả năng cấp tín dụng cho nền kinh tế sau khi dịch bệnh kết thúc. Do đó, nếu bài toán về tăng vốn cho các ngân hàng không được giải quyết hiệu quả sẽ có thể dẫn đến suy thoái kép cho nền kinh tế vì khi các hoạt động sản xuất kinh doanh bắt đầu trở lại, nền kinh tế sẽ không có được sự hỗ trợ cần thiết từ hoạt động tín dụng của hệ thống ngân hàng.

The issue of increasing banks’ charter capital in the post COVID-19 pandemic

Abstract: In the context of current COVID-19 pandemic, the increasing risks from activities of businesses also potentially suggest bad debts in a rise, that will reduce size of banks’ capital. Thus, capital raising not only helps banks cope with the decline of business activities, but also helps banks increase their ability to provide credit to the economy in the post pandemic. Therefore, if the issue of raising banks’ capital is not solved effectively, it can lead to a double recession for the economy because when the production and business activities re-start, the economy will not obtain necessary support from credit activities from banking sector.

1. CAR và vấn đề tăng vốn trong ngân hàng

Hiện nay mới có khoảng hơn một nửa trong tổng số các ngân hàng thương mại được công nhận đạt chuẩn Basel II về tỷ lệ an toàn vốn (CAR). Vì vậy, tăng vốn vẫn là vấn đề “nóng” đối với nhiều ngân hàng, đặc biệt trong bối cảnh dịch COVID-19 có những tác động tiêu cực đến hệ thống các tổ chức tín dụng.

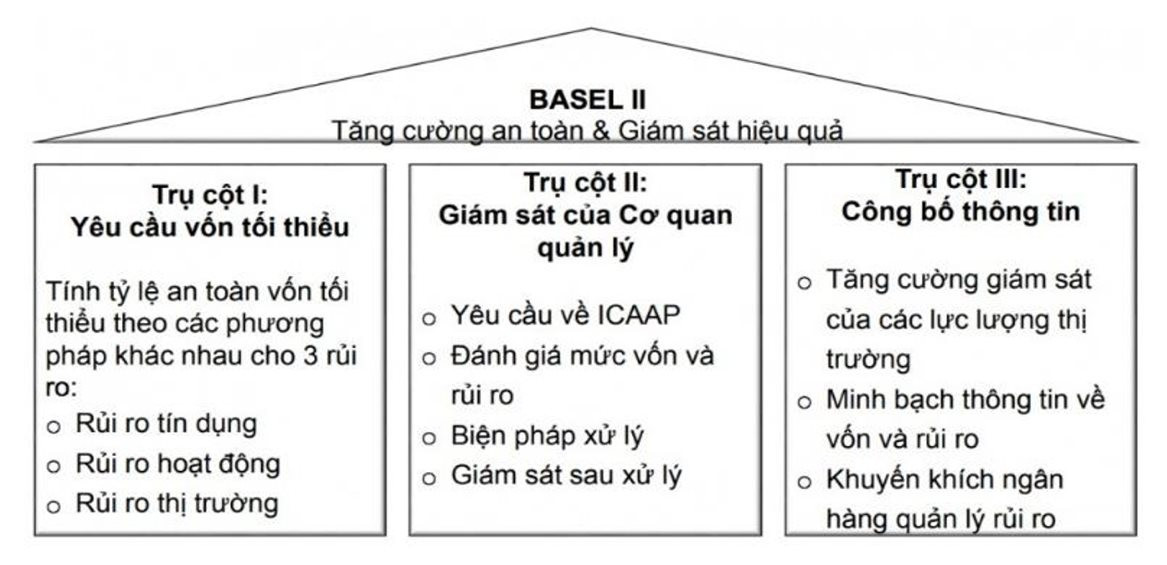

Basel II là phiên bản thứ hai của Ủy ban Basel về giám sát ngân hàng. Đối với Việt Nam việc triển khai Basel II được coi là giải pháp tái cơ cấu căn bản, tạo nền tảng vững chắc cho sự an toàn và phát triển lành mạnh của hệ thống ngân hàng Việt Nam trong quá trình hội nhập quốc tế. Hiệp ước Basel II hướng tới nâng cao mức độ an toàn, hiệu quả, lành mạnh và năng lực cạnh tranh của hệ thống ngân hàng thông qua 3 trụ cột:

* Trụ cột 1 - đề xuất các ngân hàng duy trì một lượng vốn cần thiết để đối phó với rủi ro tín dụng, rủi ro hoạt động và rủi ro thị trường. Theo Basel II, các ngân hàng phải xây dựng các phương pháp xác định rủi ro với các nội dung cơ bản:

- Với rủi ro tín dụng, ngân hàng có thể một trong ba phương pháp gồm:

+ Phương pháp chuẩn (Standardized), trong đó tài sản có rủi ro (RWA-risk weighted assets) được áp dụng các hệ số rủi ro khác nhau do tổ chức xếp hạng quy định.

+ Phương pháp nội bộ cơ bản (FIRB - Foundation Internal Rating Based Approach), trong đó tài sản có rủi ro RWA được tính dựa trên những dữ liệu nội bộ về xác suất vỡ nợ (PD – Probability of Default), tổn thất ước tính (LGD – Loss Given at Default), tổng dư nợ của khách hàng tại thời điểm khách hàng không trả được nợ (EAD - Exposure at Default), kỳ hạn (M).

+ Phương pháp nội bộ nâng cao (AIRB - Advanced Internal Rating Based Approach), trong đó tài sản có rủi ro RWA được tính dựa trên PD, LGD, EAD, M từ dữ liệu nội bộ chung nhưng cách tính phức tạp hơn.

- Với rủi ro hoạt động, ngân hàng có thể áp dụng một trong ba phương pháp:

+ Phương pháp cơ bản (BIA – Basic Indicator Approach), vốn được tính dựa trên tỷ lệ % cố định (15%) trên bình quân tổng thu nhập dương của các năm trong ba năm trước đó.

+ Phương pháp chuẩn (TSA – the Standardized Approach), vốn được tính tương tự như phương pháp chuẩn BIA nhưng chia thành 8 nhóm nghiệp vụ với tỷ lệ % tương ứng.

+ Phương pháp nâng cao (AMA – Advanced Measurement Approaches), vốn được tính dựa trên hệ thống nội bộ đánh giá rủi ro hoạt động cơ bản của ngân hàng.

- Với rủi ro thị trường, ngân hàng có thể áp dụng một trong hai phương pháp:

+ Phương pháp chuẩn (Standardized), vốn được tính với từng yếu tố rủi ro, rủi ro lãi suất, rủi ro trạng thái vốn, rủi ro tỷ giá, rủi ro hàng hóa.

+ Phương pháp mô hình nội bộ (MBA) – xác định được giá trị VaR (Value at Risk – Giá trị tổn thất) của mỗi giao dịch, của các danh mục và của toàn bộ hoạt động ngân hàng.

Việc lựa chọn phương pháp áp dụng cũng được Basel II khuyến cáo nên lựa chọn phù hợp với đặc điểm, quy mô của ngân hàng với một nguyên tắc là các ngân hàng hoạt động càng phức tạp thì phải áp dụng phương pháp có độ phức tạp cao hơn; đồng thời không cho phép các ngân hàng chuyển ngược trở lại phương pháp đơn giản một khi đã được chấp thuận sử dụng các phương pháp nâng cao. Ngoài ra, các nguyên tắc, cấu trúc và mô hình quản trị rủi ro, mô hình kiểm tra giám sát, hệ thống xếp hạng tín dụng nội bộ, cấu trúc hệ thống thông tin, truyền thông, các thông tin công bố minh bạch, cấu trúc lưu trữ cơ sở dữ liệu lịch sử của ngân hàng theo chuẩn Basel II cũng cần được các ngân hàng xây dựng đồng bộ.

Ngân hàng Nhà nước đã ban hành Thông tư 41/2016/TT-NHNN, trong đó yêu cầu từ ngày 1/1/2020 các ngân hàng phải chính thức áp dụng tỷ lệ an toàn vốn (CAR) theo chuẩn Basel II, với CAR là phân số có công thức tính khá phức tạp, bằng Vốn tự có (C) chia cho Tổng tài sản điều chỉnh rủi ro tín dụng (RWA) và Vốn yêu cầu cho rủi ro hoạt động (Kor) và rủi ro thị trường (Kmr), hay CAR = C/{(RWA+ 12.5x(Kor+Kmr)} (NHNN, 2016).

* Trụ cột 2: là quá trình rà soát giám sát của khung quản lý rủi ro của tổ chức và cuối cùng là an toàn vốn. Trụ cột 2 đặt ra trách nhiệm giám sát cụ thể đối với hội đồng quản trị và quản lý cấp cao, tăng cường nguyên tắc của kiểm soát nội bộ và quản trị doanh nghiệp khác do cơ quan quản lý ở các nước khác nhau trên toàn thế giới thực hiện. Trụ cột 2 sẽ giúp nâng cao năng lực điều hành, quản trị rủi ro, tự đánh giá mức độ đủ vốn của ngân hàng và trách nhiệm thanh tra, giám sát của cơ quan quản lý.

* Trụ cột 3: hướng tới tăng cường kỷ luật thị trường thông qua tăng cường công khai thông tin của các ngân hàng. Trụ cột 3 đặt ra yêu cầu và khuyến nghị công khai thông tin tình hình hoạt động của ngân hàng, tuân thủ kỷ luật thị trường, cách ngân hàng tính toán an toàn vốn và phương pháp đánh giá rủi ro của ngân hàng. Cả hai thông tin định tính và định lượng phải được công khai. Những nội dung công khai sẽ là điều kiện quan trọng cho tính hiệu quả hoạt động của nguyên tắc thị trường ngân hàng.

Do vậy, triển khai Basel II không chỉ giúp ngân hàng giảm thiểu rủi ro, sử dụng tốt nhất nguồn vốn, mà còn giảm đáng kể các thiệt hại do các biến động của nền kinh tế gây ra. Càng về đích Basel II sớm sẽ càng tối ưu hóa hiệu quả hoạt động.

Như vậy, hiểu đơn giản theo lý thuyết thì các ngân hàng có thể tăng CAR để đạt yêu cầu của Basel II bằng ba cách: Cách thứ nhất, tăng tử số, là sử dụng các biện pháp nhằm tăng vốn tự có gồm tăng vốn cấp 1 và vốn cấp 2 của ngân hàng bằng cách tăng vốn điều lệ, sử dụng lợi nhuận chưa phân phối, phát hành trái phiếu dài hạn được tính vào vốn cấp 2…; Cách thứ hai, giảm mẫu số, là giảm tài sản rủi ro của ngân hàng (giảm RWA) bằng cách giảm tăng trưởng tín dụng, điều chuyển danh mục tài sản của ngân hàng từ những tài sản nhiều rủi ro nhưng khả năng sinh lời cao sang tài sản an toàn nhưng sinh lời thấp hơn…; Cách thứ ba, phối hợp vừa tăng tử số vừa giảm mẫu số, có nghĩa ngân hàng vừa tăng vốn tự có vừa giảm tài sản rủi ro.

Trên thực tế, tùy vào điều kiện vĩ mô và thực trạng của từng ngân hàng mà mỗi ngân hàng sẽ có những chiến lược khác nhau để đạt CAR theo Basel II dựa trên một trong ba cách trên. Tuy nhiên, trong bối cảnh dịch COVID-19 có những tác động tiêu cực không chỉ đến toàn bộ nền kinh tế Việt Nam mà cả nền kinh tế toàn cầu, các biện pháp hướng tới giảm tài sản rủi ro của các ngân hàng và tăng vốn từ lợi nhuận giữ lại trong năm nay sẽ gặp nhiều khó khăn do hệ quả của việc tạm ngừng các hoạt động sản xuất kinh doanh và suy giảm lợi nhuận của hệ thống ngân hàng. Với biện pháp gia tăng vốn cấp 2, biện pháp này thường chỉ phù hợp trong bối cảnh thanh khoản của ngân hàng bị thiếu hụt, nhưng hiện tại, khi thanh khoản của cả hệ thống tương đối dồi dào đồng thời chi phí phát hành vốn cấp 2 là cao nên phương án tăng vốn cấp 2 trong năm nay sẽ không thực sự hiệu quả.

Theo báo cáo SSI, quý I/2020, toàn hệ thống ngân hàng chỉ phát hành được khoảng 800 tỷ đồng trái phiếu, trong khi năm 2019, các ngân hàng thương mại đã phát hành 115.422 tỷ đồng trái phiếu. Vì vậy, biện pháp khả thi nhất trong bối cảnh hiện tại là cân nhắc tăng vốn cấp 1 bằng việc tạm dừng thực hiện chi trả cổ tức bằng tiền mặt và tăng phát hành cổ phiếu mới cho các nhà đầu tư trên thị trường.

2. Những rủi ro mà ngân hàng và nền kinh tế phải đối mặt nếu không tăng được vốn

Trong bối cảnh khủng hoảng, bất ổn bởi tác động tiêu cực của dịch COVID-19, vấn đề tăng vốn lại càng trở nên rất cần thiết. Nếu không thể tăng vốn, ngân hàng và cả nền kinh tế sẽ đứng trước những rủi ro lớn vì khi hệ số CAR của ngân hàng thấp hơn quy định của Basel II thì các ngân hàng sẽ phải hạn chế, thậm chí có thể phải ngừng cấp tín dụng. Điều này sẽ ảnh hưởng lớn đến nhu cầu vốn đầu tư cho phát triển kinh tế xã hội của Việt Nam, đặc biệt khi hiện tại 98% các doanh nghiệp của chúng ta là có quy mô vừa và nhỏ, các doanh nghiệp này khó có thể huy động vốn bằng phát hành cổ phiếu hay trái phiếu, nên việc phát triển của doanh nghiệp phụ thuộc nhiều vào nguồn tín dụng ngân hàng.

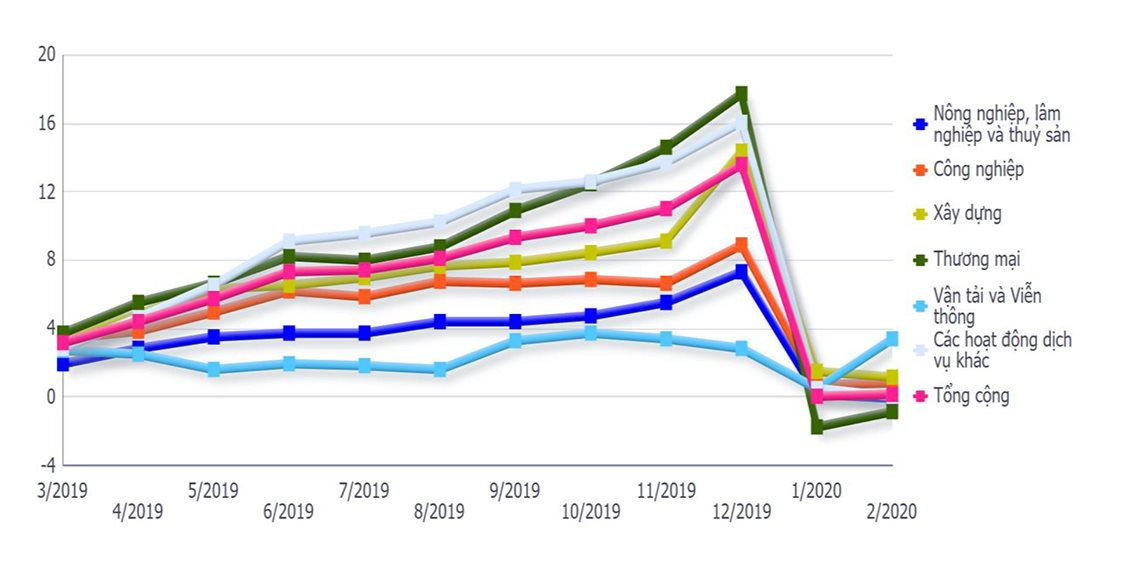

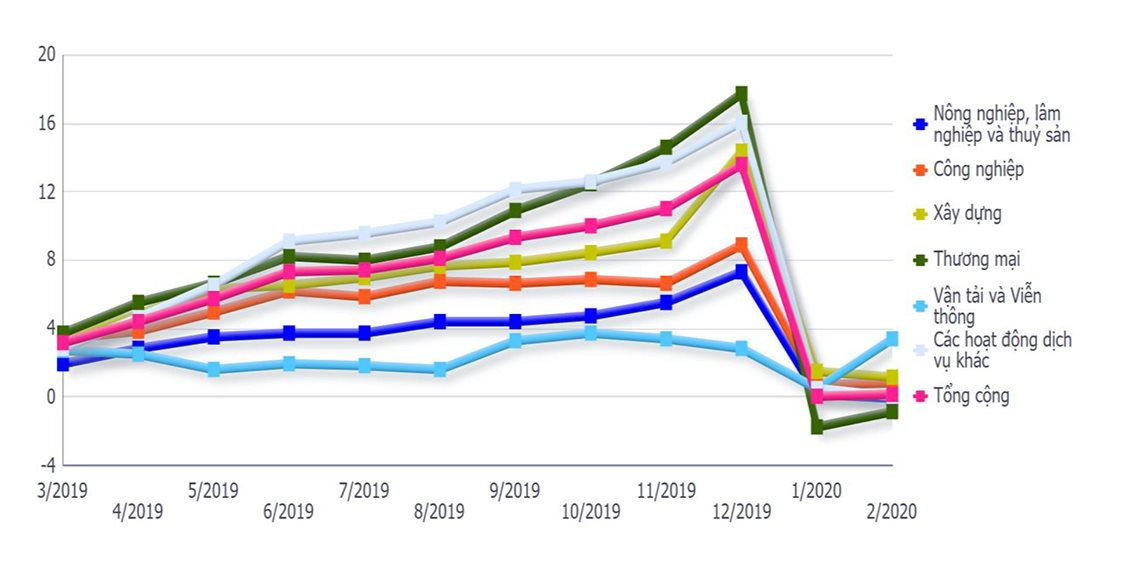

Biểu đồ: Dư nợ tín dụng với nền kinh tế từ tháng 3/2019 đến tháng 2/2020

|

|

Nguồn: Ngân hàng Nhà nước (2020)

|

3. Biện pháp thúc đẩy tăng vốn cho các NHTM Việt Nam thời hậu COVID-19

Trong bối cảnh hiện tại, tăng CAR theo chuẩn Basel II dựa vào tăng vốn thông qua phát hành cổ phiếu mới cho các nhà đầu tư có thể là một lựa chọn tốt. Tuy nhiên, việc tăng vốn này đòi hỏi thu hút số tiền lớn của nhà đầu tư, với quy mô vốn hóa của các ngân hàng Việt Nam hiện nay thì khả năng hấp thụ của nhà đầu tư trong nước là yếu. Do đó, hướng tới nhà đầu tư nước ngoài mới là biện pháp triệt để và dài hơi về tăng vốn cho các ngân hàng Việt Nam. Tuy nhiên, để đáp ứng yêu cầu của nhà đầu tư nước ngoài thì bản thân các ngân hàng và cơ quan quản lý cũng phải đáp ứng các tiêu chuẩn quốc tế.

Cụ thể, các ngân hàng phải đáp ứng về các tiêu chuẩn hoạt động, cấp thiết có những cải cách mang tính hệ thống như cải thiện chất lượng và sự minh bạch của sổ sách cũng như các chính sách nội bộ để tiếp tục giảm nợ xấu và giải tỏa các tài sản bảo đảm. Cơ quan quản lý cũng cần đáp ứng về hành lang pháp lý và chính sách quản lý, điều này đặc biệt quan trọng với các ngân hàng thương mại quốc doanh, các mệnh lệnh hành chính trong quản lý và điều hành cần phải được giảm bớt, thay vào đó là quản trị bằng pháp luật, chính sách và định hướng phù hợp.

Tài liệu tham khảo:

- Diệp Bình (2019), Trụ cột 2 Basel II có thực sự khó với các ngân hàng Việt?, truy cập tại: https://vietnambiz.vn/tru-cot-2-basel-ii-co-thuc-su-kho-voi-cac-ngan-hang-viet-20191226104330129.htm

- Ngân hàng Nhà nước (2016), Thông tư 41/2016/TT-NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

- Ngân hàng Nhà nước (2020), Dư nợ tín dụng với nền kinh tế và tốc độ tăng trường, truy cập tại: https://www.sbv.gov.vn/webcenter/portal/vi/menu/trangchu/tk/289852#%40%3F_afrLoop%3D5534574708289852%26centerWidth%3D80%2525%26leftWidth%3D20%2525%26rightWidth%3D0%2525%26showFooter%3Dfalse%26showHeader%3Dfalse%26_adf.ctrl-state%3Didwkyobul_309

- Trâm Anh (2019), Đã có 18 ngân hàng đạt chuẩn Basel II, mới nhất là BIDV, truy cập tại: https://viettimes.vn/da-co-18-ngan-hang-dat-chuan-basel-ii-moi-nhat-la-bidv-375451.html

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 14/2020

.png)

.png)

.png)