Tác động của các chính sách tiền tệ phi truyền thống được thực hiện bởi các nền kinh tế lớn sau cuộc khủng hoảng tài chính toàn cầu không chỉ giới hạn ở bên trong các quốc gia đó. Chúng cũng gây ra những biến động trong dòng vốn và giá trị tiền tệ trên nhiều châu lục.

Vào khoảng tháng 3/2022, một số nền kinh tế ASEAN+3 đã chứng kiến dòng vốn chảy ra khỏi thị trường chứng khoán và trái phiếu đáng kể khi các nhà đầu tư nước ngoài hoảng sợ và rút mạnh các khoản đầu tư trước đó vào các thị trường mới nổi, sau khi lãi suất trái phiếu kho bạc Mỹ tăng vọt. Những cú “quay đầu” diễn ra khá đột ngột và kịch tính, dẫn đến những biến động tài chính, trong đó có áp lực giảm giá tiền tệ đối với các nền kinh tế khu vực ASEAN+3.

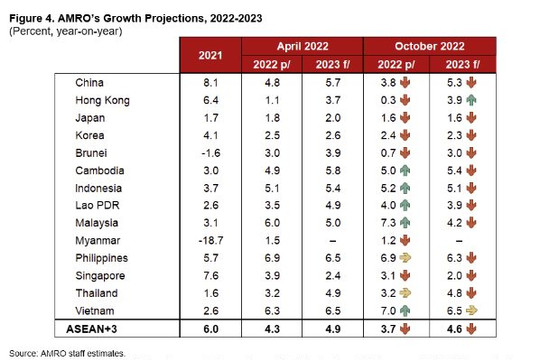

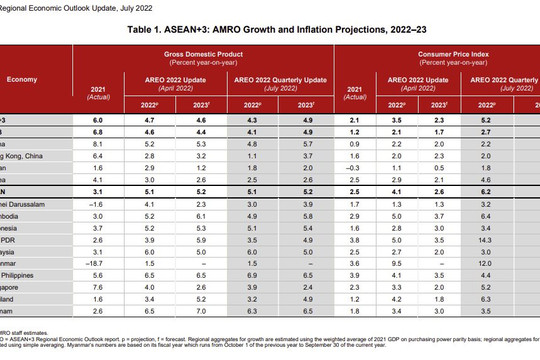

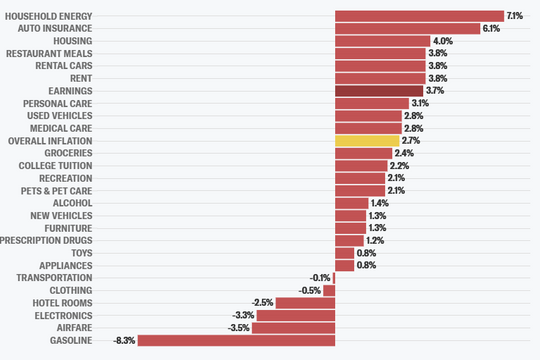

Cùng với dòng vốn, lãi suất ở các nền kinh tế trong khu vực này thường bị buộc phải phản ánh xu hướng lãi suất ở các nền kinh tế lớn, chẳng hạn như Mỹ. Chi phí đi vay dự kiến sẽ tiếp tục tăng cao trong ASEAN+3 do lãi suất ở nước ngoài dự kiến sẽ vẫn ở mức cao nhằm làm giảm áp lực lạm phát dai dẳng ở các quốc gia đó.

Bộ 3 mối nguy hiểm gồm tỷ giá hối đoái biến động, lãi suất tăng cao và dòng vốn không ổn định dường như vẫn tồn tại lâu dài và sẽ có tác động bất lợi đối với các bên liên quan khác nhau trong khu vực ASEAN+3, chẳng hạn như các doanh nghiệp và ngân hàng.

Là những người tạo ra của cải chính trong xã hội hiện đại, các doanh nghiệp đương nhiên bị ảnh hưởng nặng nề khi tất cả các quyết định quan trọng đều xoay quanh biến động lãi suất và tỷ giá hối đoái. Với những lỗ hổng đã tồn tại từ trước, khả năng phục hồi của các doanh nghiệp ASEAN+3 có thể bị thử thách theo một số cách thức khác nhau.

Thứ nhất, các doanh nghiệp ASEAN+3 có xu hướng sử dụng đòn bẩy tài chính cao và có tỷ lệ nợ trên GDP cao nhất thế giới. Chi phí vay tăng cao sẽ khiến doanh nghiệp gặp khó khăn hơn trong việc trả nợ.

Thứ hai, nhiều doanh nghiệp, đặc biệt là những doanh nghiệp nhỏ, có bảng cân đối kế toán không vững chắc. Vào năm 2022, 40% doanh nghiệp ASEAN+3 có hệ số khả năng thanh toán lãi vay (ICR) dưới 1,25 lần, tương đương với mức xếp hạng “CCC” trở xuống của S&P. Theo đánh giá của AMRO, lãi suất tăng 100 điểm cơ bản sẽ khiến thêm 5% doanh nghiệp gặp khó khăn về tài chính.

Thứ ba, các doanh nghiệp ở một số nền kinh tế có các khoản nợ ngoại tệ khá lớn, chẳng hạn như USD. Sự mất giá mạnh của đồng nội tệ so với ngoại tệ có thể làm trầm trọng thêm rủi ro mất cân đối tiền tệ, đặc biệt nếu doanh thu nhận được bằng nội tệ và các hoạt động phòng ngừa rủi ro không được thực hiện rộng rãi.

Sự suy giảm bảng cân đối kế toán doanh nghiệp như vậy có thể làm xấu đi chất lượng tài sản của các ngân hàng trong khu vực ASEAN+3. Trong bối cảnh quỹ đạo tăng trưởng yếu hơn, căng thẳng địa chính trị và sự phân mảnh toàn cầu, nhiều khách hàng có thể gặp khó khăn trong việc đáp ứng các nghĩa vụ của mình.

Các khoản nợ của ngân hàng cũng có thể không được bảo đảm hoàn toàn, với 22% (và tỷ lệ này ngày càng tăng) nguồn tài trợ của các ngân hàng bắt nguồn từ nguồn tài trợ bán buôn và liên ngân hàng dễ biến động. Hơn nữa, nguồn tài trợ xuyên biên giới không hề nhỏ, chiếm hơn 5-10% tài sản của ngành ngân hàng. Vấn đề còn phức tạp hơn nữa khi hầu hết các khoản vay ngoại tệ xuyên biên giới đều bằng đồng USD.

Điều đó cho thấy, một kết quả tích cực trong môi trường hiện tại là các ngân hàng có thể được hưởng lợi từ lãi suất cao hơn. Lãi suất vay cao hơn và lãi suất huy động tương đối ổn định đã giúp biên lãi ròng (NIM) của các ngân hàng được cải thiện.

Một thuận lợi khác là các ngân hàng trong khu vực đang nắm giữ lượng vốn đệm cao hơn sau trải nghiệm đau đớn về cuộc khủng hoảng tài chính toàn cầu.

Trong một thế giới được kết nối cao, các vấn đề phát sinh trong một công ty hoặc ngân hàng có tầm quan trọng mang tính hệ thống hoặc sự gián đoạn trong một nhóm các thực thể nhỏ có thể nhanh chóng lan sang nền kinh tế vĩ mô và toàn hệ thống tài chính rộng lớn. Vì vậy, cần phải có những biện pháp ngăn chặn sự bùng phát của khủng hoảng tài chính.

Cách tiếp cận theo hai hướng nhằm nâng cao sức khỏe tổng thể của khu vực doanh nghiệp có thể giúp phòng ngừa và ngăn chặn các sự kiện “rủi ro đuôi” (rủi ro có xác suất cực nhỏ).

Một mặt, các chính sách an toàn vĩ mô cần được mở rộng tới các doanh nghiệp. Nhóm chính sách an toàn vĩ mô hiện nay chủ yếu nhắm vào các ngân hàng hoặc lĩnh vực bất động sản. Việc áp dụng tỷ lệ đòn bẩy đối với các doanh nghiệp có thể mang lại lợi ích, chẳng hạn như về số nợ so với thu nhập hoặc tài sản, để giảm thiểu rủi ro về các khoản nợ quá mức trong bất kỳ lĩnh vực nào.

Mặt khác, các doanh nghiệp nên áp dụng quan điểm đa dạng hóa và đề cao sự thận trọng về tài chính, nếu có thể. Các công cụ tài chính phái sinh được khuyến khích mạnh mẽ để phòng ngừa rủi ro lãi suất và tiền tệ. Theo nguyên tắc chung, các công ty nên xây dựng dự trữ tiền mặt.

Đối với khu vực ngân hàng, mặc dù tác dụng phụ của lãi suất có thể ít rõ ràng hơn nhưng rủi ro tỷ giá vẫn là mối quan tâm hàng đầu. Giảm thiểu những biến động xuất phát từ sự biến động của đồng nội tệ so với USD là cần thiết, xét đến tầm quan trọng của nó trong danh mục đầu tư ngân hàng.

Công cụ hoán đổi USD – mà một số ngân hàng trung ương đã thiết lập với Ngân hàng Dự trữ Liên bang Mỹ (FED) – là tuyến phòng thủ thứ hai tuyệt vời sau dự trữ ngoại hối và cung cấp hỗ trợ thanh khoản USD khẩn cấp trong thời điểm căng thẳng.

Các ngân hàng nên củng cố vị thế thanh khoản của mình bằng nỗ lực ở cả cấp độ tổ chức và nền kinh tế, đặc biệt do sự phụ thuộc ngày càng tăng vào nguồn vốn ngắn hạn.

Các ngân hàng riêng lẻ nên điều chỉnh các danh mục đáo hạn của cả tài sản và nợ của mình, trong khi ngân hàng trung ương và cơ quan giám sát nên thường xuyên tiến hành các bài kiểm tra sức chịu đựng để đánh giá tác động của các kịch bản thanh khoản bất lợi và thiết lập các phương tiện cho vay dự phòng có thể sẵn sàng cung cấp cho các tổ chức tín dụng.

Các nền kinh tế nên ủng hộ phương án hỗ trợ thanh khoản trong khu vực cho kịch bản cơ bản và khi xảy ra căng thẳng. Các thỏa thuận tài chính khu vực cam kết hỗ trợ tài chính đa phương như Sáng kiến Đa phương hóa Chiang Mai (CMIM), có thể được áp dụng để giải quyết các thách thức thanh khoản ngắn hạn.

Giám đốc AMRO Li Kouqing đã cho biết tại Diễn đàn Hợp tác Kinh tế và Ổn định Tài chính ASEAN+3 lần thứ hai: “Trong một thế giới ngày càng kết nối với nhau, việc bảo vệ thành quả tăng trưởng và ổn định đòi hỏi các giải pháp mang tính khu vực và nỗ lực tập thể”. Các nền kinh tế ASEAN+3 có mối quan hệ kinh tế và tài chính chặt chẽ với nhau và một khu vực tài chính và doanh nghiệp kiên cường hơn sẽ dẫn đến một khu vực mạnh mẽ hơn.

.jpg)

.png)